Geldpolitische Weichenstellungen

18. März 2019 – UBS Wochenkommentar Rück-/Ausblick

Geldpolitische Weichenstellungen

Die Aktienmärkte haben erleichtert auf die geplante Brexit-Verschiebung reagiert. Allerdings könnte bereits die neue Woche zeigen, dass dieses Dauerthema kaum etwas an Brisanz verloren hat. Im Fokus der Investoren dürften zudem die Notenbanksitzungen in drei wichtigen Währungsräumen stehen. Innert weniger als 24 Stunden melden sich am Mittwoch und Donnerstag US-Fed, Schweizerische Nationalbank sowie Bank of England zu Wort.

„Ein neuer Tag, eine neue Brexit-Abstimmung“ – in einem Kommentar bringt UBS CIO GWM die vergangene Woche im britischen Unterhaus treffend auf den Punkt. Nach heftigen Debatten und der erneuten Ablehnung des von Premierministerin Theresa May mit der Europäischen Union (EU) ausgehandelten Abkommens möchte das Parlament die Scheidung verschieben. Damit sie tatsächlich bis zu drei Monate nach dem dafür eigentlich vorgesehen 29. März erfolgt, muss das Unterhaus allerdings bis Mittwoch dem Ausstiegsvertrag doch noch zustimmen. Andernfalls möchte die Regierungschefin den Brexit über mehrere Jahre in die Länge ziehen.

Laut UBS CIO GWM könnte Theresa May mit dieser Vorgehensweise versucht haben, den Druck auf die Europa-Skeptiker in ihrer Partei zu erhöhen. Ungeachtet dessen müssen die 27 EU-Mitgliedsstaaten die Verschiebung noch absegnen. Mit einer dementsprechend hohen Unsicherheit bleibt die weitere Entwicklung nach Ansicht der Kapitalmarktexperten verbunden. (Quelle: UBS CIO GWM, Thought of the day: „Brexit interrupted: Lawmakers vote for a delay “, 15.03.2019).

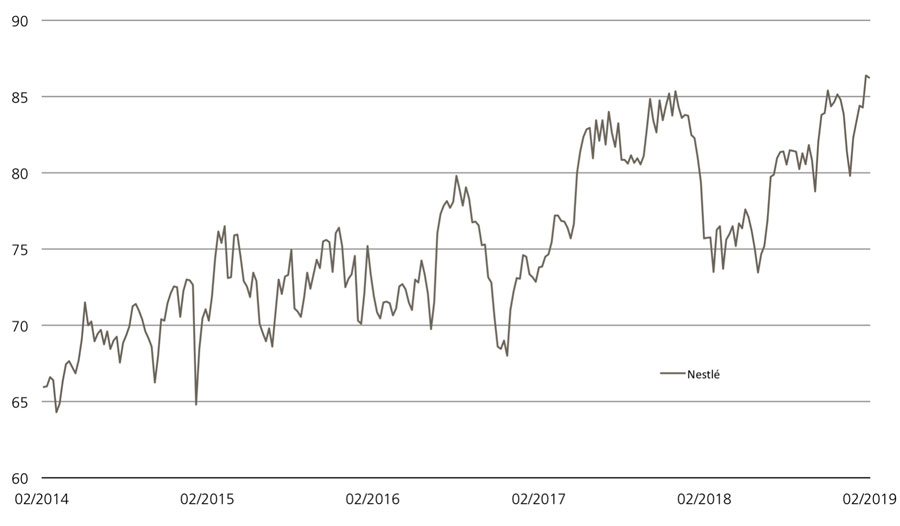

SMI™ auf Gipfeltour

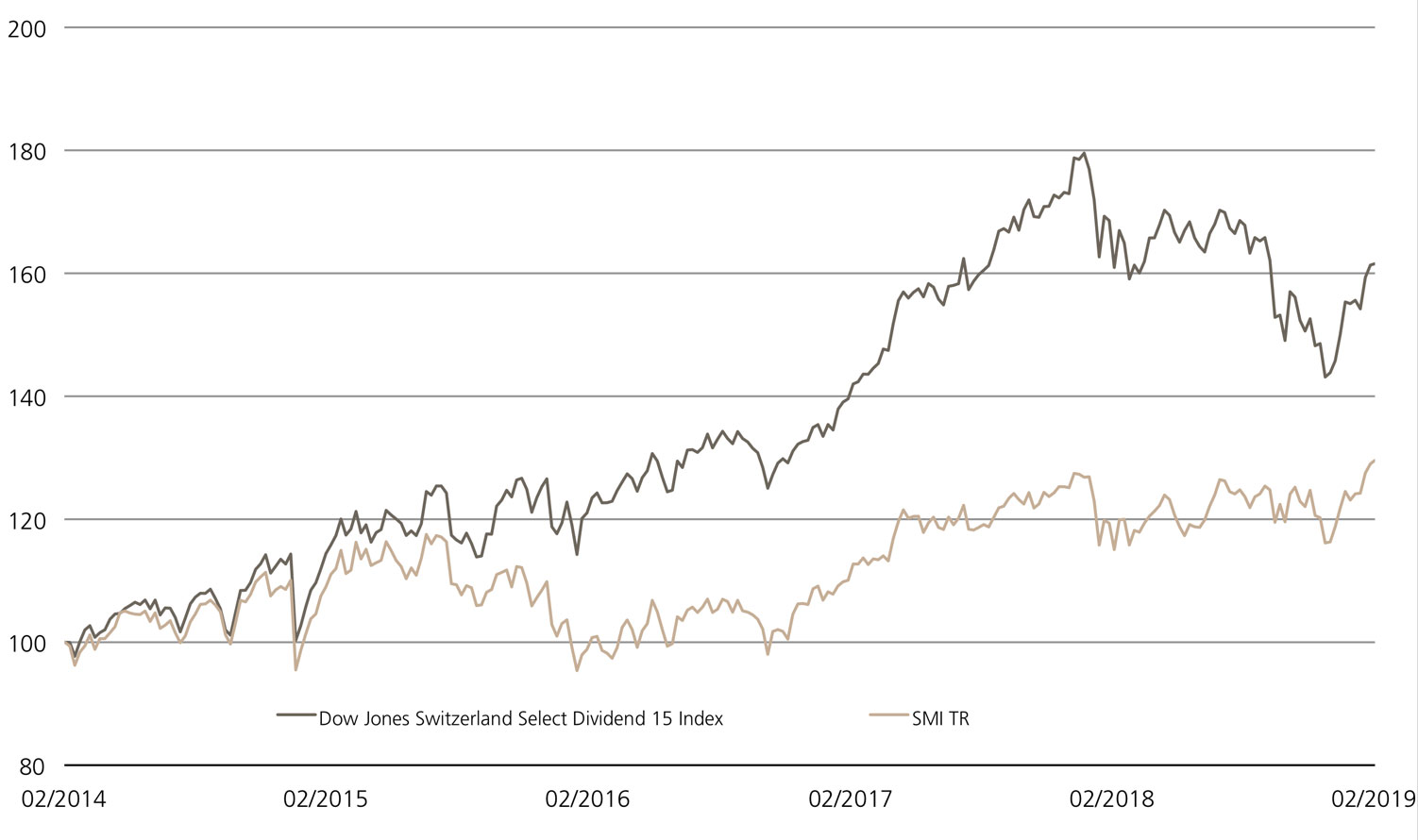

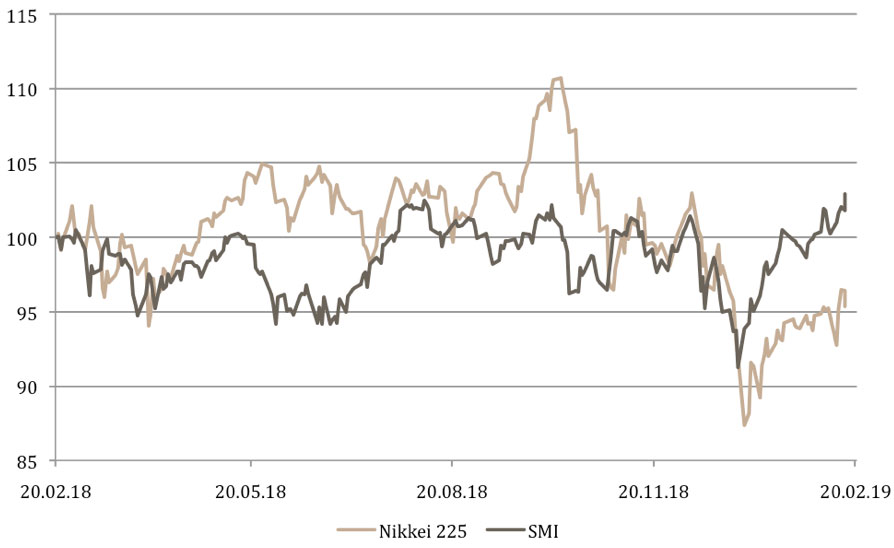

Gleichwohl machte sich an den Aktienmärkten zunächst Erleichterung breit. Die Kurse zogen auf breiter Front an. Beispiel SMI™: Am Ende einer ereignisreichen Handelswoche stand für den Leitindex ein Plus von 2.3 Prozent zu Buche. Am Freitag, 15. März notierte der Index zum ersten Mal seit Anfang 2018 bei mehr als 9’500 Punkten. Damit trennten ihn nur noch etwas mehr als 100 Zähler vom Allzeithoch. Derweil notiert die Total-Return-Variante, hier werden auch die Dividenden der 20 Large Caps mit eingerechnet, bereits auf Rekordniveau. Aktuell steuert der SMI™ TR Index auf die Marke von 20’000 Punkten zu (siehe Grafik).1 Mit einem ETT (Symbol: ETSMI) können Anleger sowohl kurzfristig auf den Sprung über diese Schallmauer setzen als auch eine dauerhafte Buy-and-Hold-Position eingehen.

Federal Reserve: Keine Eile

Bei der möglichen Gipfeltour wird die Investoren nicht nur der Brexit weiter begleiten. In der neuen Woche könnten zudem drei wichtige Notenbanken Einfluss auf das Börsenwetter nehmen. Bereits am Dienstag startet in Washington eine zweitägige Sitzung des Federal Reserve Systems. Nach deren Ende wird die US-Notenbank am Mittwoch, 19:00 Uhr MEZ, die aktuelle Beschlusslage publizieren. Darüber hinaus tritt Fed-Präsdient Jerome Powell an einer Medienkonferenz auf. Kurz vor dem Meeting hat er die abwartende Haltung des Offenmarktausschusses in der Geldpolitik bestätigt. „Wir werden geduldig sein“, erklärte Powell in einem Interview mit dem TV-Sender CBS. Gleichzeitig bezeichnete er das aktuelle US-Zinsniveau als „angemessen“. Für das Fed bestehe also keine Eile, daran etwas zu ändern. Als Risiken für die weltgrösste Volkswirtschaft bezeichnete der oberste Währungshüter ein schwächeres Wachstum in China und Europa sowie den Brexit. (Quelle: CBS News, Jerome Powell: The „60 Minutes“ interview, Videoabfrage 15.03.2019)

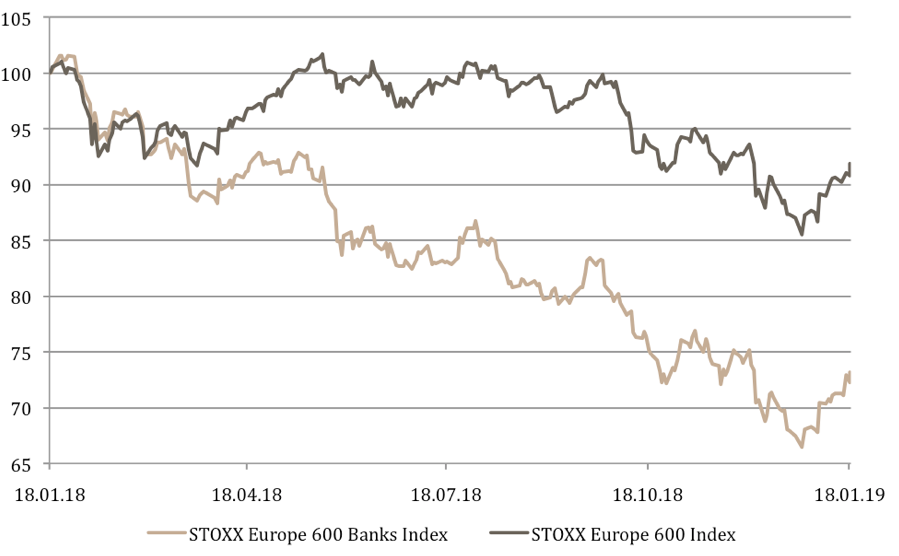

SNB: Steilvorlage aus Frankfurt

Eben diese Gemengelage dürfte auch Einfluss auf die Geldpolitische Lagebeurteilung nehmen, welche die Schweizerische Nationalbank am Donnerstagvormittag veröffentlicht. Gespannt warten die Märkte darauf, ob und gegebenenfalls wie die SNB auf die jüngsten Beschlüsse der Europäischen Zentralbank reagiert. Bekanntlich möchte die EZB länger als noch zuvor an einem Leitsatz von 0.00 Prozent festhalten. Ausserdem kündigte sie am 7. März neue Finanzierungsgeschäfte für den Bankensektor an (siehe Wochenkommentar vom 11.03.2019). Es ist schwer vorstellbar, dass die SNB nun auch nur ansatzweise über ein Ende der Negativzinsen nachdenkt.

BoE: Im Bann des Brexits

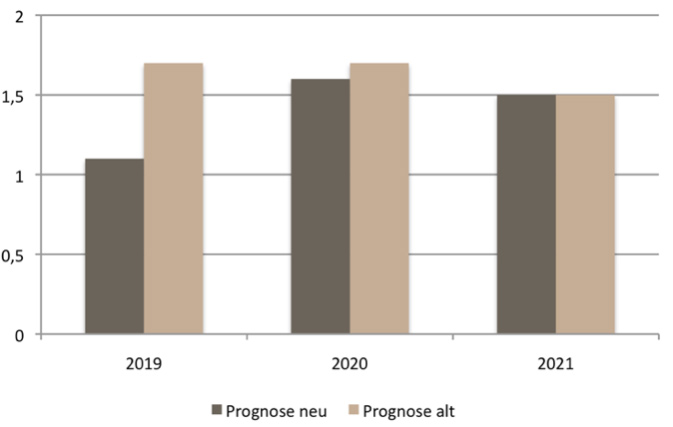

Nur wenige Stunden nach der Nationalbank meldet sich die Bank of England zu Wort. Wegen der mit dem Brexit einhergehenden Unsicherheit hat die BoE im Februar ihre Konjunkturprognose nach unten revidiert. Anstelle des zuvor erwarteten Wachstums von 1.7 Prozent traut sie dem Königreich in 2019 nur noch eine Steigerung der Wirtschaftsleistung um 1.2 Prozent zu. Den Schlüsselsatz für die Geldversorgung von Geschäftsbanken beliess die Notenbank unverändert bei 0.75 Prozent. (Quelle: Thomson Reuters, Medienbericht, 07.02.2019) Ob das Monetary Policy Committee die Bank Rate in der neuen Woche anfasst, dürfte entscheidend davon abhängen, wie sich die Dinge im keine vier Kilometer vom Sitz der BoE entfernten Westminster Palace entwickeln.

SMITM 5 Jahre¹

(in Punkten)

Stand: 15.03.2019; Quelle: UBS AG, Bloomberg

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Unternehmens- und Konjunkturtermine

| Datum | Uhrzeit | Land | Ereignis |

| 19.03.2019 | 07:00 | CH | Partners Group Jahreszahlen |

| 20.03.2019 | 07:30 | DE | Münchener Rück Bilanz 2018 |

| 20.03.2019 | 10:30 | GB | Konsumentenpreise Februar |

| 20.03.2019 | 19:00 | US | Fed Zinsentscheidung |

| 21.03.2019 | 10:30 | GB | Detailhandelsumsätze Februar 2019 |

| 21.03.2019 | 10:30 | CH | SNB Geldpolitische Lagebeurteilung |

| 21.03.2019 | 13:00 | GB | BoE Zinsentscheidung |

| 21.03.2019 | 16:00 | EZ | Verbrauchervertrauen März 2019 |

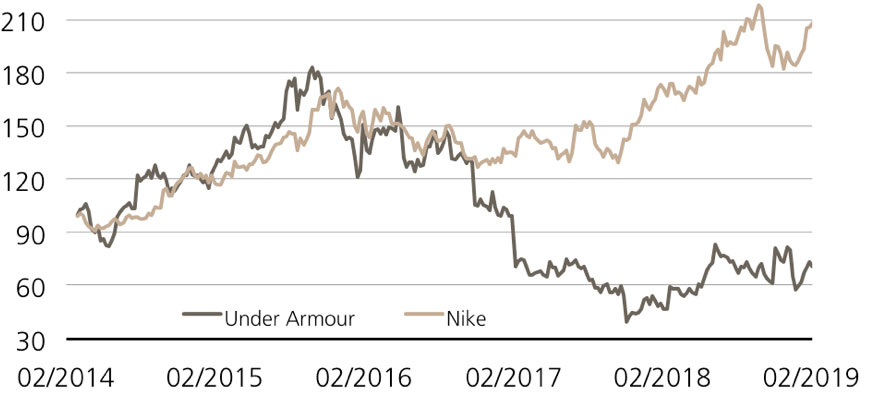

| 21.03.2019 | 21:15 | US | Nike Quartalszahlen |

| 22.03.2019 | 10:00 | EZ | Einkaufsmanagerindex März 2019 |

| 22.03.2019 | 14:00 | CH | SGS Generalversammlung |

Stand: 18.03.2019; Quelle: Thomson Reuters

Weitere Blogeinträge:

Geldpolitische Weichenstellungen

Nach dem gestrigen Maifeiertag starten Anleger an mehreren europäischen Börsenplätzen heute in eine verkürzte Handelswoche.

Frühlingserwachen am Schweizer Aktienmarkt

An den kommenden Tagen dürften die Köpfe in vielen Researchhäusern und -abteilungen rauchen. Auf die Unternehmensanalysten rollte ein wahre Zahlenflut zu. Das gilt insbesondere für die Wall Street.

Startschuss in die Quartalssaison

Vergangene Woche kam die lange ersehnte Entwarnung von der Inflationsseite: Die US-Teuerungsrate für Waren und Dienstleistungen gab im März deutlich von 6.0 Prozent im Februar auf 5.0 Prozent ab.