Britischer Aktienmarkt – London calling/Givaudan – Angenehme Duftnote

- Thema 1: Britischer Aktienmarkt – London calling

- Thema 2: Givaudan – Angenehme Duftnote

Britischer Aktienmarkt

London calling

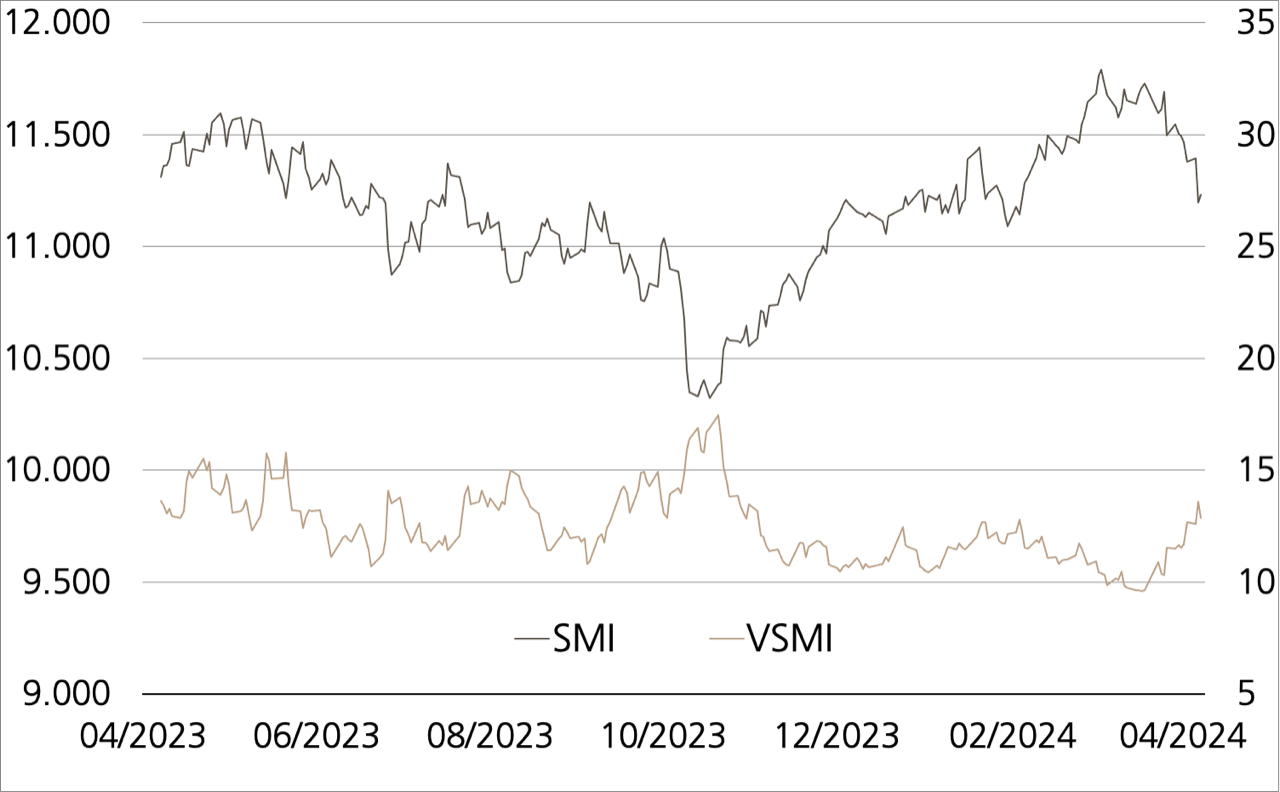

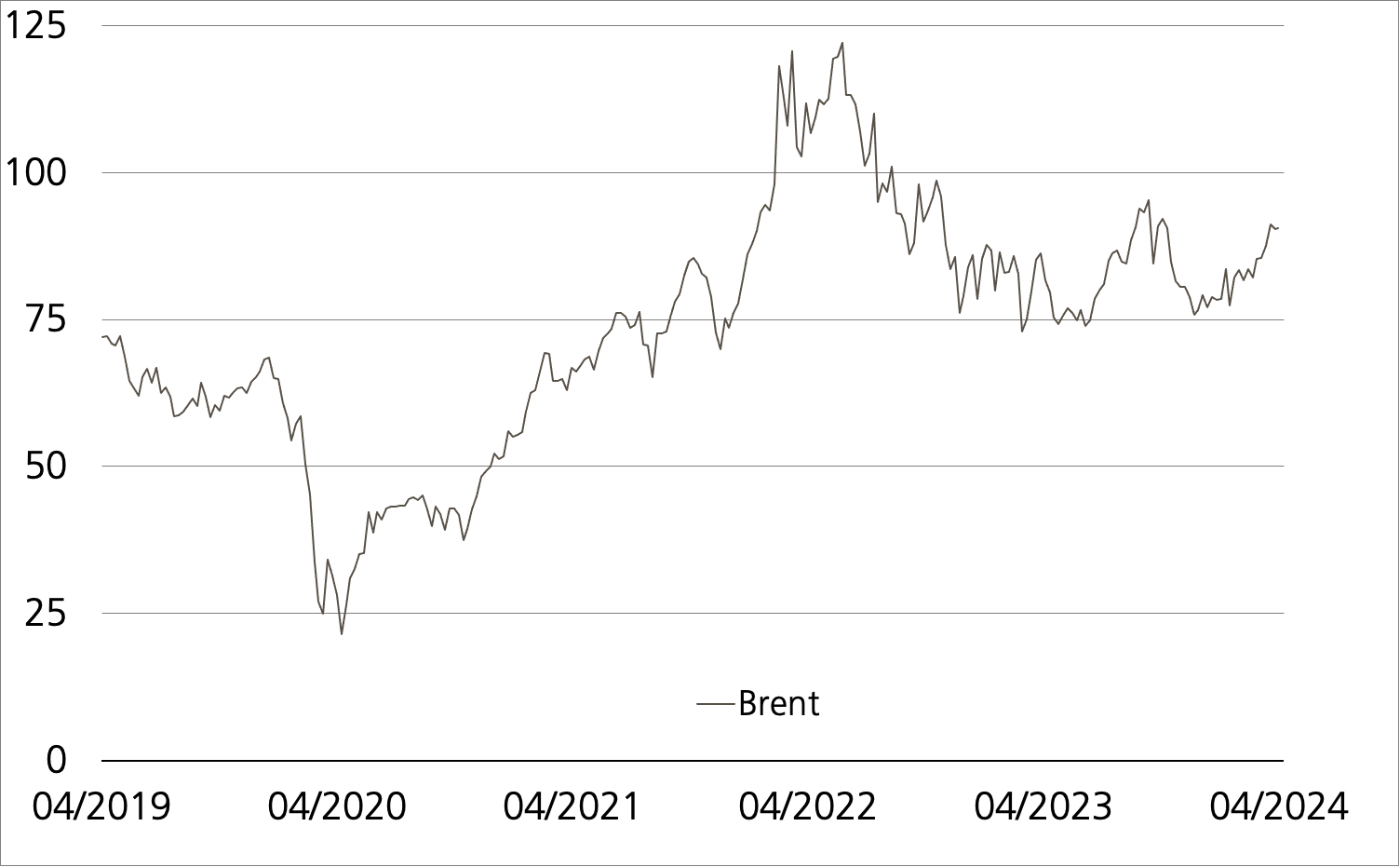

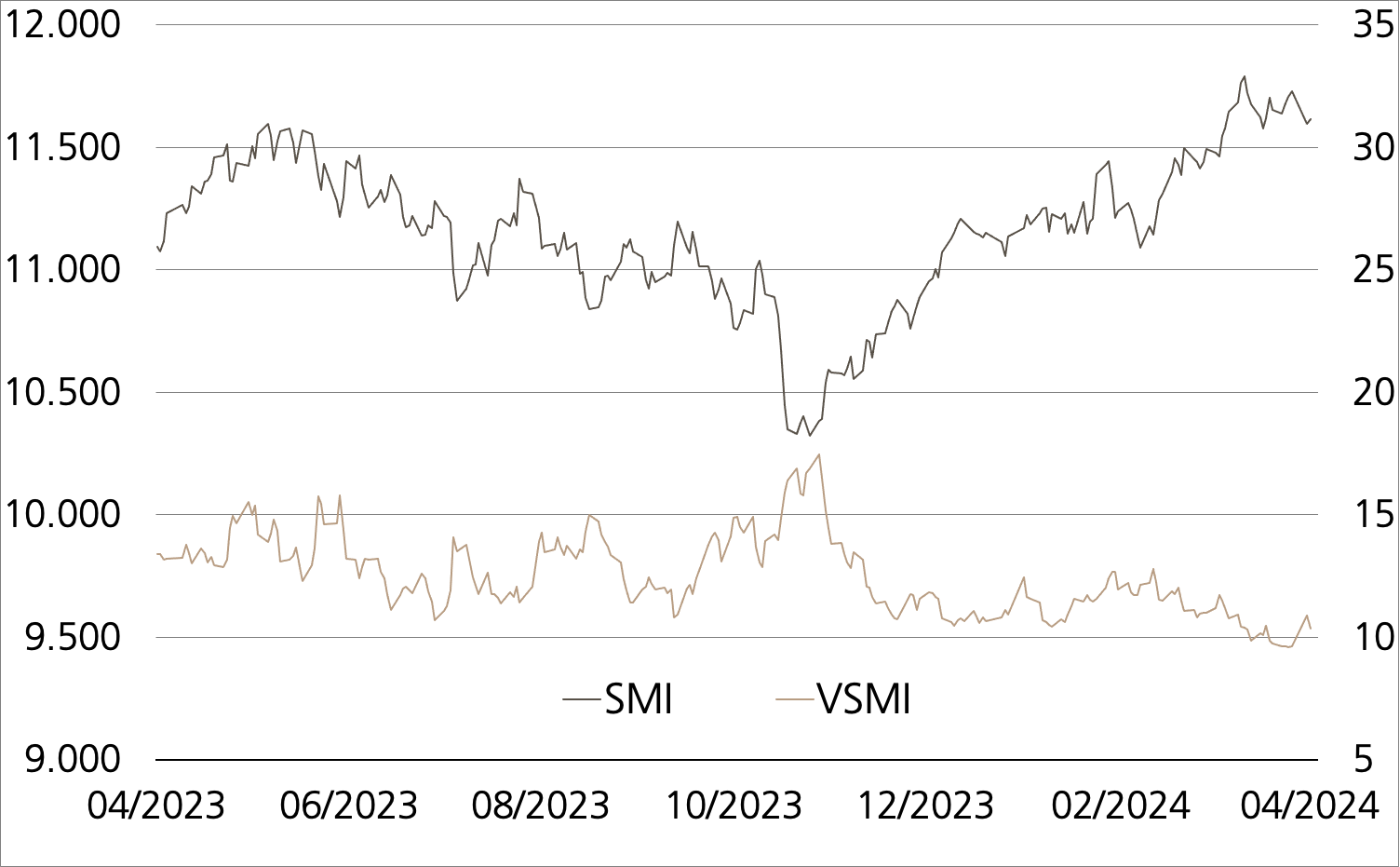

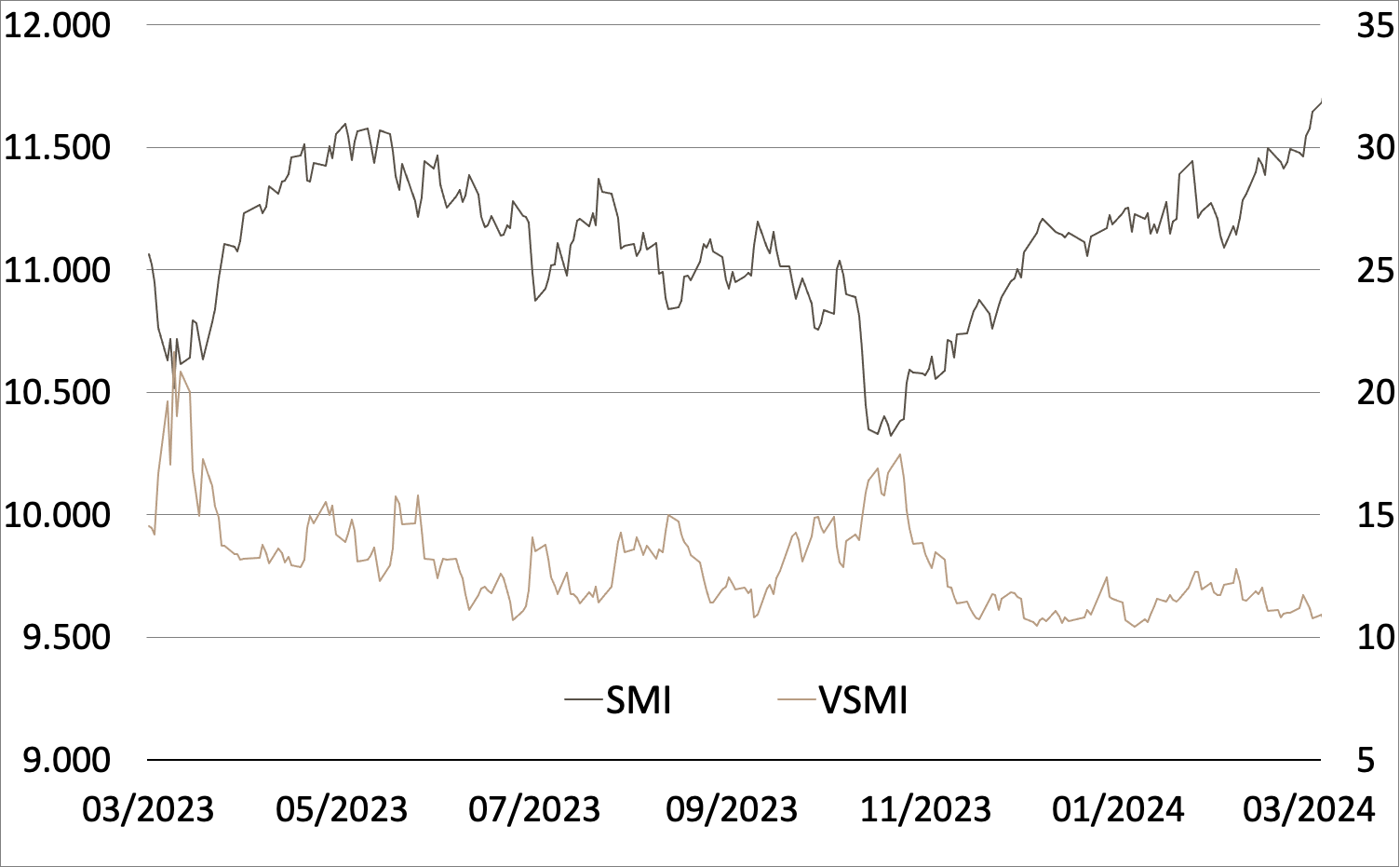

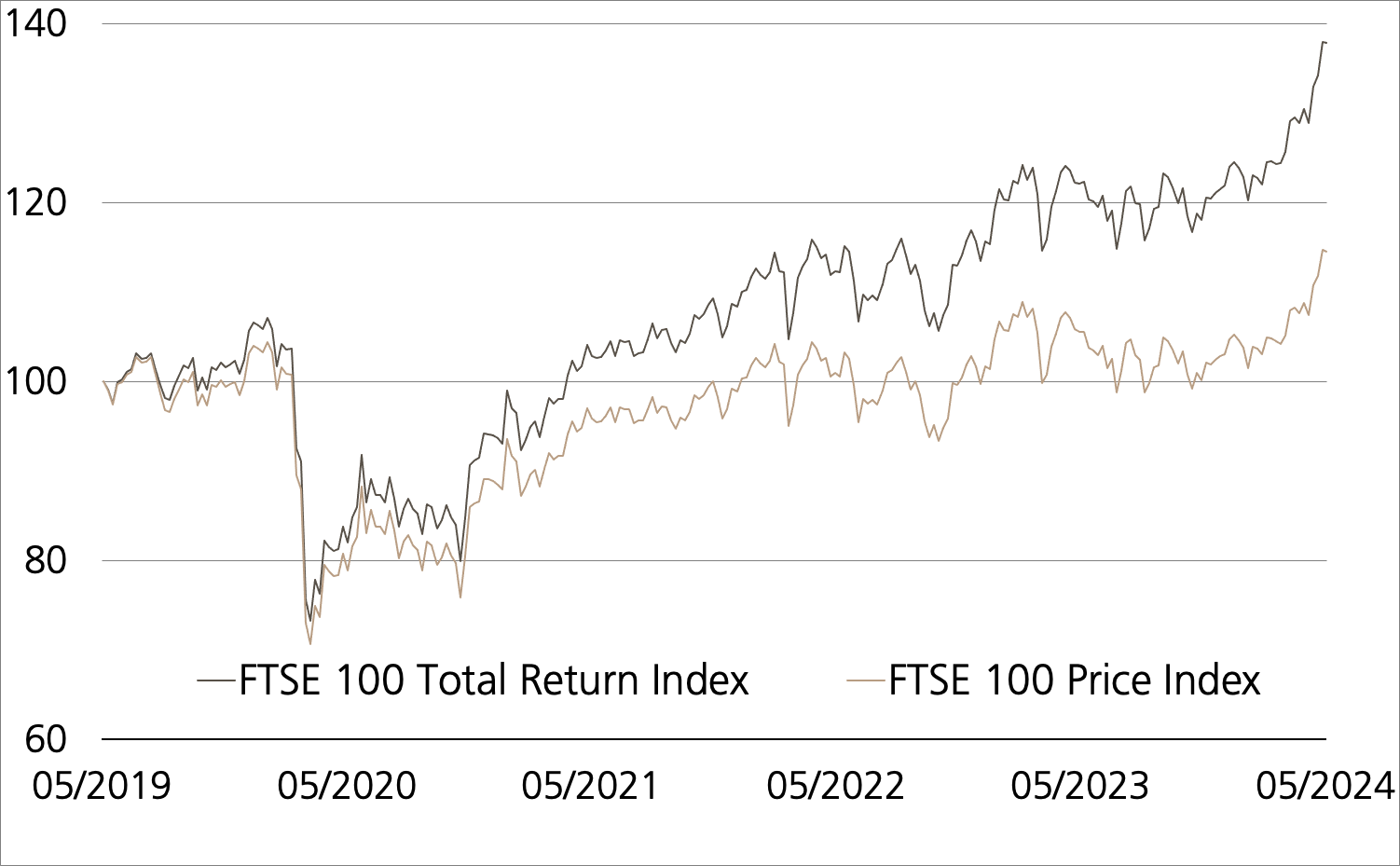

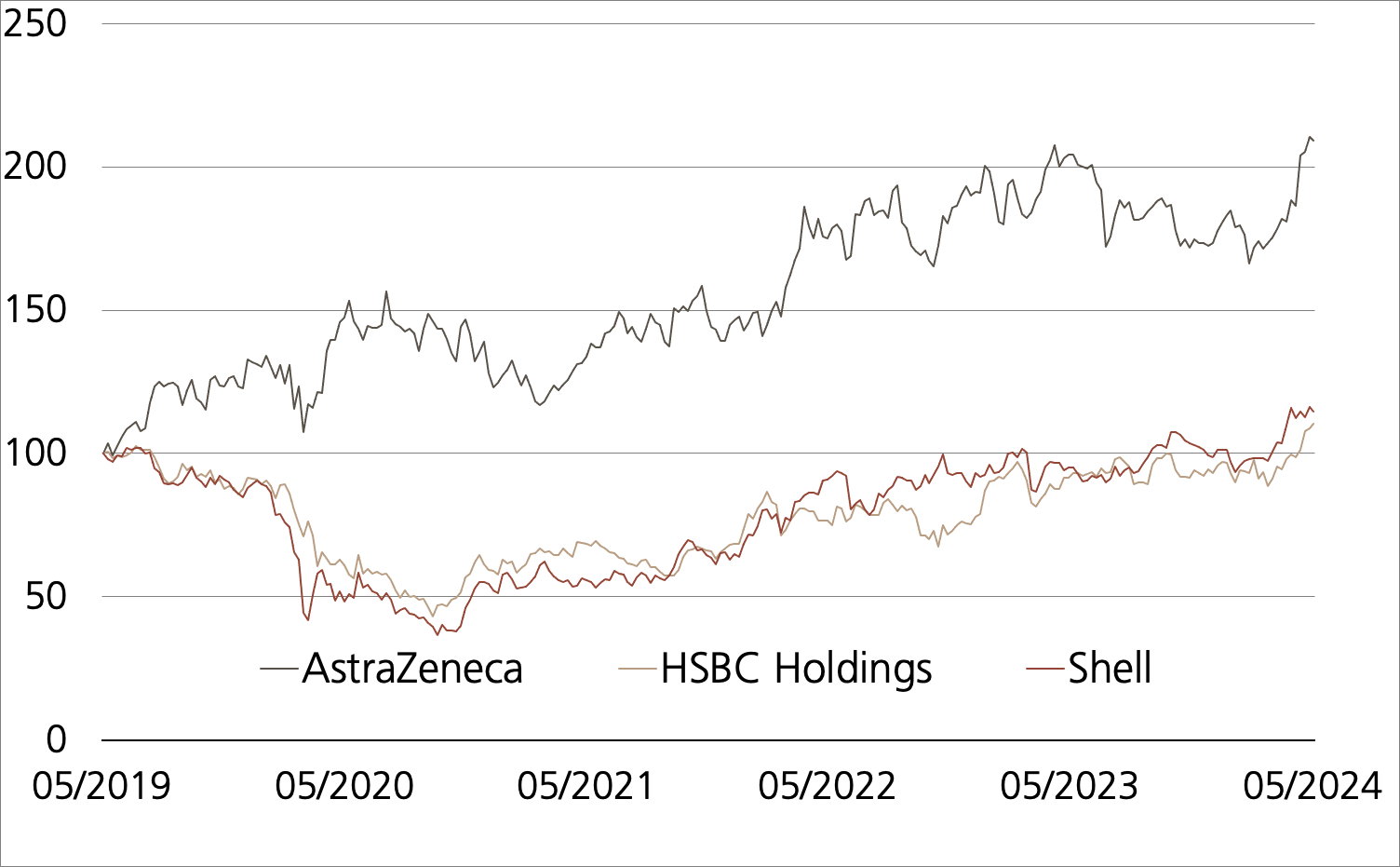

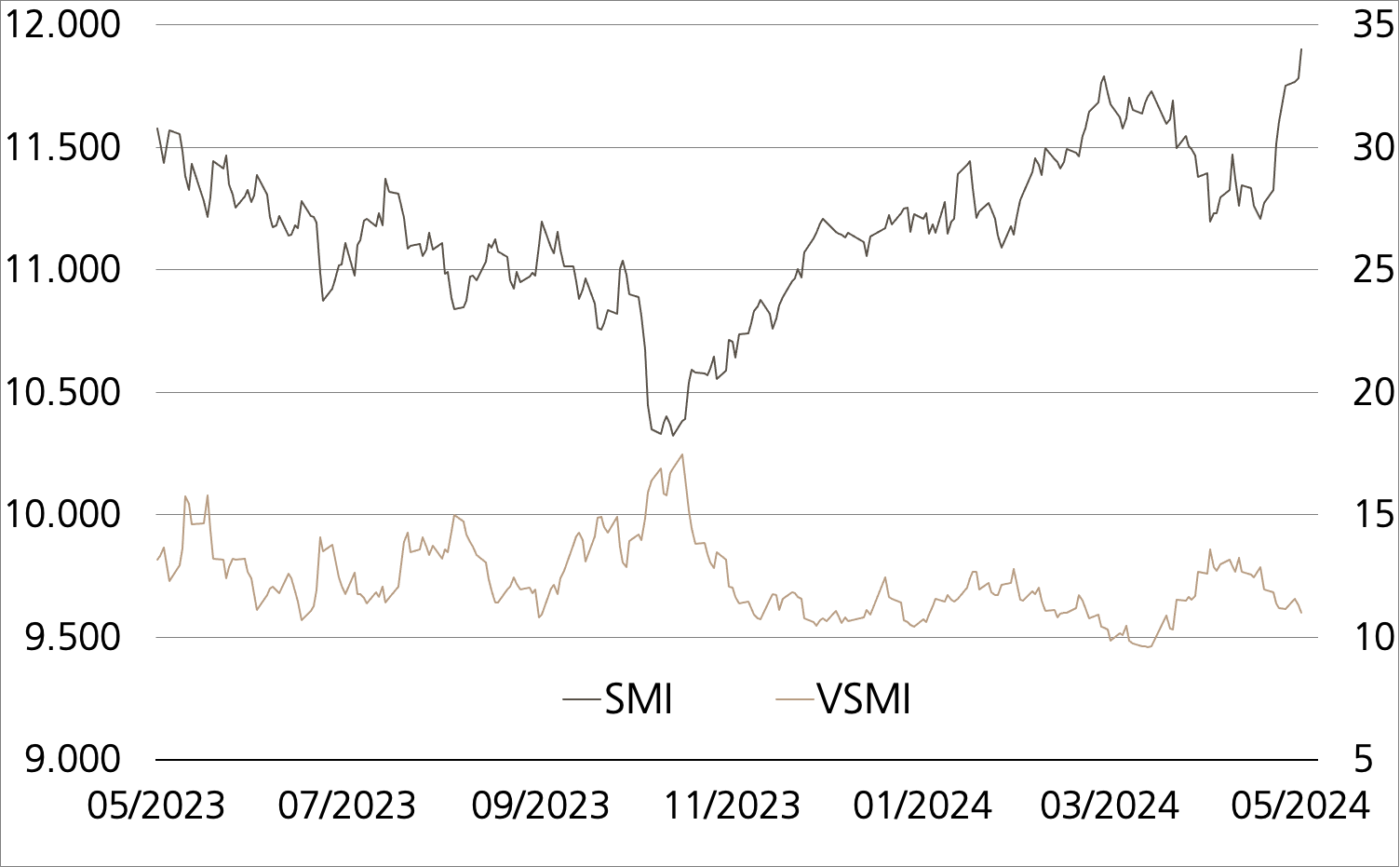

Mit dem Spiel gegen Serbien startet England am 16. Juni 2024 in die Fussball-Europameisterschaft (EM). Das Team um Stürmerstar Harry Kane zählt zu den Favoriten für das Turnier in Deutschland. Pünktlich zur EM zeigt die Formkurve der Londoner Börse nach oben. Um 14% hat der FTSE 100™ TR Index auf Sicht von drei Monaten zugelegt. Damit schnitt er besser ab, als die Leitindizes aus Deutschland, Frankreich und Spanien.¹ Weniger die Chancen auf dem grünen Rasen als vielmehr die Geldpolitik ist der zentraler Treiber für die Rallye beim FTSE 100™. Zwar beliess die Bank of England (BoE) ihre «Bank Rate» an der jüngsten geldpolitischen Sitzung bei hohen 5.25 Prozent. Doch sendete BoE-Chef Andrew Bailey klare Signale in Richtung einer Lockerung der Geldpolitik. Er bezeichnete es als wahrscheinlich, dass über die kommenden Quartale eine Zinssenkung nötig ist. Die Lockerungsschritte könnten sogar stärker ausfallen, als die Geldmärkte es derzeit einpreisen. Zum Zeitpunkt dieser Stellungnahme lag die Wahrscheinlichkeit für eine Zinssenkung im Juni bei 45 Prozent. (Quelle: Refinitiv, Medienbericht, 09.05.2024)Nach der BoE-Sitzung ist diese Quote auf 50 Prozent gestiegen. Im August könnte es mit einer Wahrscheinlichkeit von drei Vierteln zu einer Zinssenkung kommen.Einfluss auf diese Werte dürften die Inflationsdaten für den April 2024 nehmen. Sie werden am 22. Mai veröffentlicht. Im März war der jährliche Preisauftrieb auf 3.8 Prozent – das tiefste Niveau seit Oktober 2021 – geschrumpft. (Quelle: Office for National Statistics, Consumer price inflation, UK: March 2024, 17.04.2024) Neben der Geldpolitik schieben starke Unternehmenszahlen die Londoner Börse an. Beispiel Shell: Der Ölmulti hat im ersten Quartal 2024 dank eines florierenden Energiehandels und lukrativer Margen im Raffineriegeschäft 7.7 Milliarden US-Dollar, deutlich mehr als erwartet, verdient. Gleichzeitig kündigte der Konzern ein Aktienrückkaufprogramm an. (Quelle: Refinitiv, Medienbericht, 02.05.2024) Über dem Konsens lagen auch die Zahlen von AstraZeneca. Vor allem starke Verkäufe in der Onkologie-Sparte sorgten im ersten Quartal 2024 für einen Umsatzanstieg von 19 Prozent. Prozentual zweistelliges Wachstum schaffte AstraZeneca auch beim Gewinn. Schon vor den Quartalszahlen hatte das Unternehmen die Erhöhung der Dividende für 2024 angekündigt. (Quelle: Refinitiv, Medienbericht, 25.04.2024)

Chancen: Im Allgemeinen gelten die Ausschüttungen als starkes Argument für britische Aktien. Beim FTSE 100™ Index beträgt die Dividendenrendite laut dem aktuellen Indexfactsheet 3.7 Prozent. Damit übertrifft die Kennziffer den von FTSE für ganz Europe berechneten Wert um rund 60 Basispunkte. Mit dem ETT (Symbol: ETFTS) partizipieren Anleger sowohl am Kursverlauf als auch den Dividenden der im FTSE 100™ Total Return Index enthaltenen Unternehmen. Der Coupon von 7.00 Prozent jährlich ist das zentrale Element des Autocall Barrier Reverse Convertibles (Symbol: KYCXDU) auf AstraZeneca, HSBC und Shell. Solange keiner der drei britischen Large Caps auf oder unter die Barriere von 65 Prozent der Anfangsfixierung fällt, überweist die Emittentin am Rückzahlungstermin das vollständige Nominal. Wegen der Autocall Funktion ist eine vorzeitige Kündigung und Tilgung dieser Emission möglich.

Risiken:BRCs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Autocallable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

| Remove | ||

|---|---|---|

| Symbol | ETFTS | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | FTSE 100™ Total Return Index | |

| Bezugsverhältnis | 10:1 | |

| Handelswährung | GBP | |

| Verwaltungsgebühr | 0.00% p.a.² | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | GBP 912.00 / 918.00 | |

| Remove | ||

|---|---|---|

| Symbol | KYCXDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Auto-Callable) | |

| Basiswerte | AstraZeneca / HSBC / Shell | |

| Handelswährung | CHF (Quanto) | |

| Coupon | 7.00% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 28.11.2025 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 29.05.2024, 15:00 Uhr | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

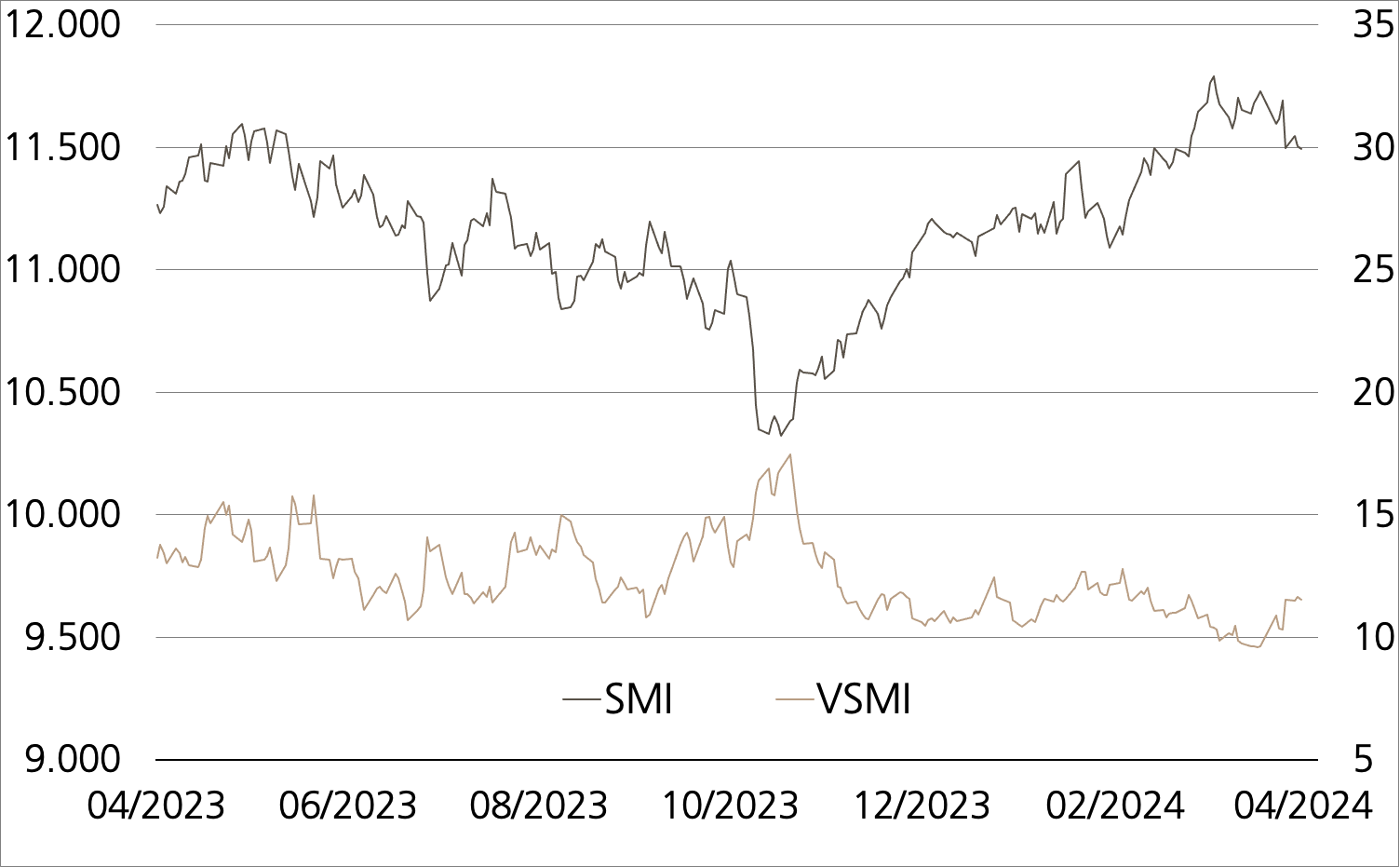

| SMI™ | 11’899.26 | 2.6% | |

| SLI™ | 1’944.23 | 2.6% | |

| S&P 500™ | 5’308.15 | 1.8% | |

| EURO STOXX 50™ | 5’100.90 | 0.9% | |

| S&P™ BRIC 40 | 3’427.43 | 1.9% | |

| CMCI™ Compos. | 1’622.62 | 0.6% | |

| Gold (Feinunze) | 2’386.04 | 1.7% | |

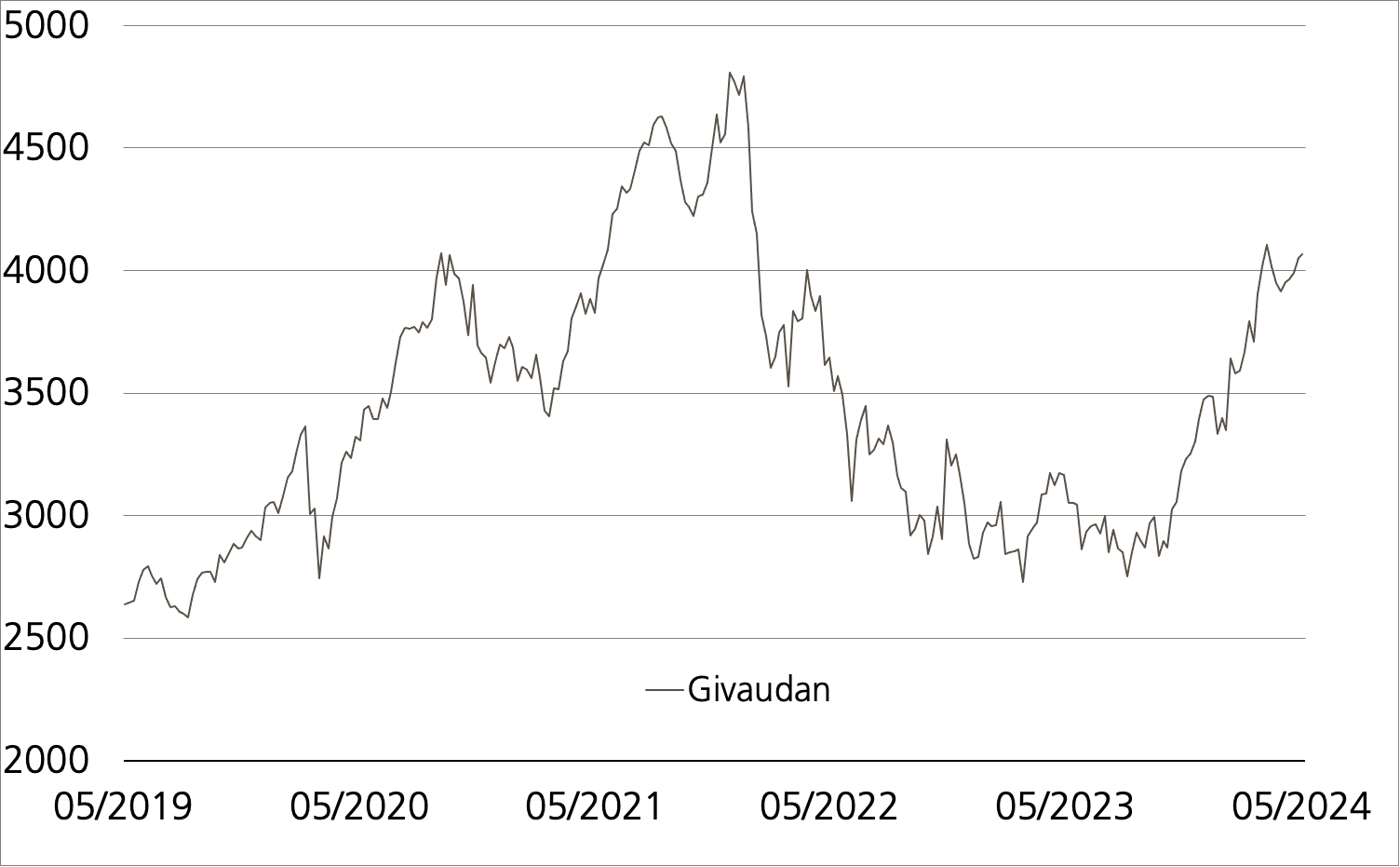

Givaudan

Angenehme Duftnote

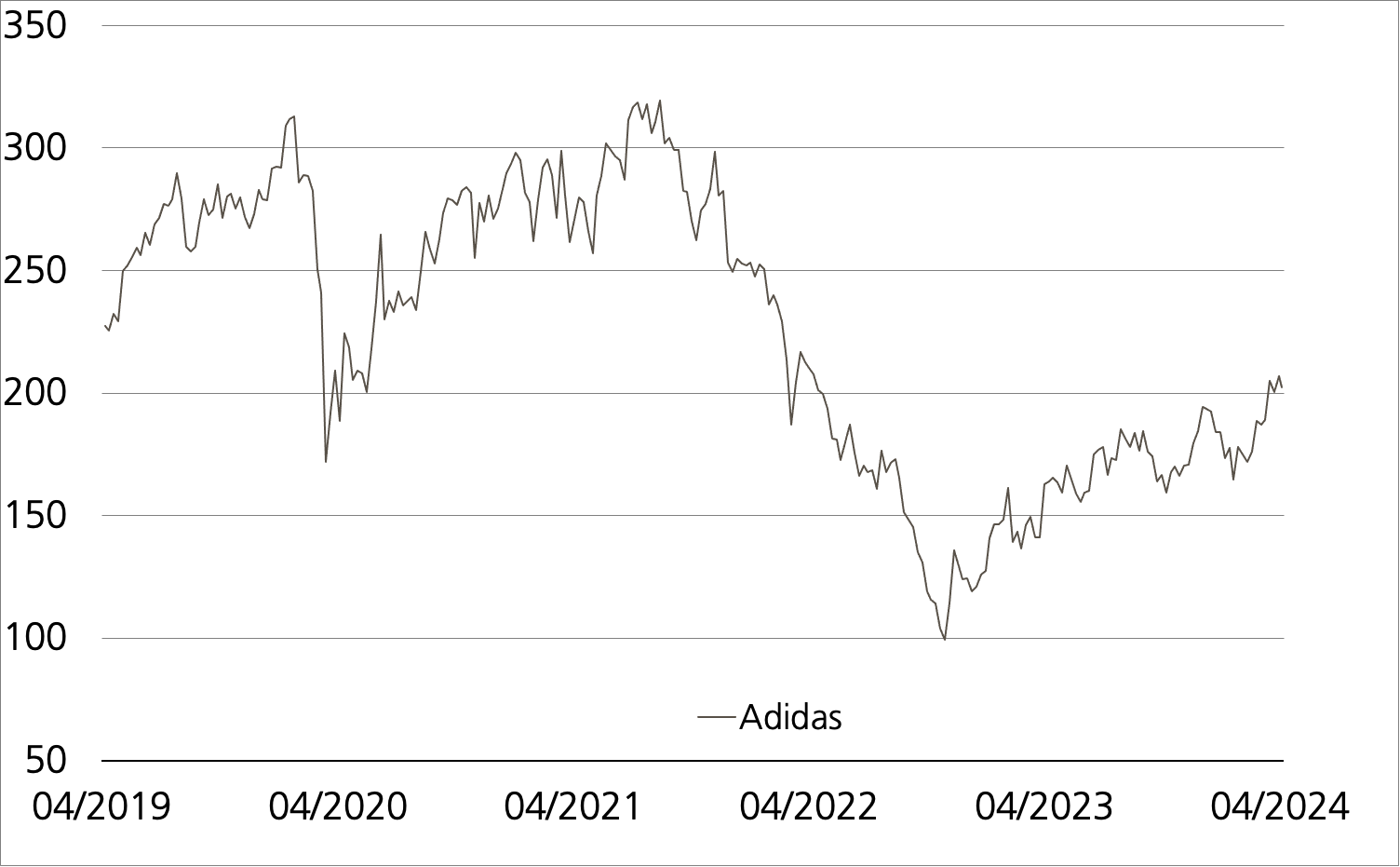

Chancen:Für den Fall, dass die Givaudan-Aktie nach ihren jüngsten Avancen eine ruhigere Gangart einlegt, könnte der Barrier Reverse Convertible (Symbol: KYBBDU) seine Stärken ausspielen. Ungeachtet von der weiteren Kursentwicklung des Basiswertes erhalten Anleger den Coupon in Höhe von 4.75 Prozent jährlich. Für die Tilgung des 5’000 Schweizer Franken betragenden Nominals gilt folgende Bedingung: Solange Givaudan nicht auf oder unter die Barrriere von 70 Prozent des Startkurses fällt, erfolgt die vollständige Rückzahlung. Reicht das Polster nicht, ist dennoch die Maximalrendite möglich. Allerdings muss der Large Cap dann zur Schlussfixierung wieder auf oder über dem Strike zu finden sein.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Givaudanwährend der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KYBBDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Givaudan | |

| Handelswährung | CHF | |

| Coupon | 4.75% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 70% | |

| Verfall | 22.05.2026 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 22.05.2024, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 15.05.2024

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.