Kapitalschutz – Sinnvolle Kombi / Holcim – Solides Fundament

- Thema 1: Kapitalschutz – Sinnvolle Kombi

- Thema 2: Holcim – Solides Fundament

Kapitalschutz

Sinnvolle Kombi

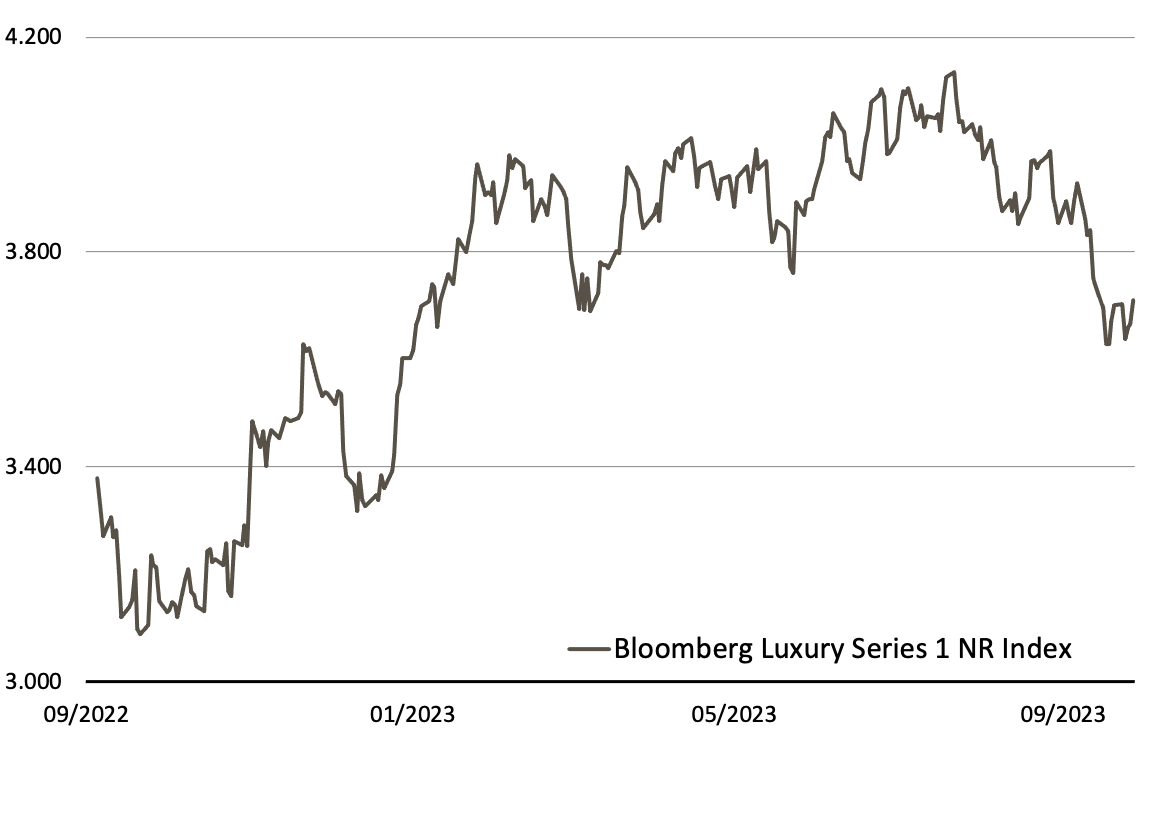

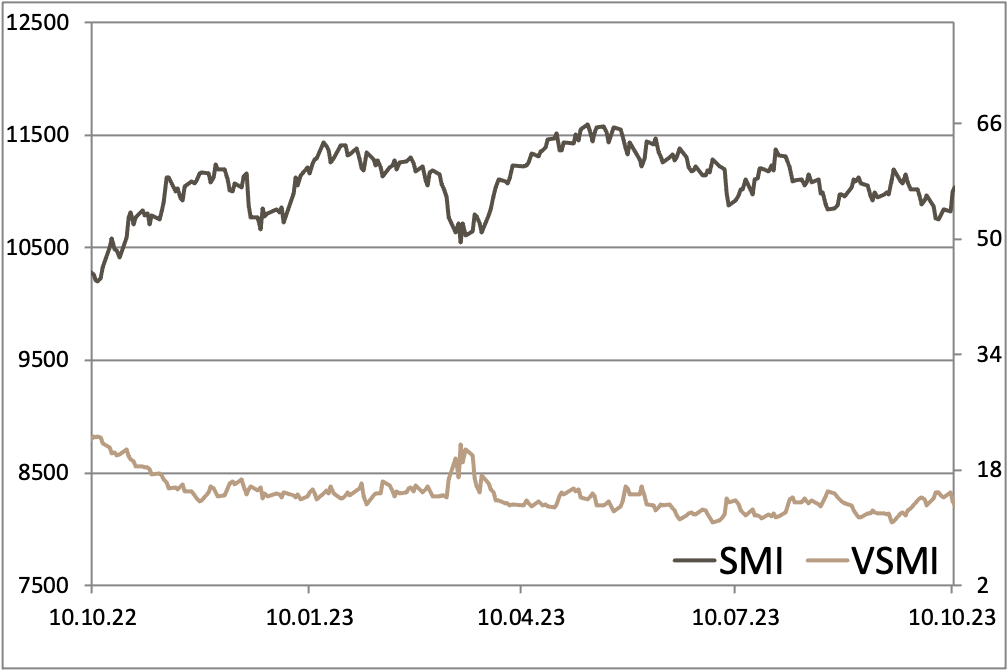

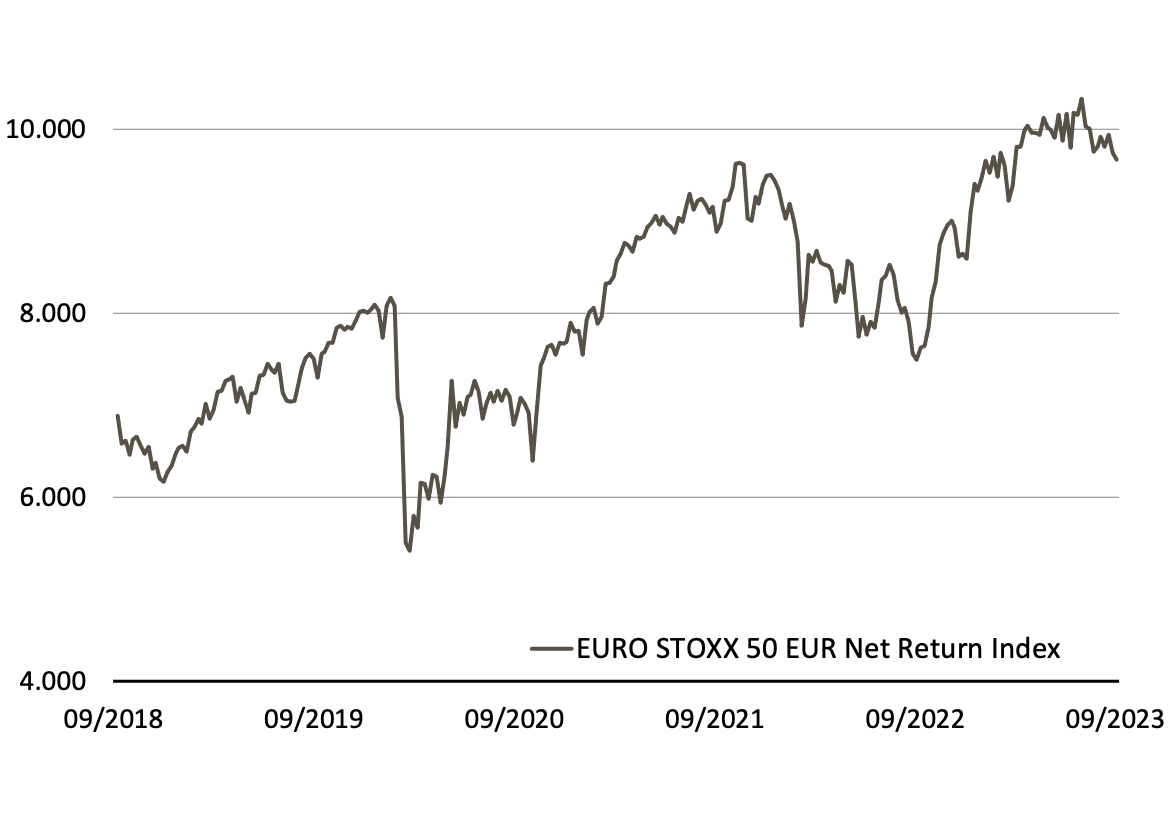

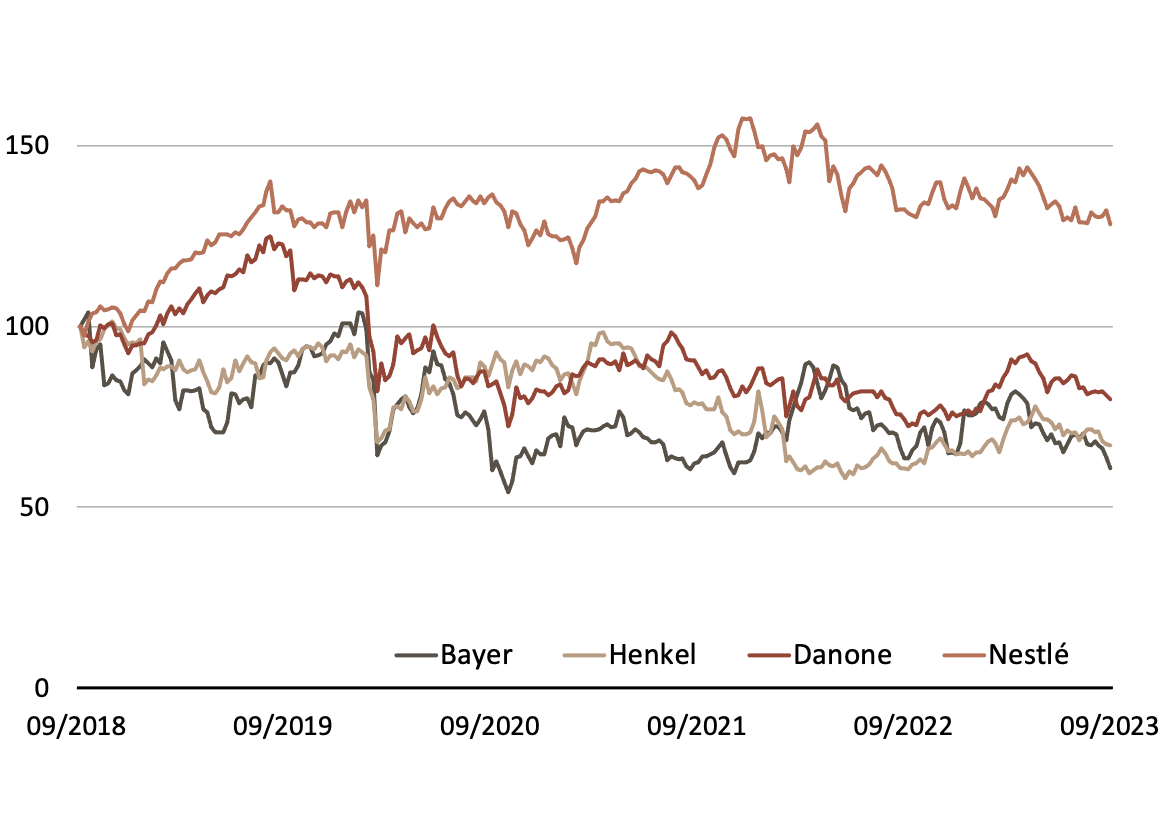

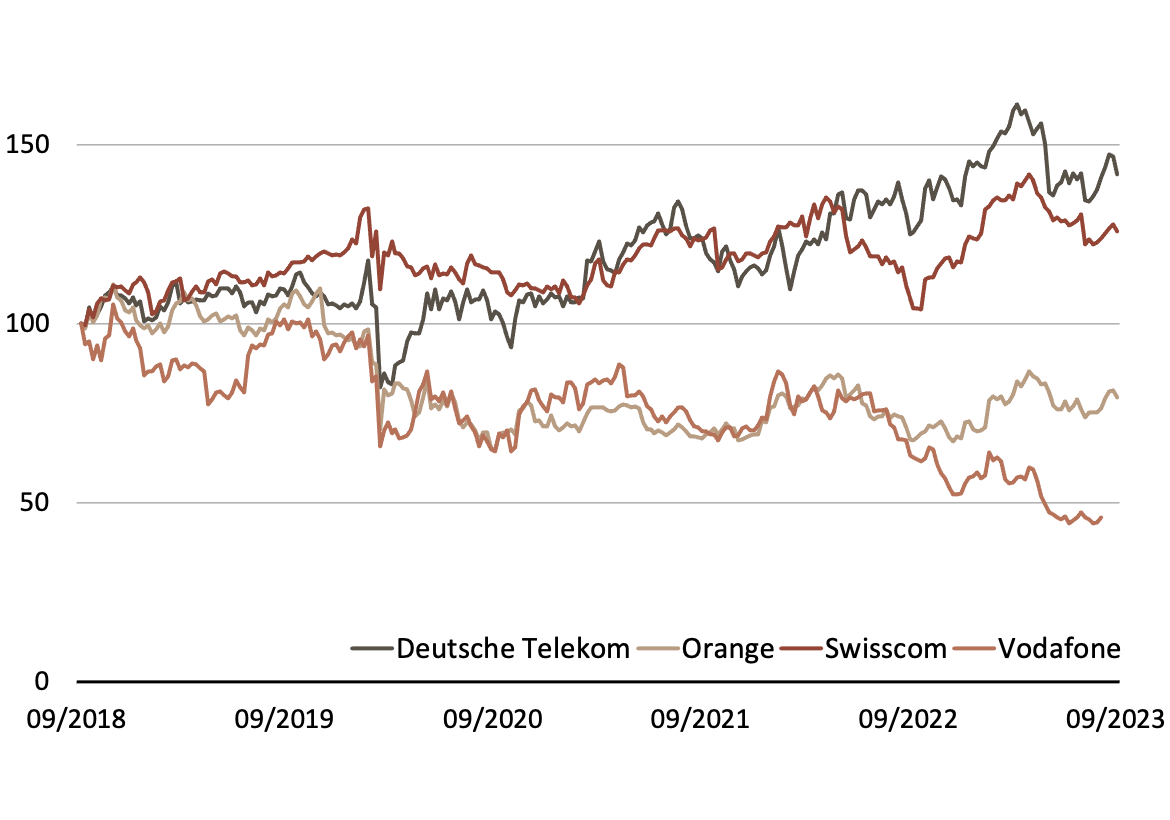

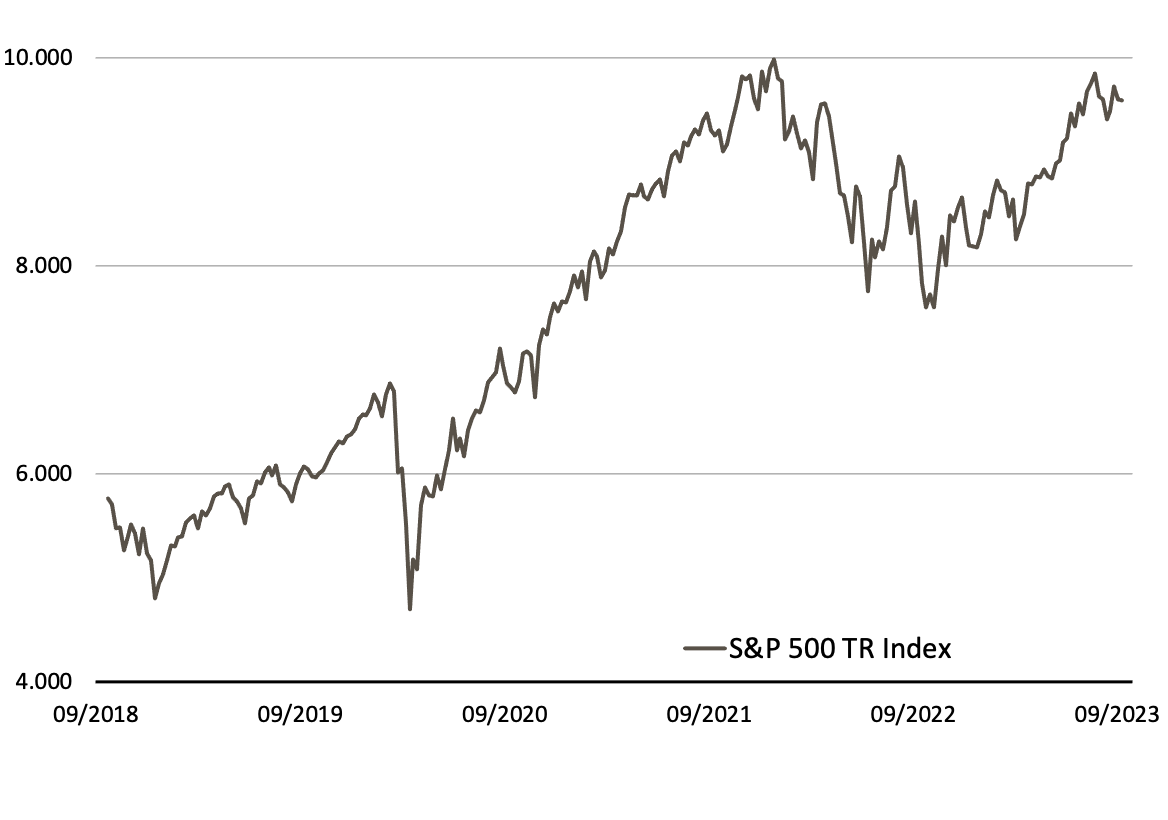

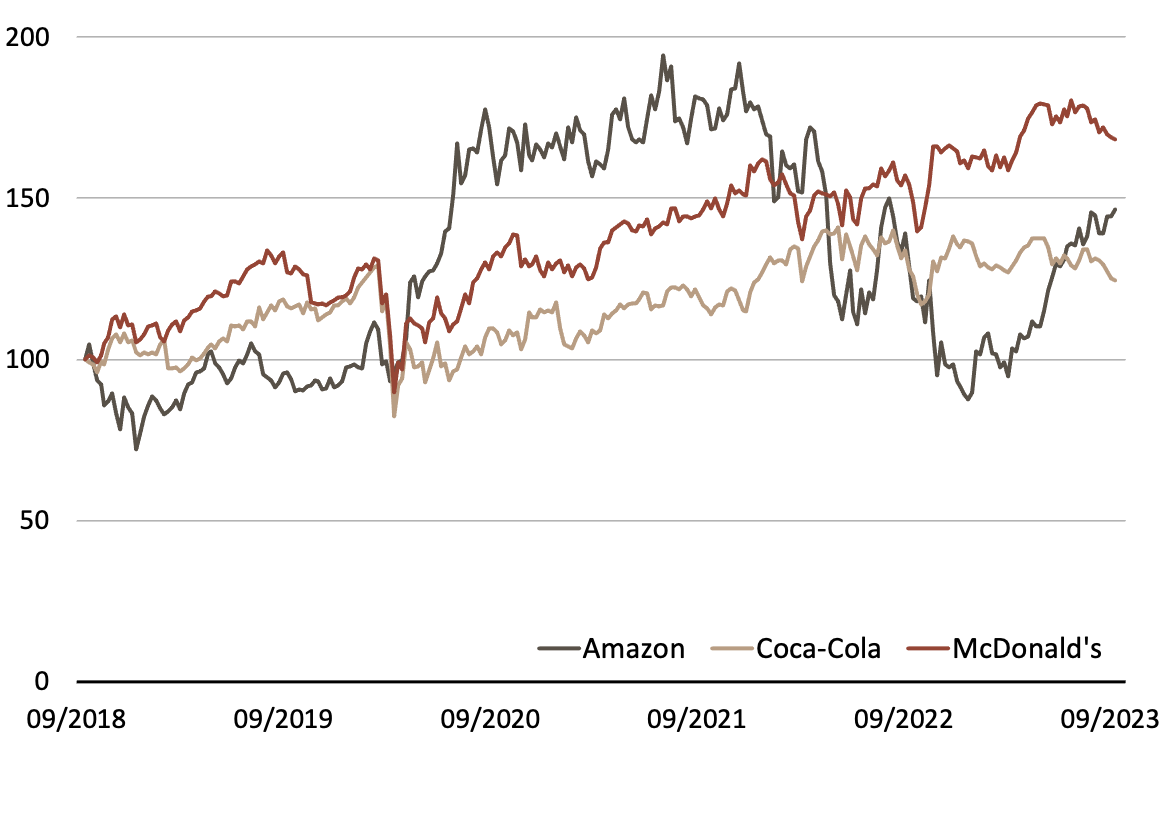

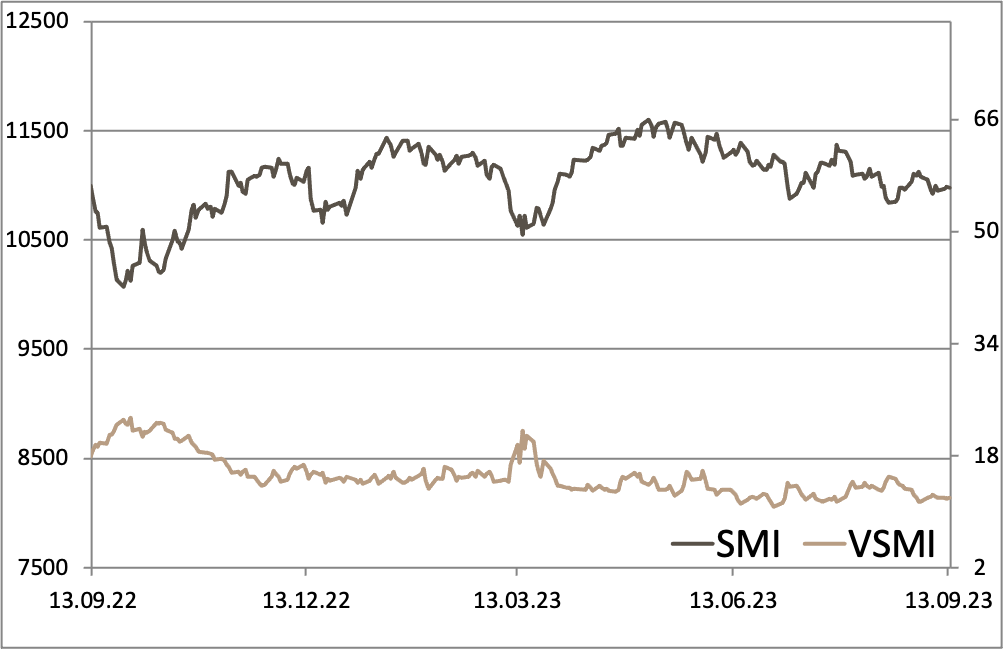

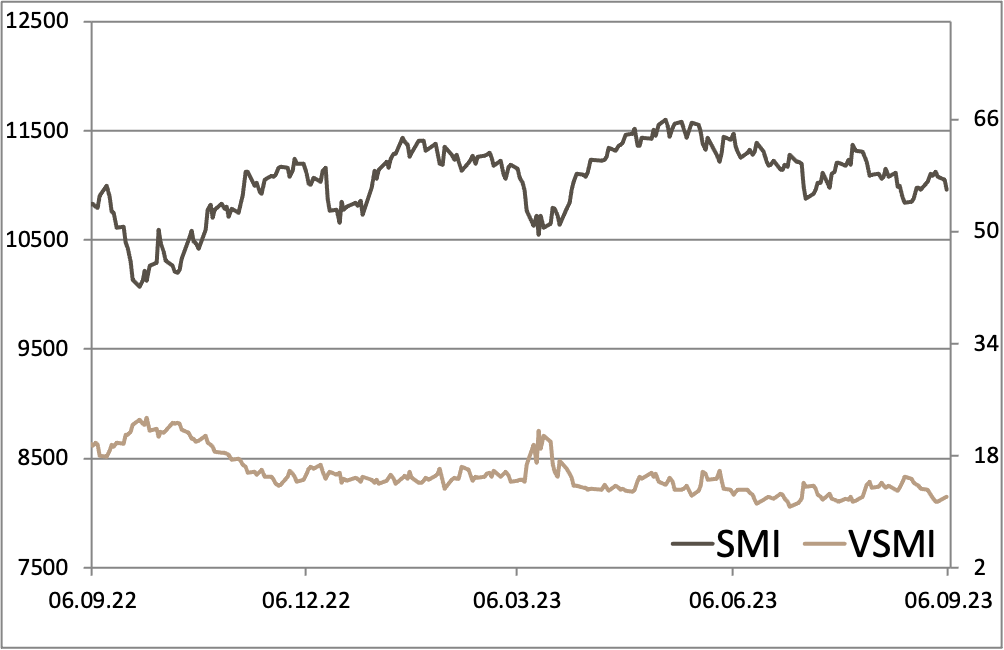

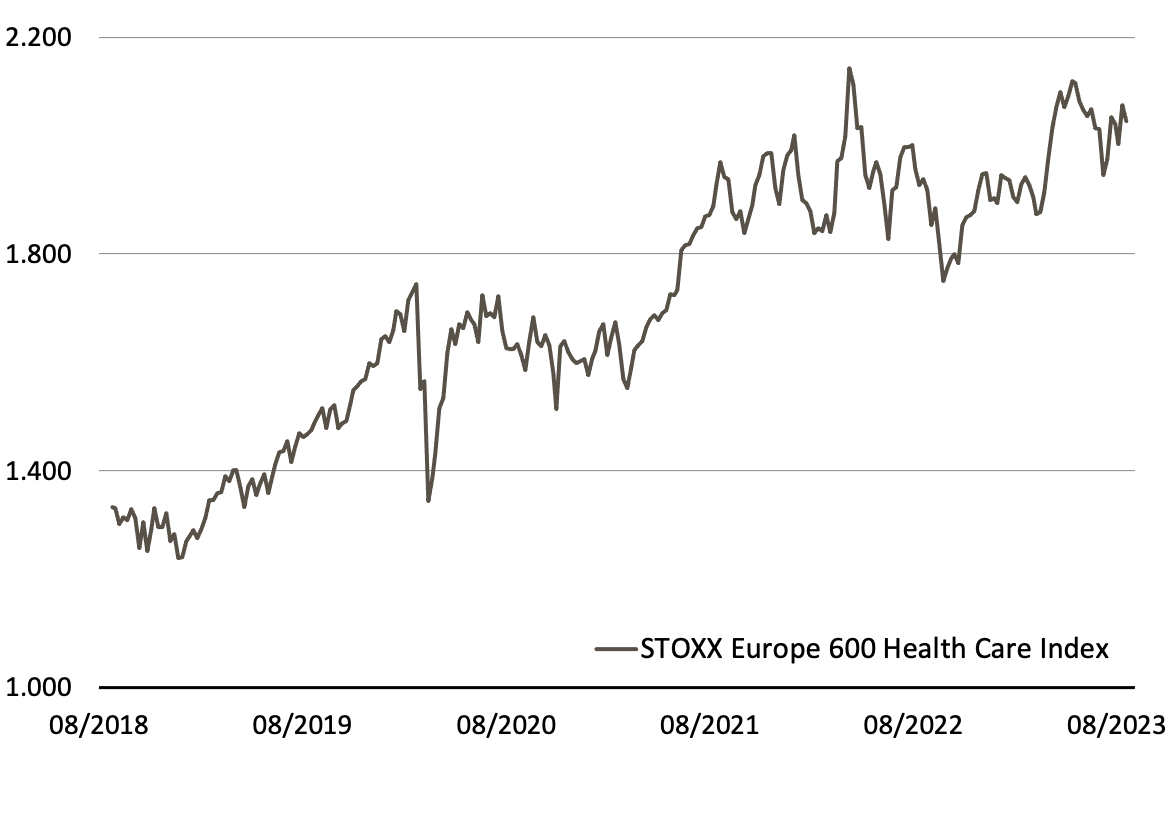

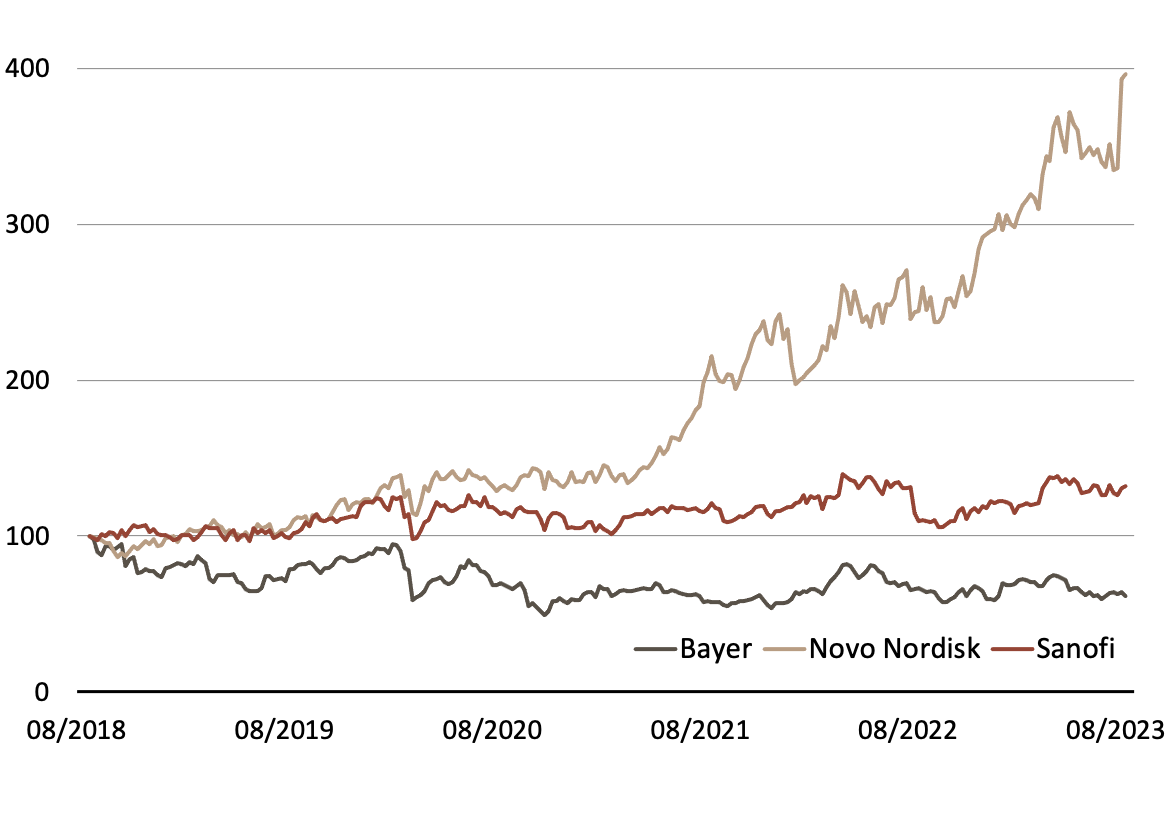

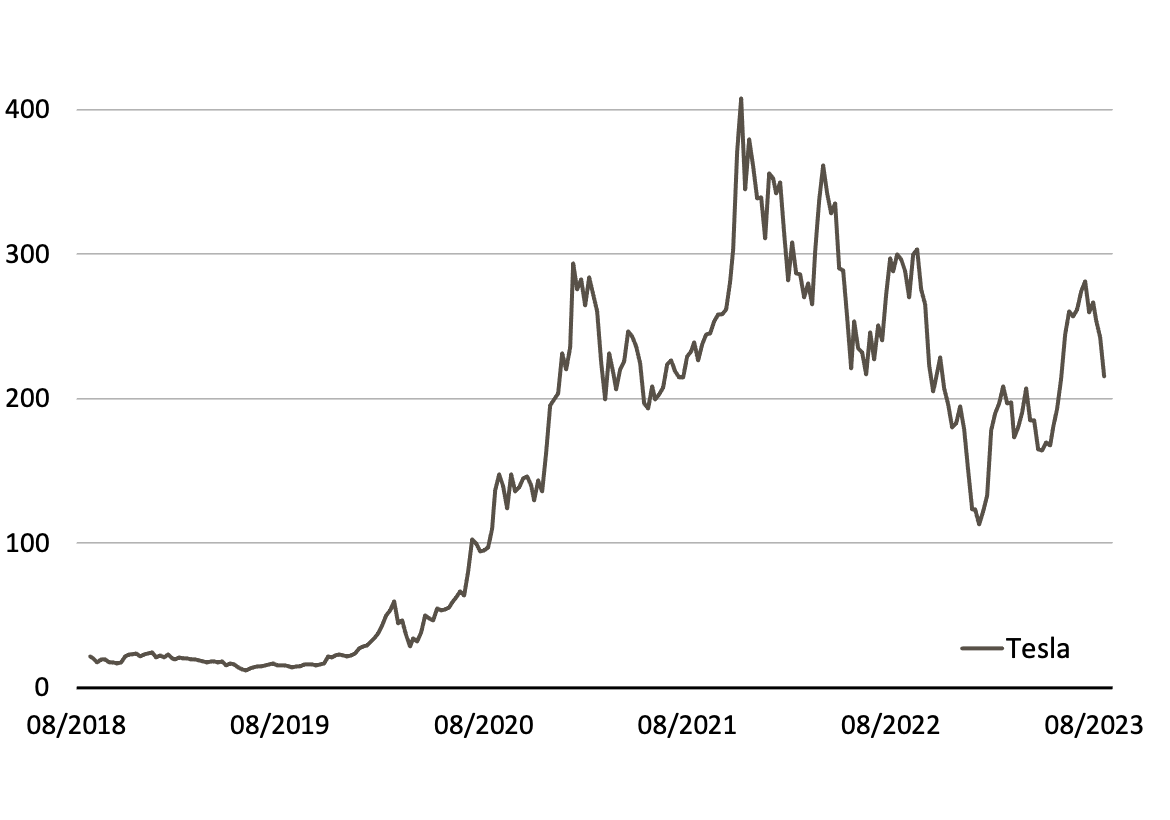

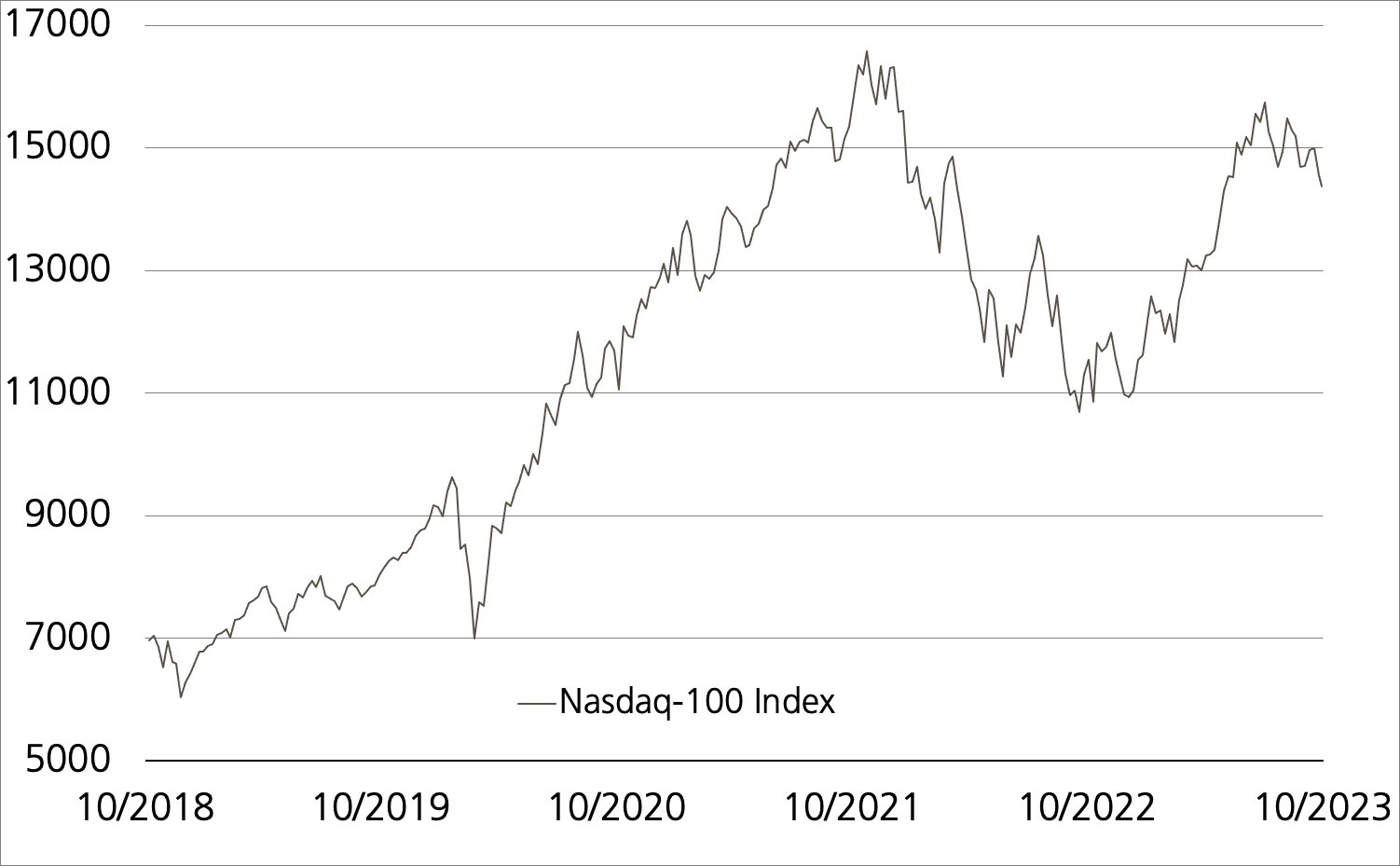

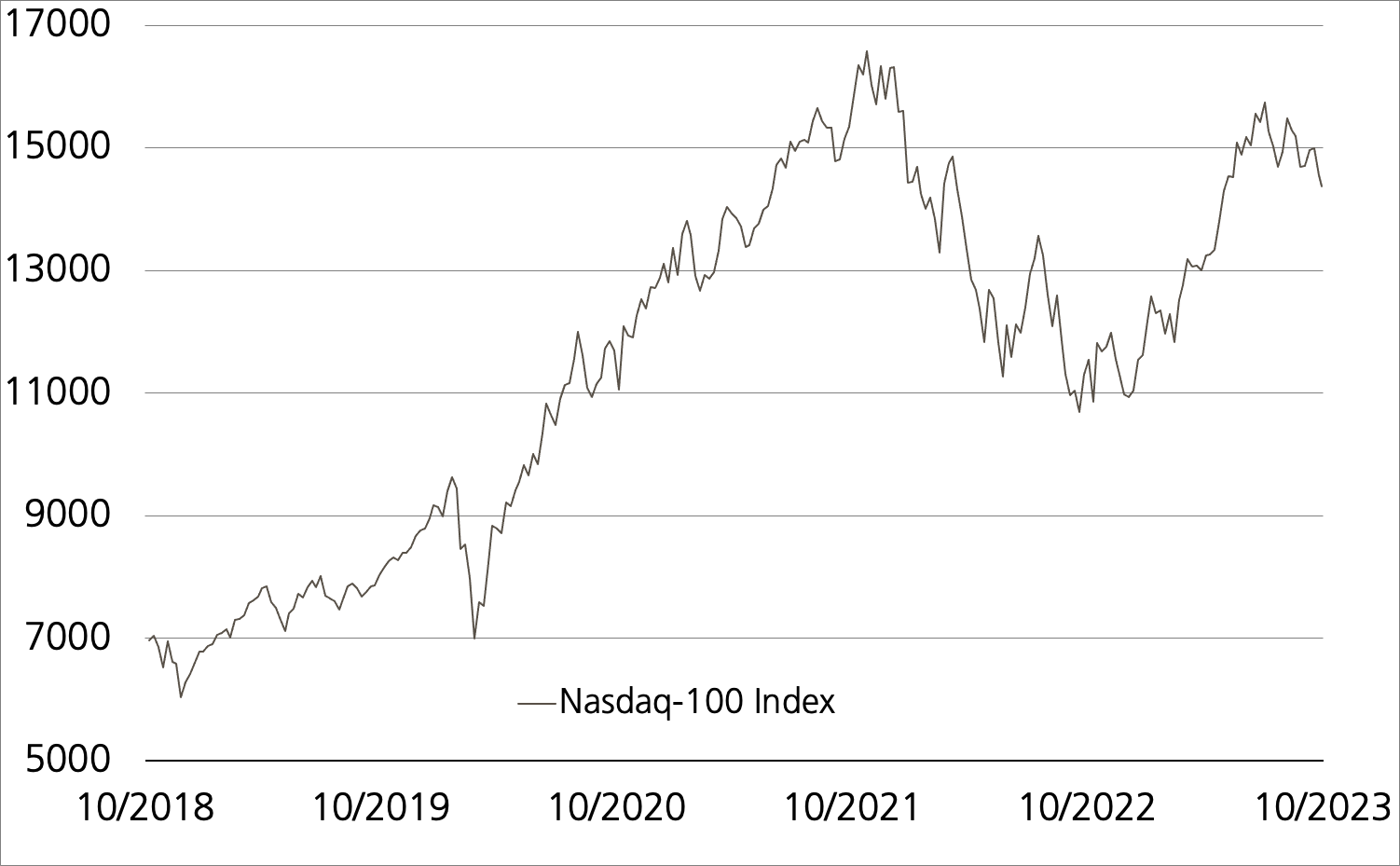

Am 20. Oktober 2023 ist es passiert: Die Rendite der 10-jährigen US-Staatsanleihe betrug zum ersten Mal seit Juli 2007 mehr als fünf Prozent.¹ Einerseits war die Benchmark-Obligation in Zeiten geopolitischer Spannungen als Safe Haven-Anlage gefragt. Darüber hinaus reagierte sie auf einen Auftritt von Fed-Chef Jerome Powell. In New York signalisierte der oberste US-Währungshüter zwar erneut eine Zinspause. Gleichzeitig liess er aber die Hintertür für eine weitere geldpolitische Straffung offen. Unter bestimmten Umständen könnte dies laut Powell erforderlich sein. Das Fed werde seine Gangart in Abhängigkeit von der Datenlage festlegen. (Quelle: Refinitiv, Medienbericht, 19.10.2023)An der Wall Street kommen solche Aussichten weniger gut an – zuletzt gerieten die Kurse etwas unter Druck.¹ Gleichwohl gab es aber auch positive News. Zu Beginn der Berichtssaison konnten die US-Konzerne mehrheitlich überzeugen. (Quelle: Factset, Earnings Insight, 20.10.2023) Zudem präsentiert sich die weltgrössteVolkswirtschaft robust. Beispielsweise übertrafen sowohl die jüngsten Umsatzzahlen aus dem Detailhandel als auch die Produktionsdaten der verarbeitenden Industrie die Erwartungen. (Quelle: Refinitiv, Medienbericht, 17.10.2023)Für Anleger, die dennoch vor einem Engagement in der Anlagekasse Aktien zurückscheuen respektive ihre Positionierung nicht ausbauen möchten, bieten Kapitalschutz-Zertifikate eine interessante Alternative. Für diese Struktur spricht nicht nur das relativ instabile Marktumfeld. Sie profitiert zudem vom erhöhten Zinsniveau. Ein elementarer Baustein des Kapitalschutz-Zertifikats ist die Nullkuponanleihe. Wie der Name sagt, leistet eine derartige Obligation keine laufenden Ausschüttungen. Stattdessen wird der Zins bei der Auflage als Preisabschlag an den Investor ausgereicht. Beim Kapitalschutz-Zertifikat nutzen die Emittenten diese Differenz zur Finanzierung der Optionskomponente, welche wiederum die Partizipation an einem Basiswert ermöglicht. Aufgrund der skizzierten Bauweise gilt folgende Faustformel: Je höher die Renditen in der zugrunde liegenden Währung jeweils ausfallen, desto attraktivere Konditionen sind möglich – gleiches gilt umgekehrt.

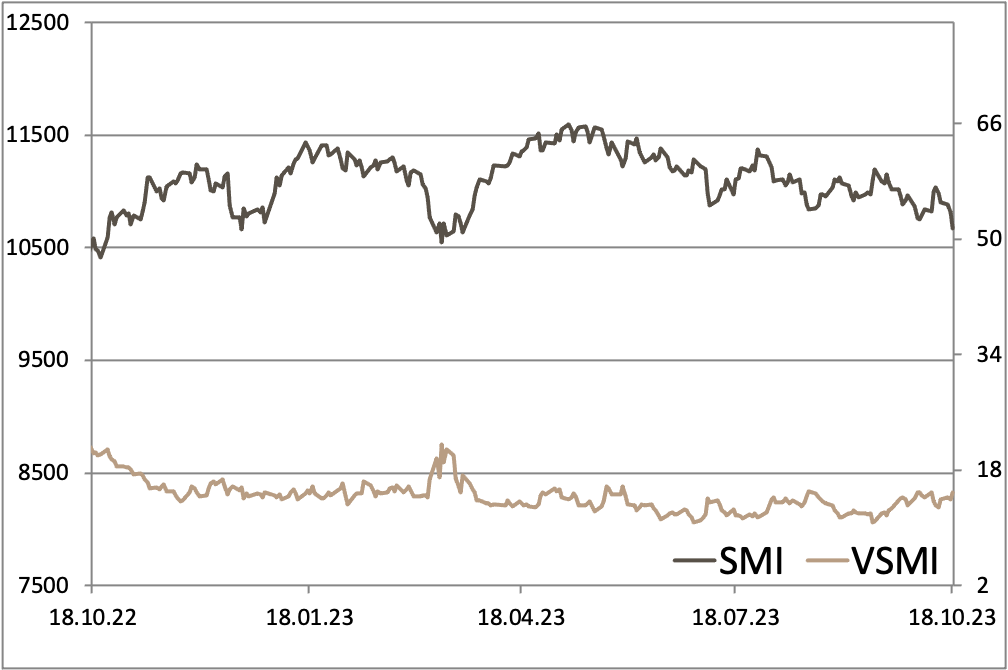

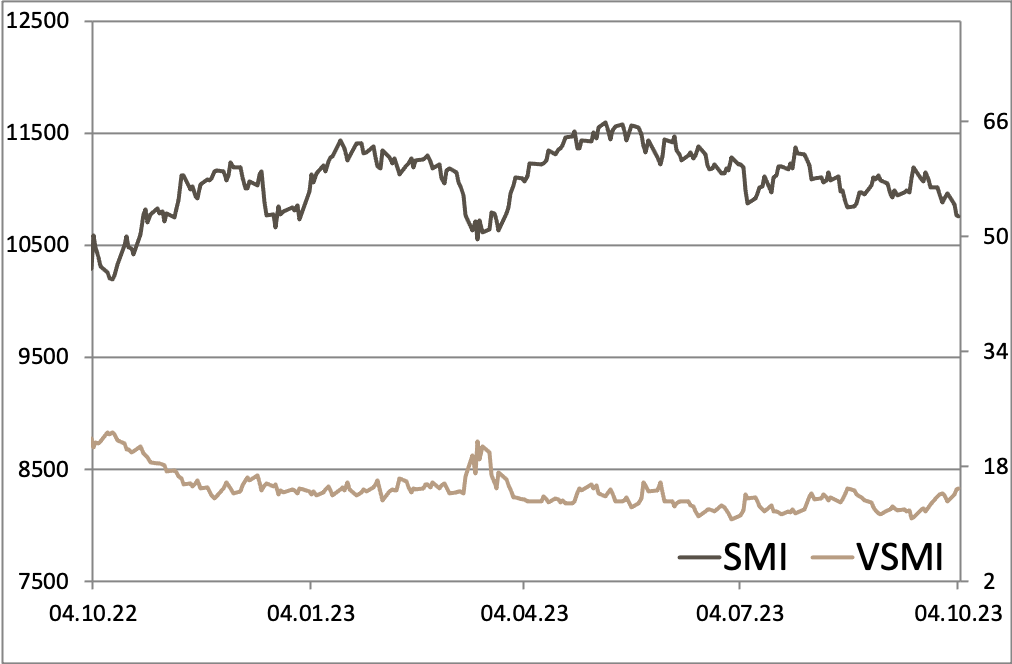

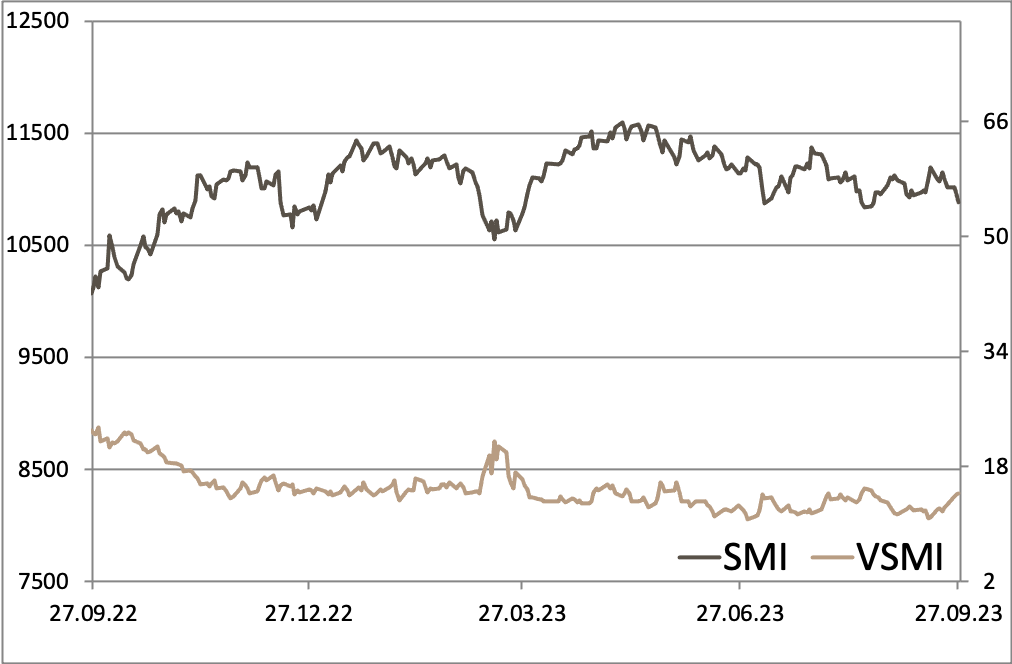

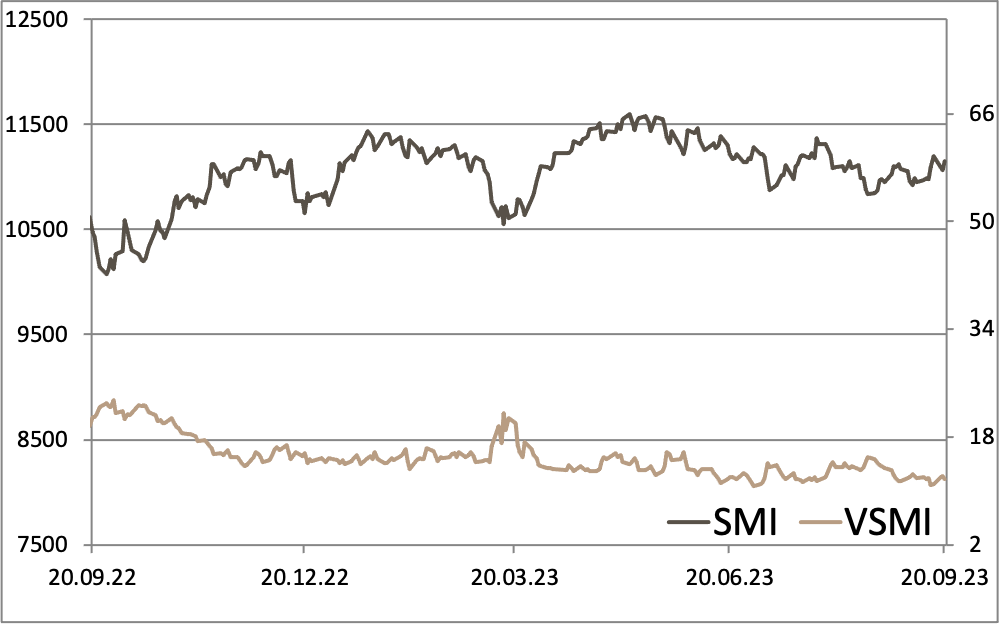

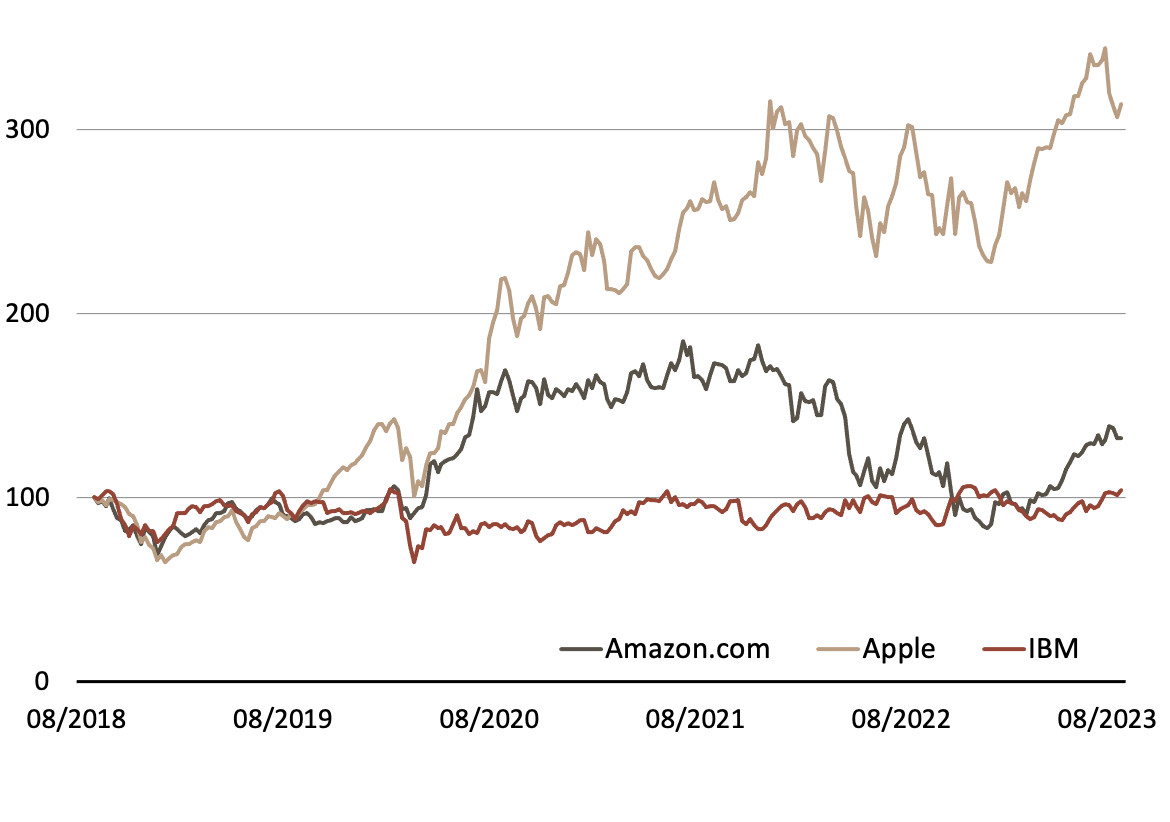

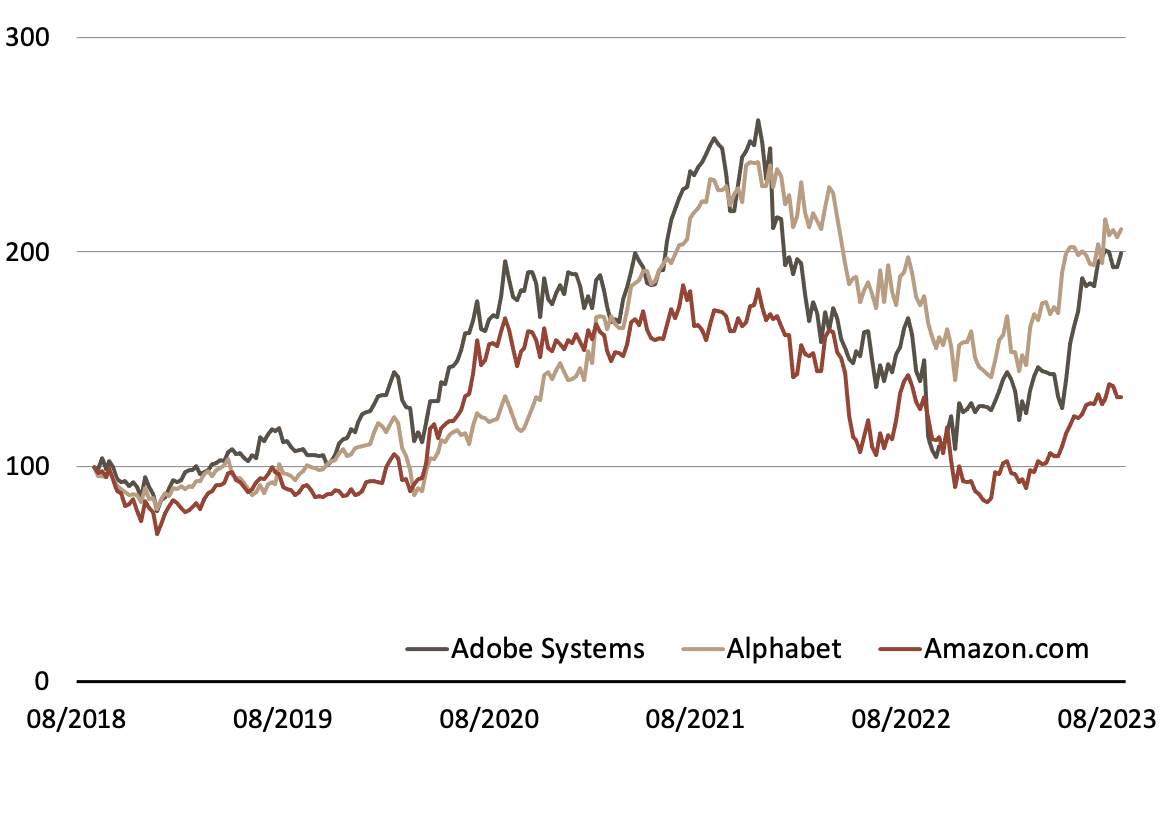

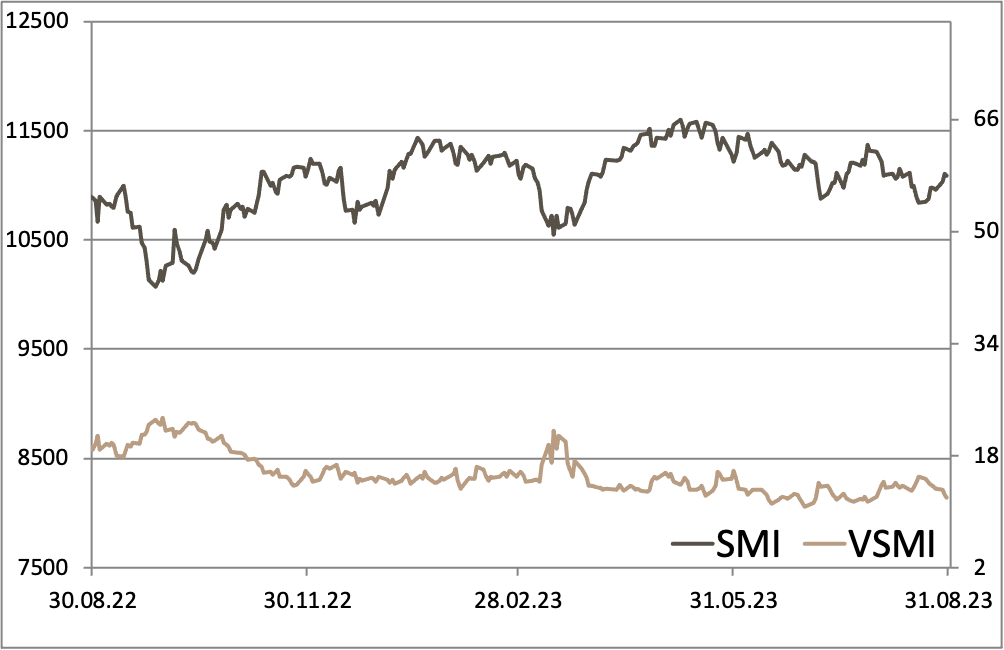

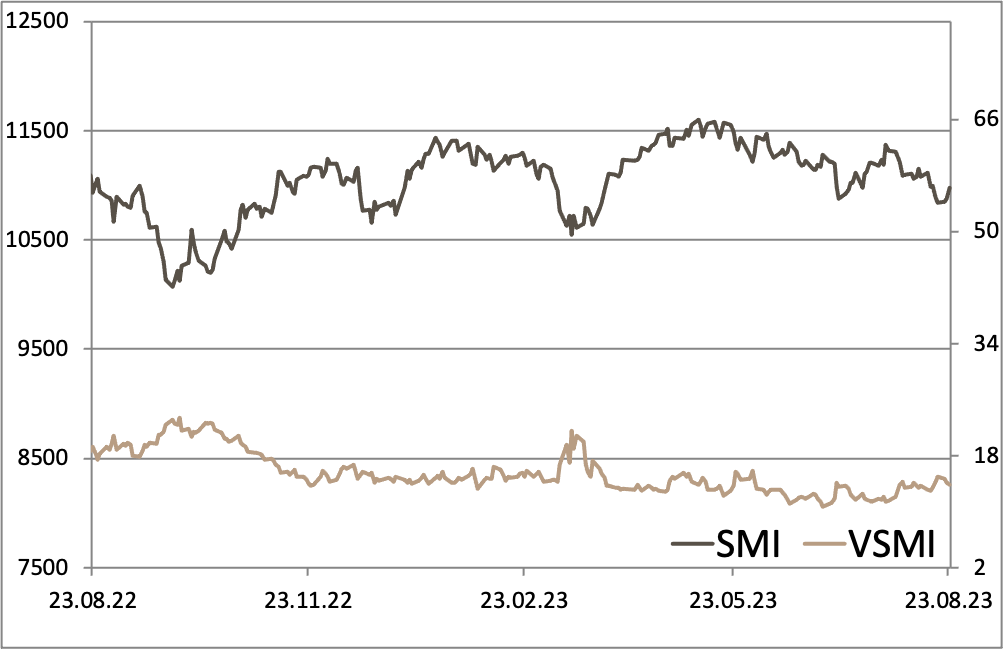

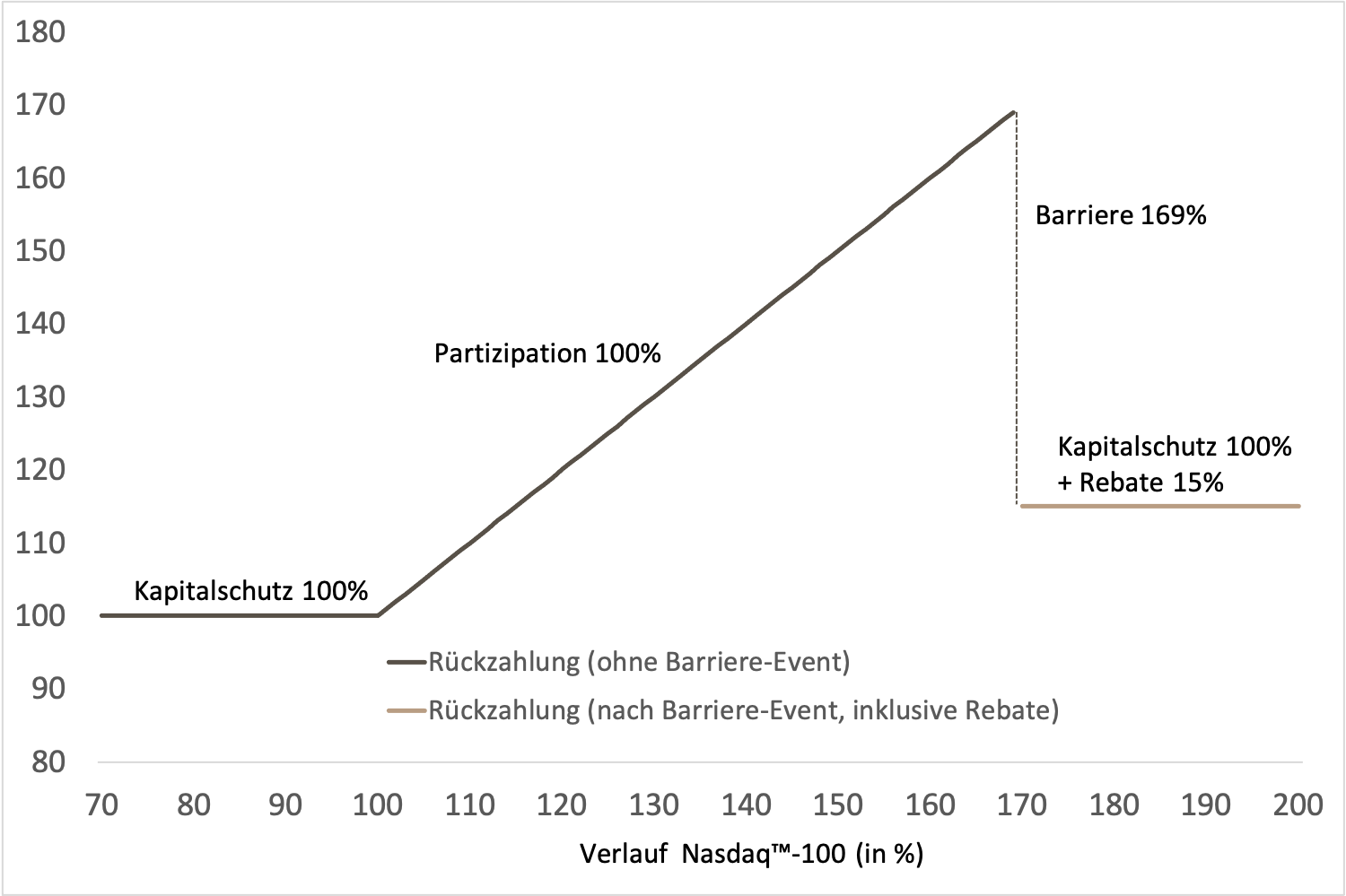

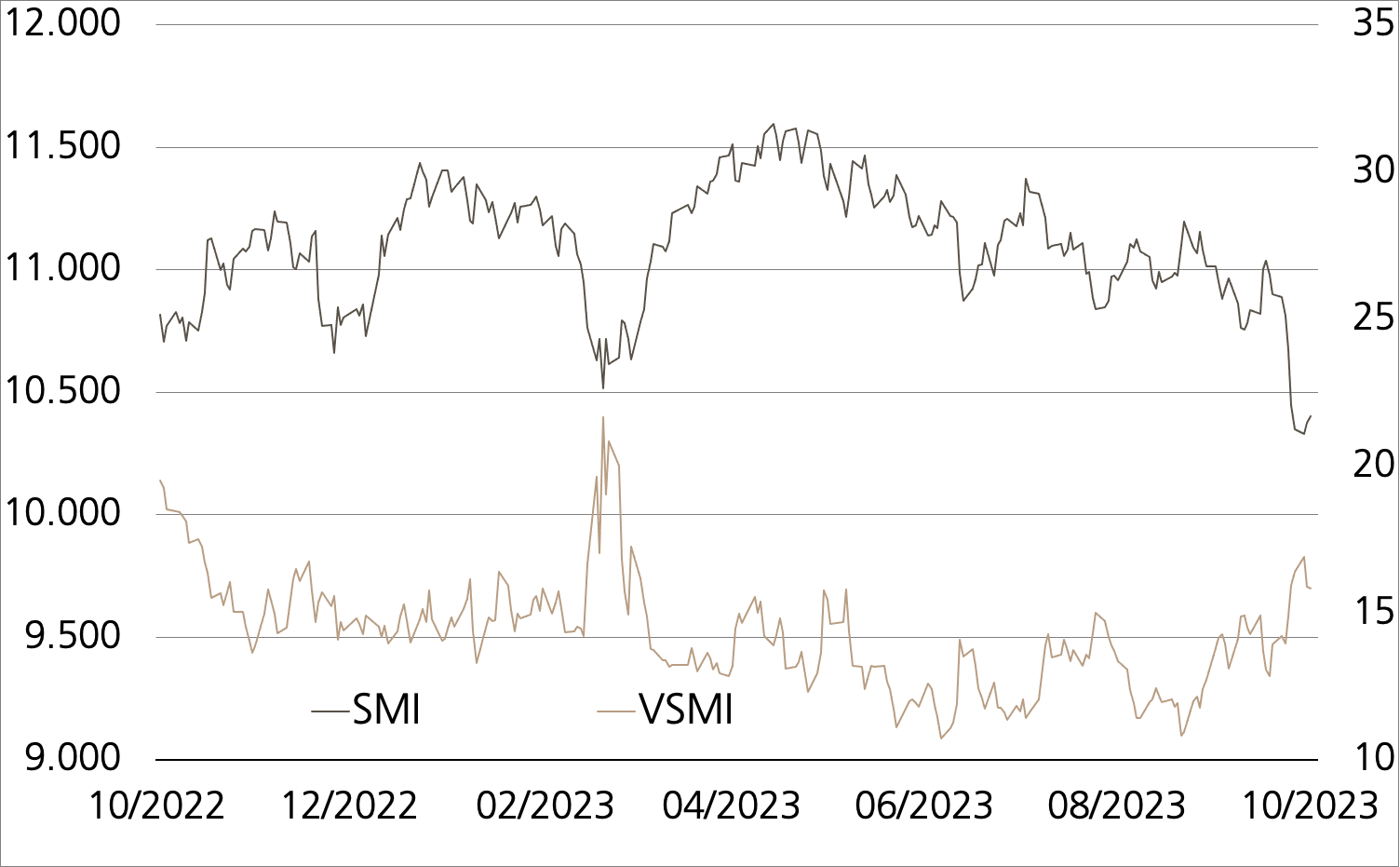

Chancen: Bei hohen 169 Prozent der Anfangsfixierung liegt die Barriere des Kapitalschutz-Zertifikats (Symbol: KPAJDU) auf den Nasdaq™-100 Index. Bis zu dieser Marke würde das Produkt an steigenden Kursen beim Basiswert partizipieren. Gleichzeitig ist das Nominal zum Verfalltermin zu 100% geschätzt. Selbst wenn der Nasdaq™-100 Index die Barriere touchieren oder überschreiten sollte, gehen Anleger nicht leer aus. Dann würden sie mit der Rückzahlung eine Rebate in Höhe von 15 Prozent des Nominals erhalten. Eine solche «Ausgleichszahlung» ist – unter anderem wegen der tieferen Rendite beim Schweizer Franken – beim Kapitalschutz-Zertifikat (Symbol: KNBMDU) auf den SMI™ zwar nicht möglich. Allerdings notiert dieses Produkt knapp ein Jahr nach seiner Emission deutlich unter pari. Da der Kapitalschutz auch hier 100 Prozent beträgt, können Anleger neben der Chance auf die Partizipation bis zur Barriere mit einer Mindestverzinsung rechnen.

Risiken:Der Kapitalschutz greift erst zum Verfalltermin. Während der Laufzeit kann es bei den Kapitalschutz-Zertifikaten zu Preisschwankungen kommen. Darüber hinaus ist das Ertragspotenzial begrenzt. Bitte beachten Sie auch, dass der Anleger bei Strukturierten Produkten das Emittentenrisiko trägt, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Index | Stand | Woche¹ | |

|---|---|---|---|

| SMI™ | 10’400.93 Pkt. | -2.6% | |

| SLI™ | 1’624.68 Pkt. | -2-2% | |

| S&P 500™ | 4’168.77 Pkt. | -3.0% | |

| EURO STOXX 50™ | 4’073.35 Pkt. | -0.8% | |

| S&P™ BRIC 40 | 3’026.12 Pkt. | -3.5% | |

| CMCI™ Compos. | 1’548.92 Pkt. | -0.5% | |

| Gold (Feinunze) | 1’979.62 USD | 1.5% | |

Holcim

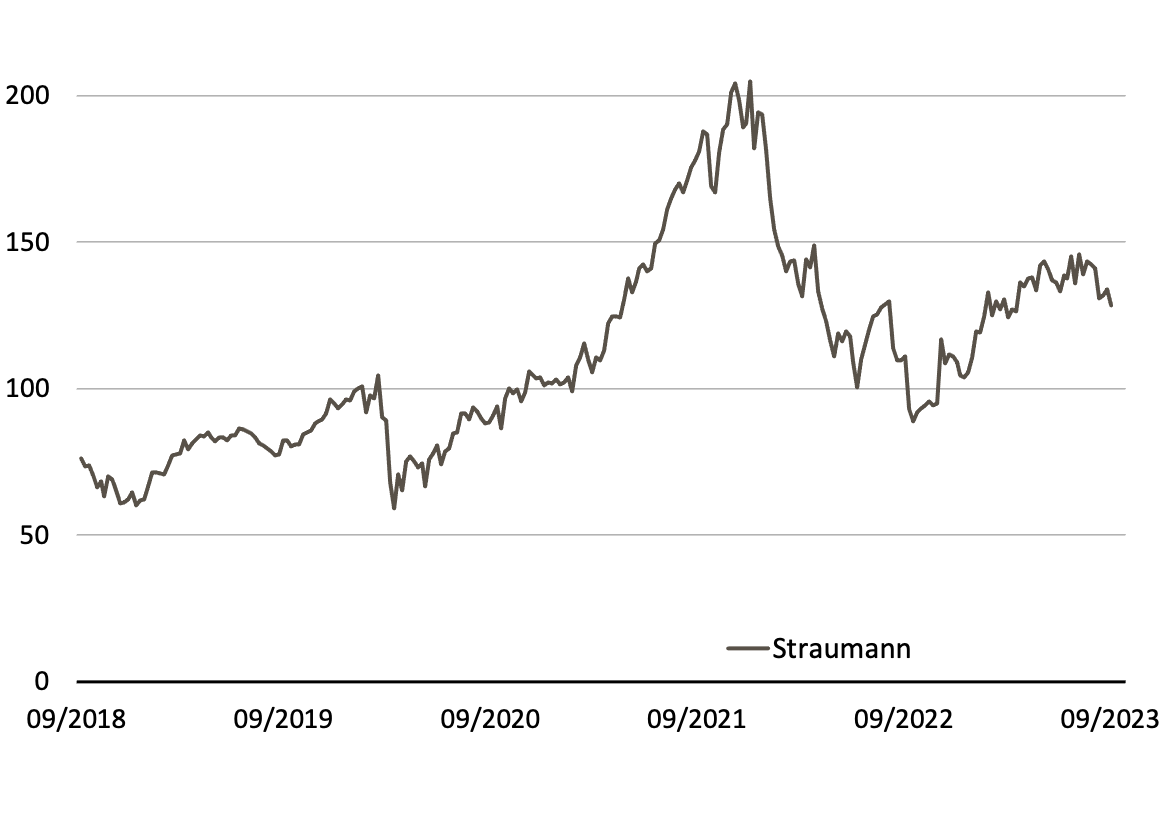

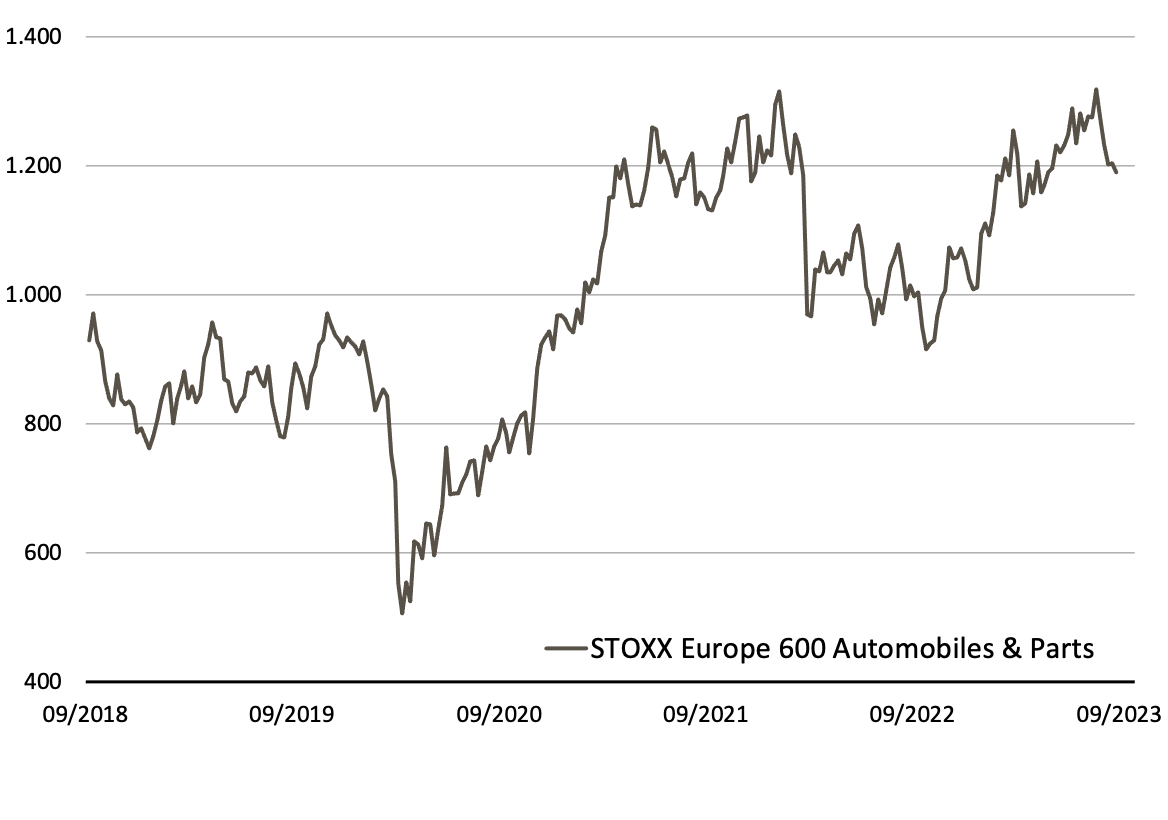

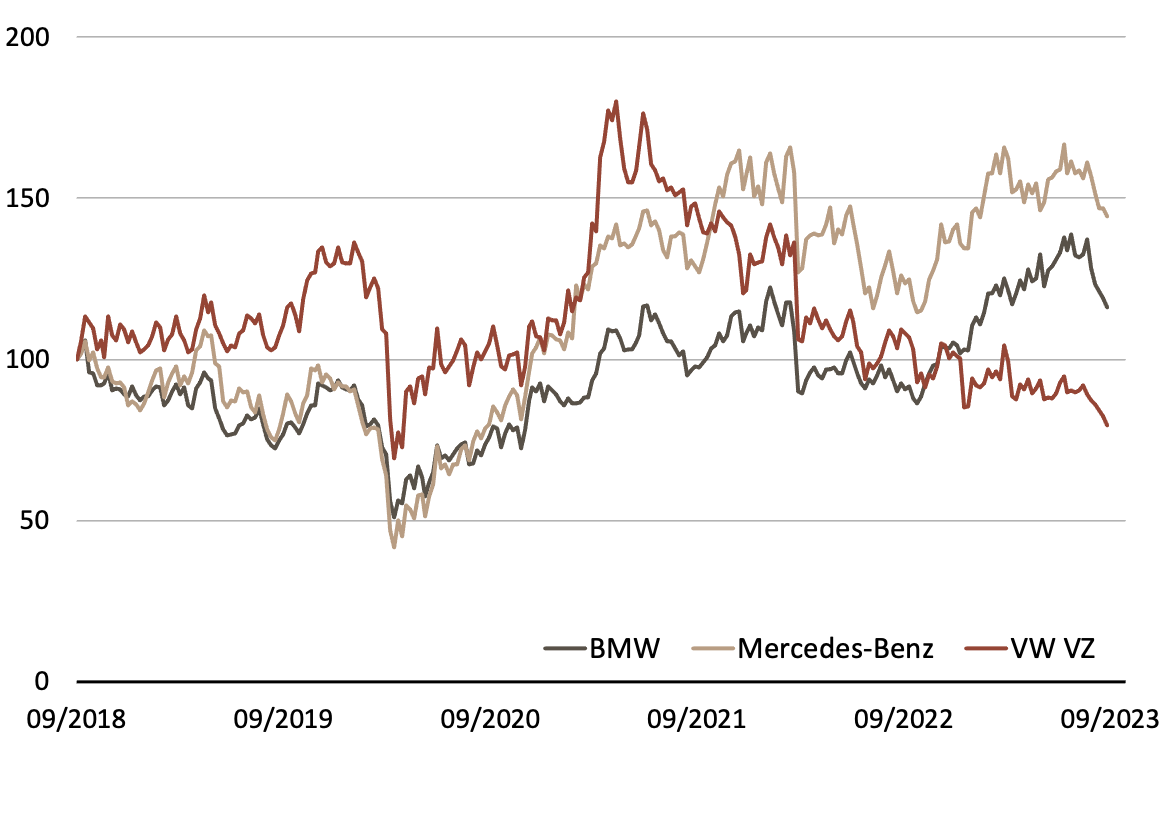

Solides Fundament

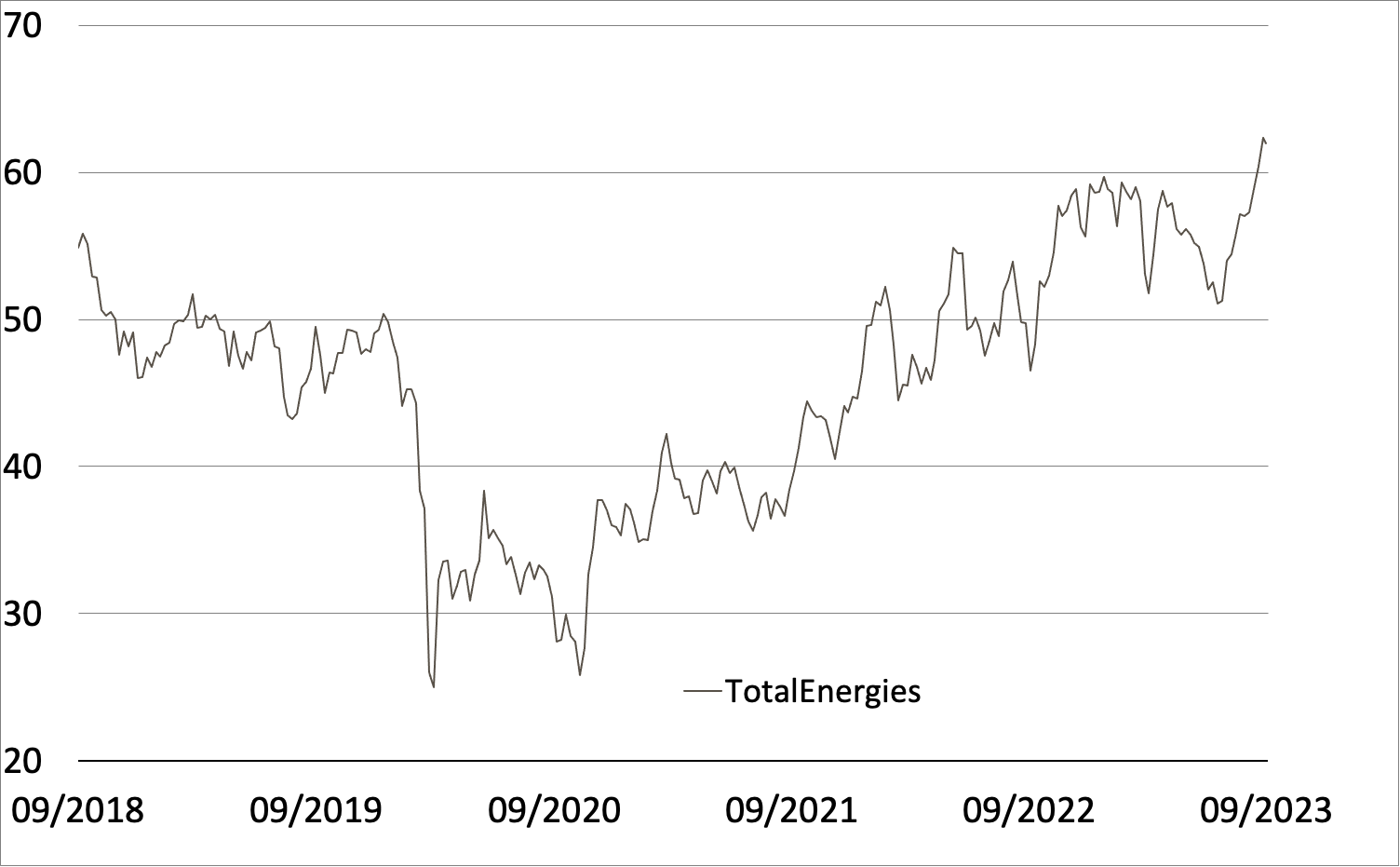

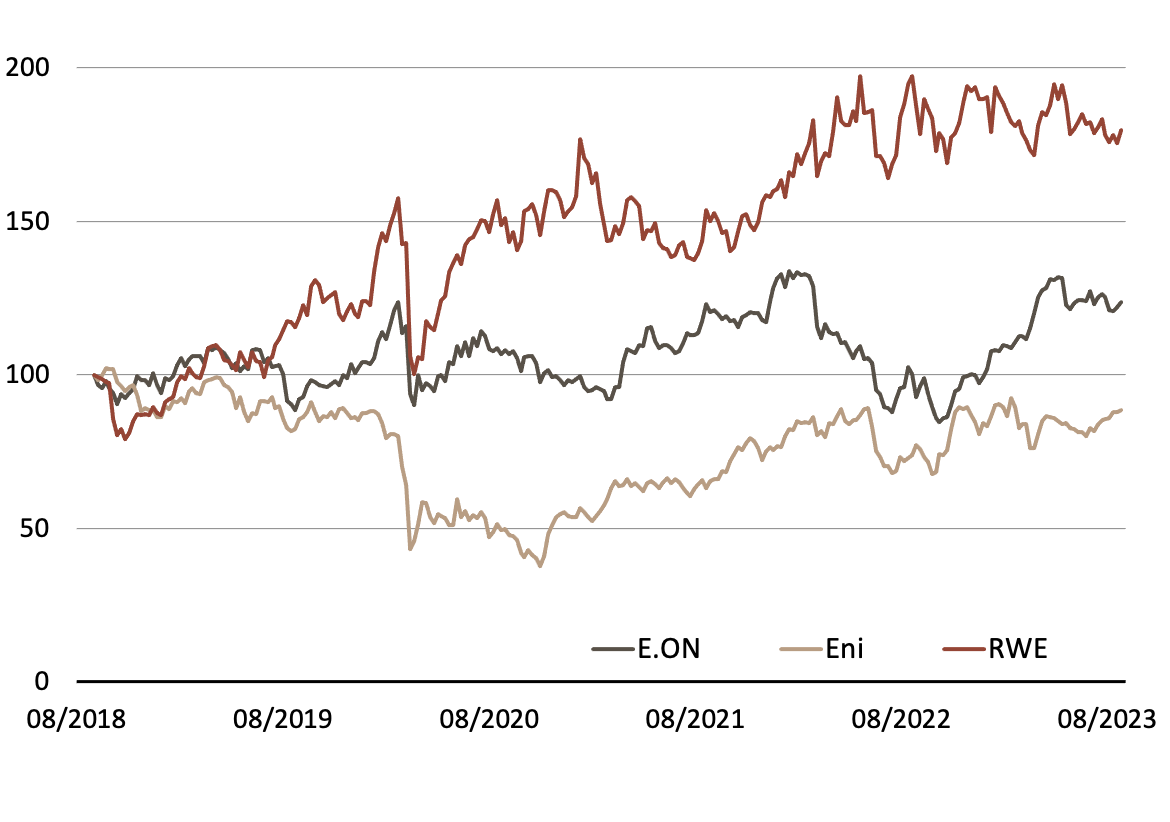

Chancen:Ein klares Ziel können Anleger auch mit dem neuen Barrier Reverse Convertible (Symbol: KPAKDU) verfolgen. Das Produkt zahlt unabhängig von der weiteren Kursentwicklung bei Holcim einen Coupon in Höhe von 5.25 Prozent jährlich aus. Für das Nominal besteht Teilschutz: Solange der Basiswert nicht auf oder unter die Barriere von 65 Prozent der Anfangsfixierung fällt, erfolgt zum Verfalltermin eine vollständige Tilgung durch die Emittentin.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Holcim während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KPAKDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Holcim | |

| Handelswährung | CHF | |

| Coupon | 5.25% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 03.11.2025 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 01.11.2023, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 25.10.2023