Value Investing – Auf den Spuren der Profis/Allianz / AXA / Zurich Insurance – Versicherer in Bestform

- Thema 1: Value Investing – Auf den Spuren der Profis

- Thema 2: Allianz / AXA / Zurich Insurance – Versicherer in Bestform

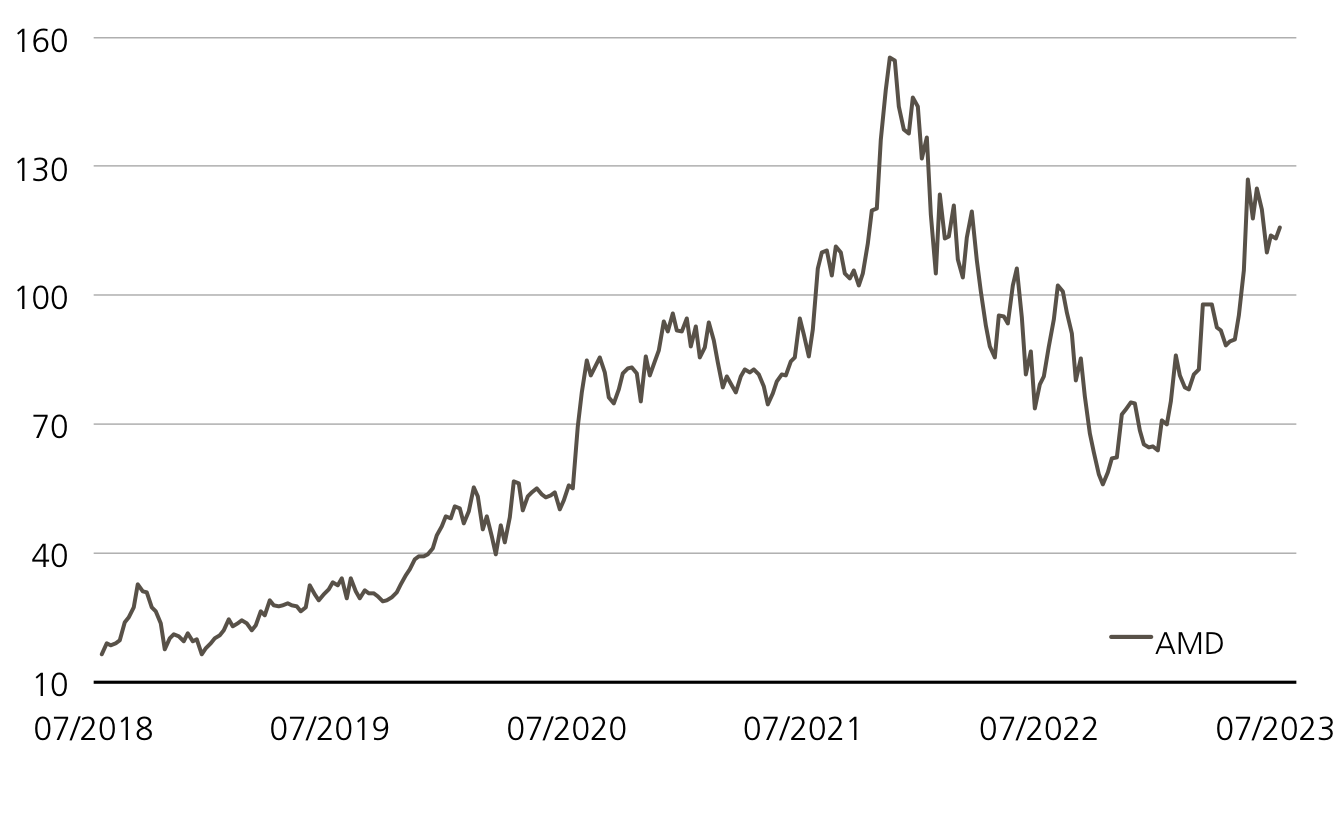

Value Investing

Auf den Spuren der Profis

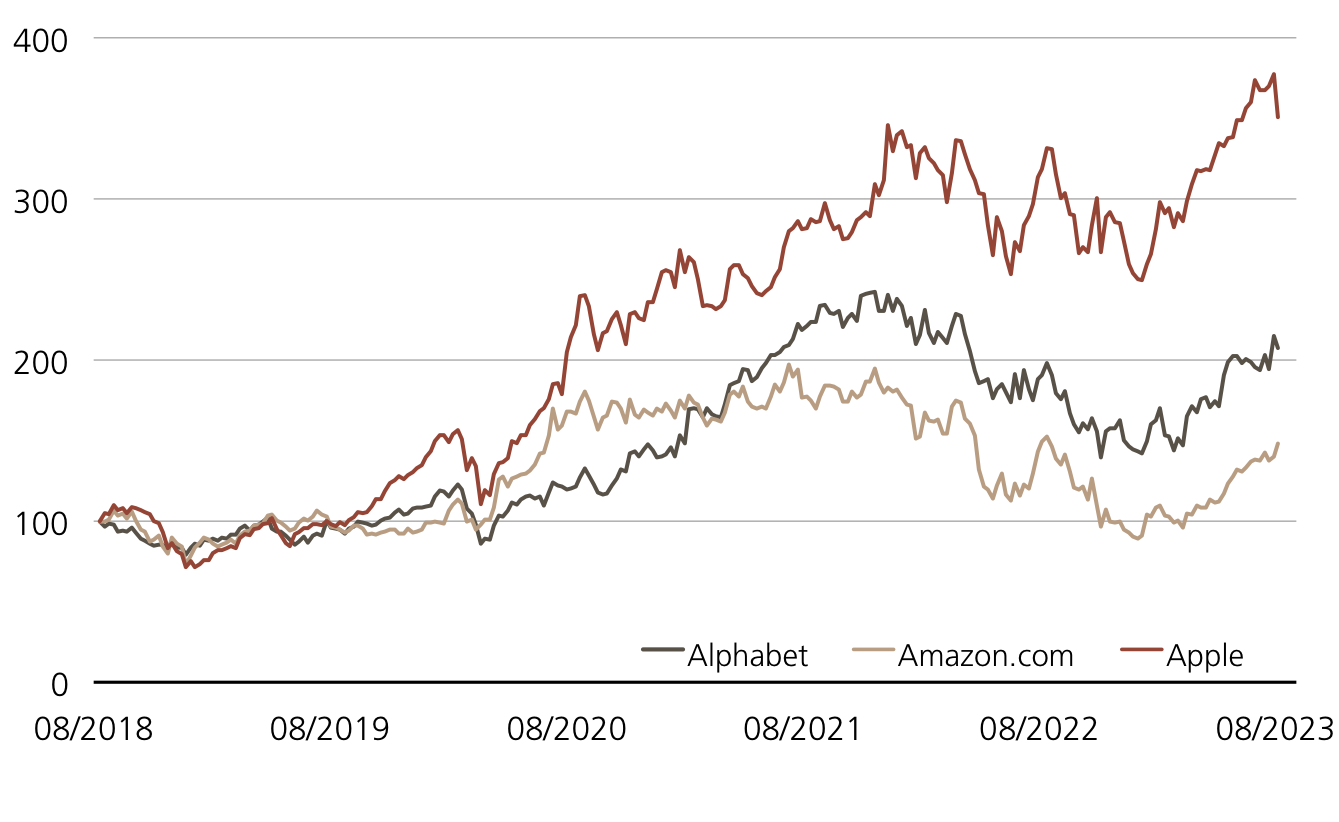

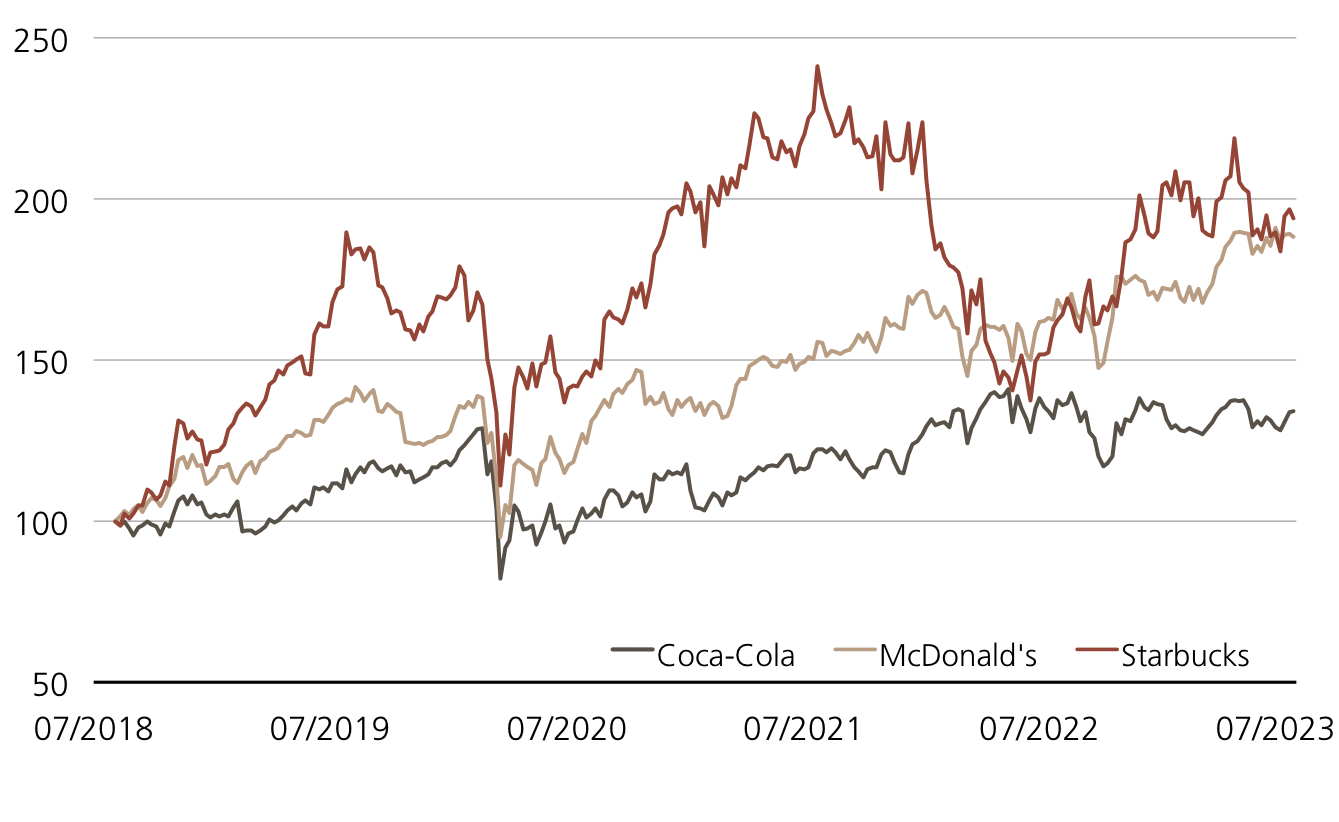

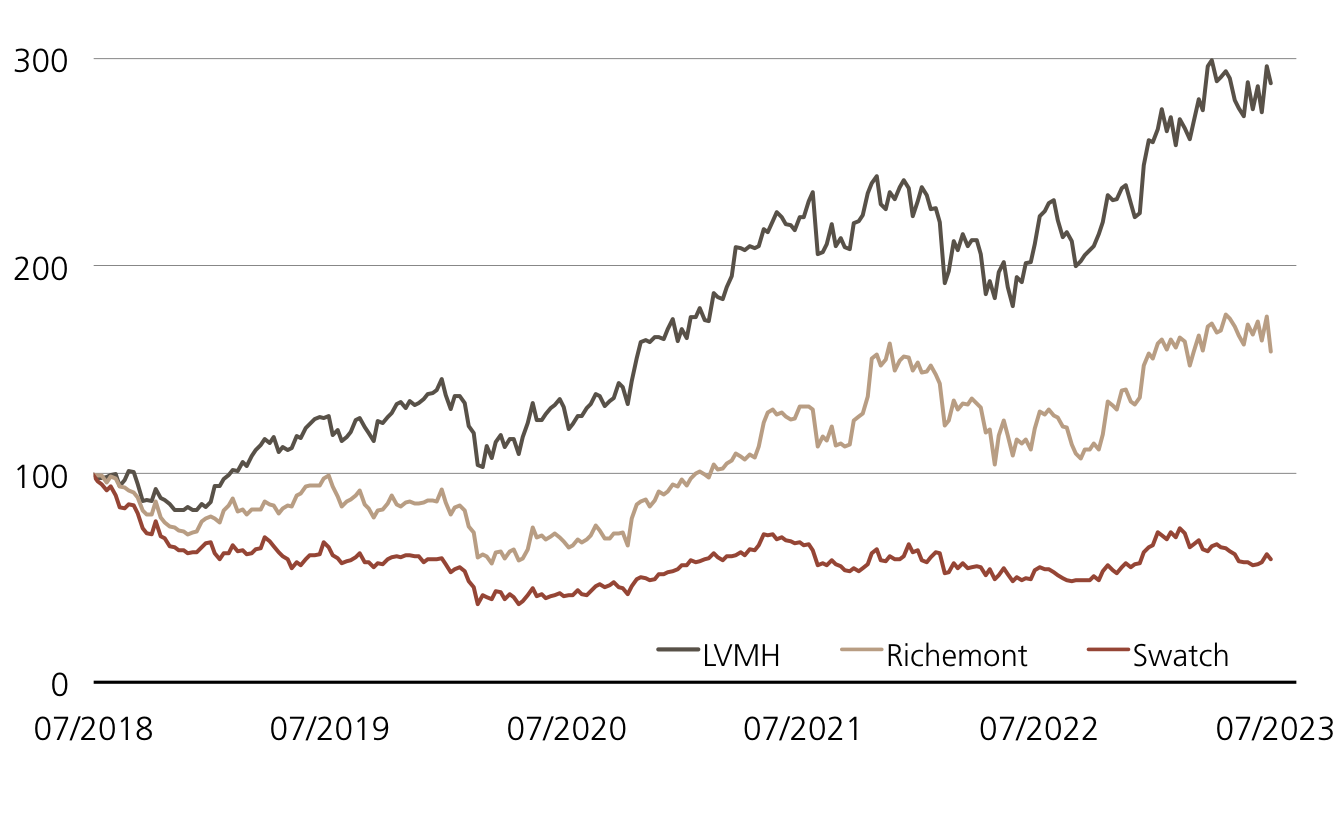

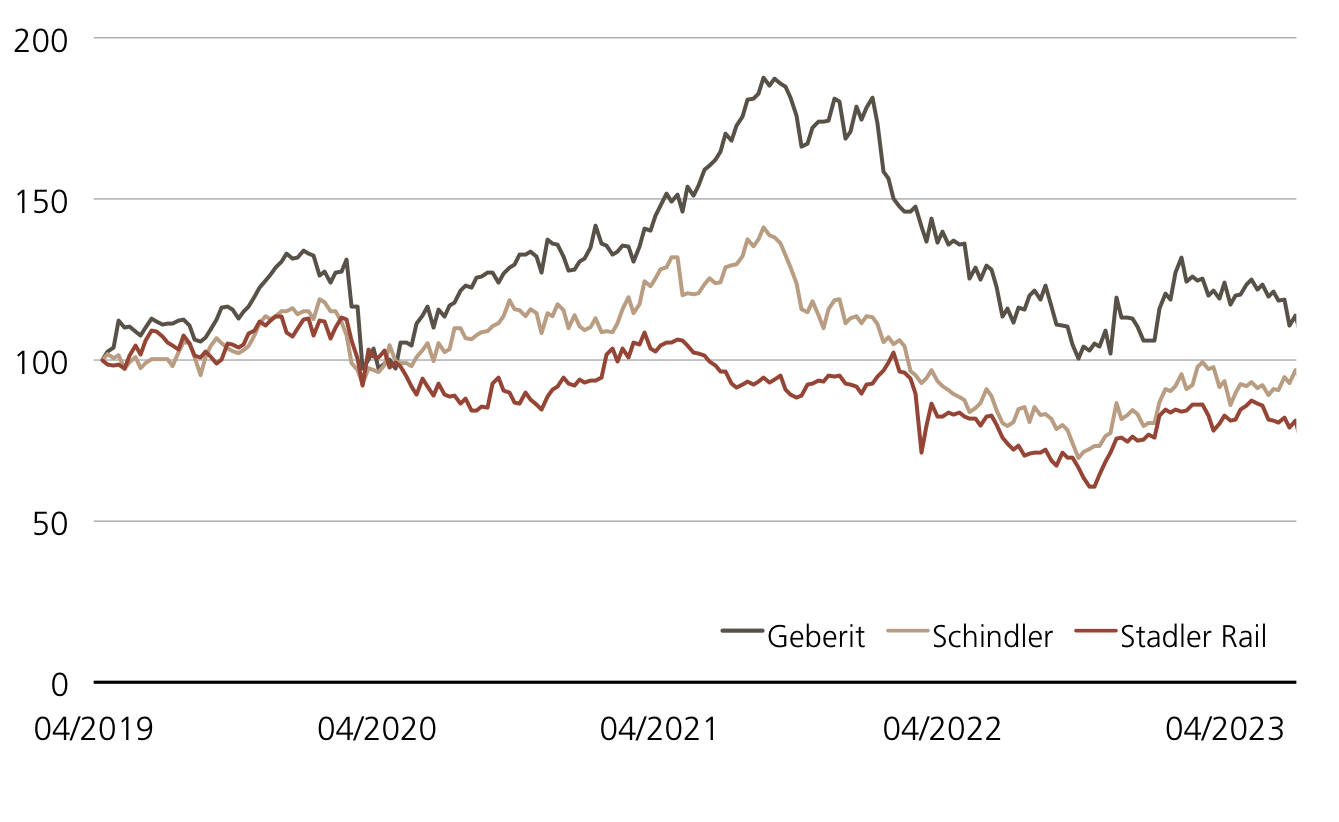

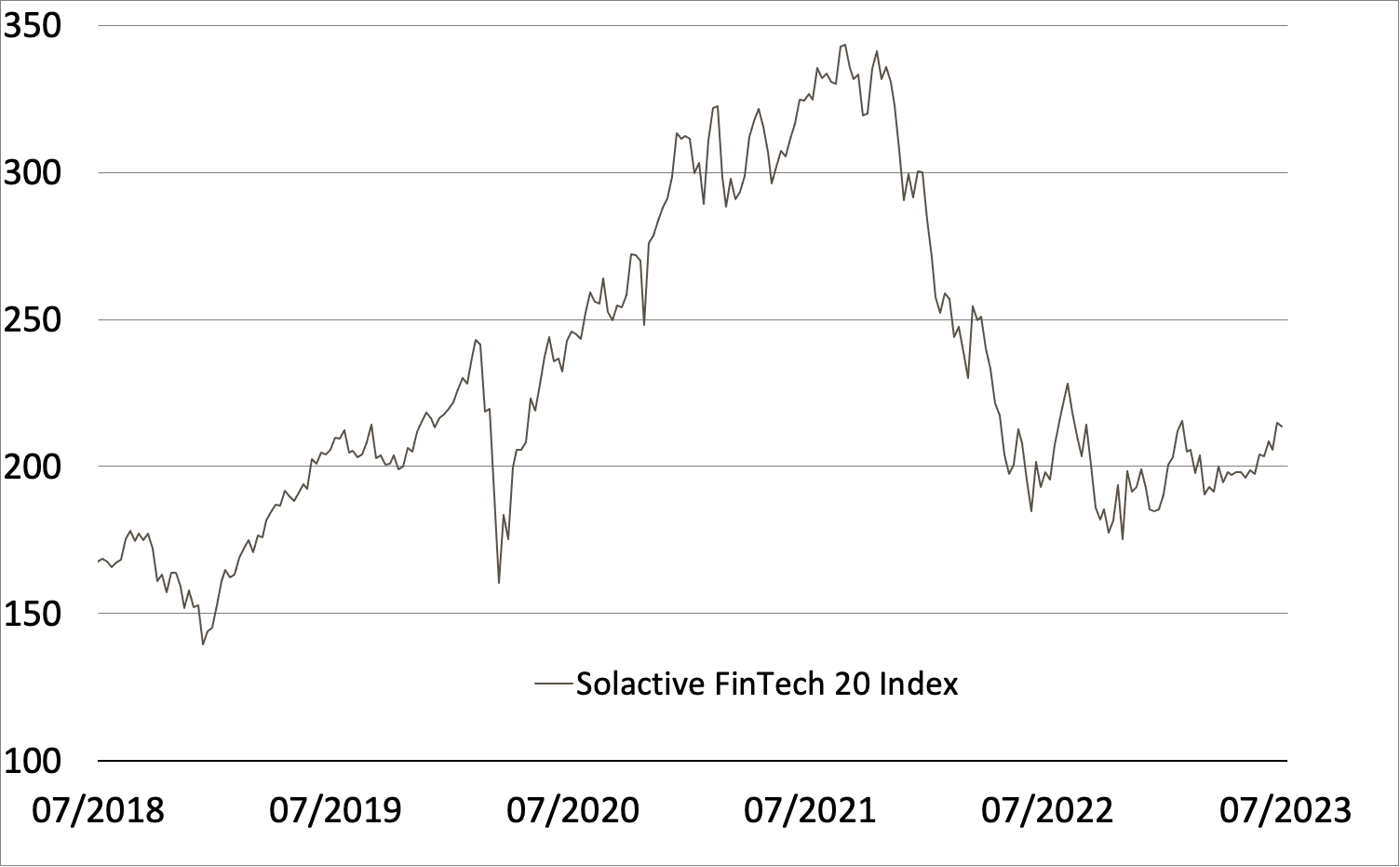

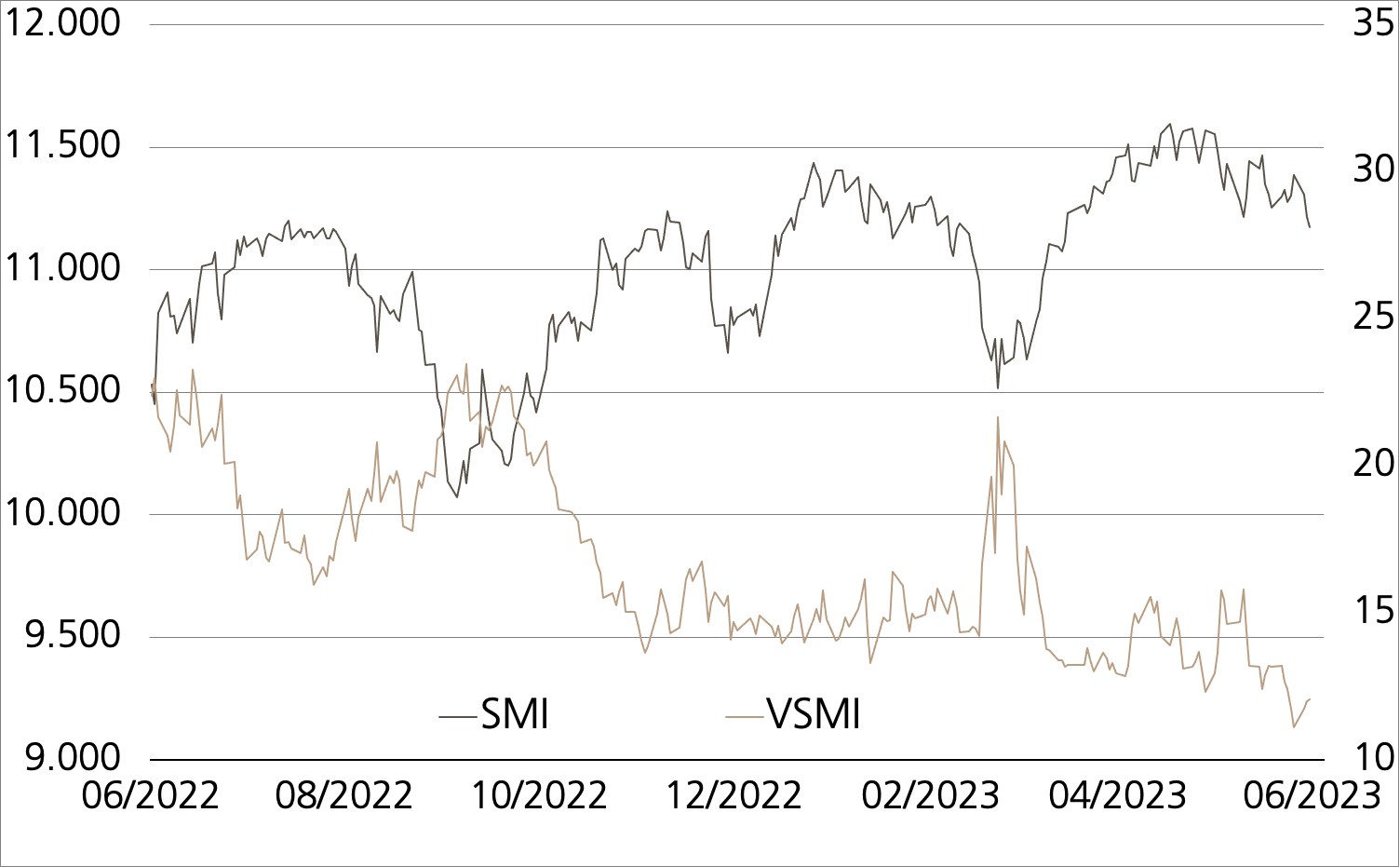

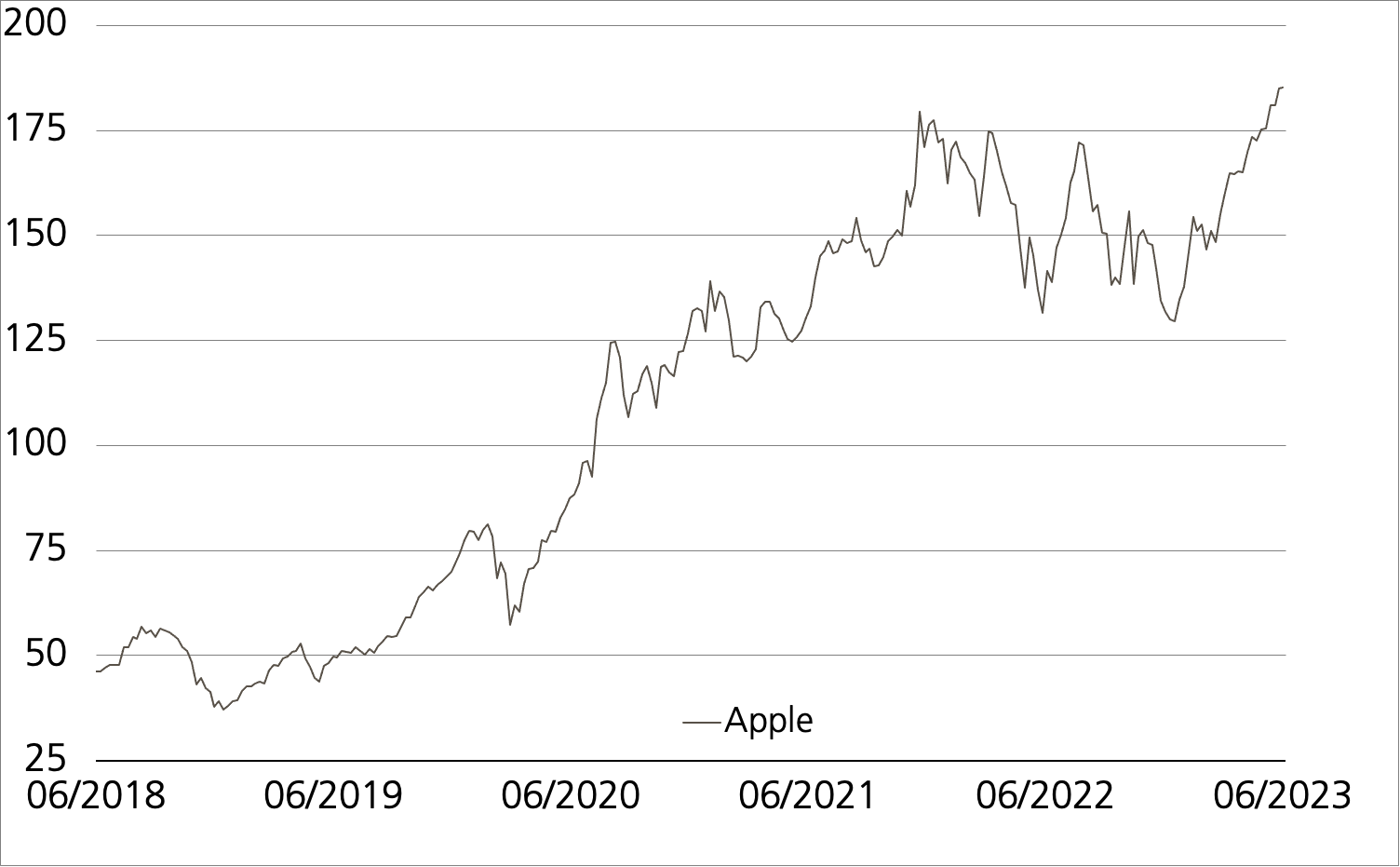

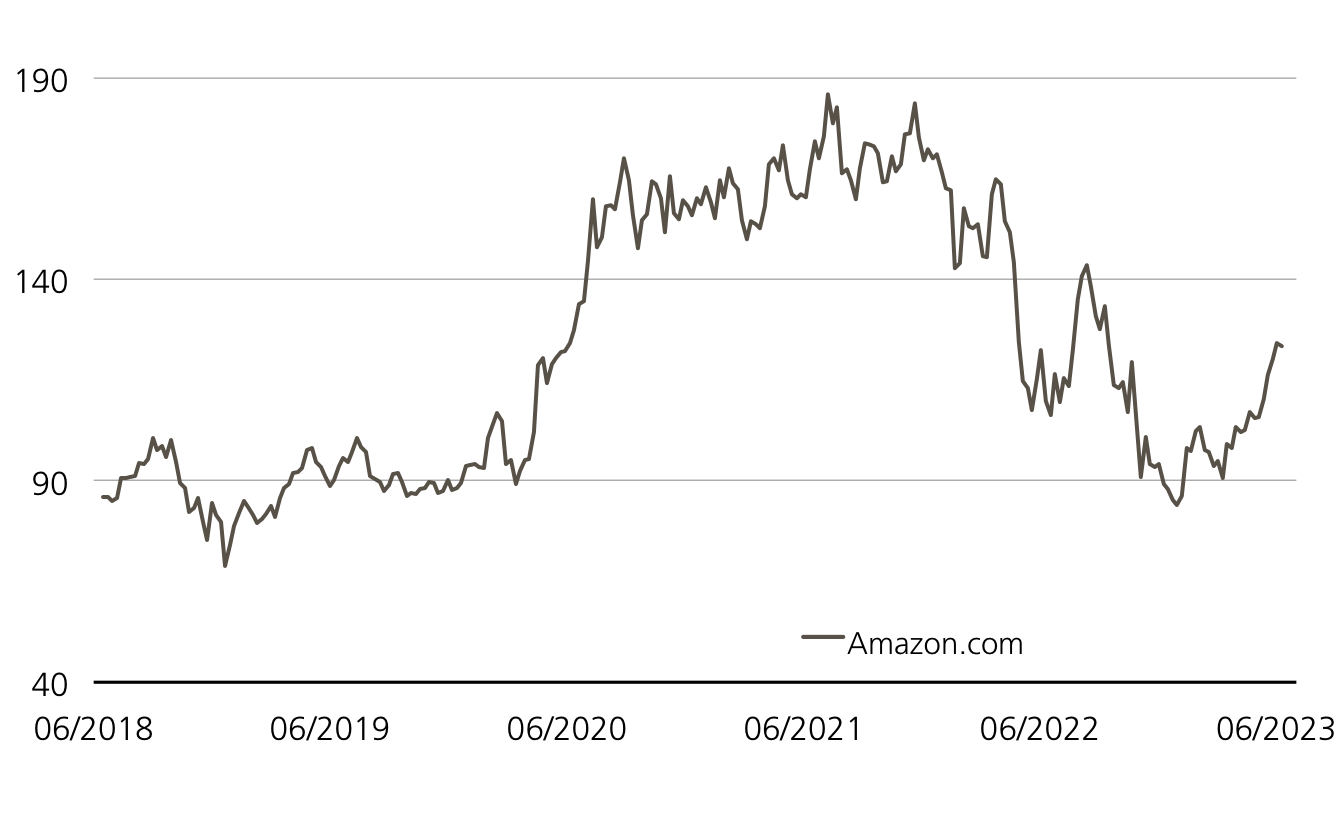

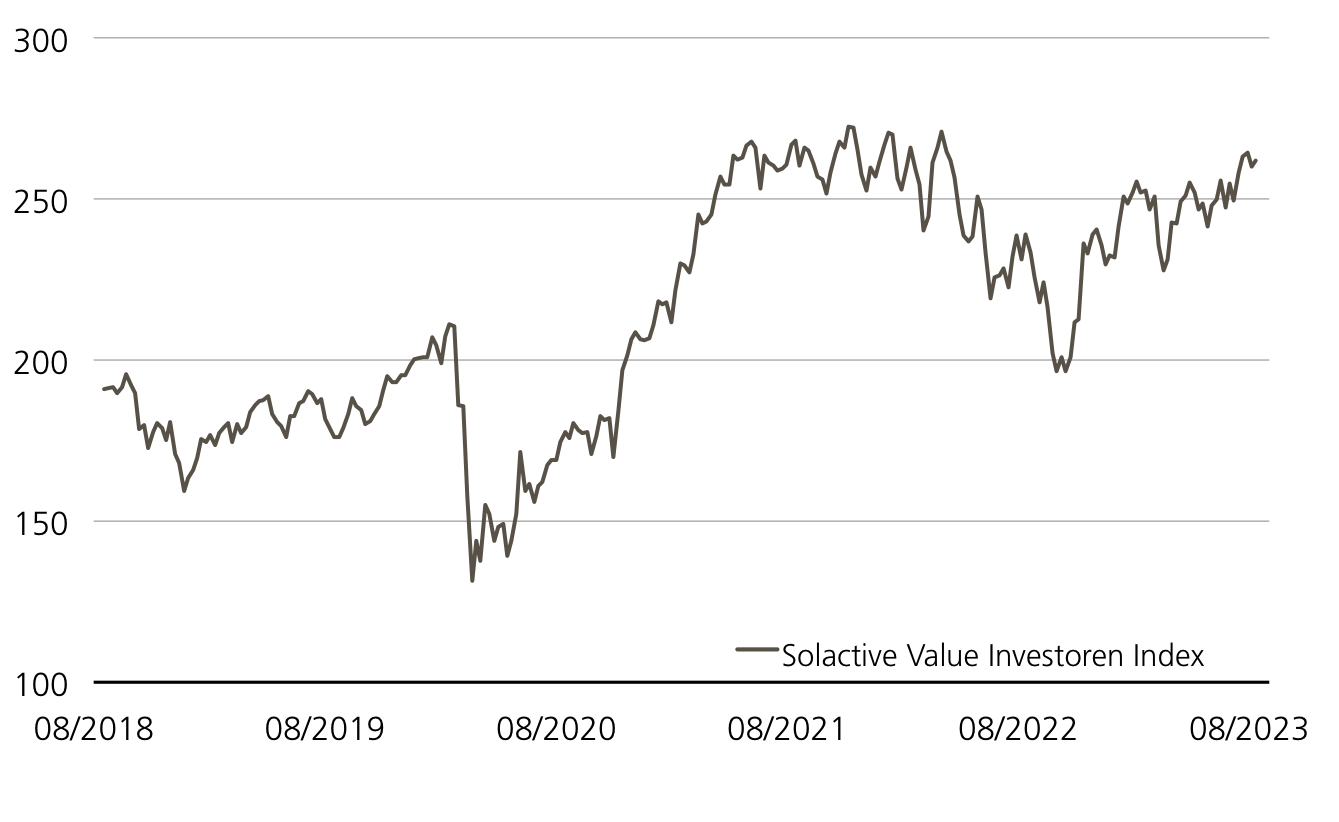

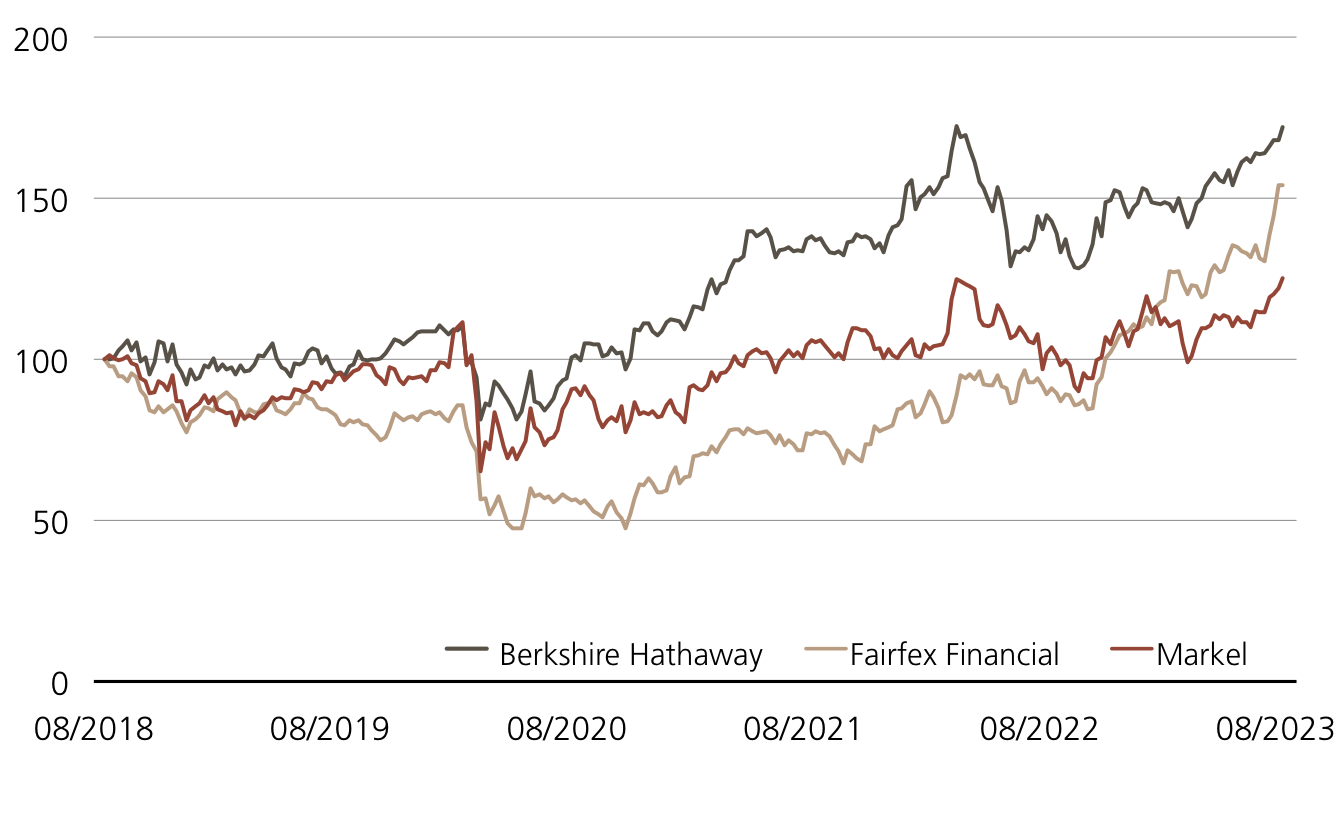

Wie sich mit Value Investing Geld verdienen lässt, zeigt sich am besten bei dem Firmenkonglomerat von Warren Buffett. Dessen Beteiligungsgesellschaft Berkshire Hathaway, die neben Versicherungs- und Eisenbahnkonzernen auch Anteile an Apple und Coca-Cola besitzt, schrieb von April bis Juni nach eigenen Angaben seinen bisher höchsten Quartalsgewinn. Das Betriebsergebnis legte binnen Jahresfrist um sieben Prozent auf rund zehn Milliarden US-Dollar zu. Die Aktie schnellte daraufhin auf ein neues Allzeithoch und sorgte zugleich dafür, dass Buffet mit einem Vermögen von 121.5 Milliarden US-Dollar auf Platz fünf im Ranking der reichsten Menschen aufstieg.¹ Der Kursgipfel muss aber noch nicht erreicht sein. UBS-Analyst Brian Meredith, der Berkshire mit «Kauf» bewertet, erhöhte sein 12-Monats-Kursziel für die Klasse-A-Aktien von 608’000 auf 621’591 US-Dollar undbezeichnete die Aktie als „eine attraktive Anlage in einem unsicheren makroökonomischen Umfeld“. Das neue Kursziel entspricht einem Potenzial von 14 Prozent. (Quelle: Refinitiv, Medienmitteilung, 07.08.2023)Berkshire profitierte zuletzt von seinen Beteiligungen an Versicherungskonzernen, denen wiederum das erhöhte Zinsniveau in die Hände spielt. Das spürt auch Markel, der drittgrösste Wert im Solactive Value Investoren Index. Die Beteiligungs- und Versicherungsgesellschaft konnte laut CEO Tom Gayner die Kapitalerträge angesichts höherer Zinssätze «erheblich steigern». (Quelle: Markel, Pressemitteilung, 02.08.2023) Die Aktie brach zuletzt, ebenso wie Berkshire, auf ein neues Allzeithoch aus. Dies ist dem dritten im Bunde der Schwergewichte im Solactive Value Investoren Index, Fairfax Financial, ebenfalls gelungen.¹ Bei dem Konzern mit kanadischen Wurzeln ging die Kursbeschleunigung mit einem starken zweiten Quartal einher. Das Unternehmen wies einen Nettogewinn von 734.4 Millionen US-Dollar aus, verglichen mit einem Verlust von 32.0 Millionen US-Dollar in der Vorjahresperiode. (Quelle: Fairfax Financial, Pressemitteilung, 03.08.2023)

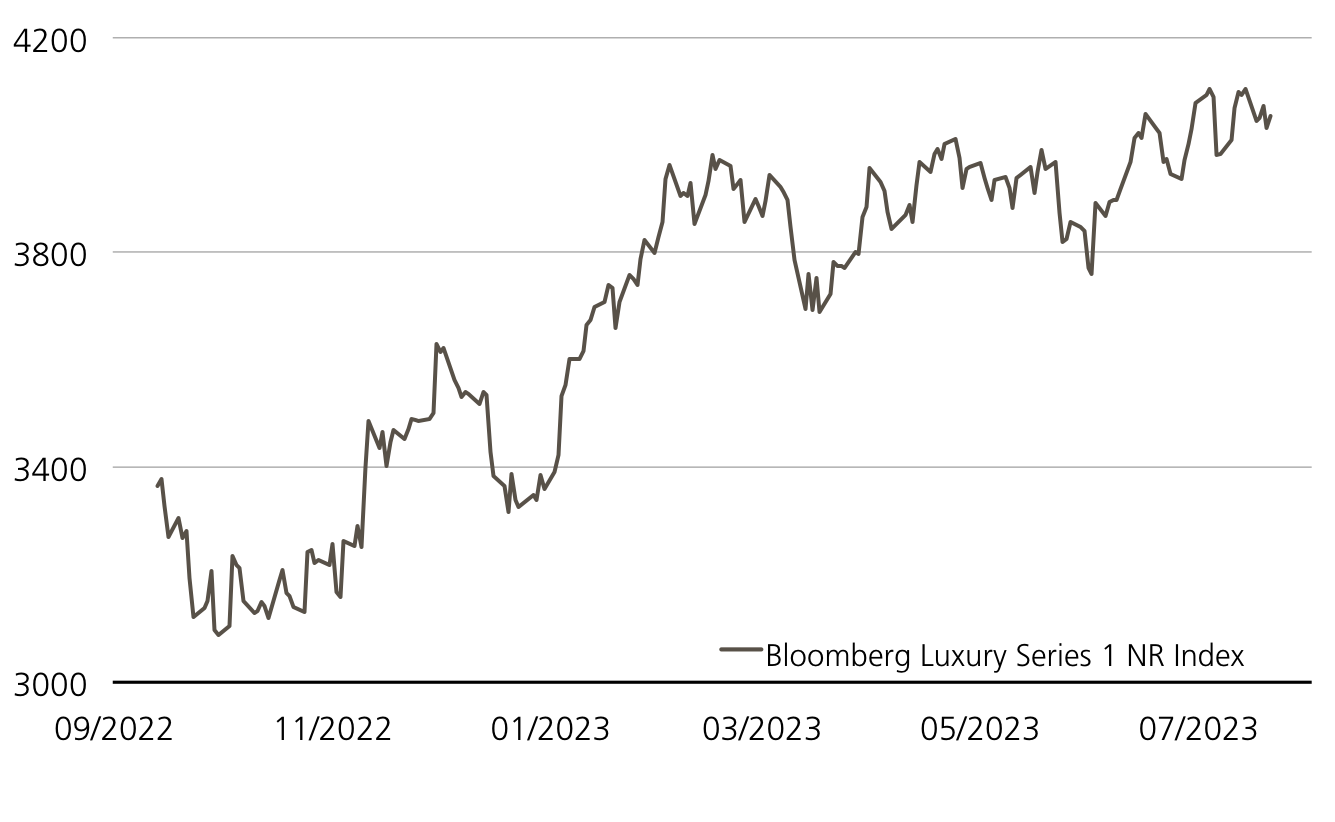

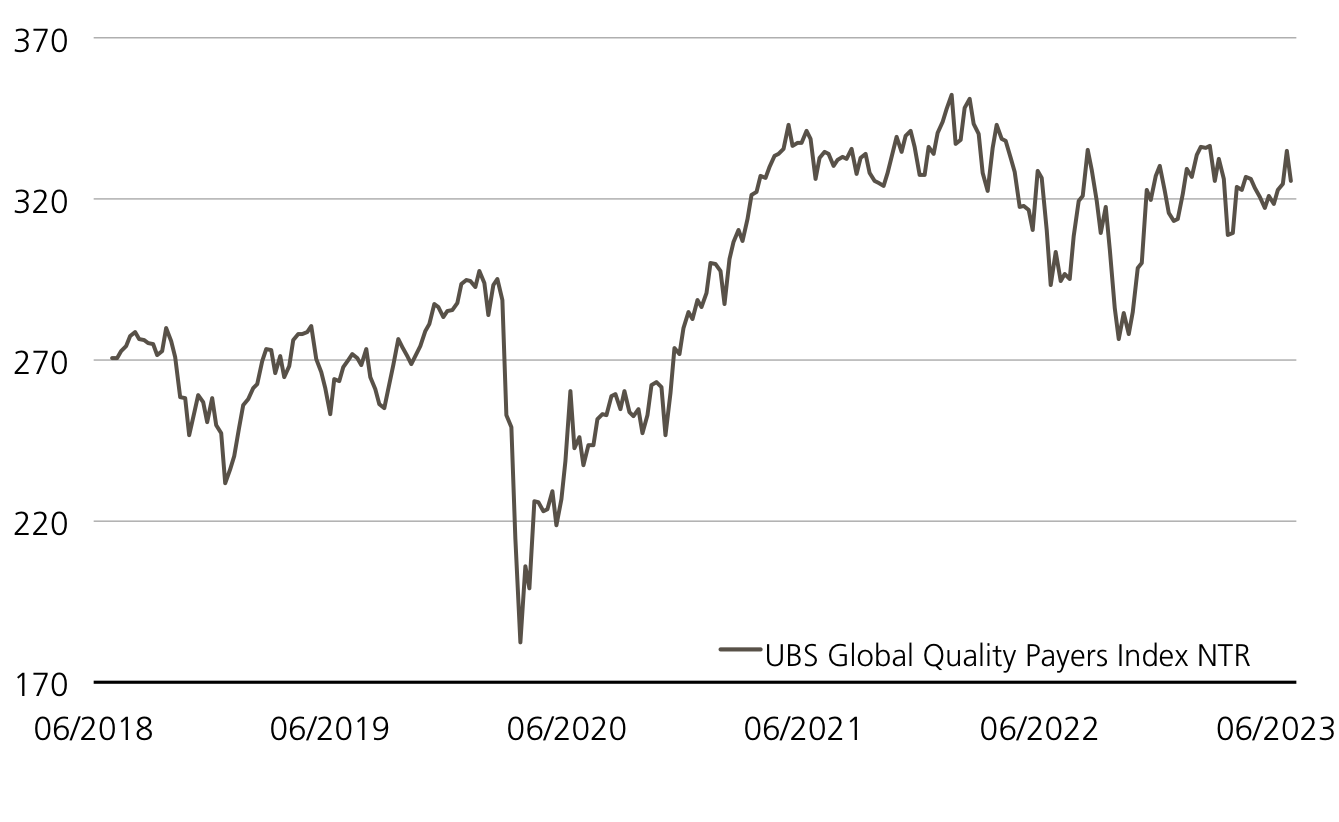

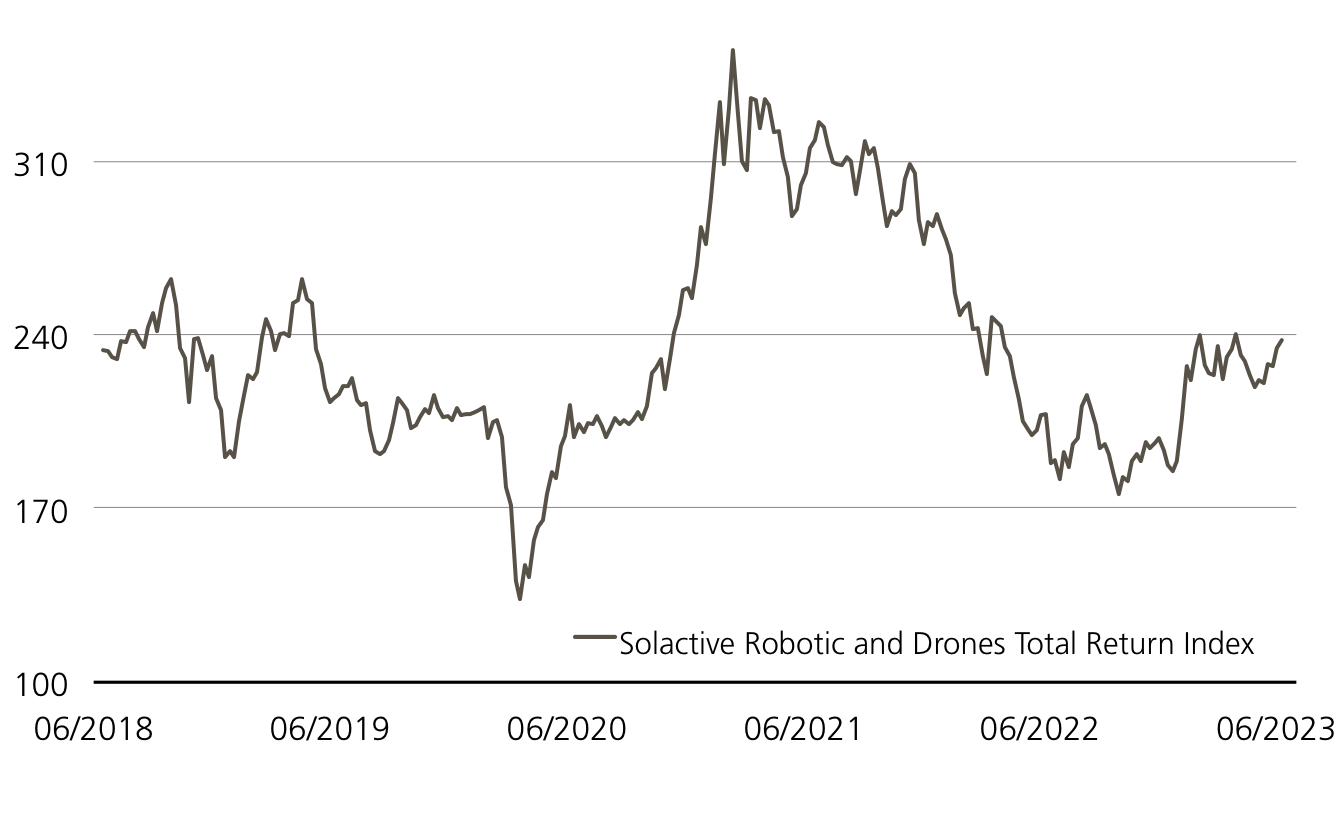

Chancen: Die drei vorgestellten Unternehmen zeigen sich derzeit für rund ein Drittel des Kursverlaufs des Solactive Value Investoren Index verantwortlich. Damit es aber zu keiner Klumpenbildung kommen kann, wird das Gewicht der einzelnen Positionen an den Überprüfungsterminen auf höchstens zehn Prozent begrenzt. Insgesamt können maximal 25 Mitglieder in das Strategiebarometer einziehen. Aufgenommen werden nur Investmentgesellschaften, deren Anlagestrategie einen Value Ansatz verfolgt. Für eine moderate Verwaltungsgebühr in Höhe von 0.75 Prozent p.a. können Anleger über das in US-Dollar kotierte Tracker Zertifikat (Symbol: VALUEU) von der Expertise zahlreicher Profi-Investoren profitieren. Die zum Teil üppigen Dividenden der einzelnen Unternehmen werden in den Basiswert reinvestiert.

Risiken:Tracker Zertifikate sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswertes führt zu entsprechenden Verlusten beim Strukturierten Produkt. Ausserdem ist das Währungsrisiko zu berücksichtigen, da die Handelswährung des vorgestellten Zertifikats von den Währungen der Indexmitglieder abweichen kann. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Tracker Zertifikat auf den Solactive Value Investoren TR Index

| Remove | ||

|---|---|---|

| Symbol | VALUEU | |

| SSPA Name | Tracker Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | Solactive Value Investoren Total Return Index (USD) | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | USD | |

| Verwaltungsgebühr | 0.75% p.a. | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | USD 240.30 / 242.70 | |

| Remove | ||

|---|---|---|

| Name | Gewicht | |

| Fairfex Financial | 12.48% | |

| Berkshire Hathaway | 11.29% | |

| Markel | 10.48% | |

| Brookfield Asset Managm. | 9.93% | |

| Investor AB | 9.85% | |

| Brookfield | 9.06% | |

| Groupe Bruxelles L. | 8.58% | |

| CK Hutchison | 8.41% | |

| Jefferies Financial | 5.35% | |

| Invesco | 5.10% | |

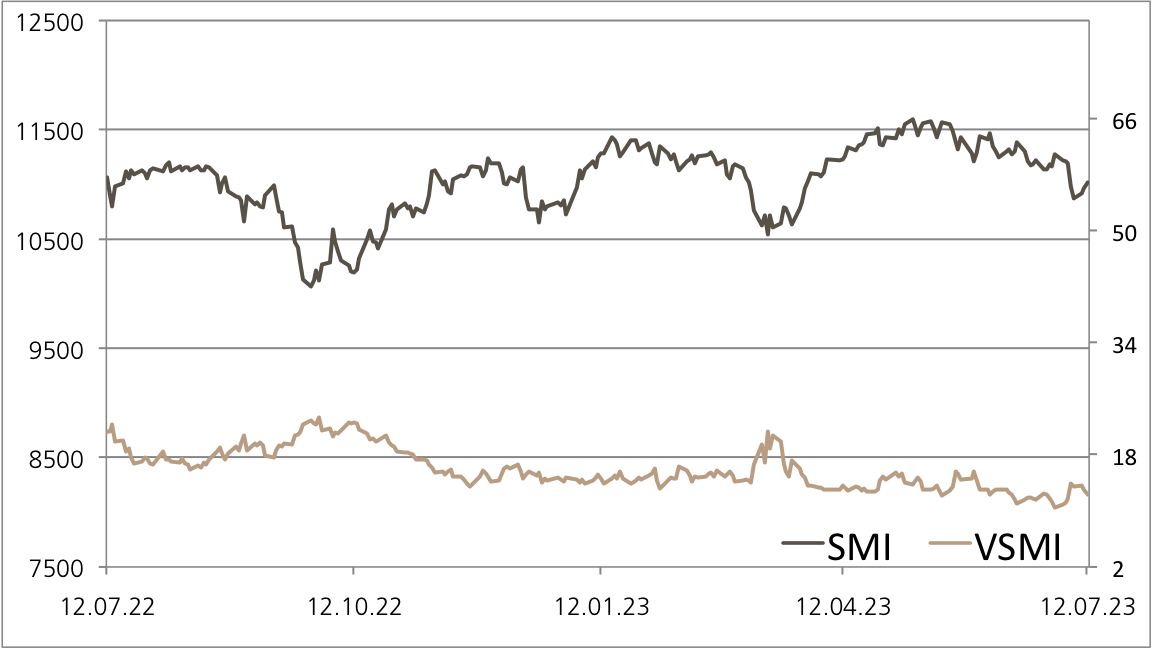

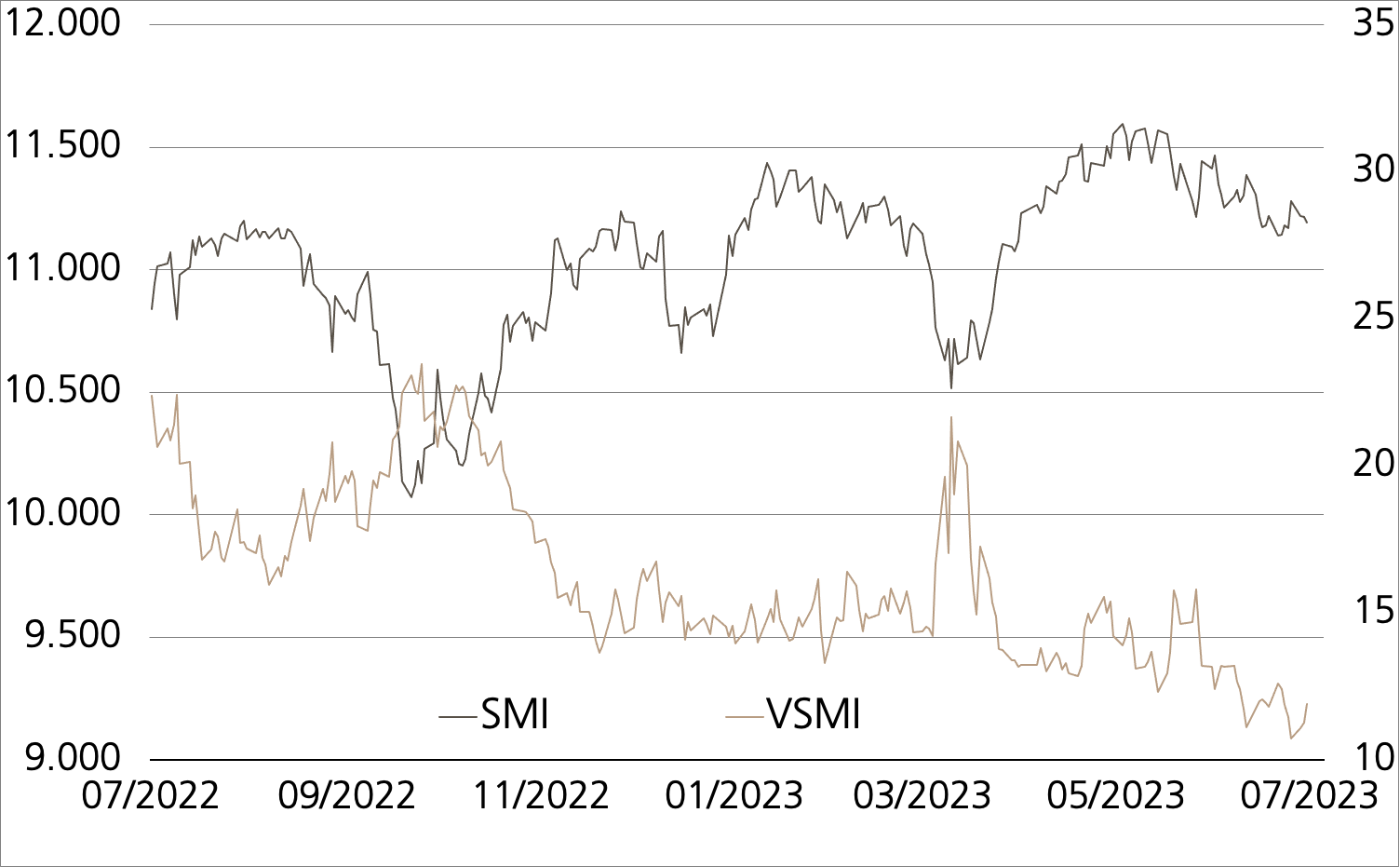

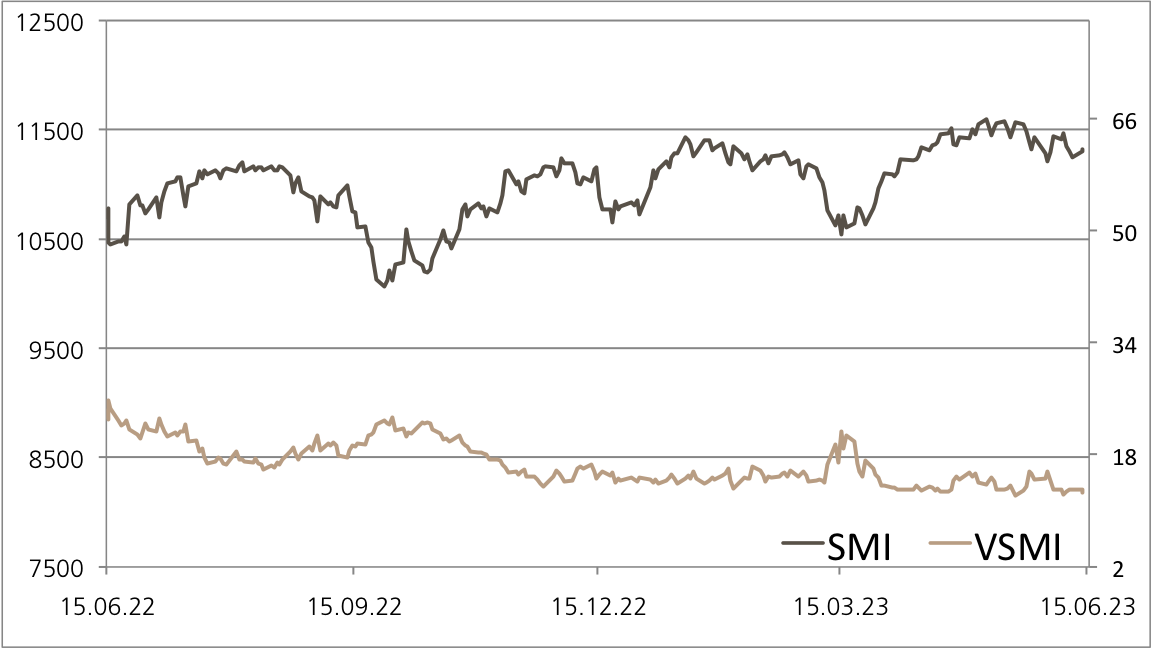

| Index | Stand | Woche¹ | |

|---|---|---|---|

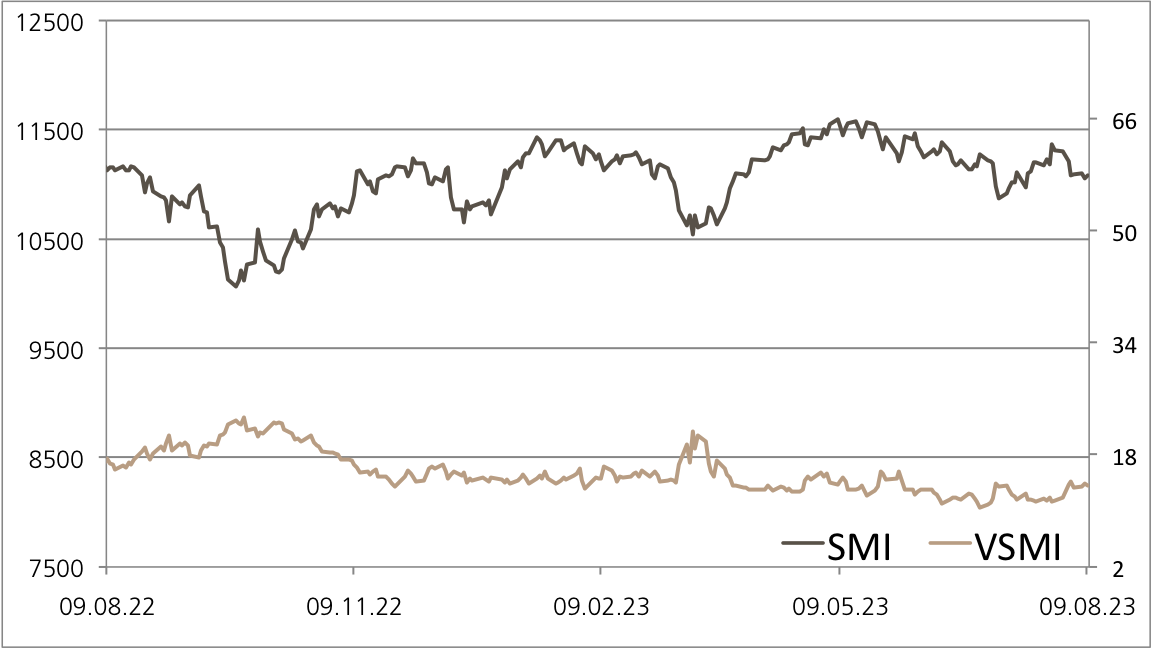

| SMI™ | 10’992.31 | -0.8% | |

| SLI™ | 1’732.64 | -1.1% | |

| S&P 500™ | 4’404.33 | -1.4% | |

| EURO STOXX 50™ | 4’284.27 | -0.8% | |

| S&P™ BRIC 40 | 3’185.14 | -4.8% | |

| CMCI™ Compos. | 1’508.67 | -2.5% | |

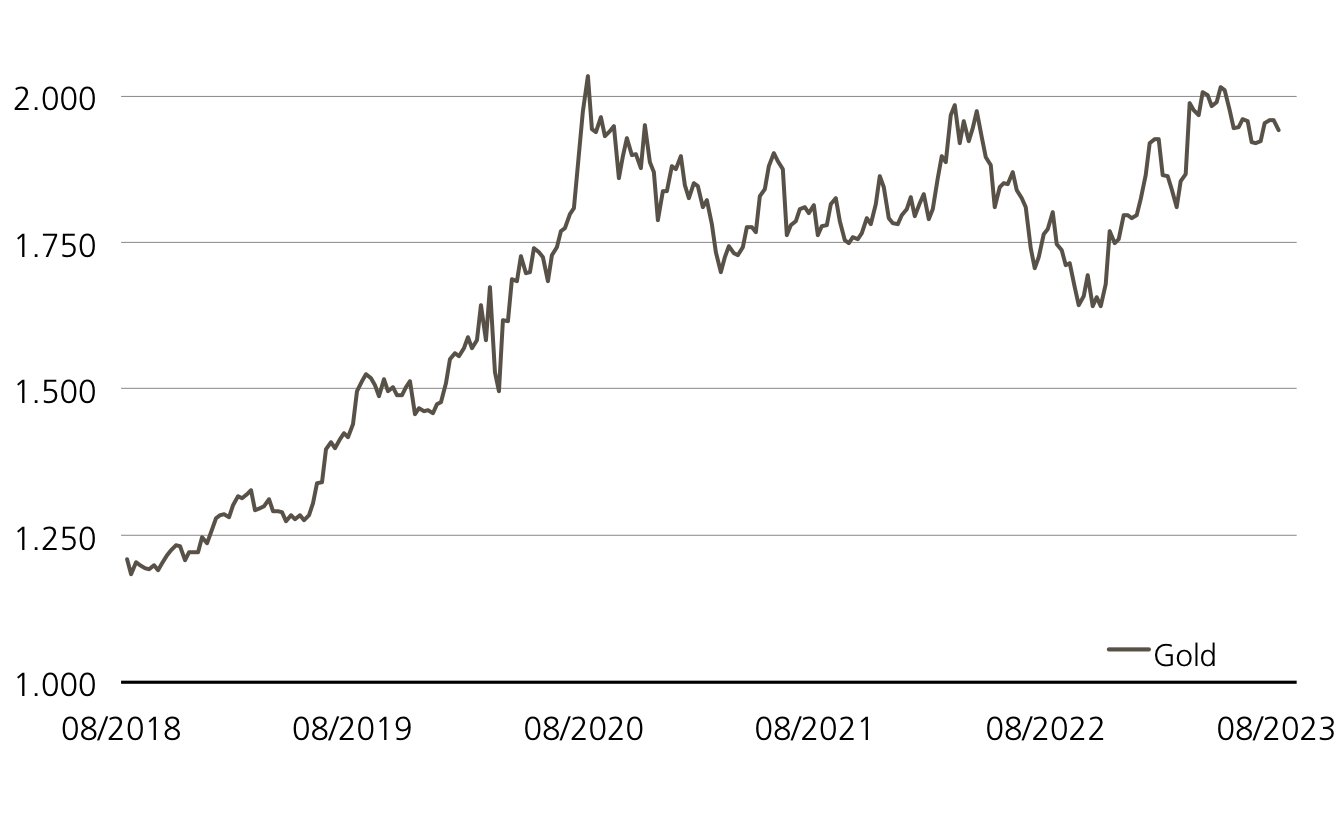

| Gold (Feinunze) | 1’893.27 | -1.3% | |

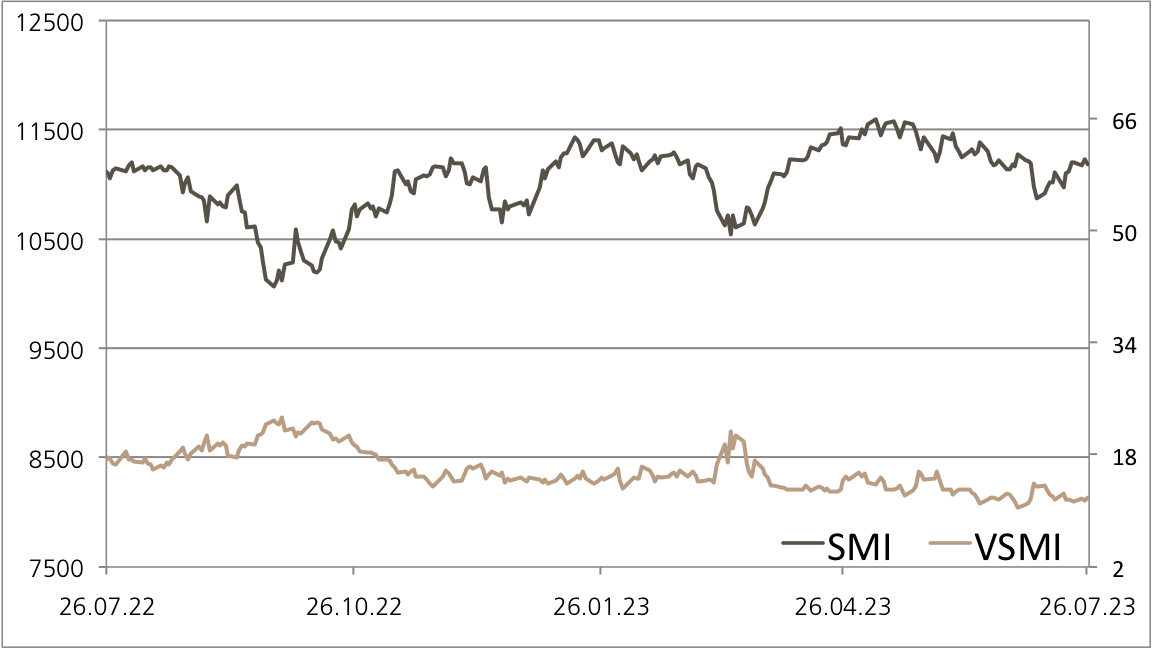

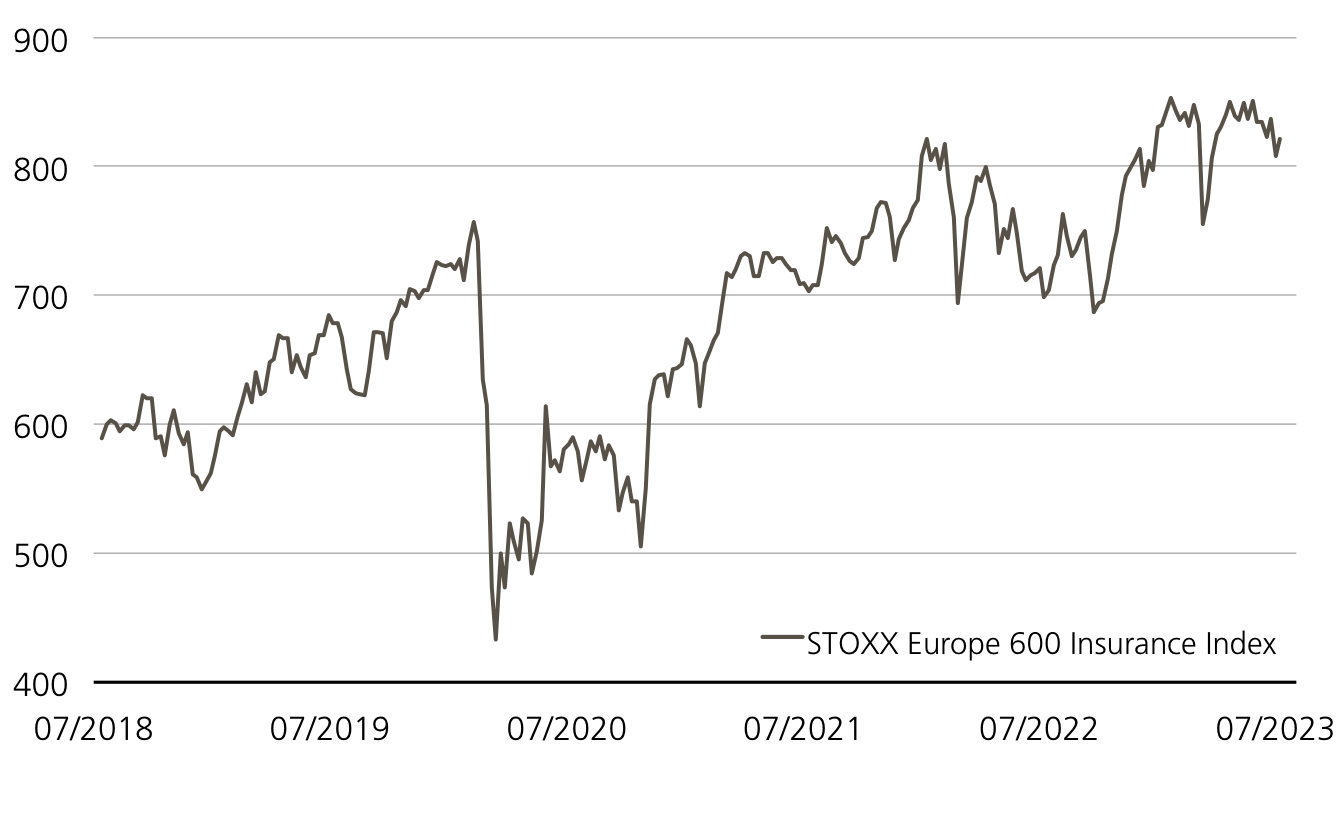

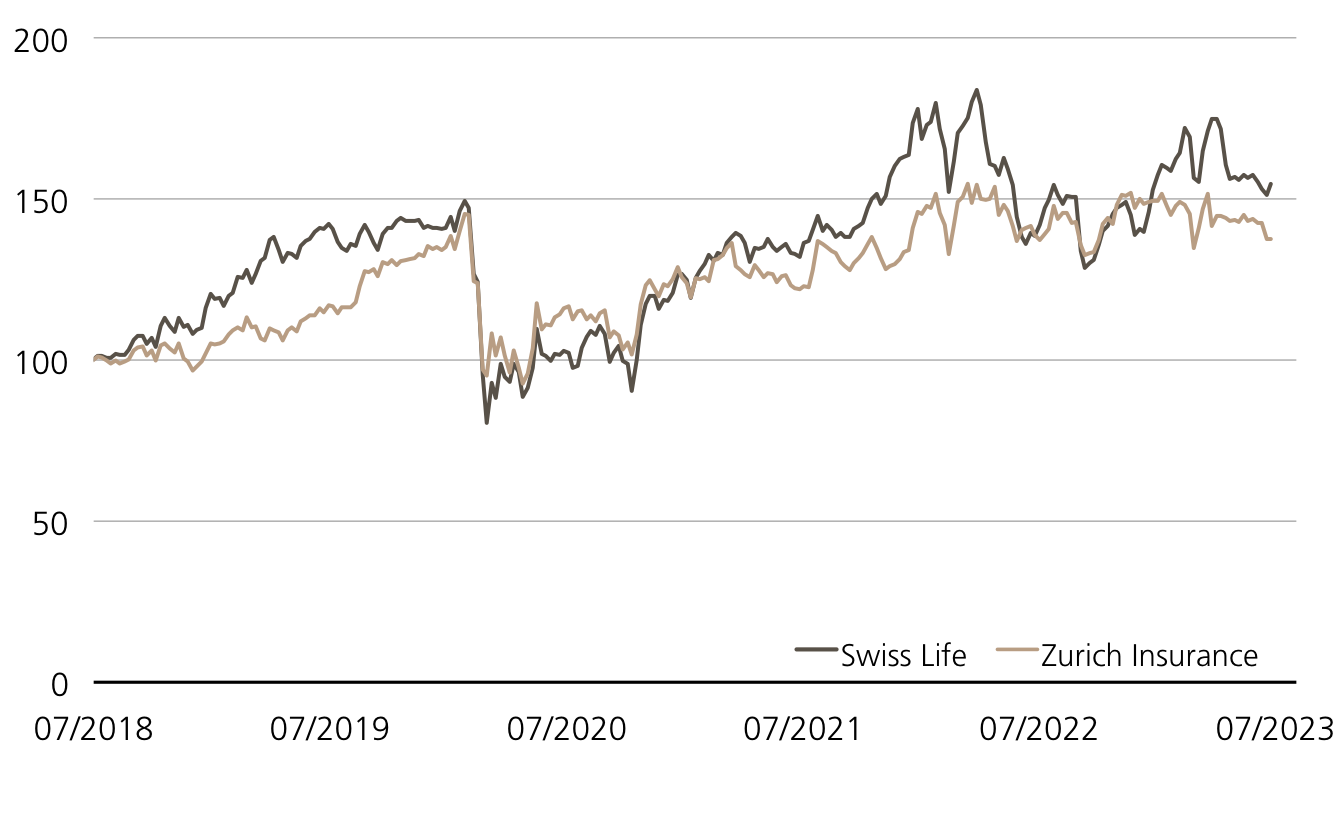

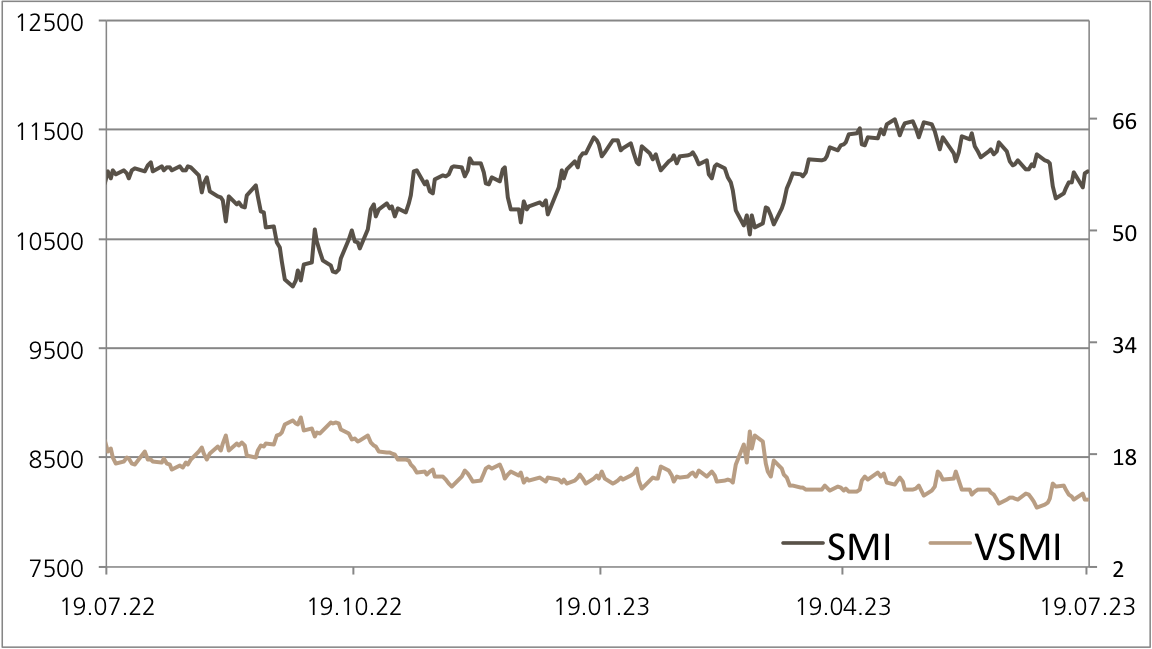

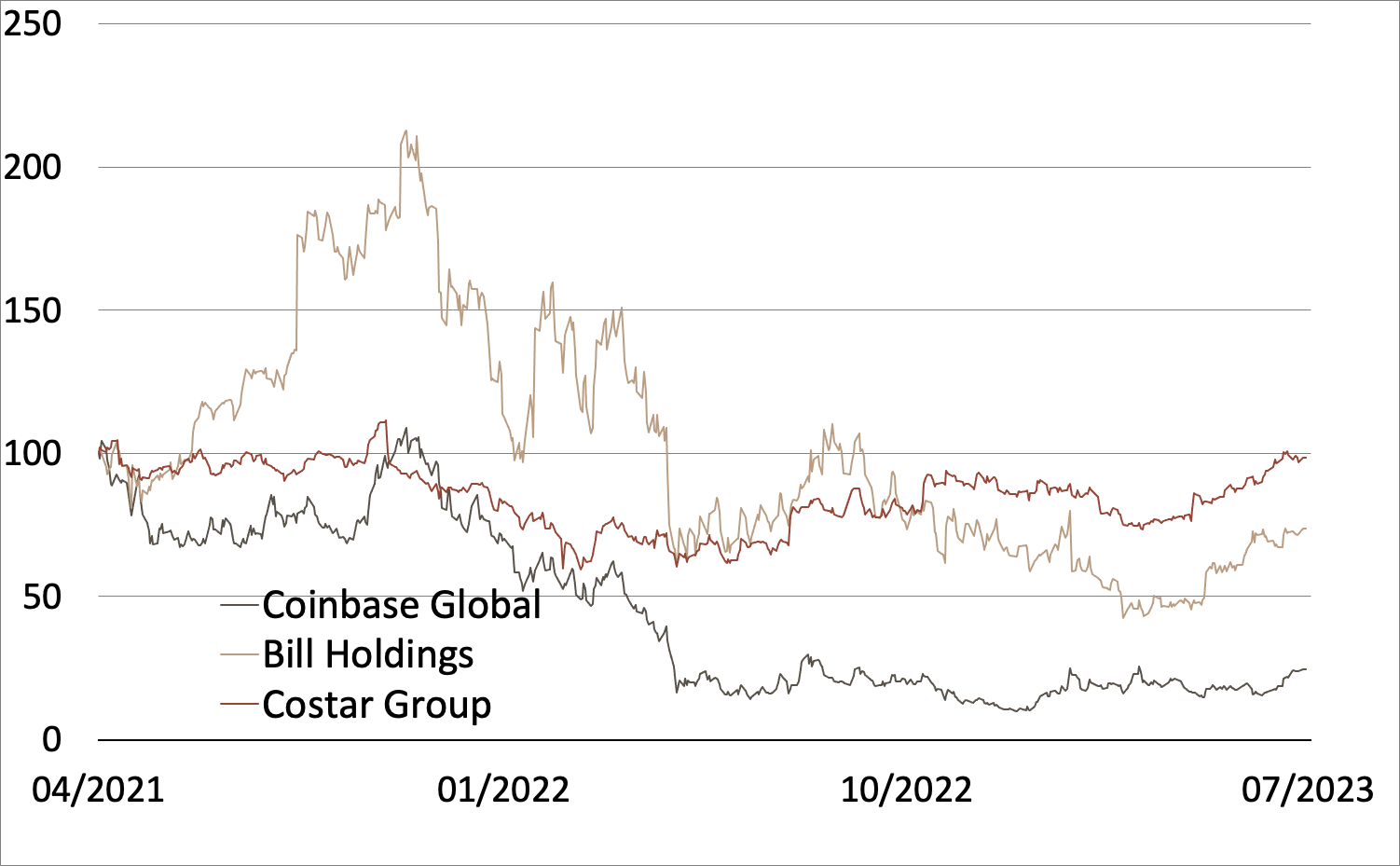

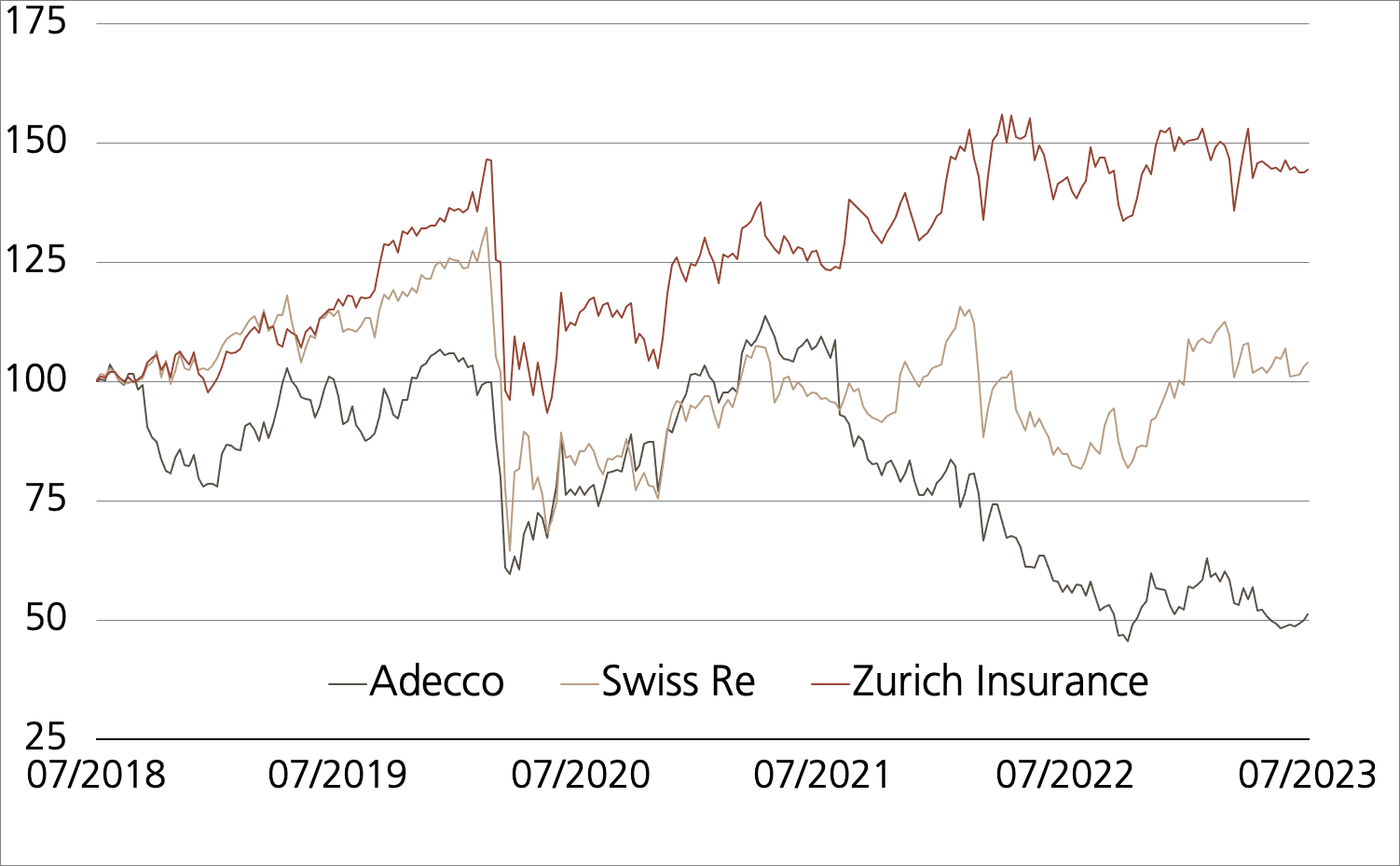

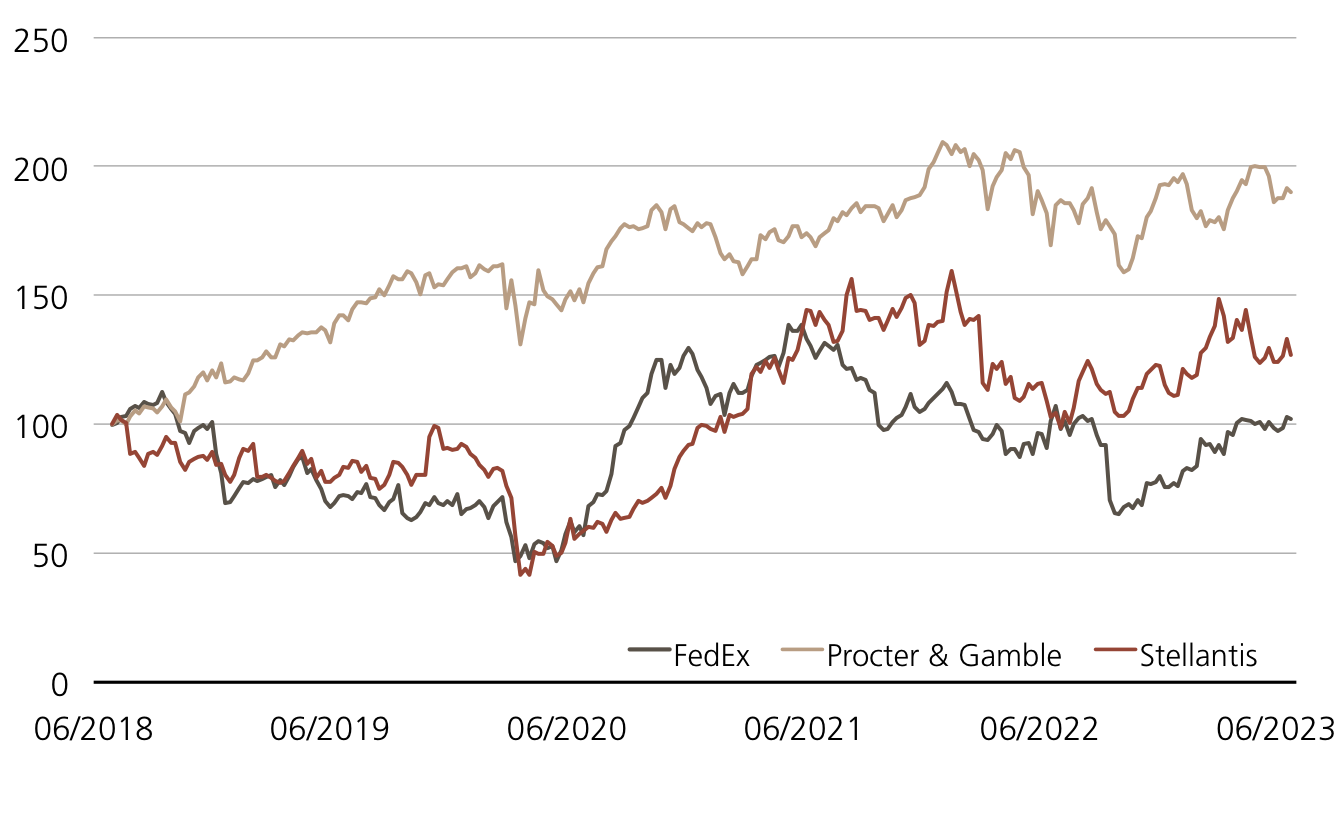

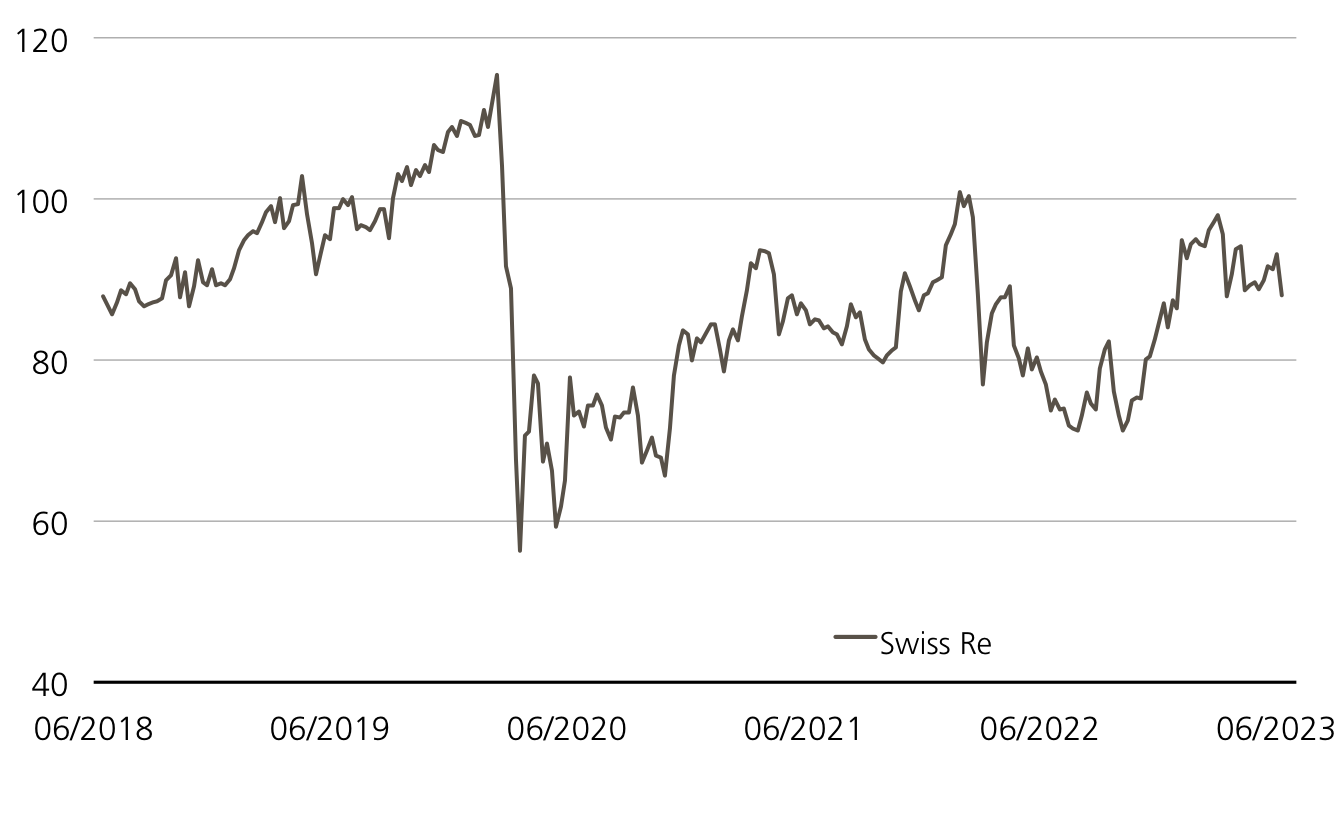

Allianz / AXA / Zurich Insurance

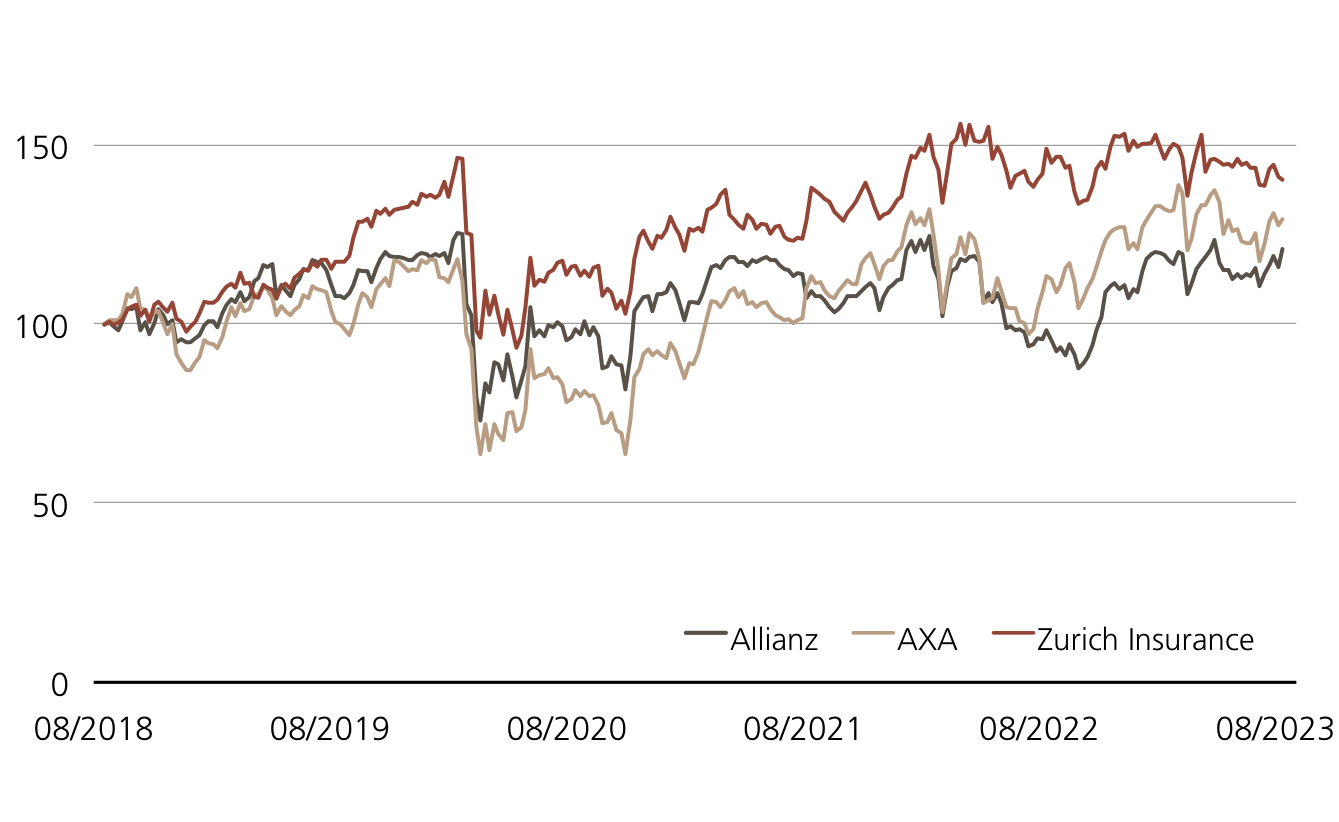

Versicherer in Bestform

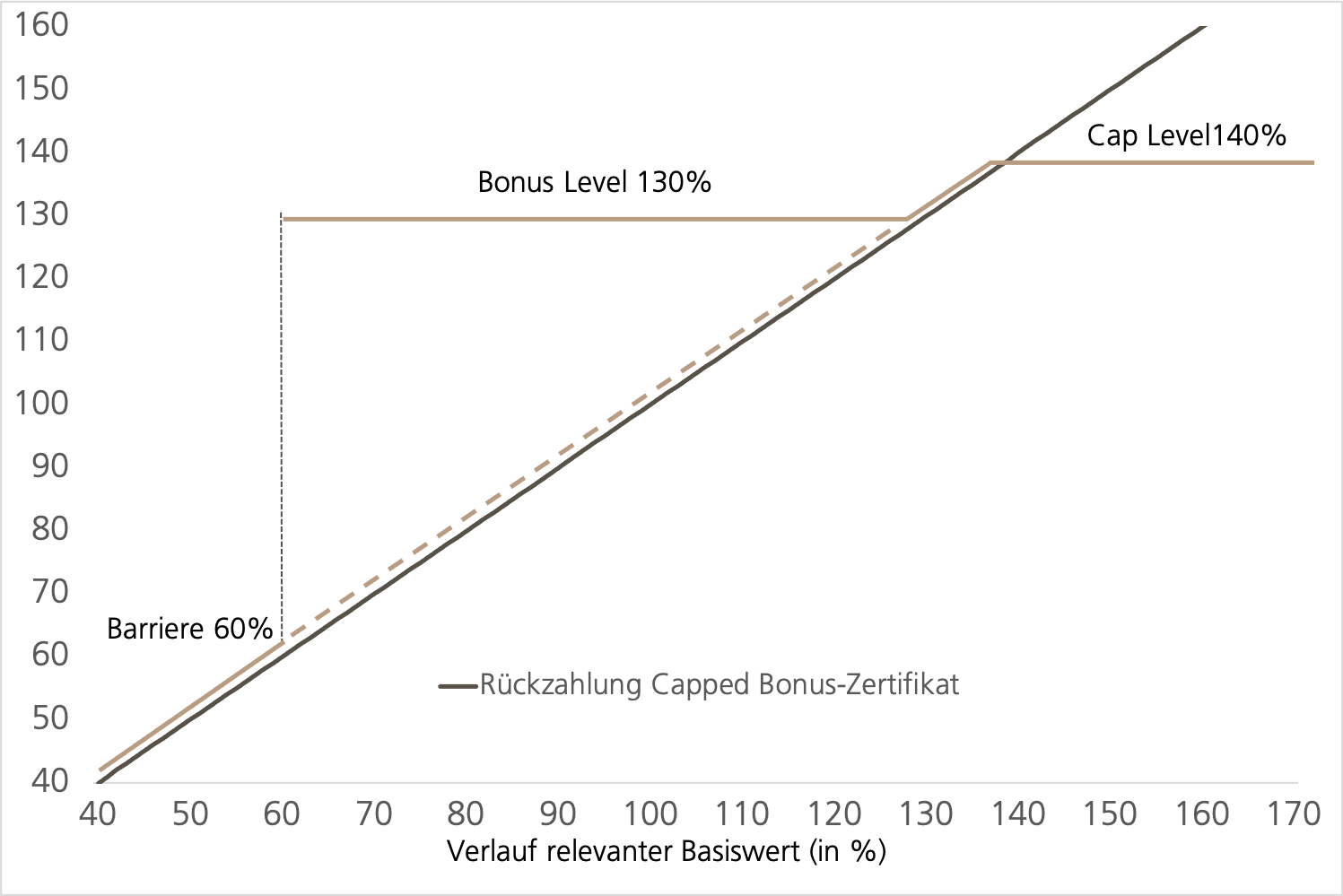

Chancen:Anleger können mit nur einem Produkt in das Versicherungstrio investieren – und das sogar mit bedingten Teilschutz. Der im März dieses Jahres emittierte BRC (Symbol: KNUCDU) stellt aktuell eine Gewinnchance von 8.7 Prozent p.a. in Aussicht. Diese ist nach unten gut abgesichert. Der schwächste Titel AXA weist immerhin noch einen Abstand von 45 Prozent von seiner Barriere auf. Aufgrund der Autocallable-Funktion kann sich die maximale Laufzeit verkürzen. Der erste Beobachtungstermin findet am 08. März 2024 statt.

Risiken:BRCs sind nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, kann die Rückzahlung am Verfalltag durch Bartilgung entsprechend der (vom Strike aus) schwächsten Performance aus dem Trio erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KNUCDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 (Auto-Callable) | |

| Basiswerte | Allianz, AXA, Zurich Insurance | |

| Handelswährung | CHF (Quanto) | |

| Coupon | 5.50% p.a. | |

| Seitwärtsrendite | 14.11% / 8.69% p.a. | |

| Kick-In Level (Abstand) | Allianz: EUR 111.20 (49.85%) AXA: EUR 15.085 (44.97%) Zurich Insurance: CHF 223.60 (45.58%) |

|

| Verfall | 10.03.2025 | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | 94.75% / 95.75% | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 16.08.2023