Wonnemonat mit starker Bilanz

31. Mai 2021

Wonnemonat mit starker Bilanz

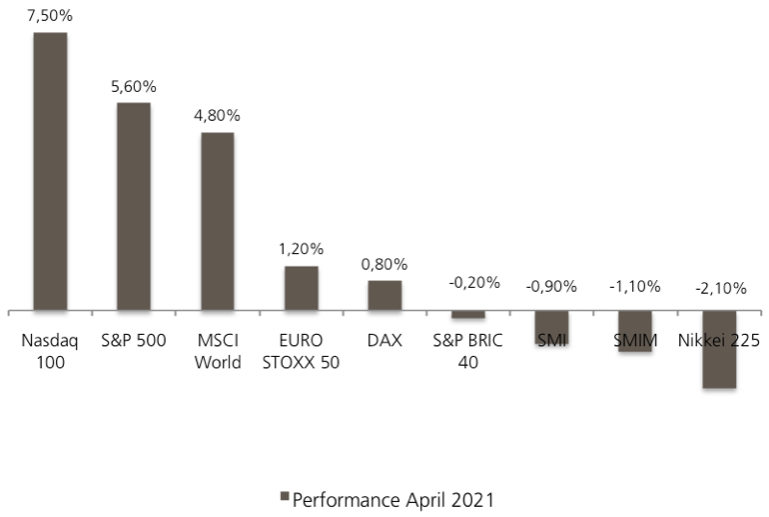

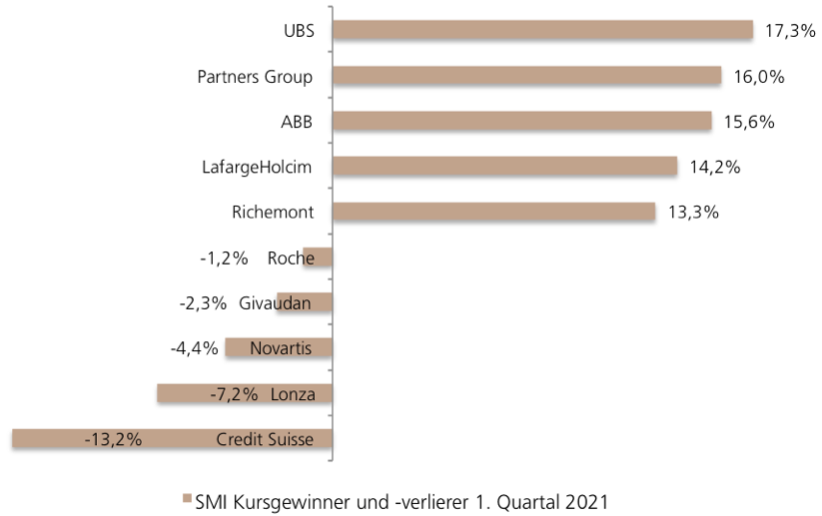

„Sell in May and go away“ – im Börsenjahr 2021 hat diese alte Weisheit nicht wirklich gezündet. Anstatt zu verkaufen und das Weite zu suchen, haben die Investoren beherzt zugegriffen: Der SMI® geht mit einem Plus von 3.6 Prozent gegenüber dem April-Schlussstand in den letzten Handelstag des Monats. Nach Pfingsten ist der heimische Leitindex auf ein neues Allzeithoch geklettert.* Befeuert wurde die Rallye einmal mehr von positiven Wirtschaftsindikatoren. In der Schweiz ist das KOF Konjunkturbarometer im Mai auf einen weiteren historischen Höchststand geklettert.

Mit 143.2 Punkten übertraf das Stimmungsbarometer den Wert des Vormonats um 6.8 Zähler. Die Konjunkturforschungsstelle an der ETH Zürich führt den starken Anstieg vor allem auf das Verarbeitende Gewerbe sowie die Auslandsnachfrage zurück. Zudem hätte das Gastgewerbe ein positives Signal geliefert. Derweil kämen vom privaten Konsum noch leicht negative Impulse. Gleichwohl bewerten die Ökonomen die Aussichten für die Schweizer Konjunktur für die Mitte des Jahres 2021 als sehr positiv. Sie stellen diese Einschätzung allerdings unter die folgende Voraussetzung: „Die Eindämmung des Virus schreitet weiter voran.“ (Quelle: ETH Zürich, KOF Konjunkturforschungsstelle, Medienmitteilung, 28.05.2021)

Aufwärtspotenzial trotz Risiken

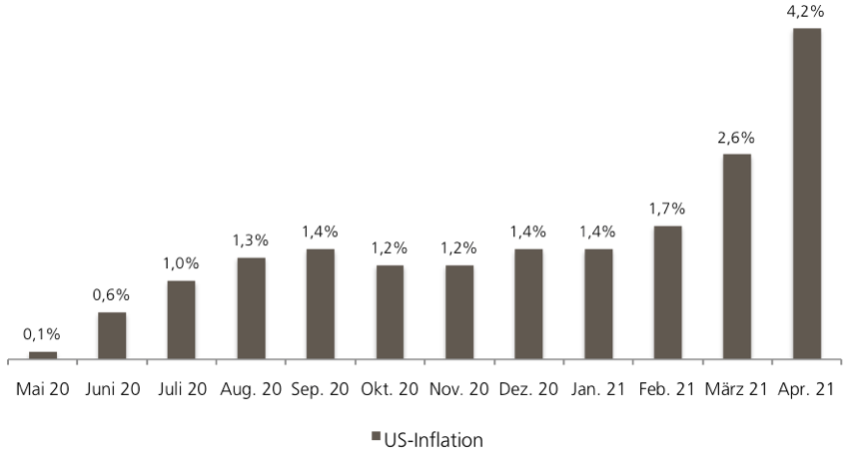

Trotz allem Optimismus dürfte das Inflationsgespenst die Börsianer auch im Juni weiter beschäftigen. Mark Haefele, Chief Investment Officer, UBS Global Wealth Management, setzt sich in seinem monatlichen Anlagebrief mit der Teuerung auseinander. Nach Einschätzung des CIO wird sich der Preisauftrieb als vorübergehend herausstellen. Die jüngste Teuerung gehe nämlich hauptsächlich von Faktoren aus, die im Zusammenhang mit der Corona-Pandemie stünden. Gleichzeitig weist Haefele darauf hin, dass sich die US-Notenbank zu ihrer expansiven Geldpolitik bekannt hat.

Neben den Inflationssorgen streicht der CIO geopolitische Gefahren, wie den neu aufgeflammten Konflikt zwischen Israel und Palästina sowie die im Zusammenhang mit Covid-19 verbleibenden Herausforderungen als Risiken heraus. Alles in allem bleibt CIO GWM jedoch bei einer positiven Meinung zur Anlageklasse Aktien. Laut Haefele spricht die Kombination aus starkem Gewinnwachstum und – gerade in Relation zu den nach wie vor tiefen Anleiherenditen – vernünftigen Bewertungen für mehr Aufwärtspotenzial. Bei den Sektoren zählen Finanzaktien weiter zu den Favoriten von CIO GWM. (Quelle: UBS CIO GWM, Monthly Investment Letter: Stuck in your story?, 25.05.2021)

Diversifizierte Bankenauswahl

Dazu passt, dass der STOXX™ Europe 600 Banks Net Return Index seine Aufholjagd im Mai fortgesetzt hat. Der Sektorbenchmark verteuerte sich um annähernd sechs Prozent und hängte damit den breiten Markt deutlich ab.* Mit einem ETT (Symbol: ETBAN) ** können sich Anleger den aktuell mit 40 Bankaktien bestückten Index gebührenfrei in das Portfolio holen. Bitte beachten Sie: Die ETT sind nicht kapitalgeschützt und es kommt zu Verlusten, sobald der Index unter dem Einstiegspreis zu liegen kommt. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Job-Statistik im Fokus

Während sich die Mai-Bilanz für die meisten europäischen Aktienmärkte heute noch einmal verändern kann, ist der Wonnemonat an der Wall Street gelaufen. Wegen des Feiertags „Memorial Day“ bleiben die US-Börsen am Montag geschlossen. Aufgrund des „Bank Holiday“ ruht der Betrieb heute auch an der Londoner LSE. Die Investoren auf der Insel und in den Staaten können also noch einmal durchatmen, ehe die Börsen in den Juni starten. Traditionell steht zu Beginn des Monats einer der wichtigsten Konjunkturindikatoren an: Am Freitag veröffentlicht die US-Regierung den Arbeitsmarktbericht für Mai. Laut Thomson Reuters gehen Ökonomen im Schnitt davon aus, dass in den Staaten ausserhalb der Landwirtschaft im Berichtsmonat 650’000 Stellen geschaffen wurden. Der Konsens für die Arbeitslosenrate beträgt 5.9%.

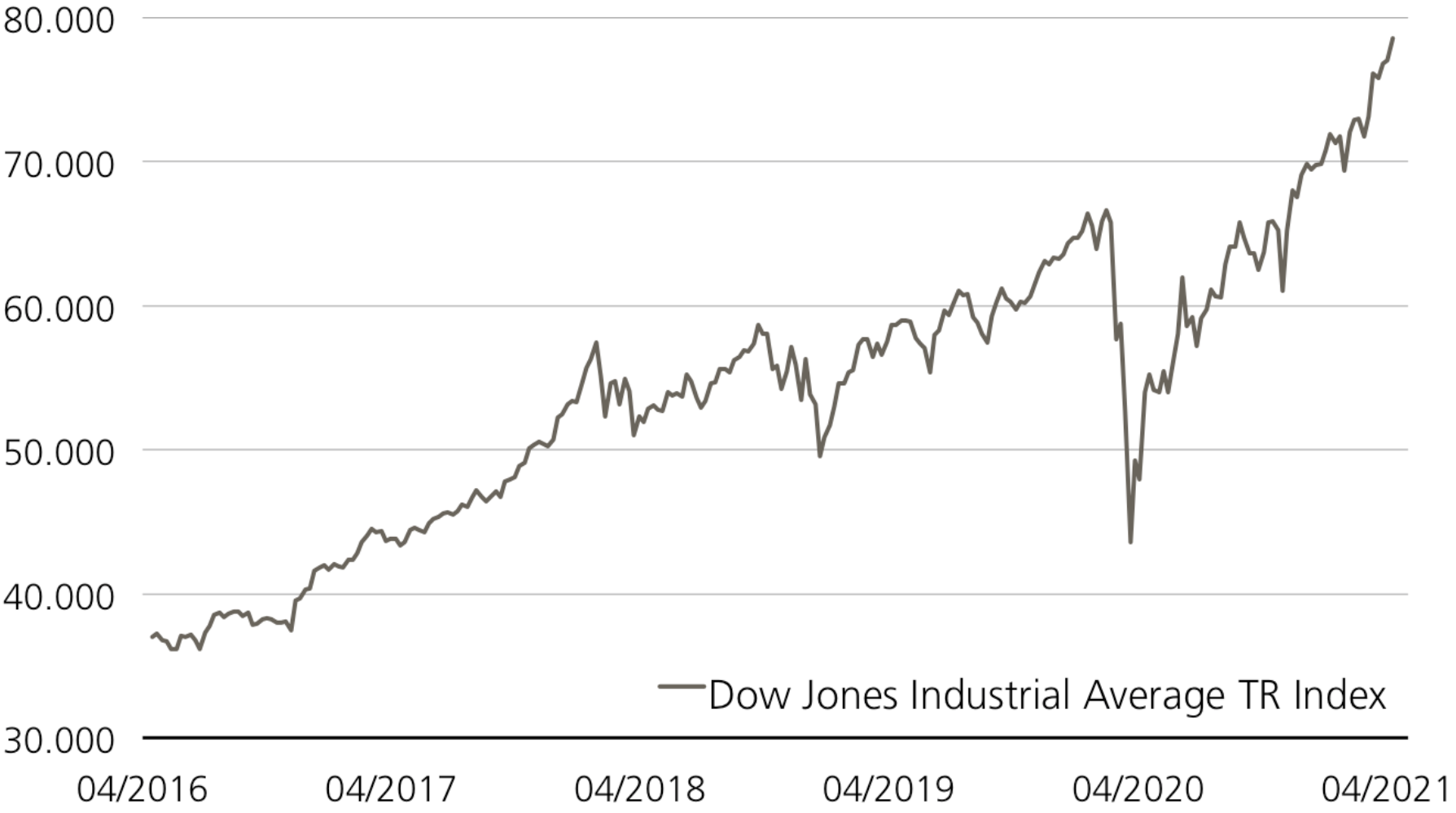

STOXX™ Europe 600 Banks Net Return Index

(5 Jahre, Angaben in EUR)*

Stand: 28.05.2021; Quelle: Bloomberg

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 31.05.2021 | 14:00 | DE | Konsumentenpreise Mai 2021 |

| 01.06.2021 | 08:00 | DE | Detailhandelsumsätze April 2021 |

| 01.06.2021 | 08:30 | CH | Detailhandelsumsätze April 2021 |

| 01.06.2021 | 09:00 | CH | BIP 1. Quartal 2021 |

| 01.06.2021 | 09:30 | CH | Einkaufsmanagerindex Mai 2021 |

| 01.06.2021 | 10:00 | DE | Arbeitsmarktbericht Mai 2021 |

| 01.06.2021 | 11:00 | EZ | Konsumentenpreise Mai 2021 |

| 01.06.2021 | 15:00 | US | Fahrzeugverkäufe Mai 2021 |

| 01.06.2021 | 16:00 | US | Bauausgaben April 2021 |

| 02.06.2021 | 20:00 | US | Fed: Beige Book |

| 03.06.2021 | 14:15 | US | ADP Arbeitsmarktbericht Mai 2021 |

| 04.06.2021 | 11:00 | EZ | Detailhandelsumsätze April 2021 |

| 04.06.2021 | 14:30 | US | Offizieller Arbeitsmarktbericht Mai 2021 |

Stand: 31.05.2021; Quelle: Thomson Reuters

Weitere Blogeinträge:

Paukenschlag am Genfer See

Nestlé bekommt einen neuen Chef. Ab dem 1. September 2024 steht Laurent Freixe an der Spitze des weltgrössten Lebensmittelkonzerns.

Zinsfantasien bestimmen das Geschehen

Obwohl das Gros der Marktteilnehmer gerade ihre Ferien geniessen dürfte, ist von Sommerpause an der Börse keine Spur. Zahlreiche makro- und mikroökonomische Nachrichten halten Anleger auf Trab – und das sowohl dies- als auch jenseits des Atlantiks.

Was kommt nach dem Crash?

Den meisten Finanzmarktteilnehmern dürfte der Crash von Anfang August noch in den Knochen stecken. Nach der stürmischen Rallye gab der Nasdaq 100 ausgehend von seinem Allzeithoch aus dem Juli mehr als 13 Prozent nach.