Trotz Gegenwind auf Rekordkurs

10. August 2020 – UBS Wochenkommentar Rück-/Ausblick

Trotz Gegenwind auf Rekordkurs

Nach dem massiven Einbruch während des Corona-Lockdowns geht die Erholung am US-Arbeitsmarkt weiter. Im Juli wurden in den Staaten ausserhalb der Landwirtschaft knapp 1.8 Millionen neue Stellen geschaffen. Analysten hatten mit 1.6 Millionen zusätzlichen Jobs gerechnet. Allerdings zeigt der vom Arbeitsministerium publizierte „Nonfarm-Payrolls“-Report auch, dass sich das Wachstum verlangsamt. Für den Juni hatte Washington noch einen rekordhohen Beschäftigungszuwachs von knapp 4.8 Millionen Arbeitsplätzen gemeldet.

Noch trennt den US-Arbeitsmarkt ein gutes Stück vom Vorkrisenniveau. Per Ende Juli waren 9.3 Millionen von insgesamt 22 Millionen zwischen Februar und April weggefallenen Stellen zurück in der Statistik. Im Juli haben sich die mit der Wiedereröffnung der Wirtschaft einhergehenden Einstellungen noch einmal positiv auf den Arbeitsmarktbericht ausgewirkt. Experten sind bis vor dem Wochenende davon ausgegangen, dass dieser Effekt nun zum letzten Mal gewirkt hat. Das galt umso mehr, da die im Zuge der Pandemie beschlossenen Erhöhung der Arbeitslosenhilfe vor kurzem ausgelaufen ist. (Quelle: Thomson Reuters, Medienbericht, 07.08.2020)

Umstrittener Vorstoss

Doch nun hat sich an dieser Stelle etwas getan. Zwei Wochen lang hatten Demokraten und Republikaner versucht, sich auf ein neues Corona-Paket zu verständigen. Am Freitag mussten beide Seiten einräumen, noch sehr weit voneinander entfernt zu sein. Einen Tag später legte Donald Trump vor: An einer Live-Übertragung im Fernsehen unterzeichnete er mehrere Dekrete. Neben Erleichterungen bei der Lohnsteuer veranlasste der Republikaner einen Mieterschutz. Darüber hinaus gab Trump eine neue Zusatzarbeitslosenhilfe von 400 US-Dollar pro Woche bekannt. Allerdings blieb zunächst unklar, ob der Präsident überhaupt die Befugnis hat, Gelder auf diese Weise frei zu geben. Gemäss der US-Verfassung obliegt die Hoheit über Steuern und Staatsfinanzen dem Kongress. (Quelle: Thomson Reuters, Medienbericht, 08.08.2020)

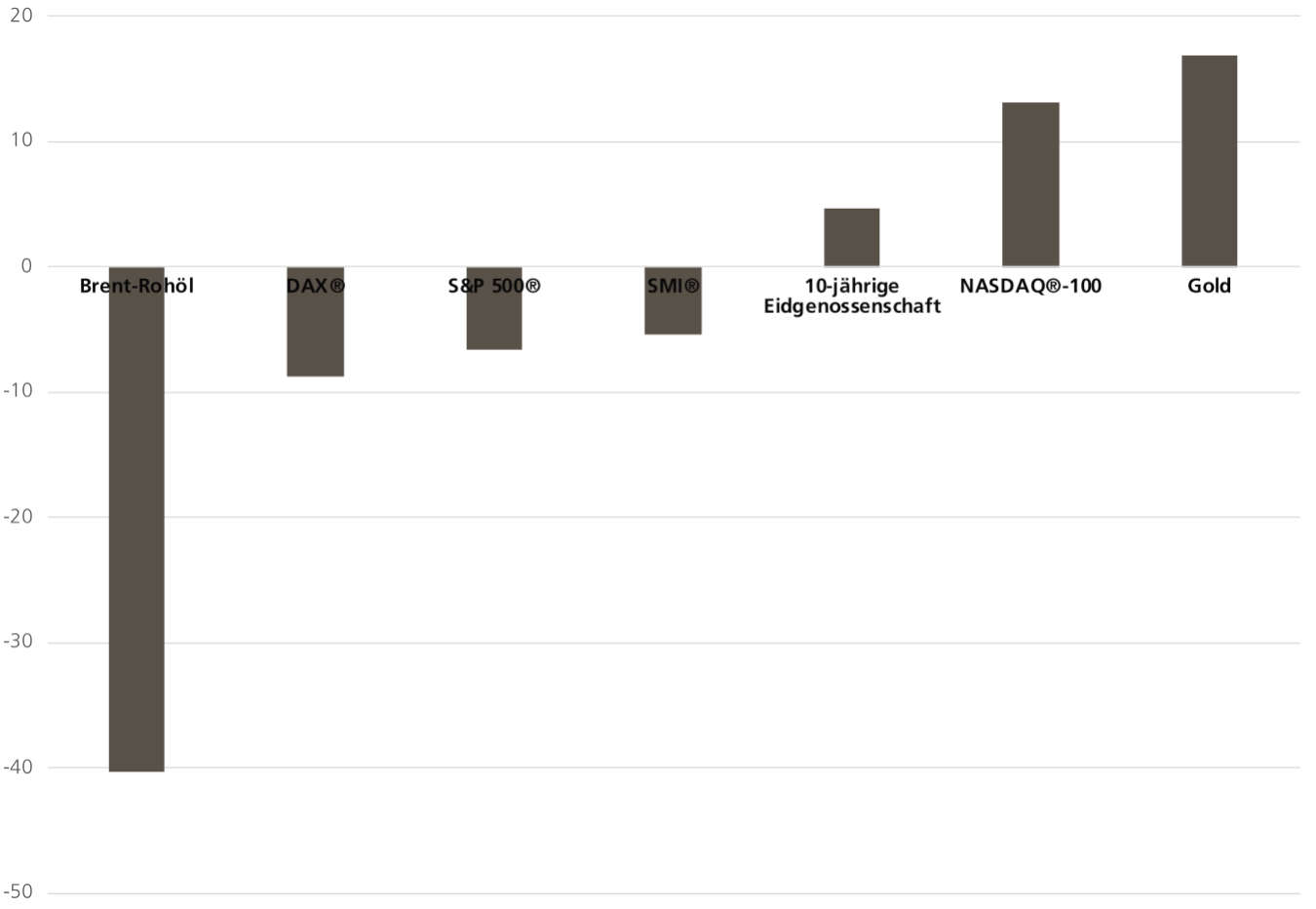

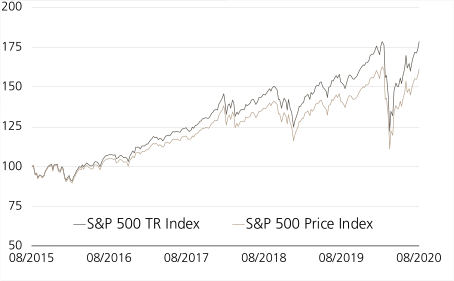

Man darf gespannt sein, wie die Wall Street auf die jüngsten Ereignisse reagiert. Anfang August ging die Rekordjagd trotz der bestehenden Unsicherheiten weiter. Der S&P 500® Index legte in der ersten Handelswoche des Monats um 2.5% zu. Jetzt trennen den Benchmark nur noch gut 40 Zähler vom Allzeithoch. Noch näher ist die Total Return-Variante des US-Leitbarometers an die historische Bestmarke herangerückt. In die Berechnung des S&P 500® TR Index fliessen die Dividendenzahlungen der enthaltenen Unternehmen mit ein. Aus diesem Grund schneidet er im langfristigen Vergleich besser ab, als der Preisindex (siehe Grafik).* Mit einem ETT (Symbol: ETSPX)** können Anleger darauf setzen, dass nach dem Technologiebarometer NASDAQ-100®auch beim S&P 500® TR Index die Rekordglocke ertönt.

Berichtssaison auf der Zielgeraden

Neben der Politik könnten mehrere Konjunkturindikatoren in der neuen Woche das Börsengeschehen beeinflussen. In den USA werden unter anderem am Mittwoch die Konsumentenpreise publiziert. Am Freitag folgen die jüngsten Detailhandelsumsätze, das Verbrauchervertrauen der Universität Michigan sowie die Industrieproduktion. Den letztgenannten Indikator legen an den kommenden Tagen auch die Eurozone, Grossbritannien sowie China vor. Vor allem auf dem alten Kontinent hat auch die Berichtssaison noch einiges zu bieten. Aus dem SMI® präsentieren die Versicherer Zurich und Swiss Life sowie die Swisscom ihre Resultate. In Deutschland gewähren unter anderem die Versorger E.ON und RWE Einblick in den jüngsten Geschäftsgang.

S&P 500® TR Index vs. S&P 500® Price Index (5 Jahre, nur zu illustrativen Zwecken, Angaben in %)*

Stand: 07.08.2020; Quelle: Bloomberg

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 11.08.2020 | 08:00 | DE | Zalando Quartalszahlen |

| 11.08.2020 | 10:00 | DE | Adidas Generalversammlung |

| 11.08.2020 | 11:00 | DE | ZEW Index August 2020 |

| 11.08.2020 | 14:30 | US | Produzentenpreise Juli 2020 |

| 11.08.2020 | 16:00 | CH | Basilea Pharmaceutica Semesterzahlen |

| 12.08.2020 | k.A. | CH | Flughafen Zürich Verkehrszahlen Juli 2020 |

| 12.08.2020 | 07:00 | CH | Schmolz + Bickenbach Quartalszahlen |

| 12.08.2020 | 07:30 | DE | E.ON Quartalszahlen |

| 12.08.2020 | 08:00 | GB | BIP 2. Quartal 2020 |

| 12.08.2020 | 08:00 | GB | Industrieproduktion Juni 2020 |

| 12.08.2020 | 11:00 | EZ | Industrieproduktion Juni 2020 |

| 12.08.2020 | 14:30 | US | Konsumentenpreise Juli 2020 |

| 12.08.2020 | 22:00 | US | Cisco Systems Quartalszahlen |

| 13.08.2020 | 06:45 | CH | Zurich Insurance Quartalszahlen |

| 13.08.2020 | 07:00 | CH | Straumann Semesterzahlen |

| 13.08.2020 | 07:00 | CH | Swiss Life Semesterzahlen |

| 13.08.2020 | 07:00 | DE | Fraport Verkehrszahlen Juli 2020 |

| 13.08.2020 | 07:00 | DE | ThyssenKrupp Quartalszahlen |

| 13.08.2020 | 07:00 | DE | RWE Quartalszahlen |

| 13.08.2020 | 07:15 | CH | Swisscom Quartalszahlen |

| 13.08.2020 | 08:30 | DE | Lanxess Quartalszahlen |

| 13.08.2020 | 08:30 | DE | Sixt Quartalszahlen |

| 13.08.2020 | 08:30 | DE | Deutsche Telekom Quartalsahlen |

| 13.08.2020 | 08:30 | DE | Deutsche Wohnen Quartalszahlen |

| 13.08.2020 | 22:00 | US | Applied Materials Quartalszahlen |

| 14.08.2020 | 04:00 | CN | Detailhandelsumsatz Juli 2020 |

| 14.08.2020 | 04:00 | CN | Industrieproduktion Juli 2020 |

| 14.08.2020 | 08:30 | CH | Produzenten-/Importpreise Juli 2020 |

| 14.08.2020 | 11:00 | EZ | BIP 2. Quartal 2020 |

| 14.08.2020 | 14:30 | US | Detailhandelsumsatz Juli 2020 |

| 14.08.2020 | 15:15 | US | Industrieproduktion Juli 2020 |

| 14.08.2020 | 16:00 | US | Uni Michigan Verbrauchervertrauen August 2020 |

Quelle: Thomson Reuters, Stand: 10.08.2020

Weitere Blogeinträge:

Tag der (Zins-)Wahrheit

Follow us on LinkedIn 03. Juni 2024 Tag der (Zins-)Wahrheit Die Quartalsberichterstattung ist zu Ende und schon richten sich wieder alle Blicke auf die Makroökonomie – und dabei insbesondere [...]

SMI: Die Aufholjagd hat begonnen

Follow us on LinkedIn 27. Mai 2024 SMI: Die Aufholjagd hat begonnen Mit den Zahlen von Swiss Life in der vergangenen Woche hat die Berichtssaison in der Schweiz sein [...]

Überzeugende Berichtssaison

Follow us on LinkedIn 13. Mai 2024 Überzeugende Berichtssaison An der Wall Street ist die „Earnings Season“ weitestgehend gelaufen. Bis zum 10. Mai 2024 hatten 92 Prozent der im [...]