Bilanzsaison gewinnt an Tempo

27. April 2020 – UBS Thema im Fokus

Bilanzsaison gewinnt an Tempo

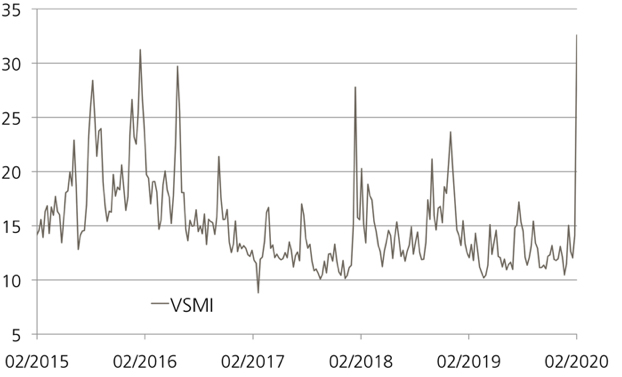

Eine Vielzahl von Ereignissen hielten Anleger in den vergangenen Tagen auf Trab: Zum einen waren es die Kurseinbrüche am Ölmarkt. Die Notierung der Nordseeölsorte Brent rutschte auf Wochensicht um knapp 18 Prozent ab. Insgesamt verlor der Energierohstoff in diesem Jahr bereits mehr als drei Viertel an Wert.* Ein grosses Problem ist, dass die Nachfrage nach Öl in Folge der Pandemie um 30 Prozent eingebrochen ist und parallel dazu die Lager vor allem in den USA bis oben hin gefüllt sind. (Quelle: Thomson Reuters, Medienbericht, 24.04.2020)

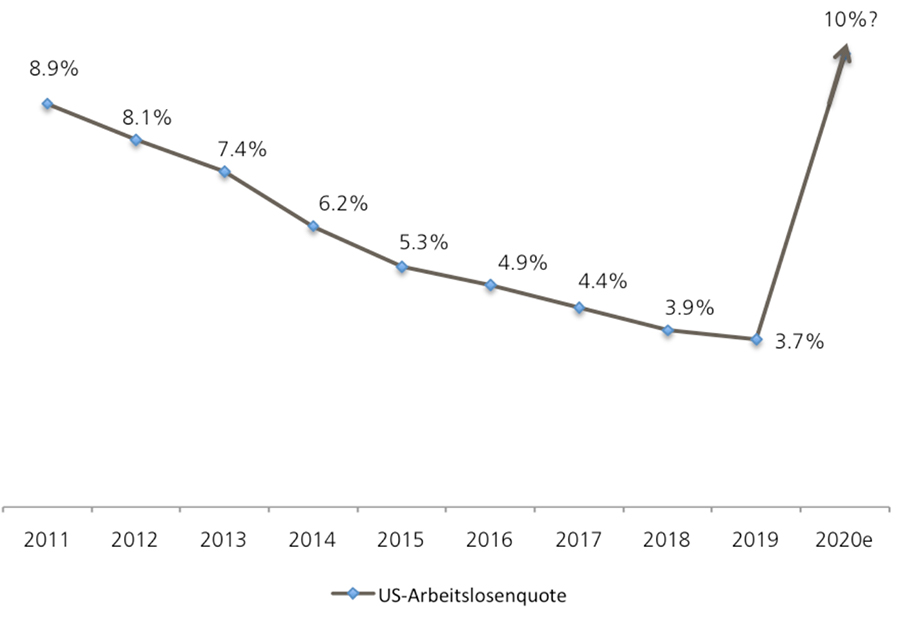

Zum anderen bleibt auch das Virus selbst Gesprächsstoff Nummer eins. Jede Aussicht auf eine baldige Besserung respektive eine Lockerung der Einschränkungen wird an der Börse gefeiert. So zeigte vor allem die Kurve an der Wall Street zum Ende der Woche noch einmal klar nach oben. Dabei sind die wirtschaftlichen Aussichten desaströs: Nach Ansicht von unabhängigen Experten des US-Kongresses wird sich das Haushaltsdefizit in den Vereinigten Staaten in diesem Fiskaljahr auf einen Rekordwert von 3.7 Billionen US-Dollar nahezu vervierfachen. Die Arbeitslosenquote soll mit 16 Prozent einen Rekordwert erreichen und im kommenden Jahr dann auf einem zweistelligen Niveau verharren. Das Bruttoinlandsprodukt schlägt dagegen die andere Richtung ein. Für das zweite Quartal wird ein Einbuch um knapp 40 Prozent erwartet. (Quelle: Thomson Reuters, Medienbericht, 24.04.2020)

Bilanzen im Vordergrund

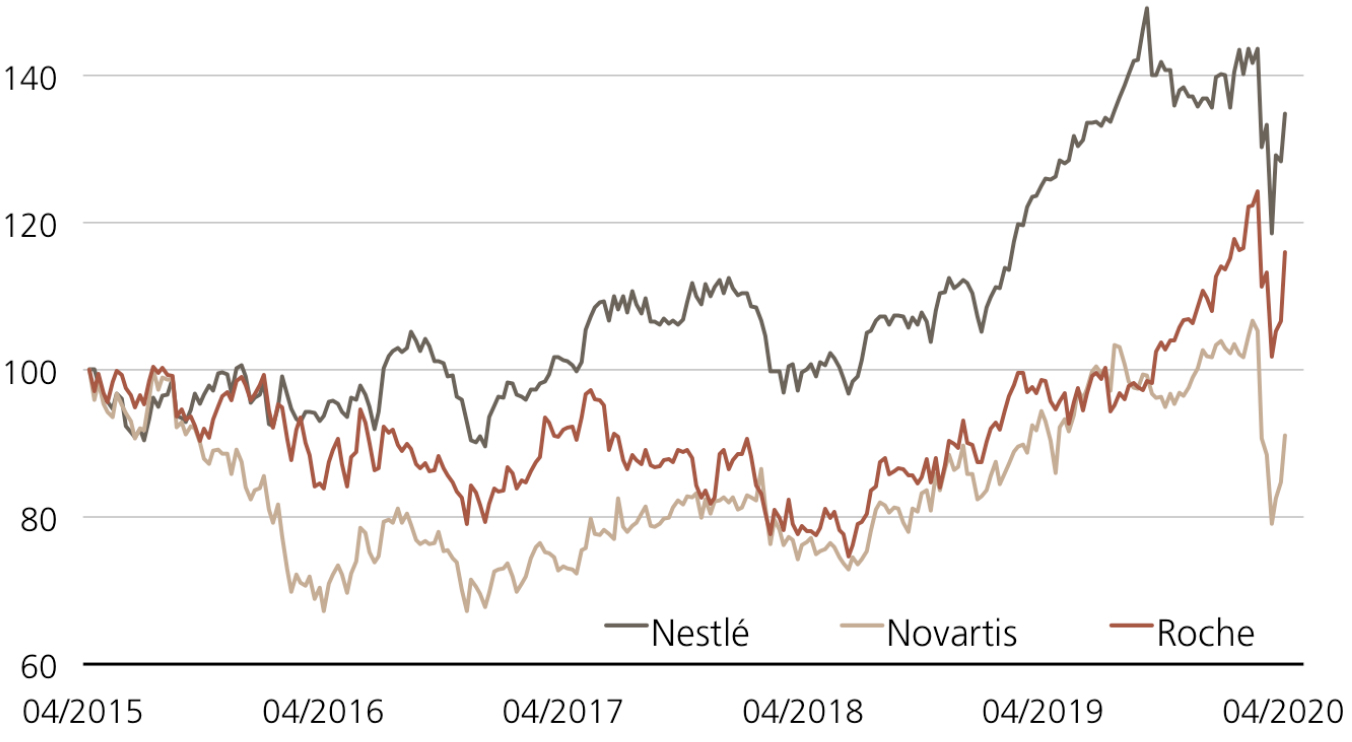

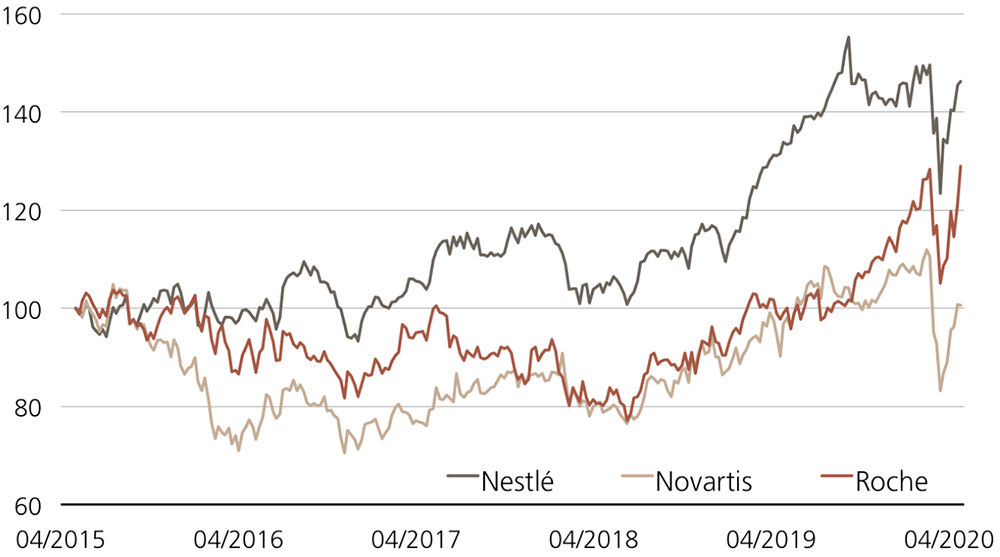

Wie sich die Pandemie auf die Bilanzen auswirkt, zeigt sich in der aktuellen Berichtssaison, die immer mehr Fahrt aufnimmt. Während beispielsweise die Luftfahrtindustrie Umsatzeinbussen erwartet, erfreuen sich andere Branchen über eine Art „Sonderkonsum“. Dazu zählen beispielsweise Streaminganbieter wie Netflix. Der US-Konzern zählte im ersten Quartal 15.8 Millionen Neuabonnenten, Analysten hatten dagegen nur mit einem Zuwachs von rund acht Millionen gerechnet. (Quelle: Thomson Reuters, Medienbericht, 21.04.2020) Auch Nahrungsmittelherstellern beschert die Viruskrise gute Geschäfte. Dies lässt sich bestens im Zahlenkranz des Branchenprimus Nestlé ablesen. Unter anderem aufgrund von Hamsterkäufen legte der Umsatz auf Drei-Monats-Sicht um 4.3 Prozent zu und damit mehr als von Analysten prognostiziert. Insbesondere Produkte für Heimtiere sowie Fertiggerichte trugen zu dem Wachstum bei. An den bisherigen Zielen für 2020 hält der Konzern weiter fest. Erwartet wird eine Verbesserung des organischen Umsatzwachstums und der zugrunde liegenden operativen Ergebnismarge. (Quelle: Nestlé, Medienmitteilung, 24.05.2020)

SMI-Schwergewichte überzeugen

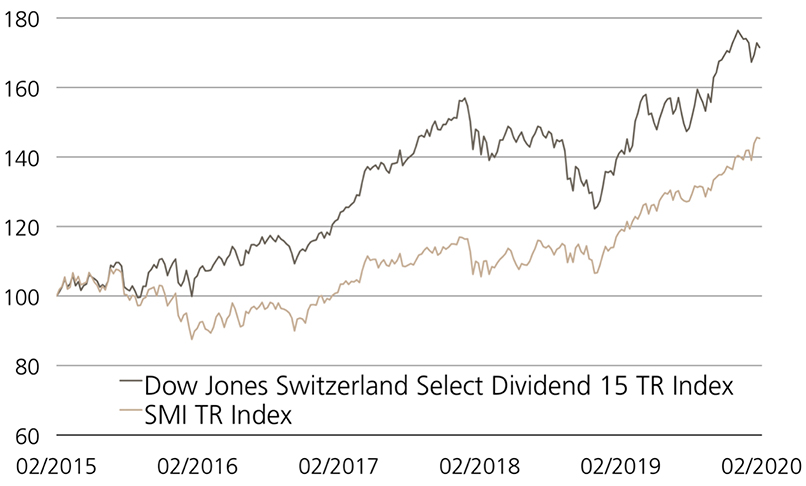

Zusammen mit Roche sorgte die Nestlé-Aktie dafür, dass der SMI die vergangene Börsenwoche mit positiven Vorzeichen beendete. Während Nestlé um ein halbes Prozent zulegte, schaffte Roche gar ein Plus von mehr als sechs Prozent.* Neben einer besser als erwarteten Quartalsbilanz sowie einer Bestätigung der Jahresprognose kündigte der Pharmakonzern an, einen Test zum Nachweis von Coronavirus-Antikörpern Anfang Mai auf den Markt zu bringen. (Quelle: Thomson Reuters, Medienbericht, 22.04.2020). Konkurrent Novartis wird am kommenden Dienstag ebenfalls Einblick in die Bücher für das erste Quartal gewähren. Zusammen könnten die drei SMI-Schwergewichte durchaus zu einem Investment taugen. Der in Zeichnung stehende Early Redemption Kick-In GOAL (Symbol: KGJMDU)¹ auf Nestlé, Novartis und Roche stellt bei einem Risikopuffer von 40 Prozent einen Coupon von 6.50 Prozent p.a. in Aussicht.

Weitere Zahlenflut

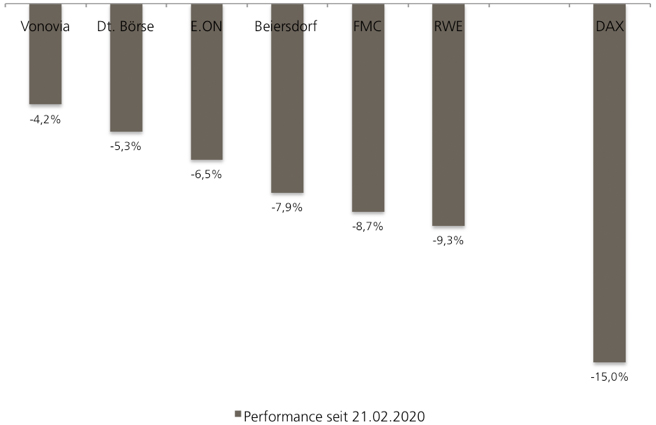

Novartis ist nicht das einzige SMI-Mitglied, das in der neuen Woche seine Zahlen vorlegen wird. Insgesamt werden noch sechs weitere heimische Blue Chips ihre Geschäftszahlen vorstellen. Auch international geht der Zahlenreigen in eine neue Runde. Aus dem DAX präsentieren in der neuen Woche acht Unternehmen ihre Bilanzen. Interessant wird es zudem in den USA. Neben den Tech-Riesen Amazon, Alphabet, Apple und Microsoft berichten auch die Ölkonzerne Chevron und Exxon. Angesichts des Preisverfalls beim „schwarzen Gold“ versprechen diese Zahlen besondere Spannung.

Neben der ganzen Zahlenflut aus den Unternehmen sollten Anleger aber nicht vergessen, dass auch wichtige makroökonomische Ereignisse anstehen. Am Mittwoch werden die vorläufigen Zahlen zum Bruttoinlandsprodukt den USA erwartet und einen Tag später jene für die Euro-Zone. Daneben tagen die Notenbanken. Das Fed kommt am Mittwoch zu Beratungen zusammen, die Europäische Zentralbank (EZB) am Donnerstag. Experten halten es nicht für ausgeschlossen, dass die Notenbanker der Konjunktur ein weiteres Mal zur Seite springen. (Quelle: Thomson Reuters, Medienbericht, 22.04.2020)

Nestlé vs. Novartis vs. Roche (5 Jahre, Angaben in %)*

Quelle: Thomson Reuters, Stand: 24.04.2020

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

*Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Unternehmenstermine

| Datum | Land | Ereignis |

| 27.04.2020 | DE | Adidas |

| 27.04.2020 | DE | Bayer |

| 28.04.2020 | CH | UBS Quartalszahlen |

| 28.04.2020 | CH | ABB Quartalszahlen |

| 28.04.2020 | CH | Novartis Quartalszahlen |

| 29.04.2020 | US | Microsoft |

| 29.04.2020 | DE | Deutsche Börse |

| 29.04.2020 | DE | Volkswagen |

| 29.04.2020 | DE | Deutsche Bank |

| 29.04.2020 | DE | Covestro |

| 30.04.2020 | CH | LafargeHolcim Quartalszahlen |

| 30.04.2020 | CH | Geberit Quartalszahlen |

| 30.04.2020 | CH | Swiss Re Quartalszahlen |

| 30.04.2020 | CH | Swisscom Quartalszahlen |

| 30.04.2020 | US | Apple |

| 30.04.2020 | US | Amazon |

| 30.04.2020 | DE | BASF |

| 30.04.2020 | DE | Wirecard |

| 01.05.2020 | US | Chevron |

| 01.05.2020 | US | Exxon |

Quelle: Thomson Reuters, Stand: 24.04.2020

Weitere Blogeinträge:

SMI: Die Aufholjagd hat begonnen

Follow us on LinkedIn 27. Mai 2024 SMI: Die Aufholjagd hat begonnen Mit den Zahlen von Swiss Life in der vergangenen Woche hat die Berichtssaison in der Schweiz sein [...]

Überzeugende Berichtssaison

Follow us on LinkedIn 13. Mai 2024 Überzeugende Berichtssaison An der Wall Street ist die „Earnings Season“ weitestgehend gelaufen. Bis zum 10. Mai 2024 hatten 92 Prozent der im [...]

Mit Schwung in den Mai

Follow us on LinkedIn 06. Mai 2024 Mit Schwung in den Mai Wie erwartet hat die US-Notenbank die Zinsen nicht angerührt. Sie beliess die „Target Rate“ auf [...]