In der Eurozone tut sich was

25. November 2019 – UBS Wochenkommentar Rück-/Ausblick

In der Eurozone tut sich was

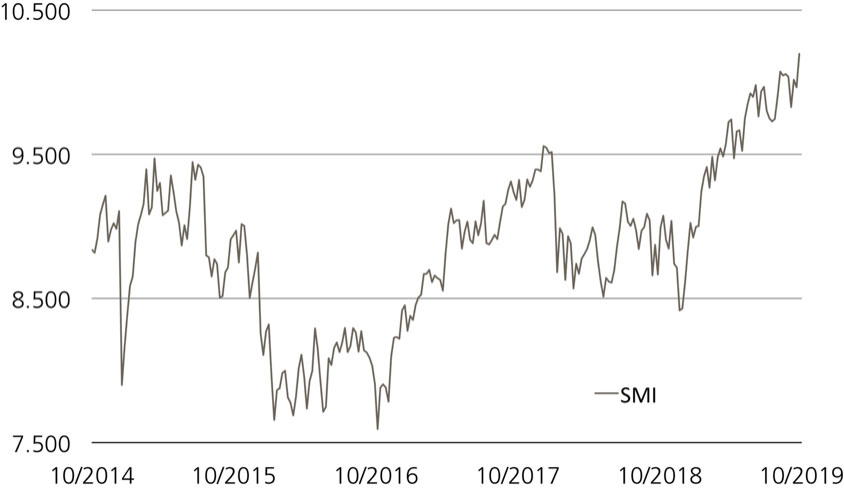

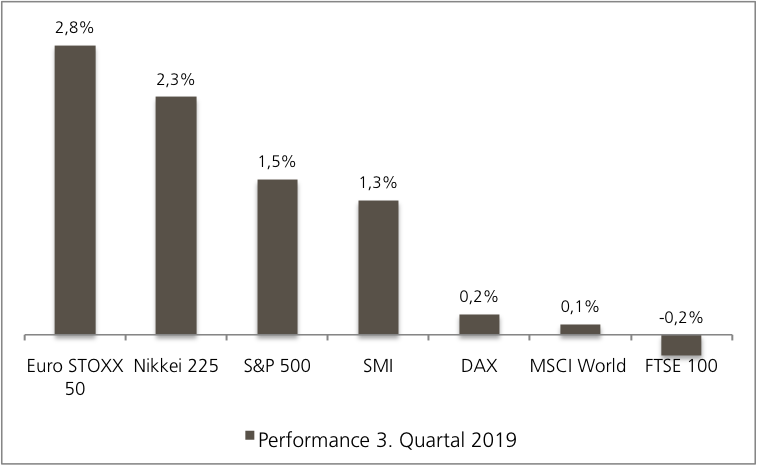

Die Rekordjagd an den Aktienmärkten geht weiter. Während der SMI™ in der vergangenen Woche erstmals bei mehr als 10‘400 Punkten notierte, liess an der Wall Street der S&P 500™ die Marke von 3‘100 Zählern hinter sich. Dagegen fehlt dem wichtigsten Benchmark der Eurozone noch ein gehöriges Stück zum Allzeithoch. Aktuell bringt es der EURO STOXX 50™ Index auf knapp 3‘700 Punkte. Ihre historische Bestmarke haben die 50 grössten und liquidesten Large Caps aus dem Gebiet der Währungsunion kurz nach der Jahrtausendwende erreicht: Am 6. März 2000 stand der Benchmark bei 5’464.43 Zählern.

Dividenden machen den Unterschied

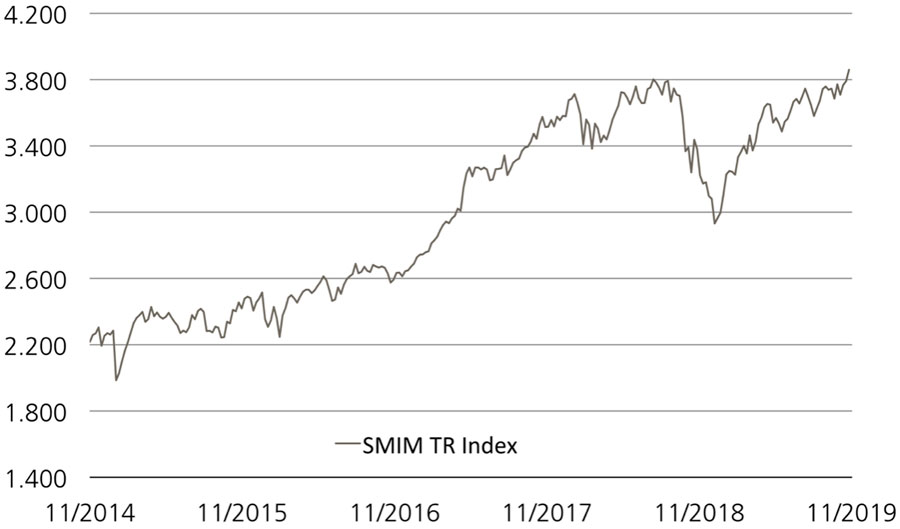

Bei dem in der laufenden Börsenberichterstattung im Fokus stehenden EURO STOXX 50™ handelt es sich um den Preisindex. STOXX berechnet für diesen prominenten Börsengradmesser auch eine Net Return-Variante – hier fliessen die Ausschüttungen der 50 Mitglieder (netto) in die Kalkulation mit ein. Ein Blick auf den Verlauf des EURO STOXX 50™ Net Return (NR) Index macht den immensen Wert der Gewinnbeteiligungen deutlich: Im langfristigen Vergleich schneidet der Benchmark in dieser Berechnungsweise deutlich besser ab, als bei der Preis-Ausführung. Zudem notiert er inklusive Netto-Dividenden auf einem Allzeithoch (siehe Grafik).1 Der UBS ETT (Symbol: ETSX5) bildet den EURO STOXX 50™ NR Index im Bezugsverhältnis 10:1, ohne Verwaltungsgebühr und Laufzeitbegrenzung ab.

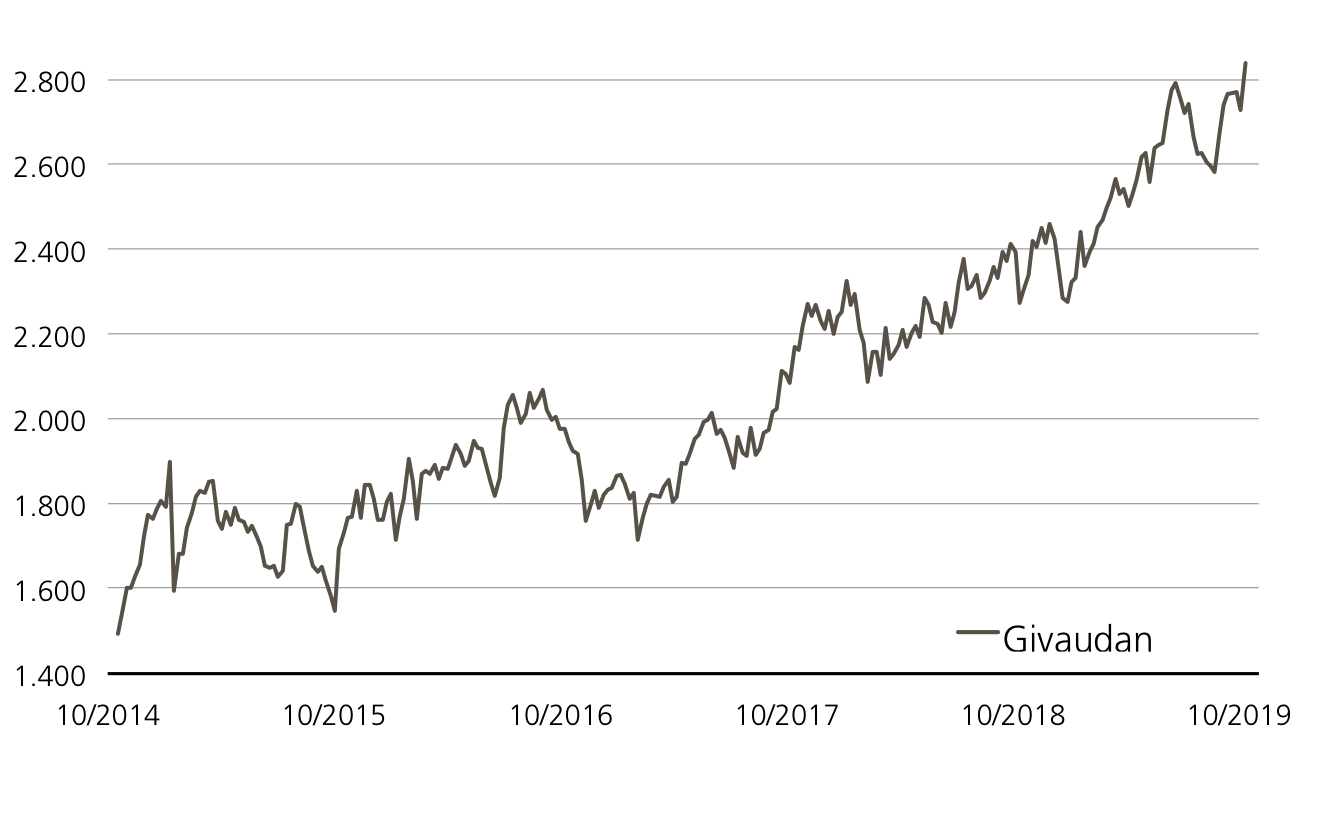

Zuletzt schoben überzeugende Zwischenberichte von Schwergewichten wie SAP, LVMH oder Siemens die Auswahl an. Ausserdem profitierten die Eurozone-Large Caps wie ihre Pendants aus der Schweiz oder den USA von der Verschiebung des Brexits sowie der Aussicht auf eine Teil-Lösung im Handelsstreit. Ende vergangener Woche machte sich überdies etwas Konjunkturoptimismus breit. Zwar ist der von IHS Markit berechnete Einkaufsmanagerindex für die Eurozone in November von 50.6 auf 50.3 Punkte gefallen. Damit näherte sich der Stimmungsindikator der als Schwelle zum Wachstum geltenden 50er-Marke an. Allerdings sendeten die beiden grössten Volkswirtschaften der Währungsunion positive Signale. In Deutschland verhinderten ein starker Export sowie der robuste Konsum das Abgleiten in die Rezession. Derweil hat die Geschäftstätigkeit in Frankreich im zu Ende gehenden Monat etwas Fahrt aufgenommen. (Quelle: Thomson Reuters, Medienbericht, 22.11.2019)

Neue EZB-Chefin betritt die Bühne

Zählen können Wirtschaft und Börse weiterhin auf die Europäische Zentralbank. Am vergangenen Freitag hatte Christine Lagarde ihren ersten grossen Auftritt als Chefin der EZB. An einem Bankenkongress in Frankfurt forderte sie Politik und Unternehmen dazu auf, die Eurozone unabhängiger vom Export zu machen. Bei der Stärkung der Binnenkonjunktur würde die Zentralbank ihren Beitrag leisten. „Die Geldpolitik wird weiterhin die Wirtschaft unterstützen und auf zukünftige Risiken reagieren im Einklang mit unserem Mandat für Preisstabilität“, sagte die Französin. (Quelle: Thomson Reuters, Medienbericht, 22.11.2019)

Was sich Christine Lagarde darunter konkret vorstellt, könnten die Märkte am 12. Dezember erfahren. Dann wird sie zum ersten Mal eine EZB-Sitzung leiten. Bis dahin laufen noch zahlreiche Konjunkturindikatoren über den Ticker. In der neuen Woche werden für die Eurozone mehrere Stimmungssignale publiziert. Hier zu Lande steht am Freitag das viel beachte KOF Konjunkturbarometer an. Am selben Tag gibt der Chicago Einkaufsmanagerindex einen Einblick in die Verfassung der weltgrössten Volkswirtschaft. In den USA werden an den kommenden Tagen zudem wichtige Indikatoren für den Immobilienmarkt veröffentlicht.

UBS CIO GWM wirft den Blick bereits auf 2020 und die Zeit darüber hinaus. Vergangene Woche ist der Ausblick „Year Ahead“ erschienen. Angesichts der US-Wahlen und des Handelsstreits sprechen die Experten in der Publikation von einem „Jahr der Entscheidungen“. Zu den Favoriten von UBS CIO GWM zählen unter anderem Qualitäts- und Dividendenaktien.

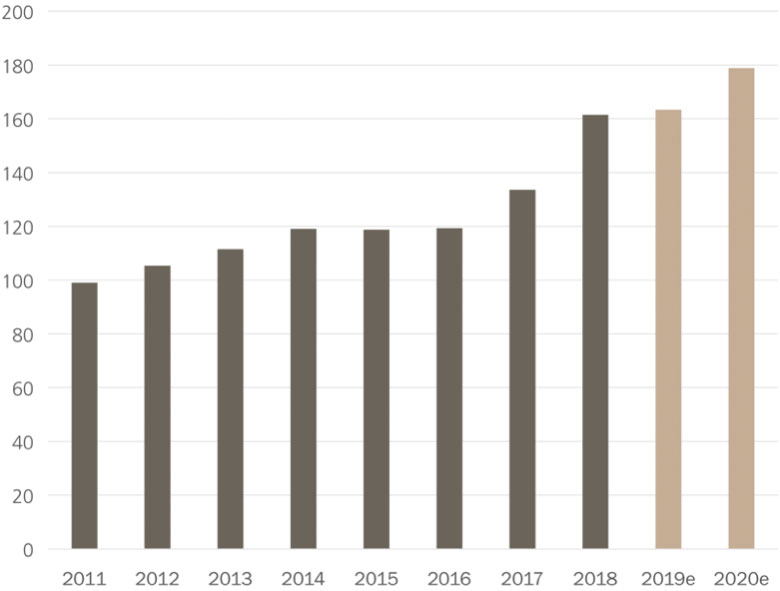

EURO STOXX 50TM Net Return Index vs. EURO STOXX 50TM Price Index(5 Jahre, nur zu illustrativen Zwecken, Angaben in %)¹

e=erwartet; Stand: 22.11.2019; Quelle: Bloomberg

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Wirtschafts- und Unternehmenstermine

|

Datum |

Uhrzeit |

Land |

Ereignis |

|

25.11.2019 |

12:00 |

CH |

Swiss Re Investorentag |

|

25.11.2019 |

14:30 |

US |

National Activity Index Oktober |

|

26.11.2019 |

08:00 |

DE |

GfK Verbrauchervertrauen Dezember |

|

26.11.2019 |

08:30 |

CH |

Arbeitsmarktbericht 3. Quartal |

|

26.11.2019 |

14:00 |

US |

Baugenehmigungen Oktober |

|

26.11.2019 |

14:30 |

US |

Lagerbestände Detailhandel Oktober |

|

26.11.2019 |

14:30 |

US |

Lagerbestände Grosshandel Oktober |

|

26.11.2019 |

14:55 |

US |

Redbook November |

|

26.11.2019 |

15:00 |

US |

CaseShiller Häuserpreisindex September |

|

26.11.2019 |

16:00 |

US |

Verkauf neue Häuser Oktober |

|

27.11.2019 |

10:00 |

CH |

ZEW Index November |

|

27.11.2019 |

14:30 |

US |

BIP 3. Quartal |

|

28.11.2019 |

k.A. |

DE |

MTU Aero Engines Investorentag |

|

28.11.2019 |

07:45 |

CH |

BIP 3. Quartal |

|

28.11.2019 |

09:00 |

EZ |

Geldmenge M3 Oktober |

|

28.11.2019 |

11:00 |

EZ |

Verbrauchervertrauen November |

|

28.11.2019 |

11:00 |

EZ |

Industrie-Sentiment November |

|

28.11.2019 |

11:00 |

EZ |

Geschäftsklima November |

|

29.11.2019 |

07:30 |

DE |

E.ON Quartalszahlen |

|

29.11.2019 |

09:00 |

CH |

KOF Konjunkturbarometer November |

|

29.11.2019 |

11:00 |

EZ |

Arbeitslosenrate Oktober |

|

29.11.2019 |

11:00 |

EZ |

Konsumentenpreise November |

|

29.11.2019 |

15:45 |

US |

Chicago Einkaufsmanagerindex November |

Stand: 25.11.2019; Quelle: Thomson Reuters

Weitere Blogeinträge:

Das „Goldlöckchen“ und die Notenbanken

Follow us on LinkedIn 25. März 2024 Das „Goldlöckchen“ und die Notenbanken Ein regelrechter geldpolitischer Marathon fand in der vergangenen Woche statt: Die Währungshüter von Fed, BoJ, SNB und [...]

Das nächste Staccato

Follow us on LinkedIn 18. März 2024 Das nächste Staccato Die Bank of Japan (BoJ) residiert in einem neobarocken Gebäude im Herzen von Tokio. Am morgigen Dienstag könnte dort [...]

Zinsdebatte und kein Ende

Follow us on LinkedIn 11. März 2024 Zinsdebatte und kein Ende Wohin man an den Märkten auch blickt, die Bullen scheinen das Sagen zu haben. Wall Street, Nikkei, Gold [...]