Paukenschlag am Genfer See

26. August 2024

Paukenschlag am Genfer See

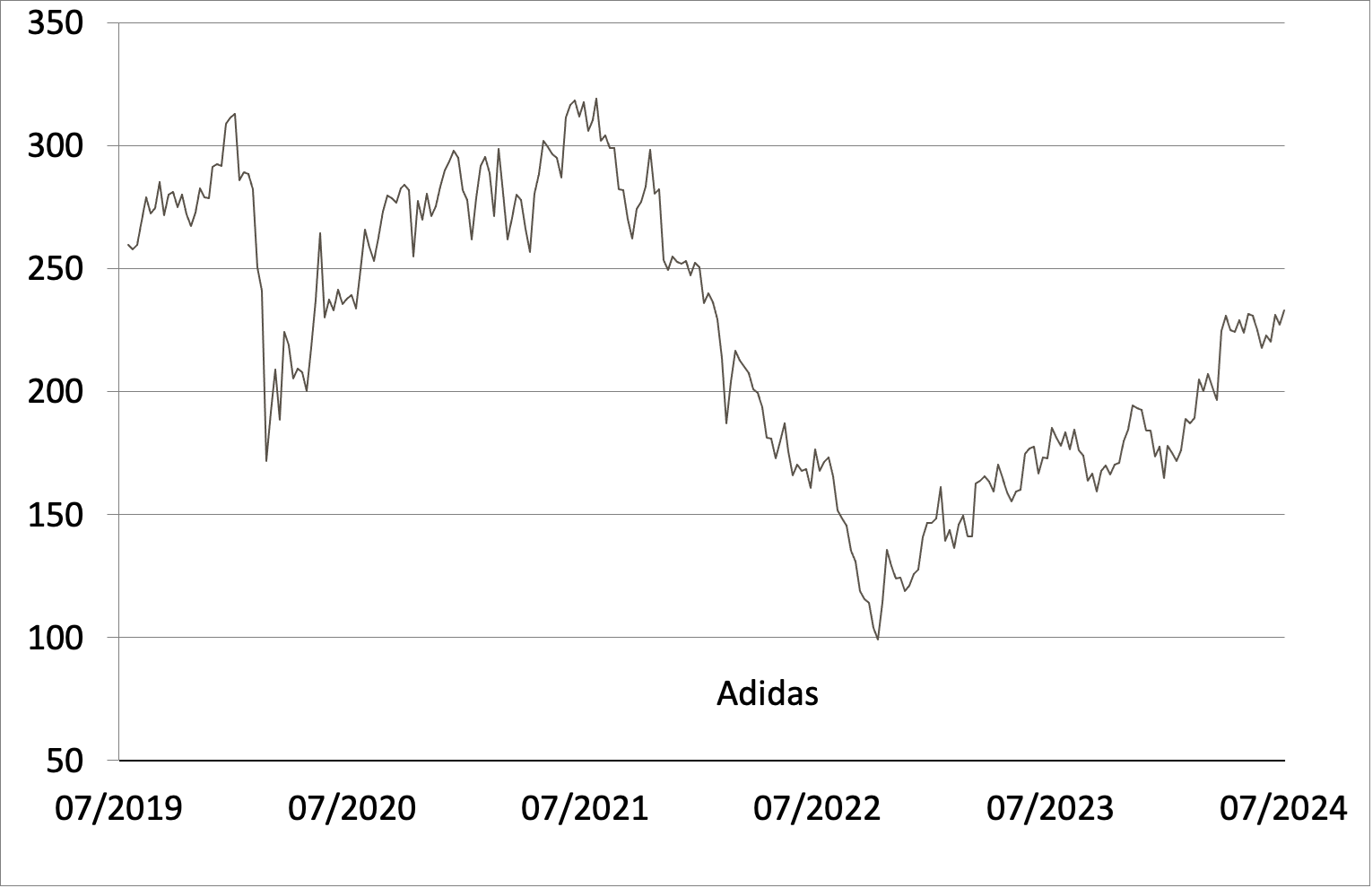

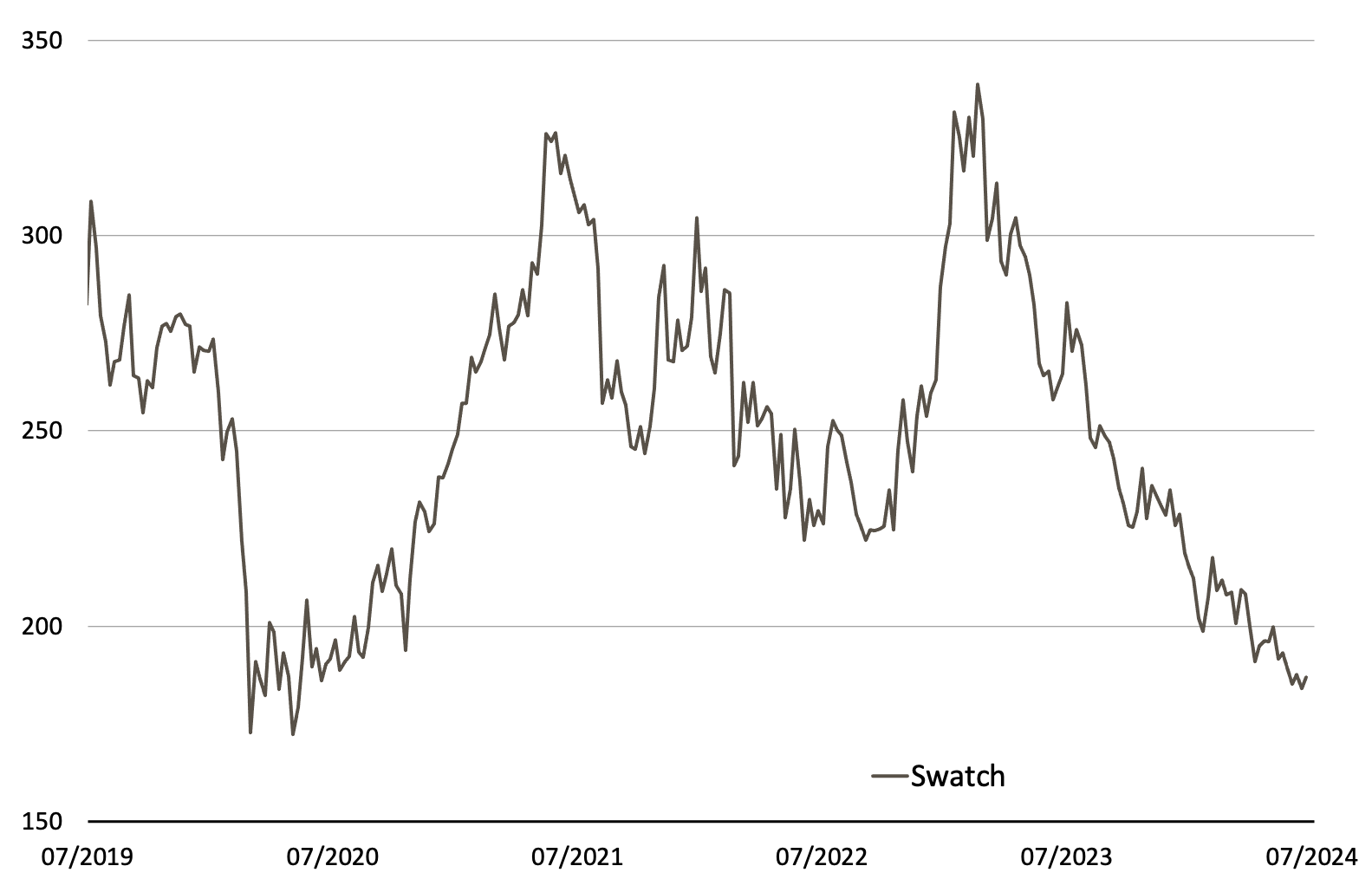

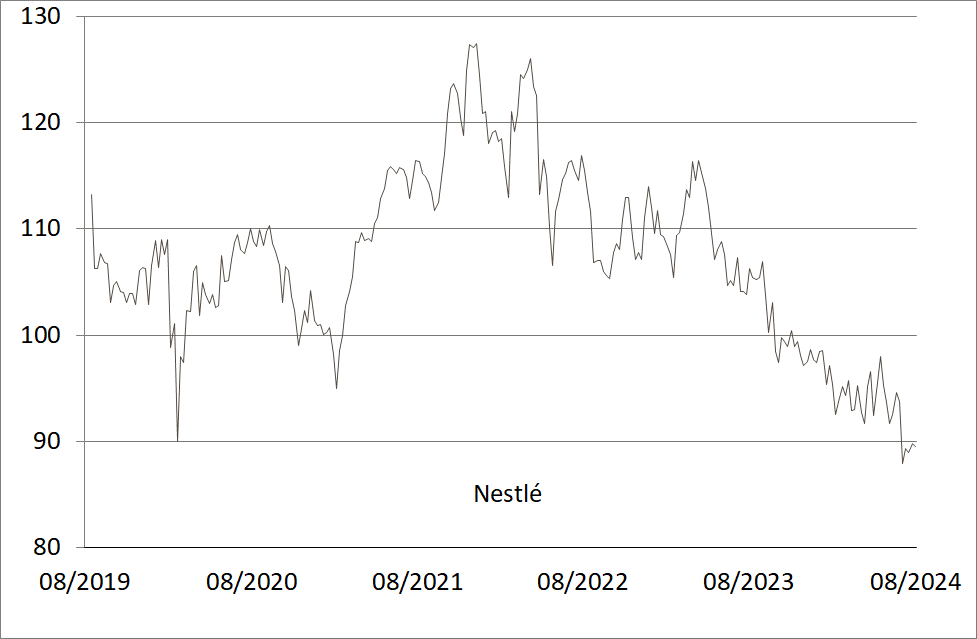

Nestlé bekommt einen neuen Chef. Ab dem 1. September 2024 steht Laurent Freixe an der Spitze des weltgrössten Lebensmittelkonzerns. Er löst dort Mark Schneider ab. 2025 soll Freixe auch in den Verwaltungsrat gewählt werden. Die überraschende Rochade erfolgte, nachdem Nestlé bei den Investoren immer mehr in Ungnade gefallen war. Der Large Cap notiert auf dem tiefsten Niveau seit dem Frühjahr 2020. Operativ schockte der am Genfer See beheimatete Konzern die Märkte Ende Juli mit einer reduzierten Prognose. Für 2024 stellte das Management nur noch ein organisches Umsatzwachstum von mindestens drei Prozent in Aussicht. Zuvor war man von vier Prozent ausgegangen. (Quelle: Reuters, Medienbericht, 22.08.2024)

Mark Schneider hat das mit bekannten Marken wie Nespresso, Maggi oder S. Pellegrino bestückte Portfolio umgebaut und Nestlé verstärkt in Richtung gesünderer Ernährung ausgerichtet. Während der Corona-Pandemie florierten die Geschäfte. Doch dann bremste die Inflation den am Genfer See beheimateten Branchenriesen aus. Immer mehr Verbraucher reagierten mit dem Kauf günstiger Produkte auf Preiserhöhungen. Ausserdem bekam der Lieferant den harten Wettbewerb im Detailhandel zu spüren. (Quelle: Reuters, Medienbericht, 22.08.2024)

Während Schneider im Januar 2017 vom deutschen Medizintechnikunternehmen Fresenius nach Vevey gewechselt war, setzt der Verwaltungsrat jetzt auf eine interne Lösung. Laurent Freixe arbeitet seit 1986 für Nestlé und gehört seit 16 Jahren der Konzernleitung an. Als CEO möchte er den Marktanteil von Nestlé ausbauen. Ein weiterer Fokus soll auf der Digitalisierung liegen. (Quelle: Reuters, Medienbericht, 22.08.2024)

Kühler Empfang

An der Börse zündete der Chefwechsel zunächst nicht. Vielmehr näherte sich Nestlé am Freitag dem jüngsten Verlaufstief an.* Auf eine Stabilisierung des SMI®-Titels zielt der Barrier Reverse Convertible (Symbol: KYRCDU)** ab. Solange Nestlé nicht auf oder unter die Barriere von 75 Prozent der Anfangsfixierung fällt, wirft das Produkt die Maximalrendite in Höhe von 3.75 Prozent jährlich ab. Allerdings besteht kein Kapitalschutz. Notiert der Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswerts – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Warme Worte

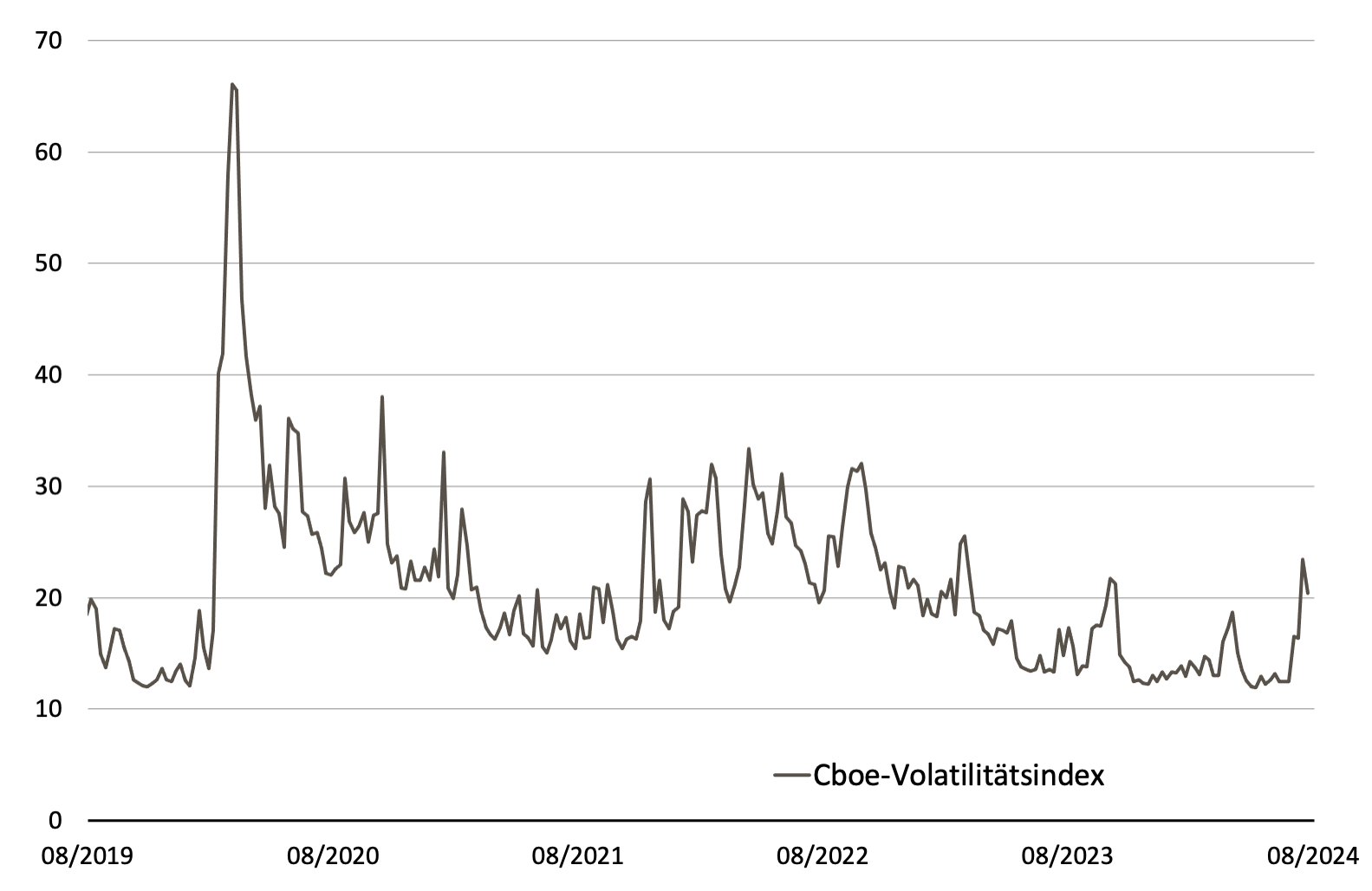

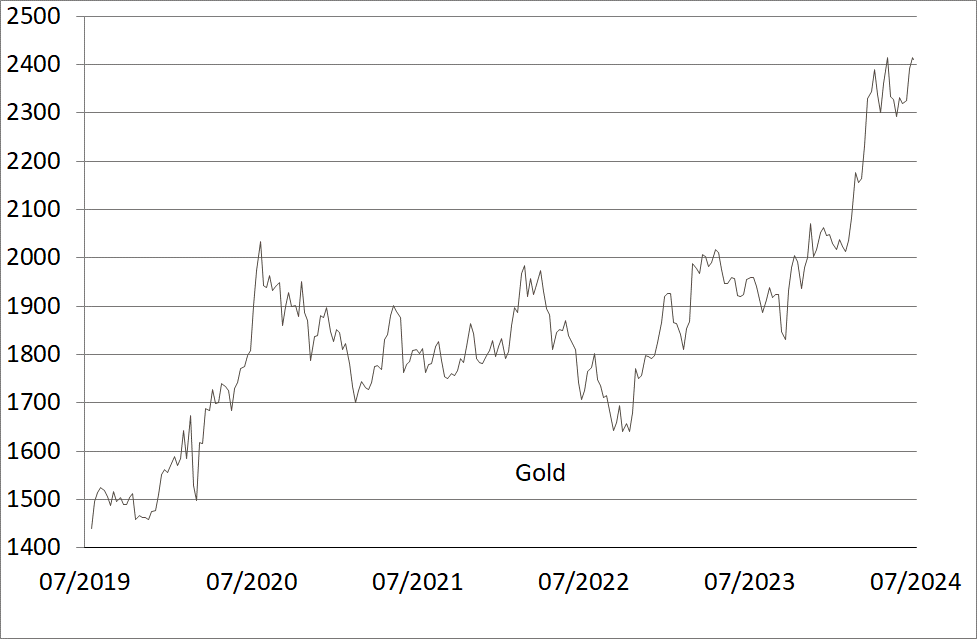

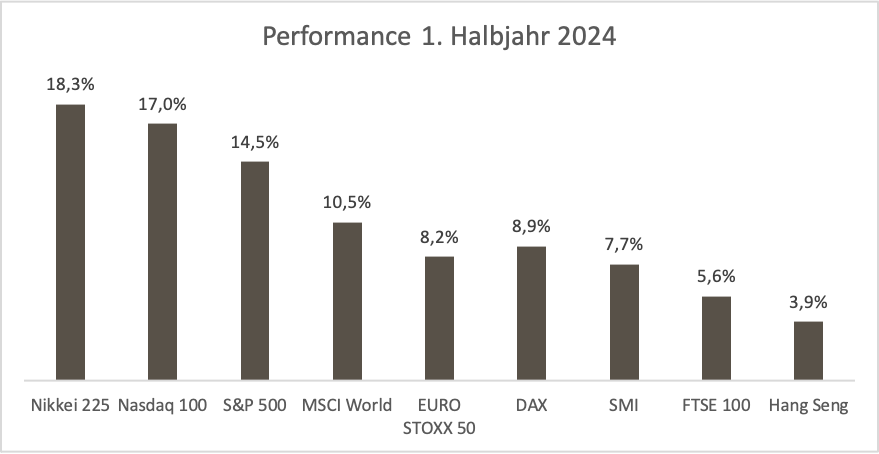

Vor dem Wochenende drehte die Nestlé-Aktie knapp in den positiven Bereich. Dabei profitierte sie von einer weltweit zu beobachtenden Kaufwelle. Der SMI® liess am Freitag die Marke von 12’300 Punkten deutlich hinter sich und hat damit den scharfen Rücksetzer von Anfang August aufholen können.* Rückenwind erhielten Börsianer aus den Rocky Mountains. Beim Notenbanktreffen in Jackson Hole sendete Fed-Chef Jerome Powell deutliche Zeichen für eine Zinswende im September. „Es ist an der Zeit, die Geldpolitik anzupassen“, sagte er. Dabei sei die Richtung klar, ergänzte Powell mit Blick auf eine Zinssenkung. Während die Aktienkurse und Gold zulegten, gab der US-Dollar nach.* (Quelle: Reuters, Medienbericht, 23.08.2024)

Zahlen vom KI-Koloss

An der Wall Street zählte Nvidia am Freitag zu den grössten Gewinnern. Neben der Zinsfantasie könnte die anstehende Zahlenvorlage des Halbleiterspezialisten für Kauflaune gesorgt haben. Am Mittwoch veröffentlicht Nvidia nach dem Börsenschluss in New York die Resultate für das zweite Quartal der Fiskalperiode 2025 (Mai bis Juli 2024). Das Unternehmen ist der führende Hersteller für Prozessoren, die in Applikationen der Künstlichen Intelligenz zum Einsatz kommen. Der Boom dieser Technologie hat Nvidia sowohl operativ als auch an der Börse in neue Sphären gehievt.* (Quelle: Reuters, Medienbericht, 23.08.2024)

In Europa bringt die neue Woche mehrere Stimmungsbarometer. Neben dem ifo Geschäftsklima sowie dem GfK Verbrauchervertrauen aus Deutschland zählt dazu das kontinentale Bild zur allgemeinen Kauflaune. An der Wall Street stehen unter anderem die zweite Berechnung der Wirtschaftsleistung im zweiten Quartal 2024, der PCE Preisindex sowie der aktuelle Einkaufsmanagerindex aus Chicago auf der Agenda.

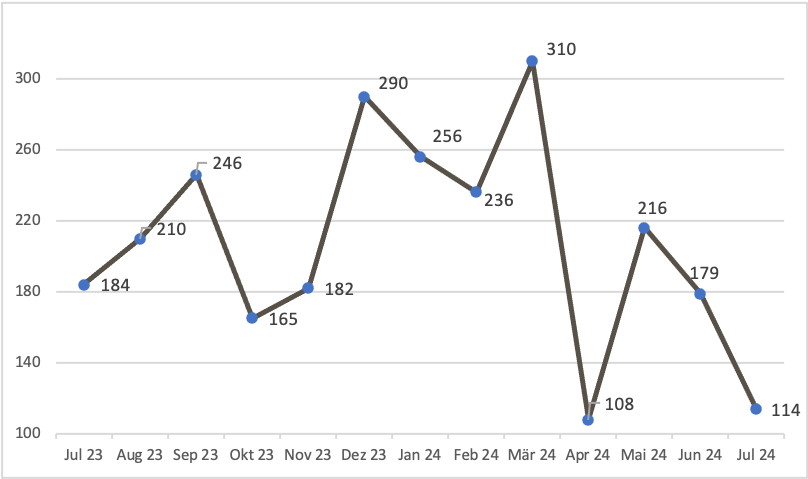

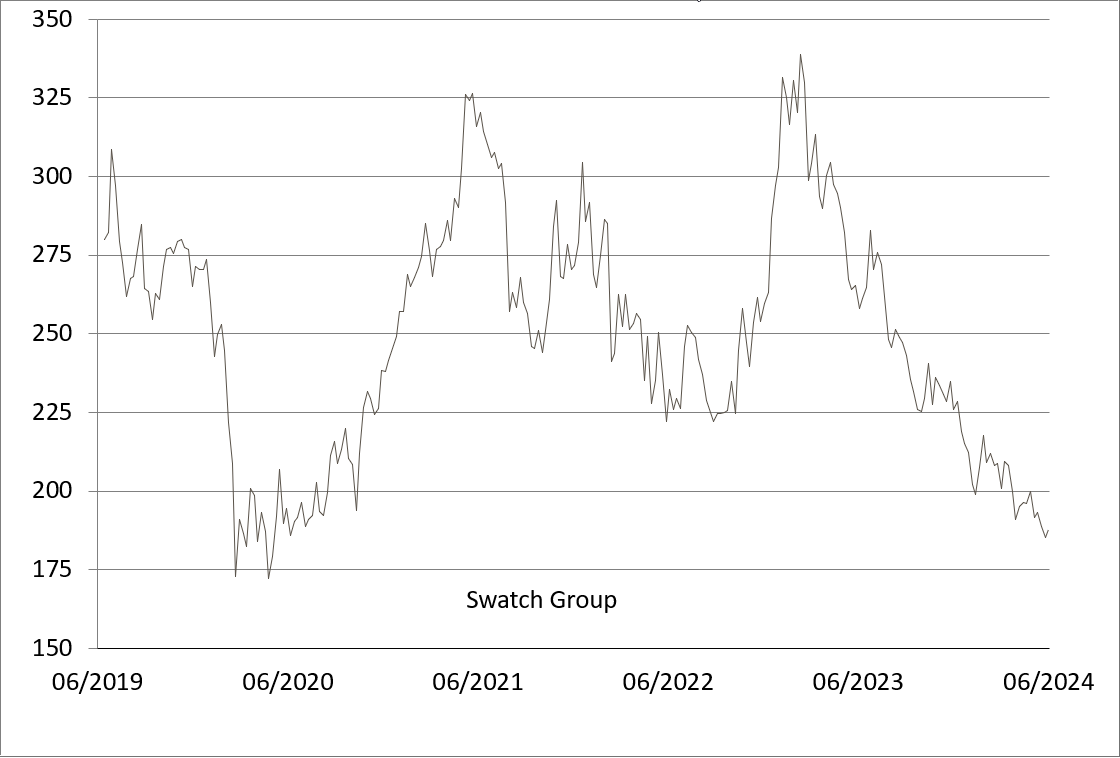

Nestlé (5 Jahre, Angaben in CHF)*

Stand: 23.08.2024; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Wirtschafts- und Unternehmenstermine

|

Datum |

Uhrzeit |

Land |

Ereignis |

|

26.08.2024 |

10:00 |

DE |

ifo Geschäftsklima August 2024 |

|

27.08.2024 |

08:00 |

DE |

GfK Verbrauchervertrauen September 2024 |

|

27.08.2024 |

08:00 |

DE |

BIP 2. Quartal 2024 |

|

27.08.2024 |

11:00 |

CH |

Sonova Analysten- und Investorentag |

|

27.08.2024 |

15:00 |

US |

Case Shiller Häuserpreisindex Juni 2024 |

|

28.08.2024 |

k.A. |

CH |

Givaudan Investorenkonferenz |

|

28.08.2024 |

22:00 |

US |

Salesforce Quartalszahlen |

|

28.08.2024 |

22:00 |

US |

HP Quartalszahlen |

|

28.08.2024 |

22:00 |

US |

Nvidia Quartalszahlen |

|

29.08.2024 |

11:00 |

EZ |

Verbrauchervertrauen August 2024 |

|

29.08.2024 |

14:00 |

DE |

Konsumentenpreise August 2024 |

|

29.08.2024 |

14:30 |

US |

BIP 2. Quartal 2024 |

|

29.08.2024 |

22:00 |

US |

Lululemon Athletica Quartalszahlen |

|

29.08.2024 |

22:00 |

US |

Autodesk Quartalszahlen |

|

30.08.2024 |

09:00 |

CH |

KOF Konjunkturbarometer August 2024 |

|

30.08.2024 |

11:00 |

EZ |

Konsumentenpreise August 2024 |

|

30.08.2024 |

14:30 |

US |

PCE Preisindex Juli 2024 |

|

30.08.2024 |

15:45 |

US |

Chicago Einkaufsmanagerindex |

Stand: 26.08.2024; Quelle: Refinitiv

Weitere Blogeinträge:

KI-Boom auf dem Prüfstand

Nvidia steht mit seinen Produkten an der Speerspitze des Megatrends Künstliche Intelligenz (KI).

Welche Signale sendet der Fed-Präsident?

Es ist nicht bekannt, ob sich Jerome Powell auf den bevorstehenden Trip in die Rocky Mountains freut.

Die Hoffnung lebt

Seit dem 7. August gilt der neue Zollsatz von 39 Prozent auf Schweizer Exporte in die USA.