Brennpunkt Inflation

17. Mai 2021

Brennpunkt Inflation

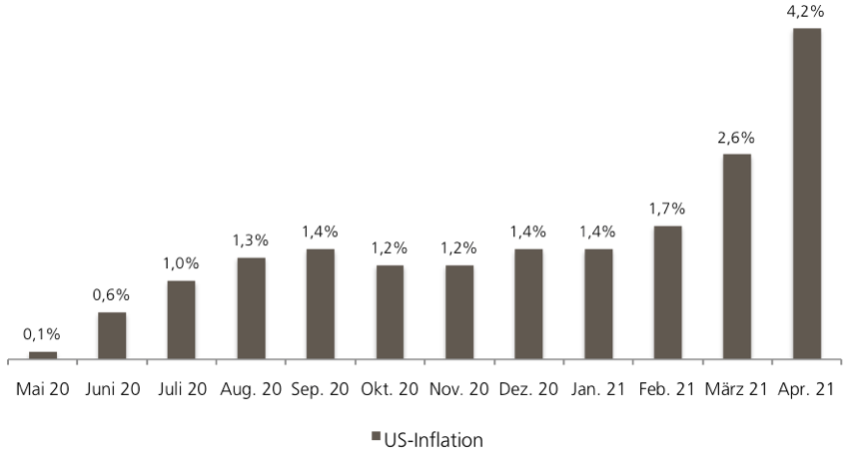

Bereits Anfang des Jahres spukte das Inflationsgespenst am Börsenparkett umher und sorgte für Unsicherheiten unter den Marktteilnehmern. In der vergangenen Woche schlug es erneut zu, dieses Mal aber mit handfesten Fakten. Die mit grosser Spannung erwartete Gesamtteuerung in den USA sprang im April auf 4.2 Prozent zum Vorjahresmonat empor, deutlich mehr als Experten im Vorfeld (3.6 Prozent) prognostiziert hatten. Auch im Vergleich zum März fiel der Anstieg mit 0.8 Prozent deutlich höher als erhofft aus. (Quelle: Thomson Reuters, Medienbericht, 12.05.2021)

Die Reaktion seitens der Börse auf die Daten fiel eindeutig aus: die Wall Street und mit ihr auch die europäischen Aktienmärkte gingen auf Tauchstation. Parallel dazu legte die Rendite für 10-jährige US-Staatsanleihen aufgrund der überraschend hohen Inflationsdaten auf 1.66 Prozent zu. Damit nehmen die T-Bonds allmählich das Ende März erreichte Hoch von 1.77 Prozent wieder ins Visier.*

„Kaufen am Tief“

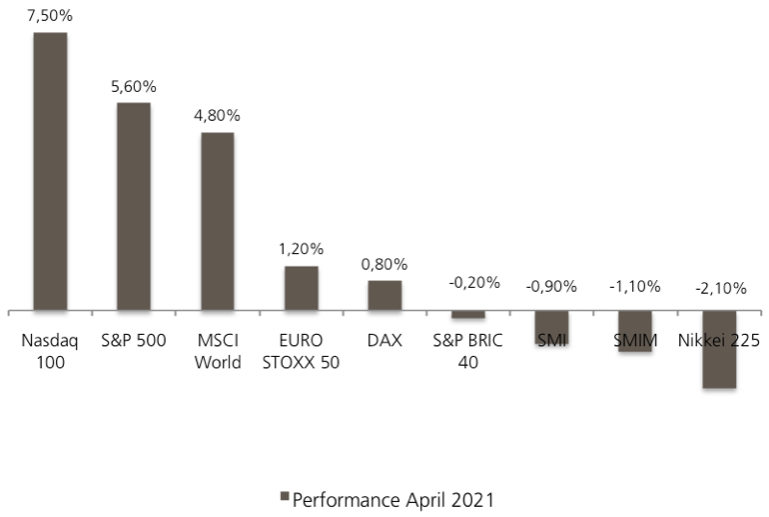

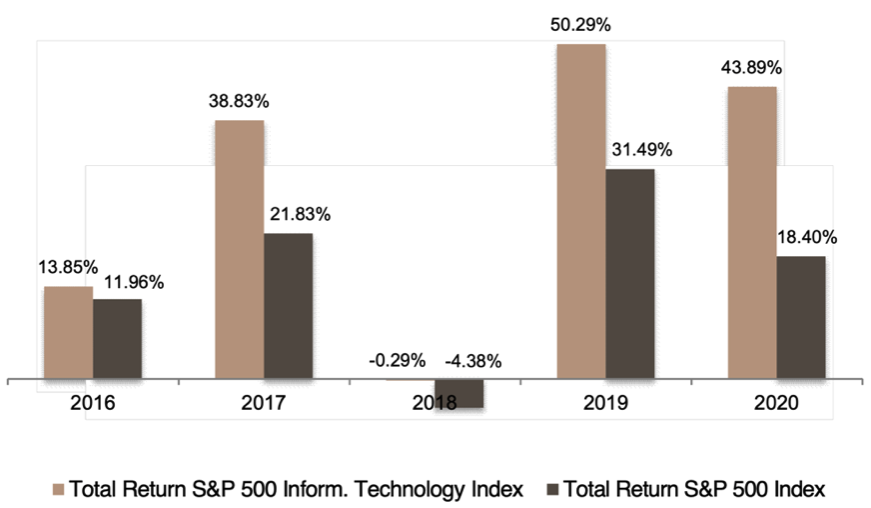

Wie bereits im Januar/Februar zu beobachten war, lässt sich die Mehrheit der Anleger aber nur kurz verschrecken. Aufgrund der fiskalischen und geldpolitischen Anreize, welche die wirtschaftliche Erholung antreiben sollen, scheint die Devise eher „Buy the dip“ zu lauten. So orientierten sich die Aktienkurse in der zweiten Wochenhälfte wieder nach oben und die Verluste konnten beinahe aufgeholt werden. Schwerer wiegt der Anstieg der Bond-Renditen dagegen auf die Tech-Werte. Von Montag bis Mittwoch verzeichneten Aktienfonds für zinssensitive Technologieaktien mit 17 Millionen US-Dollar ihren ersten Abfluss seit fünf Wochen. (Quelle: Thomson Reuters, Medienbericht, 14.05.2021) Beim Nasdaq 100 Index kam es zu einem Wochenverlust von 2.4 Prozent.*

Spekulation um Zinserhöhung

Das Thema Inflation dürfte die Märkte auch in der neuen Woche beschäftigen. Die Berichtssaison ist bis auf ein paar wenige Nachzügler zu Ende und so kann das Börsenpublikum seine Aufmerksamkeit voll auf die Teuerung richten. Aufschlüsse darüber, wie die Notenbank auf den Preisanstieg reagiert, erhoffen sich Investoren von den Fed-Protokollen, die am Mittwoch veröffentlicht werden. Die Kurse an den Terminmärkten signalisieren aktuell eine erste Zinserhöhung in den USA Ende 2022. Eine jüngste Umfrage der Nachrichtenagentur Reuters unter 51 Experten kam zu einem leicht anderen Ergebnis: 31 Ökonomen rechnen im ersten Quartal kommenden Jahres mit einem derartigen Schritt, die restlichen sogar bereits Ende diesen Jahres. (Quelle: Thomson Reuters, Medienbericht, 14.05.2021)

Bei der Inflationsentwicklung achtet das Fed vorrangig auf Preisveränderungen bei privaten Verbraucherausgaben, bei denen Energie- und Nahrungsmittelkosten weggelassen werden. Diese betrug im März bei 1.8 Prozent und lag damit noch unter dem Ziel der Währungshüter von 2.0 Prozent. Im Mittel gehen die dazu von Reuters befragten Ökonomen davon aus, dass erst ein Anstieg auf 2.8 Prozent die Notenbank zum Handeln zwingen dürfte. Noch haben die Währungshüter ein paar Wochen Zeit, das aktuelle Geschehen einzuordnen. Erst Mitte Juni findet die nächste Zinssitzung statt. (Quelle: Thomson Reuters, Medienbericht, 14.05.2021)

Neben Teuerung und Zinsen dürften die Anleger in der neuen Woche noch auf ein paar weitere Wirtschaftsdaten blicken. Dazu zählen neben dem europäischen Einkaufsmanager auch das Konjunkturbarometer der Federal Reserve Bank von Philadelphia, das am Donnerstag veröffentlicht wird. Erwartet wird für Mai ein Rückgang auf 40 Punkte von 50.2 Zählern im Vormonat. (Quelle: Thomson Reuters, Medienbericht, 14.05.2021)

Entwicklung der US-Inflation

(1 Jahr, nur zu illustrativen Zwecken, in Prozent)

Quelle: Tradingeconomics.com, 14.05.2021

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Konjunktur- und Unternehmenstermine

| Datum | Zeit | Land | Ereignis |

| 18.05.2021 | 01:50 | JP | Bruttoinlandsprodukt |

| 18.05.2021 | 08:00 | GB | Arbeitslosenquote |

| 18.05.2021 | 11:00 | EZ | Bruttoinlandsprodukt |

| 19.05.2021 | 08:00 | GB | Verbraucherpreisindex |

| 19.05.2021 | 11:00 | EZ | Verbraucherpreisindex |

| 19.05.2021 | 20:00 | US | FOMC Protokoll |

| 20.05.2021 | 03:30 | CN | PBoC Zinssatzentscheidung |

| 20.05.2021 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 20.05.2021 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 21.05.2021 | 01:30 | JP | Verbraucherpreisindex |

| 12.05.2021 | 08:00 | GB | Einzelhandelsumsätze |

| 13.05.2021 | 10:00 | EZ | Einkaufsmanagerindex |

| 13.05.2021 | 15:45 | US | Markit PMI Index |

| 13.05.2021 | 16:00 | EZ | Verbrauchervertrauen |

Quelle: Thomson Reuters, Stand: 14.05.2021

Weitere Blogeinträge:

SMI mit gutem Start

Follow us on LinkedIn 08. Januar 2024 SMI mit gutem Start Am Wochenende feierte Marco Odermatt beim Riesenslalom in Adelboden seinen dritten Sieg in Folge. 25'000 Zuschauer verzauberten das [...]

Ende gut, alles gut

Follow us on LinkedIn 18. Dezember 2023 Ende gut, alles gut Schluss, Aus, Vorbei! Auch wenn das (Kapitalmarkt)-Jahr noch nicht ganz beendet ist, von Seiten der westlichen Notenbanken scheint [...]

Geldpolitischer Showdown

Follow us on LinkedIn 11. Dezember 2023 Geldpolitischer Showdown Innert weniger als 20 Stunden treffen am kommenden Mittwoch und Donnerstag US-Fed, Schweizerische Nationalbank (SNB), Bank of England (BoE) und [...]