Mit einer Zinssenkung in die Woche

21. Oktober 2024

Mit einer Zinssenkung in die Woche

Die chinesische Zentralbank hat am Montag den einjährigen Leitzins um 0.25 Prozentpunkte auf 3.10 Prozent reduziert. Den fünfjährigen Satz schraubte sie im selben Ausmass auf 3.60 Prozent zurück. Dieser Schritt war erwartet worden, er ist Teil eines umfangreichen Konjunkturpaketes der Pekinger Regierung. (Quelle: Reuters, Medienbericht, 21.10.2024) Keine Überraschung war auch die Zinssenkung der Europäische Zentralbank. Sie kürzte in der vergangenen Woche ihren Einlagensatz um 25 Basispunkte auf 3.25 Prozent. Damit hat die EZB zum ersten Mal seit 13 Jahren an zwei Monaten in Folge die Zinsen gesenkt. (Quelle: Reuters, Medienbericht, 17.10.2204)

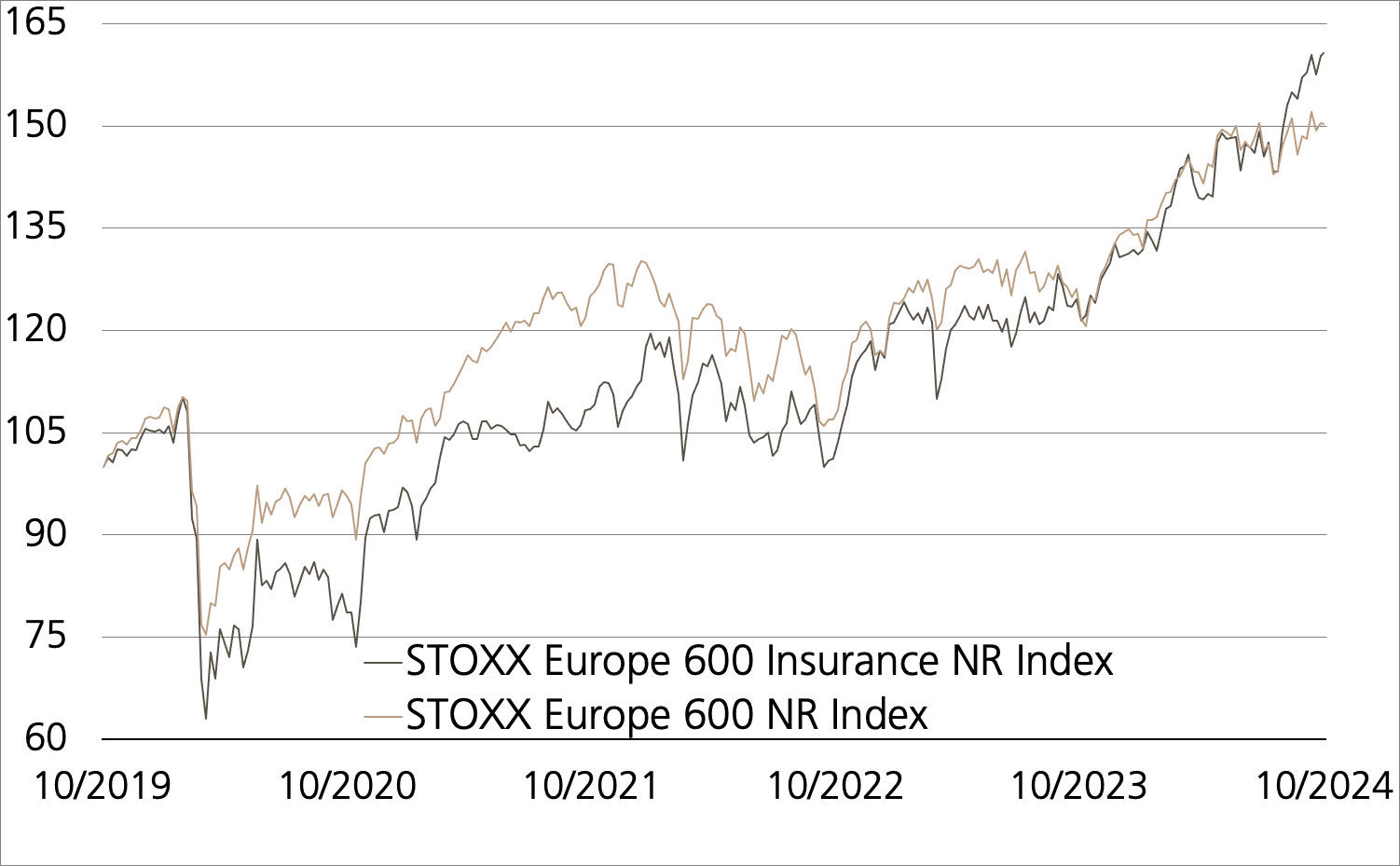

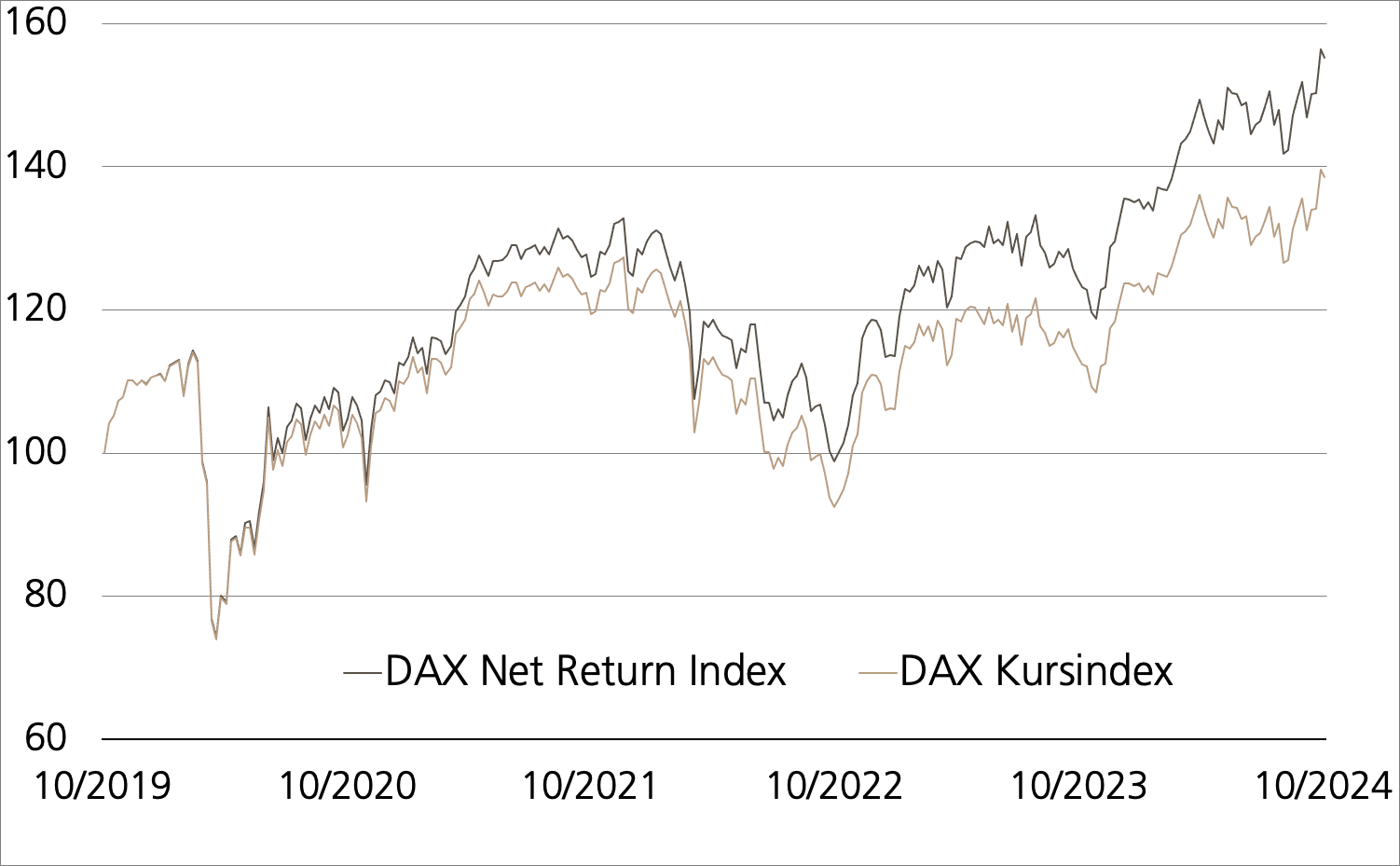

Ob die Währungshüter im Dezember nachlegen, bleibt offen. Sie habe „die Tür nicht zu irgendetwas geöffnet“, betonte EZB-Präsidentin Christine Lagarde nach der Zusammenkunft des EZB-Rates in der slowenischen Hauptstadt Ljubljana. Vielmehr werde ihr Haus Entscheidungen von Sitzung zu Sitzung treffen. Momentan rechnet die EZB für den Euroraum nicht mit einer Rezession. „Die neuesten Daten deuten auf ein schleppendes Wachstum hin“, erklärte Lagarde. (Quelle: Reuters, Medienbericht, 17.10.2204) Die Mischung aus Lockerung der Geldpolitik und zaghaftem Konjunkturoptimismus kam an den Aktienmärkten gut an. Am Tag der EZB-Sitzung erreicht der DAX® ein Allzeithoch.*

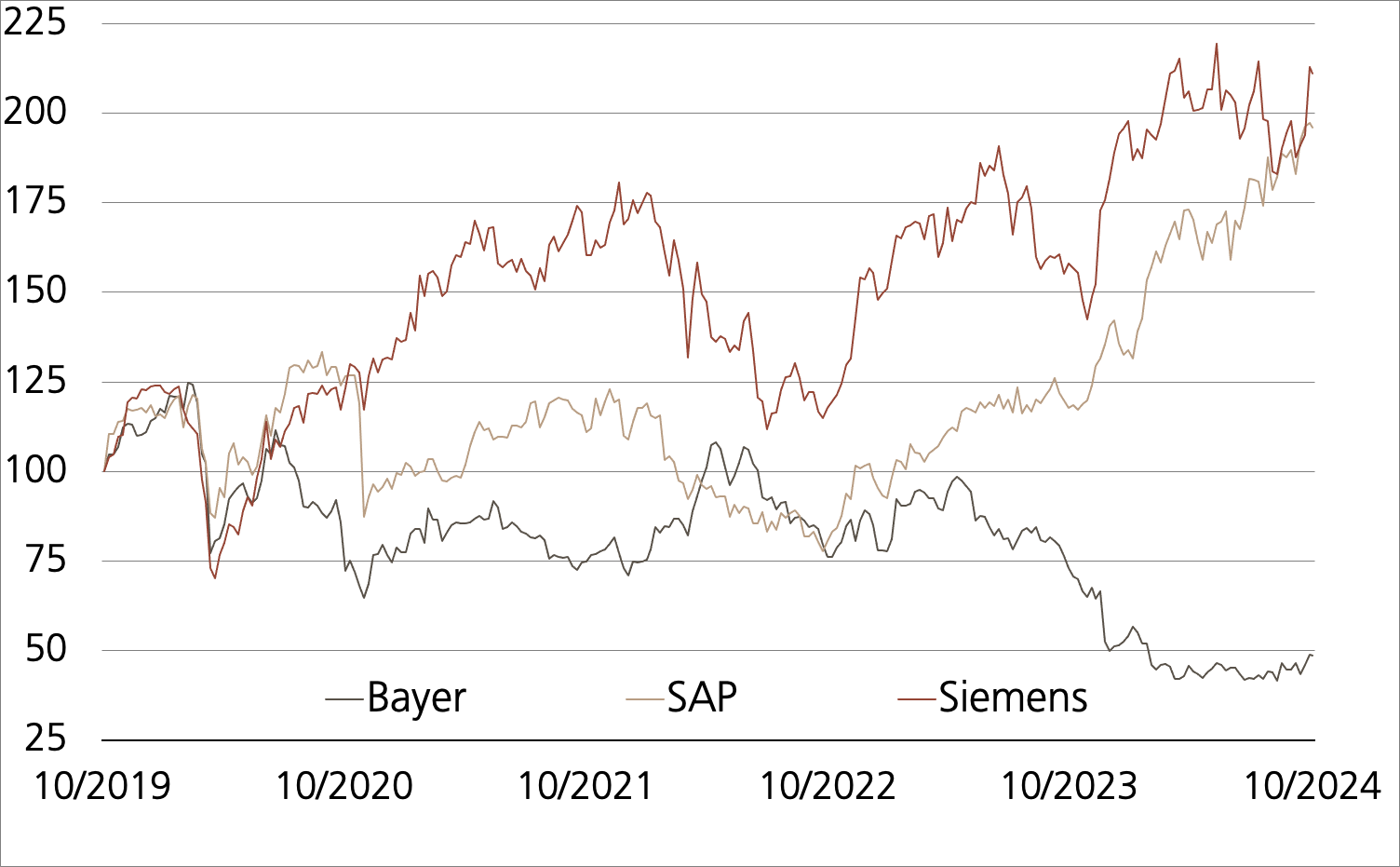

Geholfen haben dem mit einer Reihe von Zyklikern bestückten Index auch Chinas Konjunkturmassnahmen. Hinzu kommt, dass die aktuellen Zahlen zum Konsum und der Industrieproduktion im Reich der Mitte die Erwartungen übertroffen haben. (Quelle: Reuters, Medienbericht, 18.10.2024) In der neuen Woche nimmt die Berichtssaison in Deutschland Fahrt auf. Den Anfang macht am Montagvormittag DAX®-Schwergewicht SAP. Europas grösster Softwarekonzern publiziert zunächst die Zahlen für das dritte Quartal 2024 und meldet sich ab 11:00 Uhr an einer Telefonkonferenz zu Wort.

Ein „glänzendes Trio“

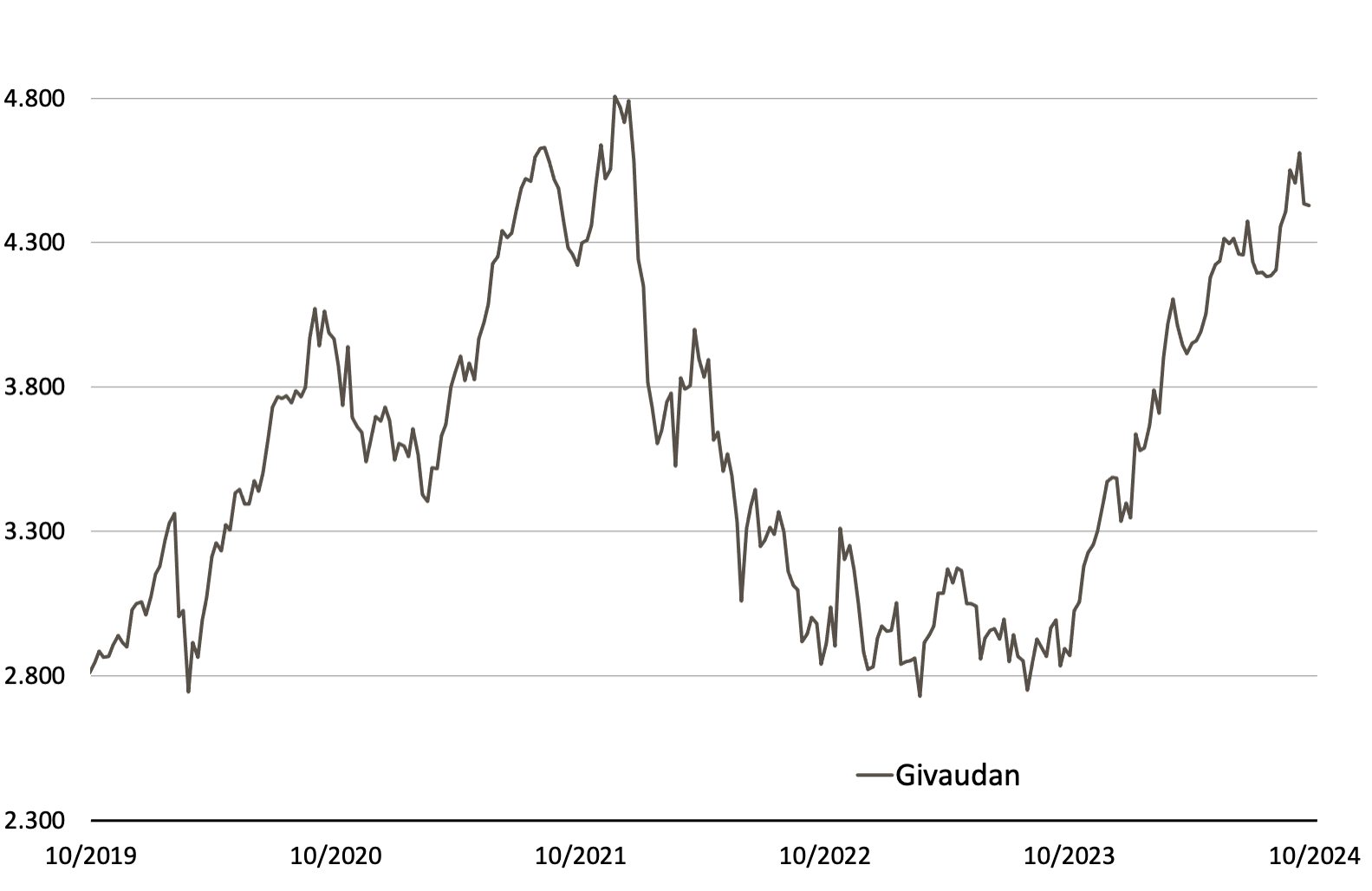

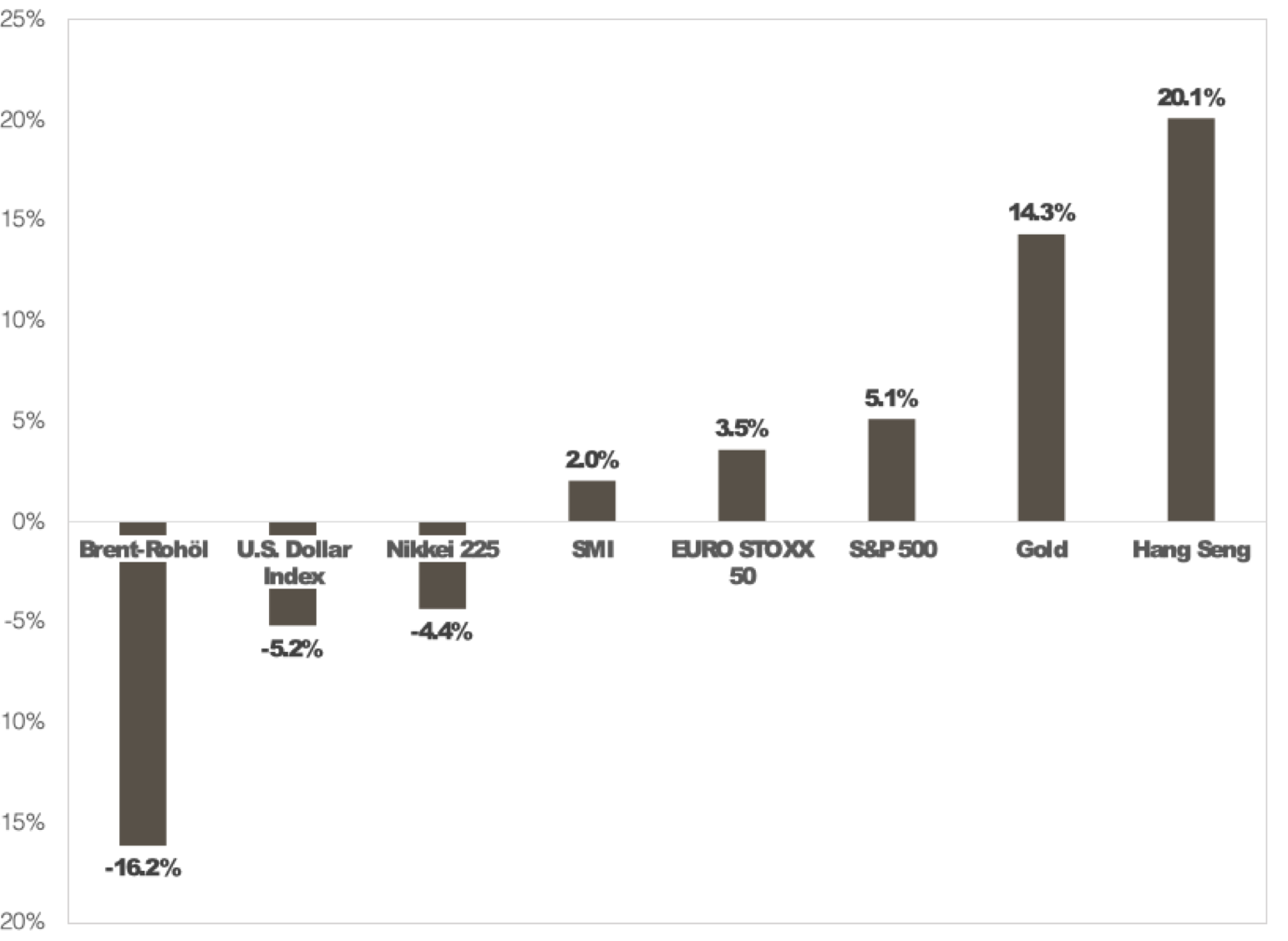

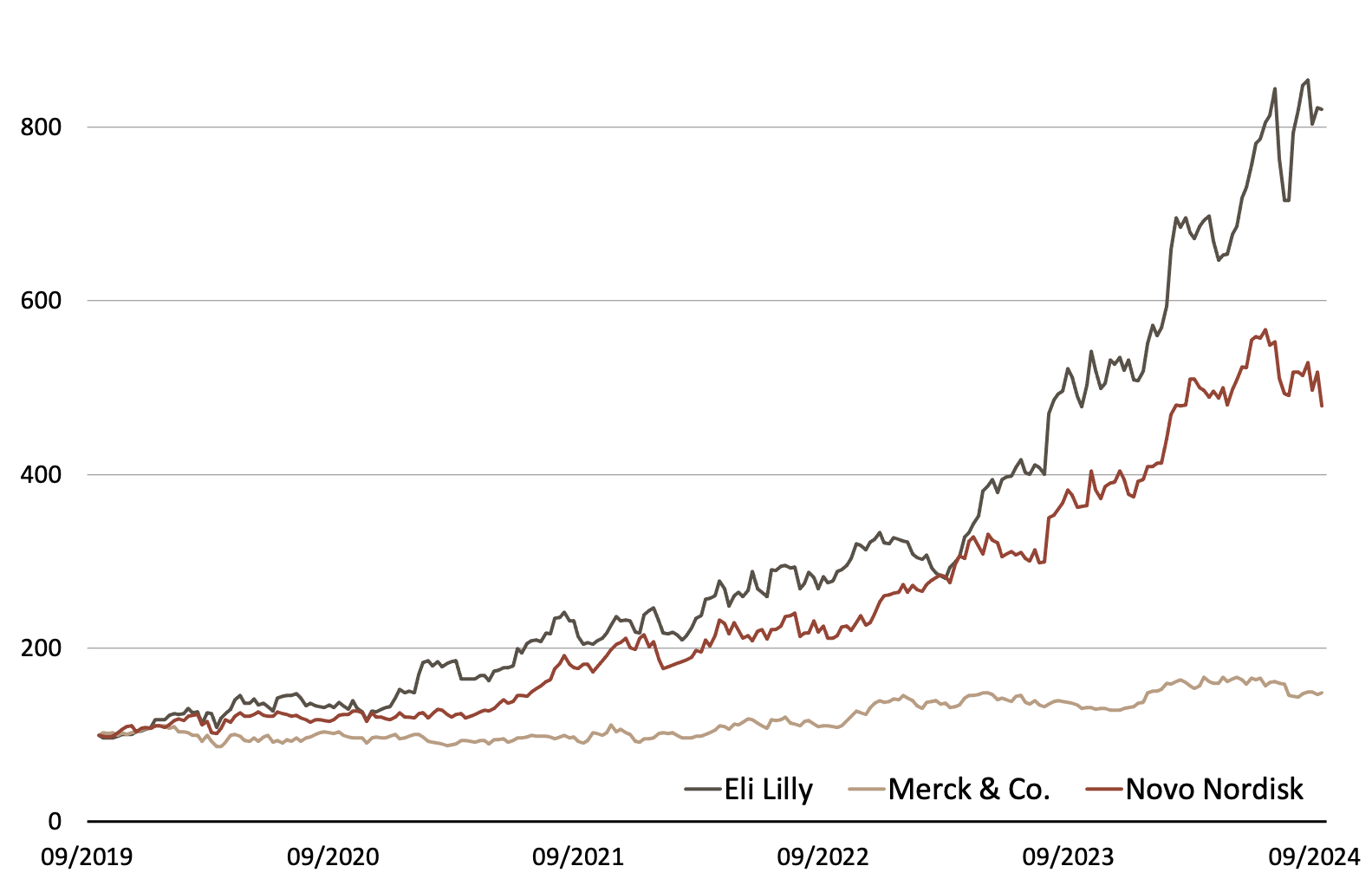

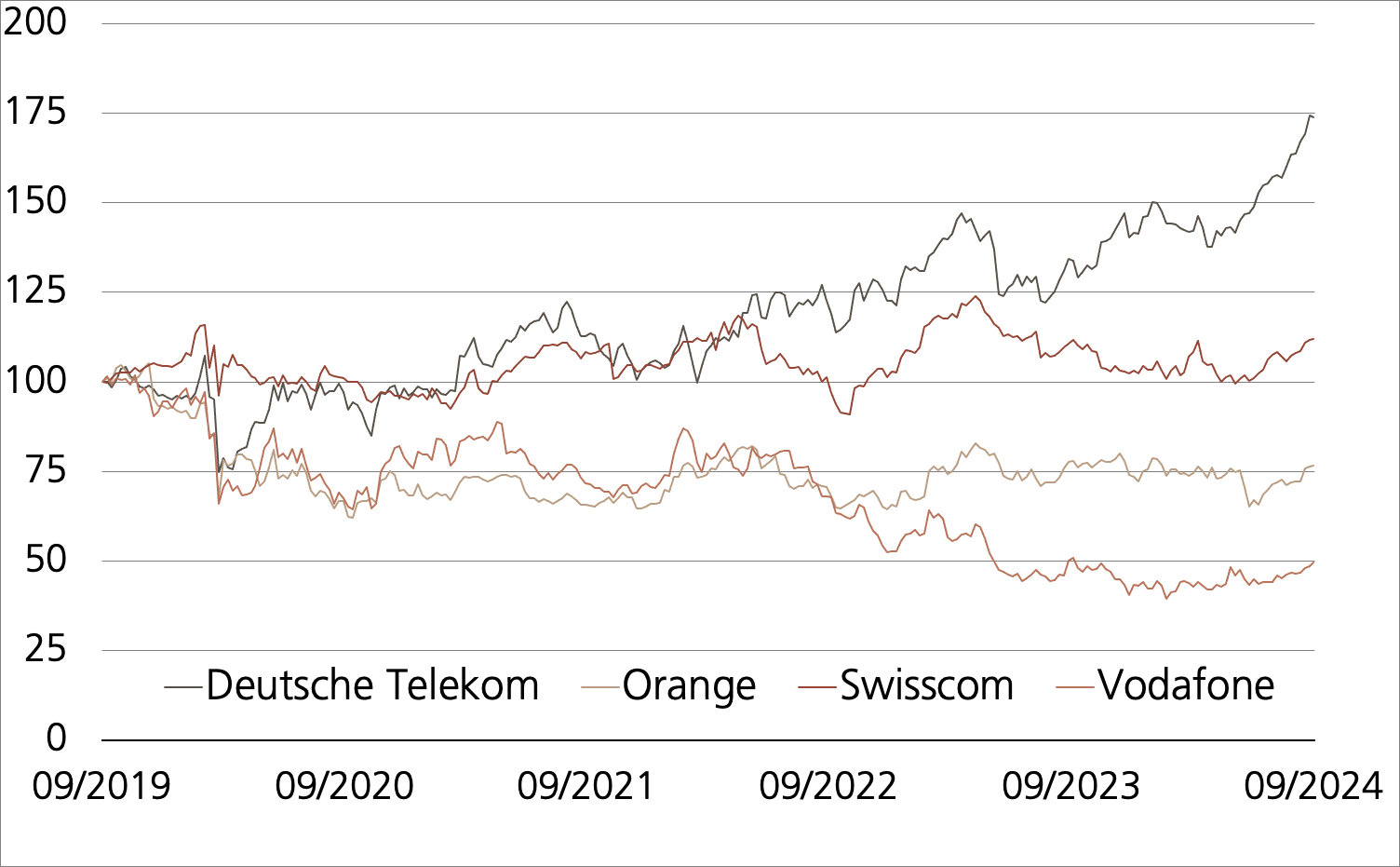

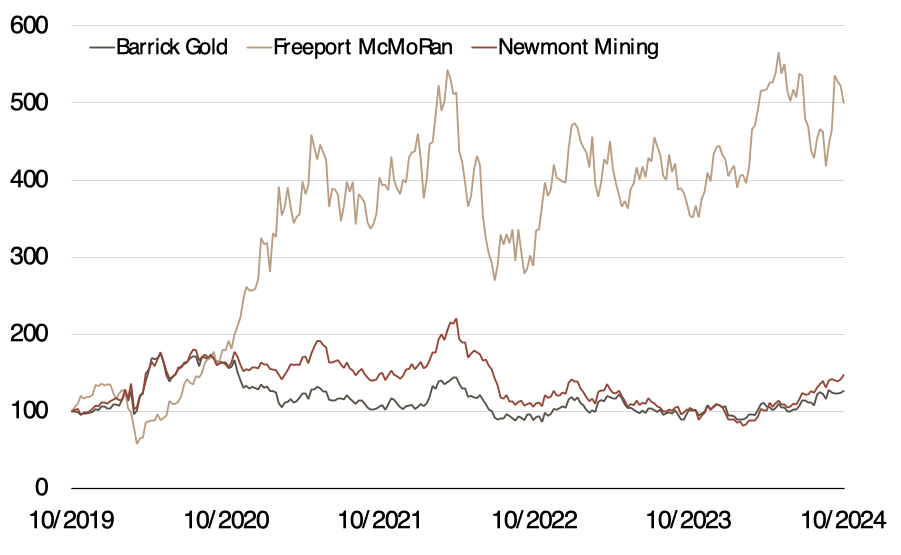

Neben Aktien profitierte Gold vom fortgesetzten Lauf an Zinssenkungen. Am vergangenen Freitag kostete die Feinunze zum ersten Mal mehr als 2’700 US-Dollar. Von der Rallye der Krisenwährung profitieren die führenden Produzenten des Edelmetalls.* Mit Barrick Gold, Freeport McMoRan und Newmont Mining bilden drei grosse Minenkonzerne die Basis für einen neuen Autocallable Barrier Reverse Convertible (Symbol: KZAXDU)**. Der Coupon beläuft sich auf 12.00 Prozent jährlich. Die Barriere liegt bei tiefen 55 Prozent der jeweiligen Anfangsfixierung. Allerdings ist der BRC nicht kapitalgeschützt. Notiert eine der drei Aktien während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Paukenschlag bei Netflix

Freeport McMoRan und Newmont publizieren morgen und am Mittwoch ihre Zwischenberichte. Sie zählen damit zu einer Reihe von Large Caps aus den USA, die in der neuen Woche Resultate vorlegen. Die Wall Street wartet unter anderem auf die „Earnings“ von Industriekonzernen wie Caterpillar oder Boeing, des Erfrischungsgetränkeherstellers Coca-Cola oder der Nasdaq-Schwergewichte Amazon.com und Tesla. Apropos Nasdaq: Für ein positives Highlight der laufenden Berichtssaison sorgte Netflix: Im dritten Quartal 2024 lockte der weltgrösste Streamingdienst fünf Millionen neue Nutzer an – eine Million mehr als von Analysten im Schnitt erwartet. Mit 5.40 US-Dollar lag das Ergebnis je Aktie um knapp 30 US-Cent über dem Konsens. Die Wall Street reagierte begeistert: Am Tag nach der Zahlenvorlage sprang die Netflix-Aktie um mehr als ein Zehntel nach oben.*

Aus makroökonomischer Sicht kommt auf den US-Markt eine relativ ruhige Woche zu. Beachtung dürfte neben dem Einkaufsmanagerindex von S&P Global insbesondere das Verbrauchervertrauen der Universität Michigan finden. Ausserdem biegt der Wahlkampf auf die Zielgerade ein. Am 5. November wird gewählt, wer für die kommenden vier Jahre in das Weisse Haus einzieht. Gut zwei Wochen vor dem Urnengang signalisieren die Umfragen ein Kopf-an-Kopf-Rennen zwischen dem Republikaner Donald Trump und der demokratischen Rivalin Kamala Harris. (Quelle: Reuters, Medienbericht, 18.10.2024)

Barrick Gold vs. Freeport McMoRan vs. Newmont Mining (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Stand: 18.10.2024; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. den Prospekt und das Basisinformationsblatt (BIB) sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Wirtschafts- und Unternehmenstermine

|

Datum |

Uhrzeit |

Land |

Ereignis |

|

21.10.2024 |

10:05 |

DE |

SAP Quartalszahlen |

|

21.10.2024 |

14:00 |

US |

Caterpillar Quartalszahlen |

|

22.10.2024 |

03:00 |

CH |

Logitech Quartalszahlen |

|

22.10.2024 |

13:00 |

US |

Verizon Quartalszahlen |

|

22.10.2024 |

14:30 |

US |

Freeport McMoRan Quartalszahlen |

|

22.10.2024 |

15:00 |

US |

3M Quartalszahlen |

|

22.10.2024 |

16:00 |

DE |

Deutsche Börse Quartalszahlen |

|

22.10.2024 |

23:00 |

US |

Texas Instruments Quartalszahlen |

|

23.10.2024 |

k.A. |

DE |

Deutsche Bank Quartalszahlen |

|

23.10.2024 |

06:45 |

CH |

Kühne + Nagel Quartalszahlen |

|

23.10.2024 |

14:30 |

US |

Coca-Cola Quartalszahlen |

|

23.10.2024 |

16:00 |

US |

Verkauf bestehender Häuser September 2024 |

|

23.10.2024 |

16:30 |

US |

Boeing Quartalszahlen |

|

23.10.2024 |

22:00 |

US |

IBM Quartalszahlen |

|

23.10.2024 |

22:00 |

US |

Newmont Mining Quartalszahlen |

|

23.10.2024 |

22:00 |

US |

Tesla Quartalszahlen |

|

24.10.2024 |

k.A. |

US |

Amazon.com Quartalszahlen |

|

24.10.2024 |

08:00 |

DE |

Beiersdorf Quartalszahlen |

|

24.10.2024 |

09:00 |

DE |

MTU Aero Engines Quartalszahlen |

|

24.10.2024 |

09:30 |

DE |

HCOB Einkaufsmanagerindex Oktober 2024 |

|

24.10.2024 |

10:00 |

EZ |

HCOB Einkaufsmanagerindex Oktober 2024 |

|

24.10.2024 |

14:00 |

US |

Baugenehmigungen September 2024 |

|

24.10.2024 |

14:30 |

US |

Dow Quartalszahlen |

|

24.10.2024 |

14:30 |

US |

Honeywell Quartalszahlen |

|

24.10.2024 |

15:45 |

US |

S&P Global Einkaufsmanagerindex Oktober 2024 |

|

24.10.2024 |

16:00 |

US |

Verkauf neue Häuser September 2024 |

|

25.10.2024 |

k.A. |

CH |

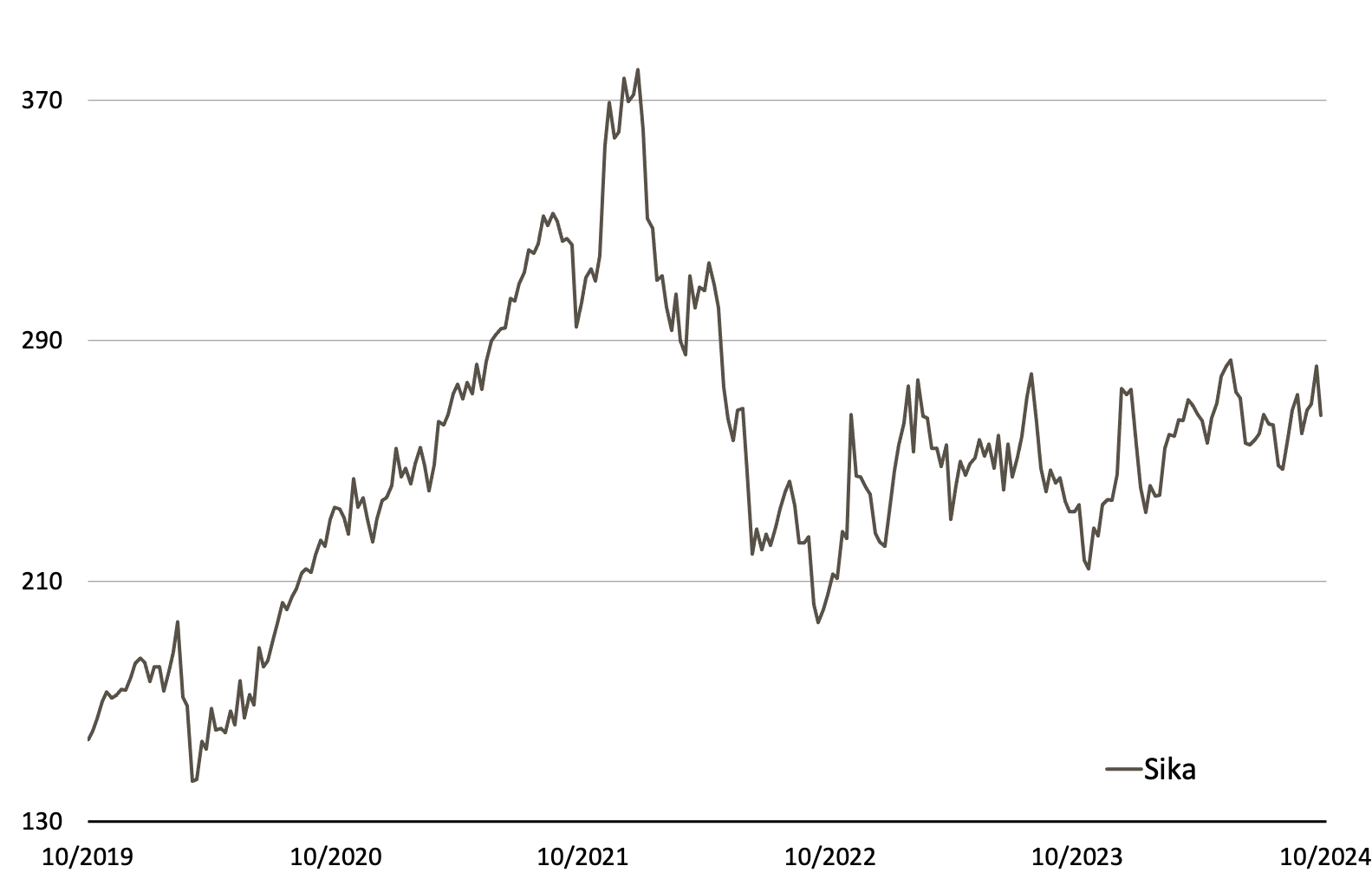

Sika Quartalszahlen |

|

25.10.2024 |

08:30 |

DE |

Mercedes-Benz Quartalszahlen |

|

25.10.2024 |

10:00 |

DE |

ifo Geschäftsklima Oktober 2024 |

|

25.10.2024 |

14:30 |

US |

Auftragseingang langl. Wirtschaftsgüter September 2024 |

|

25.10.2024 |

16:00 |

US |

Universität Michigan Verbrauchervertrauen Oktober 2024 |

Stand: 21.10.2024; Quelle: Reuters

Weitere Blogeinträge:

Geldhahn auf, Kurse rauf

Die US-Wirtschaft hat im September 2024 ausserhalb der Landwirtschaft gut eine Viertelmillion neue Arbeitsplätze geschaffen.

Was folgt aus dem US-Jobwunder?

Die US-Wirtschaft hat im September 2024 ausserhalb der Landwirtschaft gut eine Viertelmillion neue Arbeitsplätze geschaffen.

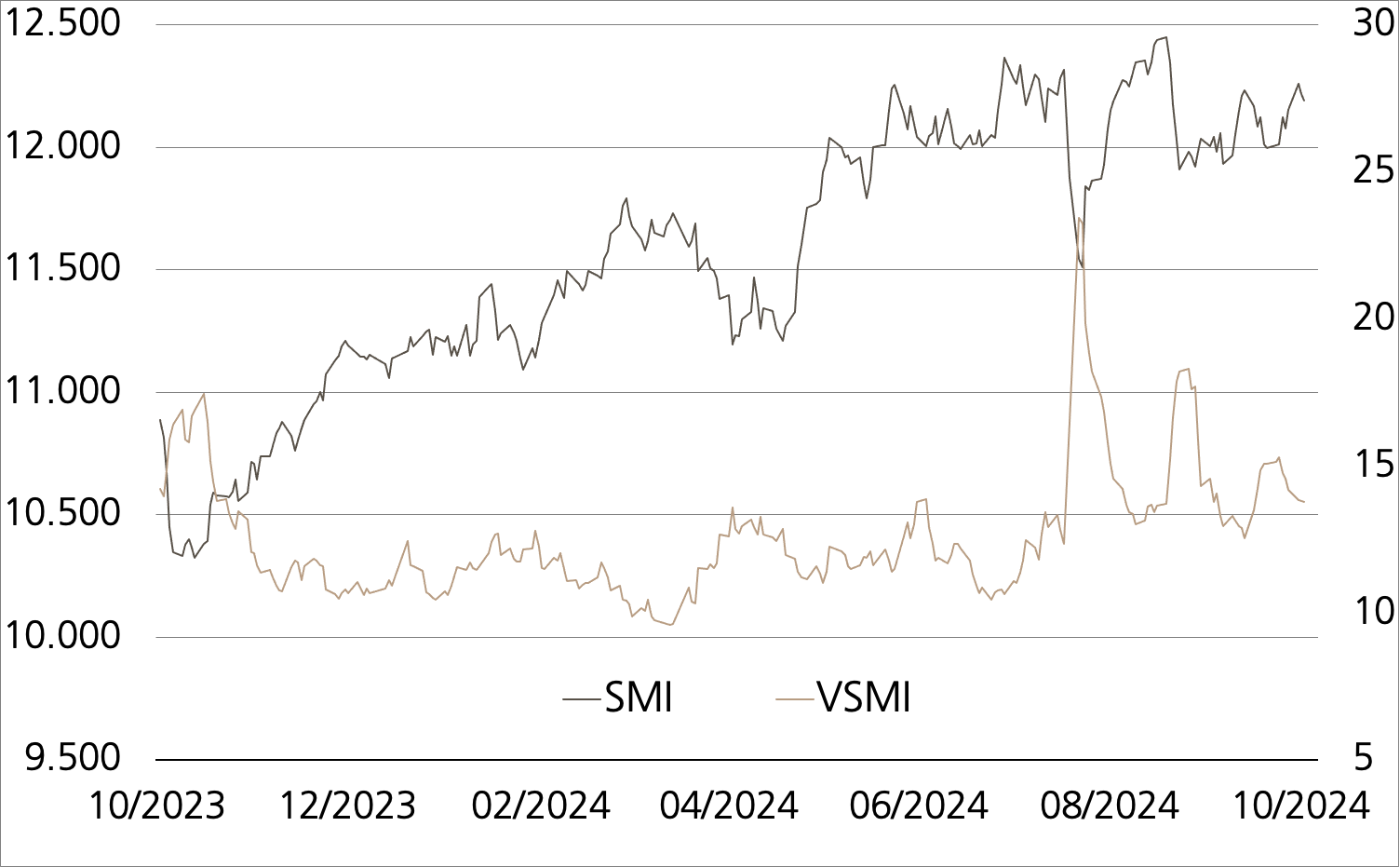

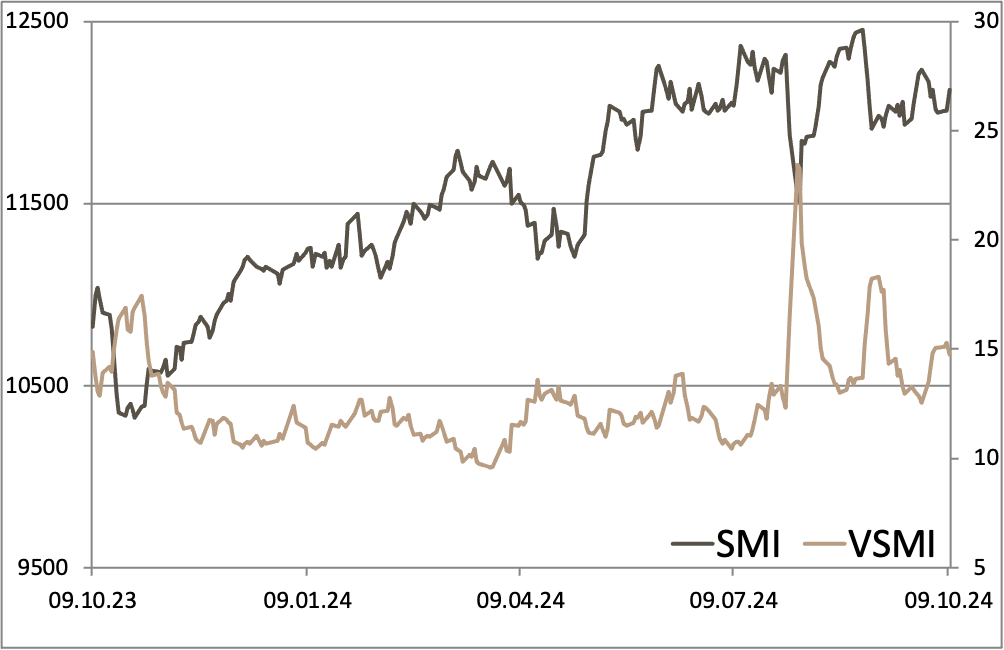

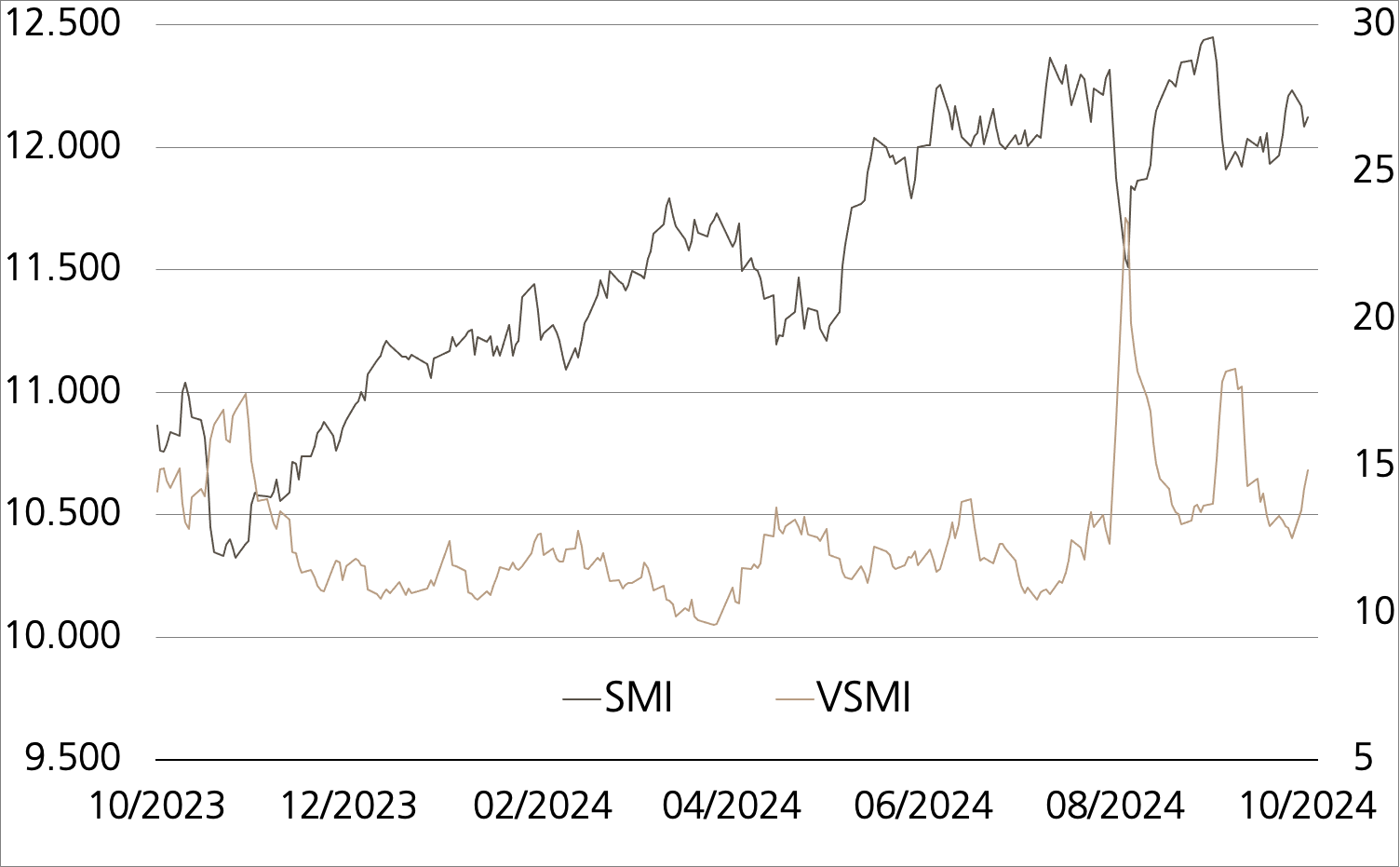

Finale furioso

Die Börsen konnten ihre „Sommerflaute“ abschütteln und steuern auf einen positiven Quartalsabschluss zu.