Europäische Versicherer – Kontinentale Outperformer / Airbus – Ziele im Fokus

- Thema 1: Europäische Versicherer – Kontinentale Outperformer

- Thema 2: Airbus – Ziele im Fokus

Europäische Versicherer

Kontinentale Outperformer

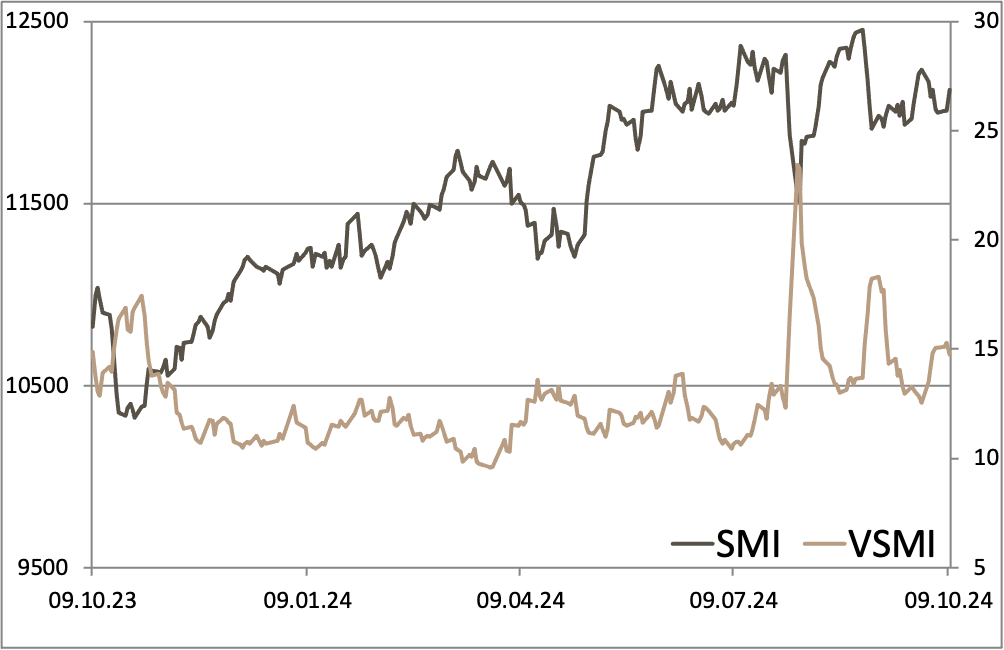

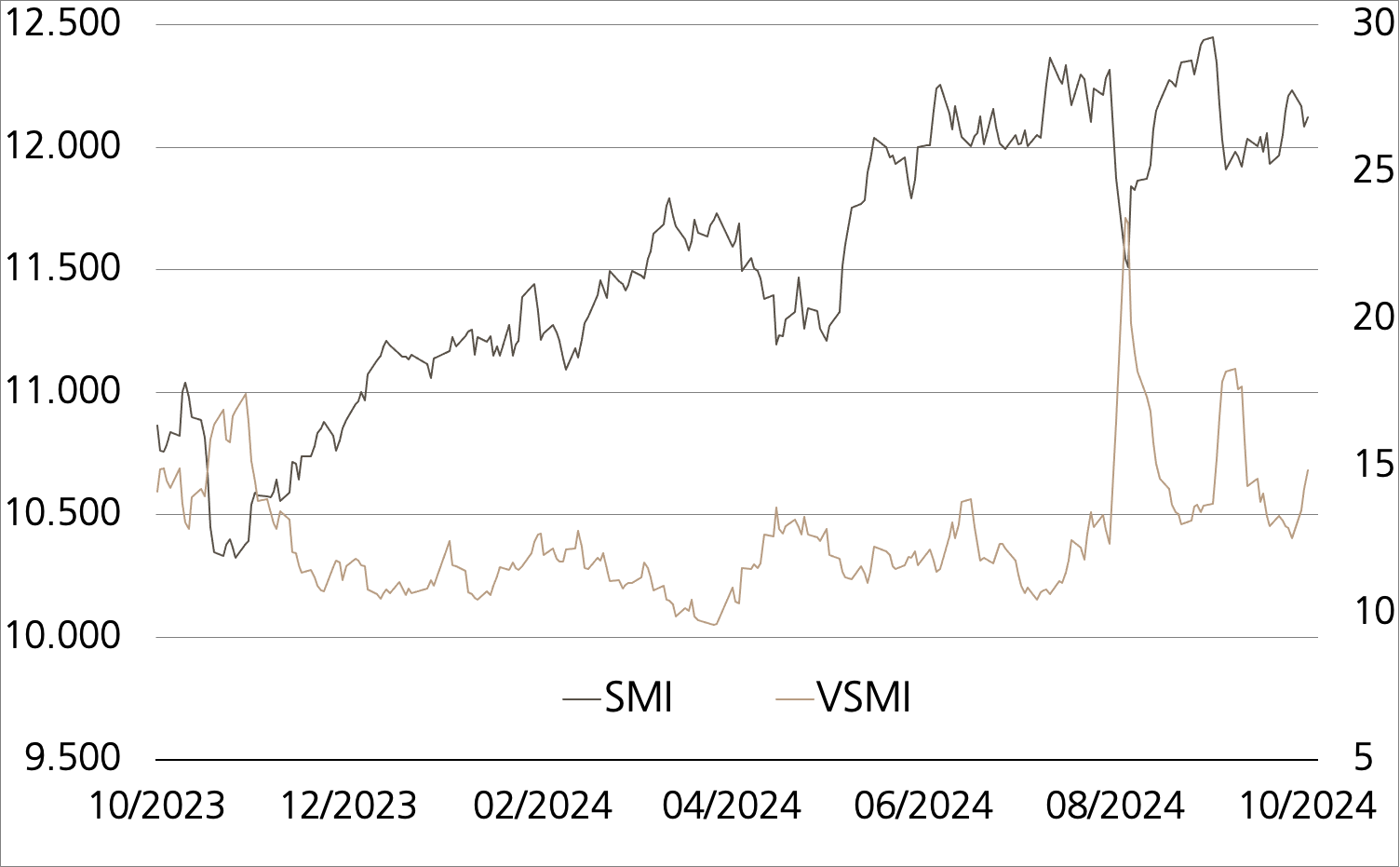

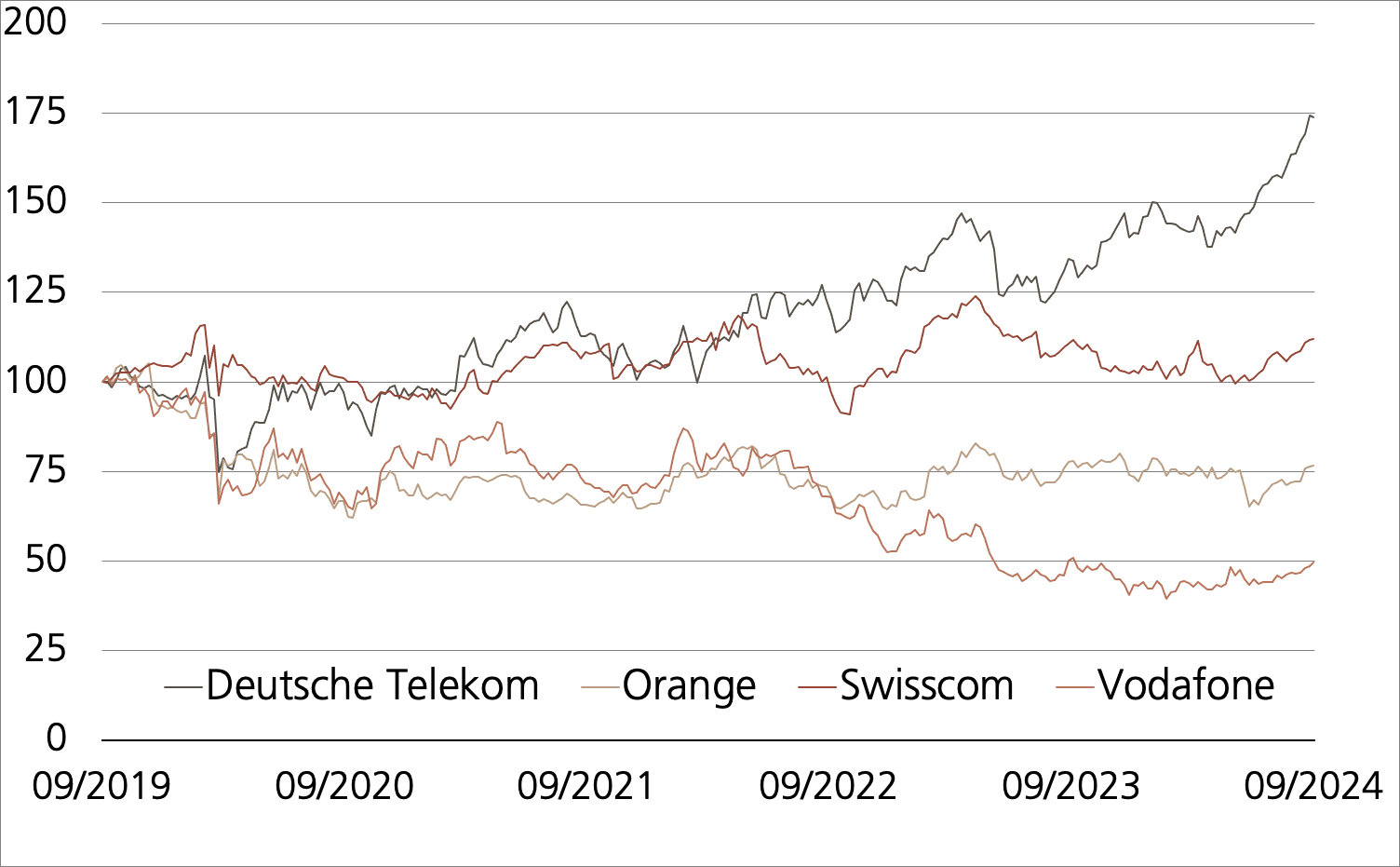

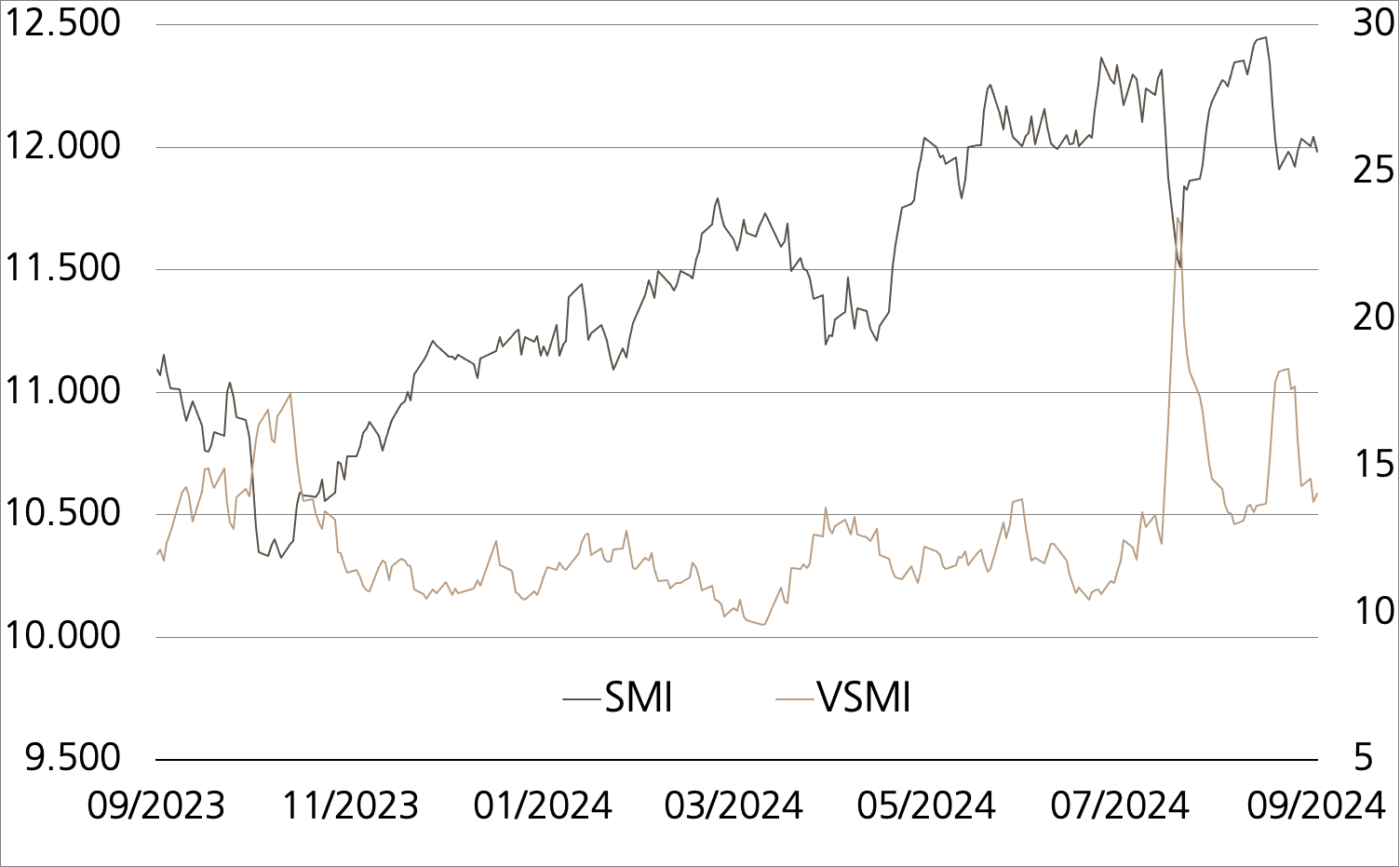

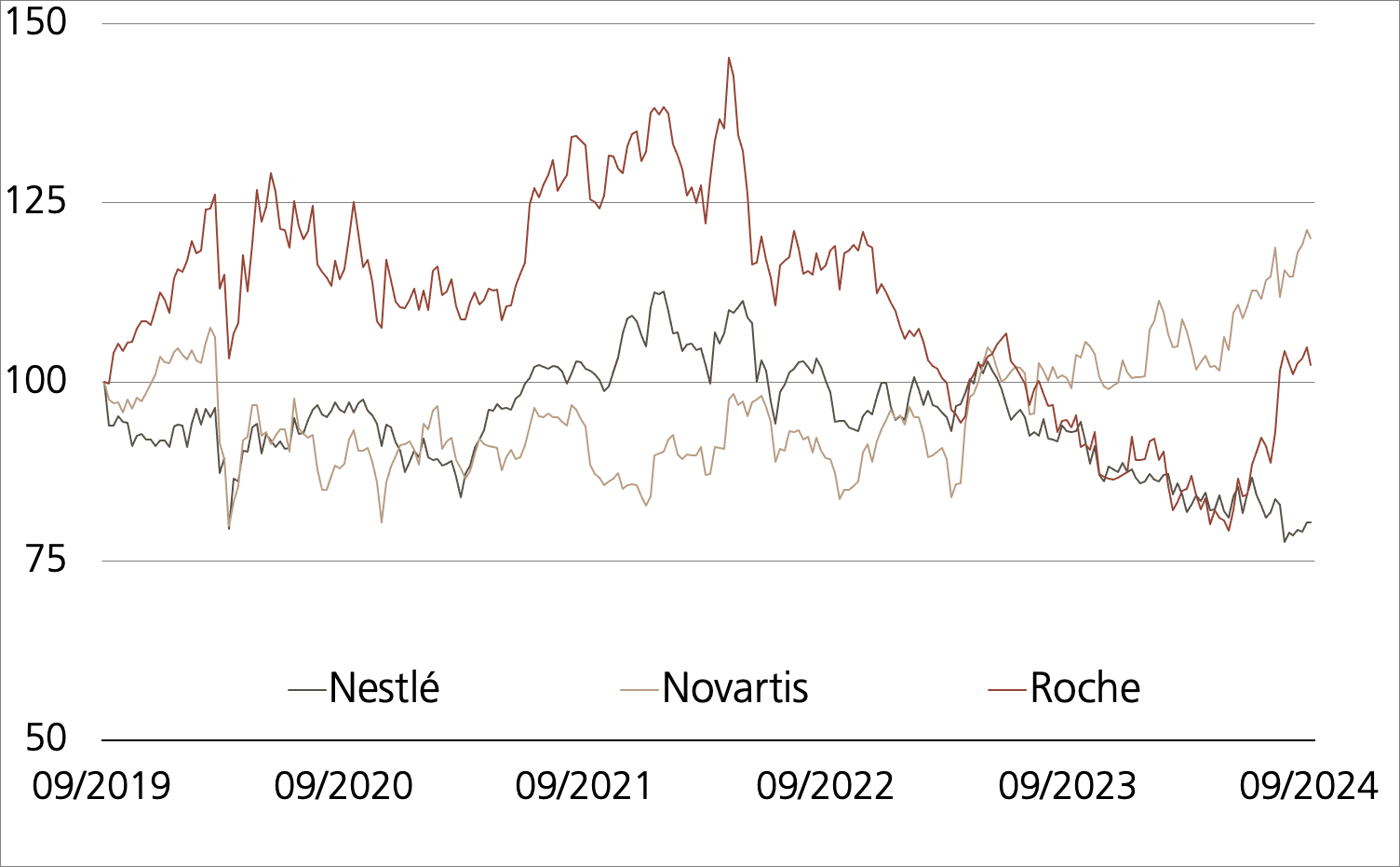

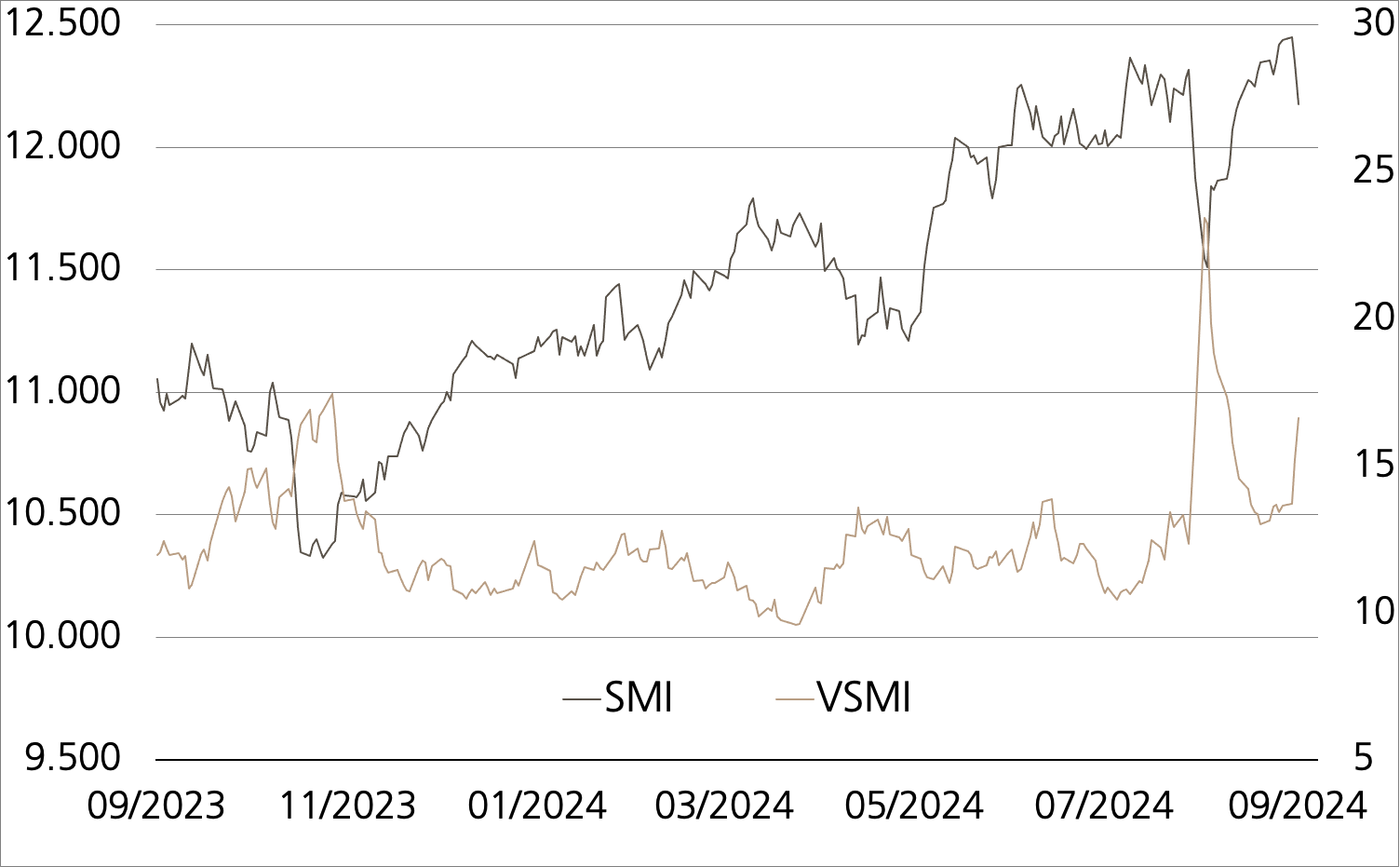

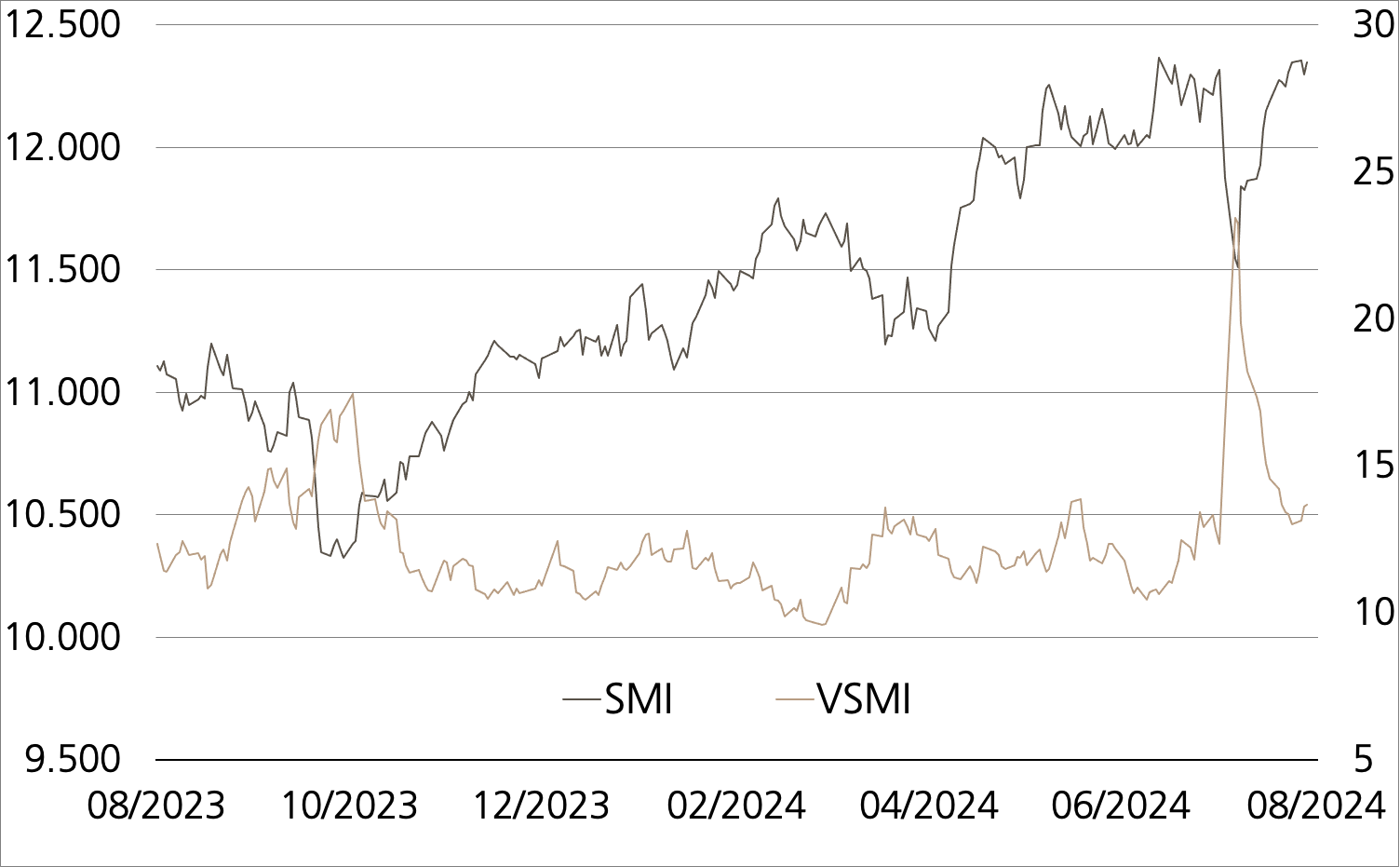

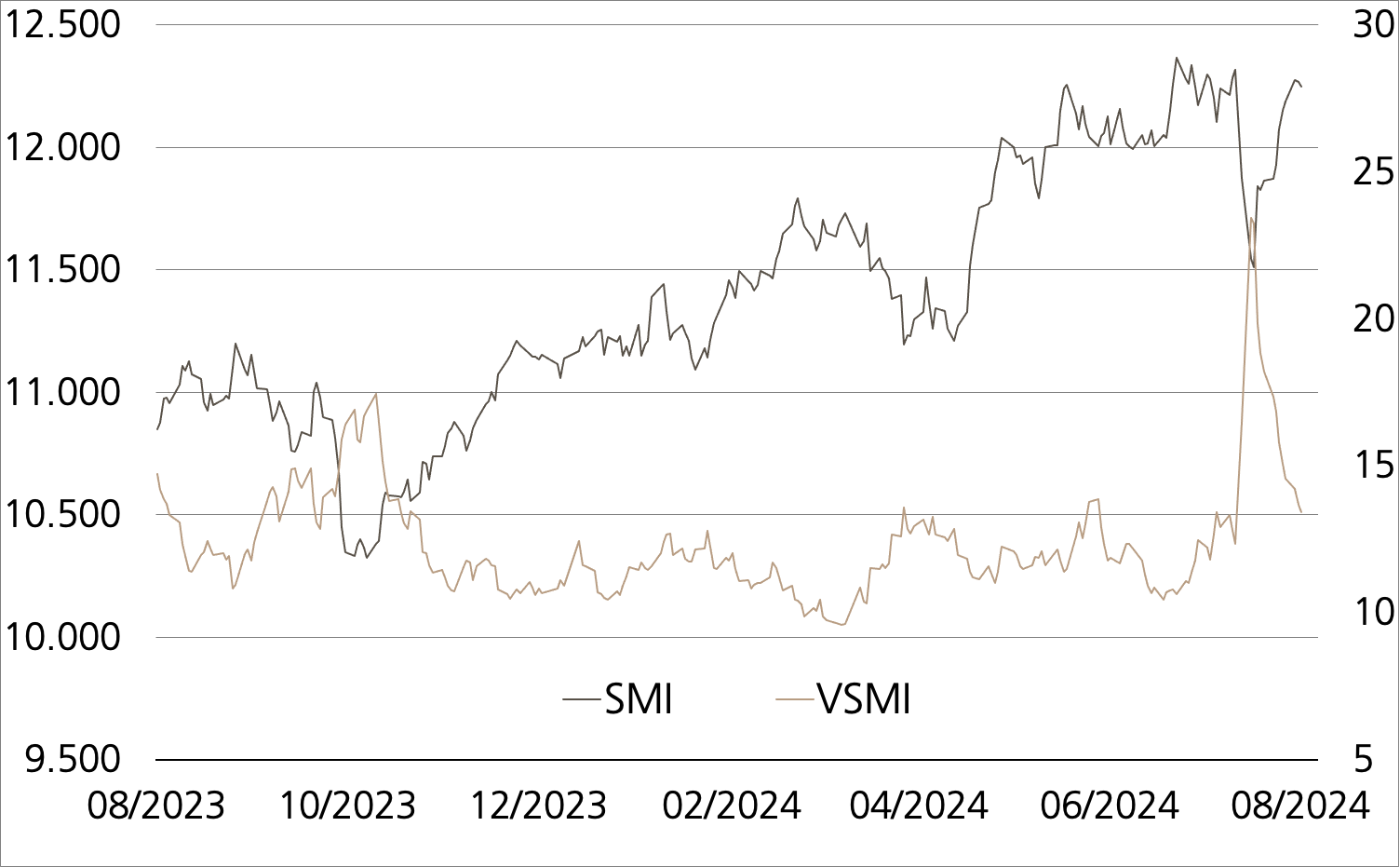

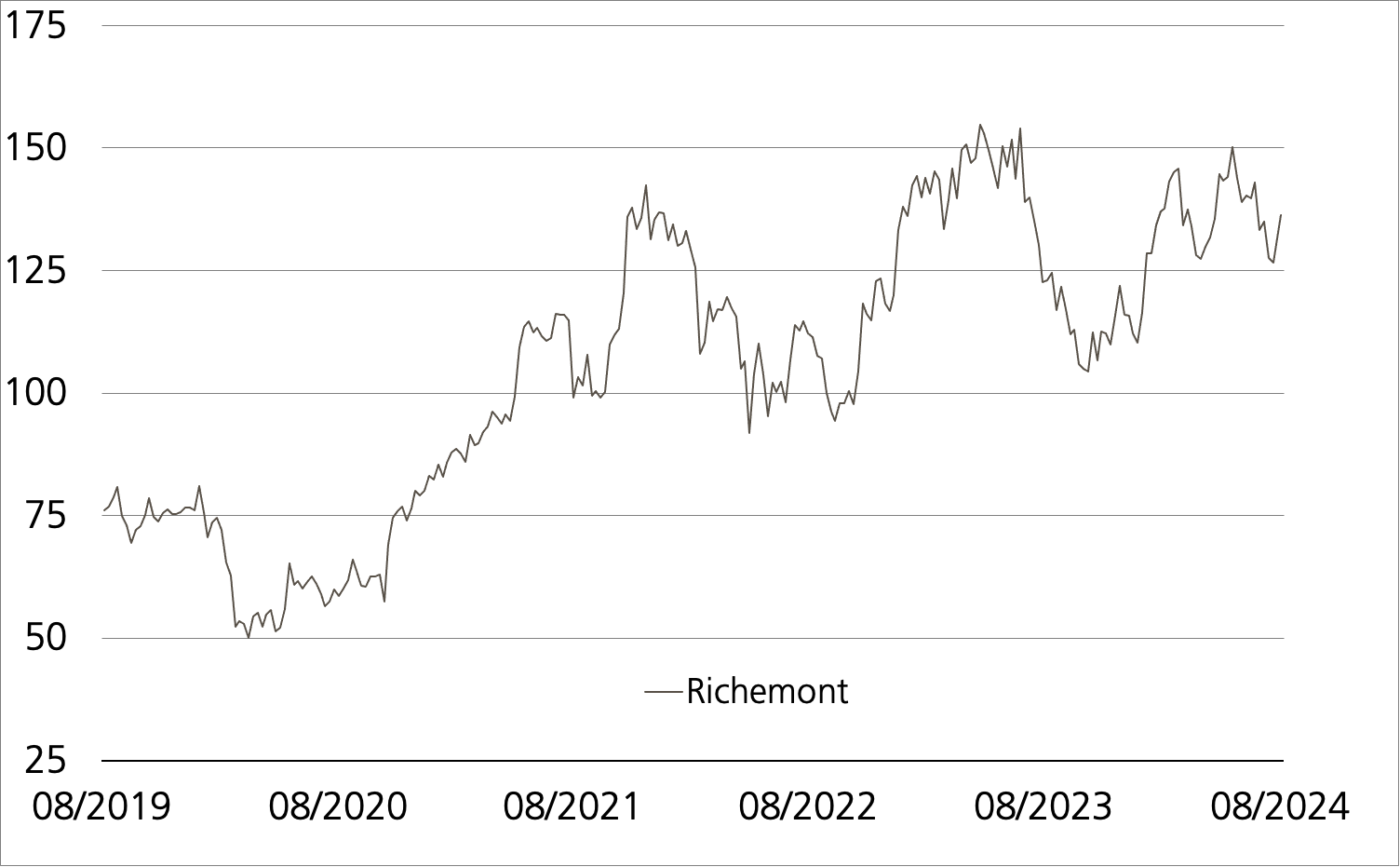

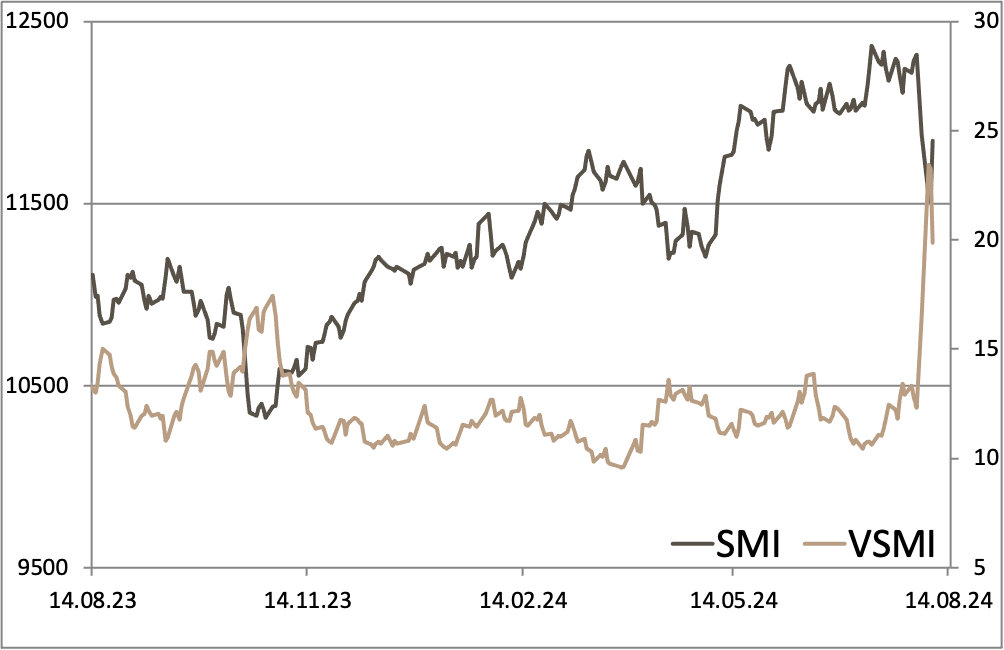

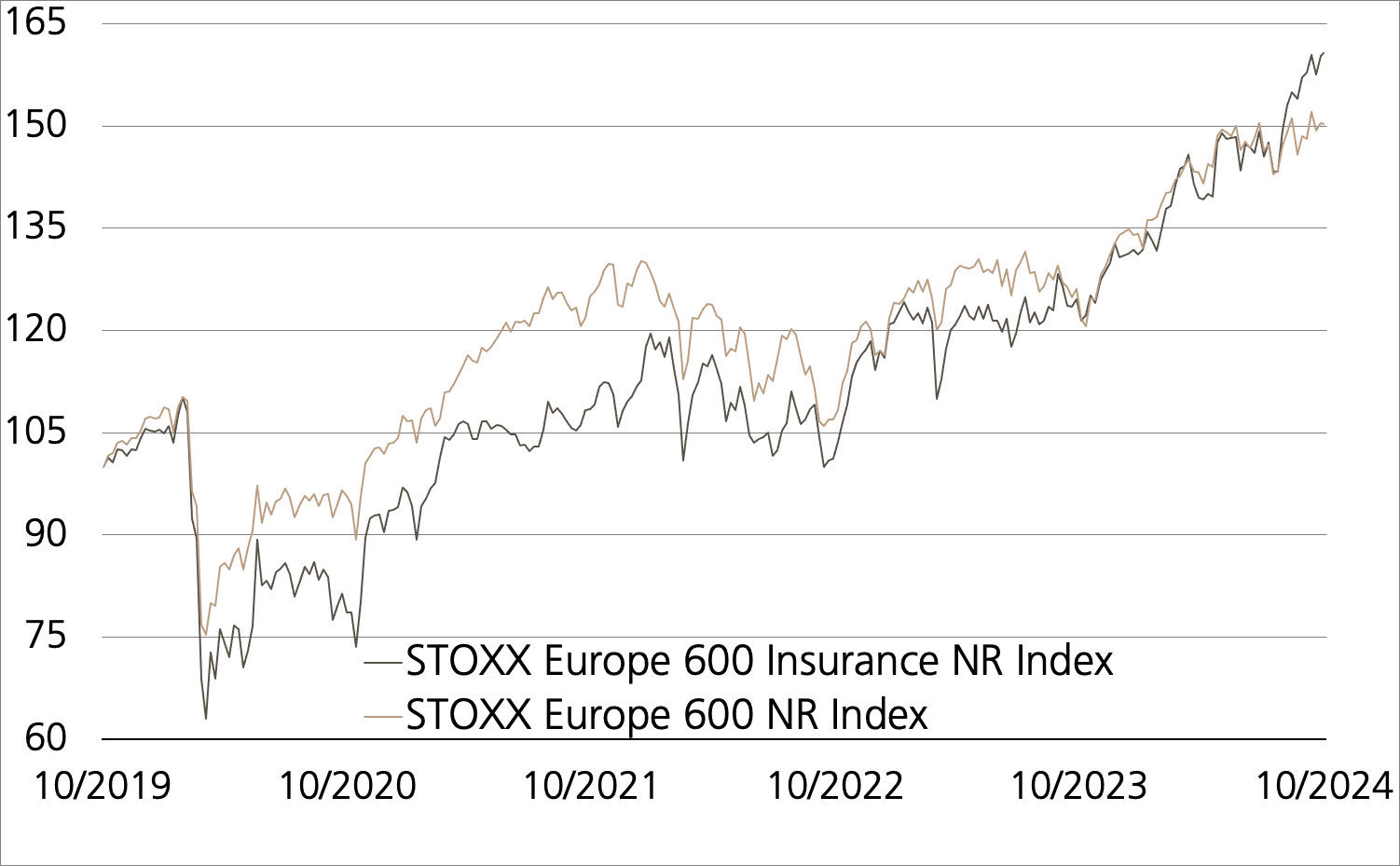

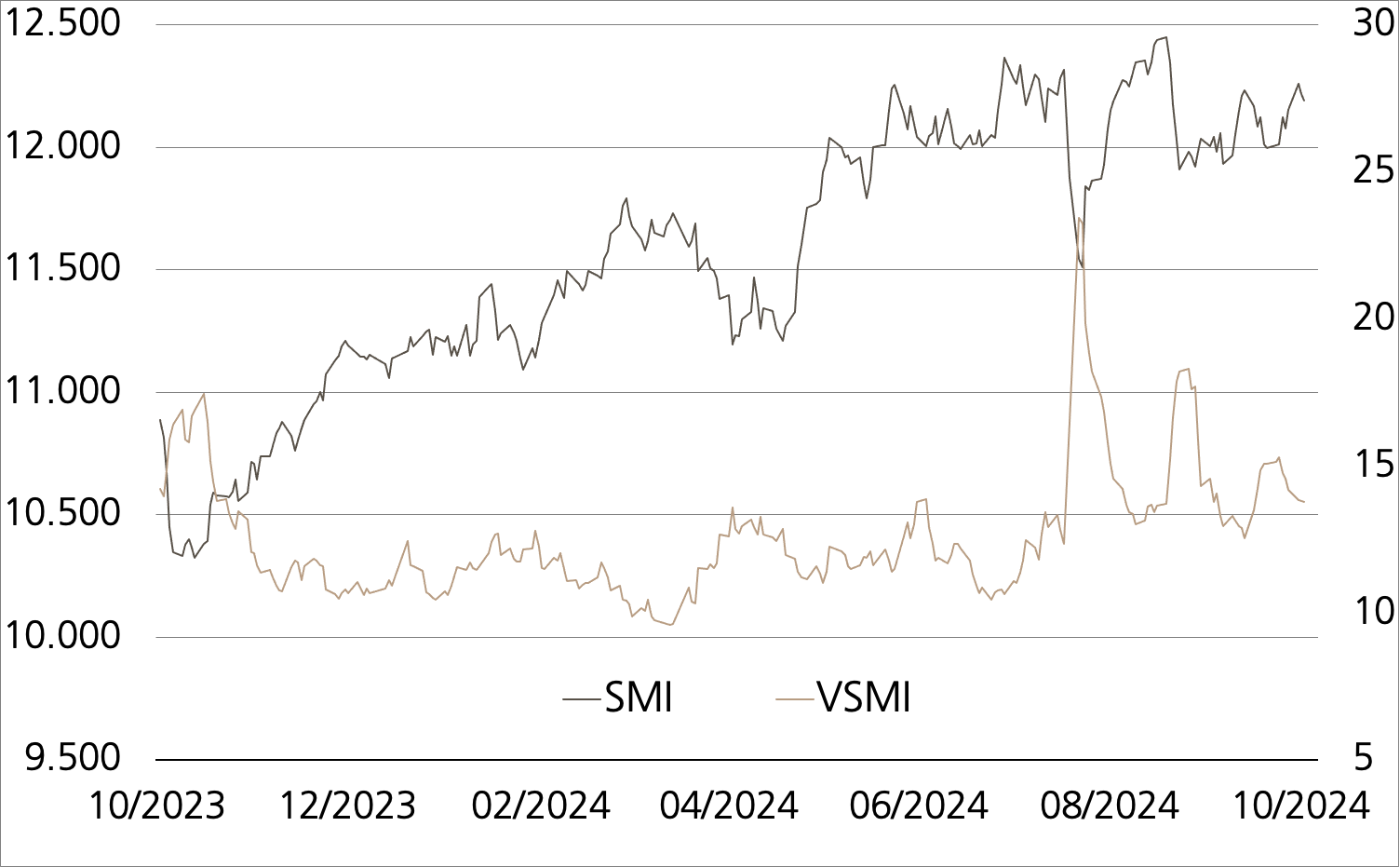

2024 ist für die Assekuranz kein einfaches Jahr. In der Schadenversicherung haben es die Unternehmen mit gravierenden Unwetterereignissen zu tun. Gleichzeitig ist die Zinswende angelaufen. Da die Versicherer viel Kapital anlegen, können rückläufige Renditen die Erträge schmälern. Trotz des widrigen Umfelds haben führende Sektorvertreter für das erste Semester 2024 solide Ergebnisse vorgelegt. Sie profitierten einerseits von einem noch immer relativ hohen Zinsniveau. Gleichzeitig machten sich die in den vergangenen Jahren durchgesetzten Prämienerhöhungen bezahlt. (Quelle: Reuters, Medienbericht, 08.08.2024)Die Entwicklung bei Zurich Insurance steht nahezu idealtypisch für die Lage im Versicherungssektor. Im ersten Semester 2024 fuhr das Unternehmen ein Rekordergebnis ein. Entsprechend sah sich das Management um CEO Mario Greco auf einem guten Weg, sämtliche für den Zeitraum 2023 bis 2025 ausgegebenen Ziele zu übertreffen. (Quelle: Reuters, Medienbericht, 08.08.2024) Am 21. November 2024 und damit ein Jahr früher, als eigentlich geplant, stellt Zurich die Vorgaben für 2025 bis 2027 vor. (Quelle: Reuters, Medienbericht, 03.10.2024) Am 7. November 2024 präsentiert der Konzern ein Update zur Entwicklung derGeschäfte in den ersten neun Monaten 2024. Sechs Tage später publiziert die Allianz ihren Zwischenbericht. Der Münchener Branchenriese musste gerade einen Rückschlag bei der Expansion in Richtung Fernost hinnehmen. Die Regierung in Singapur blockiert den Verkauf von Income Insurance. Im Sommer hatte die Allianz ein umgerechnet 1.5 Milliarden Euro schweres Angebot für mindestens 51 Prozent an dem asiatischen Versicherer vorgelegt. (Quelle: Reuters, Medienbericht, 14.10.2024) Die Allianz-Aktie zeigte sich von dieser Nachricht unbeeindruckt. Anfang Woche erreichte sie das höchste Niveau seit dem Sommer 2001.¹Derweil hat sich Swiss Life dem vor rund 24 Jahren erreichten Allzeithoch bis auf weniger als 50 Schweizer Franken angenähert.¹ Beim Lebensversicherer endet an Silvester 2024 ein dreijähriger Planungszeitraum. Zum 30. Juni sah sich Swiss Life bei den meisten für diese Phase ausgerufenen Finanzzielen über den Vorgaben. In den ersten sechs Monaten 2024 spielte dem Finanzkonzern unter anderem die Normalisierung an den Immobilienmärkten in Deutschland und Frankreich in die Hände. Swiss Life verwaltet ein rund 100 Milliarden Schweizer Franken schweres Real Estate-Portfolio. (Quelle: Reuters, Medienbericht, 03.09.2024)

Chancen: Zurich, Allianz, Swiss Life und 28 weitere europäische Versicherer bringt der STOXX™ Europe 600 Insurance Net Return Index zusammen. Mit einem ETT (Symbol: ETINS) können sich Anleger diese diversifizierte Auswahl in das Portfolio holen. Der ETT bildet den Kursverlauf samt den Ausschüttungen (netto) der im Index enthaltenen Aktien – ohne Laufzeitbegrenzung – ab. «Renditeoptimierung» lautet das Motto beim Barrier Reverse Convertible (Symbol: KZAGDU) auf Swiss Life. Halter dieses Produkts können fest mit einer Couponzahlung von 4.00 Prozent jährlich rechnen. Die Tilgung des Nominals ist mittels der Barriere von 70 Prozent der Anfangsfixierung teilgeschützt.

Risiken:Die vorgestellten Produkte sind nicht kapitalgeschützt. Eine negative Entwicklung des Basiswerts führt zu entsprechenden Verlusten beim ETT. Notiert Swiss Life beim BRC während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

| Remove | ||

|---|---|---|

| Symbol | ETINS | |

| SSPA Name | Tracker-Zertifikat | |

| SSPA Code | 1300 | |

| Basiswert | STOXX™ Europe 600 Insurance EUR Net Return Index | |

| Bezugsverhältnis | 1:1 | |

| Handelswährung | EUR | |

| Verwaltungsgebühr | 0.00% p.a.² | |

| Partizipation | 100% | |

| Verfall | Open End | |

| Emittentin | UBS AG, London | |

| Geld-/Briefkurs | EUR 1’111.00 / 1’116.00 | |

| Index | Stand | Woche¹ | |

|---|---|---|---|

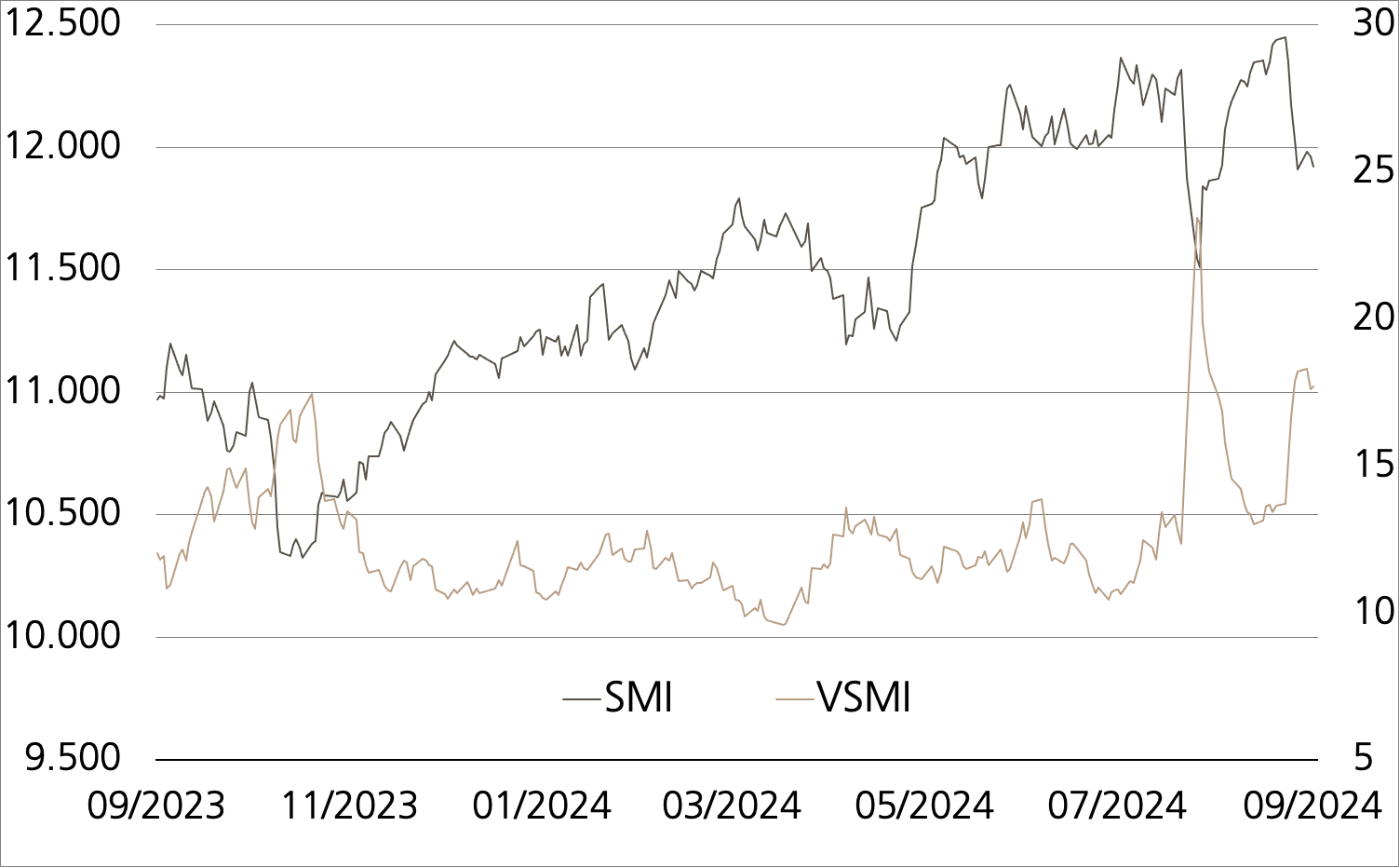

| SMI™ | 12’193.07 | 0.6% | |

| SLI™ | 1’992.37 | 0.4% | |

| S&P 500™ | 5’842.47 | 0.9% | |

| EURO STOXX 50™ | 4’908.71 | -1.5% | |

| S&P™ BRIC 40 | 3’830.79 | -2.4% | |

| CMCI™ Compos. | 1’569.14 | -1.4% | |

| Gold (Feinunze) | 2’673.24 | 2.3% | |

Airbus

Ziele im Fokus

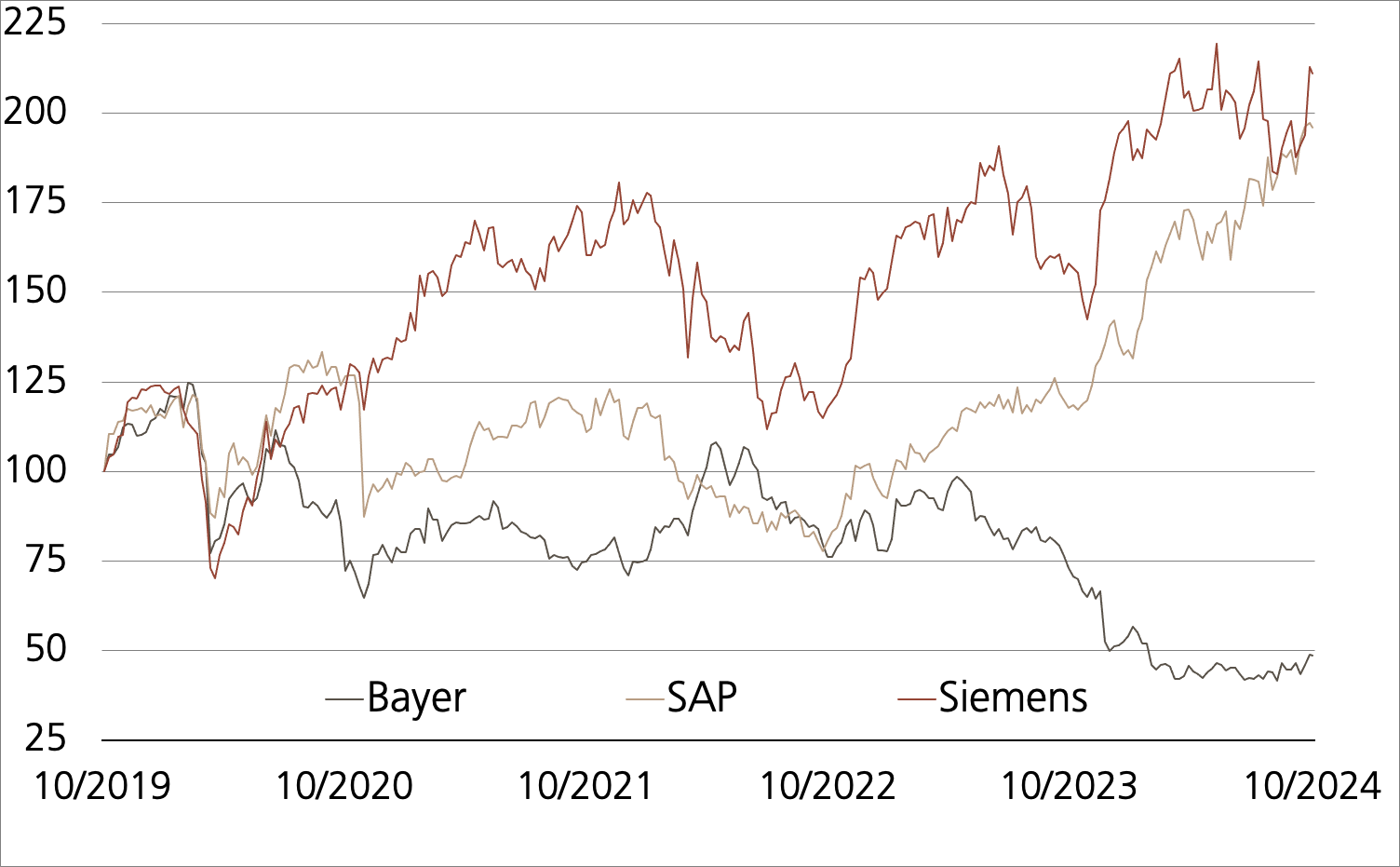

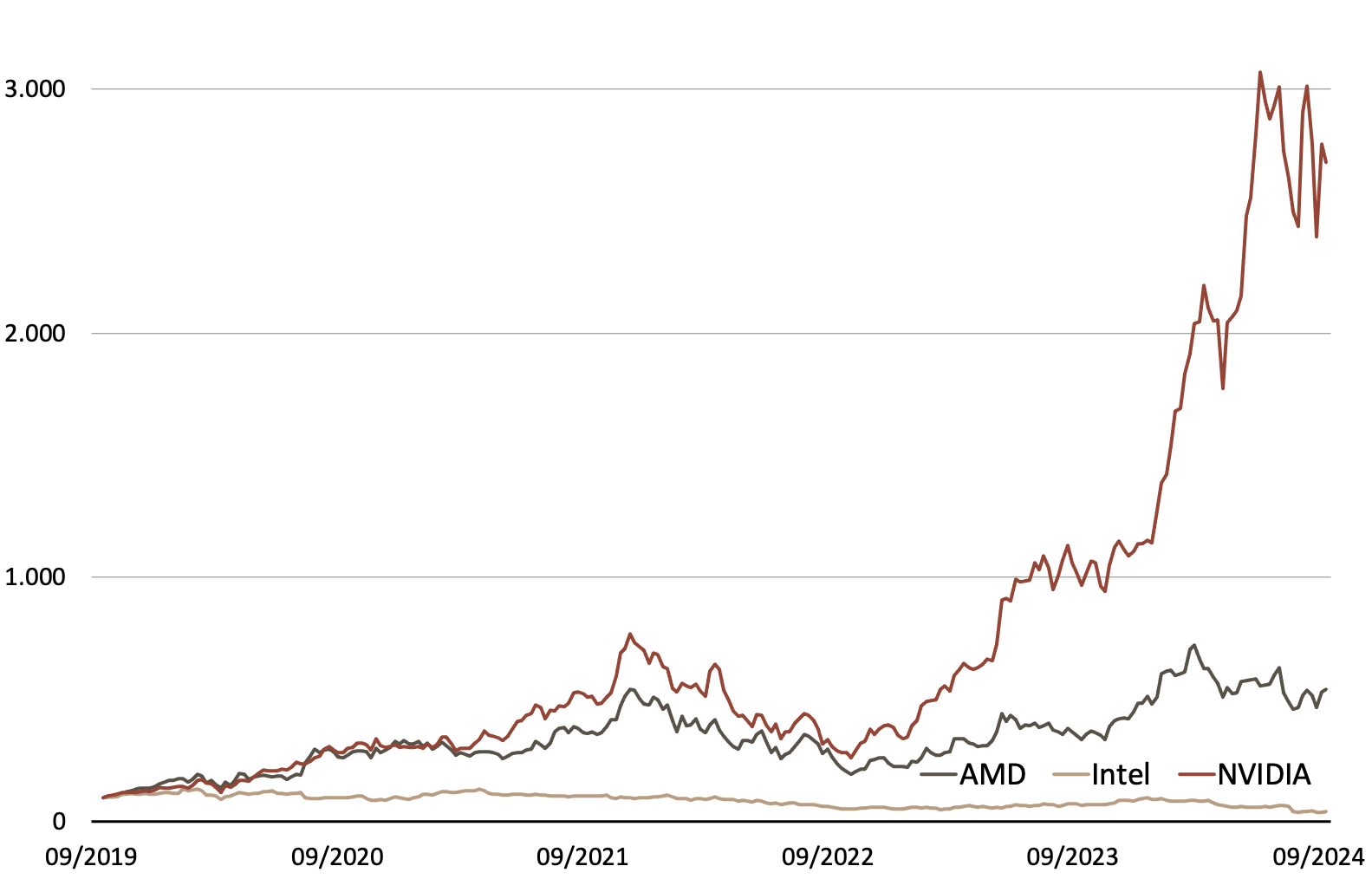

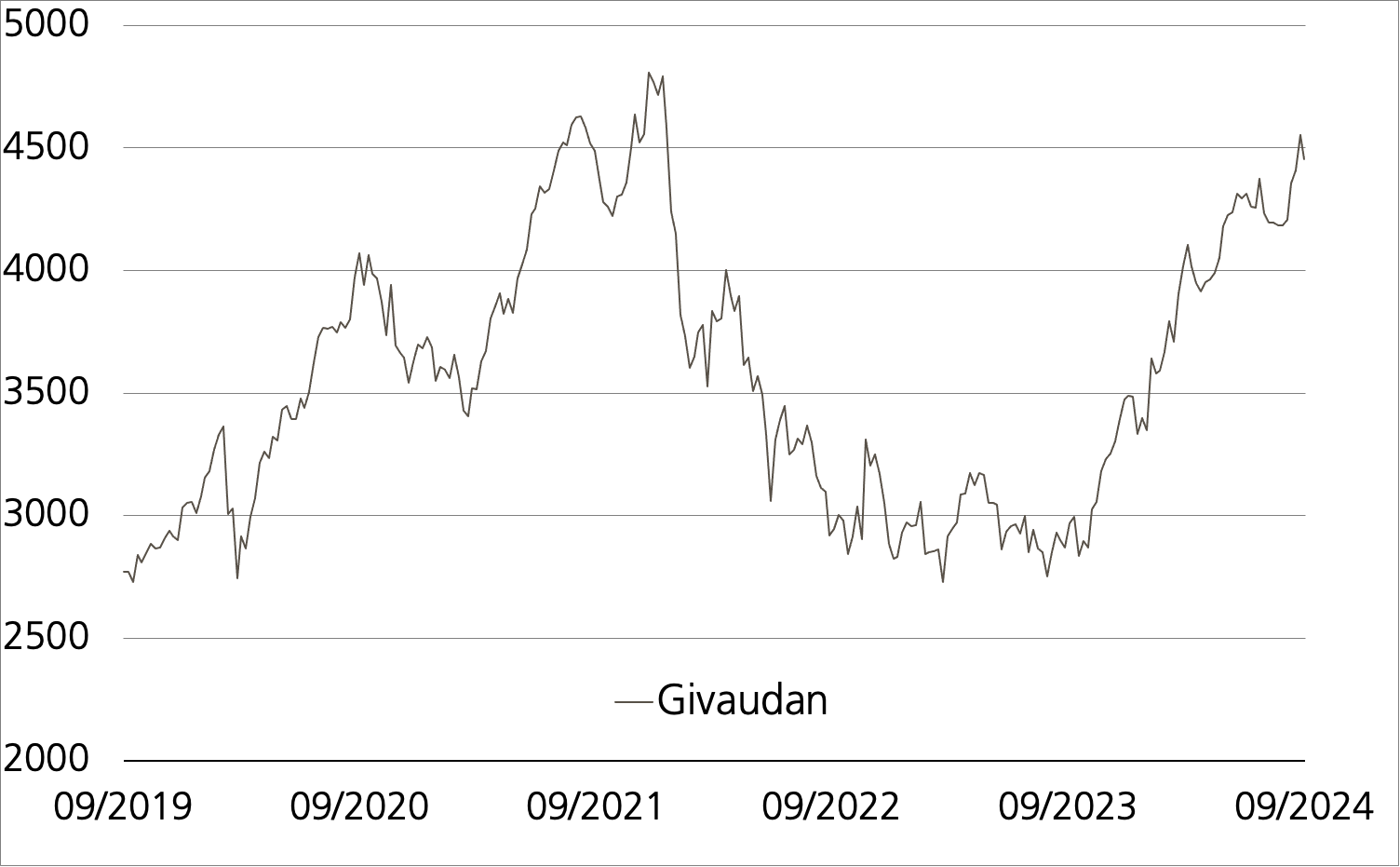

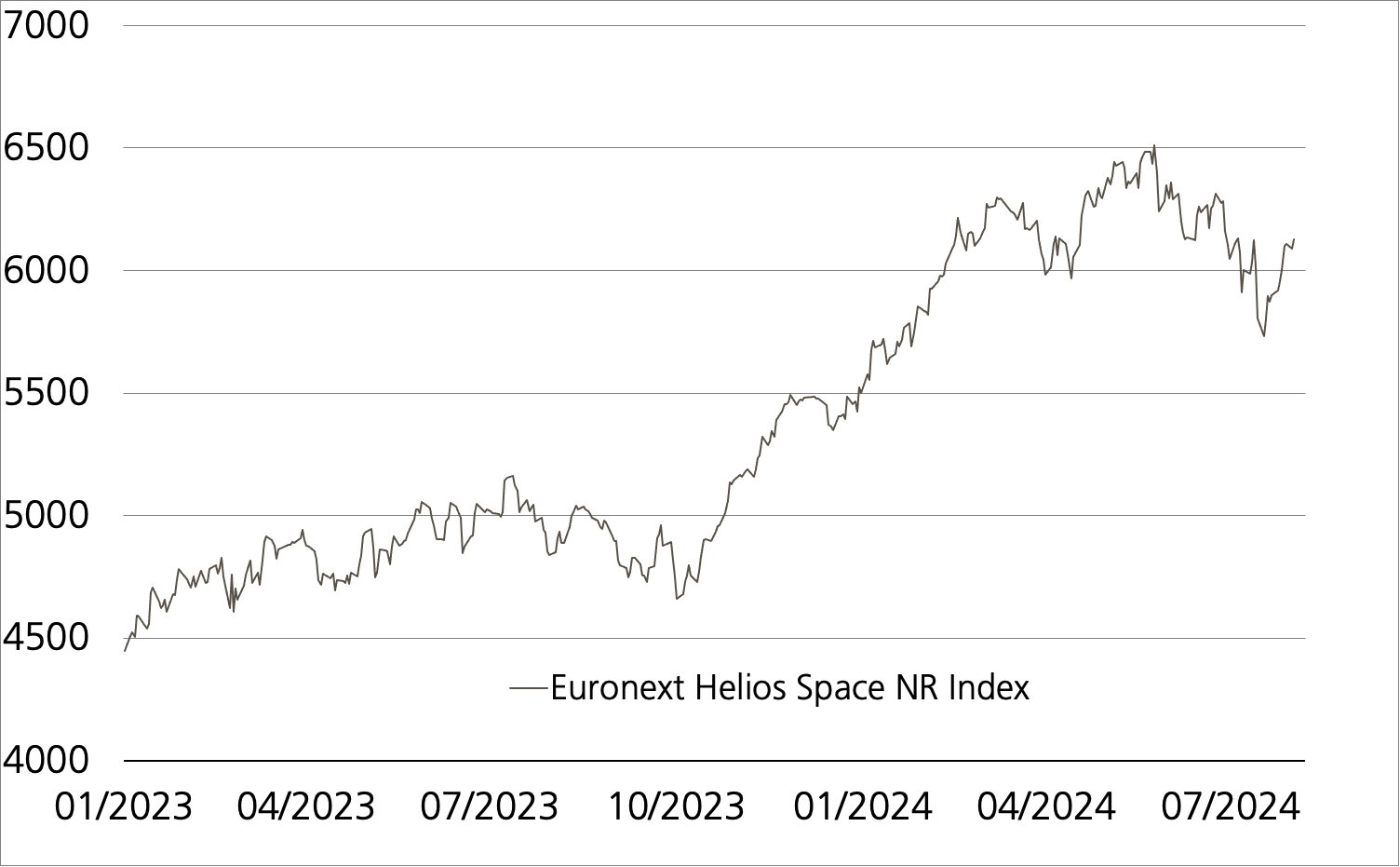

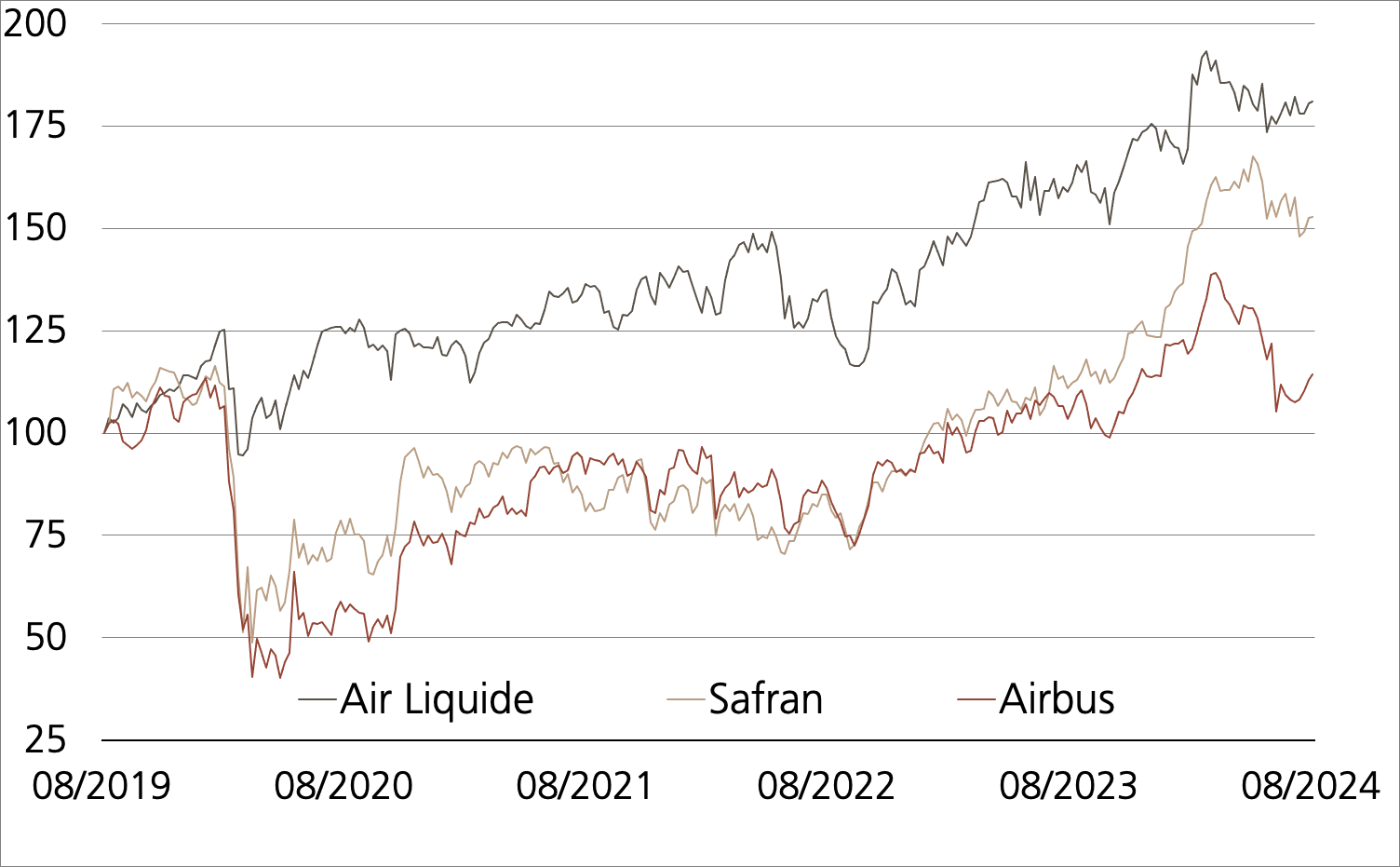

Chancen:Selbst wenn die Aktie des Luft- und Raumfahrtkonzerns erneut unter Druck geraten sollte, ist mit dem Barrier Reverse Convertible (Symbol: KZAIDU) eine Rendite von 6.00 Prozent jährlich möglich. Dieser Ertrag leitet sich von der vierteljährlichen Couponzahlung ab. Die Barriere wird zur Anfangsfixierung bei 65 Prozent des Aktienkurses von Airbus festgehalten. Indikativ liegt die massgebliche Schwelle bei 82.45 Euro – auf diesem Niveau bewegte sich der Large Cap seit dem Februar 2021 nicht mehr.¹ Solange das Polster hält, zahlt die Emittentin das 1’000 Euro betragende Nominal Ende Oktober 2026 vollständig zurück.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert Airbus während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KZAIDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | Airbus Group | |

| Handelswährung | EUR | |

| Coupon | 6.00% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 65% | |

| Verfall | 23.10.2026 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 23.10.2024, 15:00 Uhr | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 16.10.2024

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.