Versicherer – Eine Branche auf Wachstumskurs/AMD – Künstliche Intelligenz im Fokus

- Thema 1: Versicherer – Eine Branche auf Wachstumskurs

- Thema 2: AMD – Künstliche Intelligenz im Fokus

Versicherer

Eine Branche auf Wachstumskurs

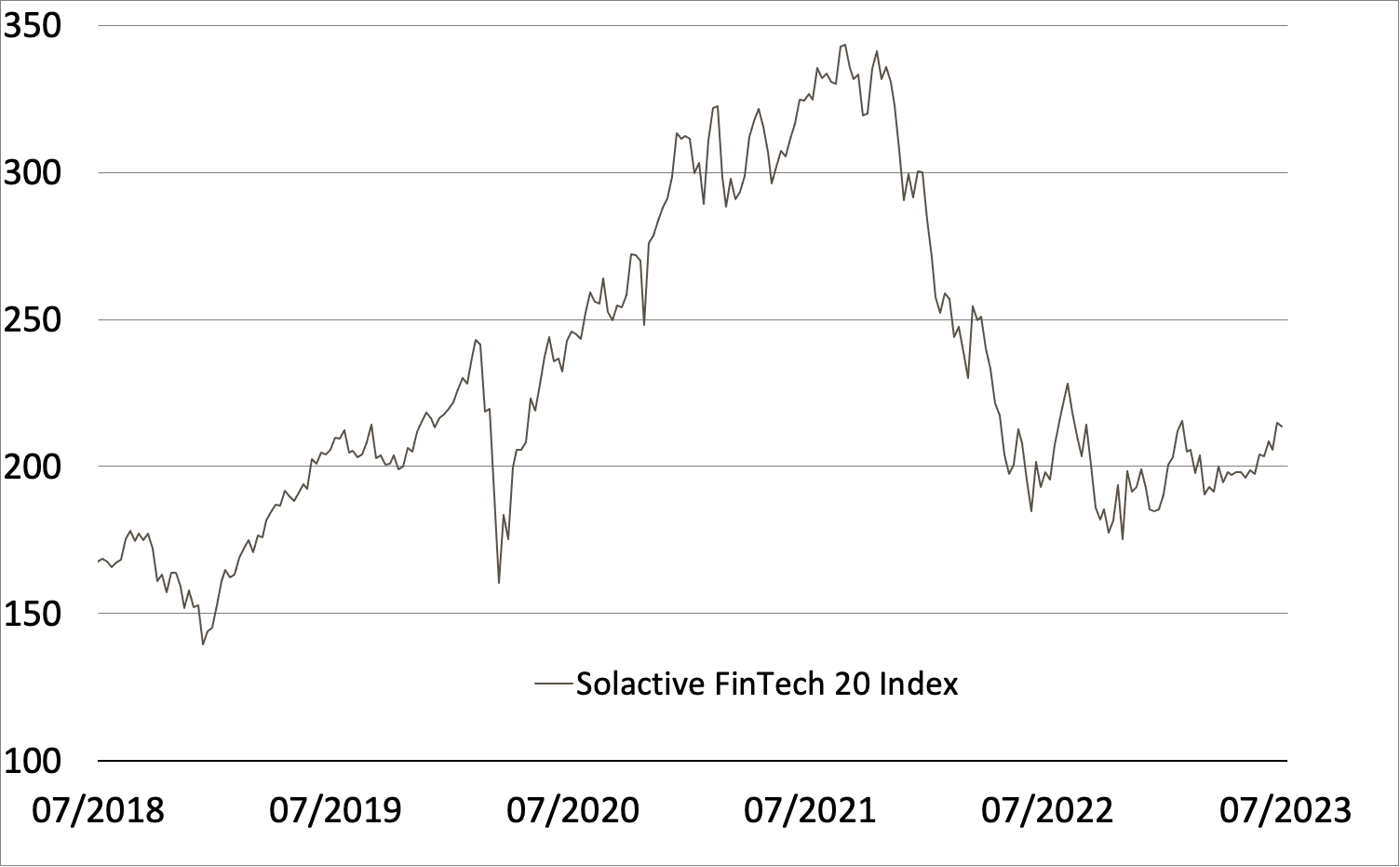

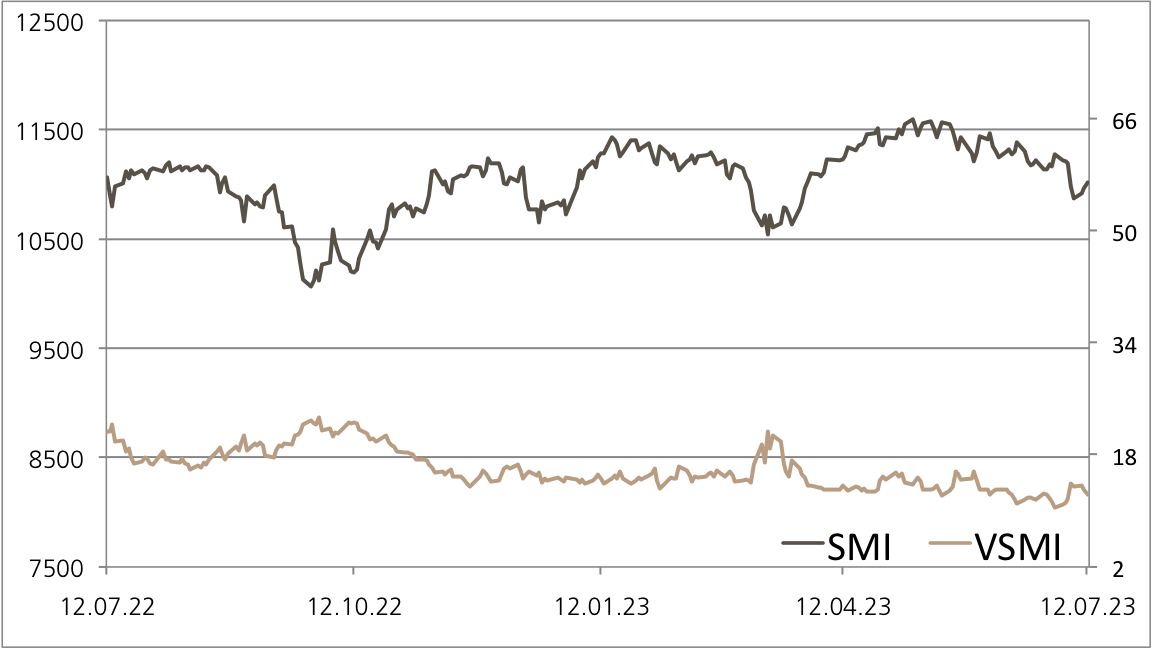

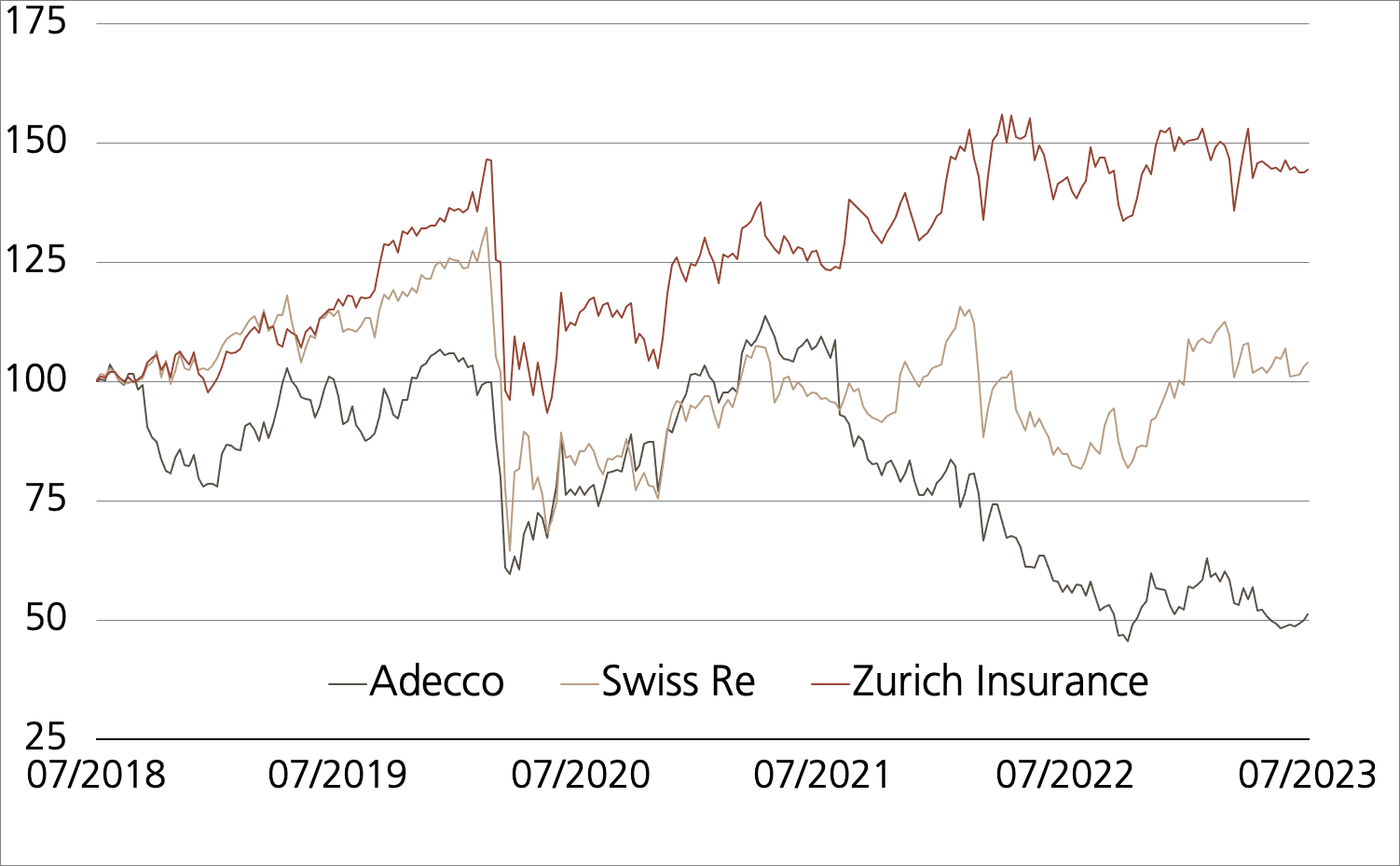

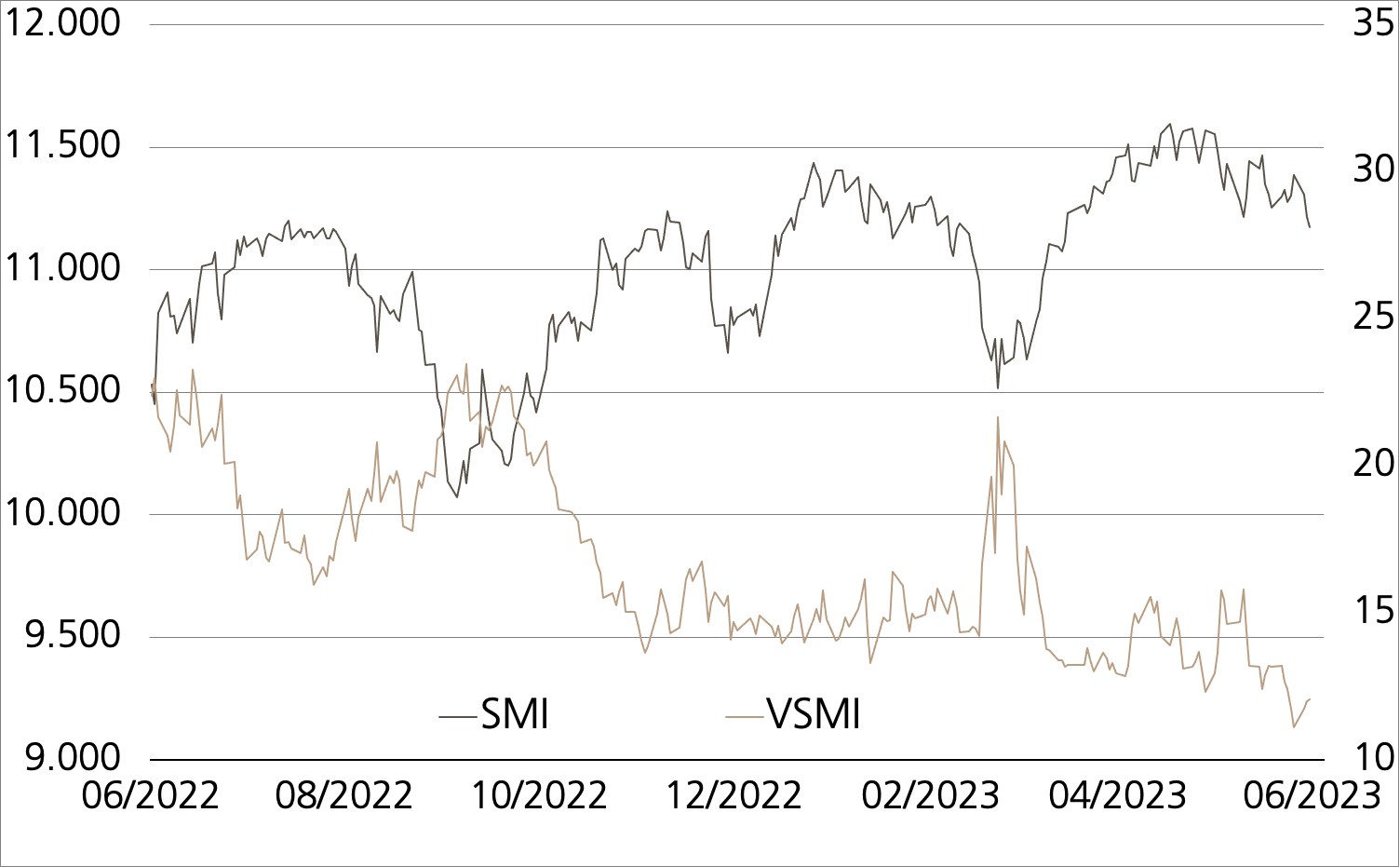

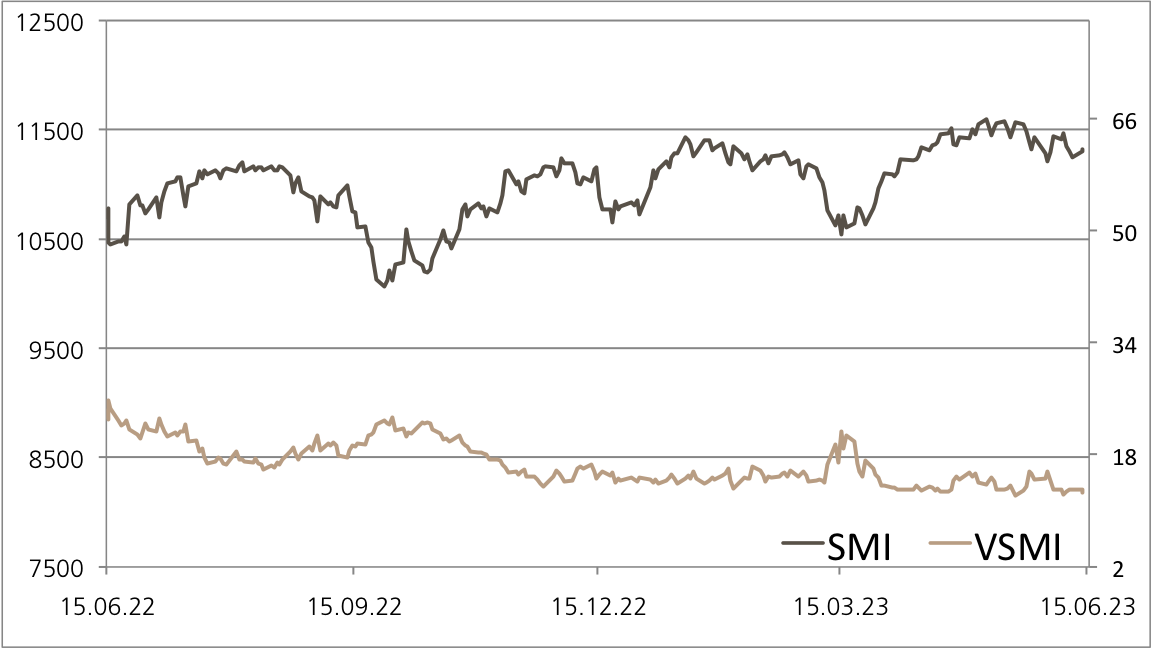

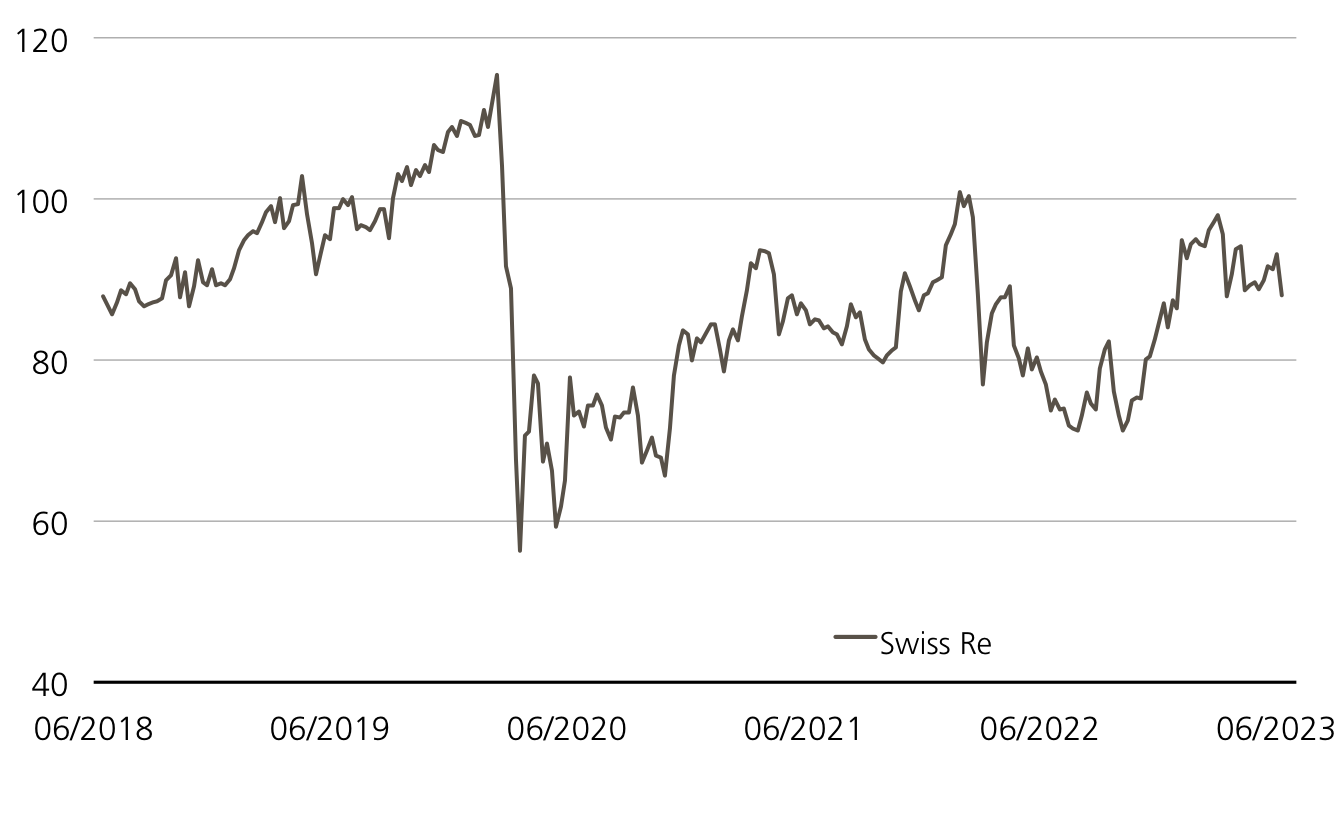

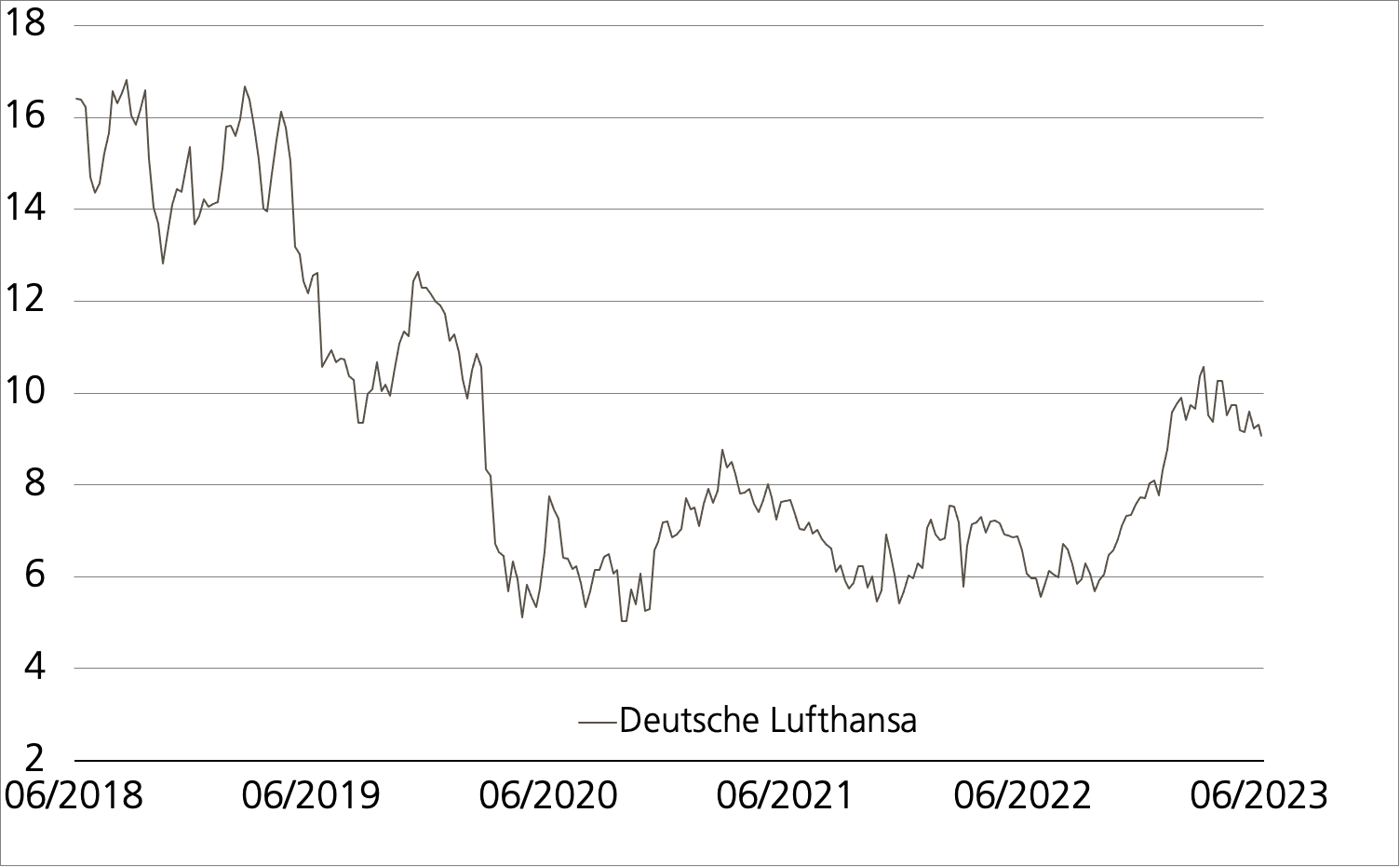

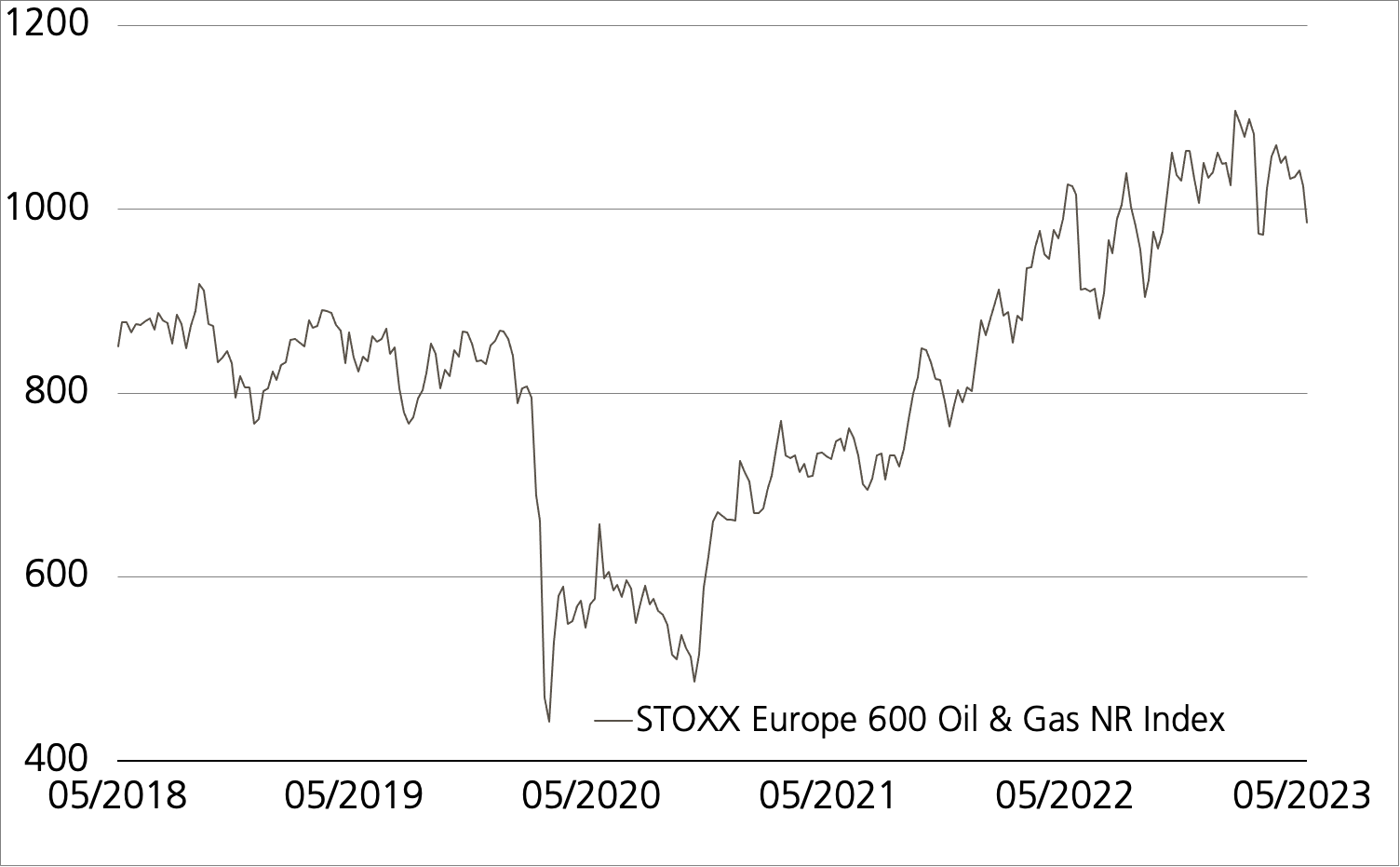

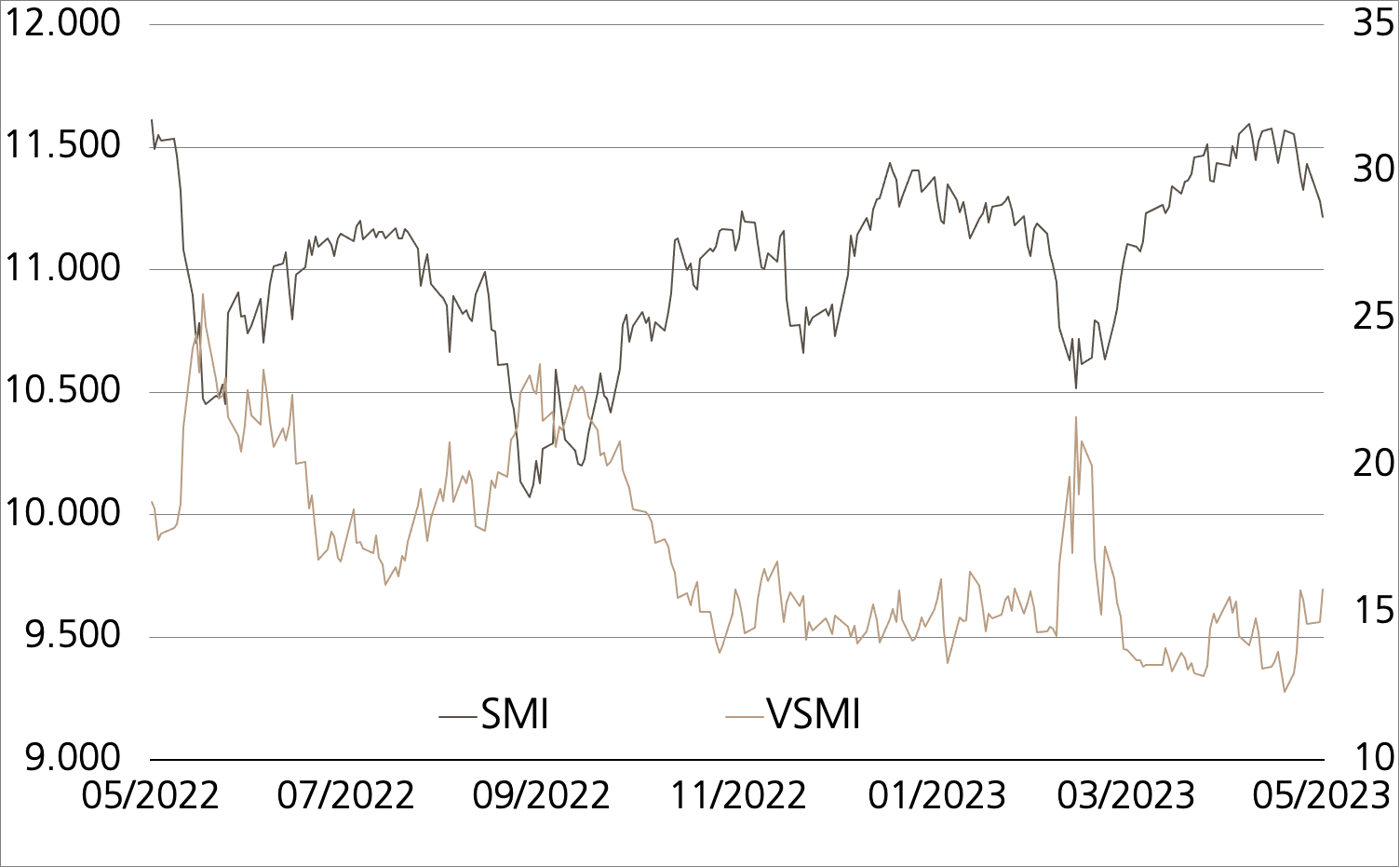

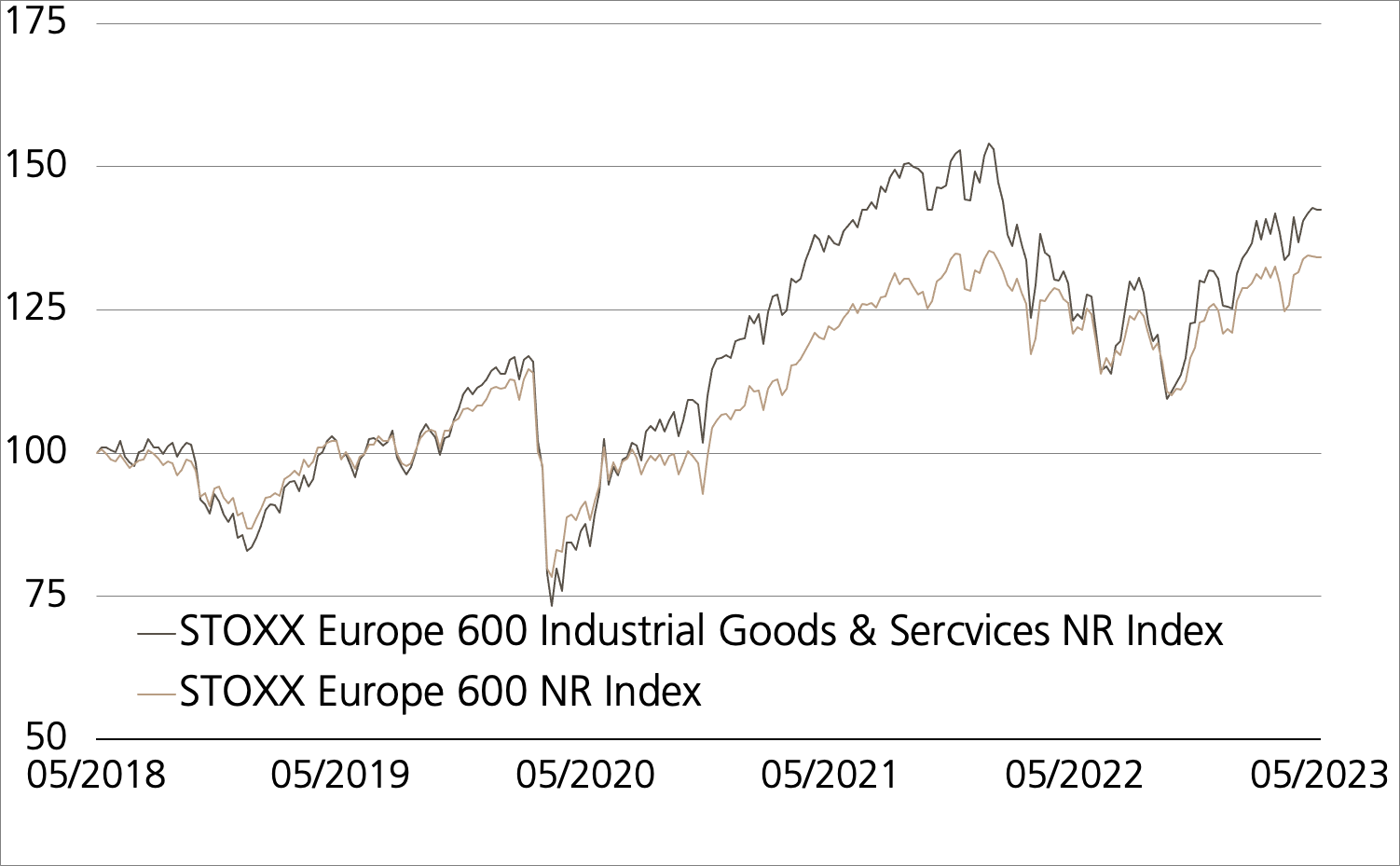

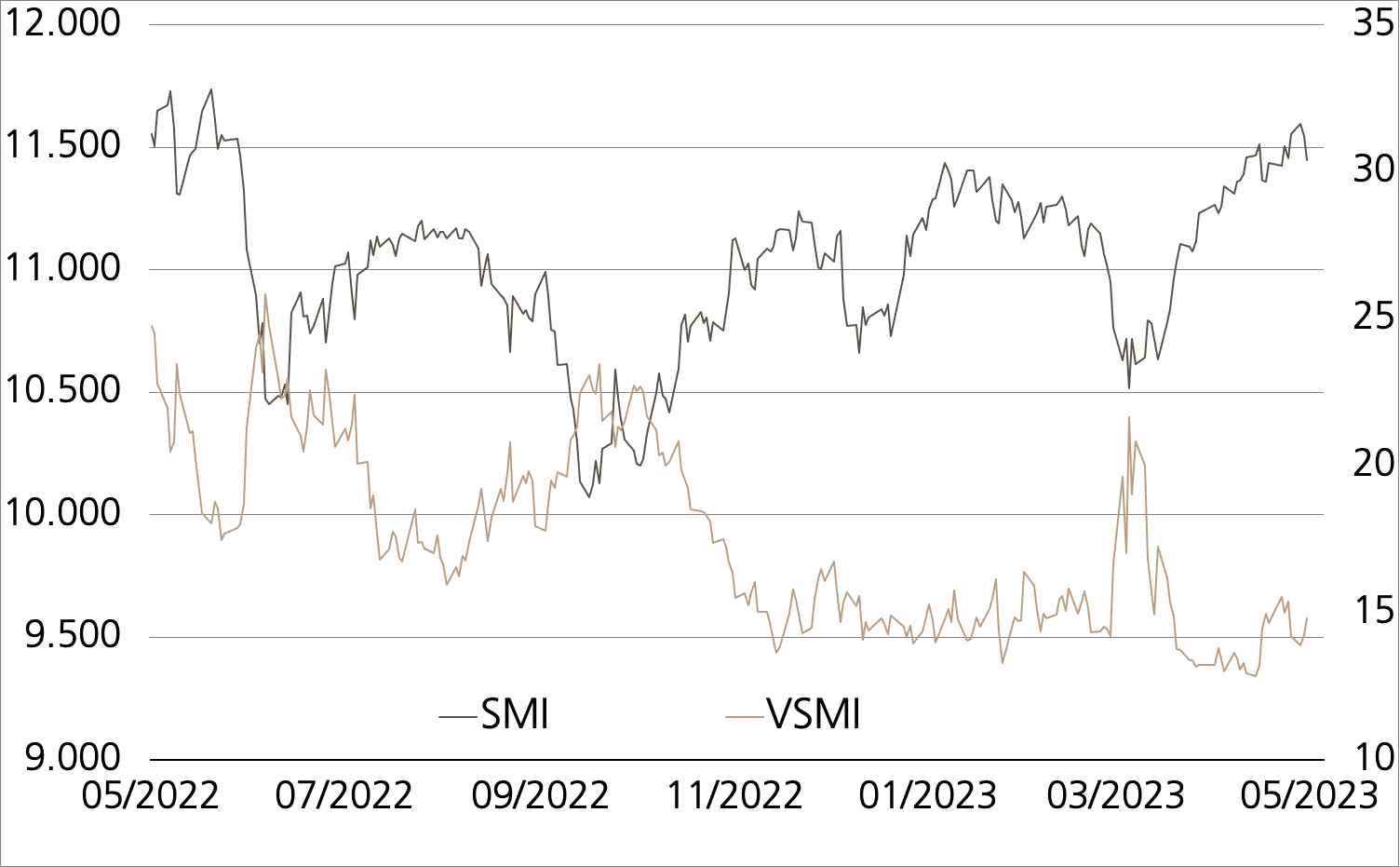

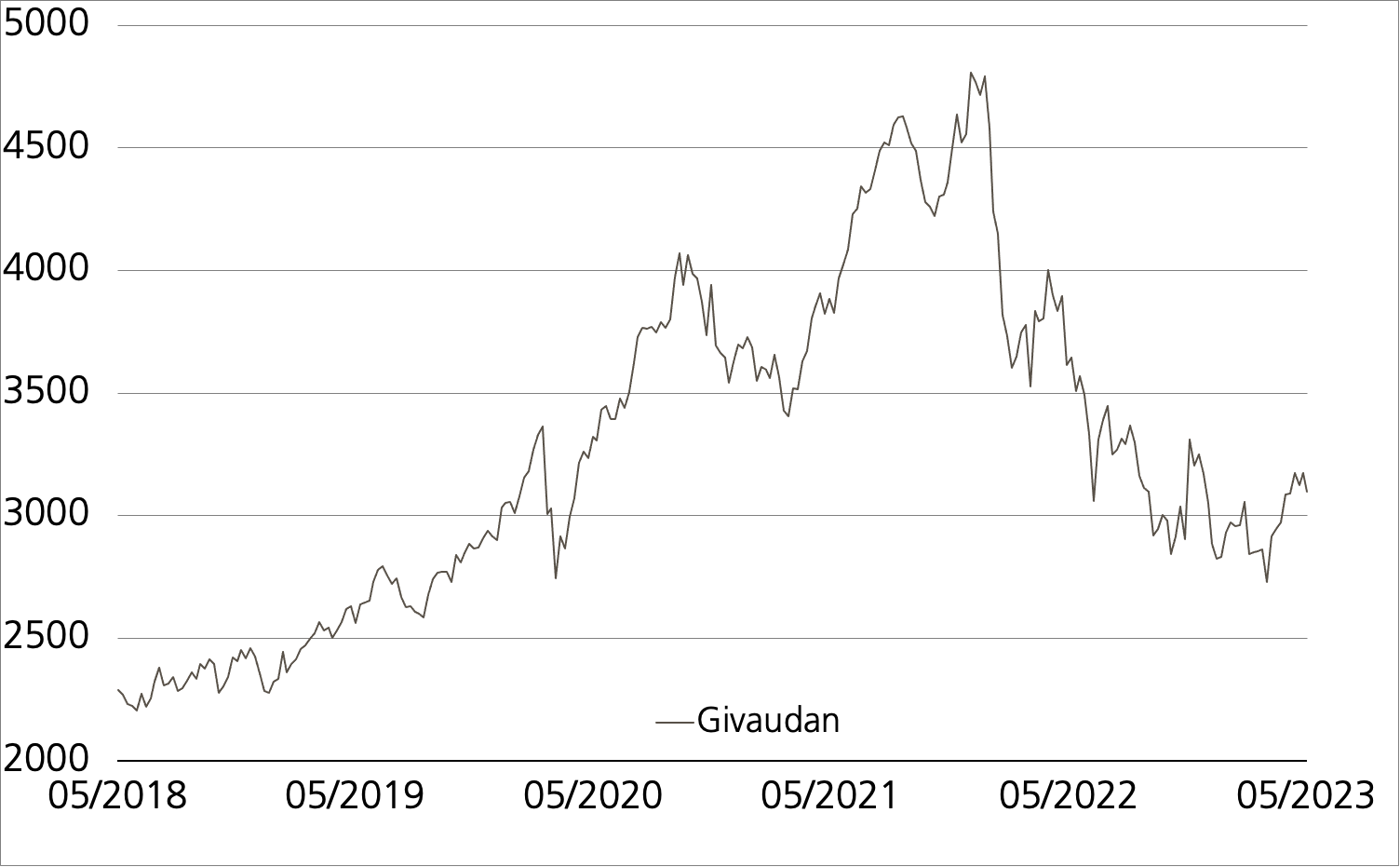

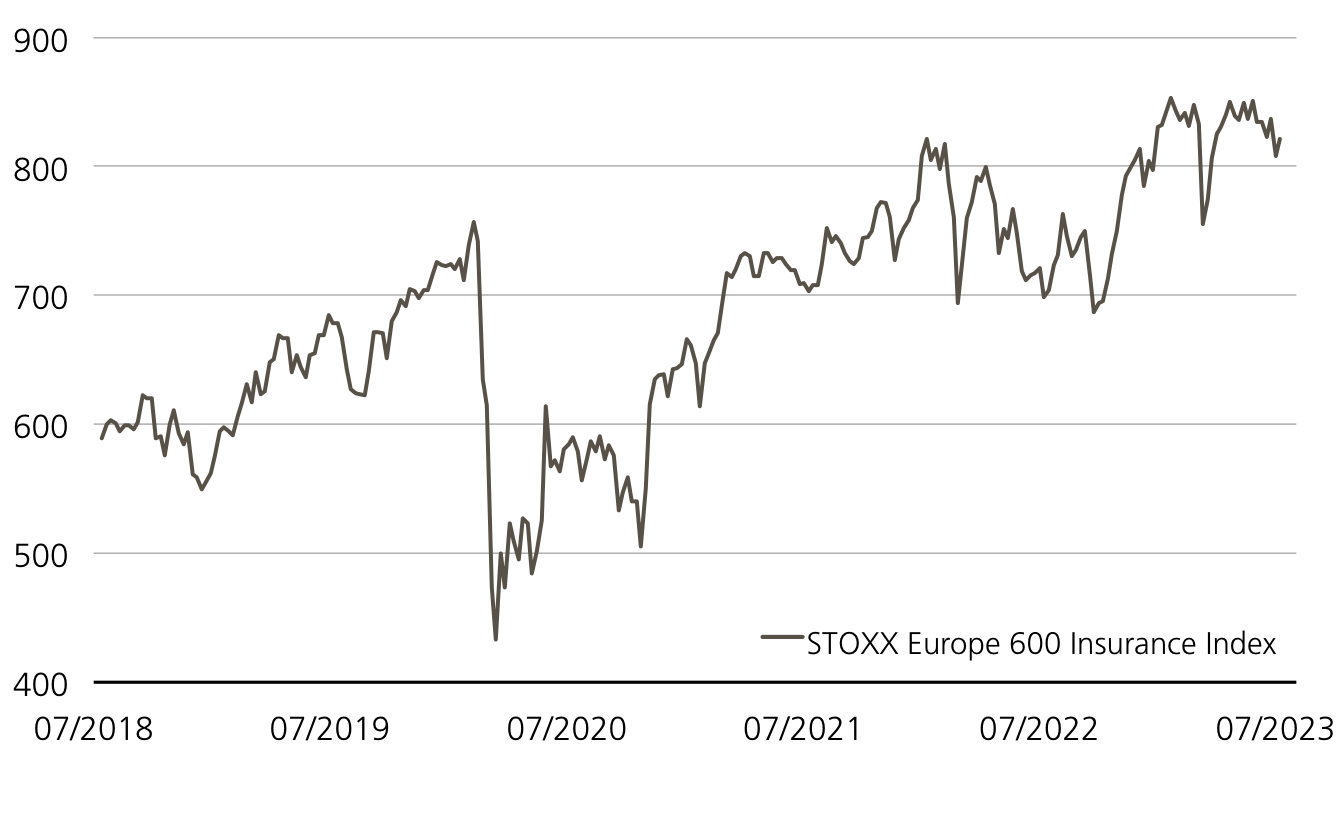

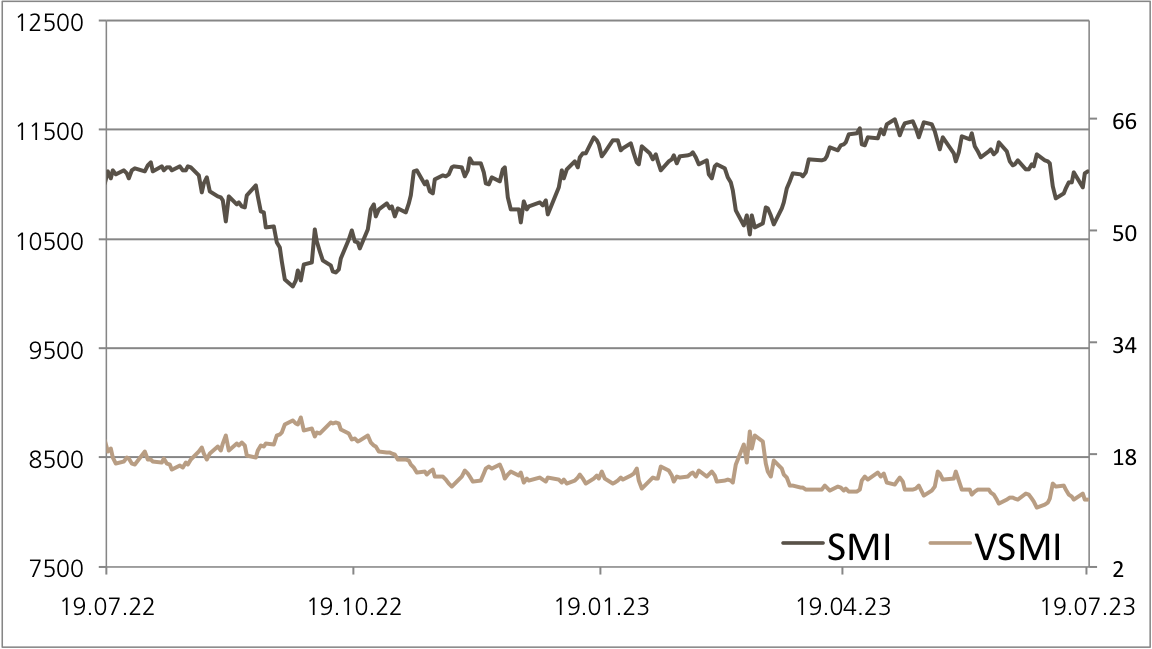

Nicht nur die Zahlen zum zweiten Quartal rücken in den kommenden Wochen in den Fokus, auch die Ausblicke werden mit Spannung erwartet. Zuletzt haben die Branchengrössen ihre Jahresprognosen bestätigt. So rechnet die französische Axa in 2023 mit einem bereinigten Gewinn von mehr als 7.5 Milliarden Euro nach 6.1 Milliarden Euro im Jahr zuvor. Auch die beiden Rückversicherer Münchener Rück und Swiss Re peilen höhere Überschüsse an. Erstgenannter plant mit einem Konzernergebnis von 4.0 (2022: 3.4) Milliarden Euro, Swiss Re erwartet einen Gewinn von über drei Milliarden Dollar. Im vergangenen Jahr hatte die weltweite Nummer zwei lediglich einen Nettoprofit von 472 Millionen Dollar ausgewiesen. (Quellen: Refinitiv, Medienberichte, 4./15./17.5.2023)Wie bereits eingangs erwähnt, sind Preiserhöhungen ein wichtiger Wachstumstreiber in der Versicherungsbranche. So erhöhte sich das Preisniveau für die Beiträge bei der Münchener Rück in der Erneuerungsrunde zum 1. April um 4.7 Prozent. Daher könnte es sein, dass die aktuelle Jahresprognose zu tief angesetzt wurde.»Die Chancen haben sich verbessert, dieses Ziel zu übertreffen», betonte Finanzchef Christoph Jurecka auf der Telefonkonferenz Mitte Mai. Der weltweit drittgrösste Rückversicherer Hannover Rück konnte seine Preise per Anfang April gar um sechs Prozent anheben. (Quelle: Refinitiv, Medienberichte, 11./17.05.2023)Der STOXX Europe 600™ Insurance Index, der aus geografischer Sicht von Schweizer und deutschen Konzernen dominiert wird, hat in diesem Jahr mit einem Plus von drei Prozent gegenüber dem Gesamtmarkt dennoch das Nachsehen.¹Allerdings ist das Barometer mit einem erwarteten KGV von 9.5 deutlich günstiger als der STOXX Europe 600™. Auch die Dividendenrendite von 6.0 Prozent liegt bei dem Assekuranz-Index klar über dem Gesamtmarkt mit 3.8 Prozent.

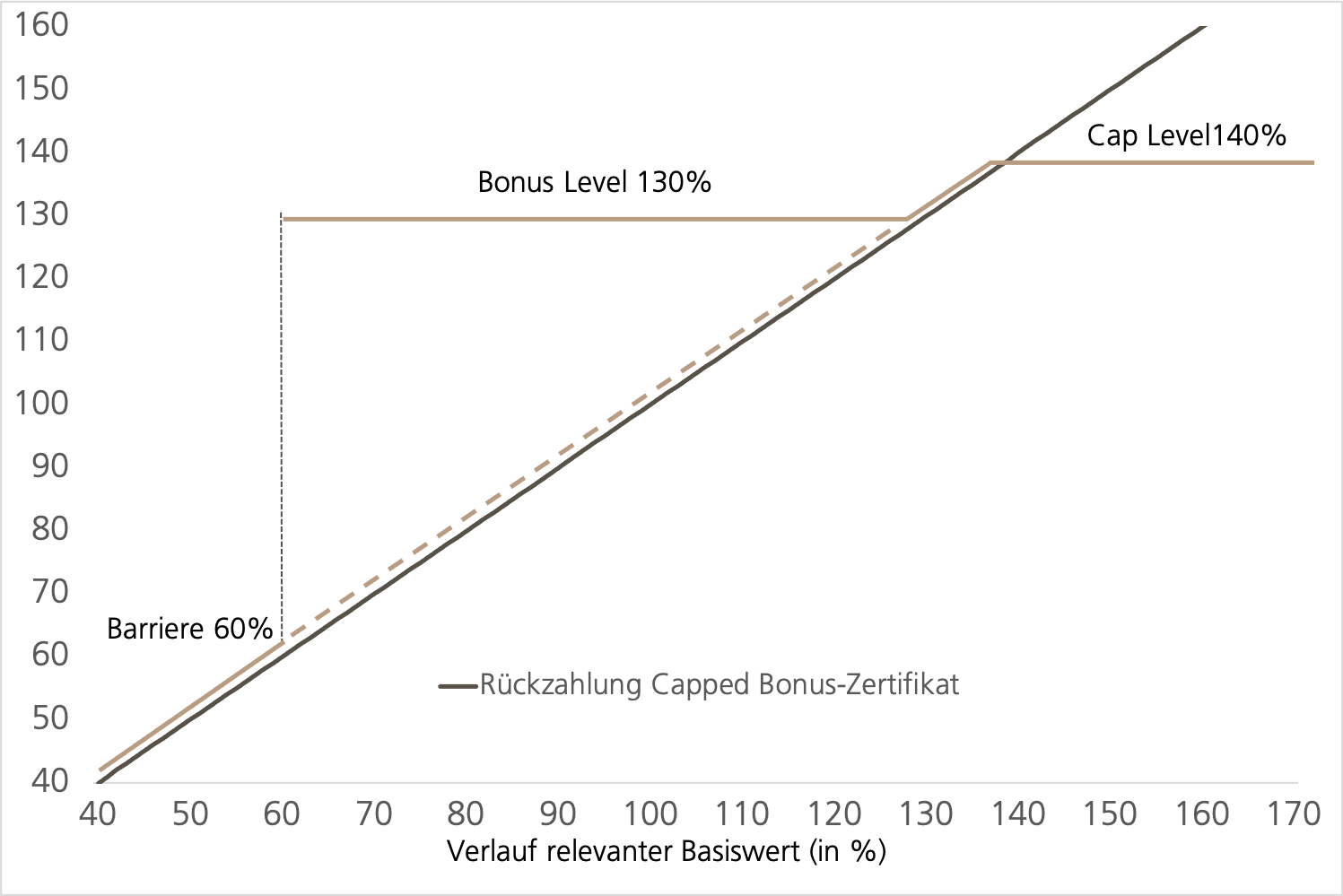

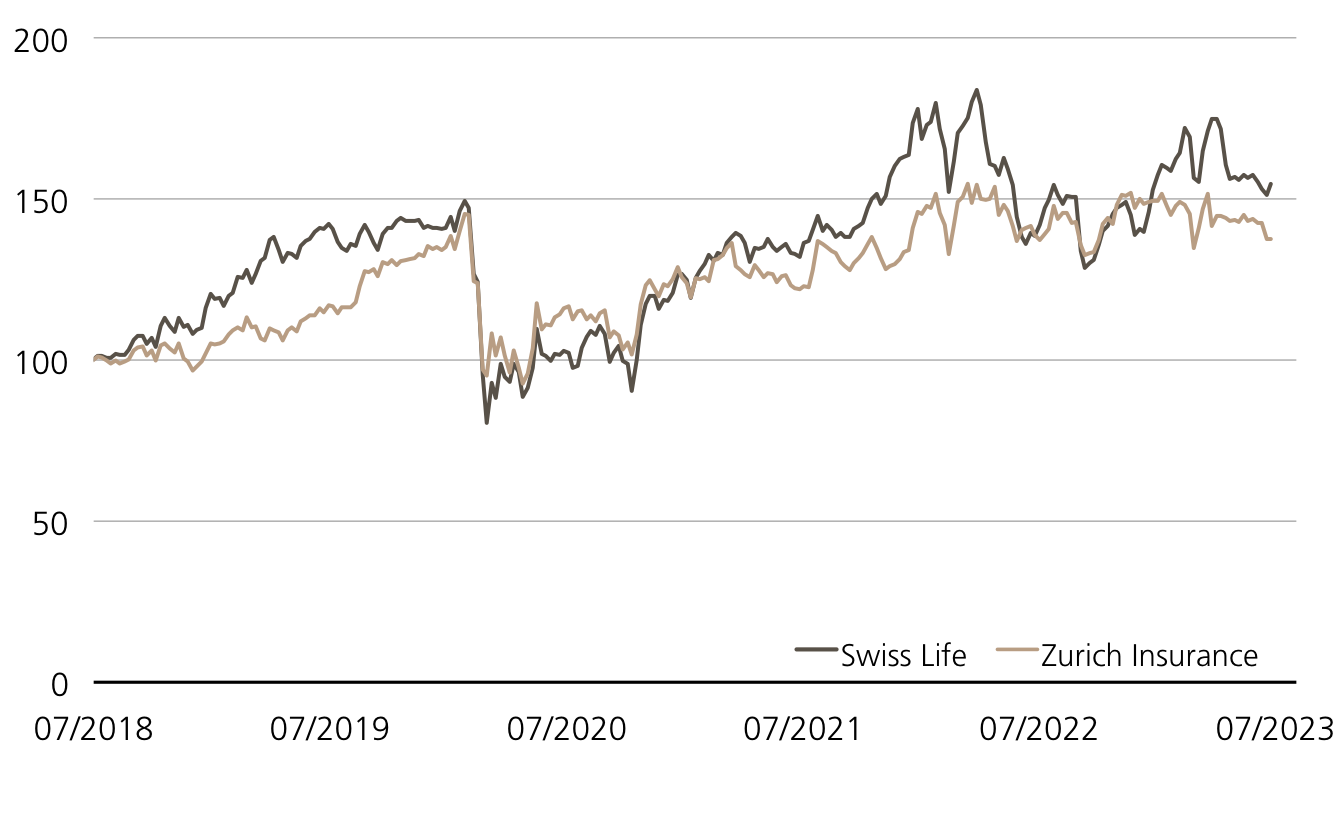

Chancen: Wer darauf setzen möchte, dass sich der STOXX Europe 600™ Insurance Index aus seiner Seitwärtsphase nach oben befreien kann, wählt den ETT (Symbol: ETINS). Das Produkt kommt ohne eine jährliche Verwaltungsgebühr aus und partizipiert eins zu eins mit dem Basiswert.² Die Ausschüttungen werden auf Netto-Basis berücksichtigt. Der in Zeichnung stehende Callable BRC (Symbol: KOPLDU) auf Swiss Life und Zurich Insurance ermöglicht dagegen ein teilgeschütztes Investment in der Versicherungsbranche. Das Produkt bietet bei einem Risikopuffer von 40 Prozent eine Seitwärtsrendite von 7.0 Prozent jährlich.

Risiken:ETTs und BRCs sind nicht kapitalgeschützt. Eine negative Entwicklungdes Basiswerts führt zu entsprechenden Verlusten beim ETT. Notiert einer derBasiswerte des BRCs während der Laufzeit einmal auf oder unter dem jeweiligenKick-In Level (Barriere) und kommt zudem die Callable-Funktion nicht zum Tragen, kann die Rückzahlung am Verfalltag durch die physische Lieferung des Basiswertes mit der schlechtesten Wertentwicklung (vom Strike aus) erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.

ETT auf den STOXX Europe 600™Insurance Index

| Index | Stand | Woche¹ | |

|---|---|---|---|

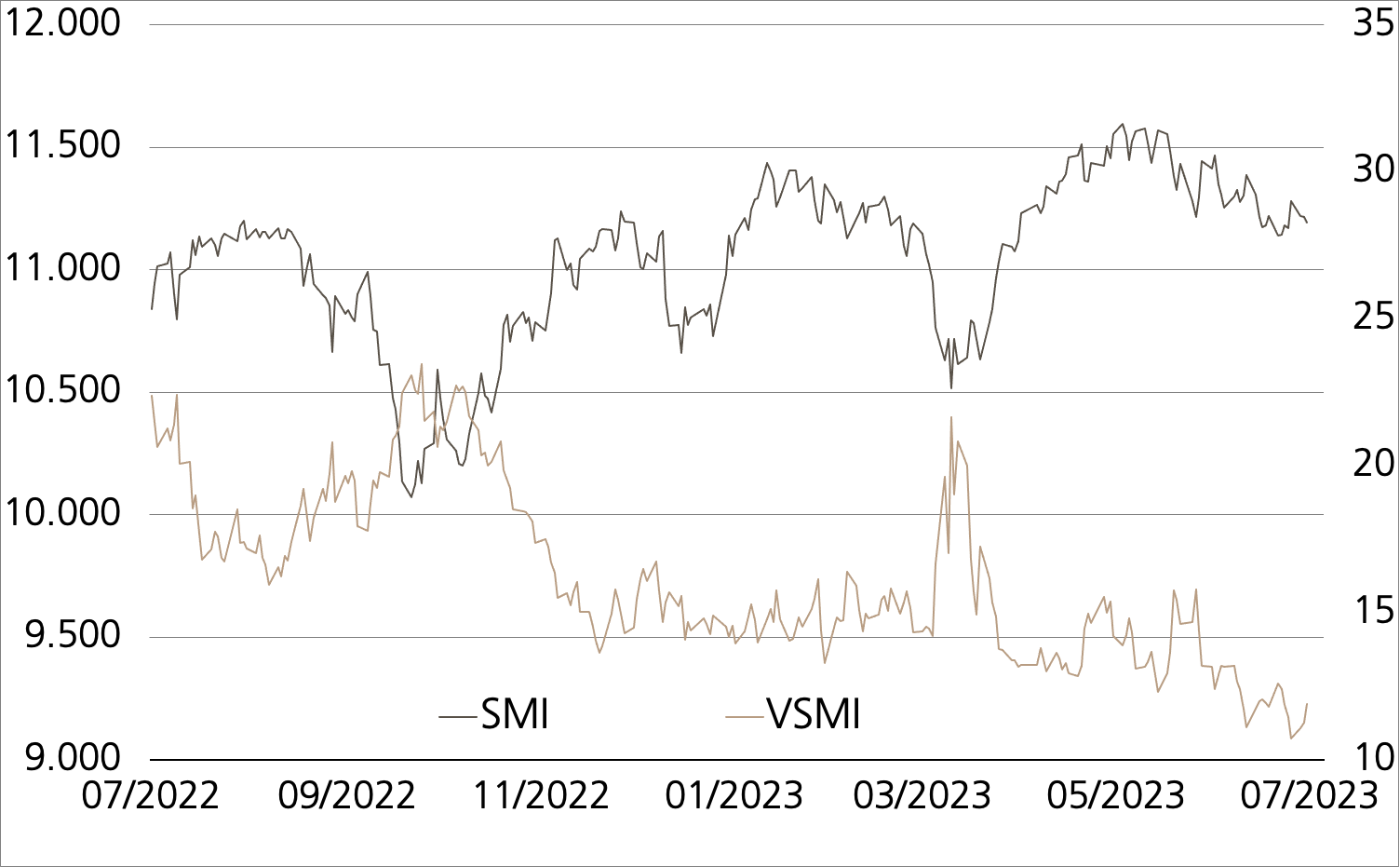

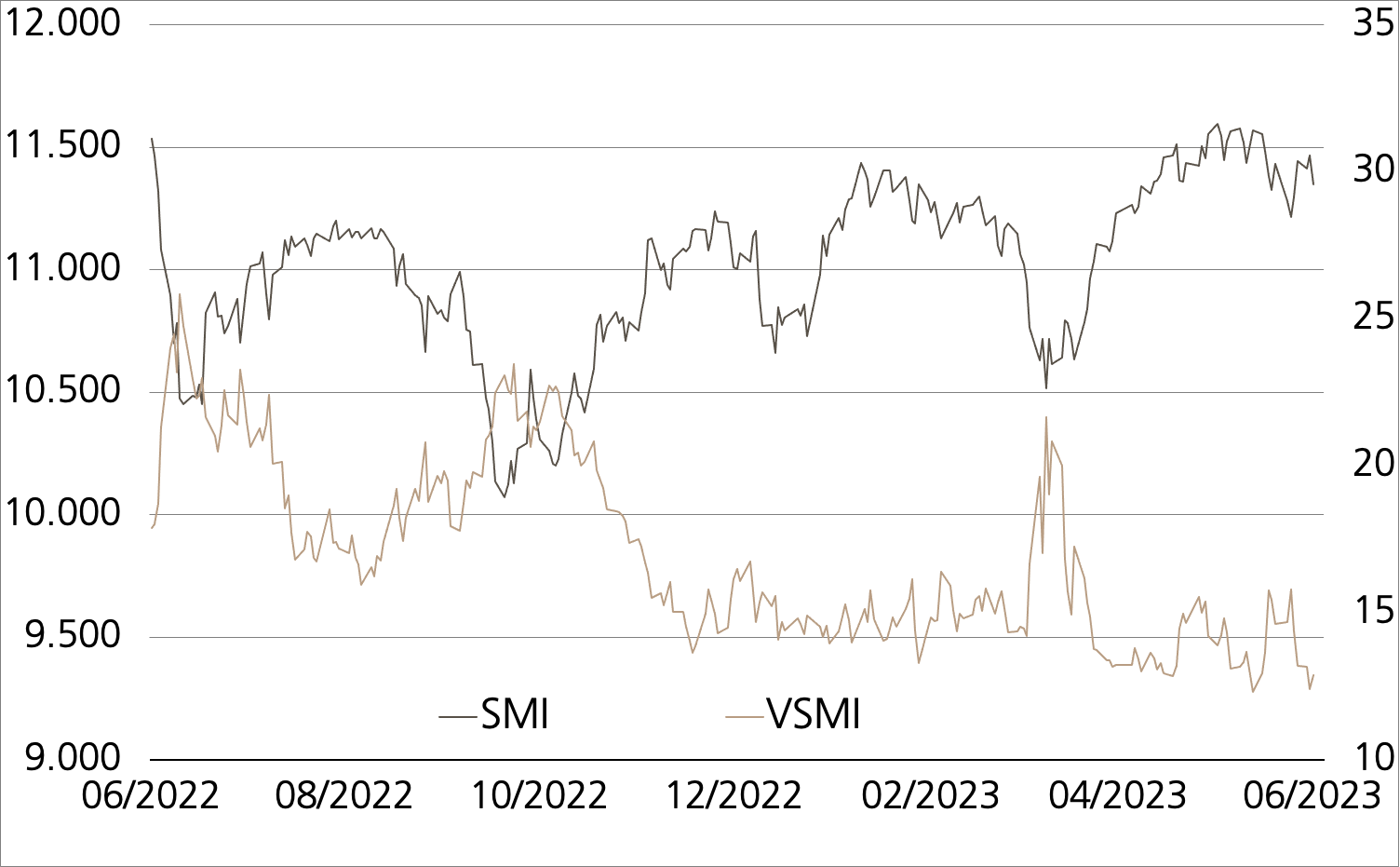

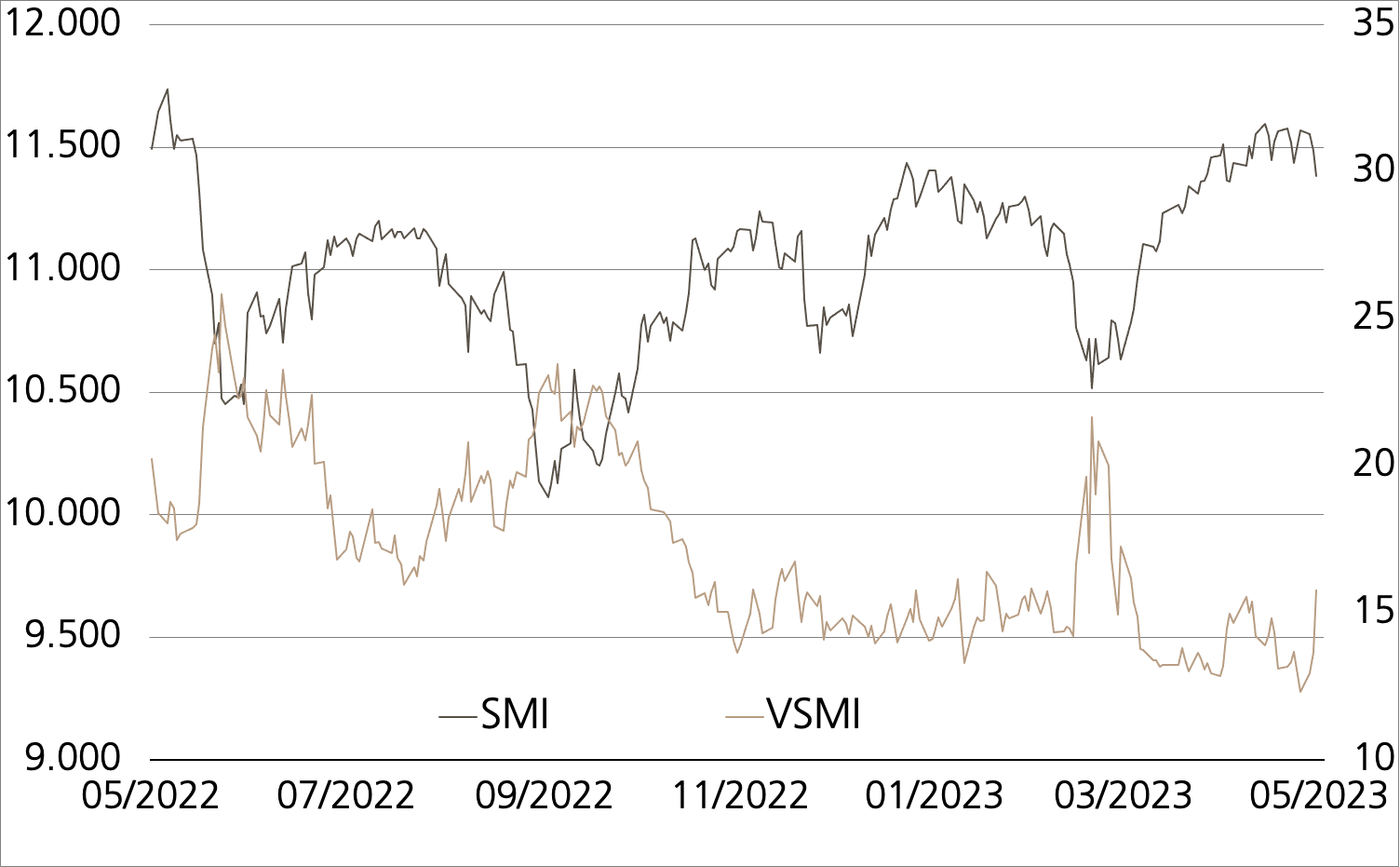

| SMI™ | 11’120.15 | 0.9% | |

| SLI™ | 1’755.99 | 1.0% | |

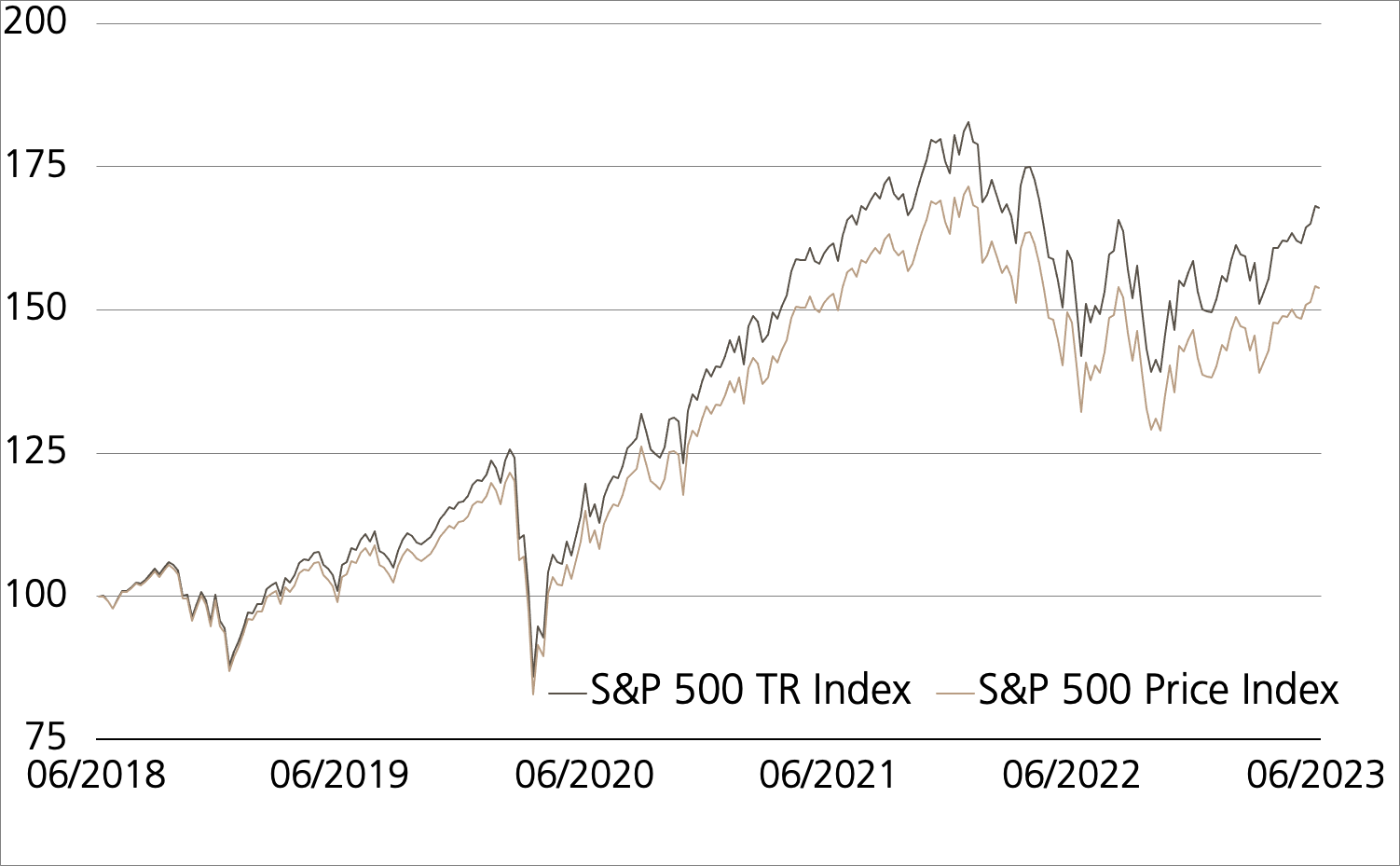

| S&P 500™ | 4’565.72 | 2.1% | |

| EURO STOXX 50™ | 4’364.92 | 0.1% | |

| S&P™ BRIC 40 | 3’296.10 | 0.6% | |

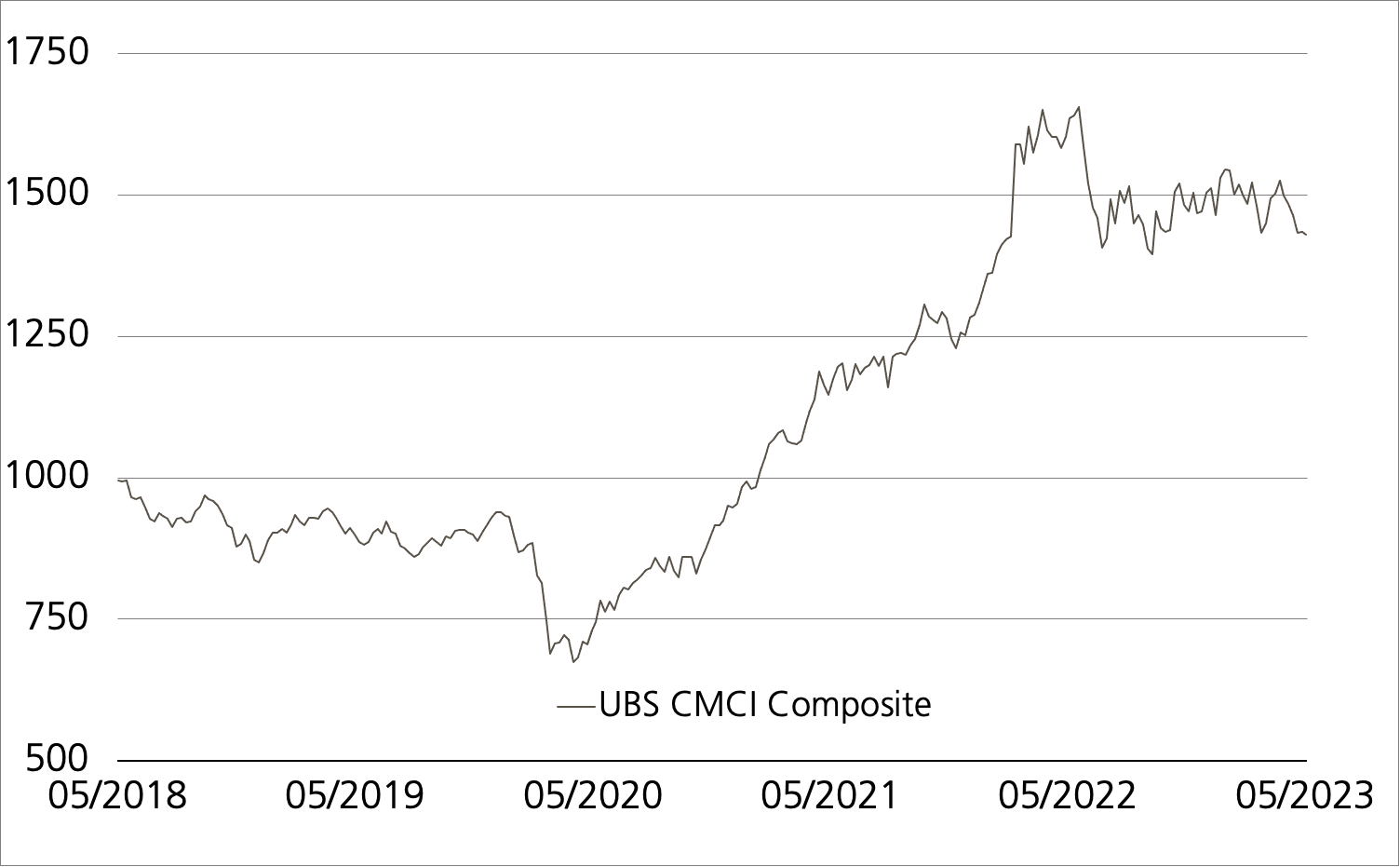

| CMCI™ Compos. | 1’517.30 | 1.9% | |

| Gold (Feinunze) | 1’974.09 | 0.6% | |

AMD

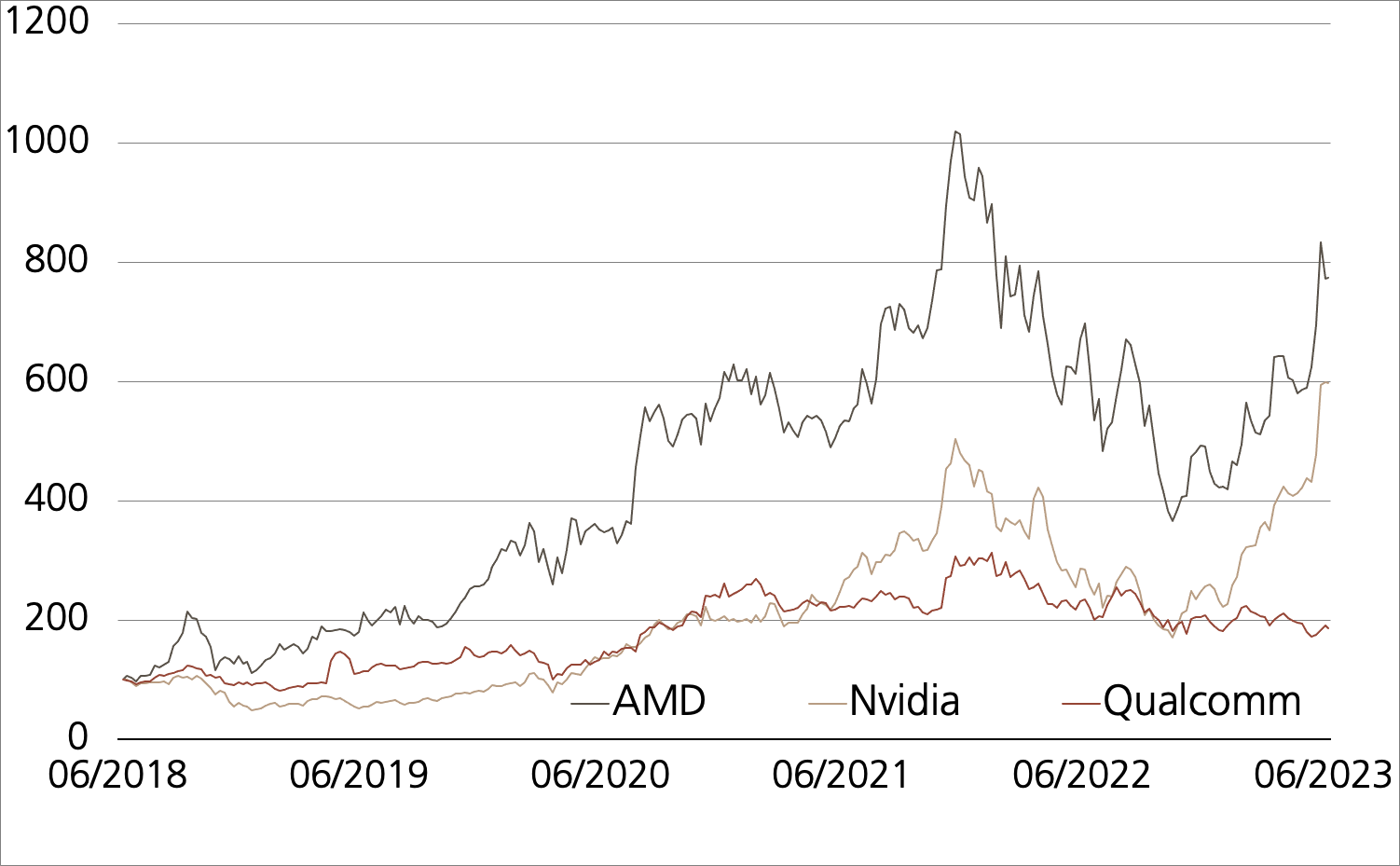

Künstliche Intelligenz im Fokus

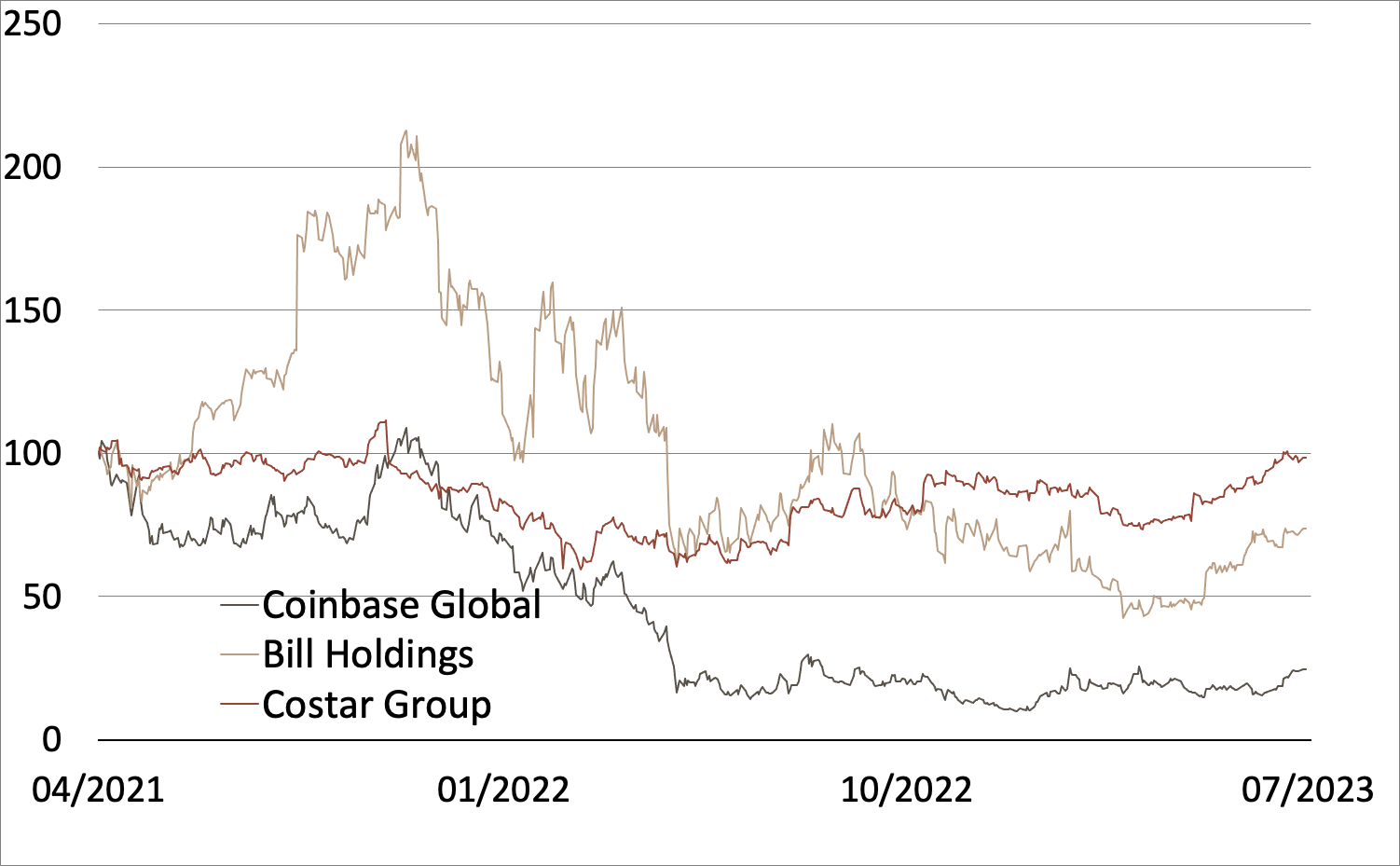

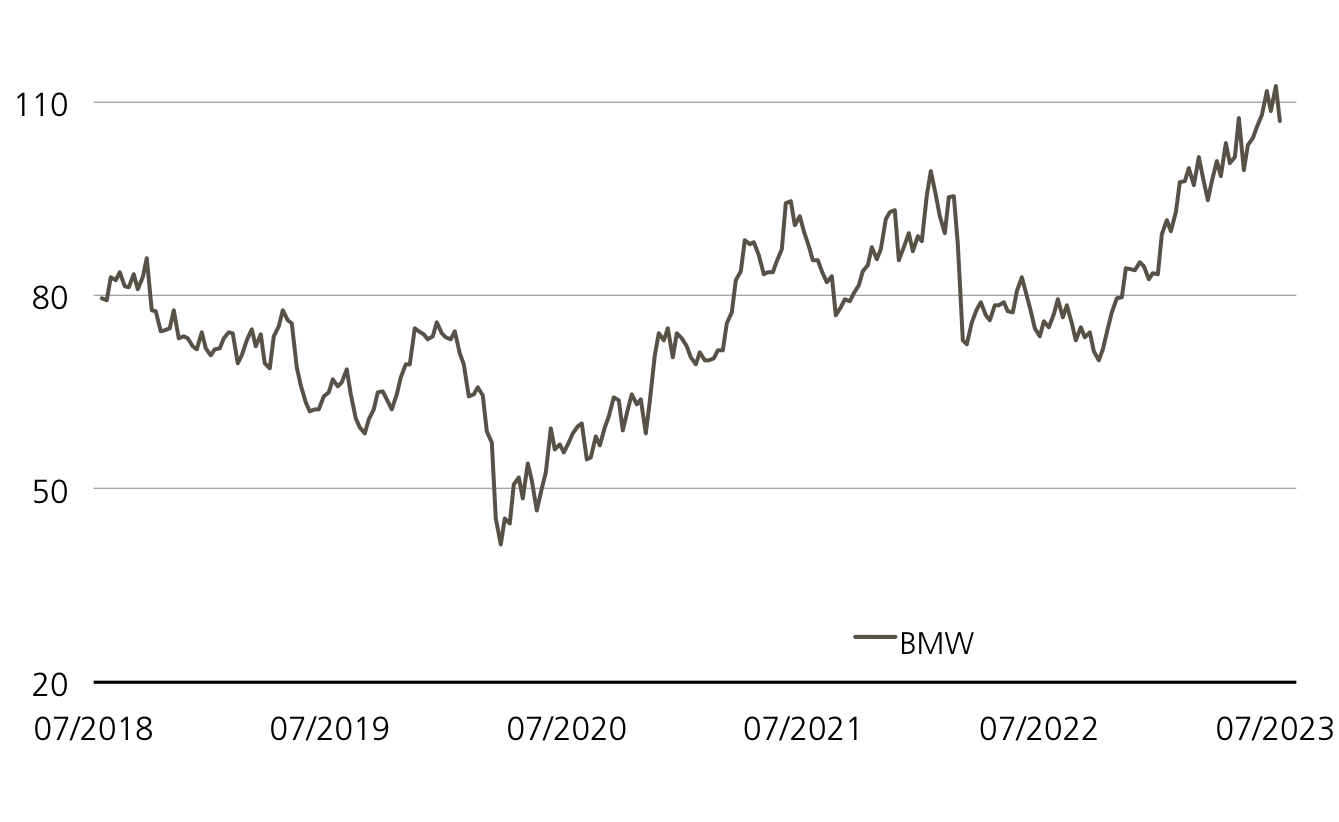

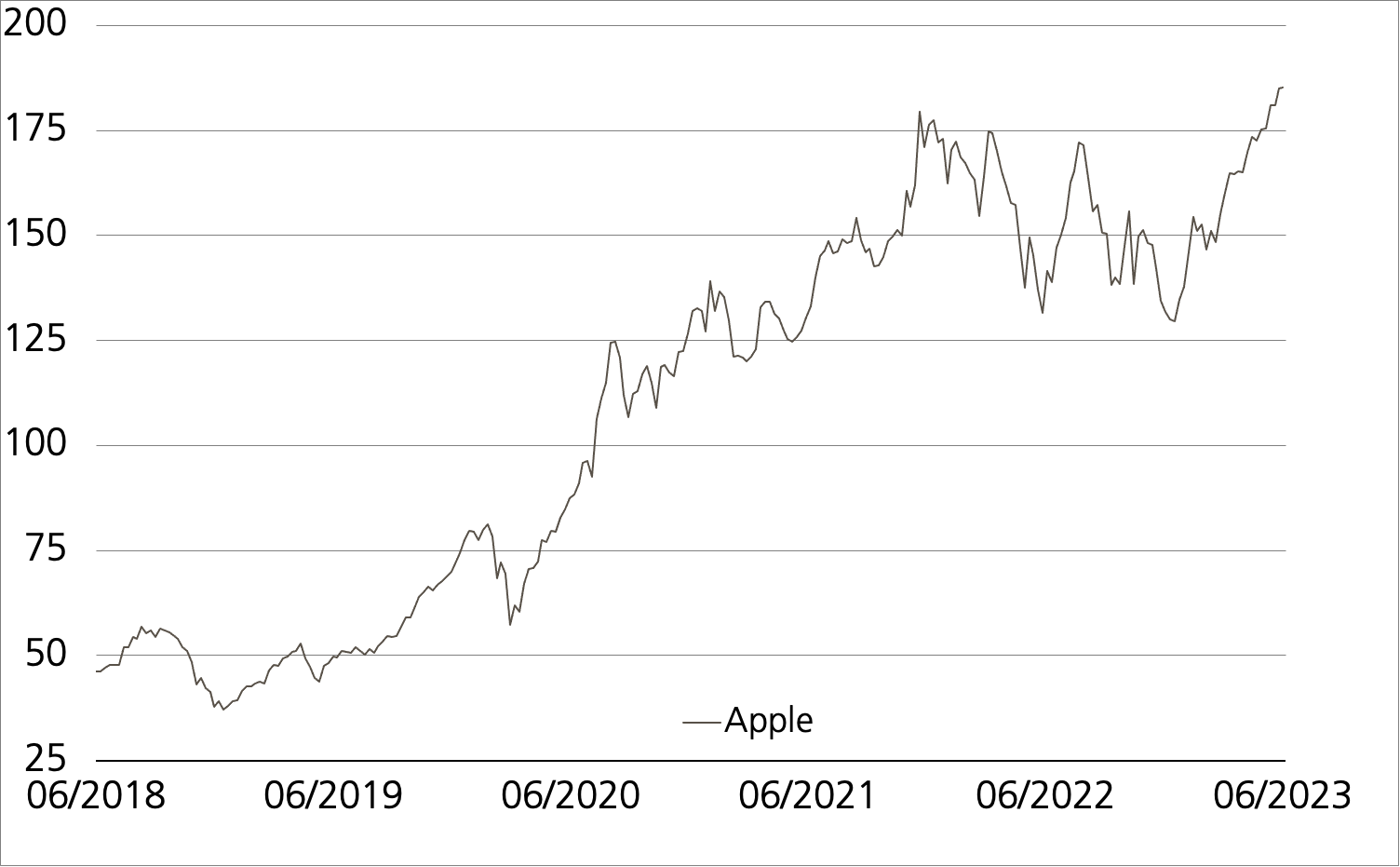

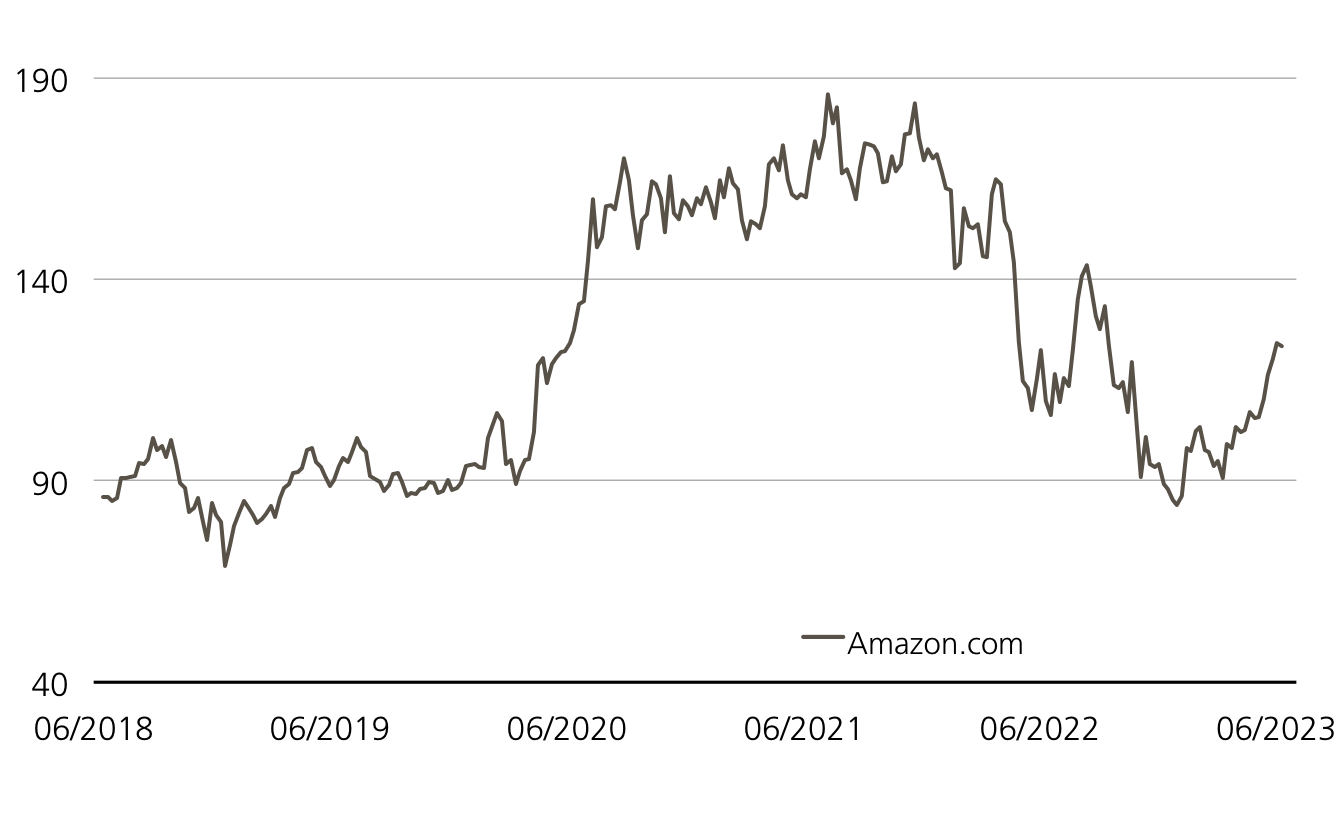

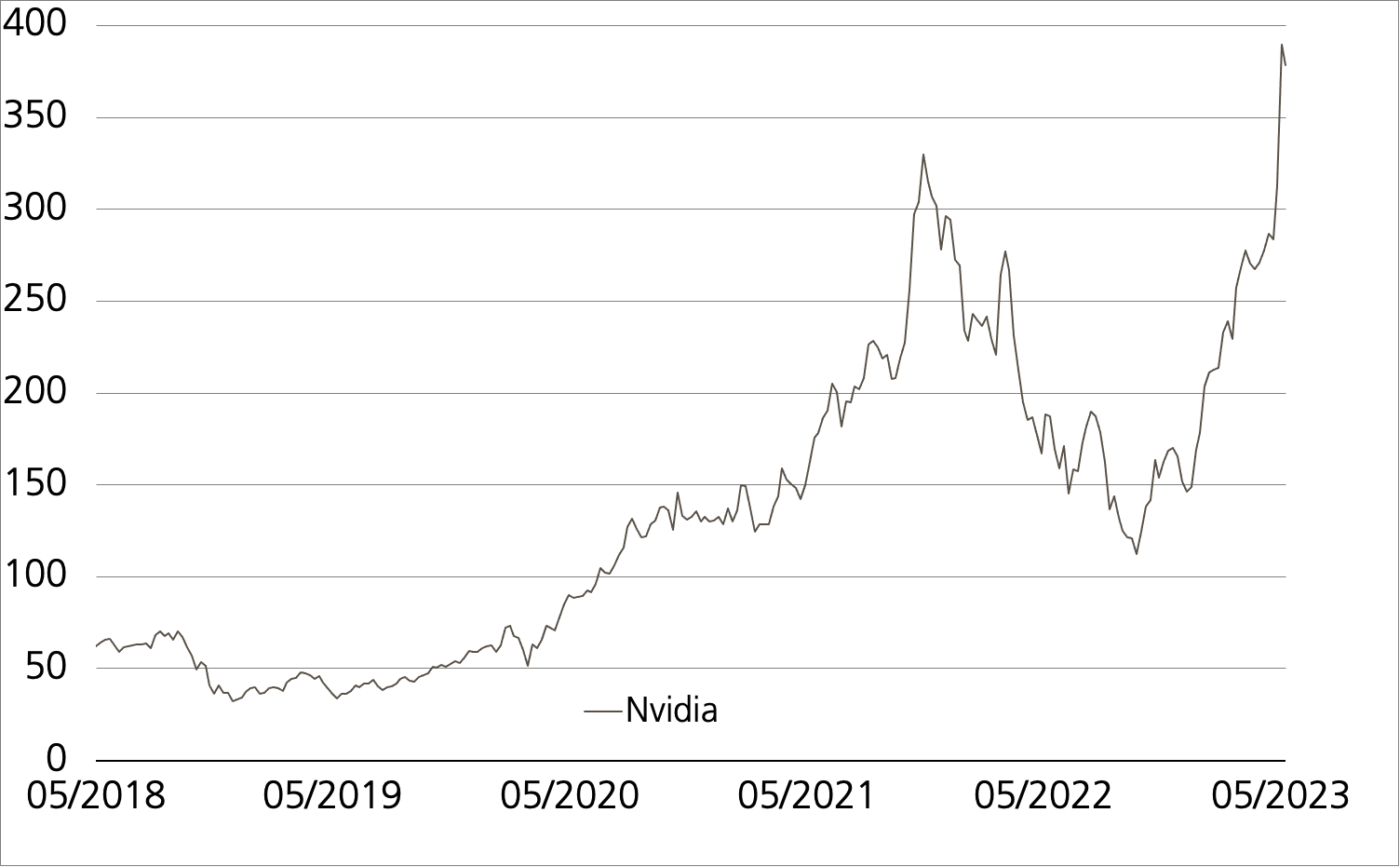

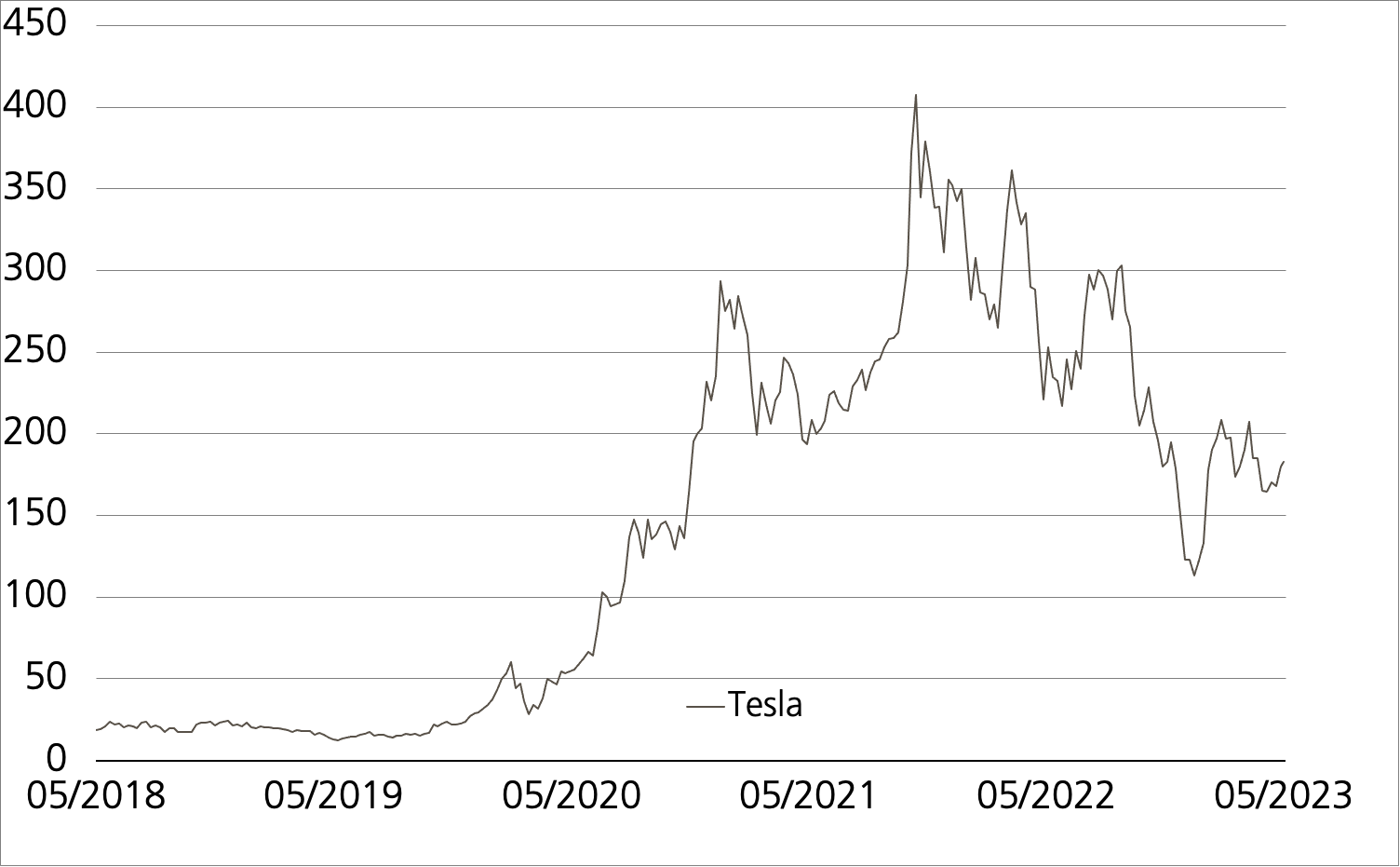

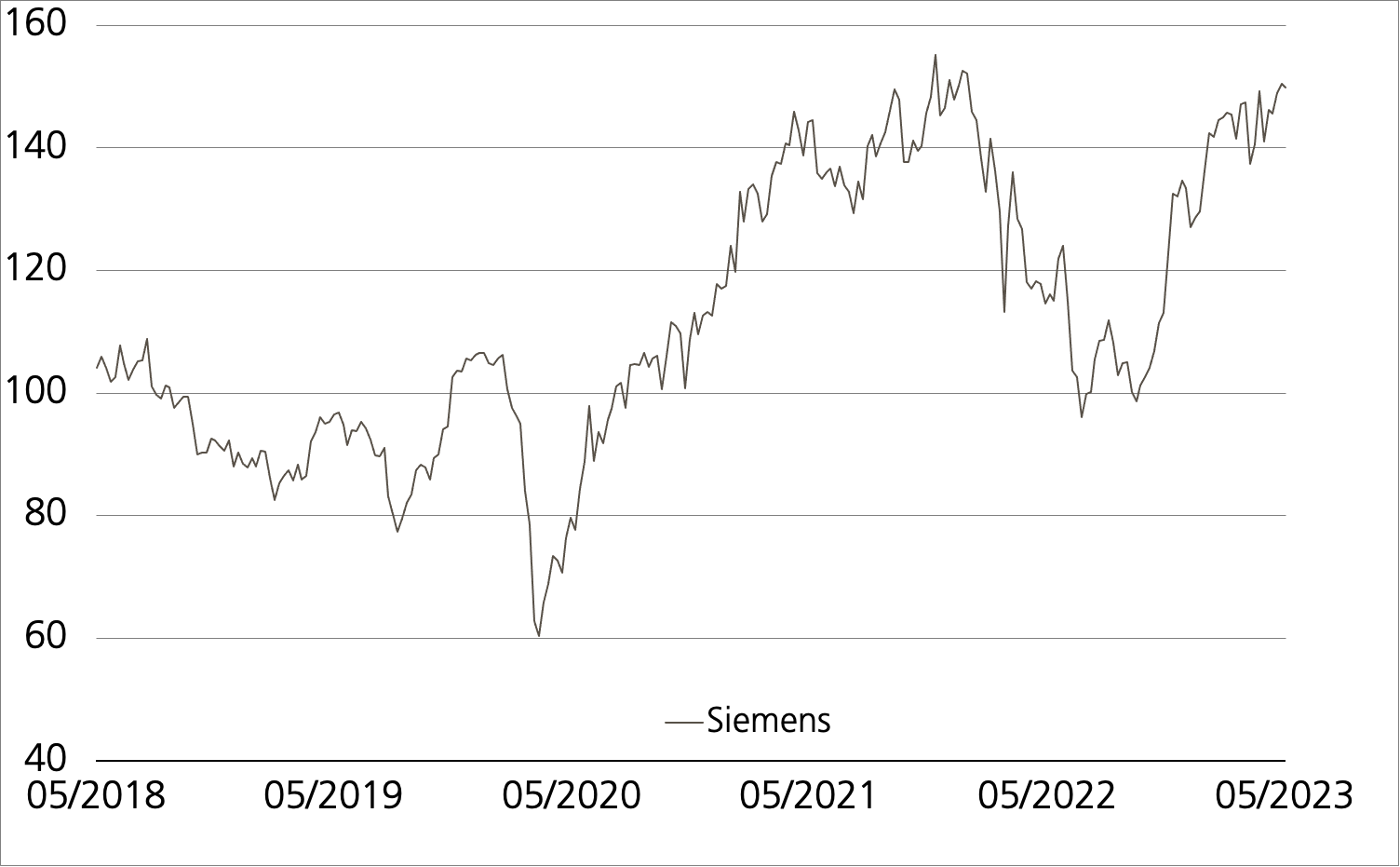

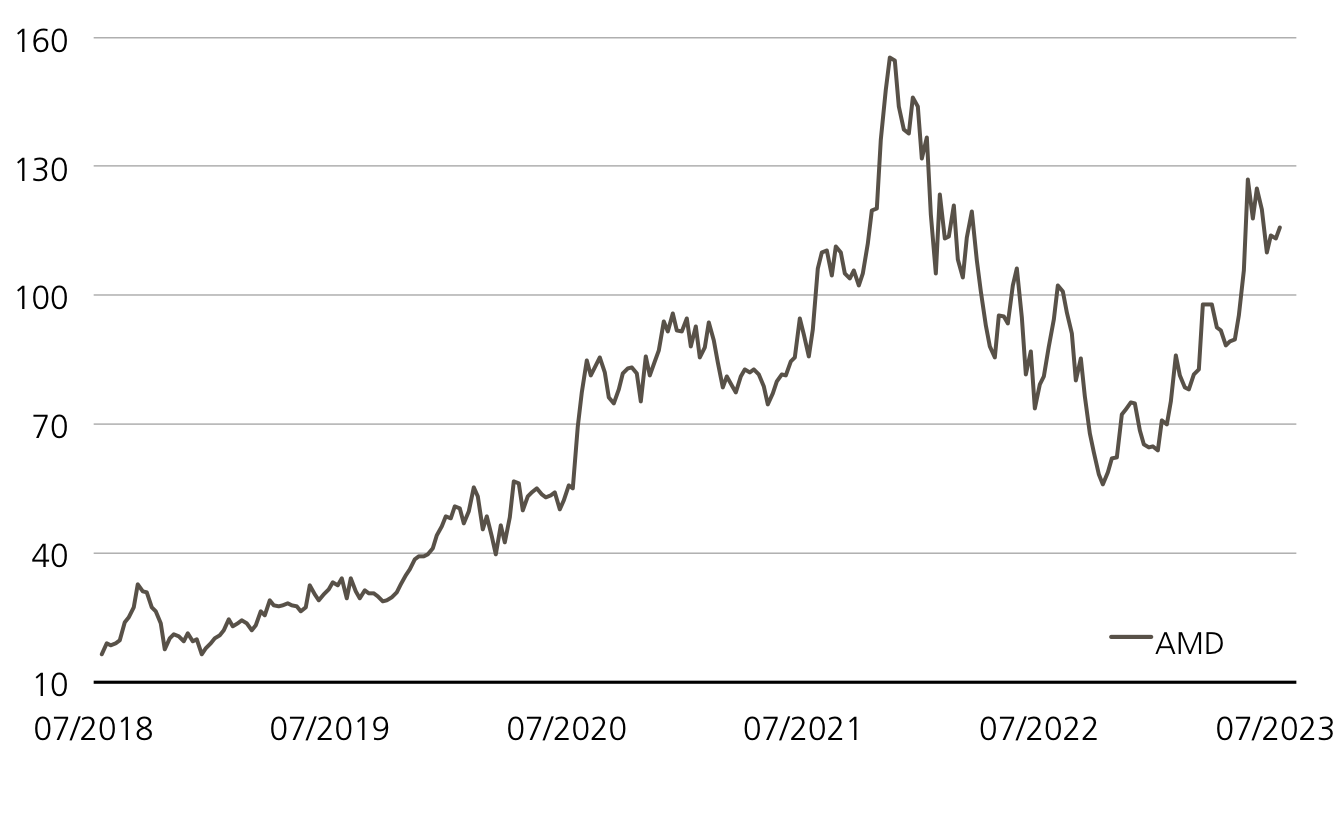

Chancen:Die KI-Fantasie verlieh der AMD-Aktie in diesem Jahr bereits starken Rückenwind.¹ Möglicherweise ein guter Zeitpunkt, um mit bedingtem Teilschutz in den Tech-Titel einzusteigen. Der neue Barrier Reverse Convertible (Symbol: KOPFDU). weist attraktive Konditionen auf. Der Coupon beläuft sich auf hohe 11.75 Prozent p.a., der Risikopuffer auf komfortable 50 Prozent. Solange die Barriere nicht touchiert wird, erzielt das Produkt den Höchstertrag.

Risiken:Barrier Reverse Convertibles sind nicht kapitalgeschützt. Notiert AMD während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), kann die Tilgung am Verfalltag durch eine physische Lieferung des Basiswertes erfolgen (höchstens jedoch zum Nominalwert zuzüglich Coupon). In diesem Fall sind Verluste wahrscheinlich. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

| Remove | ||

|---|---|---|

| Symbol | KOPFDU | |

| SSPA Name | Barrier Reverse Convertible | |

| SSPA Code | 1230 | |

| Basiswert | AMD | |

| Handelswährung | USD | |

| Coupon | 11.75% p.a. | |

| Strike Level | 100% | |

| Kick-In Level (Barriere) | 50% | |

| Verfall | 27.01.2025 | |

| Emittentin | UBS AG, London | |

| Zeichnung bis | 26.07.2023 | |

Termsheet Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest Quelle: UBS AG Stand: 19.07.2023

²) Die Konditionen der ETTs werden jährlich überprüft und können mit einer Frist von 13 Monaten nach Bekanntgabe angepasst werden.