Zick-Zack-Kurs zum Jahresauftakt

10. Januar 2022

Zick-Zack-Kurs zum Jahresauftakt

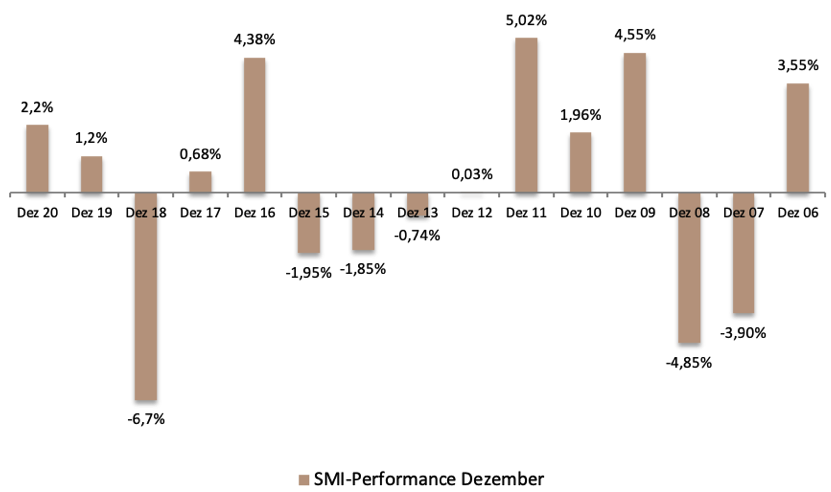

Das neue Börsenjahr hat so begonnen, wie das alte aufgehört hat: mit Rekordmarken. Gleich am 3. Januar 2022, dem ersten Handelstag, erreichte der SMI® ein Allzeithoch von 12’997.15 Punkten. Doch zum Sprung über die Marke von 13’000 Zählern reichte es für den Schweizer Leitindex zunächst nicht. Vielmehr beendete der SMI® die erste Handelswoche gut ein Prozent unter dem Vorjahresultimo. Egal, ob Frankfurt, Tokio oder New York: Das skizzierte Auf und Ab liess sich auch an anderen wichtigen Börsenplätzen beobachten.*

Als hauptverantwortlich für das vorläufige Ende der „Weihnachtsrallye“ gilt die US-Notenbank. Am vergangenen Mittwoch hat das Fed das Protokoll zu seiner jüngsten Sitzung publiziert. Daraus geht hervor, dass die Währungshüter angesichts der hohen Inflation über eine stärkere Straffung des geldpolitischen Kurses nachdenken. Nach Ansicht einiger Fed-Mitglieder könnte es angebracht sein, die Zinsen früher oder stärker als bisher beabsichtigt zu erhöhen. Teilnehmer der Sitzung stellten zudem eine Verkleinerung der Notenbankbilanz relativ bald nach dem Start von Zinserhöhungen zur Diskussion. (Quelle: Thomson Reuters, Medienbericht, 05.01.2022)

Gemischtes Bild am US-Arbeitsmarkt

Nach dieser Publikation zogen die Renditen deutlich an. Der 10-jährige US Treasury kletterte am Freitag auf 1.801 Prozent und warf damit soviel ab, wie seit Anfang 2020 nicht mehr. Die Terminmärkte indizieren jetzt eine Wahrscheinlichkeit von 80 Prozent, dass die US-Notenbank im März ihren Leitsatz nach oben schraubt. Insgesamt gehen die Märkte mittlerweile von mehr als drei Zinserhöhungen im laufenden Jahr aus. An dieser Einschätzung konnte der jüngste US-Arbeitsmarktbericht wenig ändern. Zwar fiel der Stellenaufbau im Dezember mit 199’000 zusätzlichen Jobs nur etwa halb so stark aus wie erwartet. Doch gleichzeitig schrumpfte die Arbeitslosenquote auf 3.9 Prozent von 4.2 Prozent im Vormonat, während der durchschnittliche Stundenlohn um 0.6 Prozent gestiegen ist. Im November lag die Steigerung bei 0.4 Prozent. (Quelle: Thomson Reuters, Medienbericht, 07.01.2022)

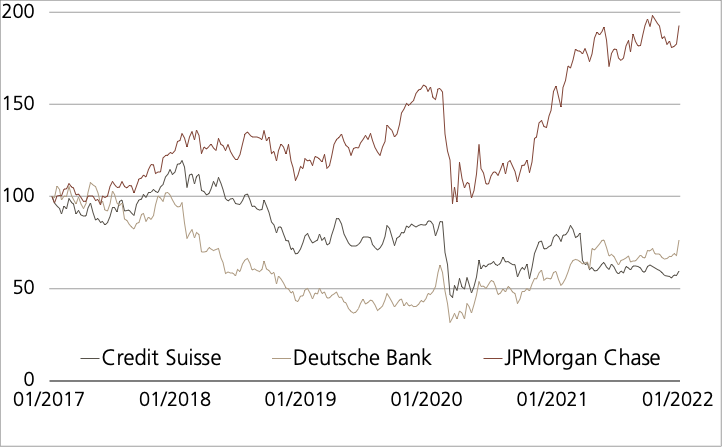

Bankaktien mit Momentum

Profitiert haben vom jüngsten Renditeanstieg die Finanzaktien. Beispielsweise legte der STOXX® Europe 600 Banks Index auf Wochensicht um annähernd sieben Prozent zu.* Passend zum Momentum in diesem Sektor steht auf KeyInvest der Autocallable Barrier Reverse Convertible (Symbol: KKDUDU)**, kurz BRC, auf Credit Suisse, Deutsche Bank und JPMorgan Chase in der Zeichnung. Diese Neuemission bringt eine Couponzahlung in Höhe von 9.00 Prozent p.a. mit. In die 18-monatige Laufzeit gehen die drei Bankaktien mit Barrieren von jeweils 60 Prozent der Anfangsfixierung. Wegen der Autocallable-Funktion ist eine vorzeitige Kündigung dieser Emission möglich.

Bitte beachten Sie ausserdem, dass der BRC nicht kapitalgeschützt ist: Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Einstieg in die Berichtssaison

Der Basiswert JPMorgan Chase rückt am kommenden Freitag in den Fokus. Dann präsentiert das US-Unternehmen seine Quartalszahlen. Traditionell läutet der Finanzsektor an der Wall Street die Berichtssaison ein. Auch in der Schweiz melden sich erste Konzerne mit Zahlen zum vergangenen Jahr zu Wort. Während der Finanzinvestor Partners Group seine Assets under Management (AuM) vorlegt, publiziert der Sanitärtechnikspezialist Geberit den Umsatz für 2021. Relativ ruhig bleibt es an der Konjunkturfront. Beachtung dürften bei den makroökonomischen Daten vor allem die Konsumentenpreise aus den USA am Mittwoch sowie die am Freitag anstehenden US-Detailhandelsumsätze finden.

EUR/CHF (5 Jahre)*

Quelle: Thomson Reuters, 07.01.2022

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 11.01.2022 | k.A. | CH | Sika Umsatz 2021 |

| 12.01.2022 | 14:30 | US | Konsumentenpreise Dezember 2021 |

| 12.01.2022 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Dezember 2021 |

| 13.01.2022 | 07:00 | CH | Geberit Umsatz 2021 |

| 13.01.2022 | 07:00 | DE | Hella Quartalszahlen |

| 13.01.2022 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 13.01.2022 | 17:45 | CH | Partners Group AuM 2021 |

| 14.01.2022 | 14:30 | US | Detailhandelsumsätze Dezember 2021 |

| 14.01.2022 | 14:30 | US | JPMorgan Chase Quartalszahlen |

| 14.01.2022 | 14:30 | US | Citigroup Quartalszahlen |

| 14.01.2022 | 14:30 | US | Wells Fargo Quartalszahlen |

| 14.01.2022 | 14:30 | US | Blackrock Quartalszahlen |

Quelle: Thomson Reuters, Stand: 10.01.2022

Weitere Blogeinträge:

Tage der Wahrheit(en)

Die USA im Allgemeinen und die Wall Street im Speziellen sind an den internationalen Kapitalmärkten das Mass aller Dinge.

Mit einer Zinssenkung in die Woche

Die chinesische Zentralbank hat am Montag den einjährigen Leitzins um 0.25 Prozentpunkte auf 3.10 Prozent reduziert.

Geldhahn auf, Kurse rauf

Die US-Wirtschaft hat im September 2024 ausserhalb der Landwirtschaft gut eine Viertelmillion neue Arbeitsplätze geschaffen.