Start in einen richtungsweisenden Monat?

2. Juni 2020 – UBS Thema im Fokus

Start in einen richtungsweisenden Monat?

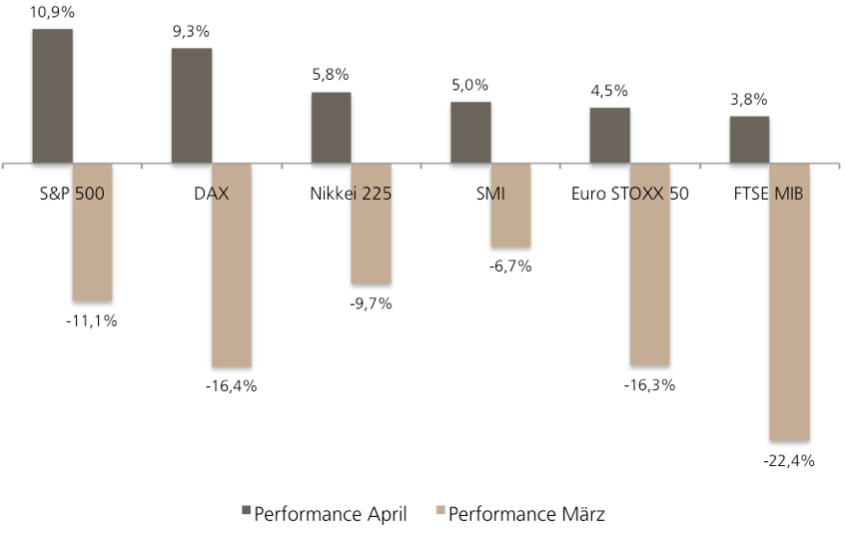

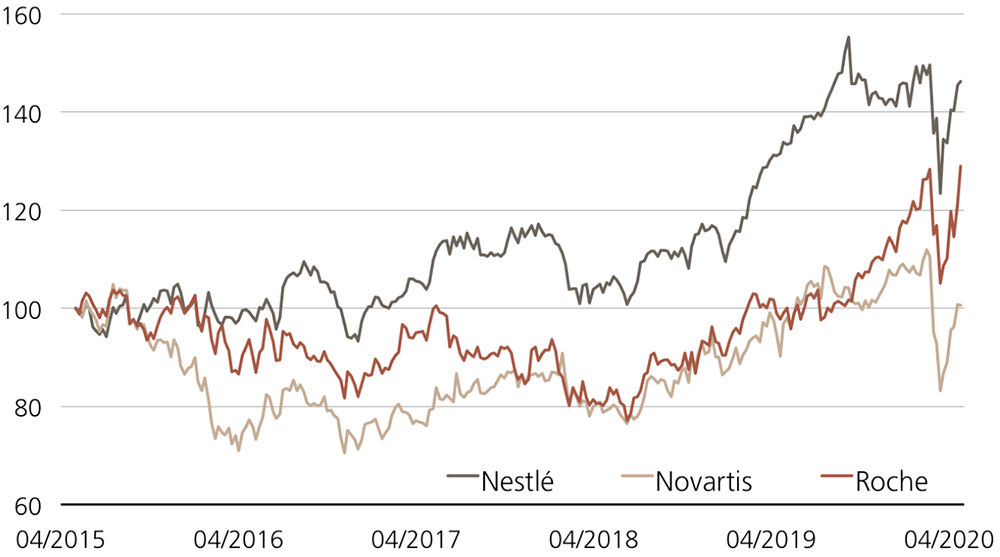

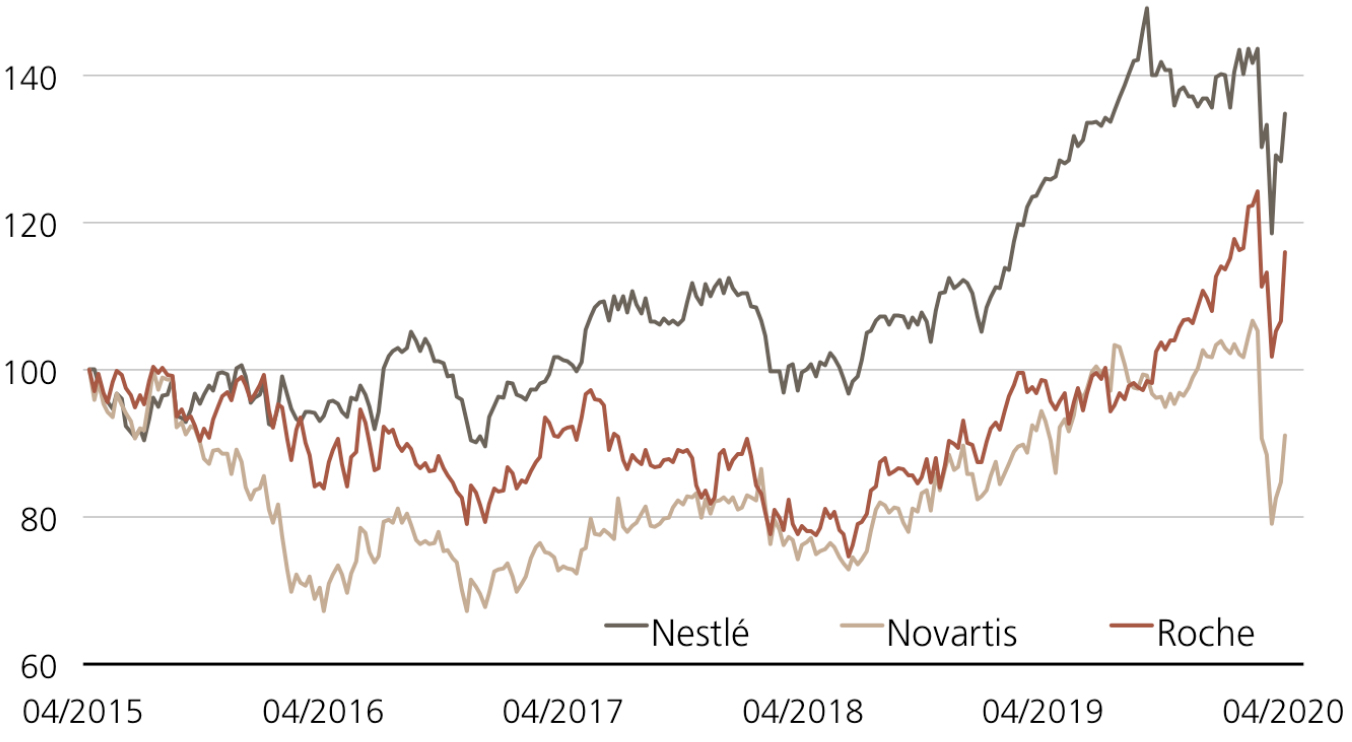

„Sell in May and go away“ – so mancher Investor dürfte sich während des verlängerten Pfingstwochenendes den Kopf über diese alte Börsenweisheit zerbrochen haben. Schliesslich haben die Aktienmärkte mit einer starken Gegenbewegung auf den Corona-Ausverkauf von Ende Februar und Anfang März reagiert. Der SMITM erreichte am 28. Mai ein neues Verlaufshoch von 9‘966.05 Punkten. Damit notierte der heimische Leitindex gut 30 Prozent über dem Tiefpunkt der Korrektur. Gleichwohl hat die v-förmige Erholung in den vergangenen Wochen etwas an Fahrt verloren.¹

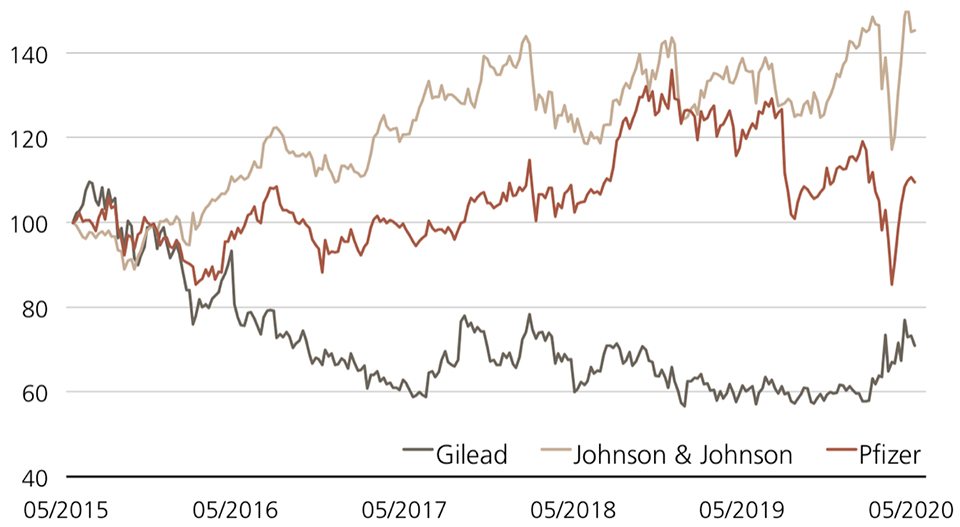

Laut Mark Haefele, Chief Investment Officer UBS Global Wealth Management, wägen Investoren die Hoffnung auf eine wirtschaftliche Erholung gegen die Angst vor einer zweiten Corona-Welle, die hohen Bewertungen sowie den schwelenden Streit zwischen den USA und China ab. Damit die Märkte einen „zweiten Wind“ erhalten, müsste laut Haefele vor allem das Vertrauen darauf, dass ein starker Anstieg der Virusinfektionen nicht zu erneuten Lockdowns führt, zunehmen. Dabei spielt die Suche nach Impfstoffen sowie Präparaten zur Behandlung von Covid-19 eine wichtige Rolle. Der CIO ist zuversichtlich, dass weitere medizinische Fortschritte veröffentlicht werden. (Quelle: UBS CIO GWM, UBS House View, Monthly Letter, 21. Mai 2020)

Konjunktur: Zeit für die Fakten

Auch im Kampf gegen die wirtschaftlichen Folgen der Pandemie könnte der Juni richtungsweisend werden. Gleich in der ersten Handelswoche laufen eine Reihe von wichtigen Konjunkturindikatoren und -daten über die Nachrichtenticker. In der Schweiz veröffentlicht das Seco am Mittwochmorgen die aktuellen Zahlen zum Bruttoinlandsprodukt (BIP). Nach Angaben der Nachrichtenagentur Thomson Reuters gehen Analysten im Schnitt davon aus, dass die heimische Wirtschaft in den ersten drei Monaten des Jahres gegenüber dem Schlussquartal 2019 um 2.0 Prozent geschrumpft ist. Auf Jahressicht impliziert der Konsens einen BIP-Rückgang von 0.9 Prozent.

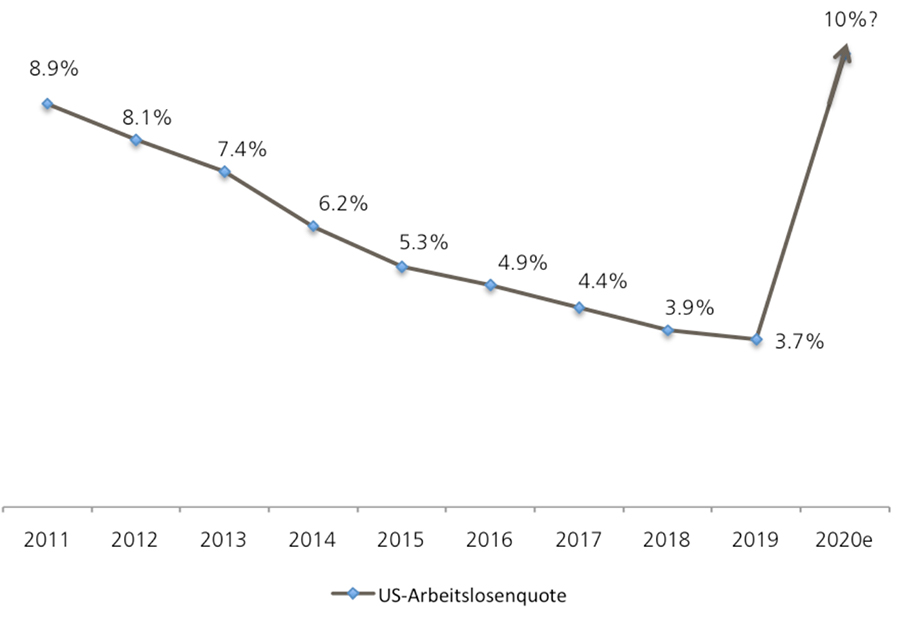

Hinweise darauf, wie es im zweiten Quartal mit der Konjunktur weitergeht, liefern die Einkaufsmanagerindizes. Für die Schweiz wird das Stimmungsbarometer am heutigen Dienstag (nach Redaktionsschluss) veröffentlicht. Der Dienstleister Markit legt am Mittwoch die Ergebnisse seiner im Mai in der Eurozone durchgeführten Einkaufsmanager-Umfrage vor. In den USA steht der offizielle Arbeitsmarktbericht im Fokus. Am Freitag dürften aus Washington D.C. unschöne Zahlen kommen. Der Reuters-Konsens erwartet, dass im Mai ausserhalb der Landwirtschaft 8.25 Millionen Stellen weggefallen sind.

Notenbanken: Neuer Sitzungsreigen

Den „Nonfarm-Payrolls“-Report dürften auch die Verantwortlichen bei der US-Notenbank genau unter die Lupe nehmen. Das Federal Reserve hat sich mit zwei Zinssenkungen sowie Unterstützungsprogrammen für die Wirtschaft in Billionenhöhe gegen die Krise gestemmt. Ihr Präsident, Jerome Powell, bekräftigte zuletzt die Bereitschaft, die geldpolitischen Instrumente zur Bekämpfung des Abschwungs weiter zu nutzen. (Quelle: Thomson Reuters, Medienbericht, 29.05.2020) Am 9. Juni kommt der Fed-Offenmarktausschuss zu seiner nächsten turnusmässigen Sitzung zusammen.

Bereits an diesem Donnerstag trifft sich der EZB-Rat. Um 13:45 Uhr wird das von Christine Lagarde geleitete Gremium die Zinsentscheidung veröffentlichen. Ab 14:30 Uhr nimmt die EZB-Präsidentin an einer Medienkonferenz zur Beschlusslage sowie den weiteren Aussichten Stellung. Schon jetzt hat die Französin die Hoffnung auf einen relativ milden Konjunktureinbruch aufgegeben. Das BIP dürfte in diesem Jahr in der Eurozone zwischen acht und zwölf Prozent sinken, erklärte Lagarde in der vergangenen Woche. Zuvor hatte die EZB mit einem Minus zwischen fünf und zwölf Prozent gerechnet. (Quelle: Thomson Reuters, Medienbericht, 27.05.2020)

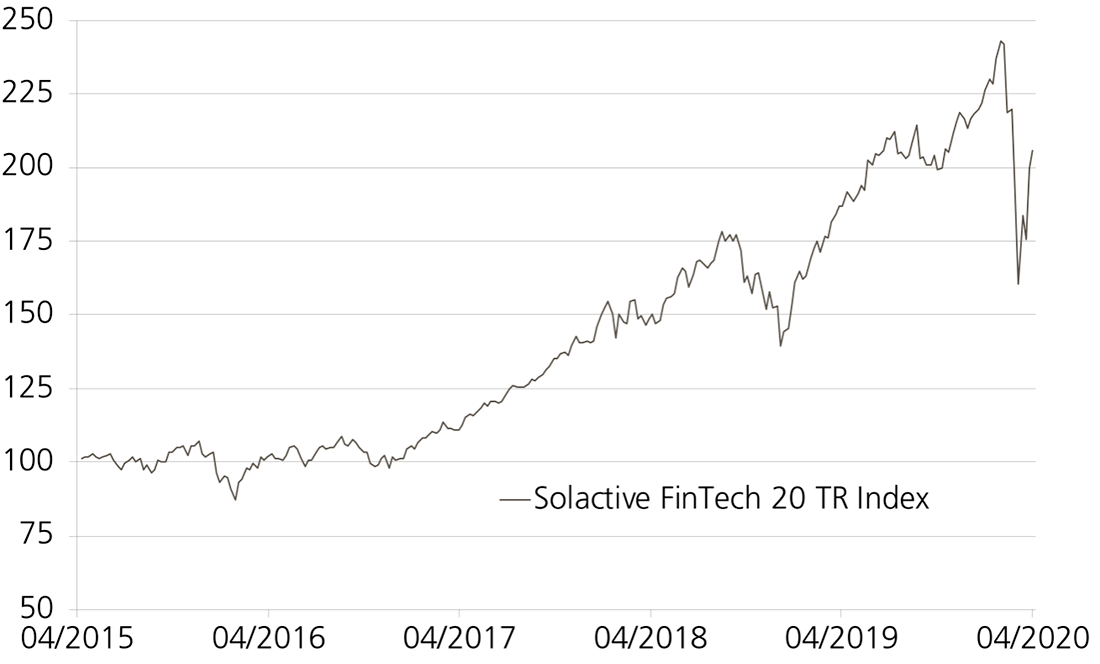

Krisen können auch Gewinner beinhalten. In der Corona-Pandemie zählen dazu die Anbieter von Software für die ortsunabhängige Organisation von Arbeitsabläufen sowie die Kommunikation. So sind Zoom Video und Slack Technologies mit ihren Programmen beispielsweise vermehrt im Home Office von Beschäftigten vertreten. In der neuen, an Unternehmensberichten eigentlich armen Woche präsentiert das US-Duo die Resultate für das abgelaufene Geschäftsquartal.

SMI™ (5 Jahre, Angaben in CHF)¹

Stand: 29.05.2020; Quelle: Bloomberg

¹) Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 02.06.2020 | 22:00 | US | Zoom Video Communications Quartalszahlen |

| 03.06.2020 | 07:45 | CH | BIP 1. Quartal |

| 03.06.2020 | 08:00 | DE | Industrieproduktion Mai 2020 |

| 03.06.2020 | 09:55 | DE | Arbeitslosenrate Mai 2020 |

| 03.06.2020 | 10:00 | EZ | Markit Einkaufsmanagerindex Mai 2020 |

| 03.06.2020 | 11:00 | EZ | Produzentenpreise Mai 2020 |

| 03.06.2020 | 14:15 | US | ADP Arbeitsmarktbericht Mai 2020 |

| 03.06.2020 | 16:00 | US | Auftragseingang Industrie Mai 2020 |

| 04.06.2020 | 08:30 | CH | Konsumentenpreise Mai 2020 |

| 04.06.2020 | 11:00 | EZ | Detailhandelsumsätze Mai 2020 |

| 04.06.2020 | 13:45 | EZ | EZB: Zinsentscheidung |

| 04.06.2020 | 22:00 | US | Slack Technologies Quartalszahlen |

| 05.06.2020 | 01:00 | US | Broadcom Quartalszahlen |

| 05.06.2020 | 08:00 | DE | Auftragseingang Industrie Mai 2020 |

| 05.06.2020 | 09:00 | CH | Währungsreserven Mai 2020 |

| 05.06.2020 | 14:30 | US | Offizieller Arbeitsmarktbericht Mai 2020 |

Stand: 02.06.2020; Quelle: Thomson Reuters

Weitere Blogeinträge:

Mit Schwung in den Mai

Follow us on LinkedIn 06. Mai 2024 Mit Schwung in den Mai Wie erwartet hat die US-Notenbank die Zinsen nicht angerührt. Sie beliess die „Target Rate“ auf [...]

Spannung am Tag der Arbeit

Follow us on LinkedIn 29. April 2024 Spannung am Tag der Arbeit Viele internationale Börsenplätze starten heute in eine verkürzte Handelswoche. Am Mittwoch, dem „Tag der Arbeit“ bleiben die [...]

Edelmetalle hui, Aktien pfui

Follow us on LinkedIn 22. April 2024 Edelmetalle hui, Aktien pfui „April, April, er weiss nicht, was er will“. Diesen Spruch, der sich zumeist auf das Wetter [...]