Frischer Wind von allen Seiten

20. September 2021

Frischer Wind von allen Seiten

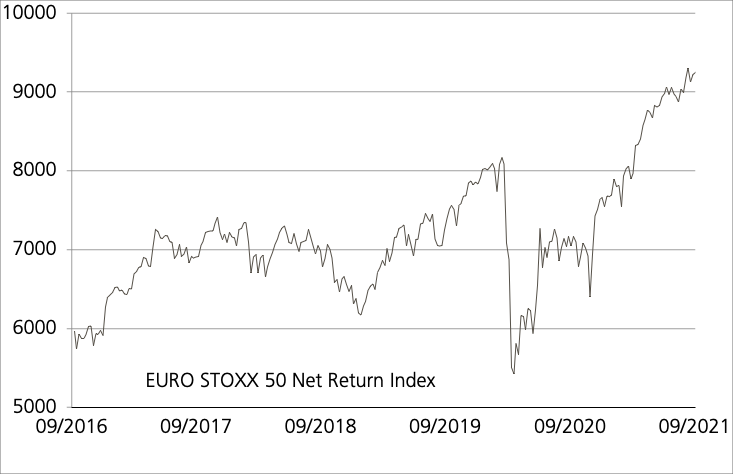

In vielerlei Hinsicht steht die 38. Kalenderwoche in diesem Jahr unter dem Motto: „Aufbruch in neue Zeiten“. Zum einen greift heute (20. September) die Erweiterung des DAX von 30 auf 40 Mitglieder. Zum anderen beginnt in Deutschland die heisse Phase des Wahlkampfs. Erstmals seit 2005 könnten es Bündnis 90/Die Grünen in der Bundestagswahl am 26. September wieder in eine Regierungskoalition schaffen. Dem nicht genug: Das Fed tagt diese Woche und könnte womöglich über den Startschuss, die milliardenschweren Ankäufe von Staatsanleihen und Hypothekenpapieren zurückzufahren, informieren. Neben den US-Währungshütern treffen sich auch noch zahlreiche andere Notenbanker rund um den Globus, um über ihre weitere Geldpolitik zu beraten. „Last but not least“ hängt noch die Krise rund um den chinesischen Immobilienentwickler Evergrande wie ein Damoklesschwert über den Märkten.

Weniger Wachstum

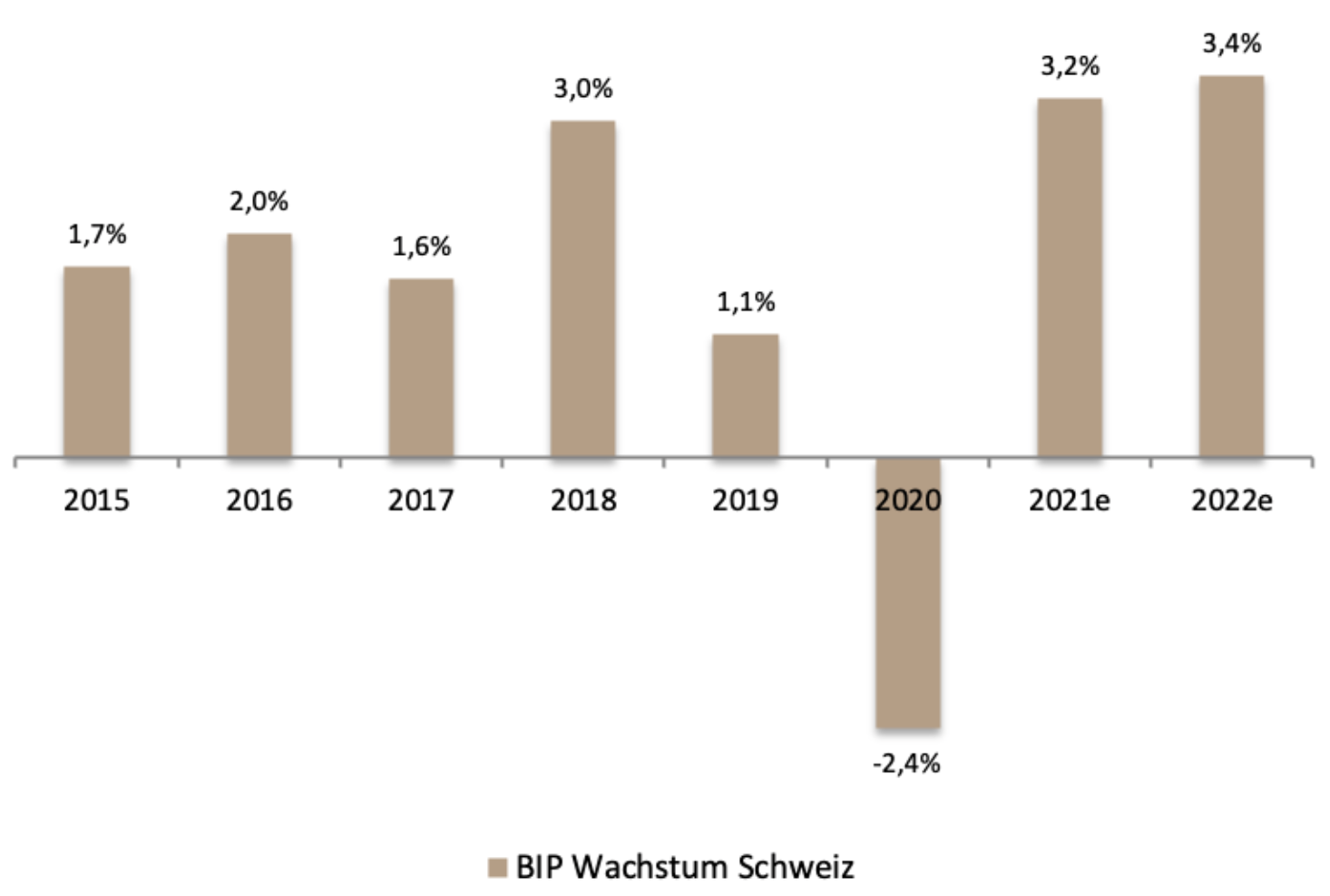

Doch der Reihe nach: Bevor der Blick weiter nach vorne gerichtet wird, kurz noch eine Zusammenfassung der vergangenen Woche. Hier zeigte sich deutlich, dass den Märkten neue Impulse für weitere Kursanstiege fehlten. Erschwert wurde das Geschehen an den Börsen dann noch von schwachen Konjunkturdaten aus China – Rückgang der Einzelhandelsumsätze im August sowie ein schwächeres Wachstum der Industrieproduktion – sowie gesenkten Wirtschaftsprognosen für Deutschland und die Schweiz. Besonders drastisch fiel die Revision bei unseren Nachbarn aus. So schraubte das Deutsche Institut für Wirtschaftsforschung das BIP-Ziel für dieses Jahr von 3.2 auf 2.1 Prozent zurück. Die niedrigere Rate ist vor allem der stockenden Produktion in der Industrie geschuldet. Dieser Umstand bleibt auch hierzulande nicht ohne Folgen. Das Staatssekretariat für Wirtschaft (Seco) rechnet für 2021 nun nur noch mit einem Anstieg des Bruttoinlandsprodukts um 3.2 Prozent, nach einem bisher prognostizierten Plus von 3.6 Prozent. Als Belastungsfaktoren führen die Volkswirte zudem neue Massnahmen zur Eindämmung der Pandemie an. Einen Lichtblick bietet 2022. Hier erhöhte das Seco seine Wachstumsprognose um 0.1 Prozentpunkte auf 3.4 Prozent. (Quelle: Thomson Reuters, Medienberichte, 15/16.09.2021)

Woche der Notenbanken

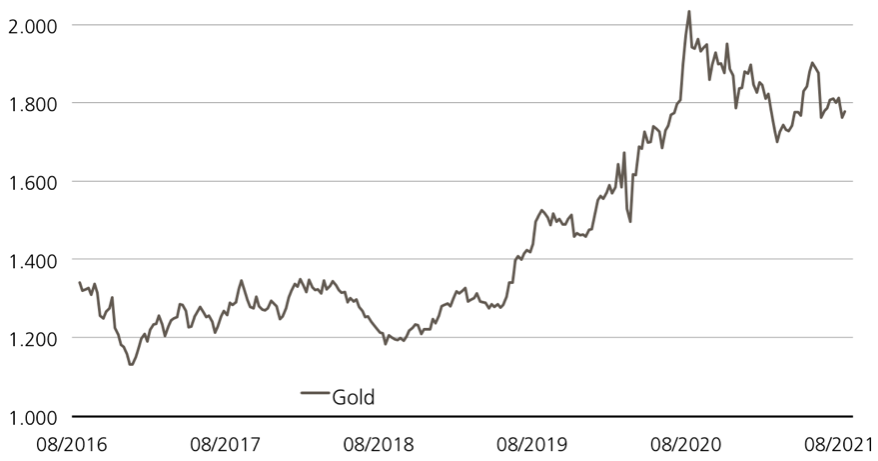

Weitere Einblicke in die aktuelle konjunkturelle Situation bieten diese Woche verschiedene Daten. So stehen am Donnerstag die Einkaufsmanagerindizes für die Eurozone und Grossbritannien auf der Agenda, am Freitag dann noch der ifo-Index für Deutschland. Das Hauptaugenmerk in den kommenden Tagen liegt allerdings auf den Währungshütern. Insgesamt fünf Zentralbanken werden die aktuelle Lage einschätzen und über die Höhe ihrer Zinsen bestimmen. Den Startschuss gibt China. Hier wird es zudem interessant, was die Notenbanker zur Krise beim Immobilienriesen Evergrande mitzuteilen haben. Bereits vergangene Woche schoss die People’s Bank of China (PBoC) 14 Milliarden US-Dollar in das Finanzsystem, um die Nerven der Anleger zu beruhigen. (Quelle: Manager Magazin, Medienbericht, 17.09.2021)

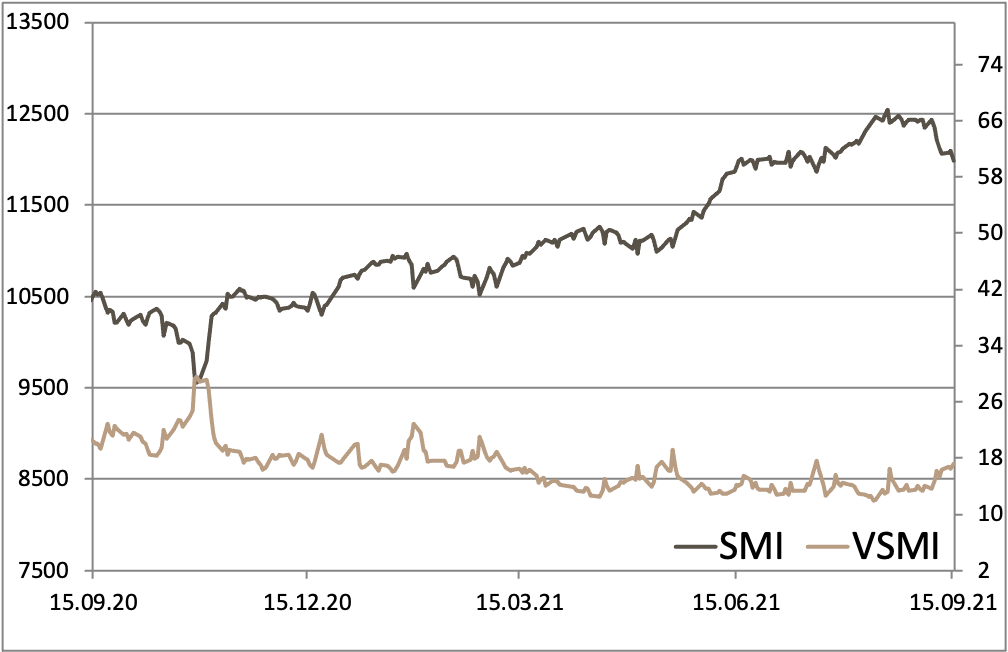

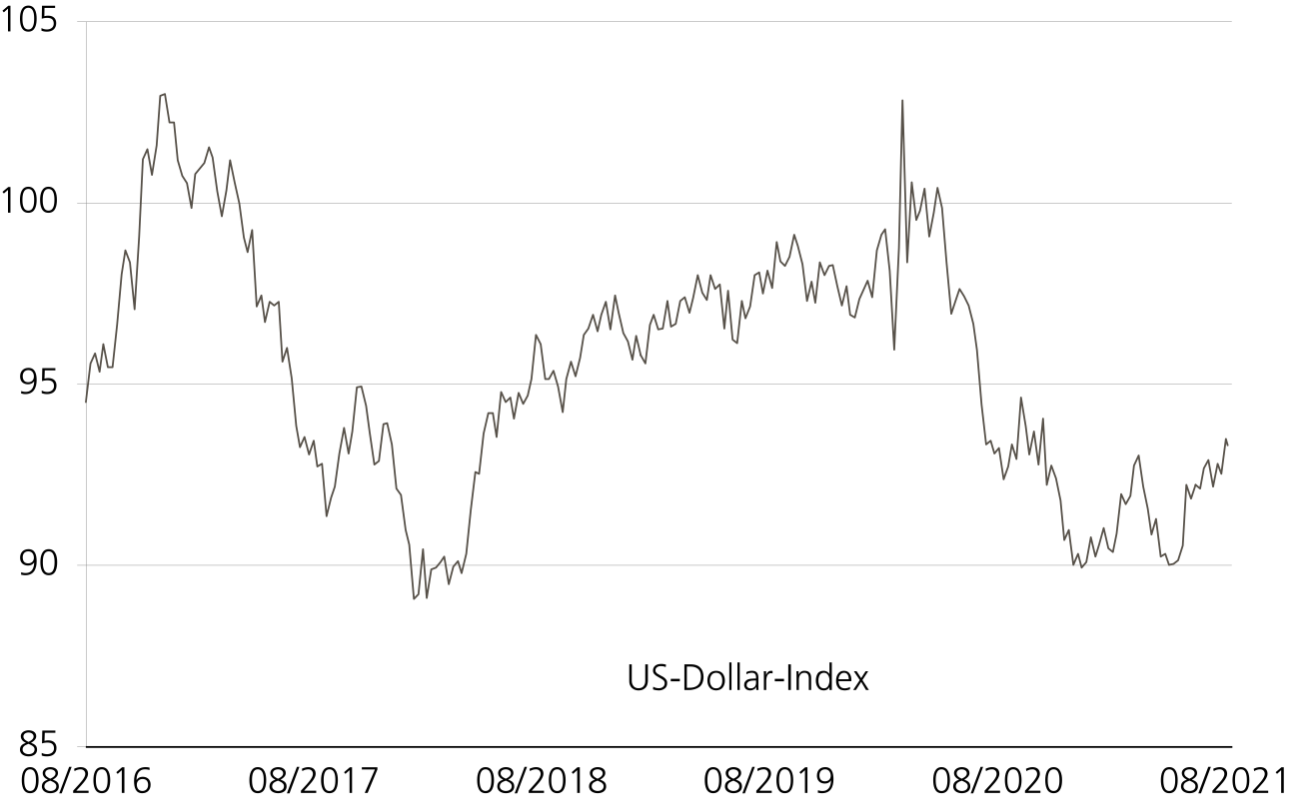

Ebenfalls Spannung verspicht das Treffen des Fed am Mittwoch. Eigentlich rechnen Experten erst auf der Sitzung im Dezember mit dem Startschuss für das Zurückfahren der Anleihekäufe. Doch wird auf jedes Wort und jede Geste von Fed-Chef Jerome Powell geachtet, welches signalisieren könnte, dass dies bereits im November geschehen könnte. Für den Abschluss in der Woche der Notenbanken sorgen dann am Donnerstag die SNB und BoE. Sowohl in der Schweiz als auch in Grossbritannien sollte sich nichts an der lockeren Geldpolitik ändern. Erst vor wenigen Tagen bekräftige SNB-Vizepräsident Fritz Zurbrügg in einem Interview, dass der „Negativzins weiter notwendig“ sei. (Quelle: SonntagsZeitung, Medienbericht, 1109.2021)

Spannung beim Urnengang

Eine Änderung bezüglich der Regierung könnte dagegen in Deutschland anstehen. Auf der Bundestagswahl am 26. September hat nach aktuellen Prognosen ein Bündnis aus Rot-Rot-Grün gute Chancen, Kanzlerin Angela Merkel nach 16 Jahren im Amt abzulösen. Dies wiederum treibt Börsianer Sorgenfalten auf die Stirn. Denn eine solche Regierungskoalition könnte in kräftigen Steuererhöhungen sowie einer stärkeren Regulierung wir beispielsweise im Immobiliensektor münden. So oder so dürfte eine Phase der Unsicherheit auf die Anleger zukommen, denn die Koalitionsverhandlungen der grossen Parteien werden sich alles andere als einfach gestalten. (Quelle: Thomson Reuters, Medienbericht, 17.09.2021)

BIP-Wachstum Schweiz

Quelle: Seco, 17.09.2021; e = erwartet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Konjunkturtermine

| Datum | Zeit | Land | Ereignis |

| 21.09.2021 | 08:00 | CH | Handelsbilanz |

| 21.09.2021 | 14:30 | US | Baugenehmigungen |

| 22.09.2021 | 03:30 | CN | PBoC Zinssatzentscheidung |

| 22.09.2021 | 05:00 | JP | BoJ Zinssatzentscheidung |

| 22.09.2021 | 20:00 | US | Fed Zinssatzentscheidung |

| 22.09.2021 | 20:30 | US | FOMC Pressekonferenz |

| 23.09.2021 | 09:30 | CH | SNB Zinssatzentscheidung |

| 23.09.2021 | 10:00 | EZ | Einkaufsmanagerindex |

| 23.09.2021 | 10:30 | GB | Einkaufsmanagerindex |

| 23.09.2021 | 13:00 | GB | BoE Zinssatzentscheidung |

| 23.09.2021 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 23.09.2021 | 15:45 | US | Einkaufsmanagerindex |

| 24.09.2021 | 01:30 | JP | Verbraucherpreisindex |

| 24.09.2021 | 10:00 | DE | Ifo Geschäftsklimaindex |

Quelle: Thomson Reuters, Stand: 17.09.2021

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]