Noch einmal das volle Programm

13. Juli 2020 – UBS Thema im Fokus

Noch einmal das volle Programm

Allenthalben verabschieden sich die Menschen gerade in die Ferien. Neben Schülern, Studierenden und Beschäftigten gönnen sich unterschiedliche Institutionen im Sommer eine Pause. Das gilt auch für die Europäische Zentralbank. Doch bevor der EZB-Rat im August auf eine turnusgemässe Sitzung verzichtet, kommt das Gremium in Frankfurt noch einmal zu einer Überprüfung der Geldpolitik zusammen. Am kommenden Donnerstag, 13:45 Uhr wird die aktuelle Beschlusslage publiziert. Danach wird sich die EZB-Präsidentin Christine Lagarde an einer Medienkonferenz zu Wort melden.

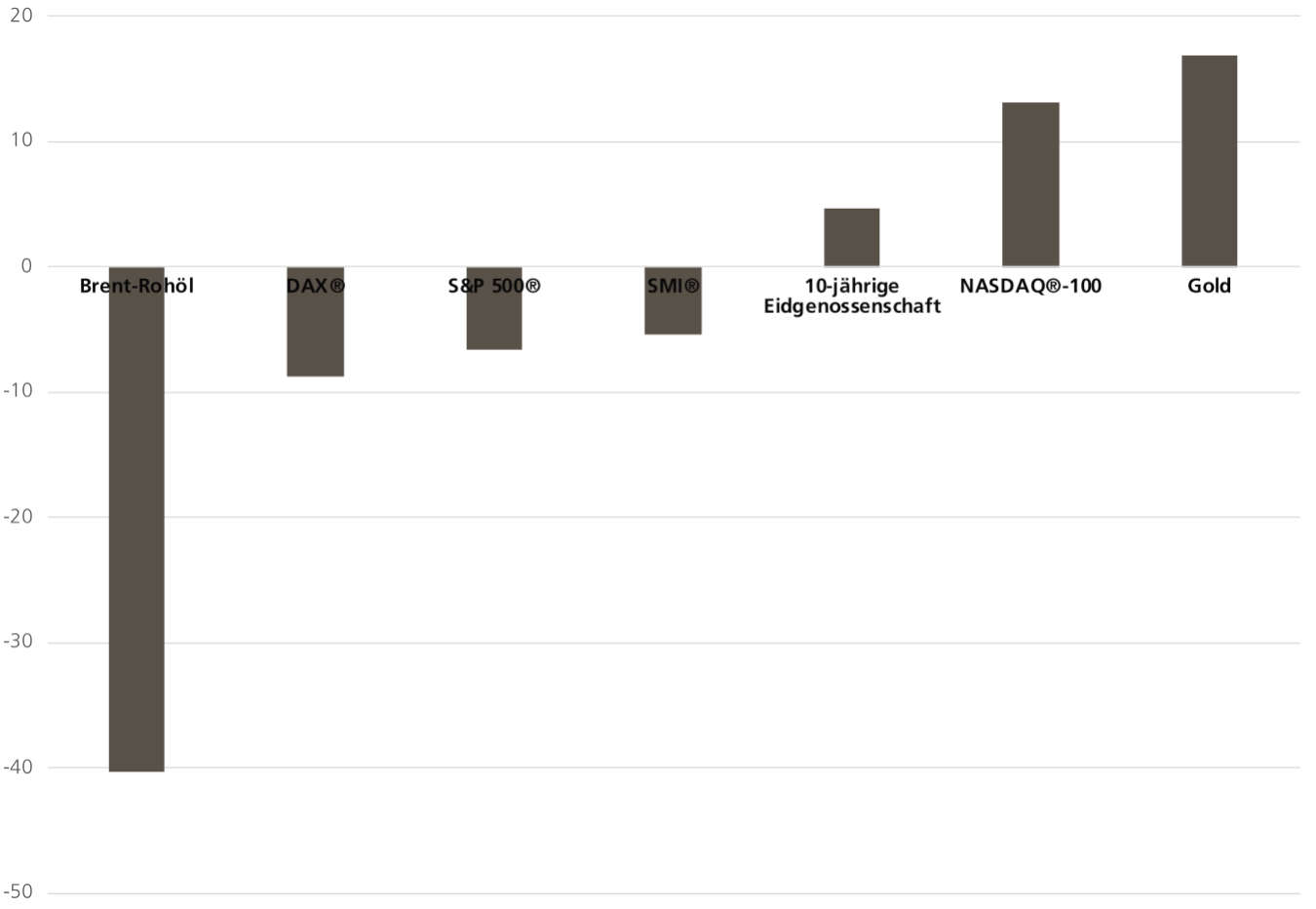

Die Märkte gehen davon aus, dass der Rat in der letzten Sitzung vor der Sommerpause an der geldpolitischen Ausrichtung festhält. Bei einem unveränderten Leitsatz von 0.0 Prozent stemmt sich die EZB mit einem „PEPP“ genannten Anleihe-Kaufprogramm gegen die Corona-Krise. Das Volumen dieser Massnahme wurde unlängst auf 1.35 Billionen Euro erhöht und ausserdem die Laufzeit bis mindestens Ende 2021 verlängert. (Quelle: Thomson Reuters, Medienbericht, 01.07.2020) Trotz der expansiven EZB-Gangart hat der Euro zuletzt gegenüber dem US-Dollar aufgewertet. Innerhalb von drei Monaten verteuerte sich die Einheitswährung um 3.3 Prozent (siehe Chart).*

Das viel beachtete FX-Paar EUR/USD zählt zum Basiswerte-Fundus an UBS-Hebelprodukten. Neben Warrants mit Knock-out stehen Mini-Futures und Faktor-Zertifikate zur Verfügung.** Diese Produkte sind jedoch nicht kapitalgeschützt. Aufgrund des Hebels werden Kursbewegungen des Basiswerts überproportional nachgebildet, so dass sich überdurchschnittliche Gewinne und Verluste aufbauen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Wiedersehen in Brüssel

Einen Tag nach der Geld- rückt die europäische Realpolitik in den Fokus. Am Freitag und Samstag steht eine Sondersitzung des Europäischen Rates in Brüssel an. Beim ersten persönlichen Aufeinandertreffen seit Februar wartet eine ambitionierte Agenda auf die Staats- und Regierungschefs. Neben dem mehrjährigen Finanzrahmen werden sie den geplanten Corona-Aufbaufonds diskutieren. Die EU-Kommission hat ein insgesamt 750 Milliarden Euro schweres Paket vorgeschlagen, mit dem vor allem von der Pandemie besonders stark getroffenen Ländern wie Italien oder Spanien geholfen werden soll. Von diesem Volumen sollen 500 Milliarden Euro in Form von Zuschüssen ausbezahlt werden.

Gegen diesen Plan kommt Widerstand aus Österreich, den Niederlanden, Schweden und Dänemark. Die so genannten „Sparsamen Vier“ stossen sich insbesondere daran, dass Hilfsgelder als Zuschüsse und nicht in Form von Krediten ausbezahlt werden könnten. Als möglicher Kompromiss steht mittlerweile eine Absenkung des Zuschuss-Volumens im Raum. (Quelle: Thomson Reuters, Medienbericht, 10.07.2020)

US-Banken öffnen die Bücher

Über die gesamte Woche hinweg geben die Unternehmen Auskunft über den jüngsten Geschäftsgang. An der Wall Street rücken dabei die Banken in den Fokus. Unter anderem legen Citigroup, J.P. Morgan, Goldman Sachs und Bank of America ihre Quartalsberichte vor. Spannung verspricht auch das für Freitag geplante Zahlenwerk von Netflix. In den ersten drei Monaten 2020 hatte der Corona-Lockdown dem Streaminganbieter einen starken Nutzerzuwachs beschert. Mit Richemont reiht sich auch ein SMI-Mitglied in den Riegen an Unternehmensmeldungen ein. Der Luxusgüterkonzern legt am Donnerstagmorgen das Trading Update für das erste Quartal seiner Geschäftsperiode 2020/21 (per 31. März) vor.

Parallel zur Berichtssaison läuft eine Reihe von Konjunkturindikatoren über die Nachrichtenticker. Neben der Industrieproduktion für die USA, China und die Eurozone zählen dazu unter anderem die die jüngsten Detailhandelsumsätze aus dem Reich der Mitte sowie den Vereinigten Staaten. Einen weiteren Einblick in die Kauflaune der US-Konsumenten gibt das Verbrauchervertrauen der Universität Michigan. Die Hochschule legt vor dem Wochenende ihr aktuelles Stimmungsbild vor.

EUR/USD (5 Jahre)*

Stand: 13.07.2020; Quelle: Bloomberg

* Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 13.07.2020 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Juni 2020 |

| 14.07.2020 | 07:00 | CH | Partners Group Semesterzahlen |

| 14.07.2020 | 07:30 | DE | Gerresheimer Quartalszahlen |

| 14.07.2020 | 08:30 | CH | Produzenten-/Importpreise Juni 2020 |

| 14.07.2020 | 10:00 | DE | Continental Generalversammlung |

| 14.07.2020 | 11:00 | EZ | Industrieproduktion Mai 2020 |

| 14.07.2020 | 11:00 | DE | ZEW Index Juli 2020 |

| 14.07.2020 | 14:00 | US | Wells Fargo Quartalszahlen |

| 14.07.2020 | 14:30 | US | J.P. Morgan Chase Quartalszahlen |

| 14.07.2020 | 14:30 | US | Citigroup Quartalszahlen |

| 14.07.2020 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 15.07.2020 | k.A. | CH | Temenos Quartalszahlen |

| 15.07.2020 | 04:30 | JP | BoJ: Zinsentscheidung |

| 15.07.2020 | 14:30 | US | United Health Quartalszahlen |

| 15.07.2020 | 14:30 | US | Goldman Sachs Quartalszahlen |

| 15.07.2020 | 15:15 | US | Industrieproduktion Juni 2020 |

| 16.07.2020 | 04:00 | CN | BIP 2. Quartal 2020 |

| 16.07.2020 | 04:00 | CN | Industrieproduktion Juni 2020 |

| 16.07.2020 | 04:00 | CN | Detailhandelsumsätze Juni 2020 |

| 16.07.2020 | 07:30 | CH | Richemont Quartalszahlen |

| 16.07.2020 | 08:00 | DE | KFZ-Zulassungen Juni 2020 |

| 16.07.2020 | 08:00 | DE | Zalando Quartalszahlen |

| 16.07.2020 | 11:00 | EZ | Handelsbilanz Mai 2020 |

| 16.07.2020 | 13:45 | EZ | EZB: Zinsentscheidung |

| 16.07.2020 | 14:00 | US | Johnson & Johnson Quartalszahlen |

| 16.07.2020 | 14:30 | US | Philly Fed Index Juli 2020 |

| 16.07.2020 | 14:30 | US | Detailhandelsumsätze Juni 2020 |

| 16.07.2020 | 14:30 | US | Bank of America Quartalszahlen |

| 17.07.2020 | k.A. | US | Netflix Quartalszahlen |

| 17.07.2020 | 11:00 | EZ | Bauproduktion Mai 2020 |

| 17.07.2020 | 14:30 | US | Baugenehmigungen Juni 2020 |

| 17.07.2020 | 16:00 | US | Universität Michigan Verbrauchervertrauen |

Stand: 13.07.2020; Quelle: Thomson Reuters

Weitere Blogeinträge:

Comeback der Zinssorgen

Follow us on LinkedIn 25. September 2023 Comeback der Zinssorgen Vergangene Woche dominierten die Notenbanken das Kapitalmarktgeschehen. Neben dem US-Fed fällten Bank of England (BoE), Schweizerische Nationalbank [...]

Ende der geldpolitischen Sommerpause

Die Europäische Zentralbank hat in der vergangenen Woche eine Serie an wichtigen geldpolitischen Beschlüssen eingeläutet.

Langfristig aufwärts

Follow us on LinkedIn 11. September 2023 Langfristig aufwärts Der 11. September ist ein geschichtsträchtiges Datum. Das gilt auch an den Kapitalmärkten, denn die Terroranschläge in New York vor [...]