Daily Markets: SMI – Abwärtstrend verschärft sich / Swiss Re – Unterstützung auf der Probe

Daily Markets

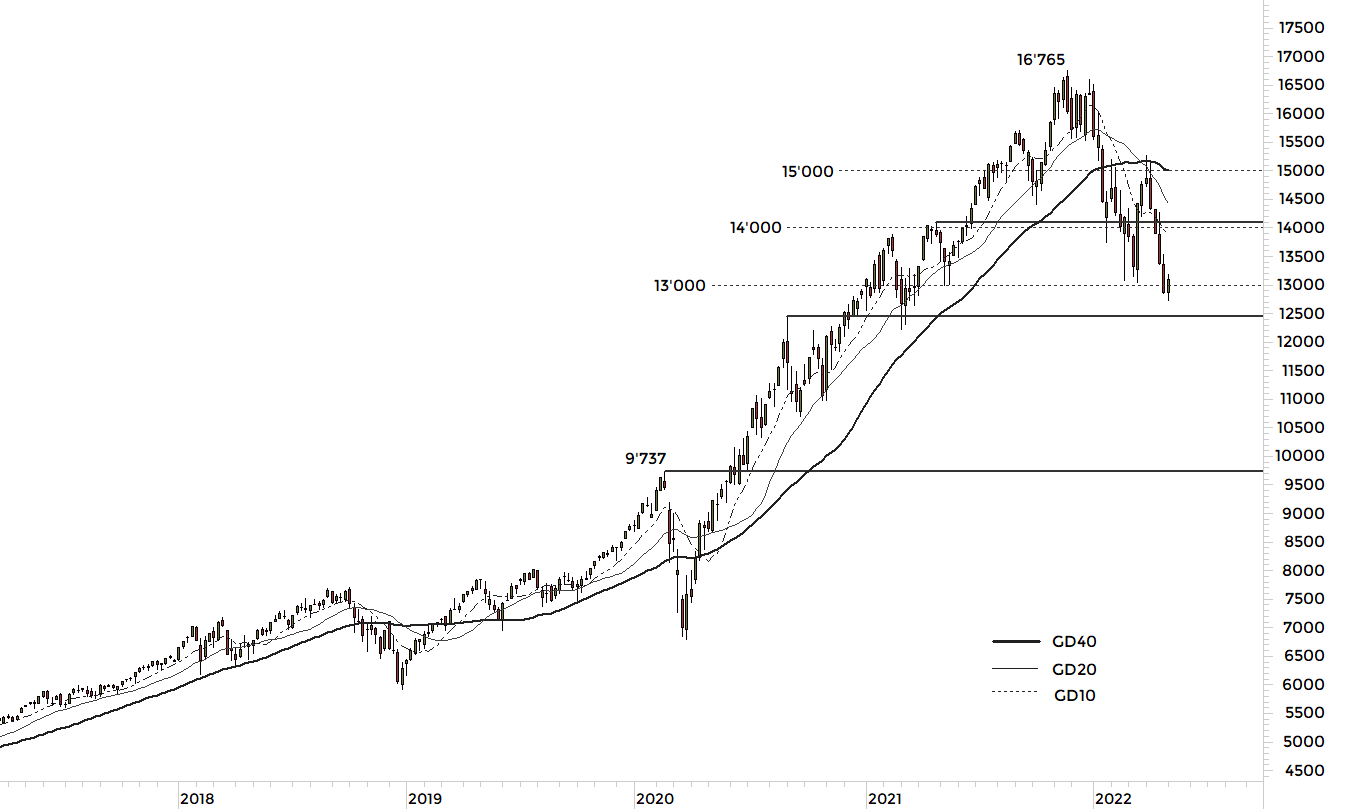

- Thema 1: SMI – Abwärtstrend verschärft sich

- Thema 2: Swiss Re – Unterstützung auf der Probe

SMI – Abwärtstrend verschärft sich

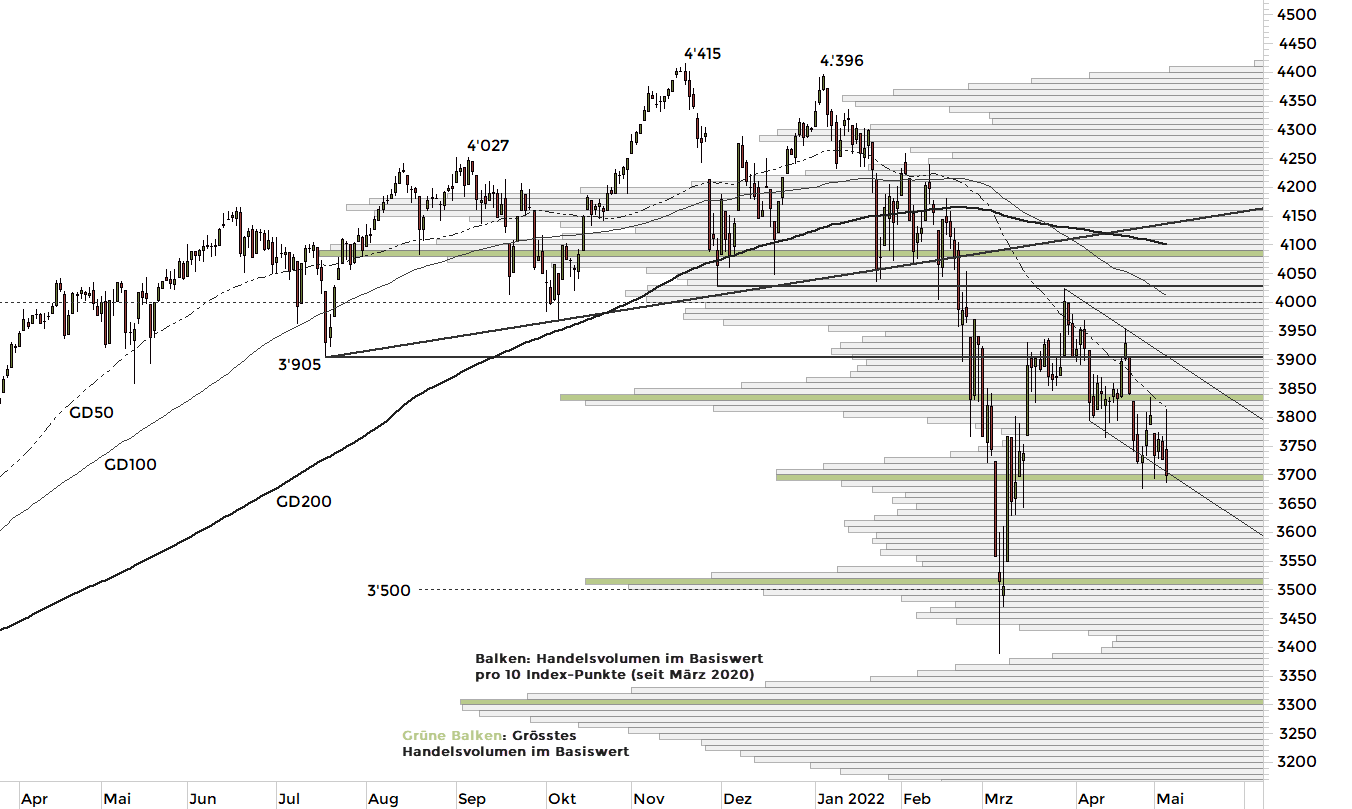

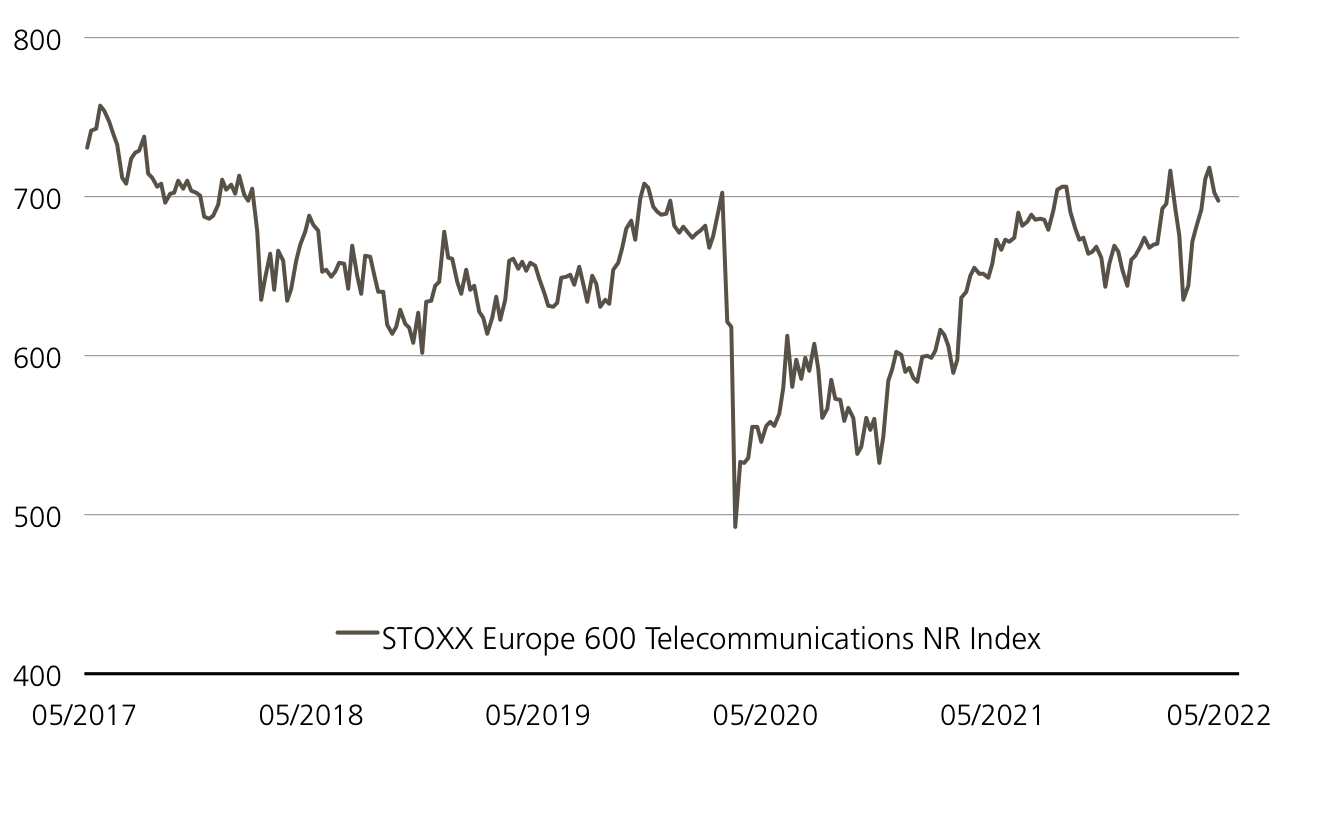

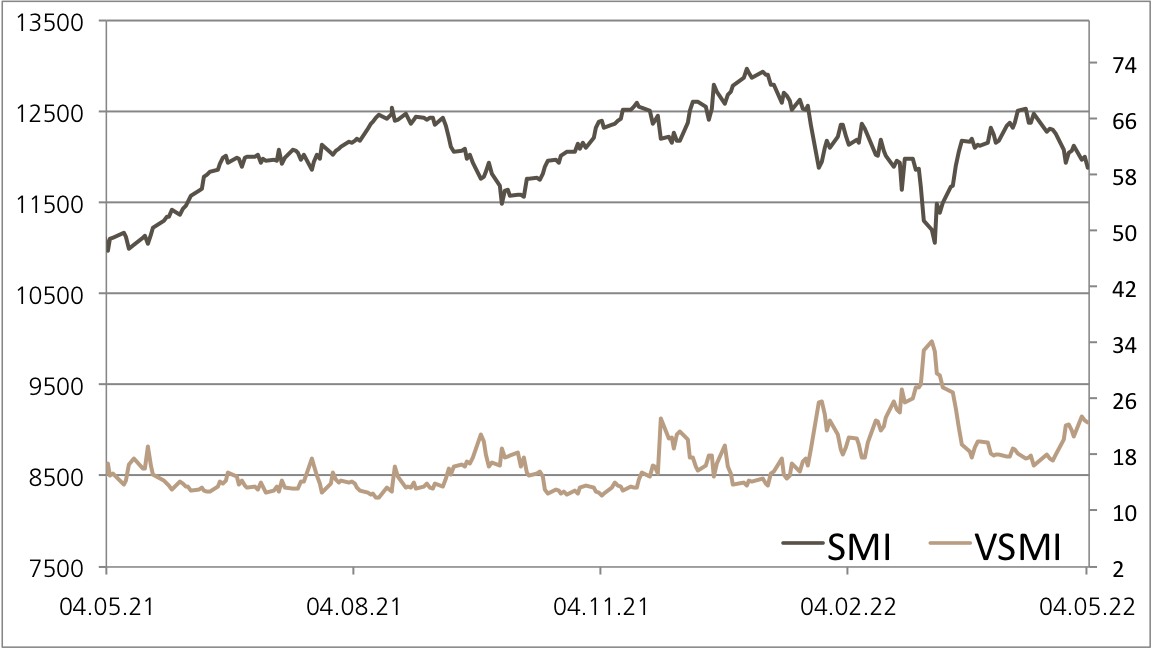

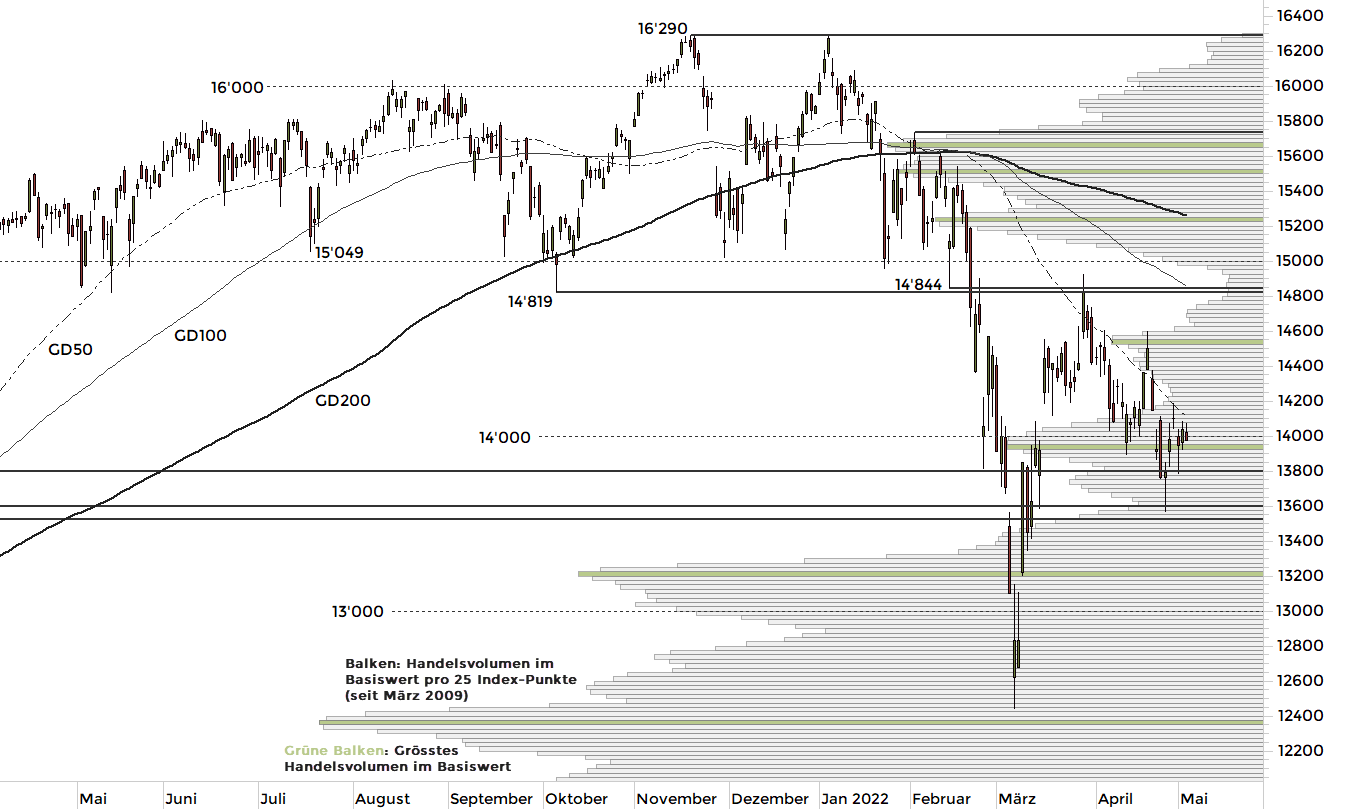

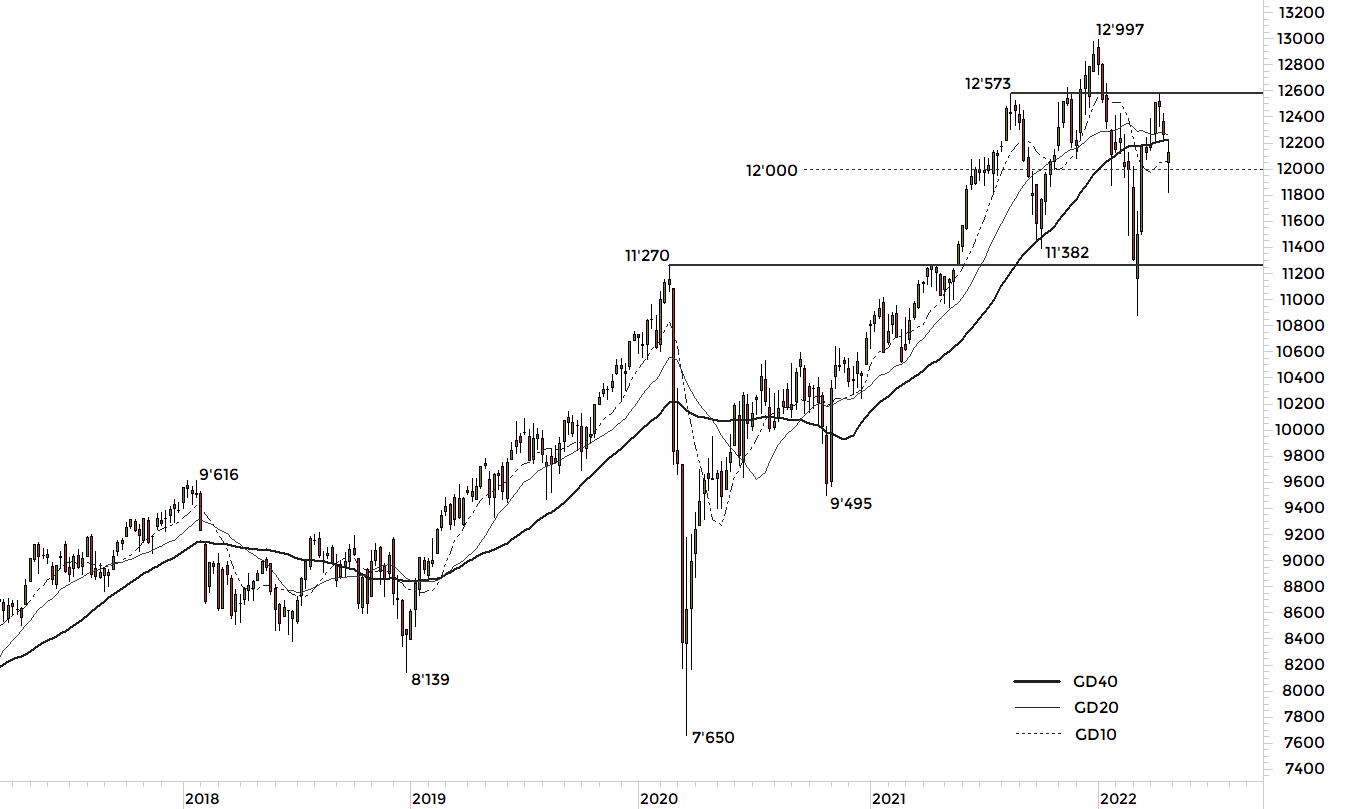

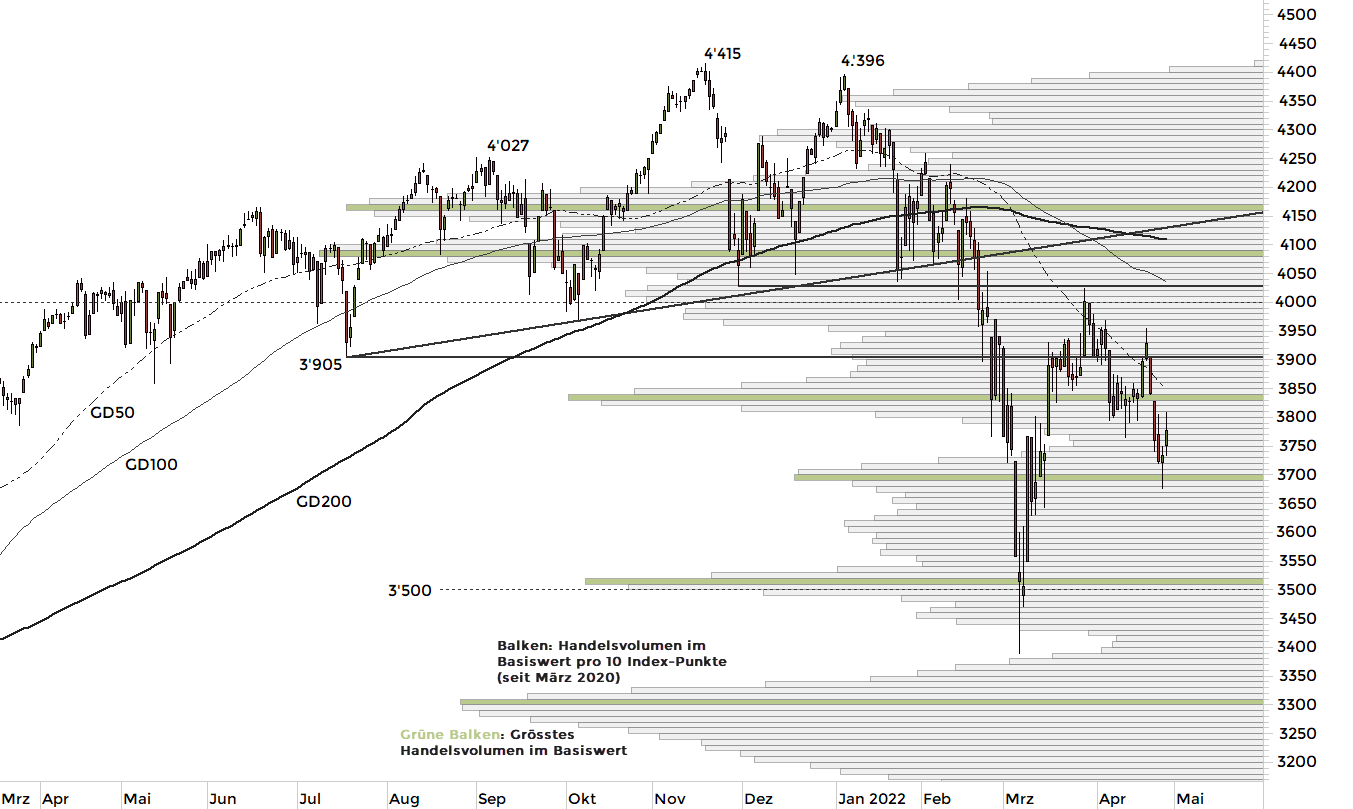

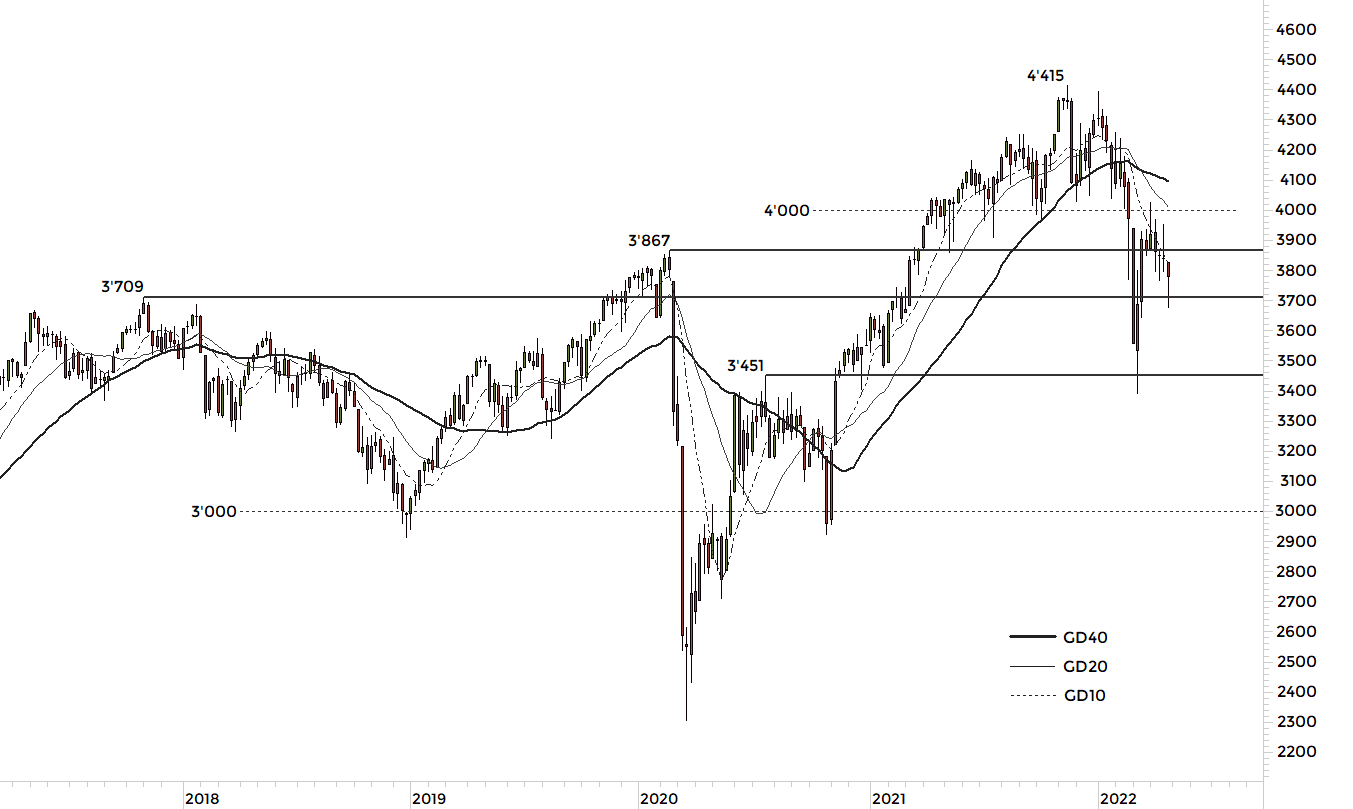

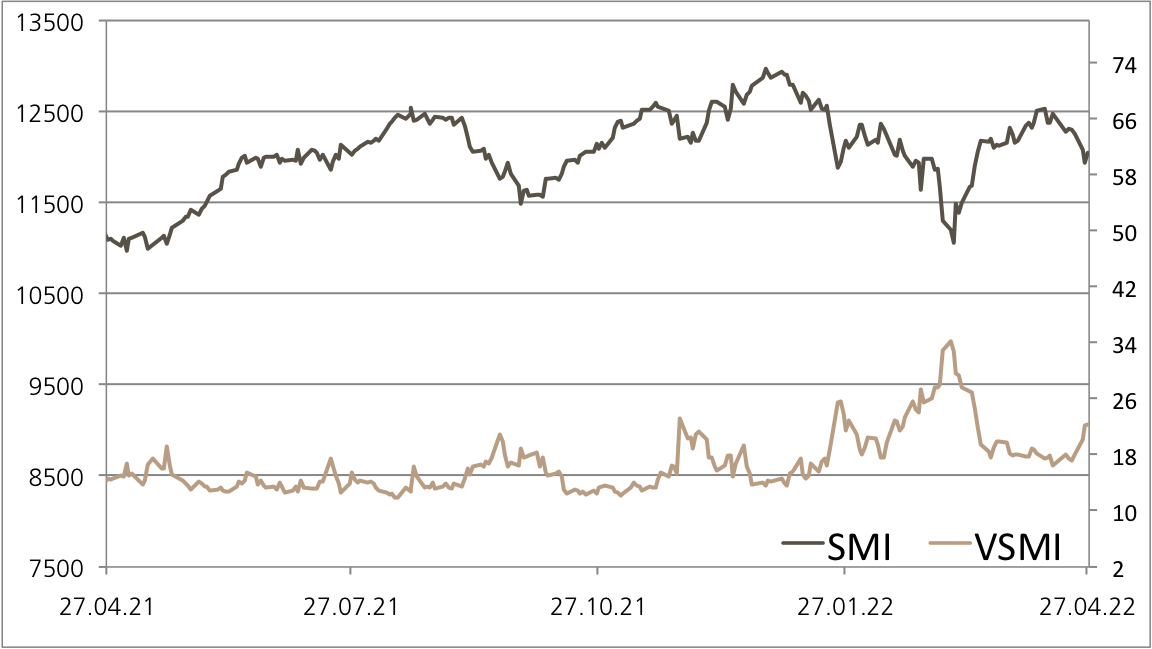

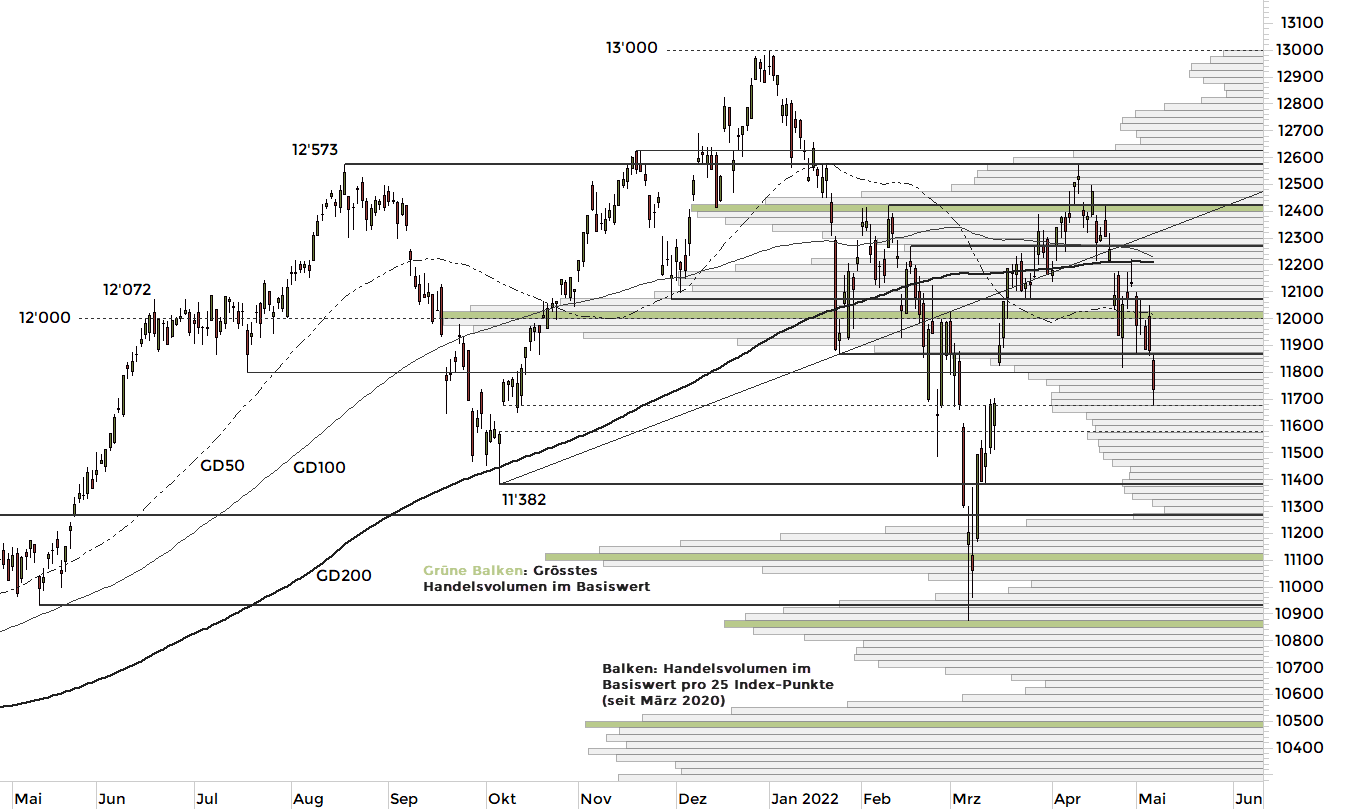

Rückblick:Nachdem der SMI zu Beginn der letzten April-Woche unter den GD200 gefallen war, hat sich die laufende Korrektur in der ersten Mai-Woche noch einmal verschärft. Dabei sind die Kurse am Freitag im Tief bis auf 11’671 zurückgefallen, womit das offene Gap vom 16. März vollständig geschlossen wurde. Die anschliessende Gegenbewegung trug den Index allerdings lediglich auf den Endstand bei 11’730 Zählern, was einem Tagesverlust von 1.2% entspricht. Für die erste Mai-Woche steht beim SMI in Summe ein Minus von 3.3% zu Buche, damit verzeichnet das Aktienbarometer die schwächste Wochenbilanz seit rund zwei Monaten.

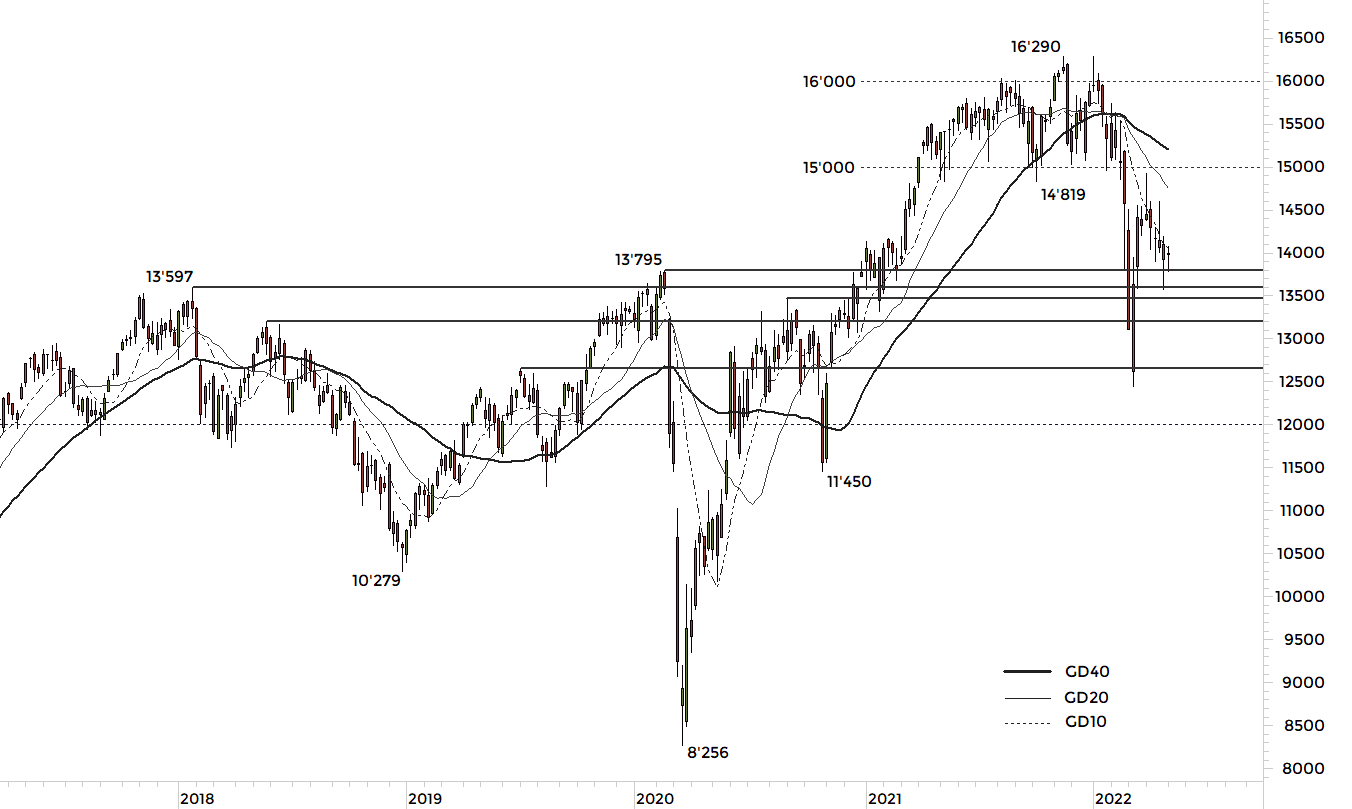

Ausblick:Mit der vierten Verlustwoche hintereinander muss der Index die längste Negativserie seit dem Jahresanfang verbuchen. Seit dem Top vom 11. April bei 12’570 haben die Notierungen mittlerweile 6.7% verloren, wodurch sich auch das Chartbild deutlich eingetrübt hat. Das Long-Szenario: Um den Abwärtstrend umzukehren, müsste der SMI jetzt im ersten Schritt zurück über 11’800 und das Verlaufstief vom27. April steigen. Sobald der Index oberhalb dieses Niveaus aus dem Handel geht, wäre Platz für einen Hochlauf an die Volumenspitze bei 12’000/12’025. Gelingt die Rückkehr über die runde Tausendermarke, könnte das November-Tief bei 12’072 angelaufen werden. Das Short-Szenario: Mit den Kurzverlusten vom Freitag gewinnt eine markante Schulter-Kopf-Schulter-Formation immer mehr an Kontur, zumal der nächste charttechnische Halt nach dem Gap-Close strenggenommen erst an der Nackenlinie der SKS bei 11’382 zu finden wäre. Auf diesem Level verläuft gleichzeitig das Oktober-Tief, wobei der volumenarme Korridor einen Rückfall – über das Februar-Tief bei 11’481 hinweg – auf dieses Niveau begünstigen würde. Darunter sollte die Volumenspitze bei 11’100 stützend wirken, bevor ein Test des bisherigen Jahrestiefs bei 10’871 infrage käme.

| Valor: | 998089 |

| ISIN: | CH0009980894 |

| Kursstand: | 11’730.42 Punkte |

| Tendenz: | abwärts/abwärts |

| Widerstände: | 11’800+12’000+12’072 |

| Unterstützungen: | 11’682+11’481+11’382 |

Stand 09.05.2022, 7:00 Uhr; Quelle: Prime Quants

SMI – 1-Jahr-Chart Quelle: Prime Quants, 09.05.2022

Quelle: Prime Quants, 09.05.2022

Frühere Wertentwicklungen, Simulationen oder Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung.SMI – 5-Jahres-Chart Quelle: Prime Quants, 09.05.2022

Quelle: Prime Quants, 09.05.2022

Frühere Wertentwicklungen, Simulationen oder Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung.Historische Wertentwicklung lässt keine Rückschlüsse auf künftige Preisentwicklung zu

| ISIN | Produkt (Call) | Symbol | SL/KO/Strike* | Hebel | Briefkurs | |

|---|---|---|---|---|---|---|

| CH1129666702 | Turbo Warrant | DSSMYU | 10’335.88 | 8.49 | CHF 2.76 | |

| CH1173440335 | Turbo Warrant | OSSM9U | 10’662.88 | 11.10 | CHF 2.11 | |

| ISIN | Produkt (Put) | Symbol | SL/KO/Strike* | Hebel | Briefkurs | |

|---|---|---|---|---|---|---|

| CH1103809450 | Turbo Warrant | SSMDSU | 13’018.54 | 8.27 | CHF 2.81 | |

| CH1111502964 | Turbo Warrant | ASSMKU | 12’528.73 | 12.70 | CHF 1.83 | |

*SL = Stop-Loss (Mini-Futures) / KO = Knock Out (Turbos) / Strike = Ausübungspreis (Warrants); Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: www.ubs.com/keyinvest Stand 09.05.2022, 7:00 Uhr

Technischer Marktausblick

| Index | Kurs | Veränderung zum Vortag | kurzfristige Tendenz | mittelfristige Tendenz | ||

|---|---|---|---|---|---|---|

| SMI™ | 11’760.30 | -0.98% |  |

|

||

| DAX™ | 13’602.20 | -2.16% |  |

|

||

| S&P 500™ | 4’123.78 | -0.56% |  |

|

||

| Nasdaq 100™ | 12’692.76 | -1.23% |  |

|

||

| EUR/CHF | 1.0423 | 0.32% |  |

|

||

| Crude Oil (USD) | 112.03 | -1.25% |  |

|

||

| Gold (USD) | 1’883.00 | 0.33% |  |

|

||

| ? undefined:undefined ? | ? undefined:undefined ? |

Stand 09.05.2022, 7:00 Uhr; Quelle: UBS-Indikation

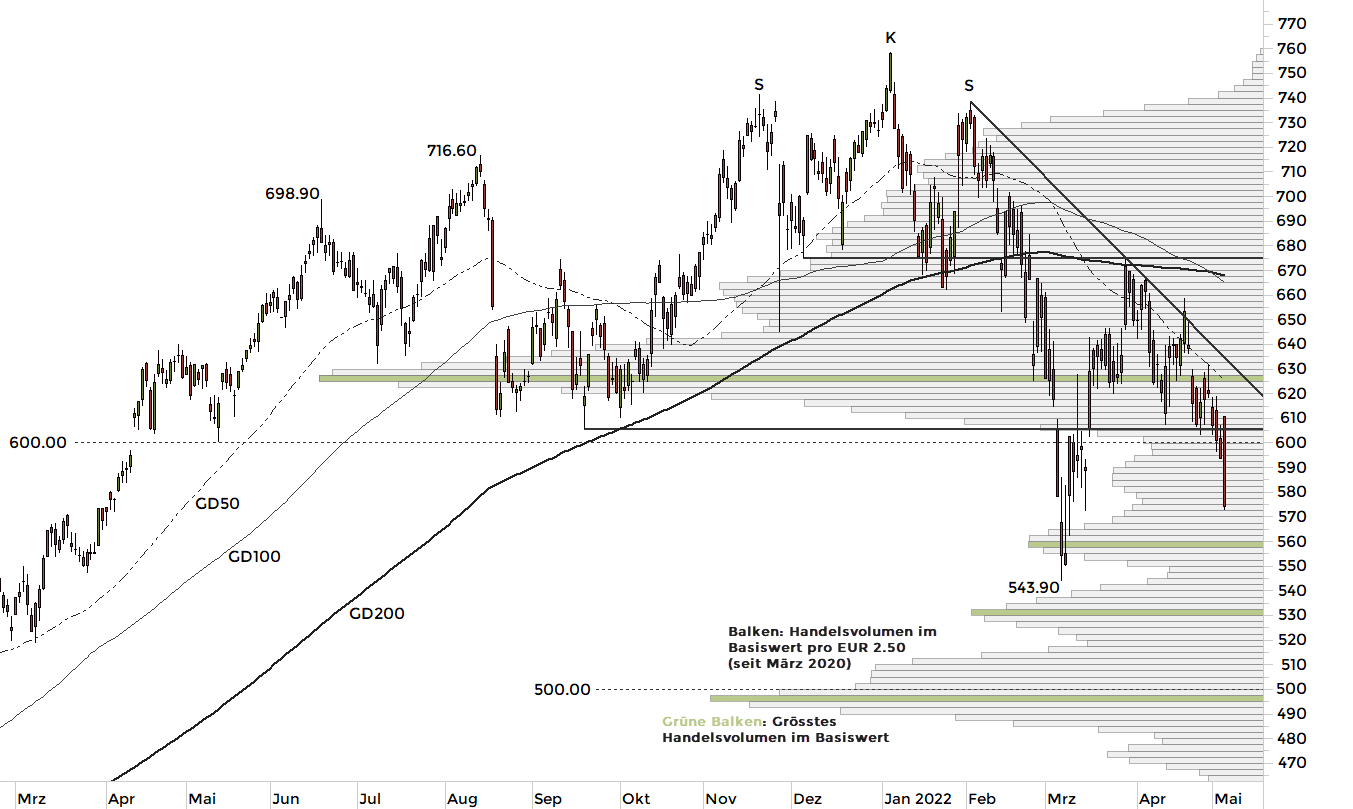

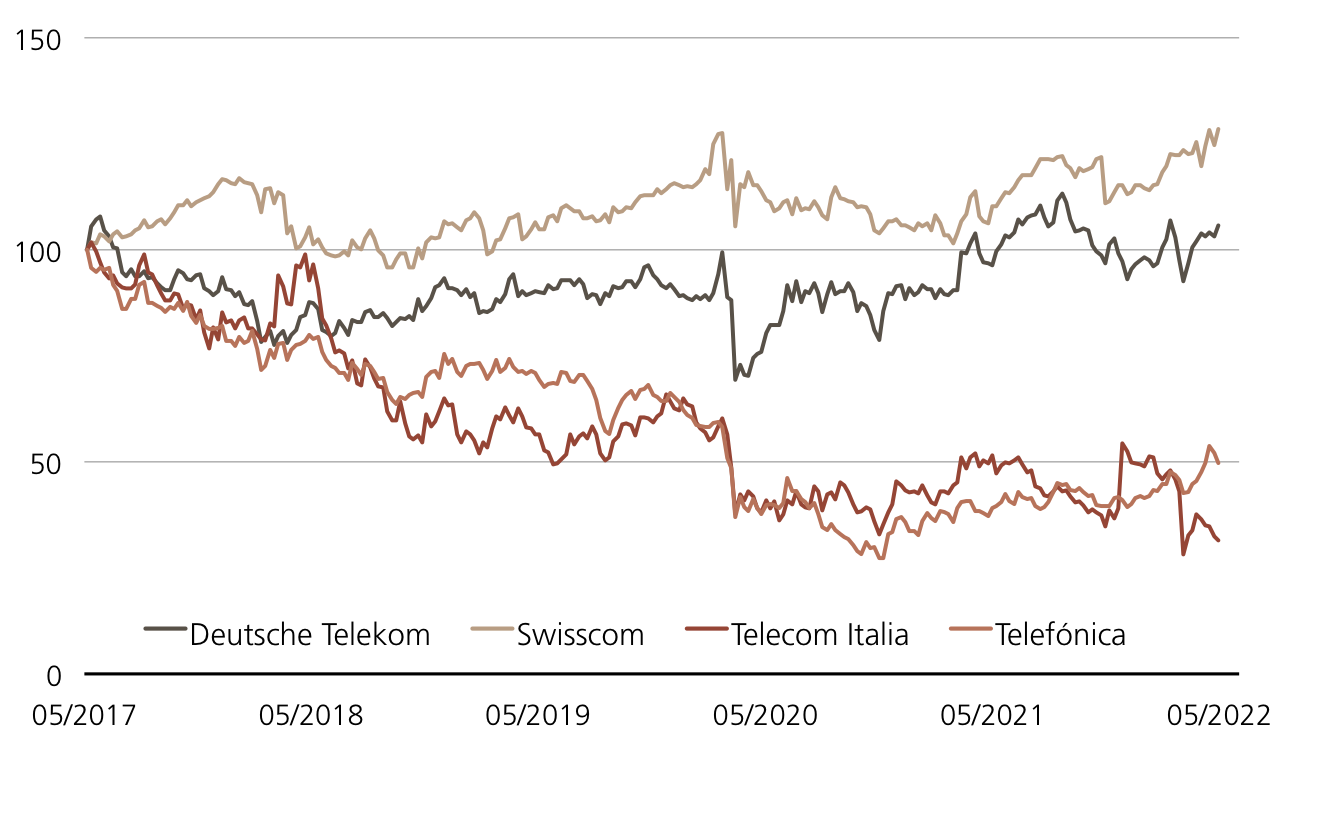

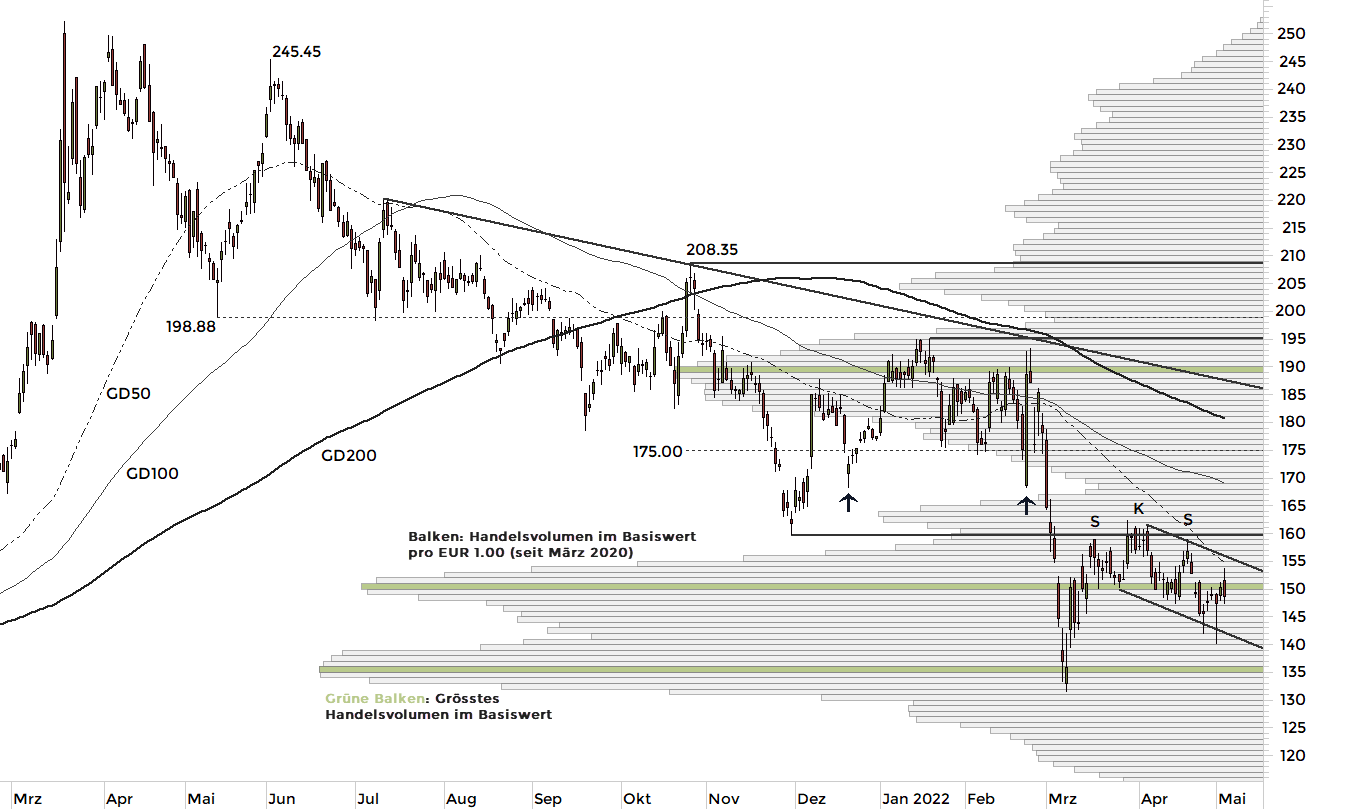

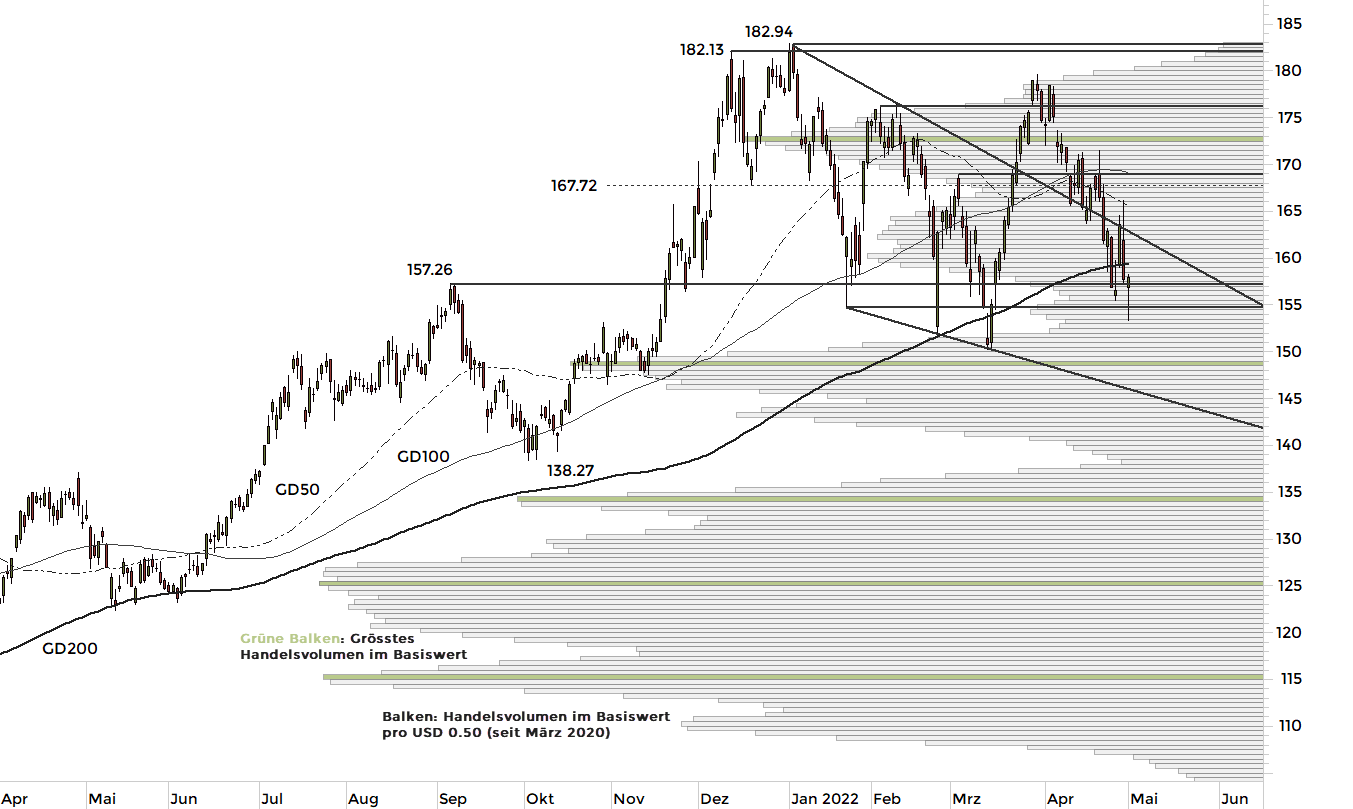

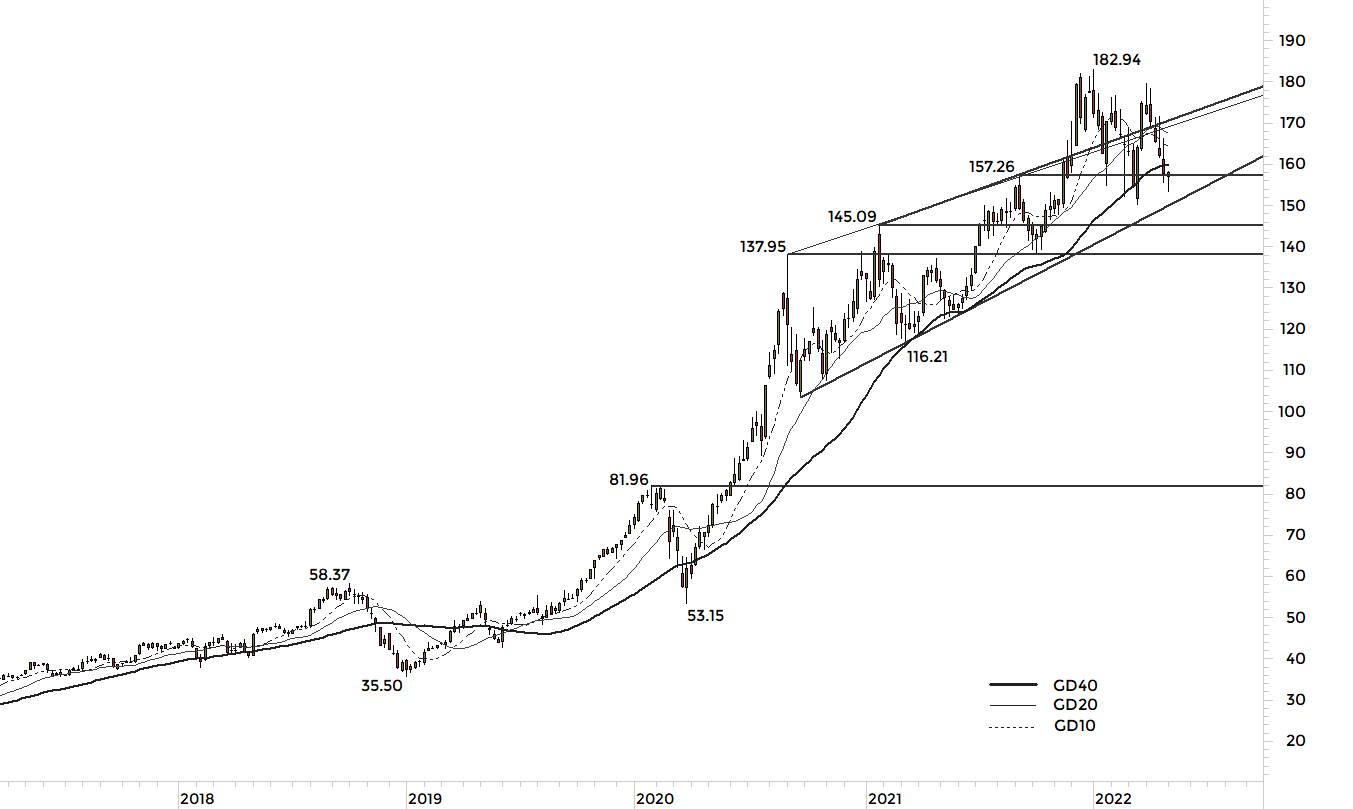

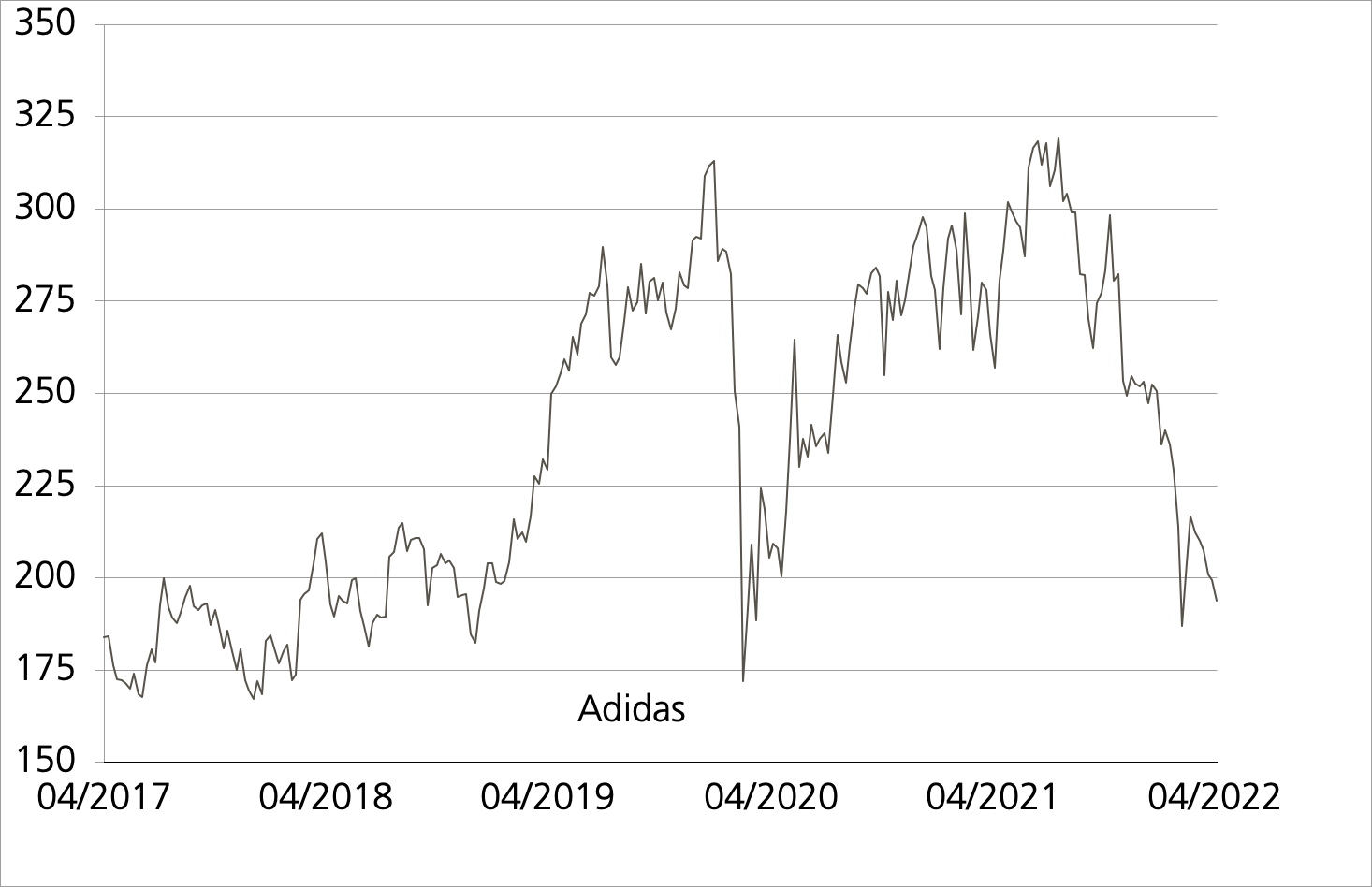

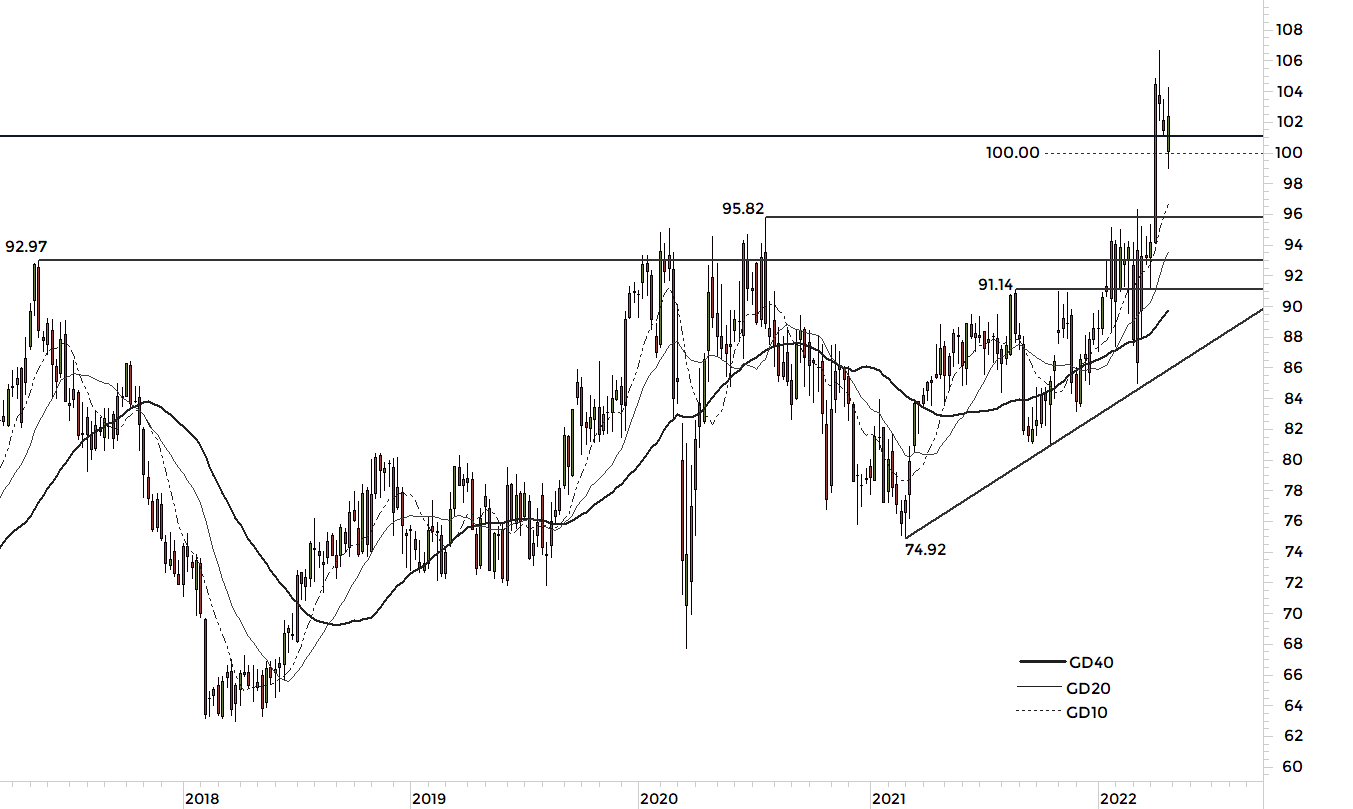

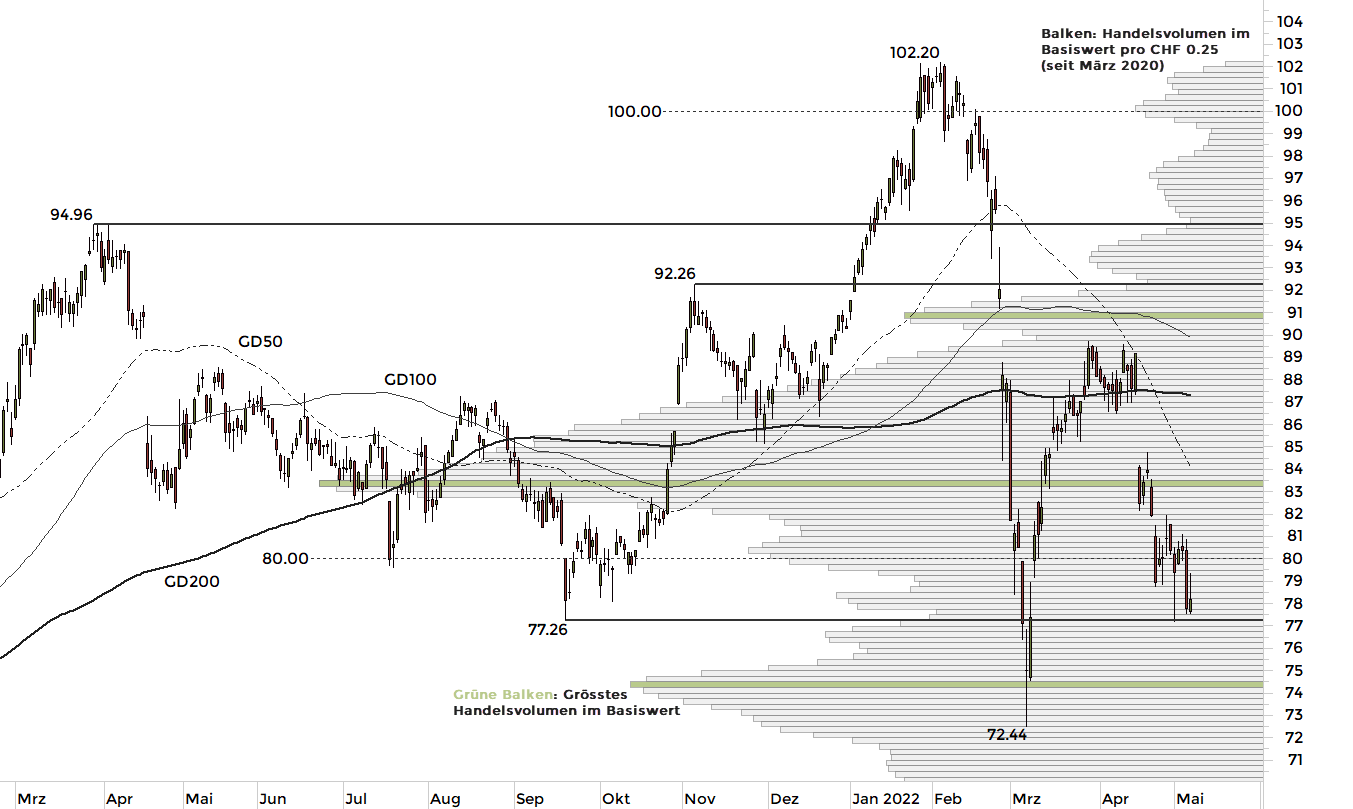

| Valor: | 12688156 |

| ISIN: | CH0126881561 |

| Kursstand: | 78.16 CHF |

| Tendenz: | abwärts/abwärts |

| Widerstände: | 80.00+83.25+84.06 |

| Unterstützungen: | 77.26+74.50+72.44 |

Stand 09.05.2022, 7:00 Uhr; Quelle: Prime QuantsSwiss Re – 1-Jahr-Chart Quelle: Prime Quants, 09.05.2022

Quelle: Prime Quants, 09.05.2022

Frühere Wertentwicklungen, Simulationen oder Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung.

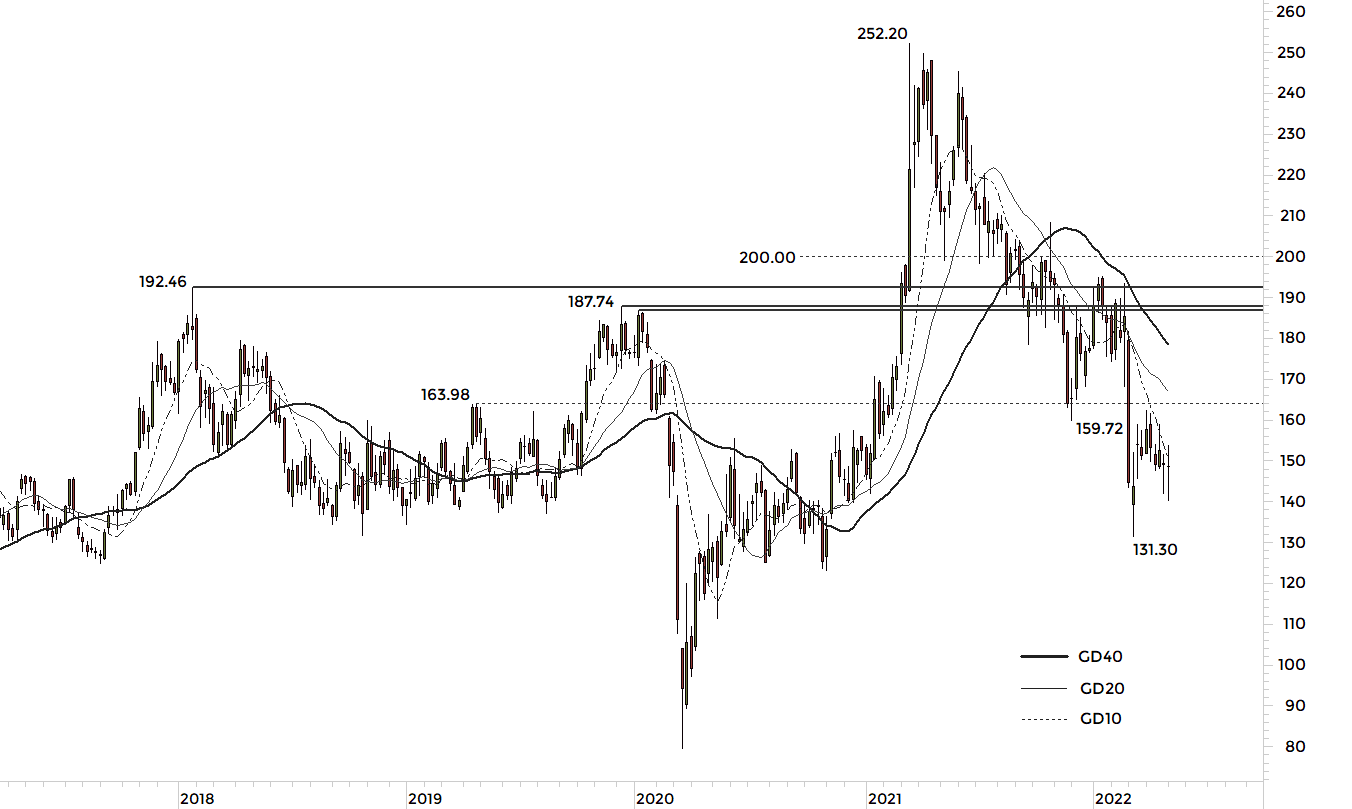

Swiss Re – 5-Jahres-Chart Quelle: Prime Quants, 09.05.2022

Quelle: Prime Quants, 09.05.2022

Frühere Wertentwicklungen, Simulationen oder Prognosen sind keine verlässlichen Indikatoren für die zukünftige Wertentwicklung.

Historische Wertentwicklung lässt keine Rückschlüsse auf künftige Preisentwicklung zu

| ISIN | Produkt (Call) | Symbol | SL/KO/Strike* | Hebel | Briefkurs | |

|---|---|---|---|---|---|---|

| CH0572161393 | Mini-Future | SRDEQU | 64.82 | 5.18 | CHF 1.51 | |

| CH1173427563 | Mini-Future | ESREYU | 69.32 | 7.31 | CHF 1.07 | |

| ISIN | Produkt (Put) | Symbol | SL/KO/Strike* | Hebel | Briefkurs | |

|---|---|---|---|---|---|---|

| CH1160509803 | Mini-Future | DSREXU | 88.84 | 5.56 | CHF 1.39 | |

| CH1173438008 | Mini-Future | FSREEU | 85.37 | 7.68 | CHF 1.01 | |

*SL = Stop-Loss (Mini-Futures) / KO = Knock Out (Turbos) / Strike = Ausübungspreis (Warrants); Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: www.ubs.com/keyinvest Stand 09.05.2022, 7:00 UhrAktuelle Kurzmeldungen

- Chinas Exporte wachsen langsamer

Chinas Exporte sind im April deutlich langsamer gewachsen. Im Vergleich zum Vorjahresmonat legten die Ausfuhren lediglich um 3.9% zu, so wenig wie zuletzt vor rund zwei Jahren. - G7-Staaten vereinbaren Ölembargo gegen Russland

Die sieben führenden Industrienationen des Westens haben sich auf einen schrittweisen Verzicht von russischen Erdölimporten geeinigt. - G7-Staaten vereinbaren Ölembargo gegen Russland

Die sieben führenden Industrienationen des Westens haben sich auf einen schrittweisen Verzicht von russischen Erdölimporten geeinigt.