Ein gelungener Jahresauftakt

9. Januar 2023

Ein gelungener Jahresauftakt

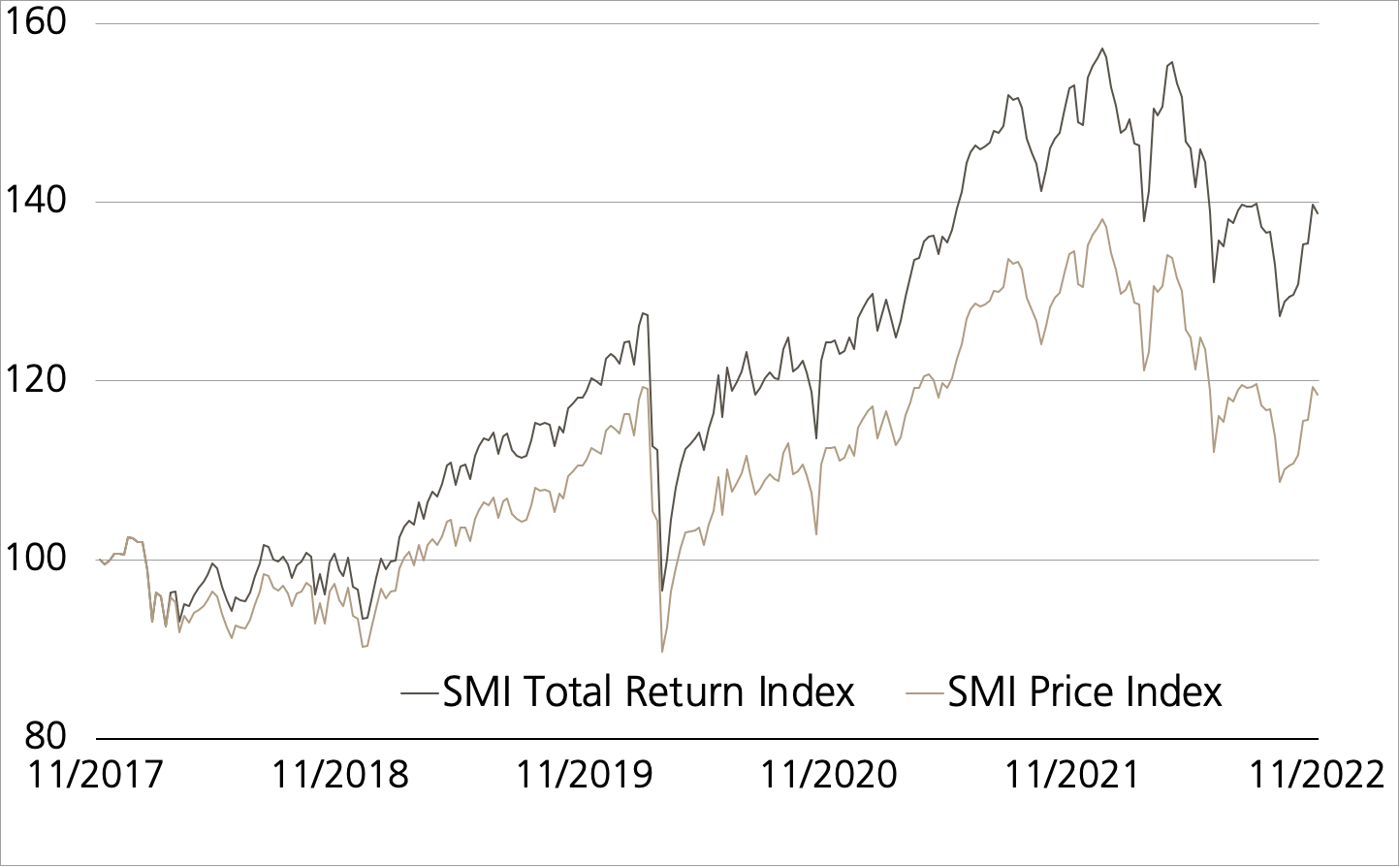

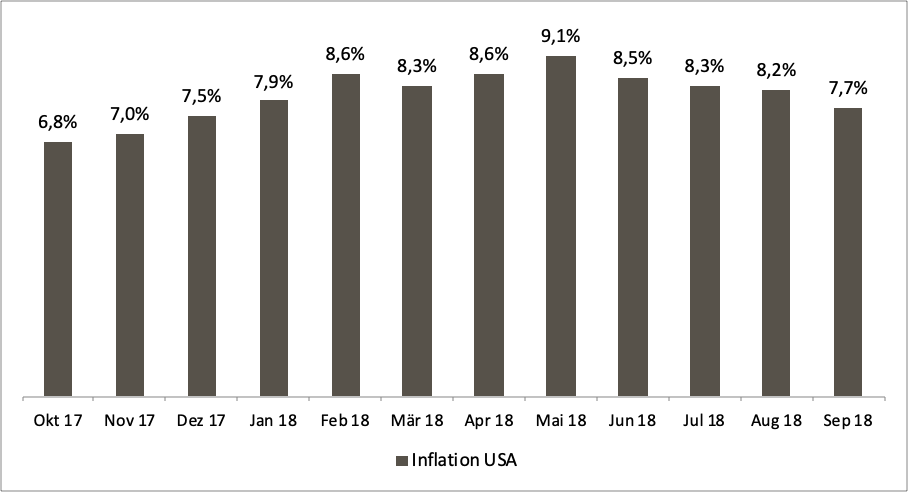

Mit viel Schwung sind die globalen Aktienmärkte in das neue Jahr gestartet. Das gilt auch für den SMI®: In der ersten Handelswoche 2023 konnte der Schweizer Leitindex die runde Marke von 11’000 Punkten überwinden und deutlich hinter sich lassen.* Nicht zuletzt die aktuellen Preisdaten stärkten den Optimismus unter den Investoren. Zumindest in Europa hat das Inflationsgespenst etwas an Schrecken verloren. Auf dem Gebiet der Eurozone lagen die Verbraucherpreise im Dezember 2022 um 9.2 Prozent über dem Vorjahresniveau. Analysten hatten im Schnitt mit einer Teuerung von 9.7 Prozent gerechnet. In den Monaten zuvor war der Preisauftrieb noch prozentual zweistellig ausgefallen. (Quelle: Refinitiv, Medienbericht, 06.01.2023) Auch in der Schweiz liess die Inflation gegen Ende Jahr nach. Im Dezember lag der Landesindex der Konsumentenpreise um 2.8 Prozent über dem Wert des Vorjahresmonats – der niedrigste Anstieg seit dem vergangenen April. Relativ zum November 2022 gab der Gradmesser nach Berechnungen aus dem Bundesamt für Statistik im Dezember sogar nach. (Quelle: Bundesamt für Statistik, Medienmitteilung, 04.01.2023)

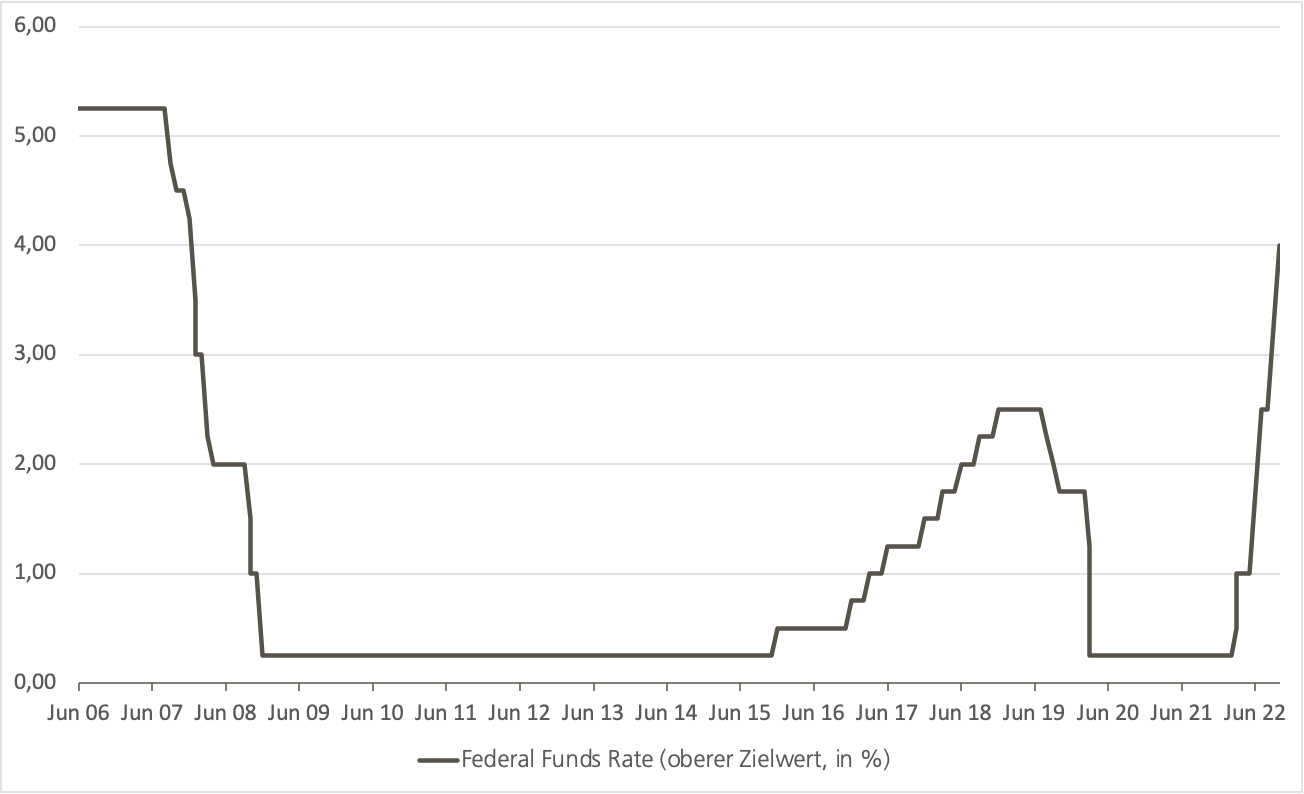

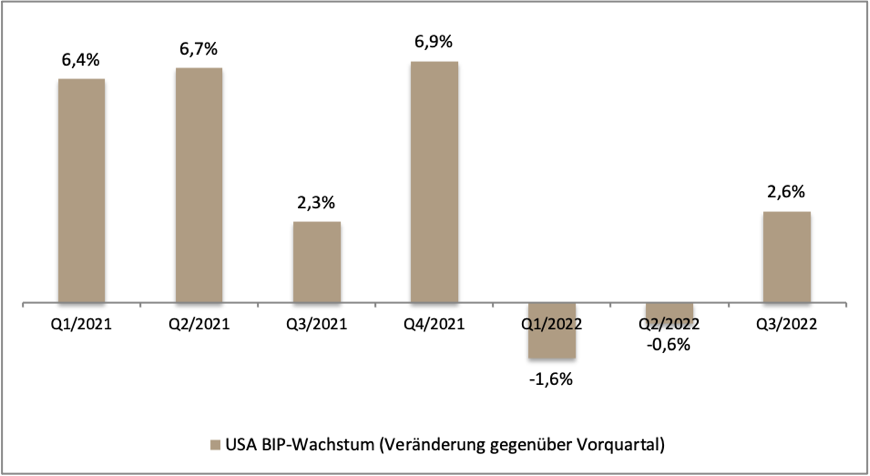

An den Börsen schürten die jüngsten Inflationsdaten die Hoffnung auf eine etwas weniger rigorose Gangart der Notenbanken. Allerdings stehen die Zahlen für die USA noch aus. Dort wird der aktuelle Consumer Price Index (CPI) erst am kommenden Donnerstag veröffentlicht. An der jüngsten Sitzung waren sich die Verantwortlichen der US-Notenbank darin einig, den Zinserhöhungszyklus fortzusetzen. Aus dem in der vergangenen Woche veröffentlichten Protokoll geht hervor, dass die Teilnehmer kleinere Zinsschritte über einen längeren Zeitraum als angemessen erachten. (Quelle: Refinitiv, Medienbericht, 04.01.2023). Am 31. Januar beginnt das nächste Treffen des Offenmarktausschusses. Tags darauf veröffentlicht das Fed die aktuelle Beschlusslage.

Nachlassender Lohndruck

Zu den wichtigsten Indikatoren für die Beurteilung der makroökonomischen Lage zählen sowohl im Fed als auch an der Wall Street die Arbeitsmarktzahlen. Im Dezember 2022 sind in den USA ausserhalb der Landwirtschaft 223‘000 neue Jobs entstanden. Damit übertraf der am vergangenen Freitag vorgelegte „Nonfarm-Payroll“-Bericht zwar die durchschnittlichen Erwartungen. Im November hatte die weltgrösste Volkswirtschaft jedoch noch einen Stellenzuwachs von mehr als einer Viertelmillion verzeichnet. Ausserdem liess der Lohndruck zum Jahresende nach. Im Dezember stiegen die durchschnittlichen Stundenlöhne um 0.3 Prozent nach einer Zunahme von 0.4 Prozent im Monat zuvor. Auch diese Daten wurden an der Börse als Signal für eine nicht allzu strikte Geldpolitik gewertet, vor dem Wochenende legten die Kurse rund um den Globus noch einmal zu.* (Quelle: Refinitiv, Medienbericht, 06.01.2023).

Interessante Konditionen

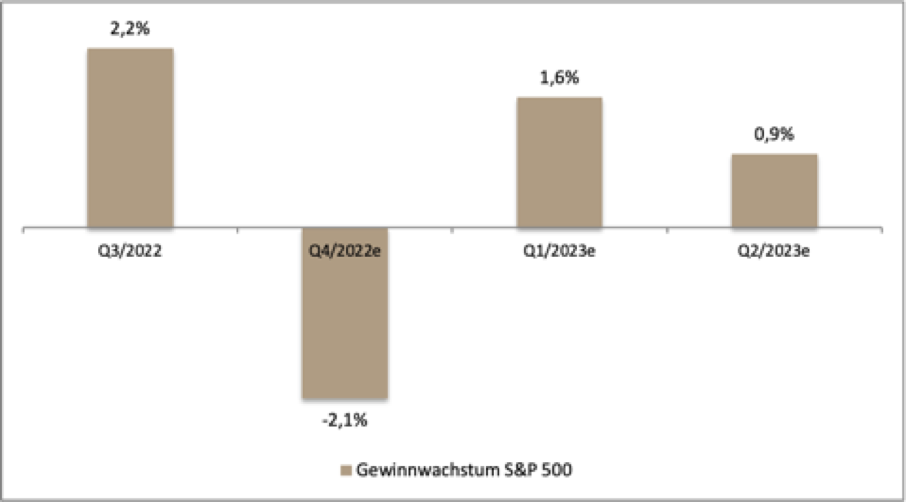

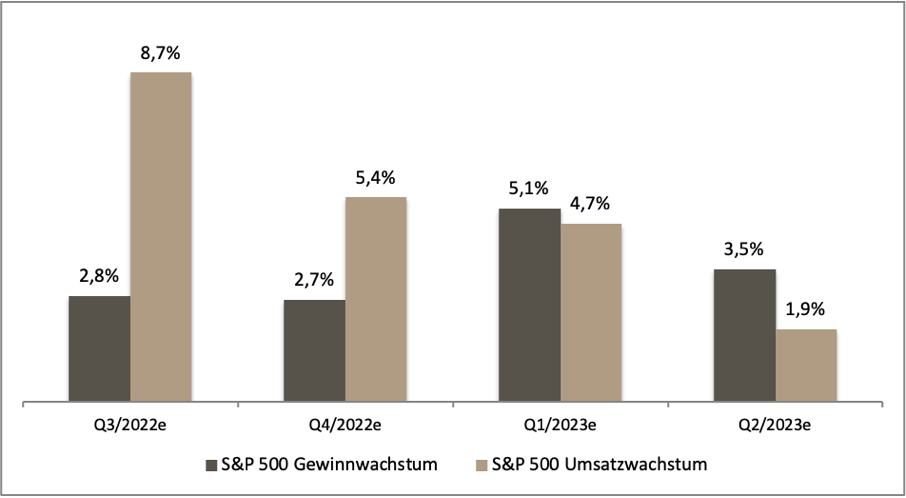

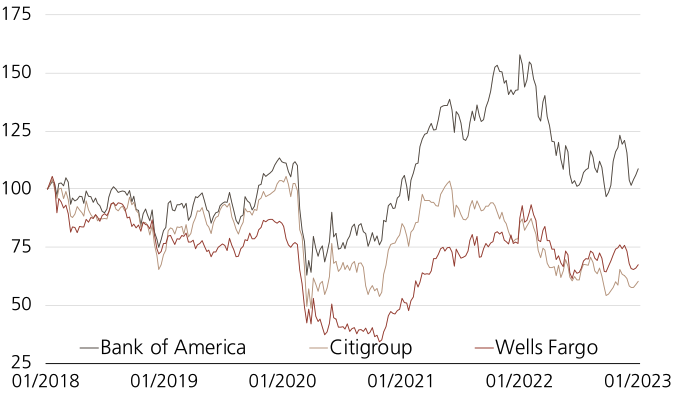

Neben Inflation und Notenbanken rücken nun verstärkt die Unternehmen in den Fokus der Kapitalmärkte. Traditionell läutet der Finanzsektor an der Wall Street die „Earnings Season“ ein. Am kommenden Freitag legen mehrere wichtige Branchenvertreter ihre Berichte vor. Dazu zählen Bank of America, Citigroup und Wells Fargo. Passend zu dem Zahlentermin zählt ein Autocallable Barrier Reverse Convertible (Symbol: KNJTDU)** auf dieses Trio zur aktuellen Zeichnungspallette auf UBS KeyInvest. Der Coupon der Neuemission beträgt 10.50 Prozent jährlich. Die Barrieren werden bei tiefen 50 Prozent der anfänglichen Referenzkurse fixiert.

Solange keine der drei US-Bankaktien das Polster aufzehrt, wirft der BRC zum Laufzeitende die Maximalrendite ab. Dagegen ist mit Verlusten zu rechnen, sobald wenigstens ein Basiswert während der Laufzeit den Kick-In Level (Barriere) reisst. Wegen der Autocallable Funktion kann es zu einer vorzeitigen Kündigung und Rückzahlung dieser Emission kommen. Bitte beachten Sie auch das Emittentenrisiko: Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen.

Eher langsam rollt die Berichtssaison hier zu Lande an. Der Bauchemiekonzern Sika legt am Mittwoch Umsatzzahlen für das vierte Quartal 2022 vor. Einen Tag später gewährt Partners Group Einblick in die Höhe des im vergangenen Jahr verwalteten Vermögens. Erst gegen Ende Monat werden die heimischen Grosskonzerne damit beginnen, Ergebniskennziffern für das vergangene Jahr vorzulegen.

Bank of America vs. Citigroup vs. Wells Fargo

(5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Stand: 06.01.2023; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 09.01.2023 | 10:30 | EZ | Sentix Index Januar 2023 |

| 11.01.2023 | k.A. | CH | Sika Umsatz 4. Quartal 2022 |

| 12.01.2023 | 08:30 | DE | Südzucker Quartalszahlen |

| 12.01.2023 | 14:30 | US | Konsumentenpreise Dezember 2022 |

| 12.01.2023 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Dezember 2022 |

| 12.01.2023 | 17:45 | CH | Partners Group AuM 2022 |

| 13.01.2023 | 11.00 | EZ | Industrieproduktion November 2022 |

| 13.01.2023 | 07:00 | DE | Hella Quartalszahlen |

| 13.01.2023 | 11:00 | EZ | Handelsbilanz November 2022 |

| 13.01.2023 | 14:30 | US | JPMorgan Chase Quartalszahlen |

| 13.01.2023 | 14:30 | US | UnitedHealth Quartalszahlen |

| 13.01.2023 | 14:30 | US | Bank of America Quartalszahlen |

| 13.01.2023 | 14:30 | US | Blackrock Quartalszahlen |

| 13.01.2023 | 14:30 | US | Citigroup Quartalszahlen |

| 13.01.2023 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 13.01.2023 | 14:30 | US | Wells Fargo Quartalszahlen |

| 13.01.2023 | 16:00 | US | Universität Michigan Verbrauchervertrauen Januar 2023 |

Stand: 09.01.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Die Qual mit der Wahl

Die Augen der Marktteilnehmer sind in dieser Woche stark auf Deutschland gerichtet.

Gold glänzt – auf der Piste und an der Börse

Loïc Meillard hat der Schweiz an der alpinen Ski WM einen perfekten Abschluss beschert.

Nestlé: Gelingt ein Befreiungsschlag?

Am 7. Januar 2022 hat die Nestlé-Aktie ein Allzeithoch von knapp 130 Schweizer Franken erreicht. Seit diesem historischen Top geht es für das Schweizer Börsenschwergewicht per Saldo bergab.