Alles in Bewegung

30. Mai 2022

Alles in Bewegung

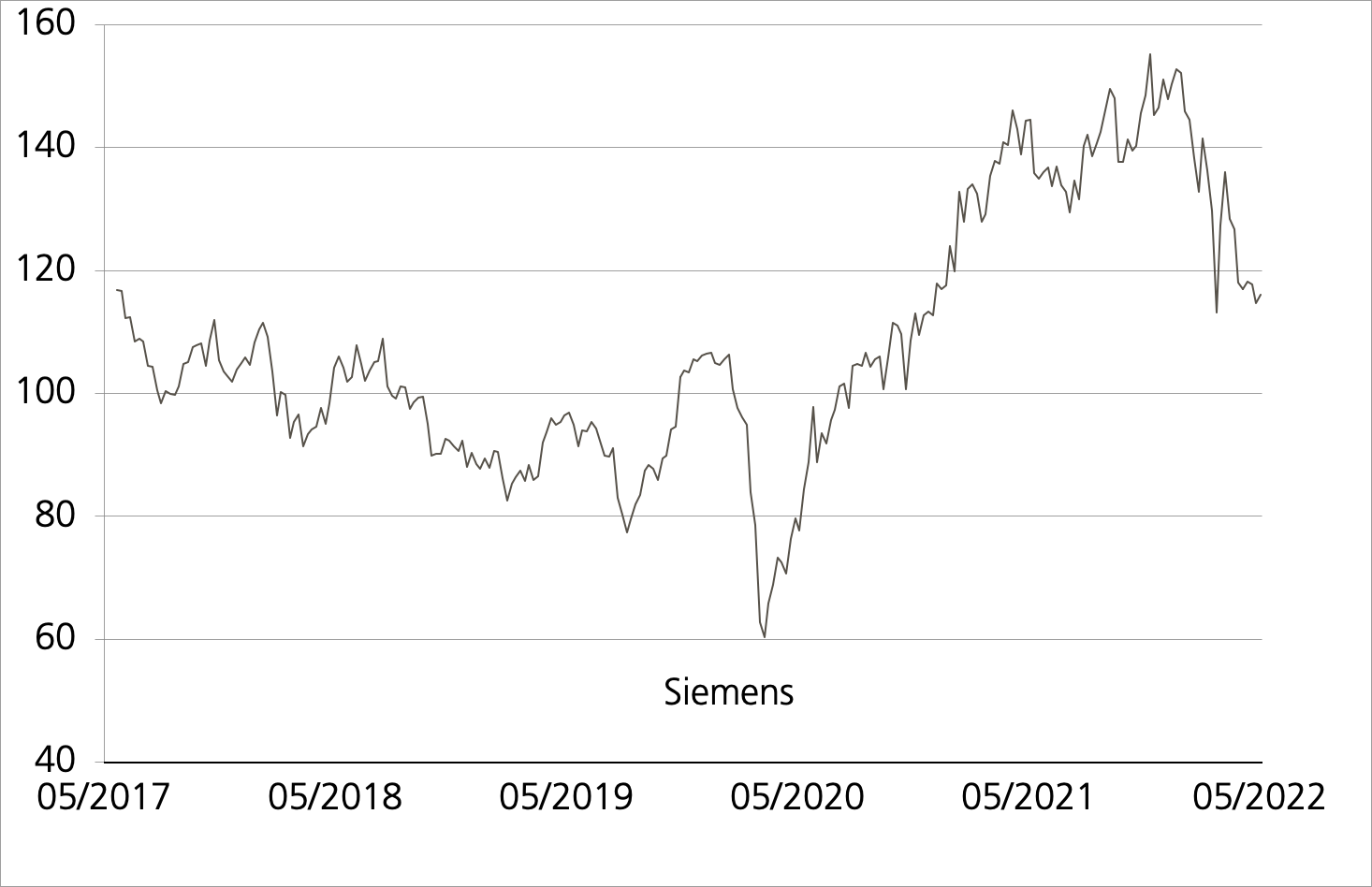

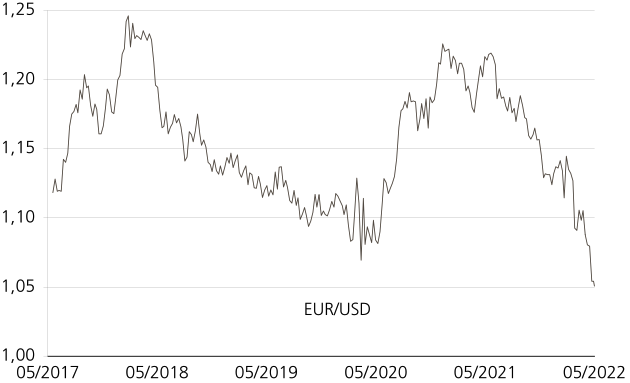

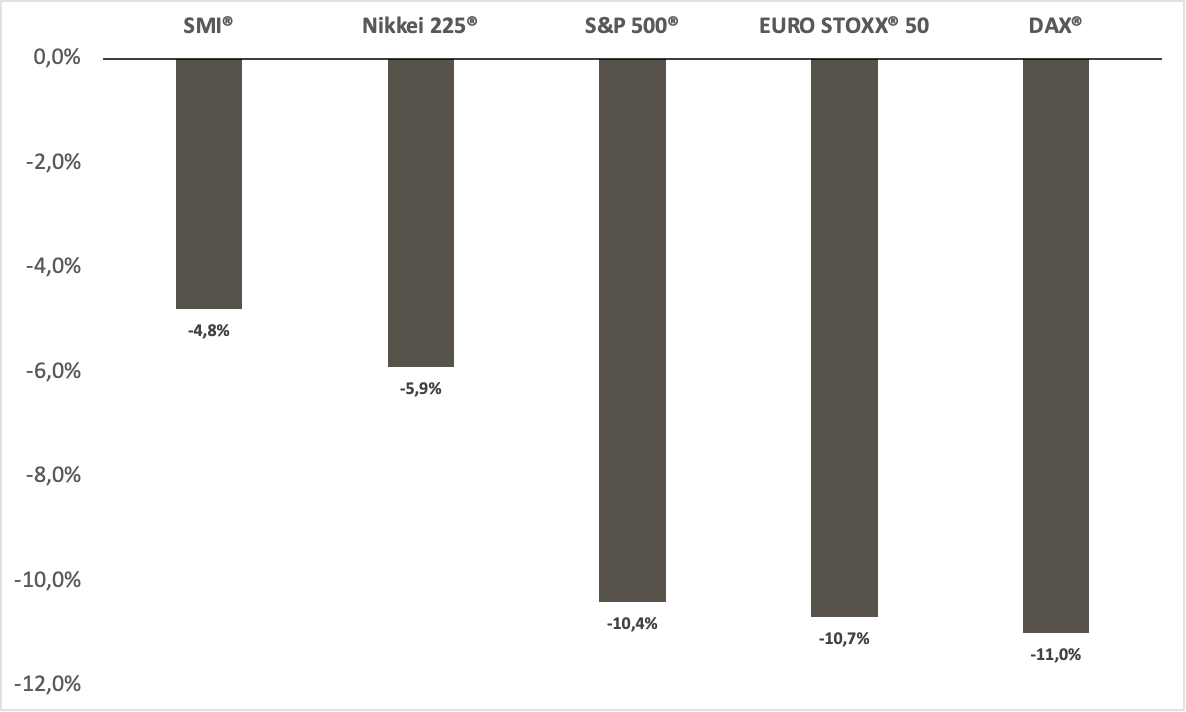

An den Kapitalmärkten geht am morgigen Dienstag ein turbulenter Monat zu Ende. Quer durch die Anlageklassen kam es im Mai zu markanten Kursbewegungen. Im Segment der Aktien dominierten die roten Vorzeichen. Beispielsweise notiert der SMI®, trotz eines Rebounds an den vergangenen Tagen, knapp vier Prozent unter dem April-Schlussstand. An den Devisenmärkten steht der US-Dollar im Fokus. Die Aufwertungswelle beim Greenback hat in der zweiten Monatshälfte an Kraft verloren. Seit dem Verlaufstief vom 13. Mai 2022 holte der Euro relativ zum Dollar knapp vier Prozent auf. Die kurzfristige Schwäche der US-Valuta hat die Rohstoffpreise weiter beflügelt. Das gilt insbesondere für Öl: Zum Wochenauftakt kostete ein Fass der Nordseegattung Brent erstmals seit Ende März mehr als 120 US-Dollar.*

Brisante Videokonferenz

Nach Ansicht von UBS CIO GWM hat die Notierung auch vom Rückgang der US-Rohöllagerbestände profitiert. Der Experte erwartet, dass die mit dem heutigen „Memorial Day“ beginnende Sommerfahrsaison in den USA zusammen mit einer starken Nachfrage aus dem Reisesektor den Ölpreis weiter unterstützt. Insgesamt nehme das Ölangebot weniger stark zu als der -verbrauch, weshalb der globale Markt unterversorgt bleiben dürfte. UBS CIO GWM hält daher an einem positiven Ausblick für die Ölpreise fest. (Quelle: Refinitiv, Medienbericht, 27.05.2022)

Am 2. Juni kommen die OPEC+ per Videokonferenz zu einem virtuellen Treffen zusammen. Es wird erwartet, dass das Kartell seine bisherigen Pläne bestätigt. Diese sehen eine Erhöhung der Ölproduktion um 432’000 Barrel pro Tag ab Juli vor. (Quelle: Refinitiv, Medienbericht, 27.05.2022)

Mit dem ETC (Symbol: CCOCIU)** können sich Anleger den wichtigen Rohstoff einfach und kostengünstig in das Portfolio holen. Das Tracker-Zertifikat bildet den UBS Bloomberg CMCI Brent Crude Oil CHF Monthly Hedged TR Index ohne Laufzeitbegrenzung im Bezugsverhältnis 10:1 ab. Wechselkursschwankungen zwischen der Produktwährung Schweizer Franken und der Rohstoffvaluta US-Dollar werden dabei auf monatlicher Basis neutralisiert. Bitte beachten Sie: Der ETC ist nicht kapitalgeschützt. Es kommt zu Verlusten, sobald der zugrundeliegende Index unter dem Einstiegspreis zu liegen kommt. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswerts – im Falle einer Insolvenz der UBS AG verloren gehen kann.

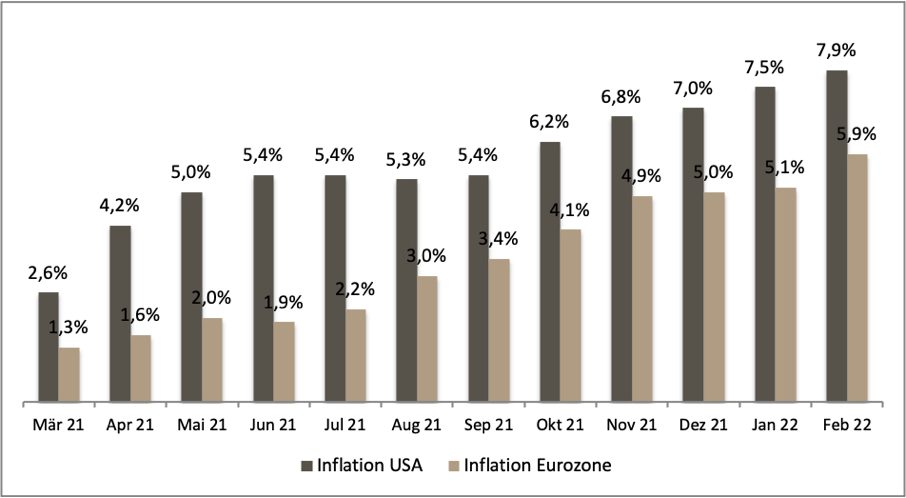

Aktuelle Inflationsdaten

Die Energiepreise nehmen massgeblichen Einfluss auf die allgemeine Inflation. Wie sich die Teuerung in der Schweiz im Mai entwickelt hat, erfahren die Märkte am kommenden Donnerstag. Laut Refinitiv gehen Ökonomen im Schnitt davon aus, dass der Landesindex der Konsumentenpreise seinen Vorjahreswert um 2.6 Prozent übertrifft. Eine Teuerung in Höhe von 7.5 Prozent erwartet der Konsens für den Mai in der Eurozone – dieser Indikator wird bereits am Dienstag publiziert. Ob und inwieweit der Preisauftrieb den Konsum beeinflusst, könnten die aktuellen Detailhandelsumsätze zeigen. Sie werden morgen für die Schweiz und tags darauf für Deutschland publiziert.

US-Jobmotor im Fokus

Weltweit dürften die Zahlen vom US-Arbeitsmarkt in der neuen Woche die meiste Beachtung finden. Bereits am Mittwoch legt der private Job-Vermittler ADP seine Statistik für den Mai 2022 vor. Am Freitag folgen die offiziellen Daten. Analysten erwarten laut Refinitiv den Aufbau von 350’000 Stellen ausserhalb der Landwirtschaft. Im April waren in der weltgrössten Volkswirtschaft 428’000 zusätzliche Arbeitsplätze entstanden. Der „Nonfarm Payrolls“-Report ist an der Wall Street das erste konjunkturelle Highlight des neuen Monats. Er könnte auch Einfluss auf die am 15. Juni anstehende Zinsentscheidung der US-Notenbank nehmen. (Quelle: Refinitiv, Medienbericht, 27.05.2022)

Zunächst gönnen sich die Investoren in den Staaten aber ein verlängertes Wochenende. Wegen des bereits erwähnten Feiertages „Memorial Day“ bleibt die Wall Street heute geschlossen. An der Londoner Börse ruht der Betrieb gleich für zwei Tage. Sie schliesst am Donnerstag und Freitag wegen des 70-jährigen Thronjubiläums von Queen Elizabeth II. Am Freitag pausieren zudem die Börsen in China und Hongkong.

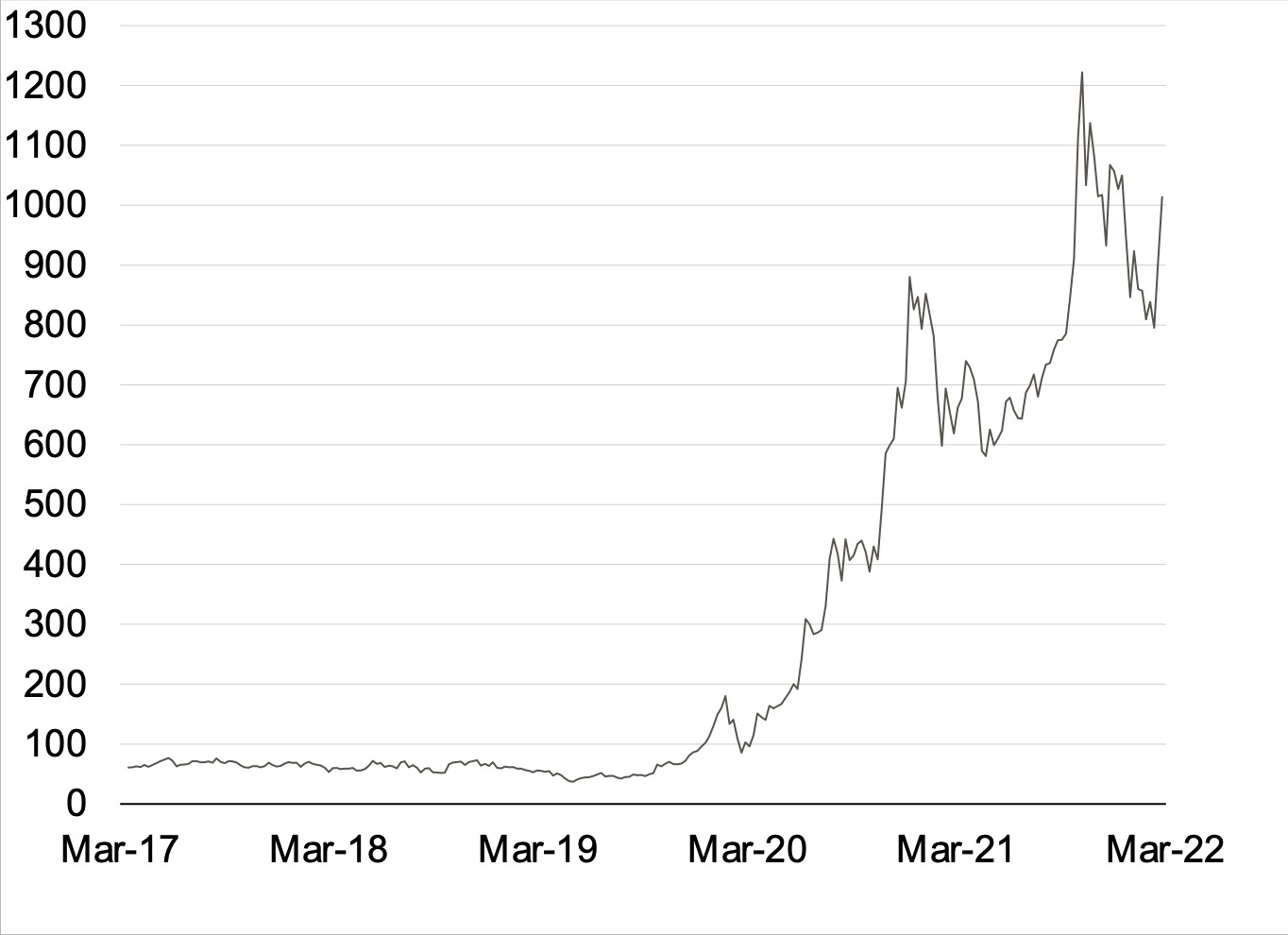

Brent Rohöl (Angaben in US-Dollar je Barrel)*

Stand: 30.05.2022; Quelle: UBS AG

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 30.05.2022 | 09:00 | CH | KOF Konjunkturbarometer Mai 2022 |

| 30.05.2022 | 14:00 | DE | Konsumentenpreise Mai 2022 |

| 31.05.2022 | 08:00 | CH | Handelsbilanz April 2022 |

| 31.05.2022 | 08:30 | CH | Detailhandelsumsätze April 2022 |

| 31.05.2022 | 09:00 | CH | BIP 1. Quartal 2022 |

| 31.05.2022 | 11:00 | EZ | Konsumentenpreise Mai 2022 |

| 31.05.2022 | 15:45 | US | Chicago Einkaufsmanagerindex Mai 2022 |

| 31.05.2022 | 22:00 | US | Salesforce Quartalszahlen |

| 01.06.2022 | 08:00 | DE | Detailhandelsumsätze April 2022 |

| 01.06.2022 | 09:30 | CH | Einkaufsmanagerindex Mai 2022 |

| 01.06.2022 | 14:15 | US | ADP Arbeitsmarktbericht Mai 2022 |

| 01.06.2022 | 16:00 | US | Bauausgaben April 2022 |

| 02.06.2022 | 08:30 | CH | Konsumentenpreise Mai 2022 |

| 02.06.2022 | 11:00 | EZ | Produzentenpreise April 2022 |

| 03.06.2022 | 09:55 | DE | Einkaufsmanagerindex Mai 2022 |

| 03.06.2022 | 10:00 | EZ | Einkaufsmanagerindex Mai 2022 |

| 03.06.2022 | 14:30 | US | Offizieller Arbeitsmarktbericht Mai 2022 |

Stand: 30.05.2022; Quelle: Thomson Reuters

Weitere Blogeinträge:

Alle Jahre wieder

Traditionell treten die Notenbanken auf der Zielgeraden eines Börsenjahres noch einmal auf den Plan.

Shoppingfieber – bei Verbrauchern und Investoren

Der November 2024 hatte es an den Börsen und darüber hinaus in sich.

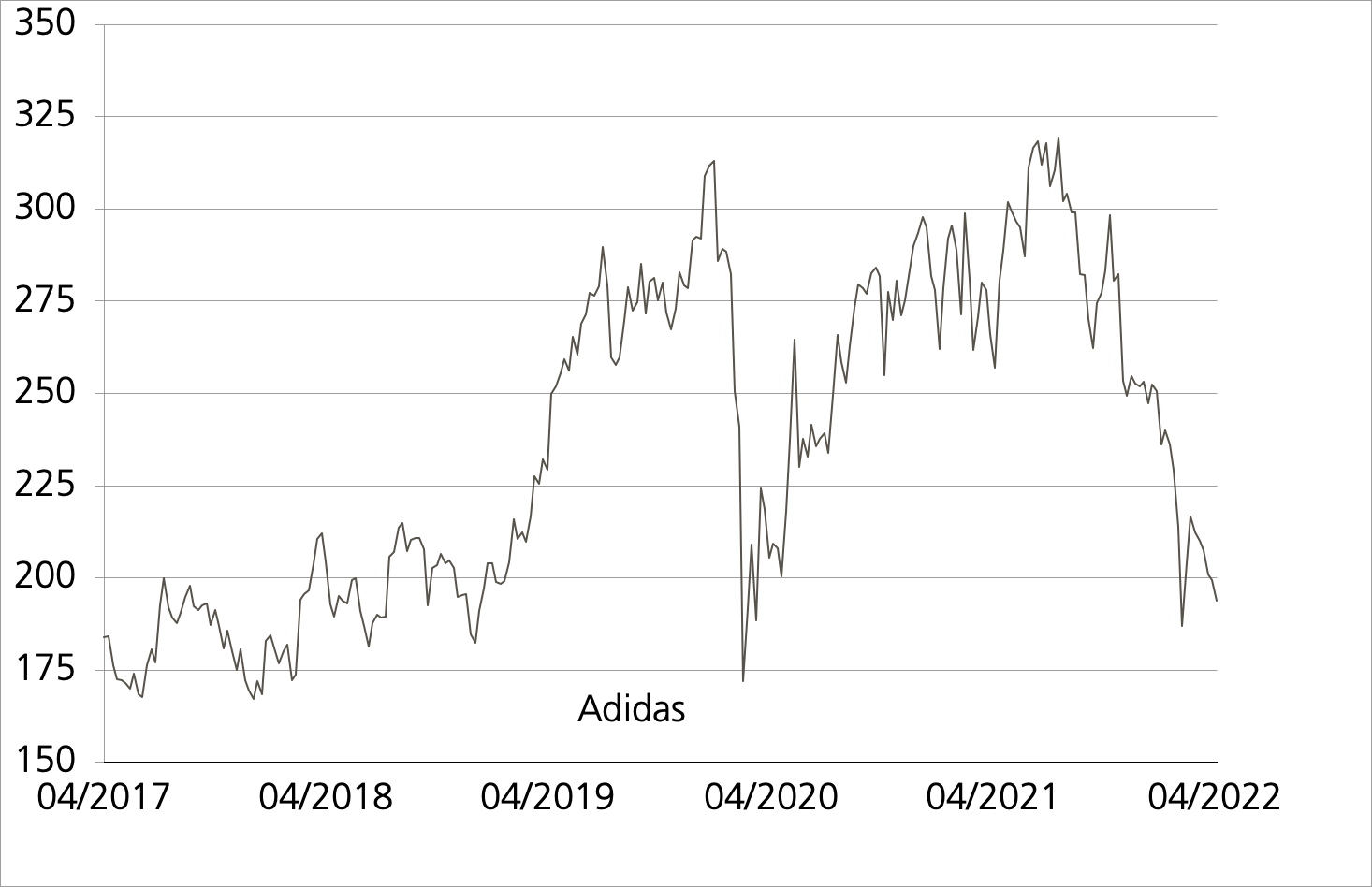

Volatiles Marktgeschehen

Positive und negative Überraschungen geben sich bei den heimischen Grosskonzernen in der laufenden Berichtssaison die Klinke in die Hand.