Zinshoffnungen und Zinsskepsis geben sich die Hand

14. August 2023

Zinshoffnungen und Zinsskepsis geben sich die Hand

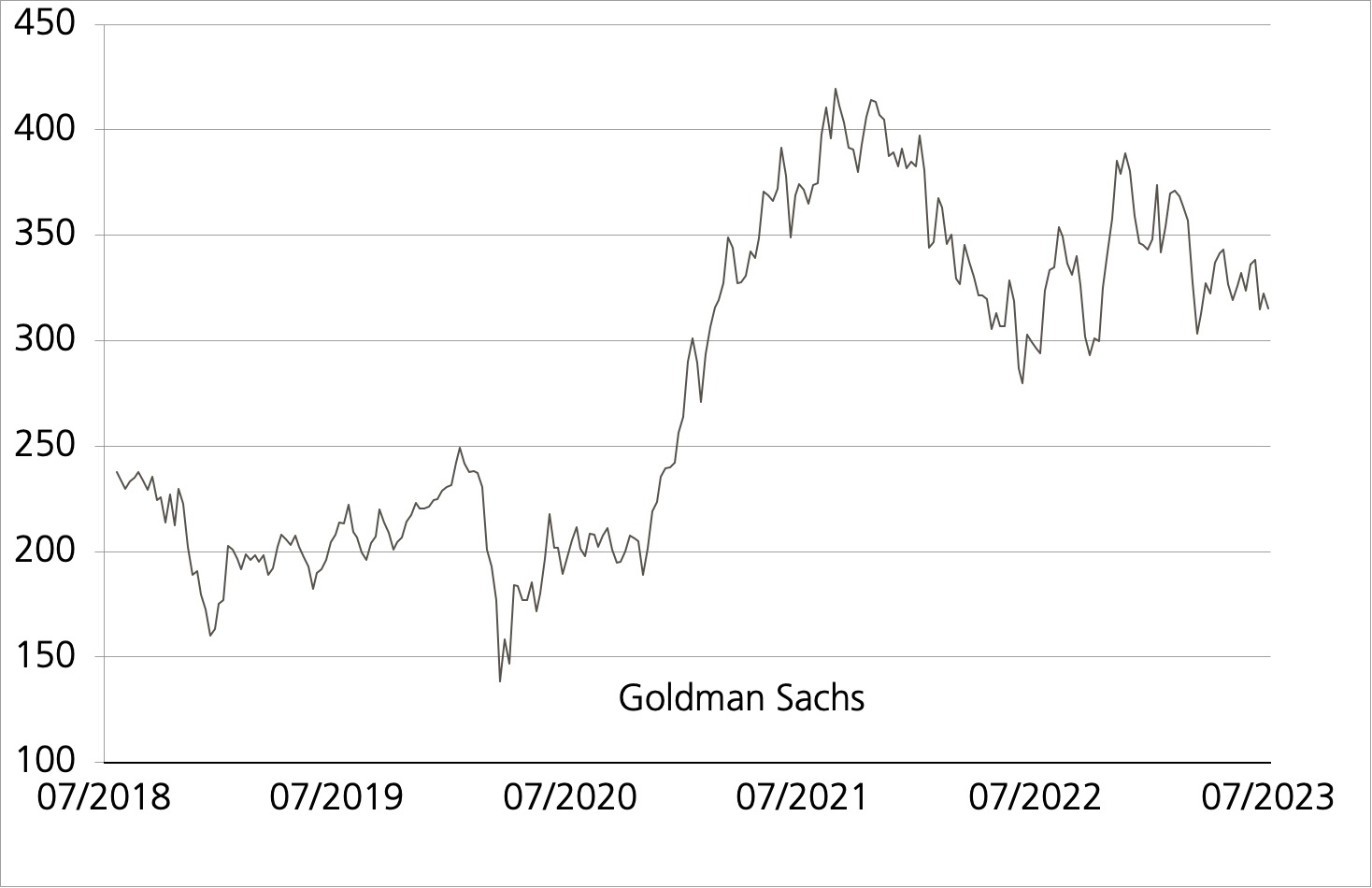

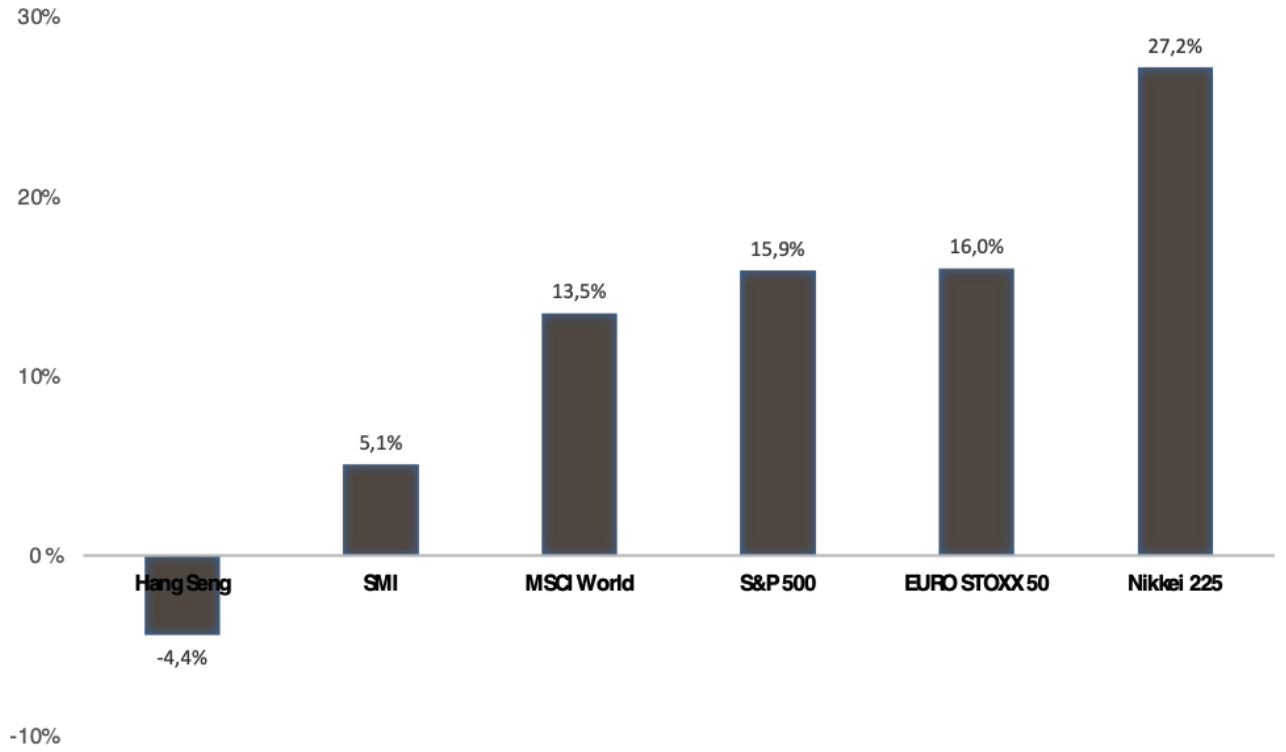

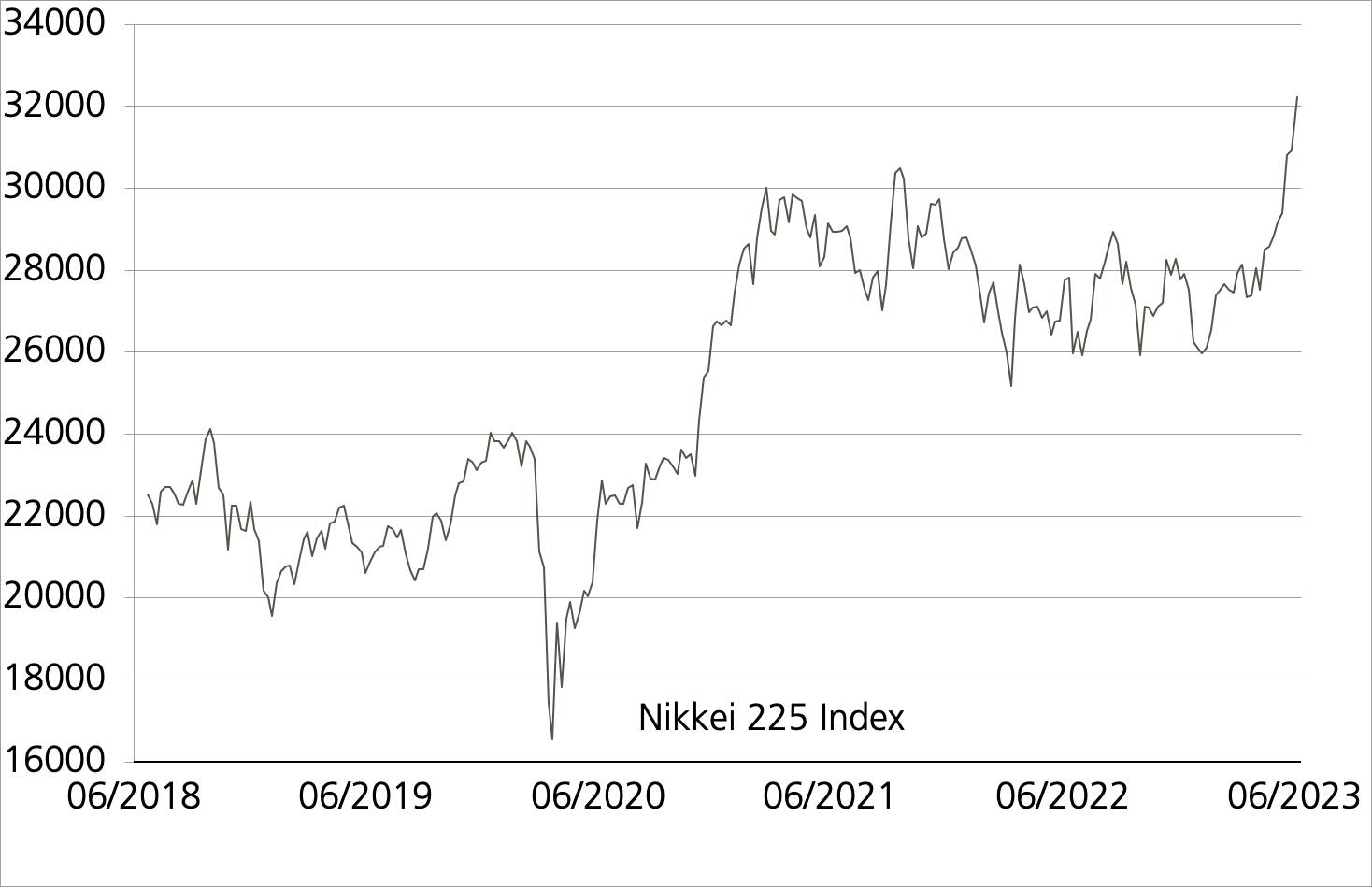

Erneut ging eine Börsenwoche ohne Fortschritte zu Ende. Die grossen Aktienindizes westlicher Nationen wie S&P 500, SMI und EURO STOXX 50 traten allesamt auf der Stelle. Im Osten der Erdhalbkugel kam es gar zu klaren Verlusten. Der Hang Seng China Enterprises Index rauschte knapp drei Prozent in die Tiefe. Eine Doppelbelastung aus schwachen Konjunkturdaten sowie den Plänen von US-Präsident Joe Biden, bestimmte amerikanische Investitionen im Reich der Mitte zu verbieten, liessen Markteilnehmer den Rückzug antreten.*

Keine Klarheit

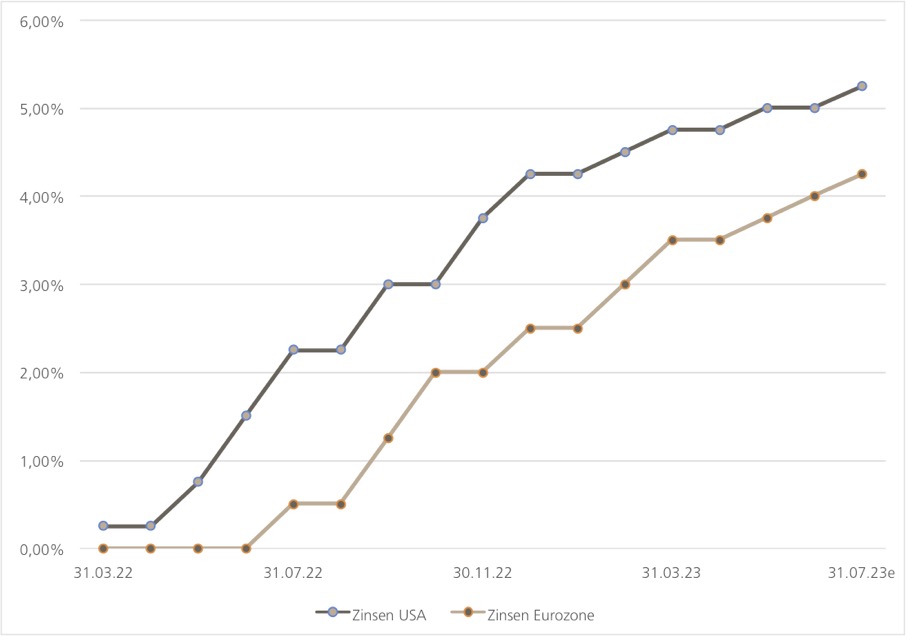

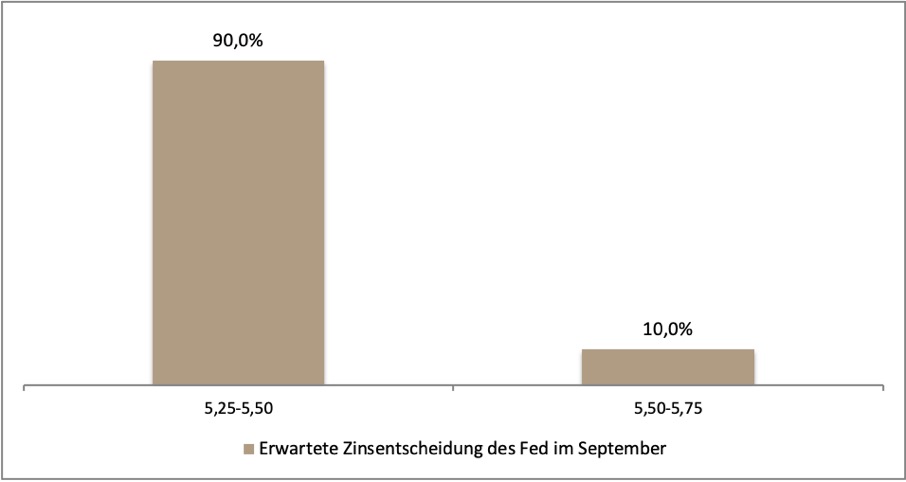

Zur Wochenmitte wurde an den Aktienmärkten dagegen noch im Zuge der veröffentlichten US-Inflationsrate gefeiert. Die Teuerung legte im Juli um 3.2 Prozent und damit weniger als die von Analysten im Schnitt erwarteten 3.3 Prozent zu. Für das Gros der Investoren wurde damit das Ende des Zinserhöhungszyklus oder zumindest einer Zinspause eingeläutet. (Quelle: Refinitiv, Medienbericht, 10.08.2023) Dies spiegelt sich auch in den Erwartungen wider. Gingen laut dem CME Fed Watch Tool Anfang August noch ein Fünftel der Volkswirte von einer weiteren Zinserhöhung im September aus, ist es jetzt nur noch ein Zehntel. Ein erster Schritt nach unten wird mehrheitlich im März 2024 erwartet. Rund 36 Prozent der Befragten Ökonomen sehen dann die Zinsspanne um 25 Basispunkte auf 5.00 bis 5.25 Prozent absinken. (Quelle: CME Fed Wacht Tool, Stand: 11.08.2023)

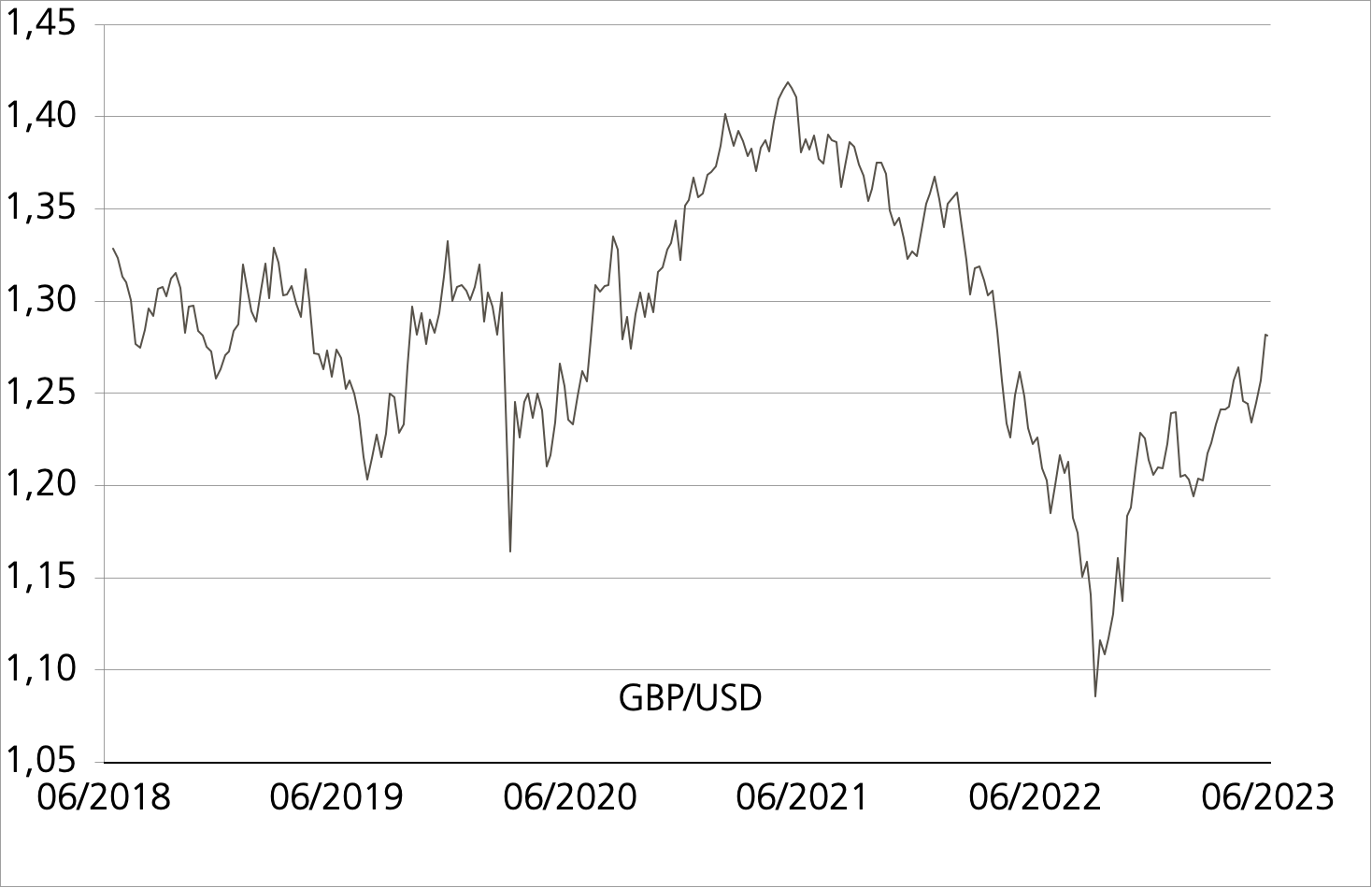

Doch zurück in die Gegenwart: Ganz in Stein gemeisselt ist der Zinsgipfel noch nicht. Die Chefin des Fed-Bezirks San Francisco, Mary Daly, äusserte sich in einem Interview skeptisch und erklärte, die Notenbank hätte noch mehr Arbeit vor sich. „Die Fed ist fest entschlossen, die Inflationsrate auf ihr Zwei-Prozent-Ziel zu drücken“, so die Daly. (Quelle: Refinitiv, Medienbericht, 10.08.2023) Bis zur nächsten Sitzung gilt es also noch weitere Daten auszuwerten. Diesbezüglich kam es am Freitag mit den veröffentlichten Erzeugerpreisen zu einem Rückschlag für die Befürworter einer lockeren Geldpolitik. Die Preise legten im Juli aufgrund von steigenden Kosten für Dienstleistungen unerwartet um 0.8 Prozent im Vergleich zum Vorjahresmonat zu. Die Zahlen dienen generell als frühes Signal für die Entwicklung der Verbraucherpreise. (Quelle: Refinitiv, Medienbericht, 10.08.2023)

Wichtige Daten

In der neuen Woche wird es noch zu weiteren Hinweise kommen. Ganz oben stehen dabei die Mitschriften der Fed-Sitzung im Juli. Das Protokoll wird am Mittwoch veröffentlicht und wird zeigen, wie das Team um Fed-Chef Jerome Powell die Chancen und Risiken der aktuellen Geldpolitik gewichten. Wie es um die Konjunktur der grössten Volkswirtschaft der Welt bestellt ist, zeigen die Einzelhandelsumsätze am Dienstag. Geschätzt wird ein Anstieg im Juli um 0.1 Prozent. Apropos Konjunktur, diesbezüglich kommt es auch auf dem alten Kontinent zu einem interessanten Ereignis. Am Mittwoch steht das Bruttoinlandsprodukt (BIP) für das zweite Quartal in der Eurozone auf dem Terminkalender. Erwartet wird ein Plus von 0.3 Prozent zum Vormonat und 0.6 Prozent in Relation zum Vorjahreswert. Daneben veröffentlicht das Mannheimer Forschungsinstitut ZEW seine monatliche Umfrage unter Börsenprofis zu den Konjunkturaussichten. Experten gehen von einem weiteren Rückgang aus. Neben den Wirtschaftsdaten stehen auch die für Freitag geplanten Inflationsdaten für den gemeinsamen Währungsraum im Fokus. Es wird damit gerechnet, dass die erste Schätzung des EU-Statistikamts mit einem Anstieg um 5.3 Prozent im Juli bestätigt wird. EZB-Chefin Christine Lagarde macht ebenso wie ihr Kollege in Übersee die weitere Geldpolitik von den aktuellen Daten abhängig. (Quelle: Refinitiv, Medienbericht, 11.08.2023)

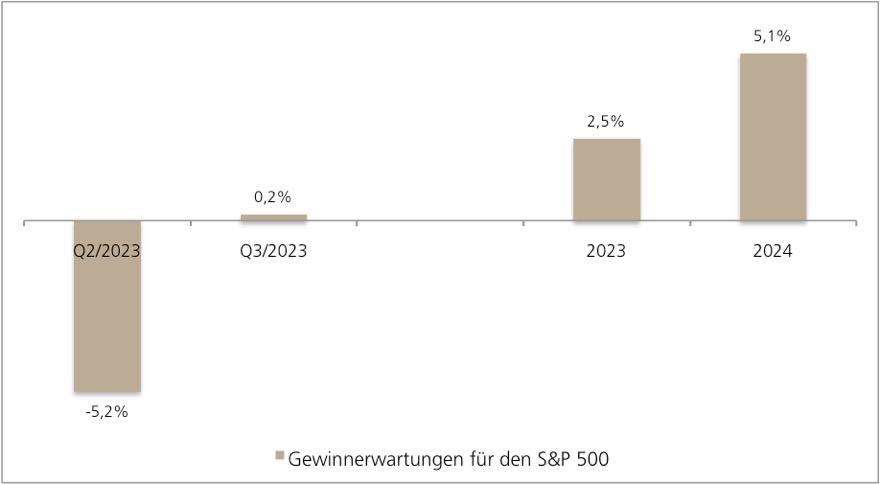

Auslaufende Berichtssaison

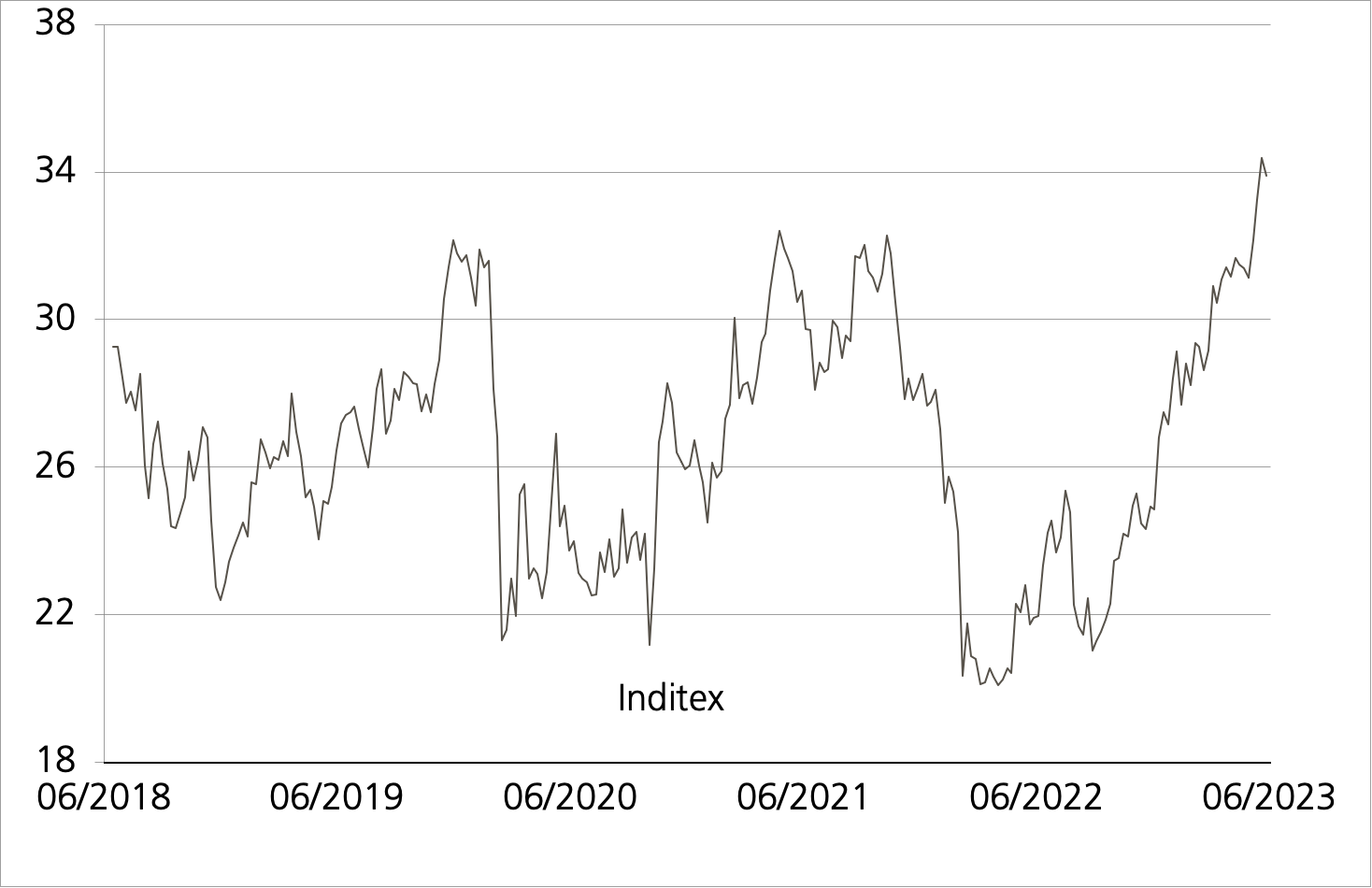

Von Unternehmensseite wird es dagegen allmählich ruhiger. Im SMI haben bereits 14 der 20 Mitglieder ihre Zahlen präsentiert. In der neuen Woche kommt mit Geberit ein weiterer hinzu. In den USA, wo bereits 84 Prozent der S&P 500-Unternehmen ihre Zwischenberichte vorgelegt haben, steht mit Walmart noch ein wichtiger Einzelhändler am Donnerstag auf der Agenda. Spannend wird es zudem von chinesischer Seite, hier werden inmitten der Querelen mit den USA die Tech-Grössen JD.com und Tencent berichten. Der dritte im Bunde, Alibaba, hat vergangene Woche bereits gut vorgelegt. Der Amazon-Konkurrent konnte einmal mehr die Erwartungen der Analysten übertreffen. (Quelle: Refinitiv, Medienbericht, 11.08.2023)

Erwartete Zinsentscheidung des Fed im September

Stand: 11.08.2023; Quelle: CME Fed Watch Tool

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

Stand: 11.08.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Mit Schwung in den Mai

Am Dienstag, 06. Mai 2025, wird in Deutschland der Machtwechsel vollzogen.

April, April, der weiss nicht, was er will

Die Verunsicherung der Finanzmärkte setzte sich auch über Ostern fort.

US-Dollar unter Druck

Der globale Handelskonflikt bleibt an den Börsen auch vor Ostern das bestimmende Thema.

| Datum | Uhrzeit | Land | Ereignis |

| 15.08.2023 | 01:50 | JP | Bruttoinlandsprodukt |

| 15.08.2023 | 04:00 | CN | Einzelhandelsumsätze |

| 15.08.2023 | 08:00 | UK | Arbeitslosenquote |

| 15.08.2023 | 08:30 | CH | Erzeuger- und Importpreise |

| 15.08.2023 | 11:00 | EZ | ZEW Umfrage Konjunkturerwartungen |

| 15.08.2023 | 14:30 | US | Einzelhandelsumsätze |

| 15.08.2023 | 14:30 | US | NY Empire State Produktionsindex |

| 15.08.2023 | k.A. | CH | Basilea Quartalszahlen |

| 15.08.2023 | k.A. | CH | Straumann Quartalszahlen |

| 16.08.2023 | 08:00 | UK | Verbraucherpreisindex |

| 16.08.2023 | 11:00 | EZ | Bruttoinlandsprodukt |

| 16.08.2023 | 10:00 | US | FOMC Protokoll |

| 16.08.2023 | k.A. | US | Cisco Quartalszahlen |

| 16.08.2023 | k.A. | CN | JD.com Quartalszahlen |

| 16.08.2023 | k.A. | CN | Tencent Quartalszahlen |

| 17.08.2023 | 14:30 | US | Erstanträge Arbeitslosenhilfe |

| 17.08.2023 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 17.08.2023 | k.A. | CH | Geberit Quartalszahlen |

| 17.08.2023 | k.A. | CH | Siegfried Quartalszahlen |

| 17.08.2023 | k.A. | US | Walmart Quartalszahlen |

| 18.08.2023 | 08:00 | UK | Einzelhandelsumsätze |

| 18.08.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 18.08.2023 | k.A. | CH | Emmi Quartalszahlen |

| 18.08.2023 | k.A. | US | Palo Alto Networks Quartalszahlen |

| 18.08.2023 | k.A. | CH | PSP Swiss Property Quartalszahlen |