Schaukelbörse hält an

17. Oktober 2022

Schaukelbörse hält an

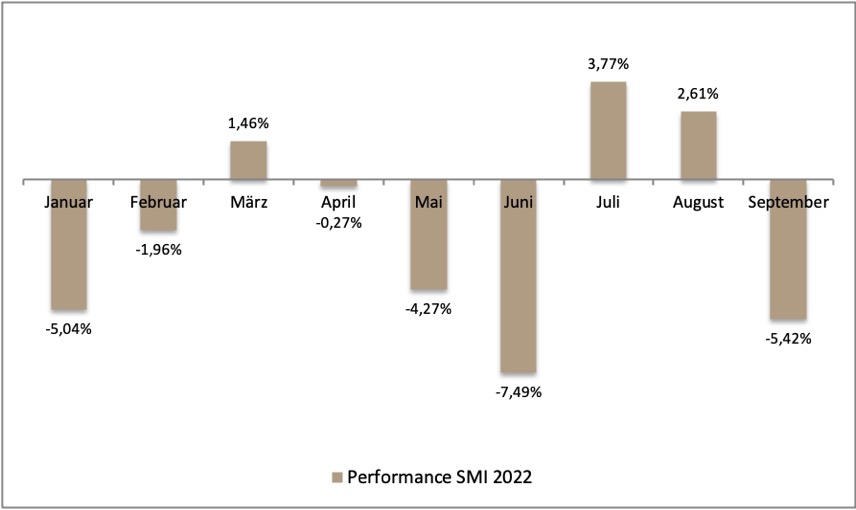

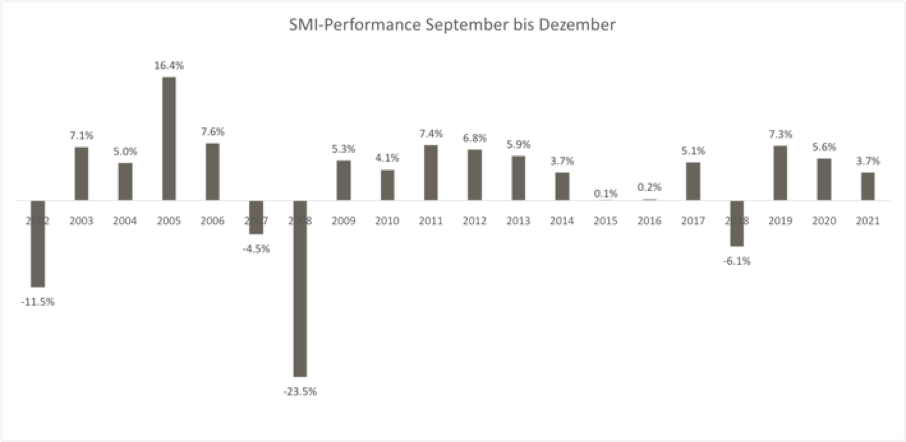

Mit einem positiven Vorzeichen starteten die Aktienmärkte in den Oktober. Ausgehend von der Wall Street gingen die Börsen rund um den Globus auf Erholungskurs. Wie sich vergangene Woche nun herausstellte, handelte es sich dabei offensichtlich nur um ein Gastspiel der Bullen, schnell übernahmen erneut die Bären das Zepter. So ist der SMI nach dem kurzen positiven Intermezzo sechs Tage in Folge abgetaucht, ehe gegen Wochenschluss wieder eine zaghafte Besserung einsetzte.*

Erste negative…

Es sind weiterhin die Themen Inflation und Zinsen, welche die Märkte beschäftigen. Jedoch nicht mehr nur, die soeben gestartete Bilanzsaison nimmt nun ebenfalls Einfluss auf die Entwicklungen an den Kapitalmärkten. Aus Übersee erreichten uns diesbezüglich eher durchwachsende Nachrichten. Im Halbleitersegment enttäuschten AMD und Applied Materials, bei den Banken sorgte ein überraschend deutlicher Gewinnrückgang bei Morgan Stanley für Kursverluste. Aber nicht nur Morgan Stanley verdiente im abgelaufenen Quartal weniger, auch bei der Citigroup, JPMorgan und Wells Fargo gingen die Ergebnisse aufgrund der Börsenturbulenzen, welche das Investmentbanking lahmlegten und mehr Mittel zur Deckung von Kreditausfällen erforderten, zurück. (Quelle: Refintiv, Medienmitteilung, 14.10.2022)

…aber auch positive Firmenbilanzen

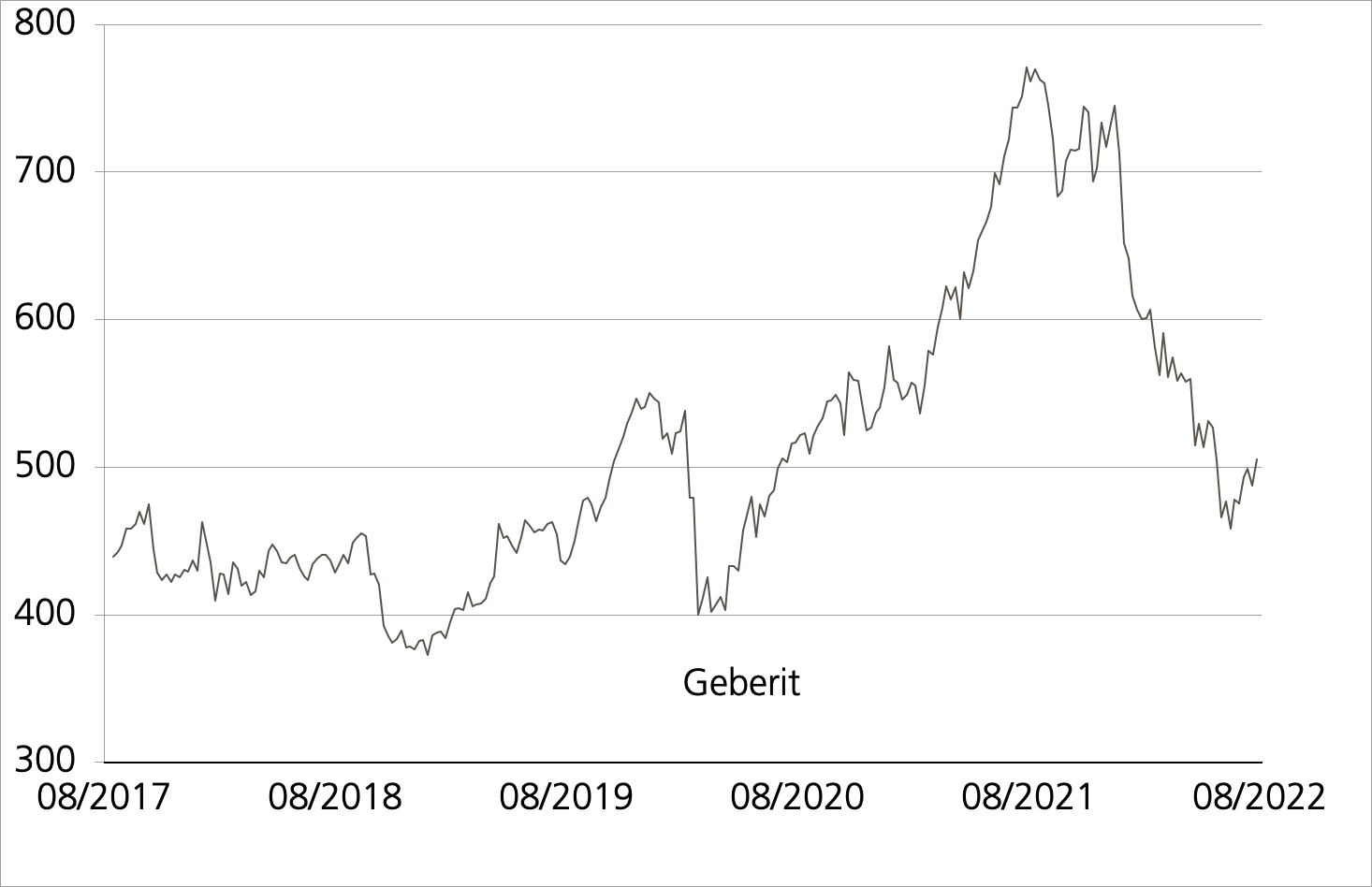

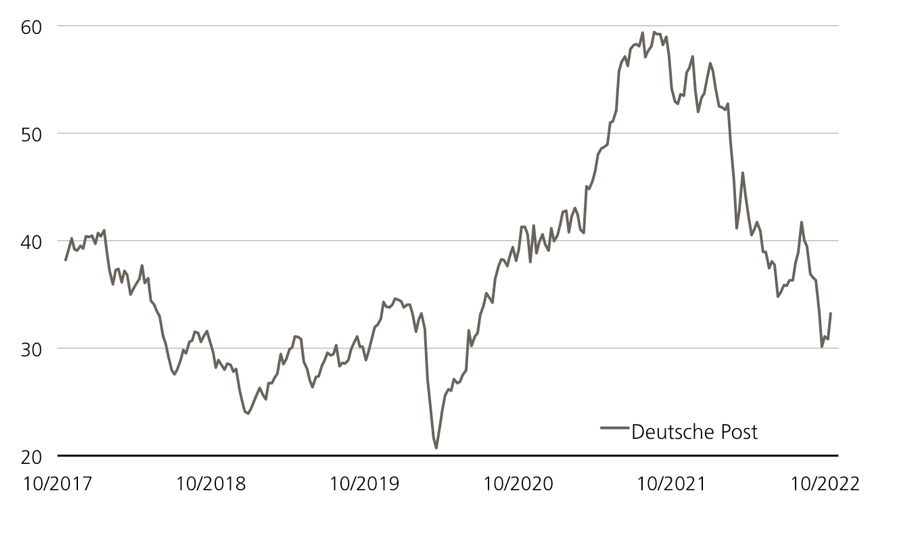

Einige Unternehmen verbreiteten jedoch zum Beginn der Berichtssaison auch positive News. So konnte der heimische Vakuumventil-Hersteller VAT in der Periode von Juli bis September bei Umsatz und Auftragseingang die Erwartungen der Analysten übertreffen. (Quelle: AWP, Medienmitteilung 13.10.2022) Optimismus verbreitete zudem der weltweit führende Logistiker Deutsche Post. Der Konzern steigerte das Ergebnis vor Zinsen und Steuern (Ebit) in den ersten neun Monaten des laufenden Geschäftsjahres um knapp 13 Prozent auf rund 6.5 Milliarden Euro. Das gute Abschneiden nimmt das Management nun zum Anlass, die Jahresprognose, die bislang ein Ebit von 8.0 Milliarden Euro plus/minus 5 Prozent vorsieht, zu überdenken. Mit der Veröffentlichung des kompletten Zwischenberichts für das dritte Quartal am 8. November möchte die Deutsche Post ihre Ziele anheben. (Quelle: Refintiv, Medienmitteilung, 14.10.2022)

Eine konservative Möglichkeit, in den DAX-Titel zu investieren, bietet der in Zeichnung stehende Barrier Reverse Convertible (Symbol: KMWTDU). Dieser ist mit einem Coupon von 8.00 Prozent p.a sowie einer tiefen Barriere von 50 Prozent des Startkurses ausgestattet.** Bitte beachten Sie dennoch, dass der BRC nicht kapitalgeschützt ist: Notiert der Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Langsameres Gewinntempo

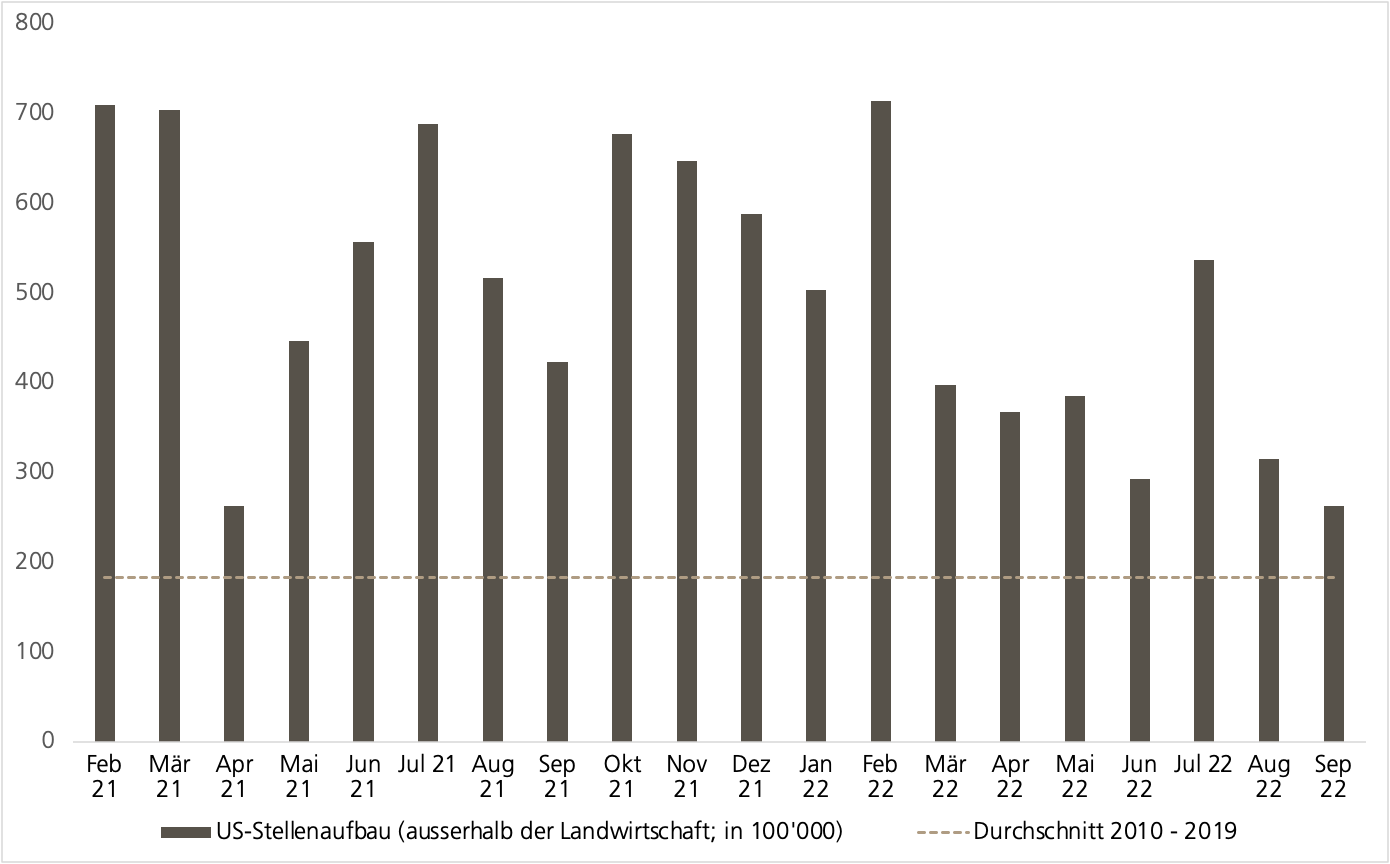

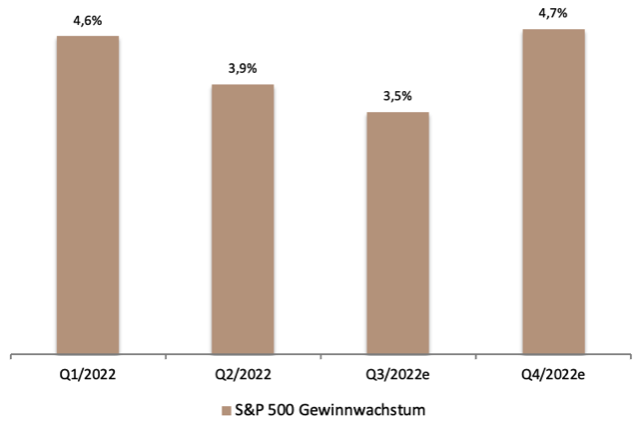

In der neuen Woche werden weitere Bilanzen die Aufmerksamkeit auf sich ziehen. Aus dem SMI legen beispielsweise ABB und Sika ihre Zahlenkränze vor, in Europa stehen ASML und Nokia im Fokus und aus Übersee werden Daten von Branchengrössen wie IBM, Netflix und Tesla erwartet. Grosse Sprünge sind in der laufenden Berichtssaison grundsätzlich nicht zu erwarten. Nach Daten von Refinitiv gehen Analysten davon aus, dass die Gewinne der S&P 500-Unternehmen im dritten Quartal gegenüber dem Vorjahr nur um 3.6 Prozent gestiegen sind, was deutlich weniger ist als das Anfang Juli erwartete Plus von 11.1 Prozent. (Quelle: Refinitiv, Medienmitteilung, 14.10.2022)

Noch aber sind die Unternehmensmeldungen rar und damit werden auch wieder makroökonomische Nachrichten die Handelsentscheidungen der Marktteilnehmer beeinflussen. Einen Dämpfer bekamen die Konjunkturhoffnungen noch am Freitag von den Einzelhandelsumsätzen in den USA, die im September überraschend zurückgingen. Experten führen das schwache Abschneiden auf die hohe Inflation und steigende Zinsen zurück. Die Konsumentenstimmung hellt sich derweil auf. Der Index legte im Oktober um 1.2 Punkte auf 59.8 Zähler zu, von Reuters befragte Ökonomen hatten lediglich einen Anstieg auf 59.0 Punkte auf dem Zettel. Wie es mit dem Zinserhöhungstempo nun weiter gehen wird, darüber könnte die Veröffentlichung des „Beige Book“, dem Konjunkturbericht der Notenbank Fed, am Mittwoch Aufschluss geben. (Quelle: Refinitiv, Medienmitteilung, 14.10.2022)

China in Bewegung

Apropos Zinsen, in China tagt diese Woche die Notenbank und wird ihrerseits eine geldpolitische Entscheidung treffen. Das ist aber nicht der einzige Grund, warum das Reich der Mitte aktuell in den Schlagzeilen steht. Am Sonntag startete der 20. Parteitag der Kommunistischen Partei. Auf dem wichtigsten Ereignis der politischen Agenda, das nur alle fünf Jahre stattfindet, werden die Weichen der zweitgrössten Volkswirtschaft der Welt gestellt – und das sowohl politisch als auch wirtschaftlich. Staatschef Xi Jinping hat eine dritte Amtszeit als Generalsekretär im Auge und man darf nun gespannt sein, wie er die zuletzt schwächelnde Konjunktur wieder in Schwung bringen möchte.

Deutsche Post (5 Jahre, Angaben in EUR)

Stand: 14.10.2022; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Konjunkturtermine

| Datum | Uhrzeit | Land | Ereignis |

| 18.10.2022 | 04:00 | CN | Bruttoinlandsprodukt |

| 18.10.2022 | 11:00 | EZ | ZEW Umfrage Konjunkturerwartungen |

| 18.10.2022 | k.A. | US | Goldman Sachs Quartalszahlen |

| 18.10.2022 | k.A. | US | Netflix Quartalszahlen |

| 19.10.2022 | 08:00 | GB | Verbraucherpreisindex |

| 19.10.2022 | 11:00 | EZ | Verbraucherpreisindex |

| 19.10.2022 | 14:30 | US | Baugenehmigungen |

| 19.10.2022 | 20:00 | US | Fed Beige Book |

| 19.10.2022 | k.A. | NL | ASML Quartalszahlen |

| 19.10.2022 | k.A. | US | IBM Quartalszahlen |

| 19.10.2022 | k.A. | US | Tesla Quartalszahlen |

| 20.10.2022 | k.A. | EU | EU-Gipfel |

| 20.10.2022 | 03:30 | CN | PBoC Zinssatzentscheidung |

| 20.10.2022 | 08:00 | CH | Handelsbilanz |

| 20.10.2022 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 20.10.2022 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 20.10.2022 | k.A. | CH | ABB Quartalszahlen |

| 20.10.2022 | k.A. | US | AT&T Quartalszahlen |

| 20.10.2022 | k.A. | FI | Nokia Quartalszahlen |

| 21.10.2022 | 08:00 | GB | Einzelhandelsumsätze |

| 21.10.2022 | k.A. | US | American Express Quartalszahlen |

| 21.10.2022 | k.A. | CH | BB Biotech Quartalszahlen |

| 21.10.2022 | k.A. | CH | Sika Quartalszahlen |

Stand: 14.10.2022; Quelle: Refinitiv

Weitere Blogeinträge:

Transatlantische Divergenzen

Europas Aktienmärkte sind stark in das neue Jahr gestartet. Der STOXX® Europe 600 Index notierte am 31. Januar 2025 um 6.2 Prozent über dem Stand von Silvester 2024.

Prall gefüllte Börsenagenda

Die vergangene Woche stand ganz im Zeichen der Rückkehr Donald Trumps in das Weisse Haus. Zwar dürfte der US-Präsident weiterhin für Schlagzeilen sorgen.

Geschichtsträchtiger Montag

Heute ist es so weit: In Washington D.C. finden zum 60. Mal die „Inauguration ceremonies“ statt.