Börsen auf Erholungskurs

21. März 2022

Börsen auf Erholungskurs

Der SMI® ist wieder über die Marke von 12’000 Punkten geklettert. Ausserdem konnte der Schweizer Leitindex die zweite Handelswoche nacheinander mit positiven Vorzeichen abschliessen.* Als eine Triebfeder hinter dem allgemeinen Rebound an den Aktienmärkten gilt die Hoffnung auf eine Waffenruhe in der Ukraine. Daneben gab in der vergangenen Woche die Aussicht auf Konjunkturhilfen in China den Börsen Auftrieb. Der stellvertretende Ministerpräsident Liu He hatte marktfreundliche Massnahmen der Regierung angeregt. Seinen Worten zufolge werde sich China bemühen, die Wirtschaft zu beleben. Er betonte zudem den Willen Pekings, eine gesunde Entwicklung der internetbasierten Industrie zu unterstützen. Noch Anfang Jahr hatte die Führung die Regeln für Börsengänge heimischer Technologieunternehmen im Ausland verschärft und damit die Aktien des Sektors unter Druck gesetzt. (Quelle: Thomson Reuters, Medienberichte, 18.03.2022, 16.03.2022)

Fed macht ernst

Aufhalten liessen sich die Börsenbullen in der vergangenen Woche auch nicht von der US-Notenbank. Dabei hat das Fed zum ersten Mal seit Ende 2018 die Zinsen erhöht. Konkret schraubt der Offenmarktausschuss den Schlüsselsatz um 25 Basispunkte auf die neue Zielspanne von 0.25 Prozent bis 0.50 Prozent nach oben. Angesichts der grassierenden Inflation dürften bald weitere Schritte in diese Richtung folgen. Die Führung der US-Notenbank hält mittlerweile per Ende Jahr im Mittel ein Leitzinsniveau in einer Spanne von 1.75 bis 2.0 Prozent für angemessen. Fed-Präsident Jerome Powell erachtet die grösste Volkswirtschaft der Welt trotz der Folgen des Konflikts in der Ukraine als stark genug, um selbst eine Reihe weiterer Zinserhöhungen zu verkraften. (Quelle: Thomson Reuters, Medienbericht, 16.03.2022)

Nur einen Tag nach den US-Währungshütern hat die Bank of England (BoE) die Zinsen bereits zum dritten Mal nacheinander erhöht. Nach zuvor 0.50 Prozent beläuft sich der Schlüsselsatz jetzt auf 0.75 Prozent. Allerdings äusserte sich die BoE in Bezug auf weitere Erhöhungen vorsichtiger als zuletzt. (Quelle: Thomson Reuters, Medienbericht, 17.03.2022).

SNB beurteilt die Lage

Am kommenden Donnerstagvormittag betritt die Schweizerische Nationalbank die Bühne. Um 9:30 Uhr wird sie ihre erste Geldpolitische Lagebeurteilung im neuen Jahr vorlegen. Man darf gespannt sein, wie das Direktorium das aktuelle Umfeld einschätzt. Seit der Lagebeurteilung im Dezember hat sich vieles verändert. Während die Rendite der 10-jährigen Eidgenossenschaft damals noch deutlich negativ ausfiel, wirft diese Benchmarkobligation mittlerweile annähernd 0.40 Prozent ab. Der Schweizer Franken hat angesichts der geopolitischen Spannung gerade eine neue Aufwertungswelle erlebt. In Relation zum Euro bewegte er sich am 7. März 2022 zum ersten Mal seit mehr als sieben Jahren unter der Paritätsmarke.*

Die Entwicklung bei den Sichtguthaben spricht dafür, dass die SNB verstärkt am Devisenmarkt interveniert hat. In der Woche zum 14. März sind die Sichtguthaben von Bund und Banken bei der SNB so stark gestiegen, wie seit drei Monaten nicht mehr. Diese Entwicklung gilt als ein Indiz dafür, dass die Nationalbank Euro gekauft hat. Mit einer auf diese Weise unternommenen Schwächung des Frankens hätte sie einem zentralen Instrument ihrer Geldpolitik gegriffen. (Quelle: Thomson Reuters, Medienbericht, 14.03.2022)

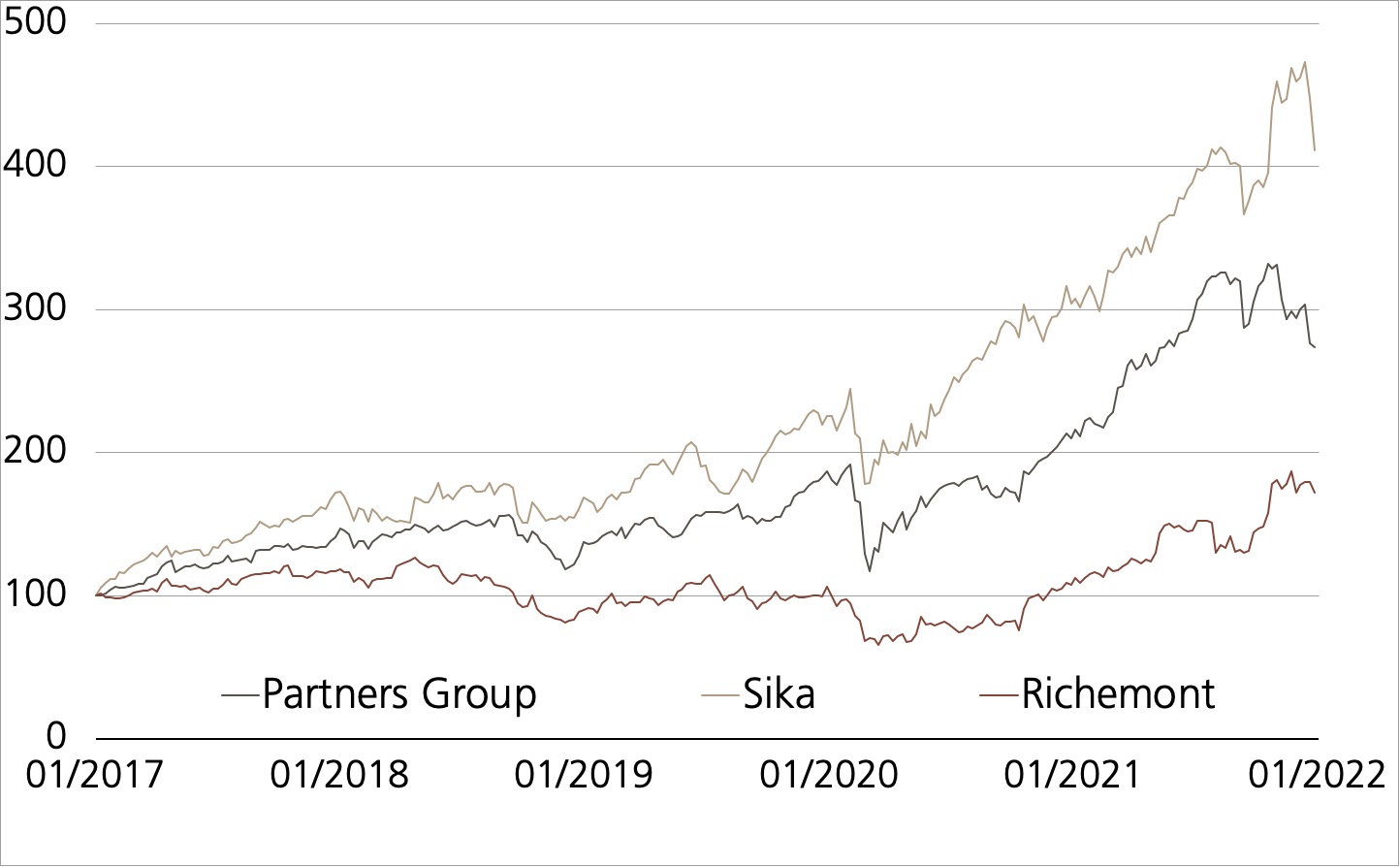

Versammlungen ohne Präsenz

Zwei Tage vor der Geldpolitischen Lagebeurteilung publiziert die SNB ihren Geschäftsbericht für 2021. Damit öffnet sie die Bücher in der Endphase der Berichtssaison. Gleiches gilt für das SMI®-Mitglied Partners Group, der Assetmanager präsentiert sein Zahlenwerk ebenfalls am morgigen Dienstag. Darüber hinaus stehen die Bilanzen mehrere Werte aus der zweiten Börsenreihe an. Dazu zählt zur Rose. Der Online-Apotheker stellt die Bilanz am Donnerstag im Rahmen einer Telefonkonferenz für Medien-und Analysten vor. Am selben Tag finden die Generalversammlungen von ABB und Givaudan statt. Trotz der jüngsten Corona-Lockerungen richten beide Unternehmen diesen Anlass erneut ohne eine persönliche Präsenz der Aktionäre aus.

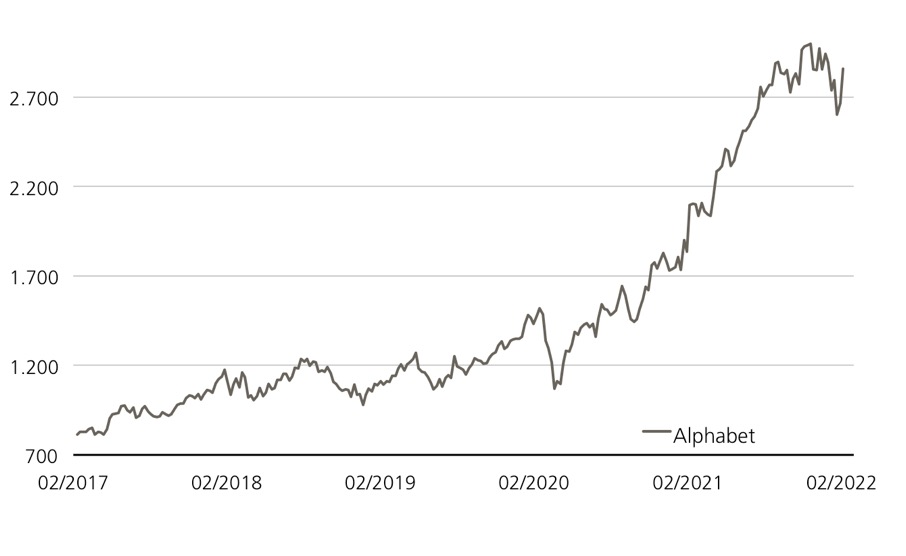

SMI®

(5 Jahre, Angaben in Punkten)*

Stand: 18.03.2022; Quelle: Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 21.03.2022 | k.A. | US | Nike Quartalszahlen |

| 22.03.2022 | 07:00 | CH | Partners Group Jahreszahlen |

| 22.03.2022 | 07:25 | CH | SNB Bilanz 2021 |

| 22.03.2022 | 13:55 | US | Redbook März 2022 |

| 22.03.2022 | 22:00 | US | Adobe Quartalszahlen |

| 23.03.2022 | 13:00 | US | Baugenehmigungen Februar 2022 |

| 24.03.2022 | k.A. | CH | Zur Rose Jahreszahlen |

| 24.03.2022 | 06:30 | CH | Meyer Burger Jahreszahlen |

| 24.03.2022 | 07:00 | CH | Helvetia Holding Jahreszahlen |

| 24.03.2022 | 09:30 | CH | SNB: Geldpolitische Lagebeurteilung |

| 24.03.2022 | 09:30 | DE | Einkaufsmanagerindex März 2022 |

| 24.03.2022 | 10:00 | CH | ABB Generalversammlung |

| 24.03.2022 | 10:00 | EZ | Einkaufsmanagerindex März 2022 |

| 24.03.2022 | 10:30 | CH | Givaudan Generalversammlung |

| 24.03.2022 | 13:30 | US | Auftragseingang langl. Wirtschaftsgüter Februar 2022 |

| 25.03.2022 | 10:00 | DE | ifo Geschäftsklima März 2022 |

Stand: 21.03.2022; Quelle: Thomson Reuters

Weitere Blogeinträge:

Schaulaufen der Large Caps

Zwei prominente Medienunternehmen haben in der vergangenen Woche für Aufsehen gesorgt.

Verlängerte Wahlparty

Die Wahl von Donald Trump zum 47. Präsidenten der USA hat an der Wall Street eine Kaufwelle ausgelöst.

Woche der Entscheidungen

Die Welt beschäftigt derzeit vor allem eine Frage: Harris oder Trump?