Wall Street auf Erholungskurs

08. August 2022

Wall Street auf Erholungskurs

Der US-Jobmotor läuft weiter auf Hochtouren: Im Juli wurden in den Staaten ausserhalb der Landwirtschaft 528’000 neue Arbeitsplätze aufgebaut. Damit verzeichnete die grösste Volkswirtschaft der Welt den 19. Monat in Folge mit einem Stellenzuwachs. Gleichzeitig haben die USA den durch die Corona-Pandemie verursachten Job-Kahlschlag aufgeholt. Im Frühjahr 2020 hatte das Virus eine tiefe Krise mit dem Verlust von 22 Millionen Arbeitsplätzen ausgelöst. Mit rund 152.5 Millionen lag die Gesamtzahl der US-Beschäftigten – privat und öffentlich – im Juli 2022 erstmals wieder auf dem Niveau von Februar 2020. Damit hat die Erholung des Arbeitsmarktes weniger als zweieinhalb Jahre gedauert. Zum Vergleich: Nach der schweren Rezession im Zuge der Immobilien- und Finanzkrise von 2007/2009 brauchten die Staaten mindestens sechs Jahre, um wieder das vorherige Beschäftigungsniveau zu erreichen. (Quelle: Refinitiv, Medienbericht, 05.08.2022)

Kräftige Zinserhöhung möglich

An der Wall Street löste der weit über den Erwartungen liegende Arbeitsmarktbericht wenig Begeisterung aus – der S&P 500® Index verbuchte am Freitag ein kleines Minus.* Nachdem die US-Wirtschaft in den ersten beiden Quartalen 2022 auf Jahressicht geschrumpft ist, sprechen die aktuellen Zahlen für eine Konjunkturerholung. Insofern hat die zuletzt aufkommende Hoffnung, wonach die US-Notenbank nach der Sommerpause eine gemächlichere Gangart einlegen könnte, einen Dämpfer erhalten. (Quelle: Refinitiv, Medienbericht, 05.08.2022) Dazu passt der jüngste Verlauf des CME Fed Watch Tool: Es zeigte eine Wahrscheinlichkeit von 68.5% dafür, dass das Fed die Zinsen im September zum dritten Mal nacheinander um 75 Basispunkte erhöht. Vor einer Woche lag diese Quote bei gerade einmal 29%. (Quelle: CME Fed Watch Tool, Internetabfrage am 08.08.2022)

Nach dem jüngsten «Nonfarm-Payrolls»-Report dürften die Vertreter der US-Notenbank auch die anstehenden Inflationsdaten genau unter die Lupe nehmen. Am kommenden Mittwoch wird der U.S. Consumer Price Index (CPI) für Juli 2022 veröffentlicht. Laut Refinitiv gehen Ökonomen davon aus, dass der Preisauftrieb etwas nachgelassen hat. Sie sehen den CPI im Schnitt um 8.9 Prozent über dem Vorjahreswert, nach einem Plus von 9.1 Prozent im Juni. Ob und inwieweit die Inflation Einfluss auf die Kauflaune in den USA nimmt, wird sich am Freitag zeigen. Dann legt die Universität Michigan ihr viel beachtetes Verbrauchervertrauen vor.

Einfache und kosteneffiziente Partizipation

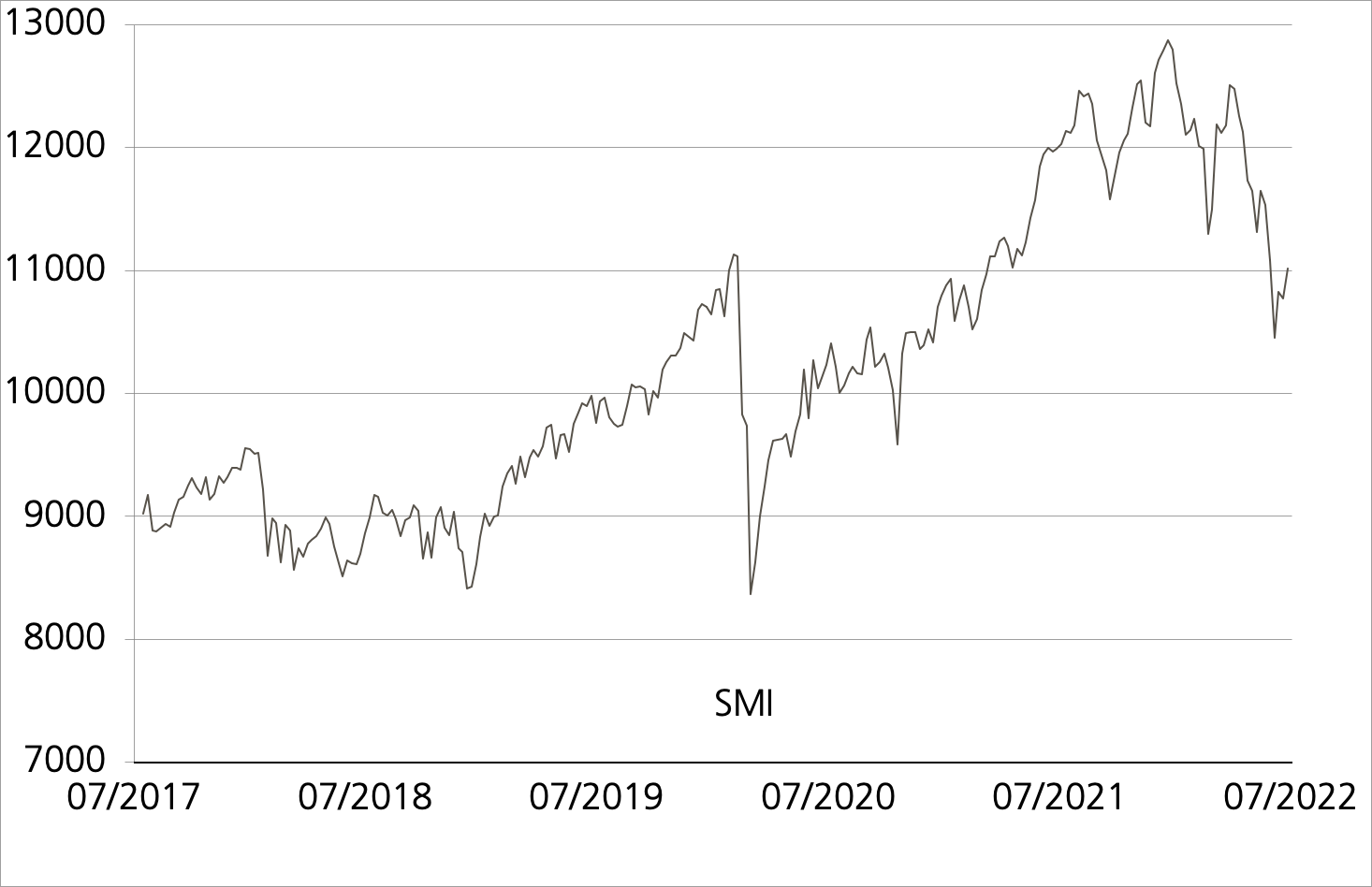

Trotz des kleinen Dämpfers vom Freitag hat der S&P 500® Index die dritte Woche nacheinander mit einem Gewinn abschliessen können. Im Zuge der sommerlichen Erholung näherte sich der US-Leitindex nun dem Anfang Jahr lancierten Abwärtstrend an.* Mit einem ETT (Symbol: ETSPX)** können Anleger einfach und kosteneffizient auf einen Ausbruch nach oben setzen. Das Partizipationsprodukt bildet den S&P 500® Total Return Index im Bezugsverhältnis 10:1 ohne Laufzeitbegrenzung ab. Der ETT ist sowohl für eine kurzfristige Trading-Position als auch die „Buy and hold“-Strategie mit einem längeren Zeithorizont geeignet. Kapitalschutz besteht allerdings nicht. Eine negative Entwicklung des Basiswertes führt zu entsprechenden Verlusten beim ETT. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Die Berichtssaison ist an der Wall Street weitestgehend gelaufen. Laut Factset hatten per 5. August 2022 annähernd 90 Prozent der Unternehmen aus dem S&P 500® Index ihre Zahlen präsentiert. Derweil gewähren an den kommenden Tagen noch zahlreiche europäische Konzerne Einblick in den jüngsten Geschäftsverlauf. Viel Beachtung dürfte unter anderem der Industriekonzern Siemens am Donnerstag finden. Schliesslich geben die Zahlen des breit aufgestellten ABB-Konkurrenten auch einen wichtigen Einblick in die Verfassung der Weltwirtschaft.

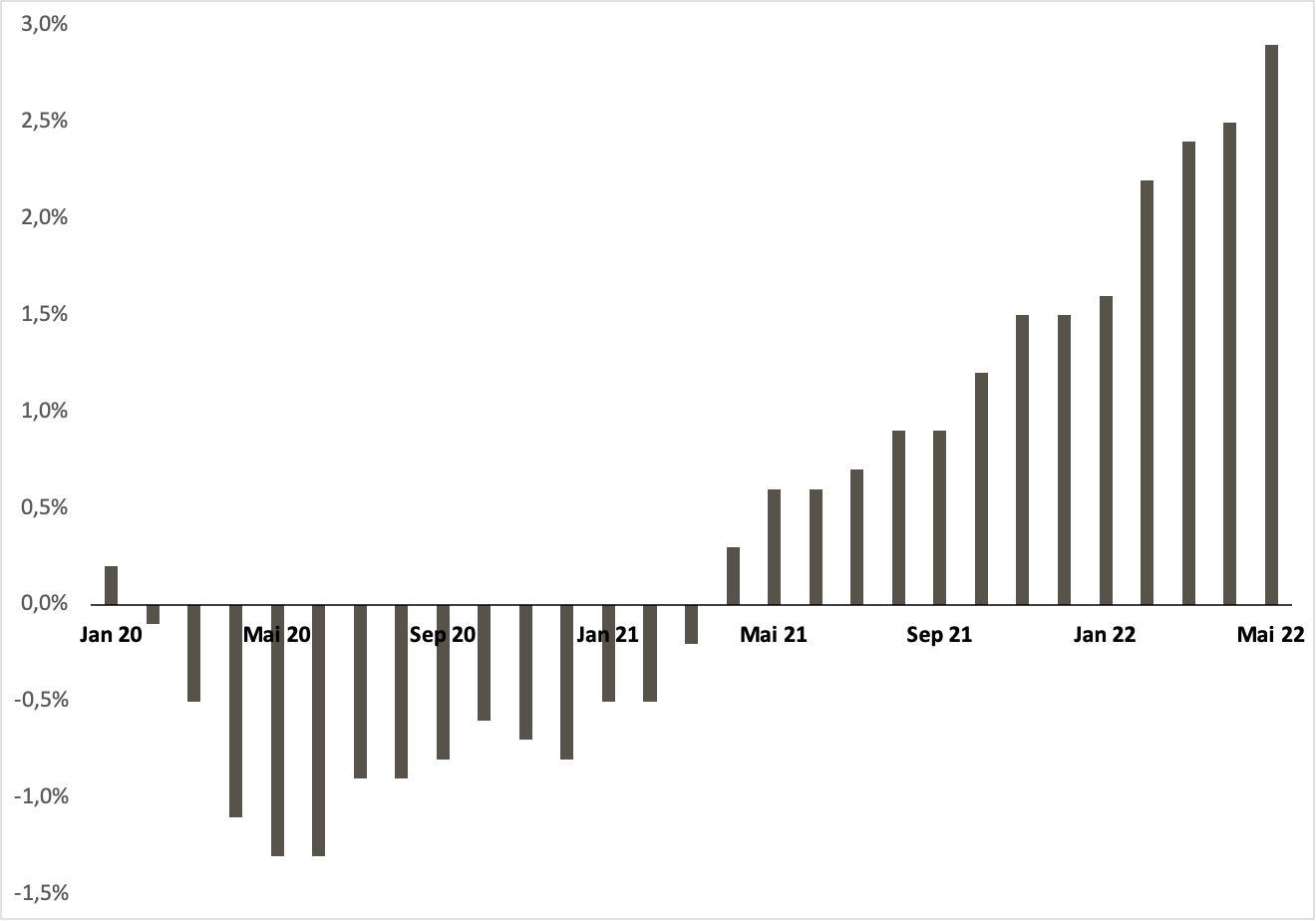

S&P 500 Total Return Index (5 Jahre, Angaben in US-Dollar)*

Stand: 05.08.2022; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 08.08.2022 | 10:30 | EZ | Sentix Index August 2022 |

| 08.08.2022 | 14:30 | US | Tyson Foods Quartalszahlen |

| 08.08.2022 | 22:00 | US | News Corp. Quartalszahlen |

| 09.08.2022 | k.A. | CH | Galenica Semesterzahlen |

| 09.08.2022 | 07:00 | CH | Dufry Semesterzahlen |

| 09.08.2022 | 08:30 | DE | Münchener Rück Quartalszahlen |

| 10.08.2022 | k.A. | CH | Alcon Semesterzahlen |

| 10.08.2022 | k.A. | DE | Brenntag Quartalszahlen |

| 10.08.2022 | k.A. | DK | Vestas Wind Systems Quartalszahlen |

| 10.08.2022 | 07:30 | AT | Wienerberger Quartalszahlen |

| 10.08.2022 | 08:30 | DE | Evonik Quartalszahlen |

| 10.08.2022 | 14:30 | US | Konsumentenpreise Juli 2022 |

| 10.08.2022 | 22:00 | US | Walt Disney Quartalszahlen |

| 11.08.2022 | k.A. | DE | Daimler Truck Quartalszahlen |

| 11.08.2022 | 06:45 | CH | Zurich Insurance Quartalszahlen |

| 11.08.2022 | 07:00 | DE | RWE Quartalszahlen |

| 11.08.2022 | 07:00 | DE | K+S Quartalszahlen |

| 11.08.2022 | 08:30 | DE | Siemens Quartalszahlen |

| 11.08.2022 | 14:30 | US | Produzentenpreise Juli 2022 |

| 11.08.2022 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Juli 2022 |

| 12.08.2022 | 11:00 | EZ | Industrieproduktion Juni 2022 |

| 12.08.2022 | 16:00 | US | Uni Michigan Verbrauchervertrauen August 2022 |

Stand: 08.08.2022; Quelle: Refinitiv

Weitere Blogeinträge:

Ein spannendes Rennen

Nicht nur die Weltcup-Orte im Berner Oberland, auch die in Zürich beheimatete Schweizer Börse kann sich gerade sehen lassen.

Auf ein Neues!

Die Schweizerische Nationalbank (SNB) hat ihren Leitsatz um 50 Basispunkte auf 0.50 Prozent gekürzt.

Finale furioso

Die Schweizerische Nationalbank (SNB) hat ihren Leitsatz um 50 Basispunkte auf 0.50 Prozent gekürzt.