Freundlicher Start in den Juli

11. Juli 2022

Freundlicher Start in den Juli

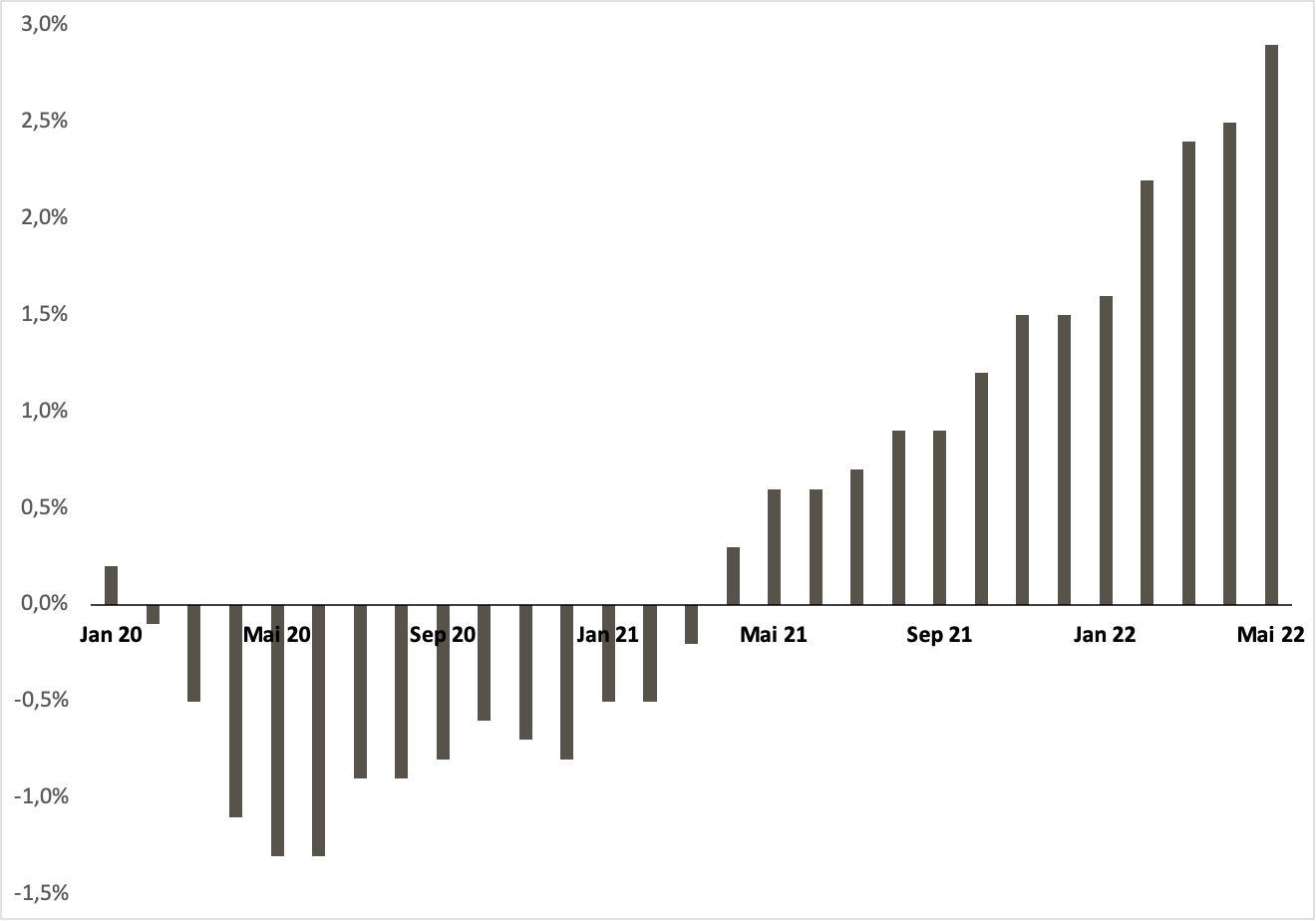

Am vergangenen Mittwoch, 6. Juli 2022, hat die US-Notenbank das Protokoll der jüngsten Sitzung des Offenmarktausschusses veröffentlicht. Auf zwölf Seiten informiert das Fed über Teilnehmer, Themen und Beschlüsse der Beratungen vom 14. und 15. Juni 2022. An den Börsen liess vor allem eine Formulierung auf Seite 9 des Dokuments aufhorchen. Dort ist zu lesen, dass die US-Währungshüter für ihre Sitzung im Juli eine weitere Zinserhöhung um 50 oder 75 Basispunkte als angemessen erachten. (Quelle: Federal Reserve System, Minutes of the Federal Open Market Committee June 14–15, 2022) Zwar waren die Märkte schon vor der Protokoll-Veröffentlichung von einer Erhöhung um einen Dreiviertel Prozentpunkt ausgegangen. Doch verschiedene US-Notenbanker hatten zuletzt eine Anhebung des Leitsatzes um einen ganzen Prozentpunkt ins Spiel gebracht. (Quelle: Refinitiv, Medienbericht, 07.07.2022)

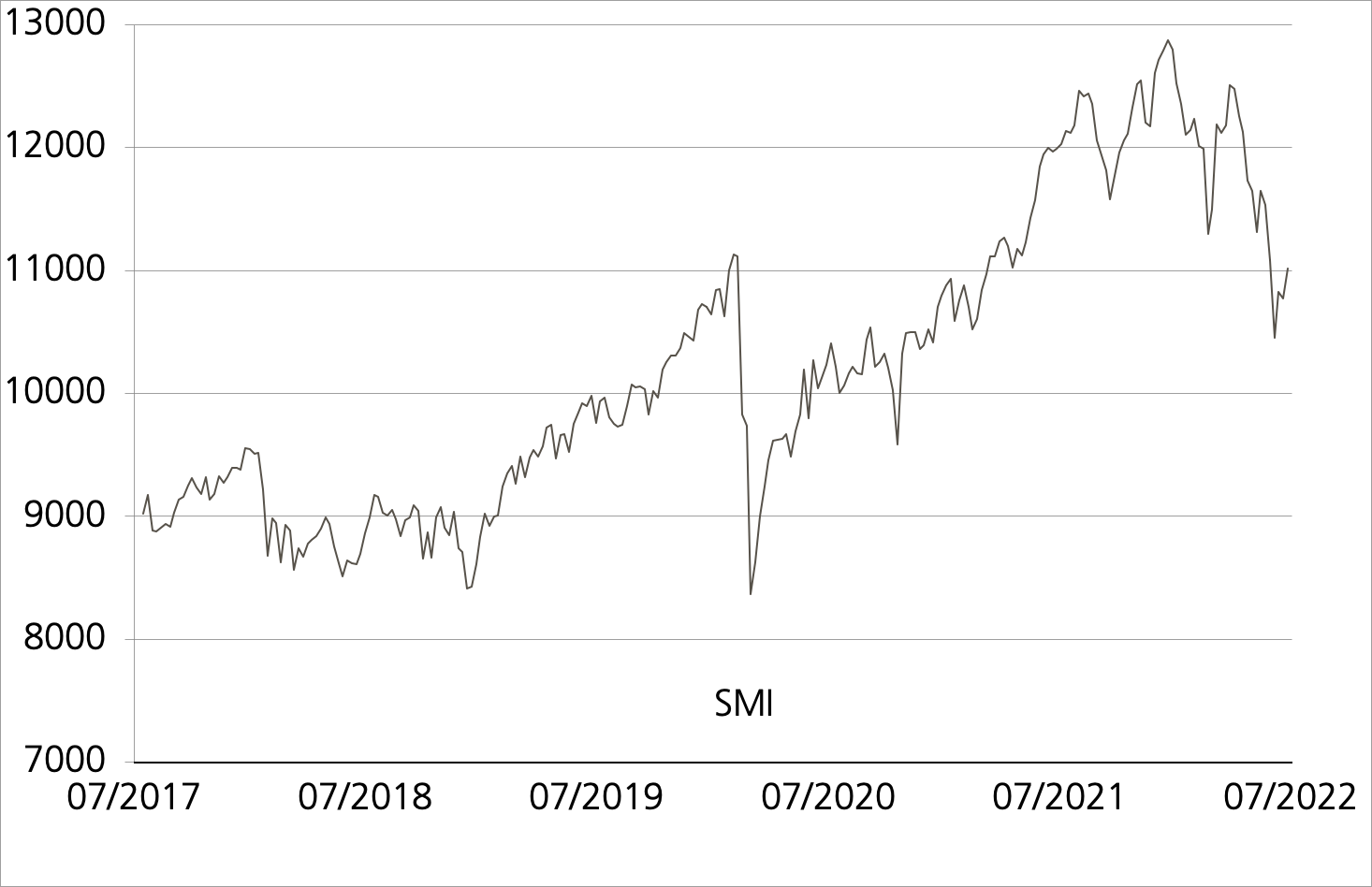

Die allgemeine Erleichterung über die „offiziellen“ Fed-Pläne dürfte einen Anteil daran haben, dass die Börsen in der ersten vollen Juli-Woche einen Erholungskurs eingeschlagen haben. Der SMI® machte 2.3 Prozent gut und verabschiedete sich oberhalb der runden Marke von 11’000 Punkten in das Wochenende.* Ein positives Signal kam auch vom Schweizer Arbeitsmarkt. Die Arbeitslosenrate ist im Juni auf 2.0 Prozent gesunken von 2.1 Prozent im Mai. Im Juni 2021 betrug die Quote noch 2.9 Prozent. (Quelle: Refinitiv, Medienbericht, 07.07.2022) International betrachtet war die aktuelle Job-Statistik aus den USA in der vergangenen Woche das Highlight der Konjunkturindikatoren. Ausserhalb der Landwirtschaft sind im Juni 2022 in den Staaten 372.000 neue Stellen entstanden. Laut Refinitiv hatten Ökonomen im Schnitt nur mit 268.000 zusätzlichen Arbeitsplätzen gerechnet. (Quelle: Refinitiv, Medienbericht, 08.07.2022)

Spannung am Mittwoch

In der neuen Woche steht der nächste wichtige Datensatz aus den USA auf der Agenda. Am Mittwoch veröffentlicht das Bureau of Labor Statistics den Consumer Price Index (CPI) für Juni 2022. Geht es nach der durchschnittlichen Erwartung der Ökonomen, hat der Preisauftrieb in den Staaten noch einmal zugenommen. Der von Refinitiv ermittelte Konsens sieht für den Juni einen Anstieg des CPI von 8.7 Prozent gegenüber dem Vorjahresmonat. Im Mai 2022 betrug die Inflationsrate 8.6 Prozent. Inwieweit sich die steigenden Preise auf die Kauflust der US-Amerikaner auswirken, erfahren die Märkte am Freitag. Dann veröffentlicht die Universität Michigan ihr aktuelles Verbrauchervertrauen. 45 Minuten vor dieser Umfrage laufen die Zahlen zur US-Industrieproduktion im Juni 2022 über den Nachrichtenticker.

Fahrt nimmt an den kommenden Tagen auch die Berichtssaison auf. Während hier zu Lande die Nebenwerte DKSH Holding und Ems Chemie über den jüngsten Geschäftsverlauf informieren, läuten an der Wall Street traditionell die Banken die „Earnings Season“ ein. Am Donnerstag legen zeitglich JPMorgan Chase, Morgan Stanley sowie der Onlinebroker Charles Schwab Zwischenberichte vor. Tags darauf folgen Citigroup sowie der Vermögensverwalter und ETF-Anbieter Blackrock.

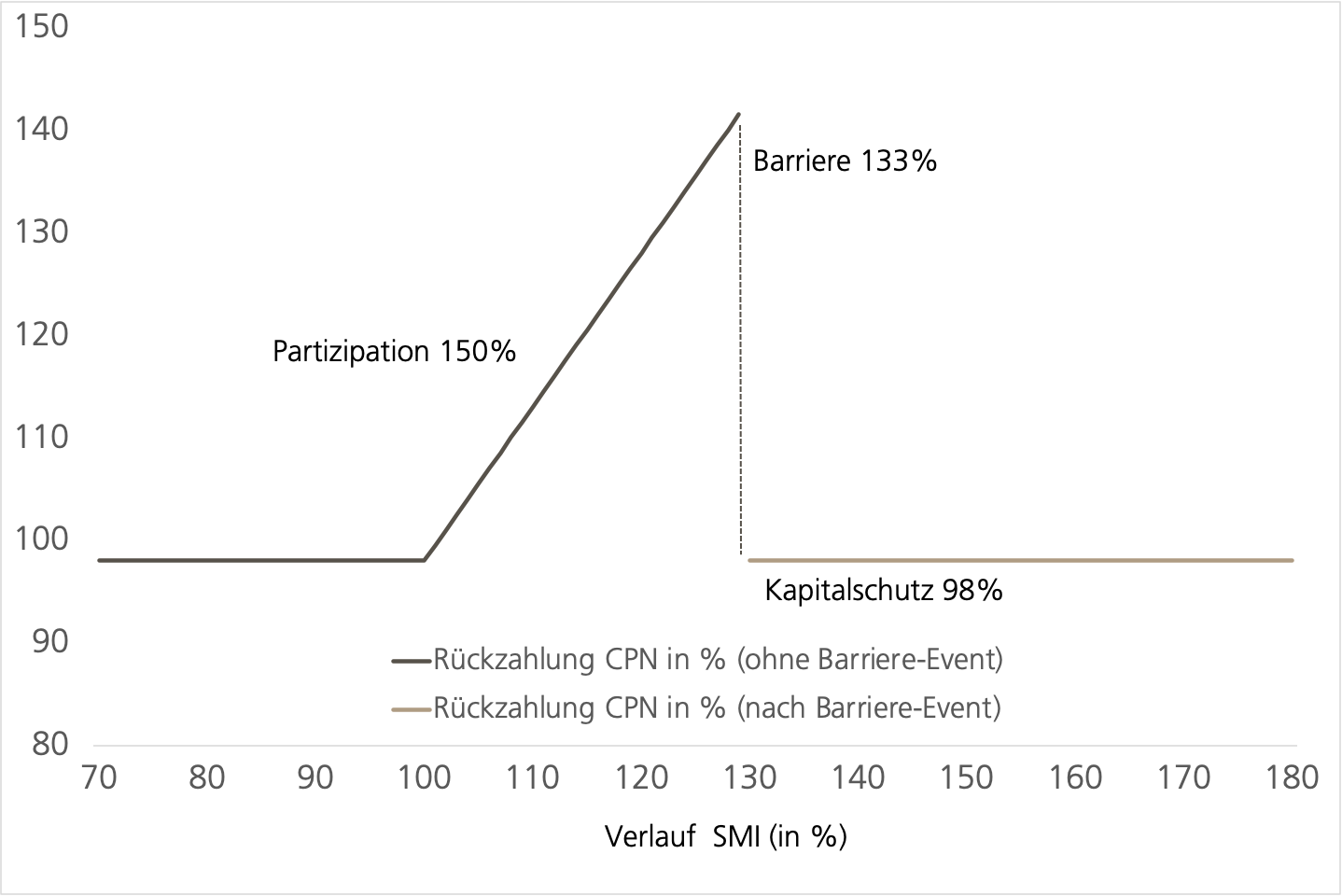

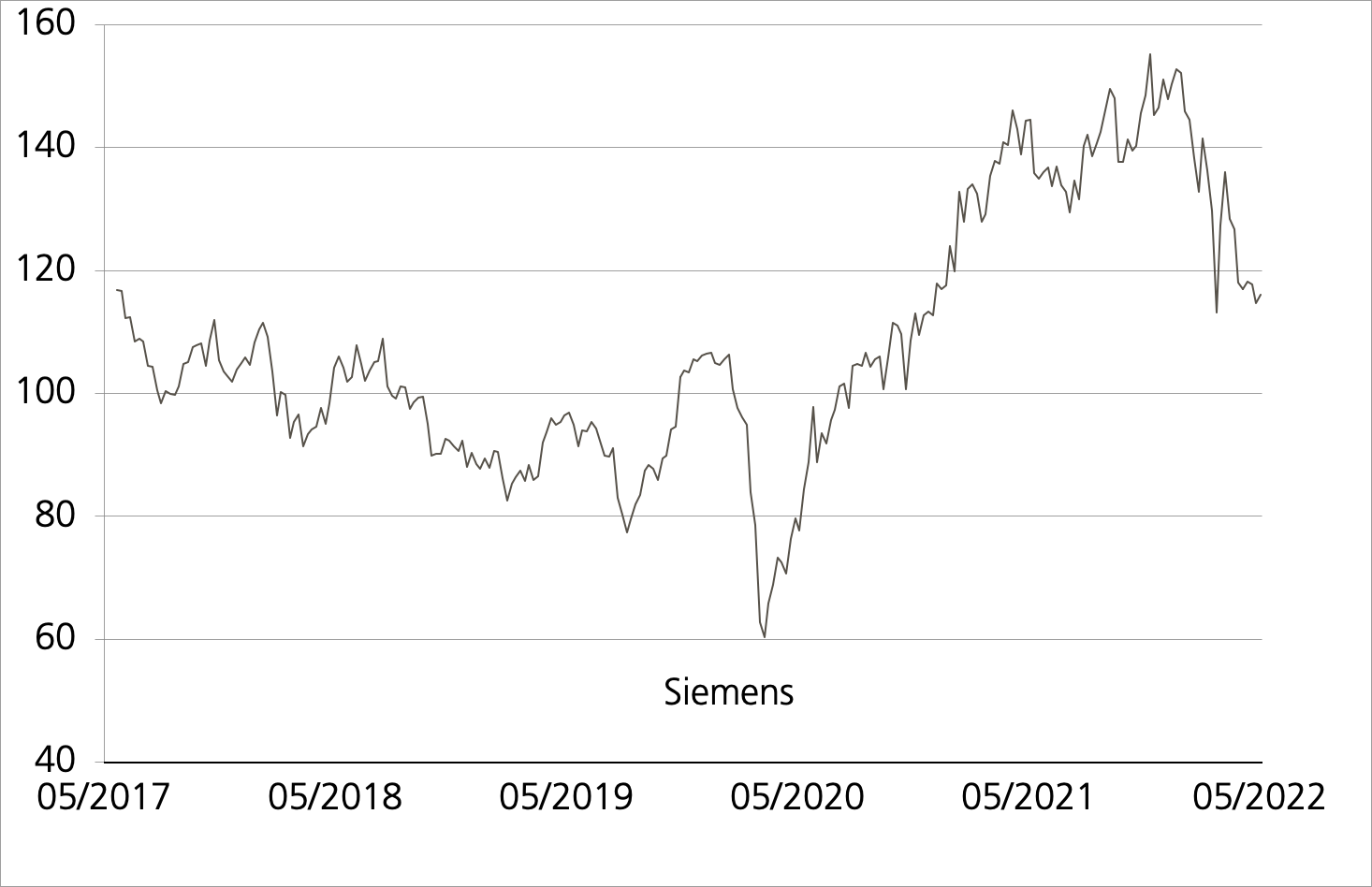

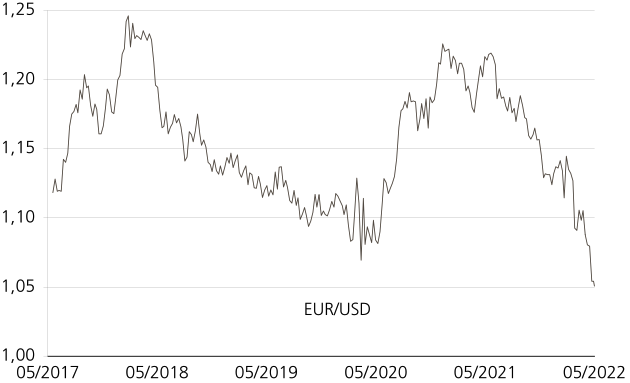

Sicherheit hat Vorrang

Am Mittwochnachmittag endet die Zeichnungsphase für neue neue Kapitalschutz-Zertifikate mit Barriere. Als Basiswerte stehen SMI® (Symbol: KMFUDU)**, S&P 500® (Symbol: KMFVDU)** und NASDAQ 100® (Symbol: KMFWDU)** zur Auswahl. Bei jedem dieser drei Zertifikate ist das Nominal per Laufzeitende zu 100 Prozent garantiert. Gleichzeitig partizipieren die auf US-Dollar lautende Produkte an steigenden Kursen bei den zugrunde liegenden Indizes. Dieser Mechanismus gilt, solange der Basiswert nicht auf oder über die Barriere steigt. Beim Produkt auf den SMI® liegt die Barriere bei 134 Prozent der Anfangsfixierung. S&P 500® und NASDAQ 100® erhalten „Beinfreiheit“ bis 132 Prozent respektive 143 Prozent. Sobald ein Basiswert die massgeblich Schwelle erreicht oder überschreitet, schaltet sich die Partizipationsfunktion ab. Neben dem Kapitalschutz erhalten Anleger in diesem Fall zum Rückzahlungstermin eine Ausschüttung (Rebate) in Höhe von 5.00 Prozent der Denomination. Fazit: Diese Neuemission könnte gut in ein angespanntes, von einigen Unwägbarkeiten geprägtes Börsenumfeld passen. Wie immer bei Strukturierten Produkten trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

SMI® Index (5 Jahre, Angaben in CHF)*

Stand: 08.07.2022; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 12.07.2022 | 11:00 | DE | ZEW Index Juli 2022 |

| 12.07.2022 | 14:55 | US | Redbook Juli 2022 |

| 13.07.2022 | 11:00 | CH | Industrieproduktion Mai 2022 |

| 13.07.2022 | 13:00 | US | Fastenal Quartalszahlen |

| 13.07.2022 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 13.07.2022 | 14:30 | US | Konsumentenpreise Juni 2022 |

| 13.07.2022 | 20:00 | US | Fed Beige Book Juli 2022 |

| 14.07.2022 | 08:30 | CH | Produzenten-/Importpreise Juni 2022 |

| 14.07.2022 | 14:30 | US | JPMorgan Chase Quartalszahlen |

| 14.07.2022 | 14:30 | US | Morgan Stanley Quartalszahlen |

| 14.07.2022 | 14:30 | US | Charles Schwab Quartalszahlen |

| 14.07.2022 | 14:30 | US | Cintas Quartalszahlen |

| 15.07.2022 | k.A. | CH | Ems Chemie Semesterzahlen |

| 15.07.2022 | 07:00 | CH | DKSH Holding Semesterzahlen |

| 15.07.2022 | 08:00 | DE | KFZ-Zulassungen Juni 2022 |

| 15.07.2022 | 14:30 | US | Citigroup Quartalszahlen |

| 15.07.2022 | 14:30 | US | Blackrock Quartalszahlen |

| 15.07.2022 | 15:15 | US | Industrieproduktion Juni 2022 |

| 15.07.2022 | 16:00 | US | Universität Michigan Verbrauchervertrauen Juli 2022 |

Stand: 11.07.2022; Quelle: Thomson Reuters

Weitere Blogeinträge:

Überzeugende Berichtssaison

Follow us on LinkedIn 13. Mai 2024 Überzeugende Berichtssaison An der Wall Street ist die „Earnings Season“ weitestgehend gelaufen. Bis zum 10. Mai 2024 hatten 92 Prozent der im [...]

Mit Schwung in den Mai

Follow us on LinkedIn 06. Mai 2024 Mit Schwung in den Mai Wie erwartet hat die US-Notenbank die Zinsen nicht angerührt. Sie beliess die „Target Rate“ auf [...]

Spannung am Tag der Arbeit

Follow us on LinkedIn 29. April 2024 Spannung am Tag der Arbeit Viele internationale Börsenplätze starten heute in eine verkürzte Handelswoche. Am Mittwoch, dem „Tag der Arbeit“ bleiben die [...]