Von Tauben und Falken

17. Juni 2024

Von Tauben und Falken

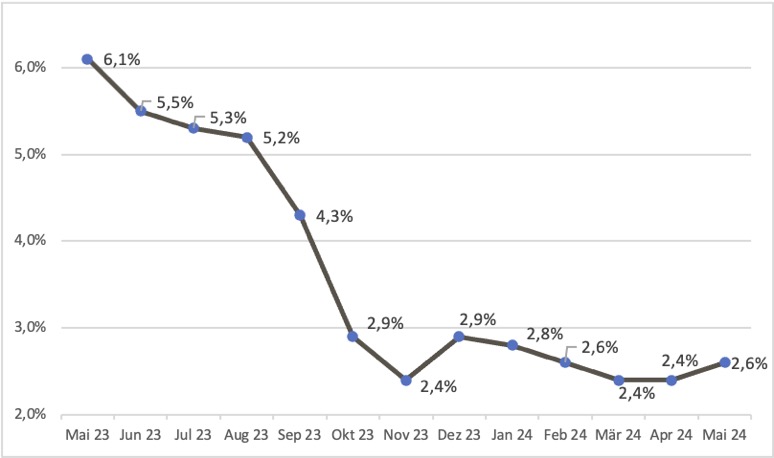

Wer in der freien Natur Falken und Tauben beobachtet, stellt schnell fest, wer von den beiden Vogelarten den Ton angibt. Übertragen auf die aktuelle Situation bei den Notenbanken ist dieses Bild dagegen nicht so eindeutig. Zum Hintergrund: Falken stehen für eine strengere Geldpolitik, Tauben dagegen für eine lockerere. Obwohl es zuletzt einige taubenhafte Vorzeichen gab, beispielsweise verzeichnete die um Energie- und Nahrungsmittelpreise bereinigte Kerninflationsrate in den USA im Mai den niedrigsten monatlichen Anstieg seit August 2021, blieben die Währungshüter der Federal Reserve auf ihrer Juni-Sitzung vergangene Woche falkenhaft. Nachdem das Fed im März im Durchschnitt noch drei Zinssenkungen um jeweils 0.25 Prozentpunkte bis zum Jahresende erwartet hatte, stellen sie nun mehrheitlich nur noch eine in Aussicht. (Quelle: Refinitiv, Medienbericht, 12.06.2024)

Zinswende in Europa

In Euro haben dagegen am letzten Donnerstag die Tauben das Zepter übernommen. Die Europäische Zentralbank (EZB) senkte erstmals seit September 2019 ihre Leitsätze um jeweils 0.25 Prozentpunkte. Die Prognose für die Inflationsraten in 2024 und 2025 wurden dagegen etwas angehoben, von 2.3 auf 2.5 Prozent und von 2.0 auf 2.2 Prozent. Parallel dazu schraubte die EZB ihre Schätzung für das Wirtschaftswachstum von 0.6 Prozent auf 0.9 Prozent für dieses Jahr nach oben. Mit einer schnellen weiteren Zinssenkung ist also nicht zu rechnen. (Quelle: Refinitiv, Medienbericht, 13.06.2024)

Spannend wird, ob die Bank of England (BoE) der EZB auf ihrer geldpolitischen Sitzung in dieser Woche folgen wird. Angesichts der letzten Daten scheinen kurzfristig noch die Falken die Oberhand zu behalten. Zwar ging die Inflation in Grossbritannien im April spürbar zurück, die Verbraucherpreise erhöhten sich zum Vorjahresmonat nur noch um 2.3 Prozent nach 3.2 Prozent im März, doch hatten Analysten mit einem noch stärkeren Rückgang auf 2.1 Prozent gerechnet. (Quelle: Refinitiv, Medienbericht, 22.05.2024) An den Finanzmärkten wird erwartet, dass die Notenbank frühestens im September mit einer ersten Zinssenkung beginnen dürfte. (Quelle: Refinitiv, Medienbericht, 14.06.2024)

In China dürften die Verhandlungen zwischen Tauben und Falken am Donnerstag relativ offen sein. Nachdem die People’s Bank of China im Februar den fünfjährigen Referenzzinssatz um einen Viertelprozentpunkt gesenkt hatte, um den angeschlagenen Immobilienmarkt zu stützen, lies sie die sogenannte Loan Prime Rate auf ihrer letzten Sitzung unverändert. (Quelle: Refinitiv, Medienbericht, 14.06.2024) Von der Konjunkturseite startete das Reich der Mitte gemischt in die neue Woche. Die chinesische Industrieproduktion hat sich im Mai auf ein Plus von 5,6 Prozent abgeschwächt und die Erwartungen der Analysten (6.0 Prozent) verfehlt. Die Einzelhandelsumsätze legten dagegen um 3.7 Prozent zu und beschleunigten sich damit gegenüber dem April. (Quelle: Refinitiv, Medienbericht, 17.06.2024)

Zollstreit

Apropos China, neben dem geldpolitischen Entscheid steht auch weiterhin der neu entflammte Handelskonflikt mit der EU im Fokus. Die EU-Kommission hatte vergangene Woche beschlossen, ab Juli bestimmte Elektroauto-Einfuhren aus dem Reich der Mitte mit Sonderzöllen zu belegen. China droht bereits mit Gegenmassnahmen. Noch bis Ende des Monats soll nun weiterverhandelt werden, ob die Massnahme noch abgewendet und ein ausufernder Zollstreit verhindert werden kann. (Quelle: Refinitiv, Medienbericht, 14.06.2024)

Konjunkturdaten …

Am Dienstag stehen die finalen Daten zu den Verbraucherpreisen im Euroraum für den Mai auf der Agenda. Nach ersten Schätzungen betrug die Inflationsrate 2.6 Prozent, was einem leichten Anstieg gegenüber den 2.4 Prozent im April bedeutet. (Quelle: Refinitiv, Medienbericht, 14.06.2024) Am gleichen Tag veröffentlicht das Mannheimer Zentrum für Europäische Wirtschaftsforschung (ZEW) die Konjunkturerwartungen. Zuletzt haben sich die Erwartungen der Finanzmarktteilnehmer in der Eurozone verbessert. Gegenüber dem April legte der Wert um 3.1 Punkte auf 47.0 Punkte zu. Auch die Einschätzung der aktuellen wirtschaftlichen Lage in der Eurozone hatte sich deutlich verbessert. (Quelle: ZEW, Pressemitteilung, 14.05.2024) Die aktuelle Umfrage wird nun zeigen, ob sich nach der jüngsten EZB-Zinssenkung die Stimmung weiter verbessert hat.

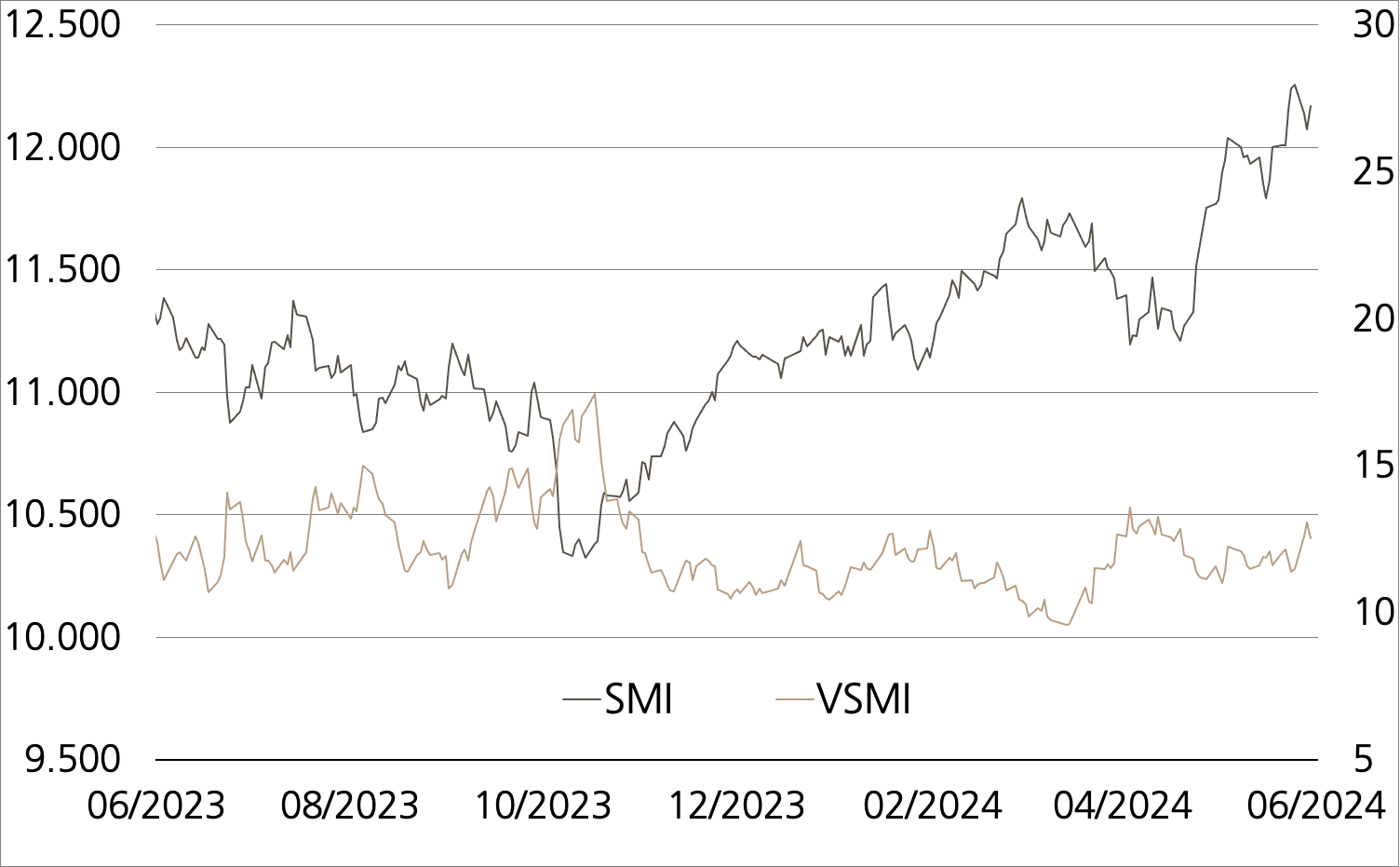

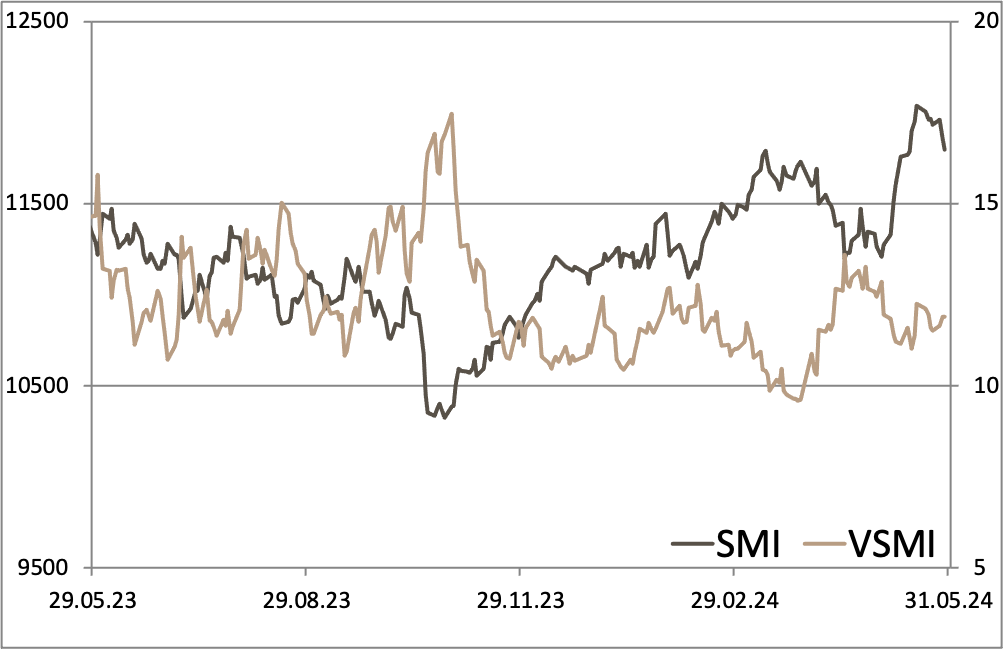

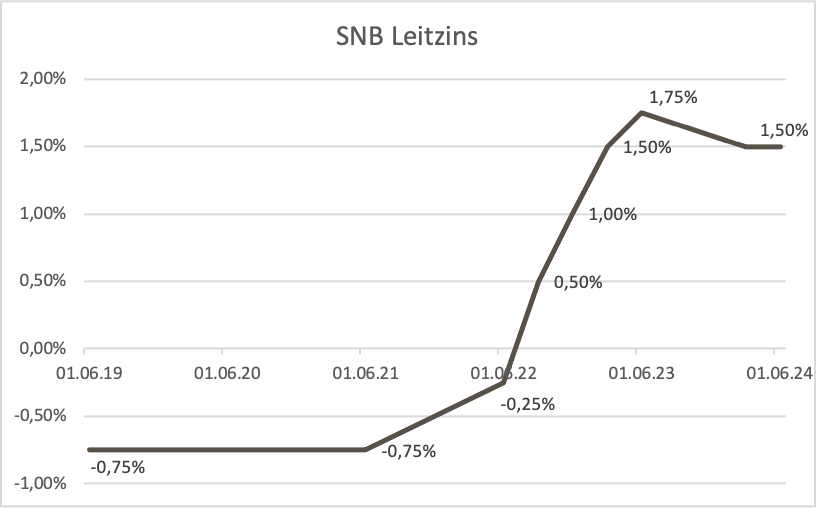

… und eine wichtige Personalie

Am Donnerstag stehen sich dann die Tauben und Falken bei der Schweizerischen Nationalbank (SNB) gegenüber. Nachdem die Währungshüter im März als erste der grossen Notenbanken den Zinssenkungszyklus eingeläutet haben, gehen Marktteilnehmer mehrheitlich davon aus, dass es im Juni noch zu keinem zweiten Schritt nach unten kommen wird. Die Wahrscheinlichkeit einer Zinssenkung ist von etwa 80 Prozent vor einigen Wochen auf rund 33 Prozent in der vergangenen Woche gesunken. (Quelle: Forex, Medienbericht, 14.06.2024) Allerdings steht nicht nur der geldpolitische Entscheid im Fokus, auch könnte es diese Woche Neuigkeiten zu einer wichtigen Personalie geben. Laut Medienberichten befindet sich der Bankrat der SNB in der Schlussphase der Entscheidung über den Kandidaten für die Nachfolge des scheidenden Präsidenten Thomas Jordan, der im September nach mehr als zwölf Jahren zurücktreten wird. (Quelle: Refinitiv, Medienbericht, 10.06.2024)

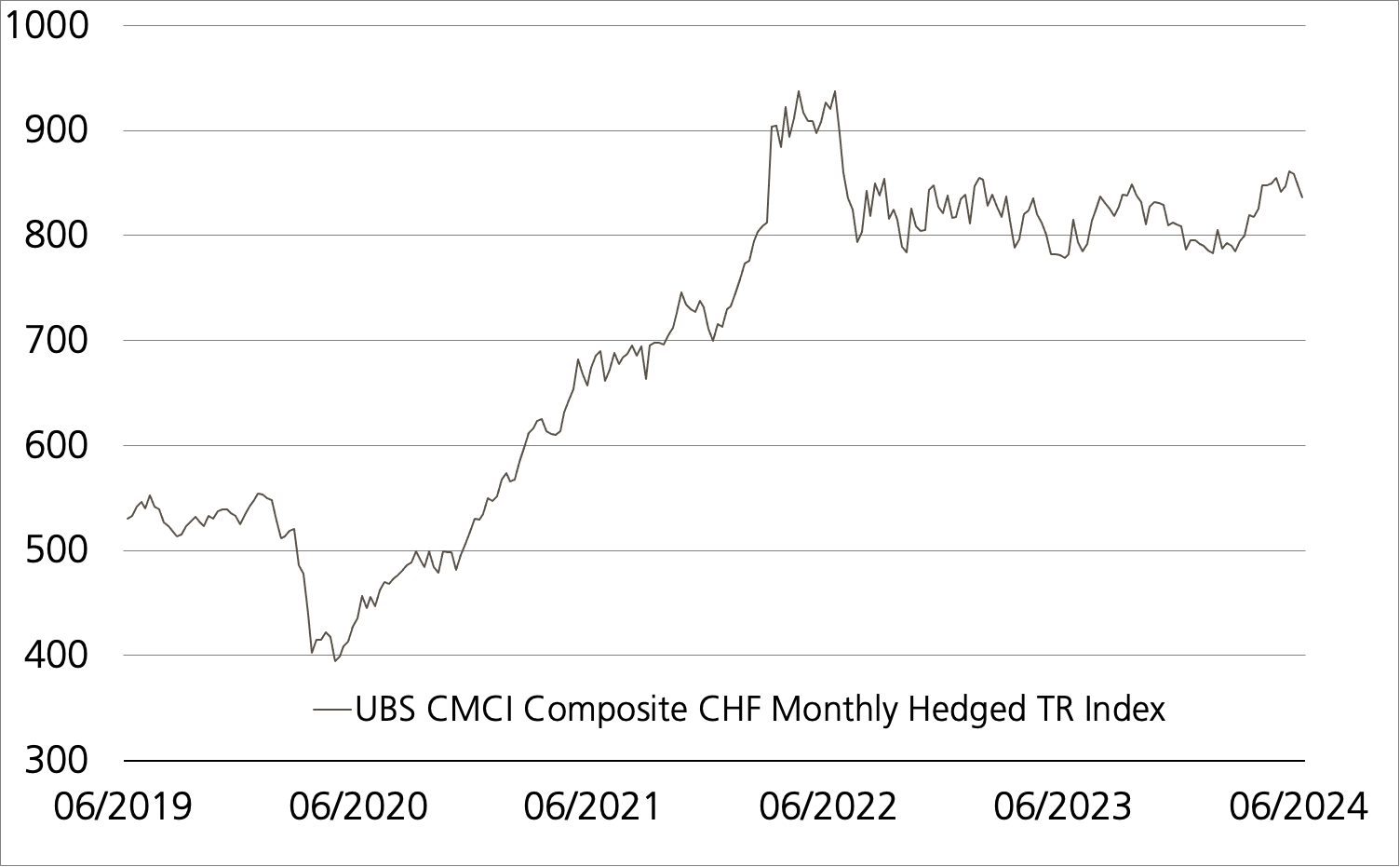

SNB Leitzinsentwicklung

Stand: 14.06.2024; Quelle: SNB

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

| Datum | Uhrzeit | Land | Ereignis |

| 17.06.2024 | 09:00 | CH | SECO Wirtschaftsprognose |

| 17.06.2024 | 14:30 | US | NY Empire-State-Produktionsindex |

| 18.06.2024 | 11:00 | DE | ZEW Konjunkturerwartungen |

| 18.06.2024 | 11:00 | EZ | Verbraucherpreisindex |

| 18.06.2024 | 11:00 | EZ | ZEW Konjunkturerwartungen |

| 18.06.2024 | 14:30 | US | Einzelhandelsumsätze |

| 18.06.2024 | 15:15 | US | Industrieproduktion |

| 19.06.2024 | 01:50 | JP | BoJ Geldpolitik Sitzungsprotokoll |

| 19.06.2024 | 08:00 | UK | Verbraucherpreisindex |

| 20.06.2024 | 03:15 | CN | PBoC Zinssatzentscheidung |

| 20.06.2024 | 08:00 | CH | Importe / Exporte |

| 20.06.2024 | 09:30 | CH | SNB Zinssatzentscheidung |

| 20.06.2024 | 13:00 | GB | BoE Zinssatzentscheidung |

| 20.06.2024 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 20.06.2024 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 20.06.2024 | 16:00 | EZ | Verbrauchervertrauen |

| 21.06.2024 | 01:30 | JP | Verbraucherpreisindex |

| 21.06.2024 | 08:00 | UK | Einzelhandelsumsätze |

| 21.06.2024 | 09:30 | DE | Einkaufsmanagerindex |

| 21.06.2024 | 10:00 | EZ | Einkaufsmanagerindex |

| 21.06.2024 | 15:45 | US | PMI Gesamtindex |

Stand: 14.06.2024; Quelle: Refinitiv

Weitere Blogeinträge:

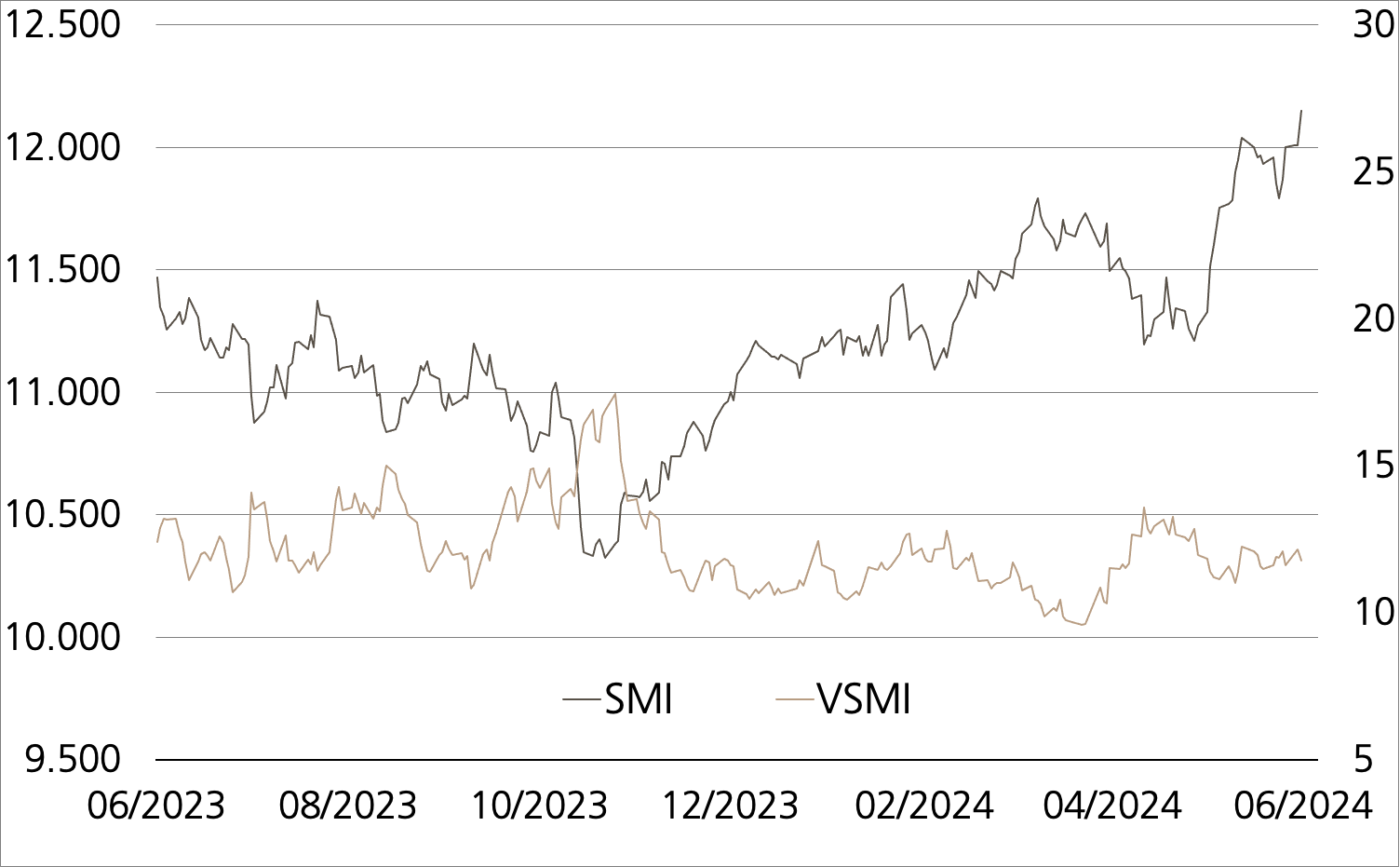

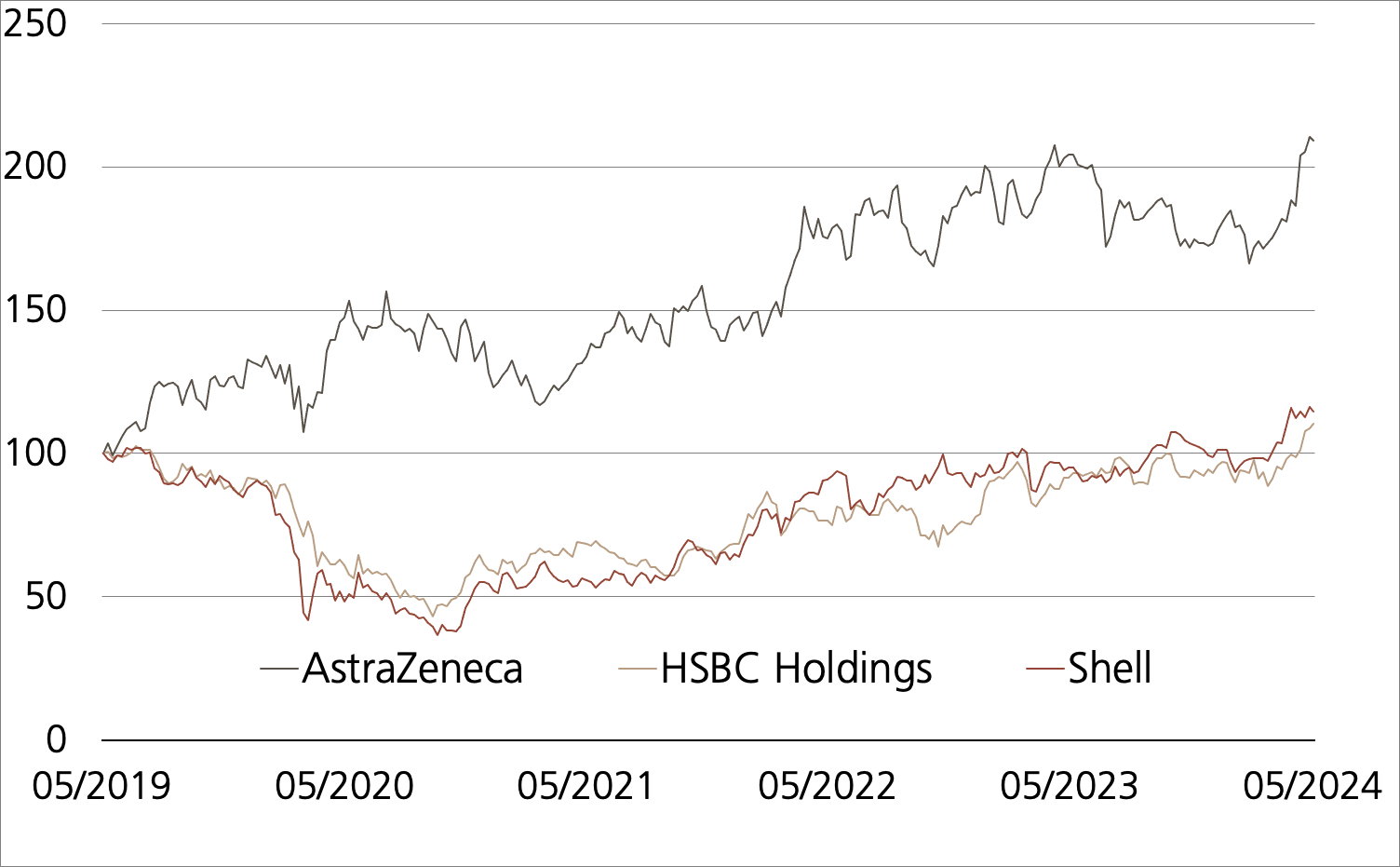

Ein spannendes Rennen

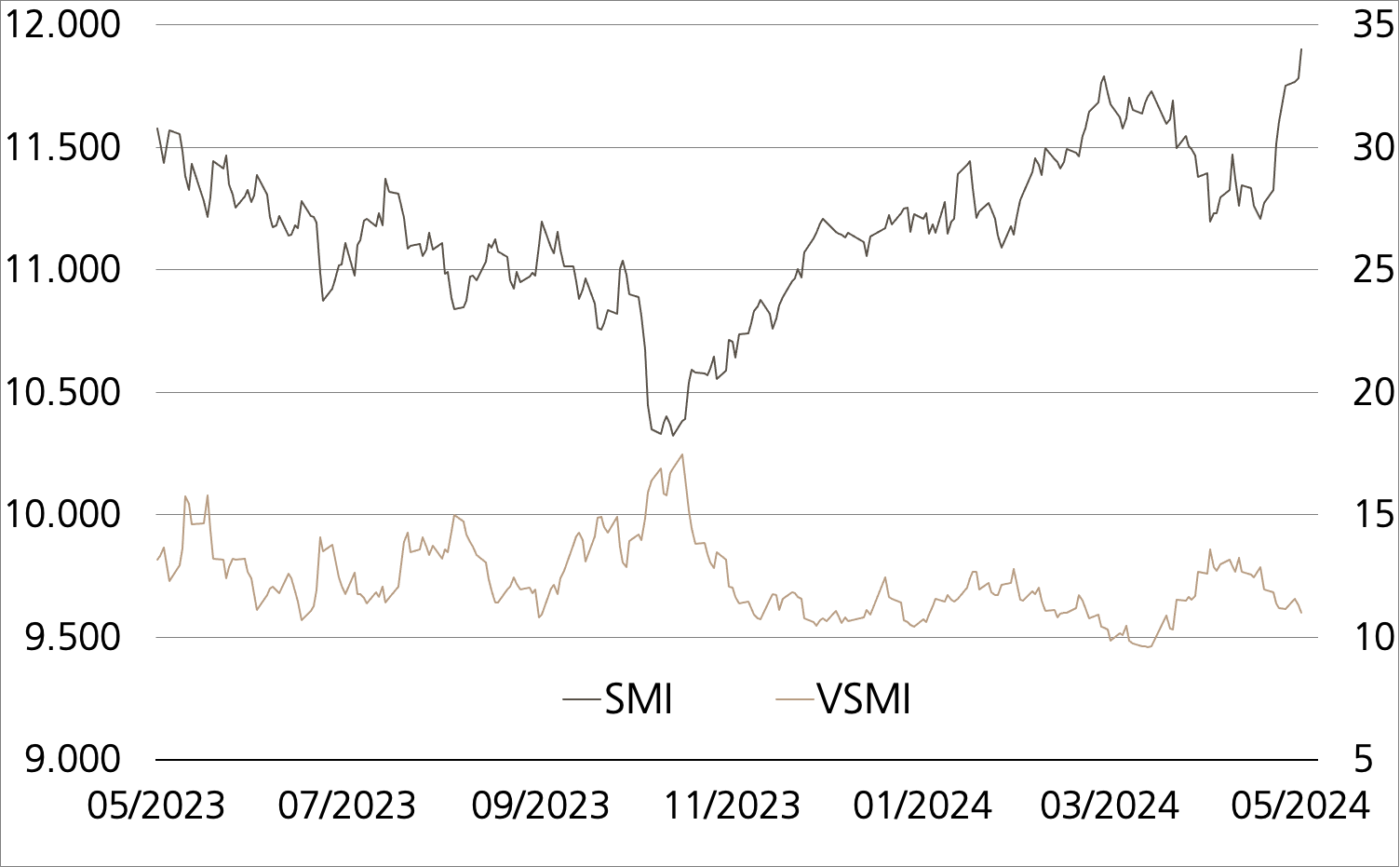

Nicht nur die Weltcup-Orte im Berner Oberland, auch die in Zürich beheimatete Schweizer Börse kann sich gerade sehen lassen.

Auf ein Neues!

Die Schweizerische Nationalbank (SNB) hat ihren Leitsatz um 50 Basispunkte auf 0.50 Prozent gekürzt.

Finale furioso

Die Schweizerische Nationalbank (SNB) hat ihren Leitsatz um 50 Basispunkte auf 0.50 Prozent gekürzt.