Das Zahlenbuffet ist angerichtet

15. Januar 2024

Das Zahlenbuffet ist angerichtet

Das neue Jahr ist gerademal zwei Wochen alt und schon richten sich die Augen der Anleger auf die Bilanzen der Unternehmen. Am vergangenen Freitag eröffneten die US-Banken die Zahlensaison zum abgelaufenen Quartal respektive Geschäftsjahr. Das Quartett aus Bank of America, Wells Fargo, JP Morgan und Citigroup schnitt dabei uneinheitlich ab. Während Wells Fargo im vierten Quartal den Gewinn steigern konnte, mussten die anderen drei Einbussen hinnehmen. Allerdings waren diese grösstenteils so erwartet worden. Und es gab auch noch ein klar positives Zeichen: Obwohl JP Morgan im Schlussviertel weniger verdiente, wies das Geldhaus im Gesamtjahr 2023 mit rund 50 Milliarden US-Dollar einen Rekordgewinn aus. (Quelle: Refinitiv, Medienbericht, 12.01.2024)

Positive Ausnahmen

In der neuen Woche stehen weitere Bilanzen von Grossbanken wie Goldman Sachs und Morgan Stanley an. Zu einem Wachstum im vierten Quartal dürfte es bei dem Duo aber ebenfalls nicht gereicht haben. Insgesamt geht der Analystenkonsens davon aus, dass der Finanzsektor im Schlussviertel voraussichtlich mit minus 11.5 Prozent den vierthöchsten Gewinnrückgang aller elf Sektoren im S&P 500 verzeichnen wird. Andere Branchen dürften dagegen deutlich besser abschneiden. Fünf der elf Wirtschaftszweige sollen im Jahresvergleich ein Ergebniswachstum ausweisen, angeführt von Kommunikationsdienste mit 41.3 Prozent. Auf Unternehmensebene dürfte dabei Meta Platforms (4.84 US-Dollar gegenüber 1.76 US-Dollar) den grössten Beitrag zum Gewinnwachstum des Wirtschaftszweigs leisten. Auf Rang zwei und drei der Sektoren mit den höchsten Steigerungsraten folgen dann Versorger (33.7 Prozent) und zyklische Konsumgüter (22.9 Prozent). (Quelle: FactSet, Earnings Insight, 12.01.2024)

Wachstumsbeschleunigung voraus

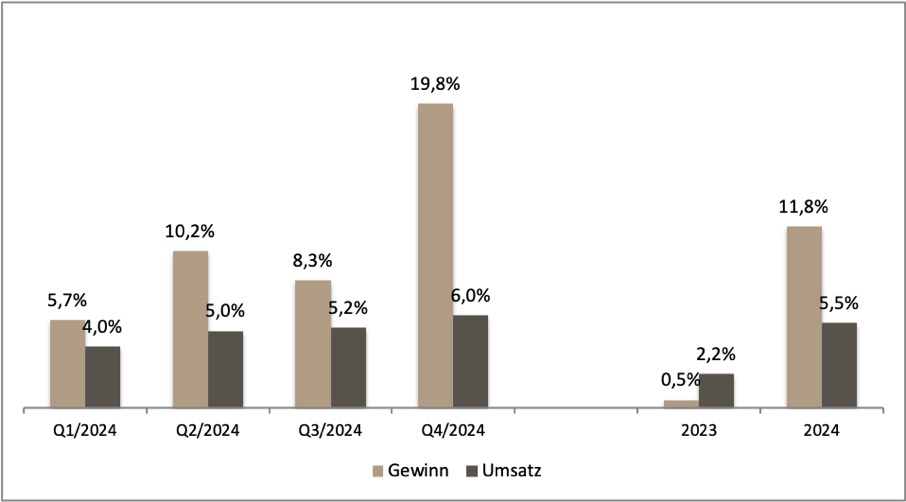

Insgesamt wird für den S&P 500 im Zeitraum Oktober bis Dezember ein Gewinnminus von 0.1 Prozent erwartet, dies wäre das vierte Mal in den letzten fünf Quartalen, dass der Index einen Gewinnrückgang gegenüber dem Vorjahr meldet. Im Gesamtjahr sollten die S&P 500-Unternehmen dagegen positiv abschneiden und ein Ergebnisplus von 0.8 Prozent sowie ein Umsatzwachstum von 2.3 Prozent verzeichnen. Geht es nach dem Analystenkonsens, wird die Wachstumskurve im neuen Jahr dann wieder etwas steiler. Für das erste Vierteljahr prognostizieren Analysten ein Plus von 5.7 Prozent beim Gewinn und 4.0 Prozent bei den Erlösen. Auf Zwölf-Monatssicht werden Raten von 11.8 Prozent und 5.5 Prozent erwartet (siehe Grafik). (Quelle: FactSet, Earnings Insight, 12.01.2024)

Zäher Inflationskampf

Von makroökonomischer Seite ist es zu Beginn des Jahres zu weniger beruhigenden Signalen gekommen. In den USA wie auch in Europa legten die Verbraucherpreise im Dezember zu, in Übersee mit 3.4 Prozent gegenüber dem Vorjahresmonat und in hiesigen Breitegraden um 2.9 Prozent. Im November lag die Teuerung in der Eurozone noch bei 2.4 Prozent und in den USA bei 3.1 Prozent. Obwohl sich die Notenbanken in einem zähen Inflationskampf befinden, preisen die Märkte für die Fed-Sitzung am 20. März eine erste Zinssenkung von 0.25 Prozentpunkten mit einer Wahrscheinlichkeit von knapp 77 Prozent ein. (Quelle: CME Fed Watch Tool, 15.01.2024) Die Märkte rechnen auch damit, dass die Europäische Zentralbank (EZB) in diesem Jahr mehrmals die Zinsen senken wird, wobei sich der erste Schritt im März oder im April ereignen soll. Die Wirtschaft könnte niedrigere Leitsätze durchaus vertragen, schliesslich spukt das Rezessionsgespenst immer lauter umher. Laut EZB-Vizepräsident Luis de Guindos ist der Euroraum Ende des vergangenen Jahres bereits in eine Rezession abgetaucht. Manche Indikatoren deuteten auf einen Rückgang der Wirtschaftsleistung auch im Dezember hin, sagte der Stellvertreter von EZB-Präsidentin Christine Lagarde auf einer Veranstaltung in Madrid. Wenn die Wirtschaftsleistung zwei Quartale in Folge schrumpft, sprechen Volkswirte von einer technischen Rezession. Darüber hinaus seien laut Luis de Guindos die wirtschaftlichen Aussichten schwach. (Quelle: Refinitiv, Medienberichte, 10.01.2024)

Wochenvorschau

Wie bereits eingangs erwähnt, werden in den kommenden Tagen erneut die Bank-Bilanzen im Fokus stehen. Aber auch von konjunktureller Seite stehen einige interessante Termine im Kalender. Einen wichtigen Hinweis, ob die Eurozone in eine technische Rezession abgerutscht ist, werden die endgültigen Zahlen zum Bruttoinlandsprodukt (BIP) in Deutschland im dritten Quartal zum Wochenauftakt zeigen. Von Reuters befragte Experten rechnen mit einem Minus von 0.3 Prozent und gehen zugleich davon aus, dass die Statistiker eine erste Schätzung für das vierte Quartal liefern. (Quelle: Refinitiv, Medienbericht, 12.01.2024)

In den USA stehen am Mittwoch Einzelhandelszahlen für den Dezember sowie die Veröffentlichung des Beige Book des Fed auf der Agenda. Am Freitag publiziert dann die Universität Michigan das Verbrauchervertrauen für Januar. Darüber hinaus werden die Investoren auch ein Auge auf die am Montag in den USA beginnenden Vorwahlen für den republikanischen Präsidentschaftskandidaten haben. Die finale Nominierung findet im Sommer statt. In einer Umfrage führt der ehemalige US-Präsident Donald Trump mit 49 Prozent vor der früheren UN-Botschafterin, Nikki Haley, mit zwölf Prozent.

(Quelle: Refinitiv, Medienbericht, 12.01.2024) Daneben startet in dieser Woche das hochkarätig besetzte Weltwirtschaftsforum in Davos. Aussagen der Vertreter aus Wirtschaft und Politik könnten sich durchaus auch auf das Marktgeschehen auswirken.

S&P 500: Erwartetes Umsatz- und Gewinnwachstum in % für 2024

Stand: 12.01.2024; Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 16.01.2024 | 03:00 | CN | Bruttoinlandsprodukt |

| 16.01.2024 | 14:00 | DE | Verbraucherpreisindex |

| 16.01.2024 | 14:30 | US | NY Empire State Produktionsindex |

| 16.01.2024 | k. A. | US | Goldman Sachs |

| 16.01.2024 | k. A. | US | Morgan Stanley |

| 17.01.2024 | 08:00 | UK | Verbraucherpreisindex |

| 17.01.2024 | 14:30 | US | Einzelhandelsumsätze |

| 17.01.2024 | 20:00 | US | Fed Beige Book |

| 17.01.2024 | k. A. | US | Alcoa |

| 18.01.2024 | 11:00 | EZ | Verbraucherpreisindex |

| 18.01.2024 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 18.01.2024 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 19.01.2024 | 08:00 | UK | Einzelhandelsumsätze |

| 19.01.2024 | 16:00 | US | Verbrauchervertrauen |

Stand: 12.01.2024; Quelle: Reuters

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

SMI mit gutem Start

08. Januar 2024

SMI mit gutem Start

Am Wochenende feierte Marco Odermatt beim Riesenslalom in Adelboden seinen dritten Sieg in Folge. 25’000 Zuschauer verzauberten das Stadion am Chuenisbärgli in einen wahren Hexenkessel. Gross dürfte der Andrang auch sein, wenn am kommenden Wochenende in Wengen die Lauberhornrennen stattfinden. Auf der spektakulären Abfahrt vor der Kulisse von Eiger, Mönch und Jungfrau zählt Odermatt abermals zu den Anwärtern auf die Bestzeit. Alles andere als einen Favoritenstatus hat der Schweizer Aktienmarkt im 2023 genossen. Relativ zu DAX®, S&P 500® oder Nikkei 225® lag der SMI® im Hintertreffen.* Immerhin schaffte der heimische Leitindex an den ersten drei Handelstagen des neuen Jahres ein kleines Plus. Derweil nahmen die Investoren an anderen wichtigen Börsenplätzen, darunter Frankfurt, New York und Tokyo, erst einmal Gewinne mit.

Drei zentrale Themen

Ob der von den Schwergewichten Novartis, Roche und Nestlé angeschobene SMI® das Blatt tatsächlich wenden kann, muss sich erst noch zeigen.* Fest steht, dass Konjunktur, Geldpolitik und Unternehmensgewinne für die globale Börsenentwicklung bestimmend bleiben. Zu allen drei Themenkomplexen hat die neue Woche frische Daten zu bieten. Am Dienstag veröffentlicht das Statistische Bundesamt Zahlen zur deutschen Industrieproduktion. Viel internationale Beachtung dürfte auch die aktuelle Handelsbilanz aus China am Freitag erfahren.

Das wohl wichtigste makroökonomische Datenbündel steht am Donnerstag an. Dann veröffentlicht das U.S. Bureau of Labor Statistics den Consumer Price Index (CPI). Laut Reuters gehen Ökonomen im Schnitt davon aus, dass die Konsumentenpreise in den Staaten im Dezember 2023 relativ zum Vormonat um 0.2 Prozent gestiegen sind. Auf Jahressicht erwartet der Konsens eine Teuerung von 3.2 Prozent. Damit hätte der Preisauftrieb gegenüber November 2023 um 0.1 Prozentpunkte zugenommen und würde sich weiterhin deutlich über dem von der US-Notenbank angepeilten Niveau von zwei Prozent bewegen. (Quelle: Reuters, Medienbericht, 05.01.2024)

Starker US-Arbeitsmarkt

Mit Argusaugen dürften die Fed-Verantwortlich den jüngsten Arbeitsmarktbericht studiert haben. Im Dezember 2023 wurden in der weltgrössten Volkswirtschaft ausserhalb der Landwirtschaft 216’000 Stellen aufgebaut. Von Reuters befragte Ökonomen hatten im Schnitt mit lediglich 170’000 neuen Jobs gerechnet. (Quelle: Reuters, Medienbericht, 05.01.2024) Der offenbar weiterhin boomende Arbeitsmarkt ist für das Szenario baldiger Zinssenkungen nicht gerade förderlich. Folgerichtig hat die Wahrscheinlichkeit einer geldpolitischen Lockerung abgenommen: Laut dem CME FedWatch Tool liegt die Quote für eine Senkung der Target Rat im März 2024 bei 61.8%. Vor einer Woche hatten die Terminmärkte noch eine Wahrscheinlichkeit von annähernd drei Vierteln eingepreist. Derweil gilt es als ausgemachte Sache, dass die US-Notenbank ihren Schlüsselsatz Ende Januar auf der Spanne von 5.25 Prozent bis 5.50 Prozent belassen wird. (Quelle: CME FedWatch Tool, Internetabfrage am 08.01.2024)

Sika macht den Anfang

Richtung Wochenende nimmt an der Wall Street die Berichtssaison ihren Lauf. Wie gewohnt eröffnet der Bankensektor den Zahlenreigen. Am Freitag stehen unter anderem die Resultate von J.P. Morgan, Citigroup und Bank of America an. Auch diesseits des Atlantiks informieren einige Unternehmen über den jüngsten Geschäftsverlauf. Dazu zählt Sika. Der Bauchemiekonzern veröffentlicht am Mittwoch die Nettoumsätze des vergangenen Jahres. In den ersten neun Monaten 2023 hatte Sika die Erlöse in lokalen Währungen um 12.4 Prozent gesteigert. Für das Gesamtjahr stellte CEO Thomas Hasler sogar eine Wachstumsrate von mehr als 15 Prozent in Aussicht. In diese Prognose hatte er die Übernahme der deutschen MBCC Group mit einkalkuliert. (Quelle: Sika, Medienmitteilung, 20.10.2023)

Dank eines Schlussspurts zählte Sika 2023 zu den Top-Performern im SMI®. In das neue Jahr ist der Large Cap jedoch mit einem Rücksetzer gestartet.* Gleichwohl zeigt der Barrier Reverse Convertible (Symbol: KOWZDU)** noch einen Barriereabstand von gut 40 Prozent. Solange dieses Polster bis zum Laufzeitende hält, wirft das Produkt eine Seitwärtsrendite von 5.25 Prozent jährlich ab. Es besteht allerdings kein Kapitalschutz. Notiert Sika während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Sika (5 Jahre, Angaben in USD je Feinunze)*

Stand: 05.01.2024; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 08.01.2024 | 11:00 | EZ | Detailhandelsumsätze November 2023 |

| 09.01.2024 | 07:45 | CH | Arbeitslosenrate Dezember 2023 |

| 09.01.2024 | 08:00 | DE | Industrieproduktion November 2023 |

| 09.01.2024 | 09:00 | CH | Währungsreserven Dezember 2023 |

| 10.01.2024 | k.A. | CH | Sika Umsatz 4. Quartal 2023 |

| 11.01.2024 | 08:30 | DE | Südzucker Quartalszahlen |

| 11.01.2024 | 14:30 | US | Konsumentenpreise Dezember 2023 |

| 11.01.2024 | 17:45 | CH | Partners Group Assets under Management 2023 |

| 12.01.2024 | k.A. | CH | Bossard Holding Umsatz 4. Quartal 2023 |

| 12.01.2024 | 02:30 | CN | Konsumentenpreise Dezember 2023 |

| 12.01.2024 | 04:00 | CN | Handelsbilanz Dezember 2023 |

| 12.01.2024 | 14:30 | US | Produzentenpreise Dezember 2023 |

| 12.01.2024 | 14:30 | US | J.P. Morgan Chase Quartalszahlen |

| 12.01.2024 | 14:30 | US | UnitedHealth Quartalszahlen |

| 12.01.2024 | 14:30 | US | Bank of America Quartalszahlen |

| 12.01.2024 | 14:30 | US | Wells Fargo Quartalszahlen |

| 12.01.2024 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 12.01.2024 | 14:30 | US | Blackrock Quartalszahlen |

| 12.01.2024 | 14:30 | US | Citigroup Quartalszahlen |

Stand: 08.01.2024; Quelle: Reuters

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Ende gut, alles gut

18. Dezember 2023

Ende gut, alles gut

Schluss, Aus, Vorbei! Auch wenn das (Kapitalmarkt)-Jahr noch nicht ganz beendet ist, von Seiten der westlichen Notenbanken scheint alles gesagt zu sein. Der Sitzungsmarathon in der vergangenen Woche ist genauso zu Ende gegangenen, wie es die Märkte gewünscht und erwartet haben. Das Quartett aus Fed, EZB, SNB und BoE hat ihre Leitsätze unverändert gelassen. Mehr noch: Einige Währungshüter signalisierten bereits Zinssenkungen respektive ein Ende der straffen Geldpolitik. Ein hawkischer Unterton war beispielsweise bei der hiesigen SNB auszumachen. Im Gegensatz zu früher liess das Team um SNB-Präsident Thomas Jordan bei ihrer Erklärung den Passus weg, dass eine weitere Straffung der Geldpolitik nötig werden könnte, um Preisstabilität zu gewährleisten. (Quelle: Refinitiv, Medienbericht, 14.12.2023)

Zinswende

Die Schweizerische Nationalbank befindet sich mit ihrem Kurs in bester Gesellschaft. Auch die EZB sendete Botschaften für eine Wende in der Zinspolitik, selbst wenn eine erste Senkung noch nicht direkt ansteht. „Wir haben Zinssenkungen überhaupt nicht besprochen“, betonte Notenbankpräsidentin Christine Lagarde. Etwas aggressiver präsentierte sich die US-Notenbank, die bereits andeutete, dass sie 2024 Abwärtsschritte ins Auge fasst. Laut dem US-Notenbanker Raphael Bostic könnte das Fed „irgendwann im dritten Quartal“ mit der Reduzierung der Leitsätze beginnen. Voraussetzung sei allerdings, dass die Inflation wie erwartet zurückgeht. Bei einem Wert im Bereich von 2.4 Prozent am Jahresende wären seiner Ansicht nach zwei Zinssenkungen von je einem Viertel-Prozentpunkt in der zweiten Jahreshälfte zu rechtfertigen. (Quelle: Refinitiv, Medienbericht, 14.12.2023)

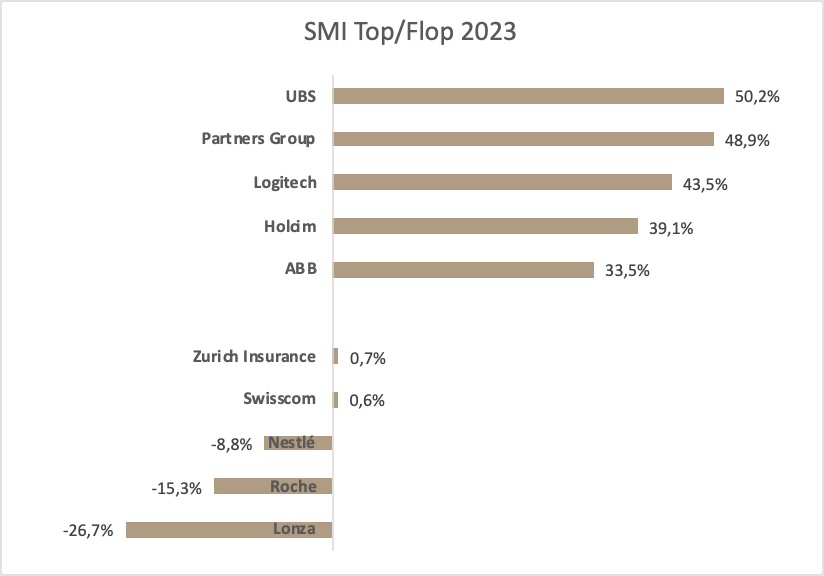

SMI im Rückstand

Getreu dem Motto „Buy the rumor, sell the fact“, haben die Aktienmärkte nach den jüngsten Notenbank-Beschlüssen einen Gang runter geschaltet. Das kommt auch nicht sonderlich überraschend, schliesslich haben die Indizes der westlichen Industrienationen in den vergangenen Wochen eine erstaunliche Rallye aufs Parkett gelegt. Egal ob SMI, EURO STOXX 50, S&P 500 oder FTSE 100, überall stehen Pluszeichen von fünf Prozent und mehr auf Monatssicht zu Buche. Dabei konnte auch der SMI kurzfristig mit seinen Pendants mithalten, im Gesamtjahr hatten die heimischen Grosskonzerne aber das Nachsehen. Während beispielsweise der EURO STOXX 50 und S&P 500 rund ein Fünftel an Wert zulegten, gelang dem SMI lediglich ein kleiner Zuwachs von vier Prozent. Einzelne Mitglieder konnten aber durchaus zweistellig zulegen, allen voran die UBS-Aktie mit einem Anstieg um die Hälfte.*

Outperformer

Ebenfalls zu den Top-Performern zählt ABB. Das hat auch einen fundamentalen Grund: Der Elektrotechnikkonzern schraubte kürzlich seine Ziele für das kommende Jahr nach oben. „Wir denken, dass es ein guter Zeitpunkt ist, das Wachstum zu beschleunigen“, zeigte sich Konzernchef Björn Rosengren optimistisch. So plant das Unternehmen über den Konjunkturzyklus hinweg nun mit einem durchschnittlichen Erlöswachstum von sechs bis neun Prozent, zuvor hatte sich der Hersteller von Robotern, Antrieben und Elektro-Ladestationen ein Plus von vier bis sieben Prozent auf die Fahnen geschrieben. (Quelle: Refinitiv, Medienbericht, 30.11.2023)

Der in Zeichnung stehende Barrier Reverse Convertible (Symbol: KPIHDU) auf ABB, Partners Group und UBS bringt drei Top-Performer des Jahres 2023 zusammen. Das Produkt bietet bei einem hohen Risikopuffer von 50 Prozent eine Renditechance von 7.00 Prozent p.a. Um die Maximalrendite zu erzielen, muss das Trio nicht weiter zulegen. Entscheidend ist, dass die Barriere bis zum Laufzeitende unversehrt bleibt.** Allerdings ist der BRC nicht kapitalgeschützt. Notiert eine der Aktien während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Was bis zum Jahresende noch wichtig ist

Nachdem die Notenbanken dies- und jenseits des Atlantiks ihre Statements abgegeben haben, entscheiden nun die Konjunkturdaten, ob sich die Spekulation auf bald sinkende Zinsen bewahrheiten. Dazu stehen in den kommenden Tagen einige US-Wirtschaftsdaten auf der Agenda wie beispielsweise Zahlen zum Immobilienmarkt am Dienstag und Mittwoch. Marktteilnehmer erwarten im Schnitt Rückgänge beim Hausbau und bei den Verkäufen bestehender Häuser, was wiederum auf eine Abkühlung der Konjunktur hindeuten würde. Zu Wochenbeginn richtet sich das Augenmerk aber zunächst auf Deutschland. Bei unseren Nachbarn wird am Montag der Ifo-Index veröffentlicht. Im November hatte sich das Stimmungs-Barometer für die deutsche Wirtschaft bereits den dritten Monat in Folge aufgehellt. Experten rechnen auch im Dezember mit einer weiteren Verbesserung. Gespannt warten Börsianer zudem auf das Verbrauchervertrauen im Euroraum am Mittwoch. Auch hier gehen Ökonomen von einer Verbesserung der Stimmung aus. (Quelle: Refinitiv, Medienbericht, 15.12.2023)

In Fernost kommt es noch zu zwei Grossereignissen. Sowohl die chinesische PBoC wie auch die japanische BoJ werden ihre letzten Zinssatzentscheidungen in diesem Jahr treffen. Während die Notenbank in Peking zuletzt im August die Zinsen senkte, könnte die Bank of Japan eine geldpolitische Wende in die andere Richtung einläuten. BoJ-Vizechef Ryozo Himino hatte Anfang Dezember in einer Rede zwar keinen Zeitpunkt für ein solches Manöver genannt, betonte aber, dass ein gut gestalteter Ausstieg aus der lockeren Geldpolitik der Wirtschaft Vorteile bringen würde. Man darf also gespannt sein, ob sich die BoJ noch in diesem Jahr einen solchen Schritt zutraut oder ihn lieber doch ins neue Jahr verschiebt. (Quelle: Refinitiv, Medienbericht, 15.12.2023)

Vielen Dank!

Zum Ende des Jahres möchten wir uns für Ihr Treue und Ihr Interesse bedanken, wünschen Ihnen frohe Festtage, einen guten und gesunden Start in das neue Jahr sowie weiterhin ein glückliches Händchen bei allen (Anlage-) Entscheidungen in 2024!

SMI Top-/Flop-Performer 2023

Stand: 15.12.2023; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 18.12.2023 | 10:00 | DE | Ifo Geschäftsklimaindex |

| 19.12.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 19.12.2023 | 14:30 | US | Baubeginne |

| 20.12.2023 | 08:00 | DE | Erzeugerpreisindex |

| 20.12.2023 | 09:00 | EZ | Gfk Verbrauchervertrauen |

| 20.12.2023 | 16:00 | US | Verbrauchervertrauen |

| 20.12.2023 | 16:00 | US | Verkäufe bestehender Häuser |

| 21.12.2023 | 02:15 | CN | PBoC Zinssatzentscheidung |

| 21.12.2023 | 08:00 | CH | Handelsbilanz |

| 21.12.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 21.12.2023 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 21.12.2023 | 14:30 | US | BIP 3. Quartal |

| 22.12.2023 | 00:50 | JP | BoJ Zinssatzentscheidung |

| 22.12.2023 | 08:00 | GB | BIP 3. Quartal |

| 26.12.2023 | 14:30 | US | Auftragseingänge langlebiger Güter |

| 26.12.2023 | 15:00 | US | Immobilienpreisindex |

| 27.12.2023 | 10:00 | CH | ZEW Konjunkturerwartungen |

| 28.12.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

Stand: 15.12.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Geldpolitischer Showdown

11. Dezember 2023

Geldpolitischer Showdown

Innert weniger als 20 Stunden treffen am kommenden Mittwoch und Donnerstag US-Fed, Schweizerische Nationalbank (SNB), Bank of England (BoE) und Europäische Zentralbank (EZB) die letzten geldpolitischen Beschlüsse in diesem Jahr. Den Anfang macht die US-Notenbank. Am morgigen Dienstag startet sie in eine zweitägige Sitzung. Es gilt an den Märkten als ausgemachte Sache, dass das Fed den Leitsatz auf der Spanne von 5.25 bis 5.50 Prozent belässt. Im Fokus dürften das begleitende Statement, die aktualisierten ökonomischen Projektionen sowie die Medienkonferenz mit Jerome Powell stehen. Der Fed-Präsident hat zuletzt immer wieder betont, dass der Kampf gegen die Inflation nicht gewonnen sei und hat auf diese Weise die Hintertür für weitere Zinserhöhungen offengelassen. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023)

Robuster US-Arbeitsmarkt

Und doch hat sich die allgemeine Erwartungshaltung in Richtung Zinssenkungen verschoben. Geht es nach dem CME FedWatch Tool, könnte es im Mai 2024 soweit sein. Die auf Basis der Konditionen an den Terminmärkten ermittelte Wahrscheinlichkeit für eine Reduzierung der Target Rate um 25 Basispunkte beträgt gut 50 Prozent. Noch vor wenigen Tagen zeichnete sich sogar eine erste Zinssenkung für die Fed-Sitzung im März 2024 ab. (Quelle: CME FedWatch Tool, Abfrage am 11.12.2023) Doch dann dämpfte der Arbeitsmarktbericht aus den USA die entsprechenden Hoffnungen etwas. Im November 2023 wurden in den Staaten ausserhalb der Landwirtschaft 199’000 Stellen aufgebaut. Von Reuters befragte Ökonomen hatten im Schnitt 19’000 zusätzliche Jobs weniger erwartet. Die Arbeitslosenrate ging im November um 0.2 Prozentpunkte auf 3.7 Prozent zurück. (Quelle: Thomson Reuters, Medienbericht, 08.12.2023)

An den europäischen Aktienmärkten konnte der für eine weiterhin straffe Geldpolitik sprechende „Nonfarm-payrolls“-Report die Kauflaune nur kurz dämpfen. Der EURO STOXX 50® Index notierte vor dem Wochenende zum ersten Mal seit Ende 2007 über der Marke von 4’500 Punkten.* In der Eurozone laufen Spekulationen auf einen EZB-Kurswechsel im ersten Quartal des kommenden Jahres. Fest eingepreist haben die Geldmärkte eine Zinssenkung im April 2024. Genährt wurde diese Erwartung durch die jüngsten Inflationsdaten: Im November 2023 sind die Konsumentenpreise in der Eurozone auf Jahressicht um 2.4 Prozent gestiegen – das war die niedrigste Rate seit Juli 2021. Zwar haben hochrangige EZB-Vertreter daraufhin signalisiert, dass eine weitere Straffung nicht mehr nötig sei. „Allerdings ist die Erwartung einer Senkung im ersten Quartal 2024 Science Fiction“, erklärte der slowakische Notenbankchef und Mitglied des EZB-Rates, Peter Kazimir. (Quelle: Thomson Reuters, Medienbericht, 06.12.2023)

SNB vor Kurswechsel?

Während die Inflation im Euroraum nach wie vor über dem von der Zentralbank angestrebten Niveau von zwei Prozent liegt, hat sie sich in der Schweiz in die von der SNB gewünschte Spanne von null bis zwei Prozent abgekühlt. Im November 2023 übertraf der Landesindex der Konsumentenpreise den Stand des Vorjahresmonats um 1.7 Prozent – der Preisauftrieb lag damit bereits das sechste Mal nacheinander in Zielbereich der Nationalbank. UBS CIO GWM hatte für den November mit einer höheren Inflationsrate gerechnet. Die Experten gehen jetzt davon aus, dass die Teuerung über das gesamte vierte Quartal 2023 unter zwei Prozent liegen wird. „Vor diesem Hintergrund erscheint es unwahrscheinlich, dass die SNB am 14. Dezember ihren Leitsatz erhöhen wird“, meint UBS-Ökonom Maxim Botteron.

Laut Thomson Reuters preisen die Märkte eine Wahrscheinlichkeit von 69 Prozent ein, dass die Währungshüter keine Veränderung vornehmen. Die Quote für eine Zinssenkung auf 1.50 Prozent von derzeit 1.75 Prozent beträgt immerhin 31 Prozent. Im März 2024 wird dieser Schritt mit einer Wahrscheinlichkeit von mehr als 50 Prozent erfolgen. (Quelle: Thomson Reuters, Medienbericht, 04.12.2023)

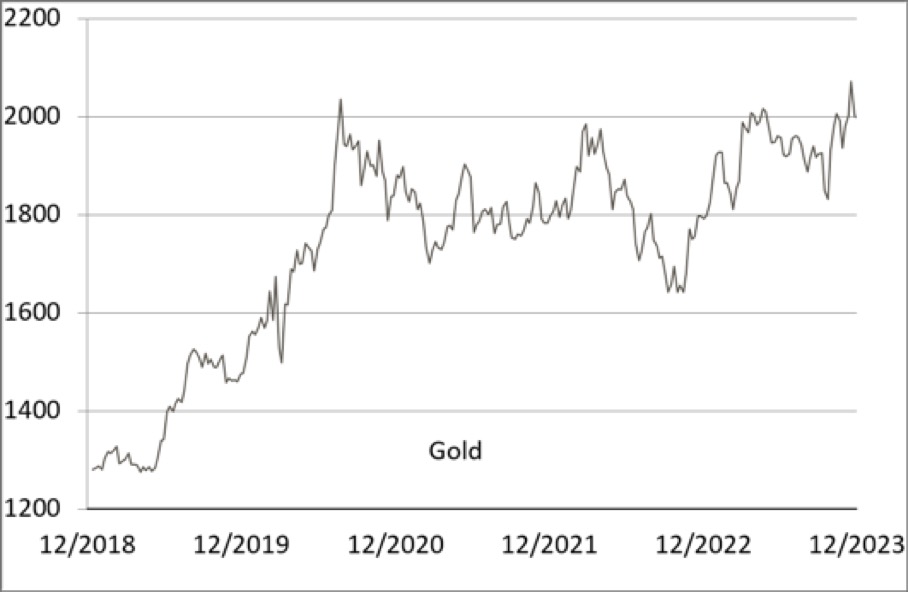

Gold auf Rekordjagd

Die Aussicht auf einen geldpolitischen Kurswechsel schob zuletzt nicht nur die Aktienmärkte an. Gefragt war auch Gold. Da das Edelmetall selbst keine laufenden Erträge abwirft, schmälern hohe Renditen den Reiz der Krisenwährung. Dagegen fallen die Opportunitätskosten für den Besitz von Gold, sobald die Rendite nach unten geht. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023) In die vergangene Woche ist die Feinunze mit einem neuen Allzeithoch von 2’135.40 US-Dollar gestartet. Allerdings konnte die Notierung das Top nicht halten, am heutigen Montagmorgen bewegte sich Gold im Bereich der runden Marke von 2’000 Dollar.*

Mit dem ETC (Symbol: CGCCIU)** auf den UBS CMCI Gold CHF Monthly Hedged TR Index können Anleger darauf setzen, dass Gold weiter nach oben tendiert. Der Basiswert bildet das Edelmetall durch den Einsatz der innovativen CMCI-Methodik ab. Dabei erfolgt eine Positionierung über die gesamte Terminkurve hinweg – auf diese Weise erreicht der Index eine bessere Diversifikation der Fälligkeiten.

Allerdings ist der ETC nicht kapitalgeschützt. Sobald der UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index unter dem Einstiegspreis zu liegen kommt, entsteht ein Verlust. Zudem trägt der Anleger bei Strukturierten Produkten das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Übrigens bekommt die US-Notenbank pünktlich zu Beginn ihrer Sitzung noch einen wichtigen Indikator an die Hand. Morgen werden die Inflationsdaten für den November 2023 publiziert. Experten gehen davon aus, dass der Preisdruck in den Staaten weiter nachgelassen hat. (Quelle: Thomson Reuters, Medienbericht, 08.12.2023)

Gold (5 Jahre, Angaben in USD je Feinunze)*

Stand: 11.12.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 12.12.2023 | 08:30 | DE | Carl Zeiss Meditec Quartalszahlen |

| 12.12.2023 | 11:00 | DE | ZEW Index Dezember 2023 |

| 12.12.2023 | 14:30 | US | Konsumentenpreise November 2023 |

| 12.12.2023 | 17:40 | CH | Flughafen Zürich Verkehrszahlen November 2023 |

| 13.12.2023 | 07:00 | DE | Fraport Verkehrszahlen November 2023 |

| 13.12.2023 | 11:00 | EZ | Industrieproduktion Oktober 2023 |

| 13.12.2023 | 14:30 | US | Produzentenpreise November 2023 |

| 13.12.2023 | 20:00 | US | Fed: Zinsentscheidung |

| 14.12.2023 | 08:30 | CH | Produzenten-/Importpreise November 2023 |

| 14.12.2023 | 09:30 | CH | SNB: Geldpolitische Lagebeurteilung |

| 14.12.2023 | 13:00 | GB | BoE: Zinsentscheidung |

| 14.12.2023 | 14:15 | EZ | EZB: Zinsentscheidung |

| 15.12.2023 | 10:00 | EZ | HCOB Einkaufsmanagerindex Dezember 2023 |

| 15.12.2023 | 15:15 | US | Industrieproduktion |

| 15.12.2023 | 15:45 | US | S&P Global Einkaufsmanagerindex Dezember 2023 |

Stand: 11.12.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Frohgelaunt in den Advent

04. Dezember 2023

Frohgelaunt in den Advent

Nach einem starken November sind die Aktienmärkte mit Schwung in den letzten Monat des Jahres gestartet.* Investoren setzen darauf, dass die Notenbanken die Zinsen nicht weiter nach oben schrauben oder die Zügel sogar schon bald lockern. Auf dem alten Kontinent wurde diese Hoffnung durch die jüngsten Inflationsdaten genährt. Laut einer ersten Schnellrechnung sind die Konsumentenpreise in der Eurozone im November 2023 auf Jahressicht um 2.4 Prozent gestiegen. Ökonomen hatten für den abgelaufenen Monat im Schnitt mit einer Inflationsrate von 2.7 Prozent gerechnet. (Quelle: Thomson Reuters, Medienbericht, 30.11.2023) In der Schweiz ist der Landesindex der Konsumentenpreise im November 2023 gegenüber dem Vormonat um 0.2 Prozent gefallen. Auf Jahressicht betrug die Teuerung 1.4 Prozent, nach 1.7 Prozent im Oktober 2023. Das Bundesamt für Statistik (BfS) führt den Rückgang auf verschiedene Faktoren zurück. Neben der Hotellerie verzeichneten Pauschalreisen ins Ausland sowie Treibstoffe, Heizöl und Fruchtgemüse sinkende Preise. (Quelle: BfS, Medienmitteilungen vom 04.12.2023 und 02.11.2023)

Statement vor der „Schweigephase“

Am 14. Dezember stehen bei EZB und SNB die finalen geldpolitischen Entscheidungen des Jahres an. Bereits einen Tag zuvor fällt die US-Notenbank ihren Zinsbeschluss. Am 2. Dezember hat die so genannte Black Period begonnen. Mitglieder des Offenmarktausschusses sowie hochrangige Fed-Mitarbeiter werden sich nun bis zur anstehenden Entscheidung nicht mehr öffentlich zur Geldpolitik äussern. Einen Tag vor Beginn der „Schweigephase“ hat sich Fed-Chef Jerome Powell noch einmal zu Wort gemeldet. Am Spelman College in Atlanta betonte der oberste US-Währungshüter einmal mehr, dass der Kampf gegen die Inflation noch nicht gewonnen sei. Allerdings zeigte sich Powell mit der Wirkung der bisherigen Zinserhöhungen zufrieden. Weiterhin werde das Fed vorsichtig und geleitet von der Datenlage agieren. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023)

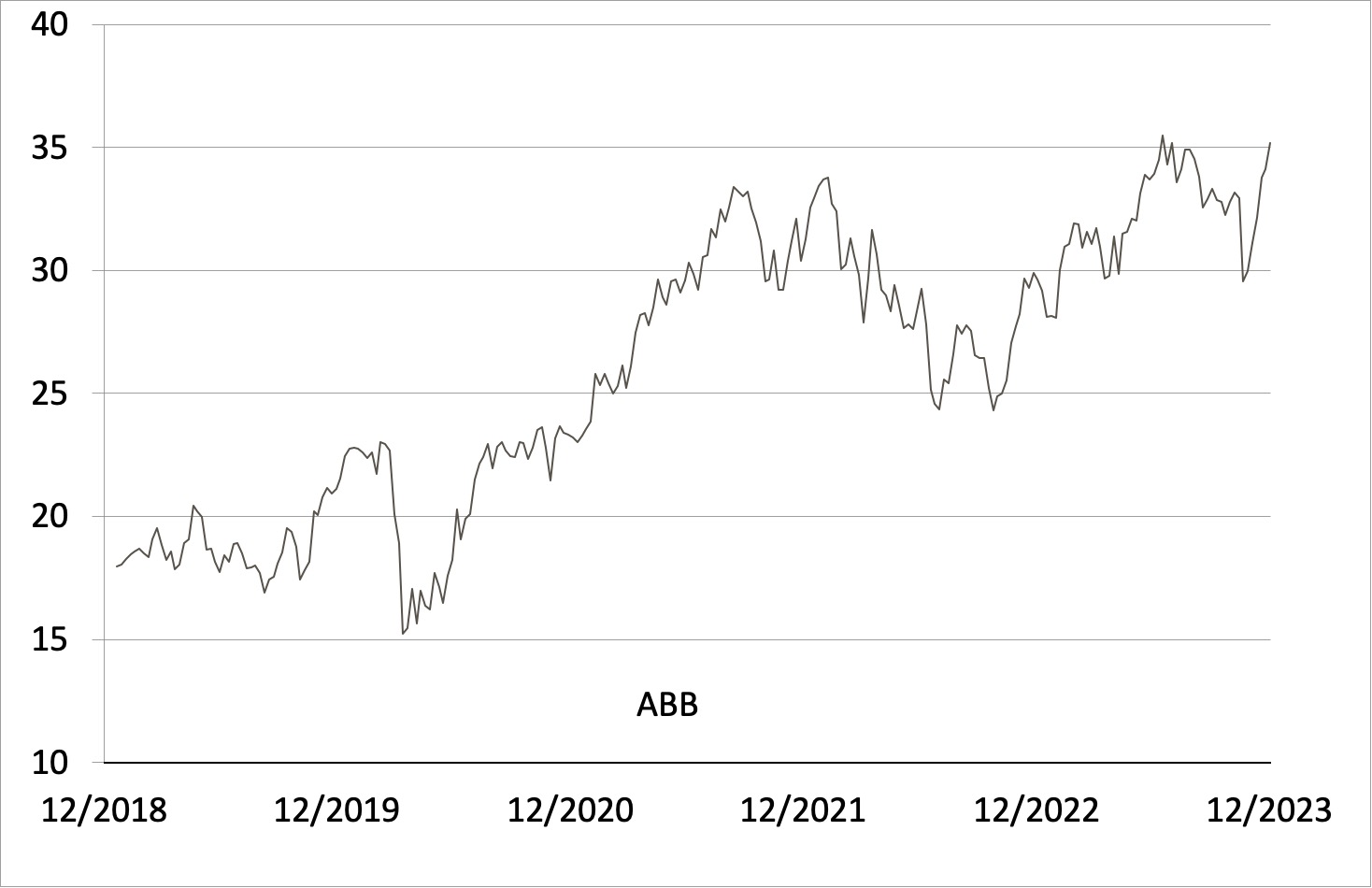

Nach diesen Aussagen verabschiedete sich der S&P 500® Index auf dem höchsten Schlusskurs des Jahres in das Wochenende. Gefragt waren an der Wall Street und andernorts zuletzt die Industrieaktien. Das gilt auch für ABB. Auf Sicht von einem Monat dehnte sich der Börsenwert des Zürcher Konzerns um rund 13 Prozent aus.* In der vergangenen Woche hat ABB einen Kapitalmarkttag veranstaltet. Der Anlass fand am italienischen Standort Frosinone statt. In der südlich von Rom gelegenen Produktionsstätte für Leistungsschalter setzt das Unternehmen nach eigenen Angaben Digitalisierungs-, Innovations- und Nachhaltigkeitsstrategien um. (Quelle: ABB, Capital Markets Day 2023, Internetabfrage am 30.11.2023)

Am Puls der Megatrends

CEO Björn Rosengren nutzte den Capital Markets Day, um die Wachstums- und Ergebnisziele zu erhöhen. Über den Konjunkturzyklus peilt er nun durchschnittlich ein Umsatzwachstum von sechs bis neun Prozent an. Bisher hatte sich ABB hier ein Plus von vier bis sieben Prozent vorgenommen. Bei der operativen Marge (Stufe Ebita) hievte Rosengren den Zielkorridor auf 16 bis 19 Prozent. Die zuvor anvisierten 15 Prozent hatte der Branchenriese bereits im vergangenen Jahr erreicht. Megatrends wie Elektrifizierung, Energiesicherheit oder Automatisierung sollen die Geschäfte anschieben. (Quelle: Thomson Reuters, Medienbericht, 30.11.2023)

Für Anleger, die angesichts des steil nach oben zeigenden Chartverlaufs vor einem Direktinvestment zurückscheuen, bietet der Barrier Reverse Convertible (Symbol: KPFYDU)** auf ABB eine mögliche Alternative. Ungeachtet vom weiteren Kursverlauf des Basiswerts kommt der Coupon in Höhe von 4.50 Prozent jährlich zur Ausschüttung. Für das Nominal besteht Teilschutz: Solange ABB nicht auf oder unter die Barriere von 65 Prozent der Anfangsfixierung fällt, überweist die Emittentin die 1’000 Schweizer Franken betragende Denomination Mitte Dezember 2025 zurück. (Stand: 04.12.2023)

Es besteht allerdings kein vollumfänglicher Kapitalschutz. Notiert ABB während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

US-Arbeitsmarkt im Fokus

Während das Fed schweigt, stehen in der neuen Woche auch nicht sonderlich viele Konjunkturindikatoren an. Gleichwohl wartet ein Datenbündel auf die Märkte, welches viel Beachtung finden sollte. Am Freitag legt das U.S. Bureau of Labor Statistics den Arbeitsmarktbericht vor den November 2023 vor. Von Reuters befragte Ökonomen gehen im Schnitt davon aus, dass in den USA ausserhalb der Landwirtschaft 175’000 neue Stellen geschaffen wurden. Für den Oktober 2023 hat die Regierung 150’000 zusätzliche Jobs gemeldet. Die Arbeitslosenrate sieht der Konsens unverändert bei 3.9 Prozent. (Quelle: Thomson Reuters, Medienbericht, 01.12.2023)

ABB (5 Jahre, Angaben in CHF)*

Stand: 01.12.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 05.12.2023 | 11:00 | EZ | Produzentenpreise Oktober 2023 |

| 05.12.2023 | 16:00 | US | ISM Einkaufsmanagerindex Dienstleister November 2023 |

| 06.12.2023 | 08:00 | DE | Auftragseingang Industrie Oktober 2023 |

| 06.12.2023 | 11:00 | EZ | Detailhandelsumsätze Oktober 2023 |

| 06.12.2023 | 14:15 | US | ADP Arbeitsmarktbericht November 2023 |

| 06.12.2023 | 14:30 | CH | Barry Callebaut Generalversammlung |

| 07.12.2023 | 04:00 | CN | Handelsbilanz November 2023 |

| 07.12.2023 | 07:45 | CH | Arbeitsmarktbericht November 2023 |

| 07.12.2023 | 08:00 | DE | Industrieproduktion Oktober 2023 |

| 07.12.2023 | 11:00 | EZ | BIP (revidiert) 3. Quartal 2023 |

| 08.12.2023 | 14:30 | US | Offizieller Arbeitsmarktbericht November 2023 |

| 08.12.2023 | 16:00 | US | Univ. Michigan Verbrauchervertrauen Dezember 2023 |

Stand: 04.12.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Zwischen Rezessionsängsten und Gewinnhoffnungen

27. November 2023

Zwischen Rezessionsängsten und Gewinnhoffnungen

Bereits seit rund einem Montag geht es mit den Kursen in der Eurozone kontinuierlich aufwärts. Mehr als sieben Prozent legte der EURO STOXX 50 in diesem Zeitraum zu.* Dabei steuert der gemeinsame Währungsraum weiter in Richtung Rezession. So lag der Einkaufsmanagerindex für die Privatwirtschaft im November bei 47.1 Zähler und damit weiterhin deutlich unter der Wachstumsschwelle von 50 Punkten. Der Mangel an Neuaufträgen, die Aufträge sanken das sechste Mal in Folge, zeigte sich erneut sowohl beim verarbeitenden Gewerbe als auch im Dienstleistungssektor. Bereits von Juli bis September sank das Bruttoinlandsprodukt (BIP) im Vergleich zum Vorquartal um 0.1 Prozent. (Quelle: Refinitiv, Medienbericht, 23.11.2023) Wie sich die Wirtschaft weiter entwickeln könnte, werden die für Mitte der Woche erwarteten Konjunkturprognosen der OECD für die Mitgliedsländer und G20-Staaten zeigen.

Positive Stimmung in Übersee

In den USA zeigt sich weiterhin ein relativ positives Bild. Zum einen ist das BIP nach einer ersten Schätzung im dritten Quartal um 4.9 Prozent gestiegen und hat damit die Prognose von 4.3 Prozent klar übertroffen. Am Mittwoch wird nun die zweite Schätzung veröffentlicht. Zum anderen scheinen die US-Konzerne ein negative Wirtschaftsentwicklung nicht zu befürchten. Laut dem Datensammler FactSet ist der Begriff „Rezession“ in den Telefonkonferenzen der S&P 500-Unternehmen, die zwischen dem 15. September und 16. November durchgeführt wurden, nur 53-mal gefallen. Seit dem Höhepunkt im zweiten Vierteljahr 2022 ist diese Zahl nun fünf Quartale in Folge zurückgegangen und sogar auf das niedrigste Niveau seit dem Schlussviertel 2021 gefallen. (Quelle: FactSet, Pressemitteilung, 20.11.2023)

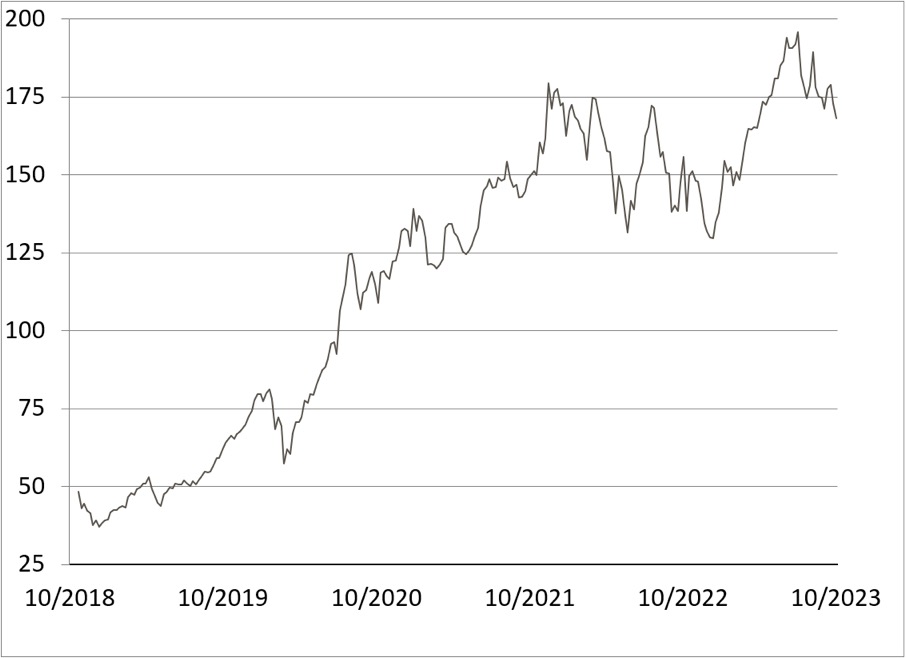

Mit einem Plus von knapp neun Prozent schnitt der S&P 500 in den vergangenen Wochen auch etwas besser ab als sein europäisches Pendant.* Für die weitere Entwicklung der Kurse ist aber nicht nur die konjunkturelle Entwicklung entscheidend, ebenso wichtig sind die Unternehmensgewinne. Für den Zeitraum Oktober bis Dezember erwartet der Analystenkonsens ein Ergebniswachstum von 2.9 Prozent nach 4.3 Prozent im dritten Quartal. Sollte sich diese Prognose bewahrheiten, würde das auf ein Plus von 0.6 Prozent im Gesamtjahr hinauslaufen. Die Umsätze sollen mit 2.3 Prozent ein etwas höheres Tempo anschlagen. Im Folgejahr wird dann mit einer spürbaren Beschleunigung gerechnet (siehe Grafik). (Quelle: FactSet, Earnings Insight, 20.11.2023)

Investieren in die Top-3-Indizes

Ob sich diese Prophezeiung erfüllt und den Aktienmärkten demzufolge ein gutes Börsenjahr 2024 ins Haus steht, bleibt abzuwarten. Bis die Daten Licht ins Dunkel bringen, lässt sich mit internationalen Top-Indizes seitwärts auf Renditefang gehen. Der in Zeichnung stehende Autocallable Barrier Reverse Convertible (Symbol: KPFFDU) auf EURO STOXX 50, S&P 500 und SMI bietet bei einem Risikopuffer von 35 Prozent eine Renditechance von 4.75 Prozent p.a. Mit der Euro-Variante sind 6.75 Prozent p.a. (Symbol: KPFGDU) drin und das auf US-Dollar lautende Produkt (Symbol: KPFHDU) ist gar mit einem Coupon von 8.50 Prozent p.a. ausgestattet.**

Allerdings sind die BRCs nicht kapitalgeschützt. Notiert einer der Indizes während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere) und kommt zudem das Autocallable-Feature nicht zum Tragen, ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Was die Woche sonst noch bringt

Berichte von Unternehmen sind in dieser Woche nur vereinzelt zu erwarten. Ihre Zahlen präsentieren werden beispielsweise Salesforce, Dell und Snowflake. Dagegen stehen von konjunktureller Seite einige wichtige Daten auf der Agenda. Dies gilt vor allem vor dem Hintergrund, die weiteren Zinsschritte der Notenbanken besser einschätzen zu können. Bei den zur Wochenmitte erwarteten europäischen Verbraucherpreisen für den November wird mit einem Rückgang von 3.0 auf 2.6 Prozent gerechnet. Folglich würde die von der EZB anvisierte Marke von zwei Prozent allmählich in greifbare Nähe rücken. In den USA steht derweil unter anderem das Verbrauchervertrauen für November (Dienstag), der Chicago Einkaufsmanagerindex (Donnerstag) und der ISM-Index (Freitag) auf dem Terminplan. Am Rohstoffmarkt wird insbesondere die zuletzt verschobene Sitzung der Opec+ mit Spannung erwartet. Am Donnerstag entscheidet das Kartell über die künftigen Öl-Produktionsquoten. Der Preis für das schwarze Gold ging zuletzt aufgrund befürchteter Produktionskürzungen, die geringer als gedacht ausfallen könnten, in die Knie. (Quelle: Refinitiv, Medienbericht, 24.11.2023)

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 27.11.2023 | 16:00 | US | Verkäufe neuer Häuser |

| 28.11.2023 | 08:00 | DE | GfK Verbrauchervertrauen |

| 28.11.2023 | 15:00 | US | Immobilienpreisindex |

| 28.11.2023 | 16:00 | US | Verbrauchervertrauen |

| 29.11.2023 | 09:00 | EZ | EZB Nicht-geldpolitische Sitzung der |

| 29.11.2023 | 10:00 | CH | ZEW Umfrage Konjunkturerwartungen |

| 29.11.2023 | 11:00 | EZ | Verbrauchervertrauen |

| 29.11.2023 | 11:00 | EZ | Geschäftsklimaindex |

| 29.11.2023 | 14:00 | DE | Verbraucherpreisindex |

| 29.11.2023 | 14:30 | US | BIP 3. Quartal |

| 29.11.2023 | 20:00 | US | Fed Beige Book |

| 30.11.2023 | 00:50 | JP | Einzelhandelsumsätze |

| 31.11.2023 | 02:00 | EZ | PMI nicht verarbeitendes Gewerbe |

| 31.11.2023 | 08:00 | DE | Einzelhandelsumsätze |

| 31.11.2023 | 08:30 | CH | Einzelhandelsumsätze |

| 31.11.2023 | 09:00 | CH | KOF Leitindikator |

| 31.11.2023 | 09:00 | US | OPEC+ Treffen |

| 31.11.2023 | 11:00 | EZ | Arbeitslosenquote |

| 31.11.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 31.11.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 31.11.2023 | 14:30 | US | PCE Kerndeflator |

| 31.11.2023 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 01.12.2023 | 02:45 | CN | PMI Produktion |

| 01.12.2023 | 09:00 | CH | BIP 3. Quartal |

| 01.12.2023 | 09:30 | CH | SWME Einkaufsmanagerindex |

| 01.12.2023 | 16:00 | US | ISM verarbeitendes Gewerbe |

Stand: 24.11.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Die KI-Fantasie ist zurück

20. November 2023

Die KI-Fantasie ist zurück

Aufatmen an der Wall Street und darüber hinaus: Der Stillstand der Regierungsgeschäfte in den USA ist vorerst abgewendet. Nach dem das Repräsentantenhaus bereits zugestimmt hatte, billigte am vergangenen Mittwoch auch der Senat ein Übergangsgesetz zur Zwischenfinanzierung der Regierungsgeschäfte. Mit der Unterschrift von Präsident Joe Biden trat die „stopgap spending bill“ in Kraft. Jetzt hat der Kongress bis zum 19. Januar 2024 Zeit, einen Haushalt aufzustellen. (Quelle: Refinitiv, Medienbericht, 16.11.2023)

Aus den USA kam ein weiterer Stimmungsaufheller. Die Inflation hat stärker nachgegeben, als erwartet. Im Oktober 2023 betrug der Anstieg der Konsumentenpreise auf Jahressicht 3.2 Prozent, nach 3.7 Prozent im Vormonat. Von Reuters befragte Experten hatten mit einer Rate von 3.3 Prozent gerechnet. Die Kerninflation – hier bleiben die besonders volatilen Preise für Lebensmittel und Energie aussen vor – ging im Oktober von 4.1 Prozent im Vormonat auf 4.0 Prozent zurück. Damit lag dieser vom Fed viel beachtete Indikator auf dem tiefsten Niveau seit mehr als zwei Jahren. Im Vergleich zum September 2023 haben die Preise in den USA im abgelaufenen Monat stagniert. Umso stärker setzten Investoren darauf, dass der Zinserhöhungszyklus in den USA seinen Höhepunkt erreicht hat. Immer mehr Marktteilnehmer rechnen sogar mit einer Senkung der Fed Target Rate im kommenden Jahr. (Quelle: Refinitiv, Medienbericht, 14.11.2023)

Konkurrenz für Nvidia

Entsprechend positiv kamen die News an der Wall Street an. Der Nasdaq-100 Index® legte auf Wochensicht um 3.5 Prozent zu. Zwischenzeitlich trennten das Technologiebarometer weniger als 30 Punkte vom im Juli 2023 erreichten Jahreshoch. Zu den Top-Performern zählte in der vergangenen Woche mit einem Kursplus von 13 Prozent Intel.* Der Chiphersteller profitierte von einem positiven Analystenkommentar. Darin wird unter anderem auf die geplante Einführung von Intel-Halbleitern für das Wachstumssegment Künstliche Intelligenz (KI) verwiesen. (Quelle: Refinitiv, Medienbericht, 16.11.2023)

Auch Microsoft plant den Bau eigener KI-Chips. An einer Entwicklerkonferenz hat der US-Technologiekonzern den Halbleiter „Cobalt“ vorgestellt. Allerdings soll das Bauteil nicht in den Verkauf gehen. Vielmehr möchte Microsoft es in der eigenen Cloud-Sparte „Azure“ einsetzen, um diese schneller und kostengünstiger zu machen. Bisher dominiert Nvidia den Markt für KI-Chips. (Quelle: Refinitiv, Medienbericht, 15.11.2023) Obwohl das kalifornische Unternehmen mit neuer Konkurrenz rechnen muss, notiert die Nvidia-Aktie nur knapp unter dem im Sommer erreichten Allzeithoch.*

Interessante Dreierkonstellation

Ob und inwieweit der KI-Boom zuletzt angehalten hat, zeigt sich morgen, wenn Nvidia die Zahlen für das dritte Quartal der Fiskalperiode 2024 veröffentlicht. Im Zeitraum Mai bis Juli 2023 hatte der Branchenriese die Erwartungen deutlich schlagen können. Mit 13.5 Milliarden US-Dollar lag der gemeldete Umsatz um mehr als ein Fünftel über dem Konsens. Für das dritte Quartal hat CEO Jen-Hsun Huang Erlöse von 16 Milliarden Dollar in Aussicht gestellt. (Quelle: Refinitiv, Medienbericht, 23.08.2023)

Passend zum Zahlentermin umfasst das Zeichnungsangebot auf UBS KeyInvest derzeit einen Callable Barrier Reverse Convertible (Symbol: KPETDU)** auf Nvidia sowie die beiden Konkurrenten AMD und Qualcomm. Der Coupon dieser Neuemission beträgt 17.75 Prozent jährlich. In die Laufzeit von maximal zweieinhalb Jahren startet das High Tech-Trio mit einem Barriereabstand von 45 Prozent. Es besteht allerdings kein Kapitalschutz. Notiert ein Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere) und kommt zudem das Callable Feature nicht zum Tragen, ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Ein Hinweis zum Schluss: Die Wall Street bleibt am Donnerstag wegen dem Feiertag Thanksgiving geschlossen. Am Freitag findet ein verkürzter Handel statt.

AMD vs. Nvidia vs. Qualcomm (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Stand: 17.11.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 21.11.2023 | k.A. | DE | Siemens Energy Capital Markets Day |

| 21.11.2023 | 07:00 | CH | Sonova Semesterzahlen |

| 21.11.2023 | 08:00 | CH | Handelsbilanz Oktober 2023 |

| 21.11.2023 | 08:00 | DE | PKW-Neuzulassungen Oktober 2023 |

| 21.11.2023 | 15:30 | IE | Medtronic Quartalszahlen |

| 21.11.2023 | 20:00 | US | Fed Sitzungsprotokolle |

| 21.11.2023 | 22:00 | US | Autodesk Quartalszahlen |

| 21.11.2023 | 22:00 | US | HP Quartalszahlen |

| 21.11.2023 | 22:00 | US | Nvidia Quartalszahlen |

| 22.11.2023 | 08:30 | DE | Thyssenkrupp Quartalszahlen |

| 22.11.2023 | 14:30 | US | Auftragseingang langl. Wirtschaftsgüter Oktober 2023 |

| 22.11.2023 | 14:30 | US | Deere & Co. Quartalszahlen |

| 23.11.2023 | 09:30 | DE | HCOB Einkaufsmanagerindex November 2023 |

| 23.11.2023 | 10:00 | EZ | HCOB Einkaufsmanagerindex November 2023 |

| 24.11.2023 | 08:30 | CH | Arbeitsmarktbericht 3. Quartal 2023 |

| 24.11.2023 | 10:00 | DE | Ifo Geschäftsklima November 2023 |

| 24.11.2023 | 15:45 | US | S&P Global Einkaufsmanagerindex November 2023 |

Stand: 17.11.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Powell gibt den Falken

13. November 2023

Powell gibt den Falken

Jerome Powell ist in der vergangenen Woche mehrmals öffentlich aufgetreten. Am Mittwoch sprach der Fed-Präsident ein Grusswort zur 100-Jahr-Feier der Notenbankabteilung für Forschung und Statistik. Dabei blieb die aktuelle Geldpolitik aussen vor. Was sich schon tags darauf ändern sollte, als Powell an einer Konferenz des Internationalen Währungsfonds (IWF) teilnahm. Der oberste Währungshüter der USA nutzte seine Rede, um den vorsichtigen Kurs zu untermauern. Seinen Worten zufolge ist das Fed nicht davon überzeugt, dass der Kampf gegen die Inflation gewonnen ist. „Wenn es angemessen sein sollte, die Geldpolitik weiter zu verschärfen, werden wir nicht zögern, dies zu tun“, erklärte Powell. Das Fed würde seine Entscheidungen von Sitzung zu Sitzung treffen. „Natürlich wollen wir nicht zu weit gehen“, betonte der Chairman. (Quelle. Refinitiv, Medienbericht, 09.11.2023)

Showdown um den Shutdown

Mit dieser eher falkenhaften Haltung konnte Powell der Wall Street nur kurz den Schwung nehmen. Nachdem der S&P 500® Index am Donnerstag im späten Handel nach unten gedreht hatte, verabschiedete er sich am Freitag mit einem Tagesplus von 1.6 Prozent in das Wochenende.* Morgen steht ein für die US-Geldpolitik bedeutender Indikator an. Das U.S. Bureau of Labor Statistics veröffentlicht den Consumer Price Index (CPI) für den Oktober 2023. Von Reuters befragte Ökonomen gehen im Schnitt davon aus, dass die Verbraucherpreise gegenüber dem Vormonat um 0.1 Prozent gestiegen sind. Im September lag der CPI – vor allem wegen deutlich höherer Mieten – noch um 0.4 Prozent über dem August-Wert. Derweil setzte sich die Abkühlung der Kerninflation fort. Wobei die Teuerung auf Jahressicht immer noch deutlich über dem von der Notenbank angestrebten Zwei-Prozent-Niveau lag. (Quelle: Refinitiv, Medienbericht, 10.11.2023)

Die Fed-Verantwortlichen dürften sich einen zweiten Termin der neuen Woche dick im Kalender angestrichen haben. Streng genommen handelt es sich hierbei um eine „Deadline“: Bis zum Freitag haben Repräsentantenhaus und Senat noch Zeit, sich zumindest auf einen vorübergehenden Haushalt respektive eine Zwischenfinanzierung zu einigen. Gelingt dies nicht, droht ein „Shutdown“, sprich, der Stillstand der Regierungsgeschäfte – mit unabsehbaren Folgen für die grösste Volkswirtschaft der Welt. (Quelle: Refinitiv, Medienbericht, 13.11.2023)

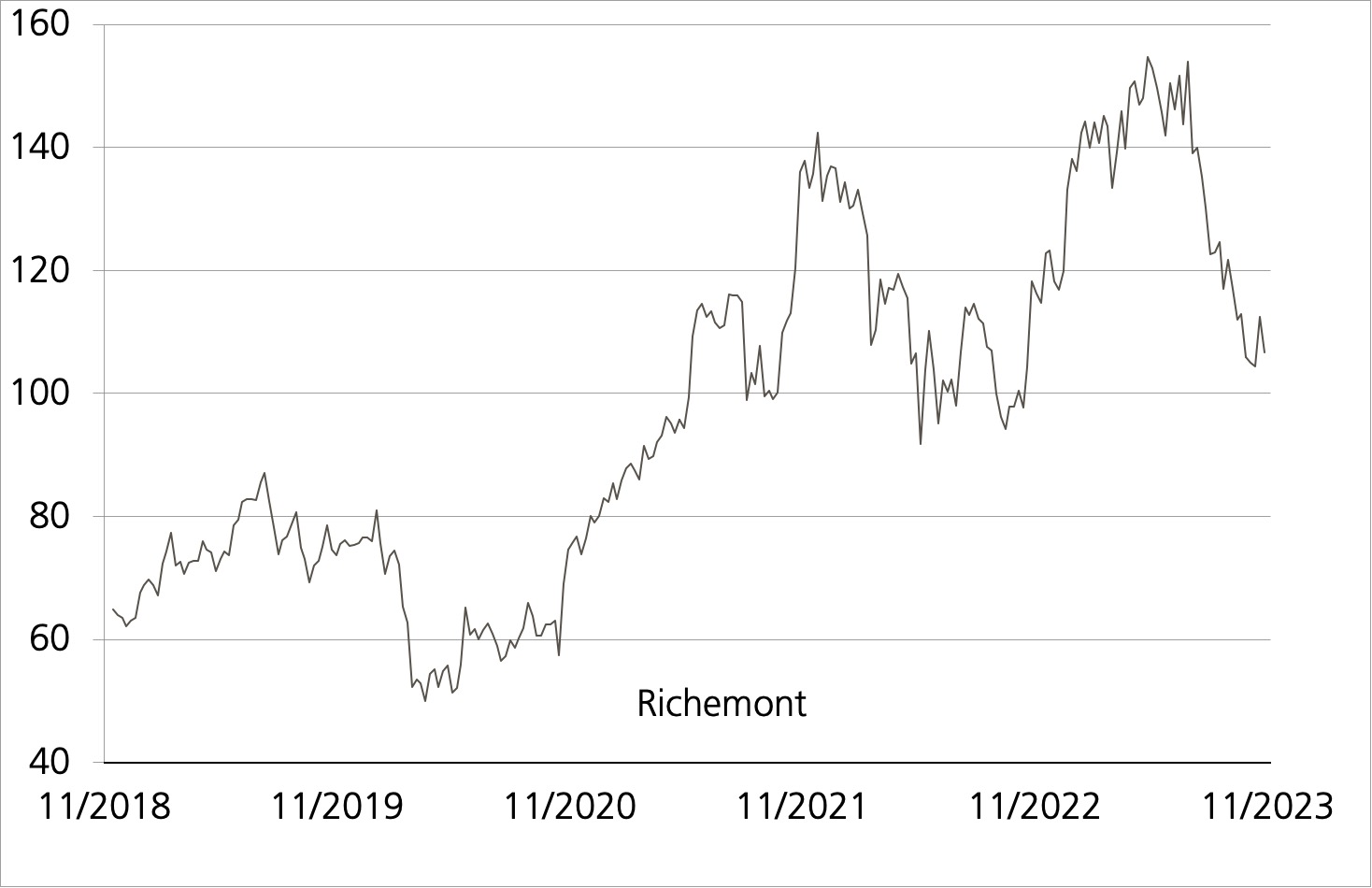

Deutlich unter dem Konsens

Nicht gerade rund läuft nach wie vor die Schweizer Berichtssaison. Am Freitag sorgte Richemont für eine weitere Enttäuschung. Der Luxusgüter-Hersteller bekommt die konjunkturelle Abkühlung sowie die hohe Inflation zu spüren. Zwar verbuchte Richemont im ersten Semester 2023/24 ein um Währungseinflüsse bereinigtes Umsatzwachstum von zwölf Prozent auf 10.2 Milliarden Euro. Analysten hatten mit rund 140 Millionen Euro mehr gerechnet. Beim Gewinn war die Abweichung vom Konsens noch grösser. Unterm Strich hat Richemont im Berichtszeitraum 1.51 Milliarden Euro verdient, während die Experten im Schnitt 2.17 Milliarden Euro auf dem Zettel gehabt hatten. Obwohl sich der am Genfer See beheimatete Luxuskonzern zum längerfristigen Ausblick positiv äusserte, war die Richemont-Aktie am Freitag mit einem Minus von 5.2 Prozent der grösste Verlierer im SMI®.* (Quelle: Refinitiv, Medienbericht, 10.11.2023)

Auf eine Stabilisierung des Large Caps zielt der neue Barrier Reverse Convertible (Symbol: KPCSDU)** ab. Der Coupon beträgt 5.50 Prozent jährlich. In die Laufzeit von 18 Monaten startet Richemont mit einem Barriereabstand von 40 Prozent (Stand: 13.11.2023) Gleichwohl besteht kein Kapitalschutz. Notiert der Basiswert während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Top-Anlass in Zürich

Übrigens tritt in dieser Woche der SNB-Präsident öffentlich auf. Morgen eröffnet Thomas Jordan eine Konferenz zum Thema „Globale Risiken, Unsicherheiten und Volatilität“. Die Schweizerische Nationalbank hat diesen zweitägigen Anlass zusammen mit der US-Notenbank und der Bank für Internationalen Zahlungsausgleich organisiert. Neben Jordan steht gleich am ersten Tag Philip N. Jefferson auf der Rednerliste. Erst im September hat der US-Ökonom den Posten als Vize-Präsident des Feds übernommen. Im Board sitzt er bereits seit Mai 2022. Man darf gespannt sein, ob und gegebenenfalls in welcher Form die Nummer 2 im Fed hinter Jerome Powell in Zürich Signale für die weitere Entwicklung der US-Geldpolitik sendet.

Richemont (5 Jahre, Angaben in CHF)*

Stand: 10.11.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 13.11.2023 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Oktober 2023 |

| 14.11.2023 | 07:00 | DE | RWE Quartalszahlen |

| 14.11.2023 | 11:00 | EZ | BIP (Schnellrechnung) 3. Quartal 2023 |

| 14.11.2023 | 14:30 | CH | On Holding Quartalszahlen |

| 14.11.2023 | 14:30 | US | Konsumentenpreise Oktober 2023 |

| 15.11.2023 | k.A. | CH | Ypsomed Semesterzahlen |

| 15.11.2023 | k.A. | DE | Siemens Energy Quartalszahlen |

| 15.11.2023 | 08:00 | GB | Konsumentenpreise Oktober 2023 |

| 15.11.2023 | 08:30 | CH | Alcon Quartalszahlen |

| 15.11.2023 | 08:30 | DE | Infineon Technologies Quartalszahlen |

| 15.11.2023 | 11:00 | EZ | Industrieproduktion September 2023 |

| 16.11.2023 | k.A. | CH | Baloise Holding Quartalszahlen |

| 16.11.2023 | 08:30 | DE | Siemens Quartalszahlen |

| 16.11.2023 | 11:00 | CH | Zurich Insurance Investorentag |

| 16.11.2023 | 14:30 | US | Philly Fed Index November 2023 |

| 16.11.2023 | 15:15 | US | Industrieproduktion Oktober 2023 |

| 17.11.2023 | 08:30 | CH | Industrieproduktion 3. Quartal 2023 |

Stand: 10.11.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Startschuss in die Jahresendrallye?

06. November 2023

Startschuss in die Jahresendrallye?

Mehr als 50 Minuten war Jerome Powell am vergangenen Mittwoch, 1. November 2023, im Presseraum der US-Notenbank zugegen. Nach einem einleitenden Statement stellte sich der Fed-Präsident den Fragen der anwesenden Journalisten. Wie erwartet hatte der Offenmarktausschuss den Leitzins zuvor das zweite Mal nacheinander auf der Spanne von 5.25 Prozent bis 5.50 Prozent belassen. Laut Powell diskutiert die US-Notenbank vor allem, ob die Zinsen weiter steigen müssen. Sie werde dabei das grosse Konjunkturbild betrachten und anhand der Daten entscheiden. „Die Frage nach Zinssenkungen stellt sich derzeit einfach nicht“, machte der oberste Währungshüter der USA deutlich. (Quelle: Refinitiv, Medienbericht, 02.11.2023)

Hoffen auf das Zinsplateau

Gleichwohl hat Powell an den Börsen einiges ins Rollen gebracht. Nach seinem Auftritt nahm die Kauflaune vielerorts spürbar zu. Beispielsweise stand für den S&P 500® Index am Freitagabend ein Plus 5.9 Prozent und damit der höchste Wochengewinn des Jahres zu Buche. Ein zentraler Grund für den Optimismus ist die neuerliche Verschiebung der Zinserwartungen. Die Terminmärkte indizieren eine Wahrscheinlichkeit von weniger als einem Zehntel, dass die US-Notenbank ihren Leitsatz im Dezember erhöht. Vor vier Wochen lag diese Quote noch bei 37 Prozent. (Quelle: CME FedWatch Tool, Internetabfrage am 06.11.2023)

Bestärkt wurde die verschobene Erwartungshaltung durch die neusten Zahlen vom US-Arbeitsmarkt. Im Oktober 2023 hat die grösste Volkswirtschaft der Welt ausserhalb der Landwirtschaft 150’000 neue Stellen aufgebaut. Ökonomen hatten im Schnitt mit rund 30’000 mehr zusätzlichen Jobs gerechnet. Da die Regierung zudem die Zahlen für den September nach unten revidiert hat, wurde der Report als Zeichen für eine Abkühlung des Arbeitsmarktes gewertet. Gleichwohl gebe diese Entwicklung keinen Anlass zur Sorge um die Beschäftigungssituation in den Staaten. (Quelle: Refinitiv, Medienbericht, 03.11.2023)

Zahlenflut im DAX®

Positiv wurden die News aus Übersee auch an den europäischen Märkten aufgenommen. Beispielsweise legte der DAX® auf Wochensicht 3.4 Prozent zu. Der deutsche Leitindex ist damit wieder über die runde Marke von 15’000 Zählern geklettert. Jetzt stehen bei unseren Nachbarn besonders viele Termine an. Makroökonomisch hat die Woche am Montagmorgen (nach Redaktionsschluss) mit dem Auftragseingang der deutschen Industrie im September 2023 begonnen. Morgen werden die Produktionszahlen des wichtigen Wirtschaftszweiges publiziert. Laut Reuters gehen Ökonomen davon aus, dass der Ausstoss im September 2023 gegenüber dem Vormonat stagniert hat. Zuvor war die deutsche Industrieproduktion vier Monate in Folge geschrumpft. (Quelle: Refinitiv, Medienbericht, 03.11.2023)

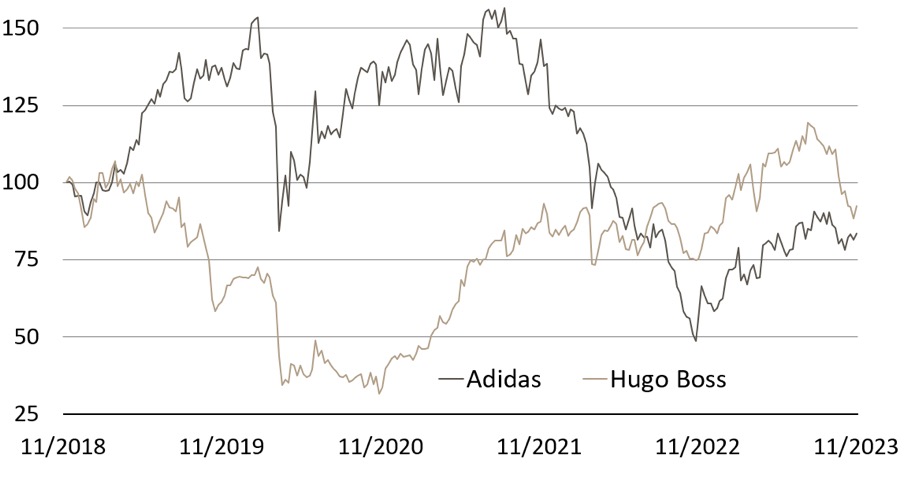

Auf den DAX® rollt eine wahre Zahlenflut zu. Nahezu die Hälfte der 40 Indexmitglieder legt in dieser Woche den Zwischenbericht vor. Dazu zählt Adidas. Im bisherigen Jahresverlauf hat sich der Börsenwert des Sportartikelherstellers um rund ein Drittel ausgedehnt. Damit zählt die Aktie zu den drei Top-Performern im DAX®.* Mitte Oktober hat Adidas bereits über den Erwartungen liegende vorläufige Zahlen für das dritte Quartal 2023 präsentiert. Gleichzeitig schraubte CEO Bjorn Gulden die Prognose für 2023 nach oben. (Quelle: Refinitiv, Medienbericht, 17.10.23)

Ein schickes Duo

Zusammen mit dem Modekonzern Hugo Boss bildet Adidas die Basis für einen Autocallable Barrier Reverse Convertible (Symbol: KPDJDU).** Die Neuemission zahlt einen Coupon in Höhe von 11.75 Prozent jährlich. Zur Anfangsfixierung wird die Barriere bei 55 Prozent der dann gültigen Kurse von Adidas und Hugo Boss festgehalten. (Stand: 06.11.2023) Allerdings besteht kein Kapitalschutz. Notiert einer der beiden Basiswerte während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Adidas vs. Hugo Boss (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)*

Stand: 03.11.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 07.11.2023 | k.A. | DE | Daimler Truck Quartalszahlen |

| 07.11.2023 | 04:00 | CN | Handelsbilanz Oktober 2023 |

| 07.11.2023 | 06:45 | CH | UBS Quartalszahlen |

| 07.11.2023 | 07:00 | CH | PSP Swiss Property Quartalszahlen |

| 07.11.2023 | 07:45 | CH | Arbeitslosenrate Oktober 2023 |

| 07.11.2023 | 08:00 | DE | Industrieproduktion September 2023 |

| 07.11.2023 | 11:00 | EZ | Produzentenpreise September 2023 |

| 07.11.2023 | 22:00 | US | eBay Quartalszahlen |

| 07.11.2023 | 22:00 | US | Gilead Sciences Quartalszahlen |

| 08.11.2023 | 06:30 | NL | Airbus Quartalszahlen |

| 08.11.2023 | 07:00 | DE | E.ON Quartalszahlen |

| 08.11.2023 | 07:30 | DE | Siemens Healthineers Quartalszahlen |

| 08.11.2023 | 07:30 | DE | Adidas Quartalszahlen |

| 08.11.2023 | 07:30 | DE | Bayer Quartalszahlen |

| 08.11.2023 | 08:30 | DE | Deutsche Post Quartalszahlen |

| 08.11.2023 | 08:30 | DE | Continental Quartalszahlen |

| 08.11.2023 | 08:30 | DE | Münchener Rück Quartalszahlen |

| 08.11.2023 | 11:00 | EZ | Detailhandelsumsätze September 2023 |

| 08.11.2023 | 14:30 | US | Warner Bros. Discovery Quartalszahlen |

| 08.11.2023 | 22:00 | US | Walt Disney Quartalszahlen |

| 09.11.2023 | k.A. | DE | Deutsche Telekom Quartalszahlen |

| 09.11.2023 | 02:30 | CN | Konsumentenpreise Oktober 2023 |

| 09.11.2023 | 07:00 | DE | Merck KGaA Quartalszahlen |

| 09.11.2023 | 07:30 | DE | Rheinmetall Quartalszahlen |

| 09.11.2023 | 08:30 | DE | Brenntag Quartalszahlen |

| 09.11.2023 | 08:30 | DE | Hannover Rück Quartalszahlen |

| 09.11.2023 | 08:30 | DE | Henkel Quartalszahlen |

| 10.11.2023 | k.A. | DE | Allianz Quartalszahlen |

| 10.11.2023 | 07:00 | CH | Richemont Semesterzahlen |

| 10.11.2023 | 16:00 | US | Univ. Michigan Verbrauchervertrauen November 2023 |

Stand: 03.11.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.

Showreife Wachstumszahlen

30. Oktober 2023

Showreife Wachstumszahlen

Taylor Swift kommt in die Schweiz. Am 9. und 10. Juli 2024 tritt die Pop-Ikone im Zürcher Letzigrund auf. Schon jetzt heizt Swift die Konjunktur in den USA an. Im dritten Quartal 2023 ist die grösste Volkswirtschaft der Welt auf das Jahr hochgerechnet um 4.9 Prozent gewachsen. Von Reuters befragten Ökonomen hat für das Sommerquartal mit einer Steigerungsrate von 4.3 Prozent gerechnet. Für Schwung sorgten die Verbraucher. Sie steigerten ihren Konsum von Juli bis September 2023 um vier Prozent. Hier wiederum sorgten die Kartenverkäufe für die Tourneen von Taylor Swift sowie Beyoncé zusammen mit den Kino-Blockbustern „Barbie“ und „Oppenheimer“ für einen kräftigen Sondereffekt. (Quelle: Refinitiv, Medienbericht, 26.10.2023)

Klare Erwartungshaltung

An der Wall Street hielt sich die Begeisterung für die aktuellen BIP-Zahlen dennoch in Grenzen. Die robuste Konjunkturentwicklung stützt die Argumente der Befürworter weiterer Zinserhöhungen. Zunächst dürfte das Fed allerdings die Füsse weiter stillhalten. Dass CME FedWatch Tool signalisiert eine Wahrscheinlichkeit von 96.2 Prozent, dass die US-Notenbank am Mittwoch die Target Rate bei 5.25 Prozent bis 5.50 Prozent belässt. (Quelle: CME FedWatch Tool, Internetabfrage am 30.10.2023) Morgen kommt der Offenmarktausschuss zu seiner zweitägigen Sitzung zusammen.

Zu dem Anlass dürfte so mancher Währungshüter neben der volkswirtschaftlichen Gesamtrechnung den am Freitag publizierten PCE-Kernindex im Gepäck haben. Bei diesem, vom Fed besonders stark beachteten Inflationsmass bleiben Lebensmittel und Energie aussen vor. Im September 2023 ging der Kernindex gegenüber dem Vorjahresmonat wie erwartet um 3.7 Prozent nach oben. Das war der geringste Zugewinn seit mehr als zwei Jahren. (Quelle: Refinitiv, Medienbericht, 27.10.2023)

Licht und Schatten

Neben den Konjunkturdaten bleibt die Berichtssaison ein bestimmendes Thema. In der Schweiz konnte Novartis die Erwartungen sowohl beim Quartalsumsatz als auch dem bereinigten operativen Gewinn übertreffen. Zudem schraubte der Pharmakonzern die Ergebnisprognose für 2023 zum dritten Mal in Folge nach oben. Die Novartis-Aktie gab in der vergangenen Woche dennoch nach. Analysten zufolge passt der Ausblick des Managements jetzt weitestgehend mit den aktuellen Konsensschätzungen zusammen. Als Wermutstropfen wurden die verfehlten Umsatzerwartungen für die Krebsmedikamente Pluvicto und Scemblix bezeichnet. (Quelle: Refinitiv, Medienbericht, 24.10.2023)

In den USA brachen Alphabet um 9.5 Prozent ein, nachdem der Internetgigant mit einem schleppenden Wachstum im Cloudgeschäft enttäuscht hatte. (Quelle: Refinitiv, Medienbericht, 26.10.203) Derweil konnte Amazon.com von einer sich stabilisierenden Expansion dieses Geschäftsfeldes berichten. Die Cloudsparte war dafür mitverantwortlich, dass der E-Commerce-Konzern als Ganzes im dritten Quartal 2023 die Erwartungen übertroffen hat. Für das Weihnachtsquartal gab das Management zudem eine optimistische Prognose ab. (Quelle: Refinitiv, Medienbericht, 27.10.2023)

Apple im Fokus

Am kommenden Donnerstag gewährt Wall Street-Schwergewicht Apple Einblick in den jüngsten Geschäftsverlauf. Nach der Schlussglocke in New York (21:00 Uhr, MEZ) wird das Technologieunternehmen den Bericht für das vierte Quartal der Fiskalperiode 2023 veröffentlichen. Eine Stunde später stellt sich das Management um CEO Tim Cook an einer Telefonkonferenz den Fragen von Analysten und Investoren. Dabei dürfte das iPhone 15 eine wichtige Rolle spielen. Apple hatte das neue Smartphone-Modell im September vorgestellt. (Quelle: Refinitiv, Medienbericht, 12.09.2023)

Fest steht, dass die Apple-Aktie zuletzt aus dem Tritt geraten ist. Gegenüber dem Ende Juli 2023 erreichten Allzeithoch gab der Large Cap um rund 15 Prozent nach.* Auf eine weitestgehend stabile Entwicklung zielt der neue Barrier Reverse Convertible (Symbol: KPANDU)** auf Apple ab. Der garantierte Coupon beträgt 7.75 Prozent jährlich. Mittels einer Barriere von 60 Prozent des Anfangslevels beim Basiswert ist diese Renditechance teilgeschützt. (Stand: 30.10.2023)

Allerdings besteht kein Kapitalschutz. Notiert Apple während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung beim Basiswert – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Spannender Wochenausklang

Nach der Fed-Entscheidung am Mittwoch und den Apple-Zahlen am Donnerstag geht die Börsenwoche mit einem der wohl am meisten beachteten US-Konjunkturindikatoren zu Ende. Am Freitag veröffentlicht das Arbeitsministerium den „Nonfarm-Payrolls“-Bericht. Laut Reuters gehen Ökonomen im Schnitt davon aus, dass im Oktober 2023 in den Staaten ausserhalb der Landwirtschaft 173’000 Stellen aufgebaut wurden. Die Arbeitslosenrate sieht der Konsens bei 3.8 Prozent, während die durchschnittlichen Stundenlöhne gegenüber dem Vormonat um 0.3 Prozent gestiegen sein sollen.

Apple (5 Jahre, Angaben in USD)*

Stand: 27.10.2023; Quelle: UBS AG, Reuters

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 30.10.2023 | 13:30 | US | McDonald’s Quartalszahlen |

| 30.10.2023 | 14:00 | DE | Konsumentenpreise Oktober 2023 |

| 31.10.2023 | 03:30 | JP | BoJ: Zinsentscheidung |

| 31.10.2023 | 08:00 | DE | BASF Quartalszahlen |

| 31.10.2023 | 08:30 | CH | Detailhandelsumsätze September 2023 |

| 31.10.2023 | 11:00 | EZ | Konsumentenpreise Oktober 2023 |

| 31.10.2023 | 11:00 | EZ | BIP (Schnellrechnung) 3. Quartal 2023 |

| 31.10.2023 | 11:30 | US | Caterpillar Quartalszahlen |

| 31.10.2023 | 13:30 | US | Amgen Quartalszahlen |

| 31.10.2023 | 14:00 | US | CaseShiller Häuserpreisindex August 2023 |

| 31.10.2023 | 14:45 | US | Chicago Einkaufsmanagerindex Oktober 2023 |

| 01.11.2023 | 09:30 | CH | Einkaufsmanagerindex Oktober 2023 |

| 01.11.2023 | 13:15 | US | ADP Arbeitsmarktbericht Oktober 2023 |

| 01.11.2023 | 13:30 | US | Kraft Heinz Quartalszahlen |

| 01.11.2023 | 15:00 | US | ISM Einkaufsmanagerindex Oktober 2023 |

| 01.11.2023 | 19:00 | US | Fed: Zinsentscheidung |

| 02.11.2023 | 00:00 | US | Electronic Arts Quartalszahlen |

| 02.11.2023 | 07:00 | DE | Zalando Quartalszahlen |

| 02.11.2023 | 07:00 | CH | Geberit Quartalszahlen |

| 02.11.2023 | 07:15 | CH | Swisscom Quartalszahlen |

| 02.11.2023 | 08:30 | CH | Konsumentenpreise Oktober 2023 |

| 02.11.2023 | 08:30 | DE | Fresenius Quartalszahlen |

| 02.11.2023 | 09:00 | CH | Konsumentenstimmung 4. Quartal 2023 |

| 02.11.2023 | 13:00 | GB | BoE: Zinsentscheidung |

| 02.11.2023 | 13:30 | US | Moderna Quartalszahlen |

| 02.11.2023 | 21:00 | US | Apple Quartalszahlen |

| 03.11.2023 | 07:00 | CH | Swiss Re Quartalszahlen |

| 03.11.2023 | 08:30 | DE | BMW Quartalszahlen |

| 03.11.2023 | 13:30 | US | Offizieller Arbeitsmarktbericht Oktober 2023 |

Stand: 30.10.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Kontroversen über Kontroversen

Nein heisst nein! An der US-Notenbank beisst sich US-Präsident Donald Trump derzeit die Zähne aus.

Start in den Gipfelmarathon

In den kanadischen Rocky Mountains hat am gestrigen Sonntag das G7-Treffen begonnen. Noch bis zum Mittwoch, 17. Juni 2025, tagen die Staats- und Regierungschefs der sieben grössten westlichen Industriestaaten.

Neuer Monat, alte Themen

Die Börsen haben den Mai 2025 ruhig ausklingen lassen. Am Brückentag nach „Auffahrt“ verbuchte der SMI® ein kleines Plus von 0.33 Prozent.