Sommergefühle an den Börsen

05. Juni 2023

Sommergefühle an den Börsen

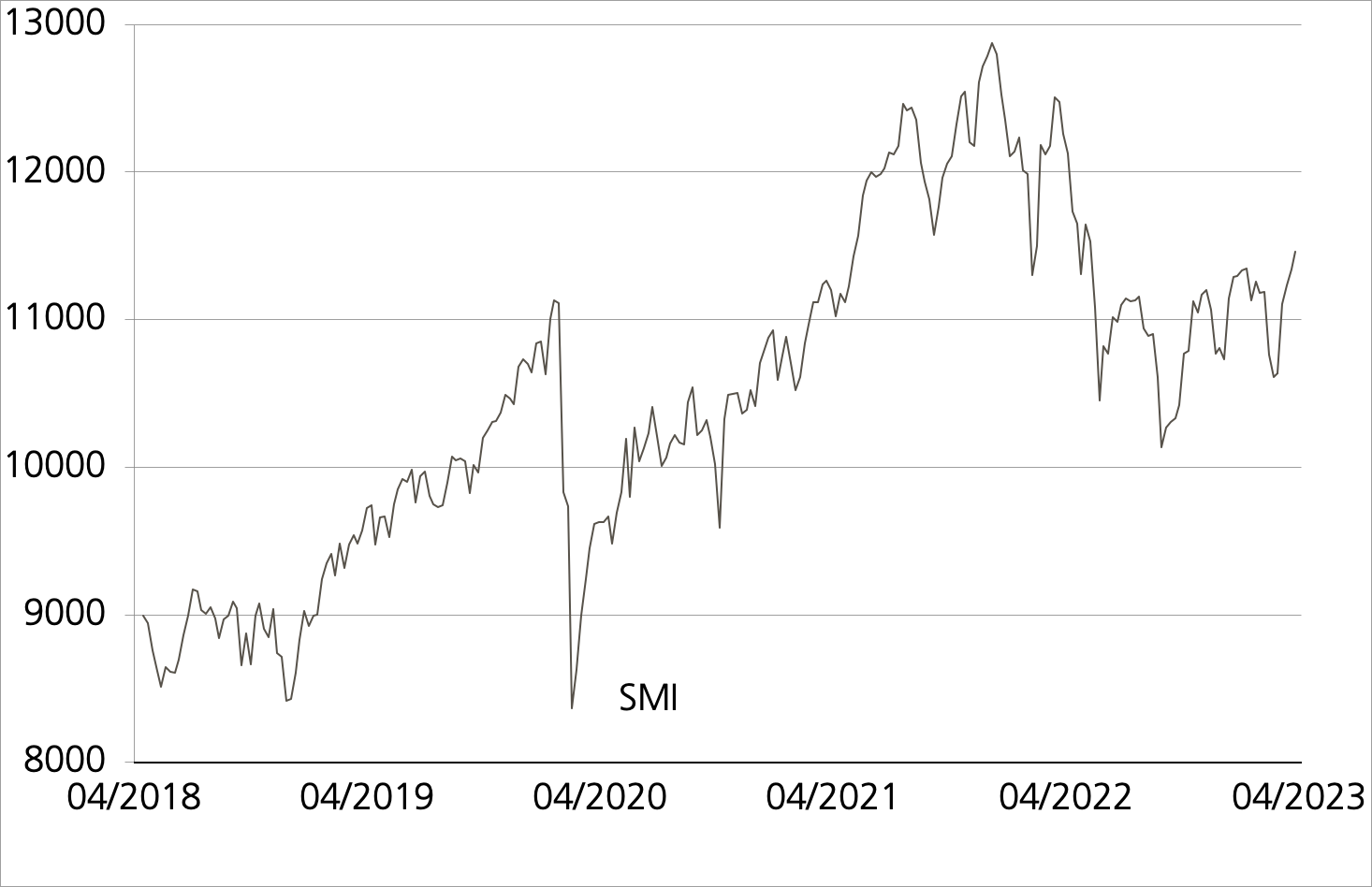

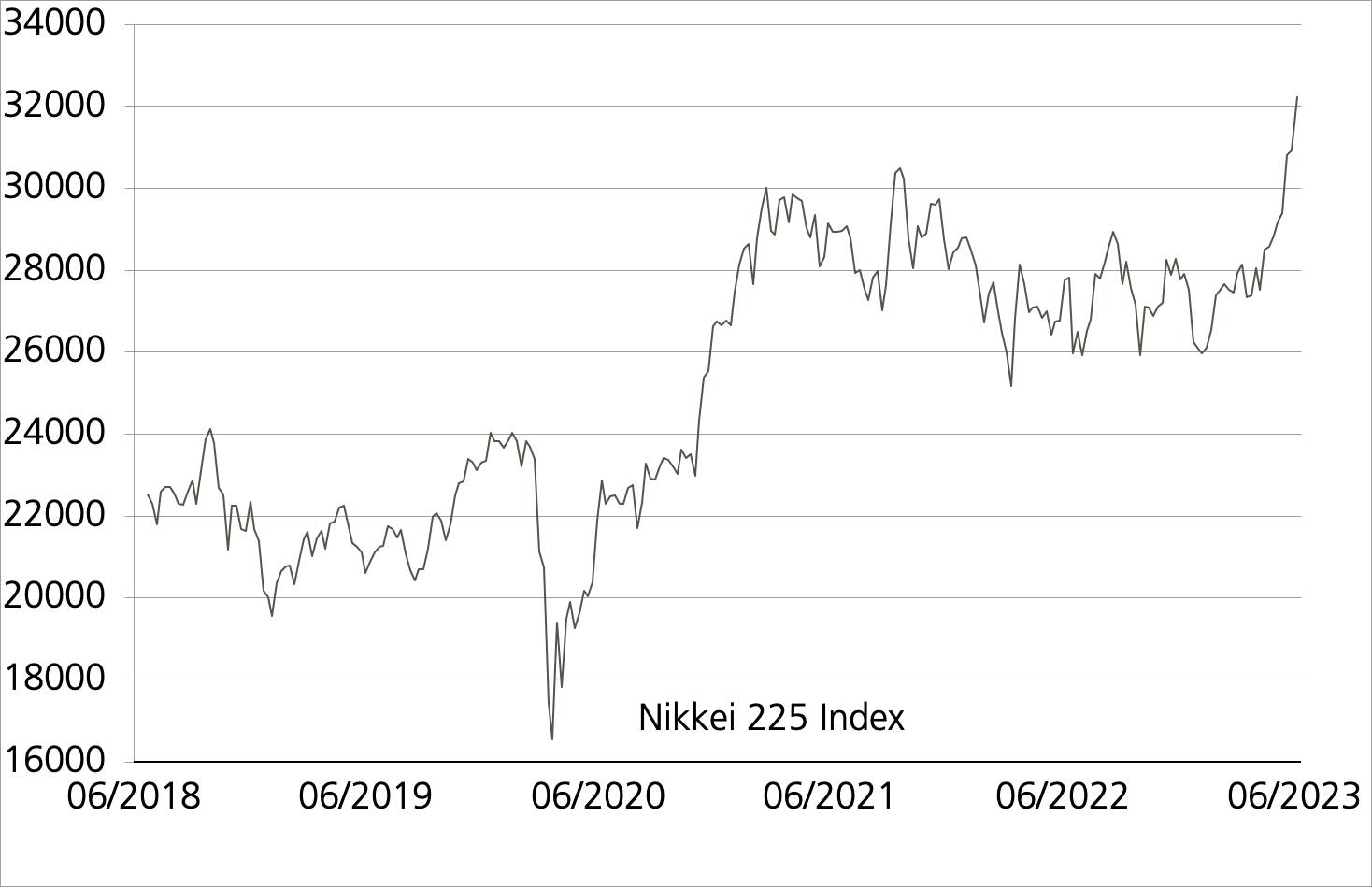

Die globalen Aktienmärkte sind mit viel Schwung in den Juni gestartet. Für positive Stimmung sorgte die politische Entwicklung in den USA. Dort haben Repräsentantenhaus und Senat dem an Pfingsten zwischen Demokraten und Republikanern ausgehandelten Kompromiss im Haushaltsstreit zugestimmt. Damit ist der Weg für eine Aufhebung respektive Aussetzung der Schuldenobergrenze von 31.4 Billionen US-Dollar frei. Nachdem der historisch beispiellose Zahlungsausfall der USA quasi in letzter Minute abgewendet werden konnte, war der Risikoappetit auch an den Börsen in Fernost stark ausgeprägt. Der Nikkei® 225 Index verabschiedete sich auf dem höchsten Stand seit 1990 in das Wochenende und setzte die Rallye am heutigen Montag fort. Gefragt sind in Tokio vor allem die Finanz- und Versicherungsaktien. Was die Einzelwerte anbelangt, hob sich SoftBank in der vergangenen Woche von der Masse ab.* Anleger setzen darauf, dass die Chipsparte des Technologieinvestors vom Boom im Bereich Künstliche Intelligenz (KI) profitieren könnte. (Quelle: Refinitiv, Medienbericht, 02.06.2023)

US-Arbeitsmarkt brummt

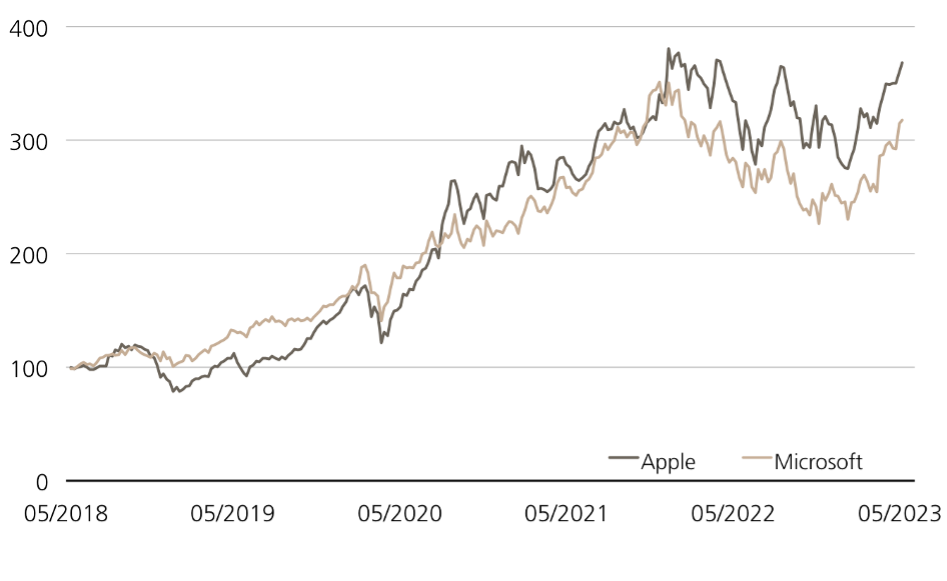

Ein regelrechter KI-Hype liess sich im Mai auch an der Wall Street beobachten. Der Technologieindex Nasdaq-100® Index legte während des „Wonnemonats“ um 7.6 Prozent zu und schnitt damit deutlich besser ab, als der marktbreite S&P 500®.* Angeschoben wurde die Technologiebörse von den Halbleiterwerten. Mit Nvidia und Marvell Technology liessen zwei US-Unternehmen aus diesem Segment mit positiven Prognosen zu den Umsätzen im Bereich KI aufhorchen lassen. (Quelle: Refinitiv, Medienbericht, 26.05.2023)

Allgemeines Erstaunen löste auch der aktuelle US-Arbeitsmarktbericht aus. 339’000 Stellen wurden im Mai 2023 ausserhalb der Landwirtschaft geschaffen. Von der Nachrichtenagentur Reuters befragte Ökonomen hatten im Schnitt mit lediglich 190’000 zusätzlichen Jobs gerechnet. Die Regierung revidierte zudem die Zahlen für den April nach oben: Anstelle der ursprünglich gemeldeten 253’000 Arbeitsplätzen kamen in der weltgrössten Volkswirtschaft 294’000 Stellen dazu. Ein etwas andere Bild zeichnet die separat ermittelte Arbeitslosenquote. Sie kletterte im Mai 2023 auf 3.7 Prozent von 3.4 Prozent im Vormonat. Die Experten hatten hier mit einem moderateren Anstieg auf 3.5 Prozent gerechnet. Diese Diskrepanz wurde als ein Indiz dafür gewertet, dass der Arbeitsmarkt nicht überhitzt. Hieraus wiederum leitet so mancher Investor die Chance auf eine Zinspause in den USA ab. (Quelle: Refinitiv, Medienbericht, 02.06.2023) Nach dem „Nonfarm Payroll“-Bericht präsentierte sich die Wall Street jedenfalls von ihrer freundlichen Seite: Der S&P 500® Index beendete den Handel am Freitag mit einem Plus von knapp 1.5 Prozent.*

Inflationsdruck lässt nach

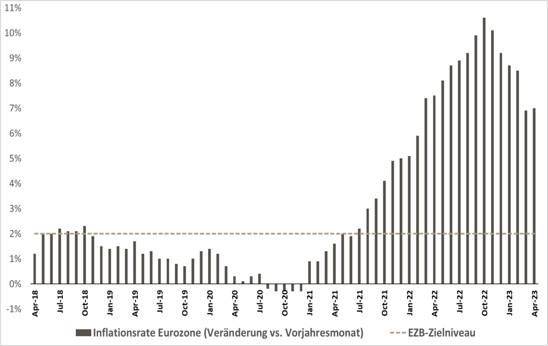

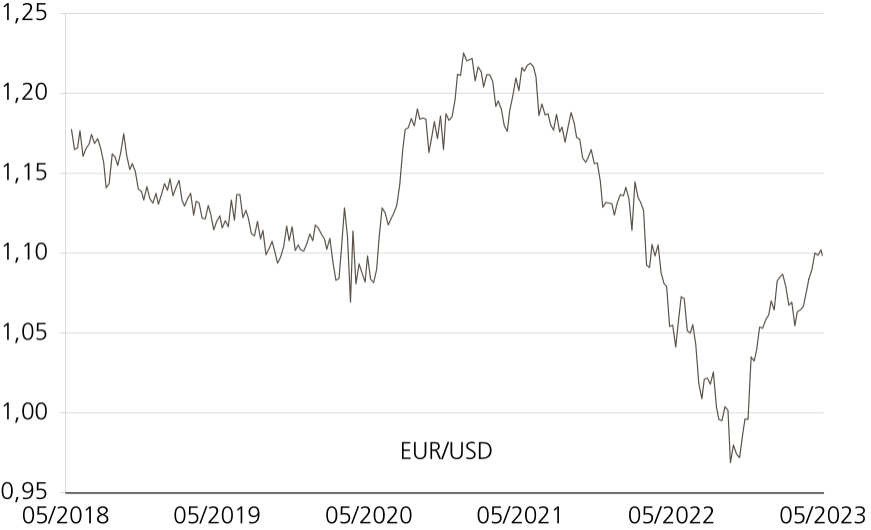

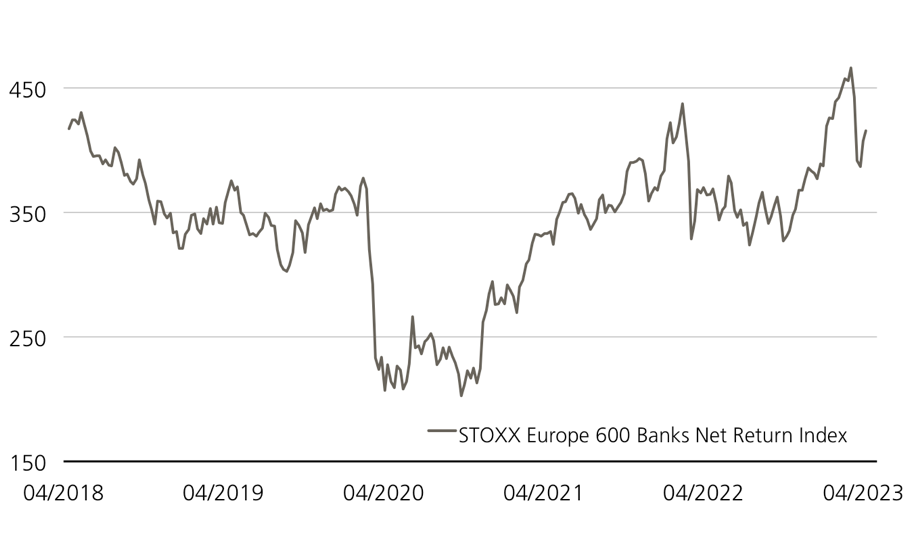

Am 13. Juni beginnt die nächste zweitägige Fed-Sitzung. Pünktlich zu diesem Termin bekommen die Währungshüter einen für ihre Arbeit wichtigen Gradmesser an die Hand: Das U.S. Bureau of Labor Statistics veröffentlicht dann den Consumer Price Index (CPI) für den Mai 2023. Derweil hat die Statistikbehörde Eurostat bereits eine erste Schätzung für die Entwicklung der Inflation in der Eurozone im vergangenen Monat vorgelegt. Dank sinkender Energiepreise hat die Teuerung deutlich nachgelassen. Konkret lagen die Verbraucherpreise im Mai 2023 um 6.1 Prozent über dem Niveau des Vorjahresmonats. Laut Reuters hatten Ökonomen im Schnitt mit einer Inflationsrate von 6.3 Prozent gerechnet. Im April 2023 war der Harmonisierte Verbraucherpreisindex (HVPI) auf Jahressicht noch um 7.0 Prozent nach oben gegangen. Für eine Entwarnung ist es aber zu früh. Daran liess EZB-Präsidentin Christine Lagarde keinen Zweifel. An einem Anlass in Hannover betonte sie die Entschlossenheit der Europäischen Zentralbank, die Inflation zeitnah auf das mittelfristige Ziel von zwei Prozent nach unten zu bewegen. (Quelle: Refinitiv, Medienbericht, 01.06.2023)

Während die EZB den nächsten Zinsentscheid am 15. Juni trifft, legt die Schweizerische Nationalbank genau eine Woche später ihre geldpolitische Lagebeurteilung vor. Entsprechend genau dürften die Verantwortlichen bei der SNB den heute Morgen durch das Bundesamt für Statistik publizierten Landesindex der Konsumentenpreise (LIK) studieren. Im Mai 2023 ist Gradmesser gegenüber dem Vormonat um 0.3 Prozent gestiegen. Auf Sicht von einem Jahr betrug die Teuerung 2.2 Prozent. Damit hat sich die Inflation etwas abgeschwächt. Im April 2023 war der LIK gegenüber dem Vorjahr noch um 2.6 Prozent nach oben gegangen. (Quelle: Bundesamt für Statistik, Medienmitteilung und publizierte Grafiken vom 05.06.2023)

Nikkei 225® Index (5 Jahre, Angaben in JPY)

Stand: 05.06.2023; Quelle: Eurostat Data Browser

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 05.06.2023 | 16:00 | US | Auftragseingang Industrie April 2023 |

| 05.06. 2023 | 16:00 | US | ISM Einkaufsmanagerindex Dienstleister Mai 2023 |

| 06.06.2023 | k.A. | GB | BRC Detailhandelsumsätze Mai 2023 |

| 06.06.2023 | 08:00 | DE | Auftragseingang Industrie April 2023 |

| 06.06.2023 | 11:00 | EZ | Detailhandelsumsätze April 2023 |

| 07.06.2023 | 05:00 | CN | Handelsbilanz Mai 2023 |

| 07.06.2023 | 07:45 | CH | Arbeitslosenrate Mai 2023 |

| 07.06.2023 | 08:00 | DE | Industrieproduktion April 2023 |

| 08.06.2023 | 01:50 | JP | BIP (revidiert) 1. Quartal 2023 |

| 08.06.2023 | 11:00 | EZ | BIP (revidiert) 1. Quartal 2023 |

| 09.06.2023 | 03:30 | CN | Konsumentenpreise Mai 2023 |

Stand: 05.06.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Der Zoll-Poker hat begonnen

Als am Mittwochnachmittag, dem 2. April, US-Präsident Donald Trump im White House Rose Garden vor die Presse trat, machte er genau das, was die Welt von ihm erwartet hatte: Er holte den Zoll-Hammer hervor.

Eine begehrte Trophäe

Bereits zum 20. Mal wurden am vergangenen Donnerstagabend die Swiss Derivative Awards verliehen. Annähernd 300 Gäste waren bei dem Anlass im Zürcher Aura dabei.

Vorsichtige Währungshüter

In vier knappen Absätzen hat die US-Notenbank ihre jüngste Sitzung zusammengefasst. Wie erwartet liess der Offenmarktausschuss den Leitzins auf der Spanne von 4.25 Prozent bis 4.50 Prozent.