Comeback der Zinssorgen

25. September 2023

Comeback der Zinssorgen

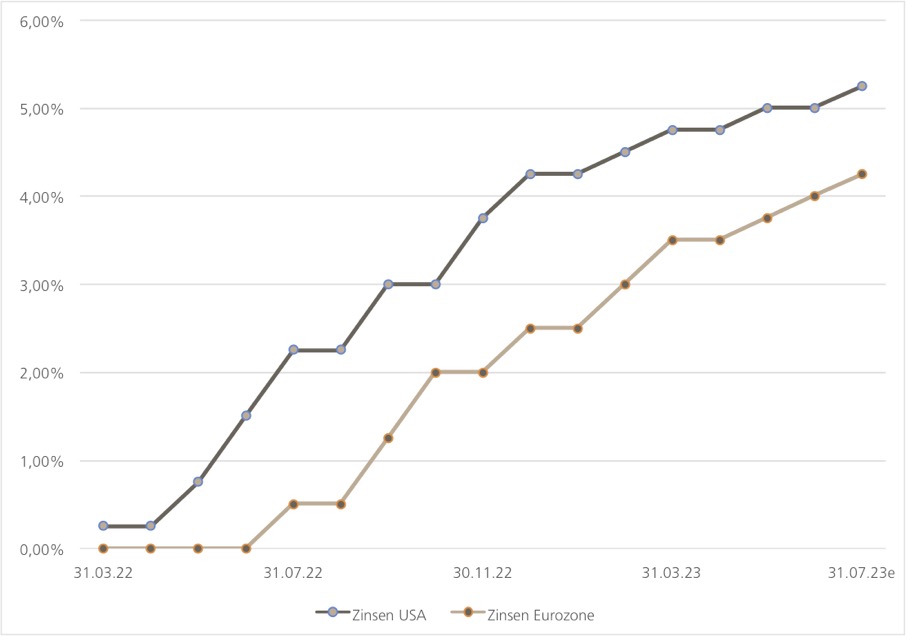

Vergangene Woche dominierten die Notenbanken das Kapitalmarktgeschehen. Neben dem US-Fed fällten Bank of England (BoE), Schweizerische Nationalbank (SNB), Bank of Japan (BoJ) und People’s Bank of China (PBOC) Zinsentscheide. Für eine Überraschung sorgte die SNB: Anders als von den meisten Ökonomen erwartet, legte sie eine Zinserhöhungspause ein. Der Leitsatz bleibt bei 1.75%. Laut SNB-Präsident Thomas Jordan ist der Kampf gegen die Inflation aber noch nicht vorbei. „Wir werden im Dezember entscheiden, ob eine weitere Straffung der Geldpolitik notwendig ist“, erklärte er mit Blick auf die letzte Geldpolitische Lagebeurteilung des Jahres.

Nach Ansicht von UBS CIO GWM hat die Nationalbank mit dem Verzicht auf eine weitere Zinserhöhung Konjunktursorgen stärker gewichtet als die Inflationsrisiken. Keine Veränderung nahm die SNB auch bei ihrer Devisenpolitik vor. Sie ist bei Bedarf weiterhin zu Interventionen am Währungsmarkt bereit. Dabei stünden im aktuellen Umfeld Devisenverkäufe im Vordergrund. Auf diese Weise kann die Nationalbank den Franken stärken und die importierte Inflation dämpfen. (Quelle: Refinitiv, Medienbericht, 21.09.2023)

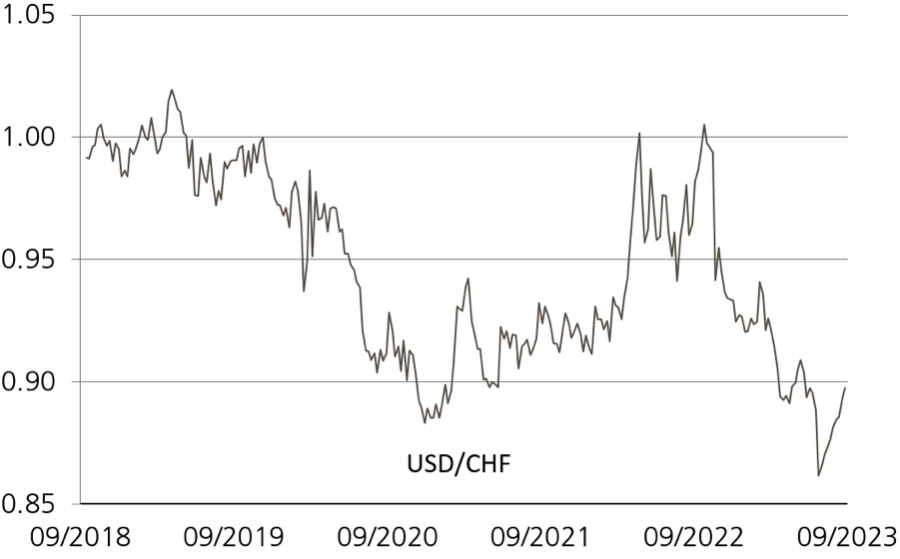

Fed baut vor

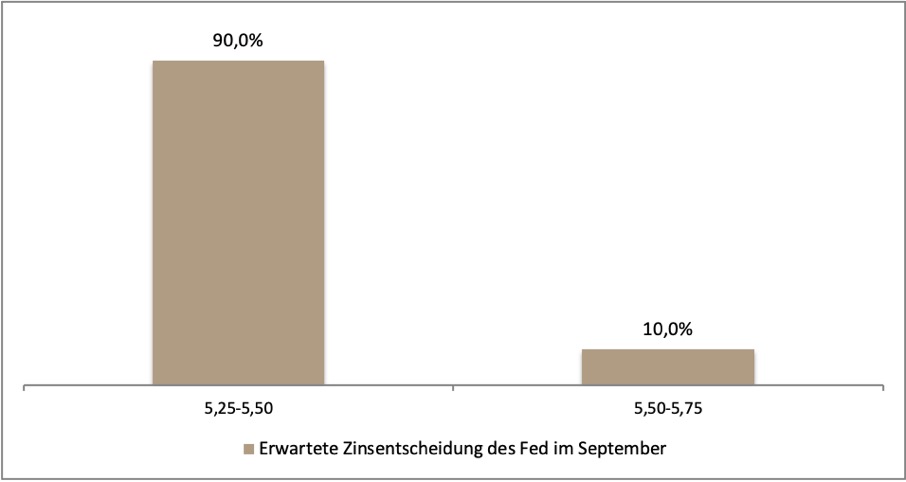

Gleichwohl ging es mit der heimischen Valuta zunächst nach unten. Im Devisengespann USD/CHF kommt dies in steigenden Notierungen zum Ausdruck. Der Dollar kletterte am Tag des SNB-Entscheids relativ zum Franken auf das höchste Niveau seit Juni 2023.* Generell war der Greenback gefragt – obwohl auch das Fed eine Zinspause einlegte. Allerdings stellte die US-Notenbank nach der jüngsten Sitzung eine weitere Erhöhung zum Jahresende in Aussicht. 2024 dürfte die Geldpolitik zudem deutlich straffer ausfallen, als bisher erwartet. (Quelle: Refinitiv, Medienbericht, 21.09.2023)

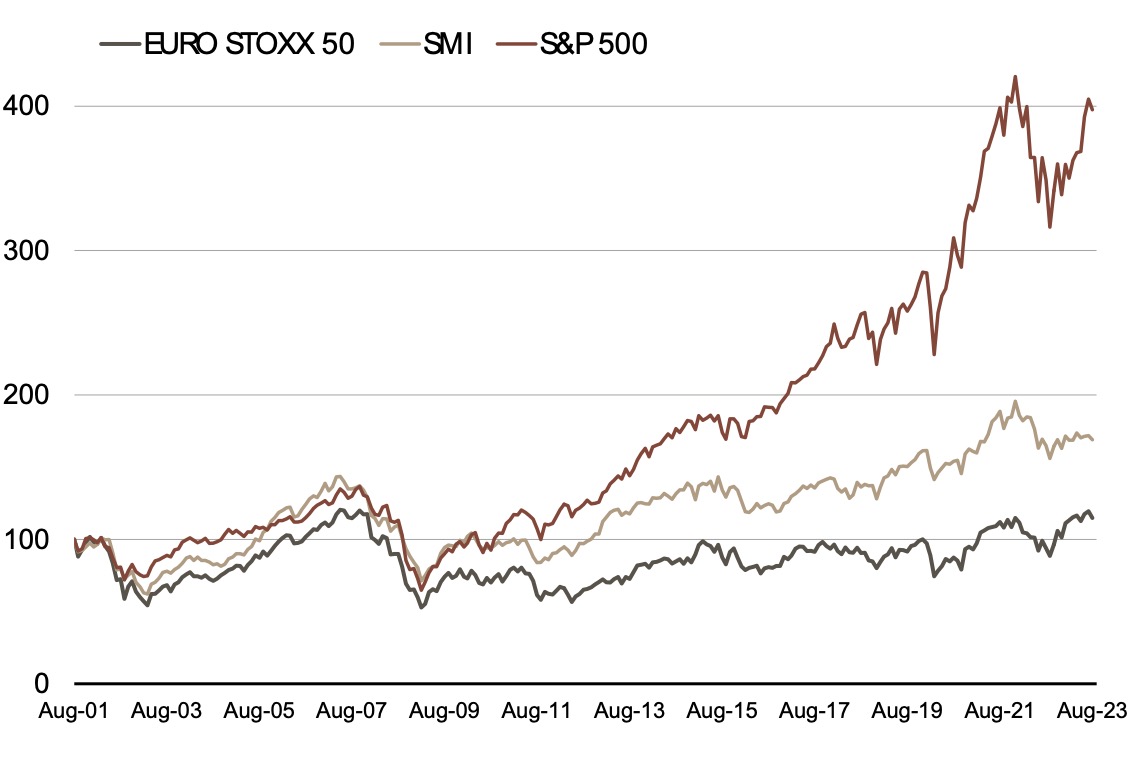

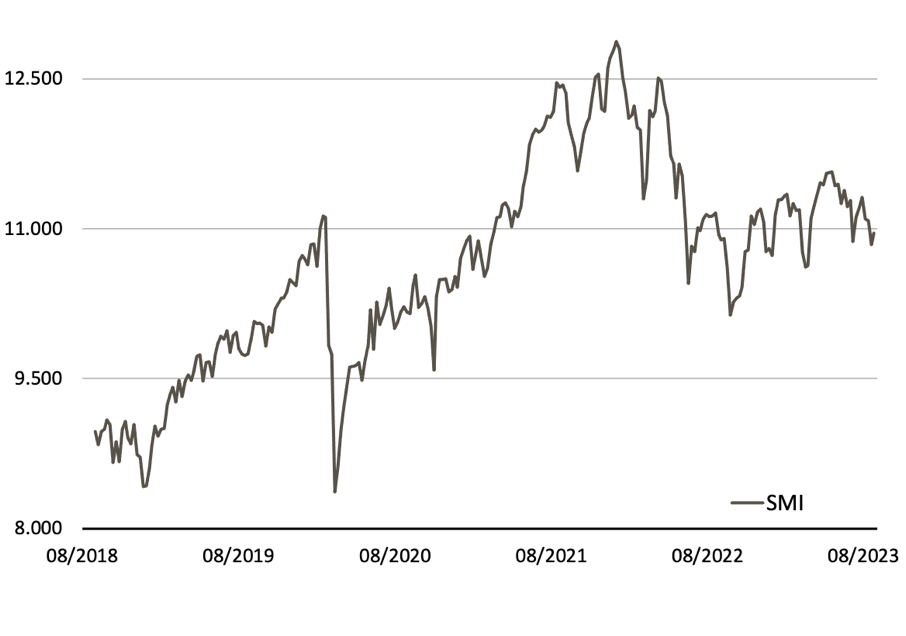

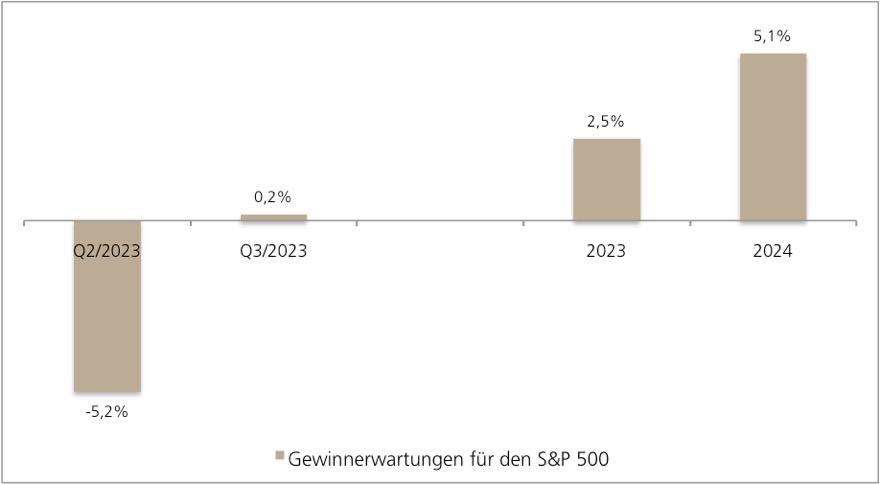

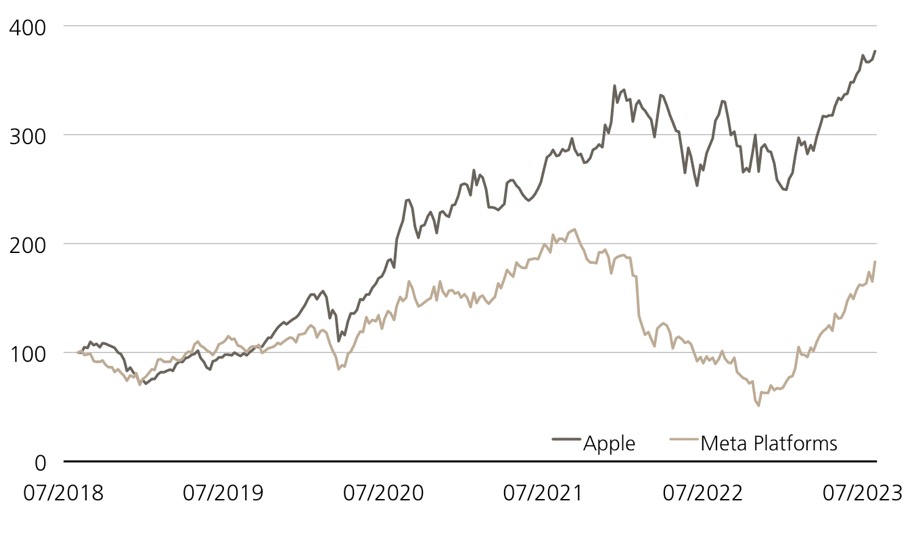

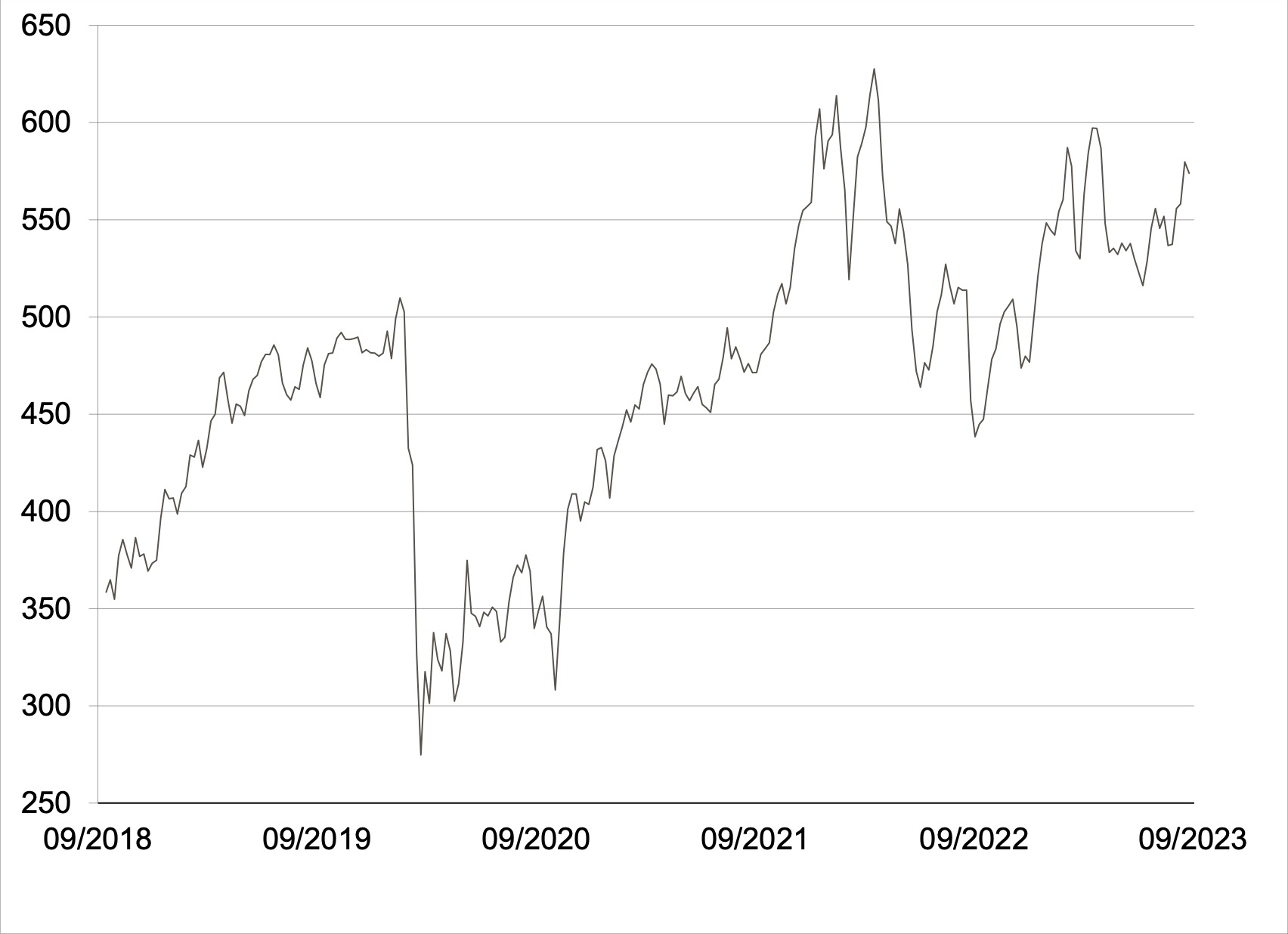

Bei Aktienanlegern kommen solche, im Notenbankjargon als falkenhaft geltenden Aussagen naturgemäss nicht so gut an. Rund um den Globus gaben die Kurse nach. Der SMI® sackte am Freitag vorübergehend unter die runde Marke von 11’000 Punkten ab. In die letzte Handelswoche des Septembers geht der heimische Leitindex mit einer negativen Zwischenbilanz. Wie immer gibt es Unternehmen, die sich dem schwachen Umfeld entziehen können. Dazu zählen die Versicherer, die als Profiteure steigender Zinsen gelten. Beispielsweise notiert Swiss Life mehr als drei Prozent über dem Schlusskurs von August 2023.* Selbst wenn der Large Cap die aktuelle Dynamik nicht halten kann, bringt der Barrier Reverse Convertible (Symbol: KOVSDU)** eine attraktive Renditechance mit. Der Coupon beträgt 5.00 Prozent jährlich, während die Barriere bei 65 Prozent der Anfangsfixierung liegen wird. (Stand: 25.09.2023)

Allerdings ist der BRC nicht kapitalgeschützt. Notiert Swiss Life während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Neue Preisdaten

Für die weitere geldpolitische Gangart bleibt die Inflation bestimmend. Diesbezüglich kommen in der neuen Woche einige Indikatoren auf den Tisch. In den USA steht am Freitag der PCE-Preisindex für August 2023 an. Derweil veröffentlichen die Statistikbehörden der Eurozone bereits die erste Schnellrechnung für die Entwicklung der Konsumentenpreise im zu Ende gehenden Monat. Hierzulande liefert das KOF-Konjunkturbarometer einen Einblick in die Verfassung der Wirtschaft. Einen ersten Vorgeschmack auf die näher rückende Quartalssaison gibt es auch: Neben dem US-Sportartikelkonzern Nike veröffentlicht der schwedische Textilhändler H&M den Zwischenbericht.

Swiss Life Holding (5 Jahre, Angaben in CHF)*

Stand: 22.09.2023; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

Stand: 25.09.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Zwischen Zinsentscheidungen, KI-Fantasien und glänzenden Metallen

Paukenschlag in den USA: Entgegen der überwiegenden Schätzungen hat die US-Notenbank Fed in der vergangenen Woche den Leitzins nun doch um einen halben Prozentpunkt auf 4.75 bis 5.00 Prozent gesenkt.

Ein Wechselbad der Gefühle

Die Europäische Zentralbank hat ein weiteres Mal die Zinsen gesenkt.

Ende der Sommerpause

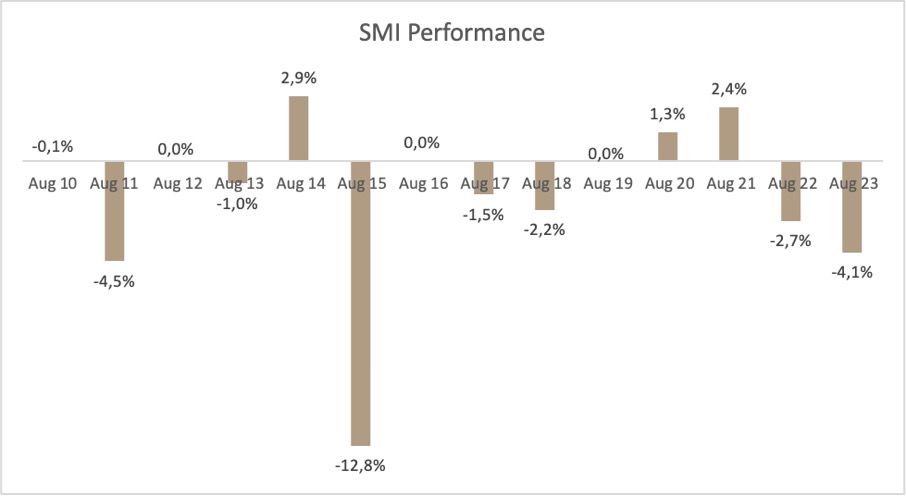

Es ist nicht bekannt, wo die führenden Notenbanker ihre Ferien verbracht haben.

| Datum | Uhrzeit | Land | Ereignis |

| 25.09.2023 | 10:00 | DE | Ifo Geschäftsklima September 2023 |

| 26.09.2023 | 15:00 | US | CaseShiller Häuserpreisindex Juli 2023 |

| 27.09.2023 | 08:00 | DE | GfK Verbrauchervertrauen Oktober 2023 |

| 27.09.2023 | 08:00 | SE | H&M Quartalszahlen |

| 27.09.2023 | 14:30 | US | Auftragseingang langlebige Wirtschaftsgüter August 2023 |

| 28.09.2023 | 14:00 | DE | Konsumentenpreise September 2023 |

| 28.09.2023 | 14:30 | US | BIP (final) 2. Quartal 2023 |

| 29.09.2023 | 01:00 | US | Nike Quartalszahlen |

| 29.09.2023 | 08:00 | DE | Detailhandelsumsätze August 2023 |

| 29.09.2023 | 09:00 | CH | KOF Konjunkturbarometer September 2023 |

| 29.09.2023 | 09:00 | CH | Währungsreserven August 2023 |

| 29.09.2023 | 09:55 | DE | Arbeitslosenrate September 2023 |

| 29.09.2023 | 11:00 | EZ | Konsumentenpreise September 2023 |

| 29.09.2023 | 14:30 | US | PCE Preisindex August 2023 |

| 29.09.2023 | 14:30 | US | Lagerbestände Detailhandel August 2023 |

| 29.09.2023 | 15:45 | US | Chicago Einkaufsmanagerindex September 2023 |