Heisse Mischung: Politik, Kryptos und Bilanzen

22. Juli 2024

Heisse Mischung: Politik, Kryptos und Bilanzen

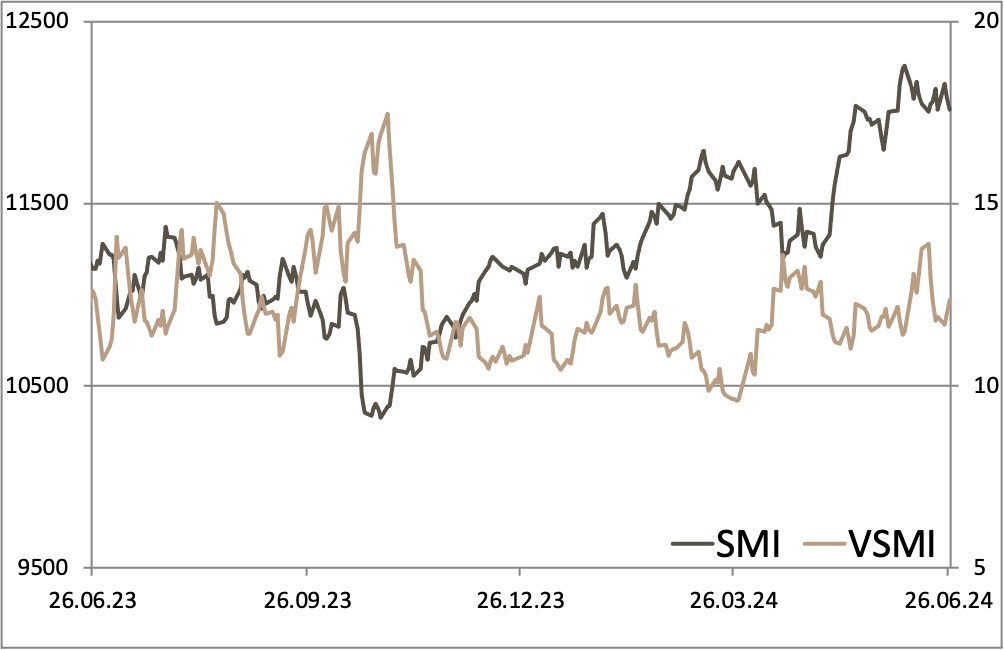

Kurz vor der Sommerpause beschäftigt Anleger eine Flut an unterschiedlichen Themen. Zunächst die Notenbanken: Zwar hielt die EZB, die im Juni die Zinswende vollzogen hat, am letzten Donnerstag auf ihrer Sitzung still, könnte aus Sicht zwei ihrer führenden Währungshüter die Leitsätze in diesem Jahr aber noch zweimal senken. Derweil wird das Rennen um das Weisse Haus in den USA von Joe Bidens plötzlichem Rücktritt von der Präsidentschaftskandidatur geprägt. Sollte nun die Vize-Präsidentin Kamala Harris wie von Biden gewünscht von den Demokraten zur neuen Nummer eins nominiert werden, könnte erstmals in der über zwei Jahrhunderte andauernden US-Demokratie eine Frau das höchste Amt in dem Land erlangen. Es wird spannend, wie die Börsen auf die neue Situation reagieren werden. Apropos Börsen, weltweite IT-Probleme, verursacht durch ein fehlerhaftes Update der IT-Sicherheitsfirma Crowdstrike, brachten den Handel an den Finanzmärkten zuletzt gehörig durcheinander. Unter anderem die Londoner Börse sowie der europäische Rohstoffhandel meldeten Probleme bei der Abwicklung ihrer Geschäfte. (Quellen: Refinitiv, Medienberichte, 19./20./22.07.2024)

Positive Überraschungen

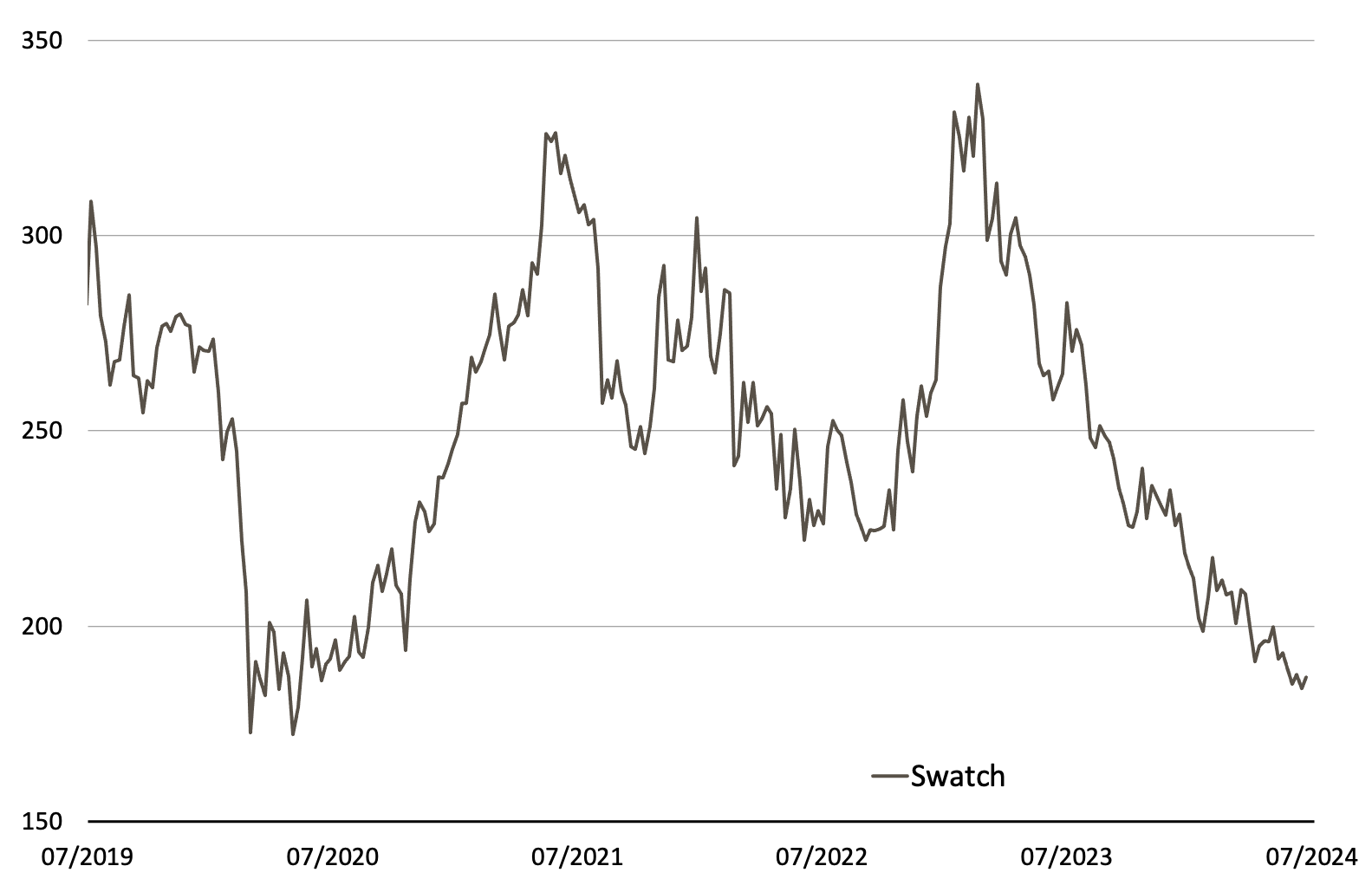

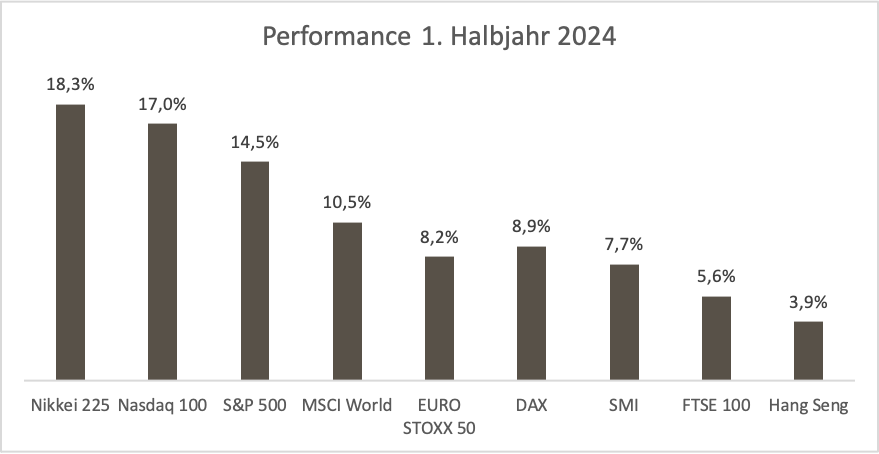

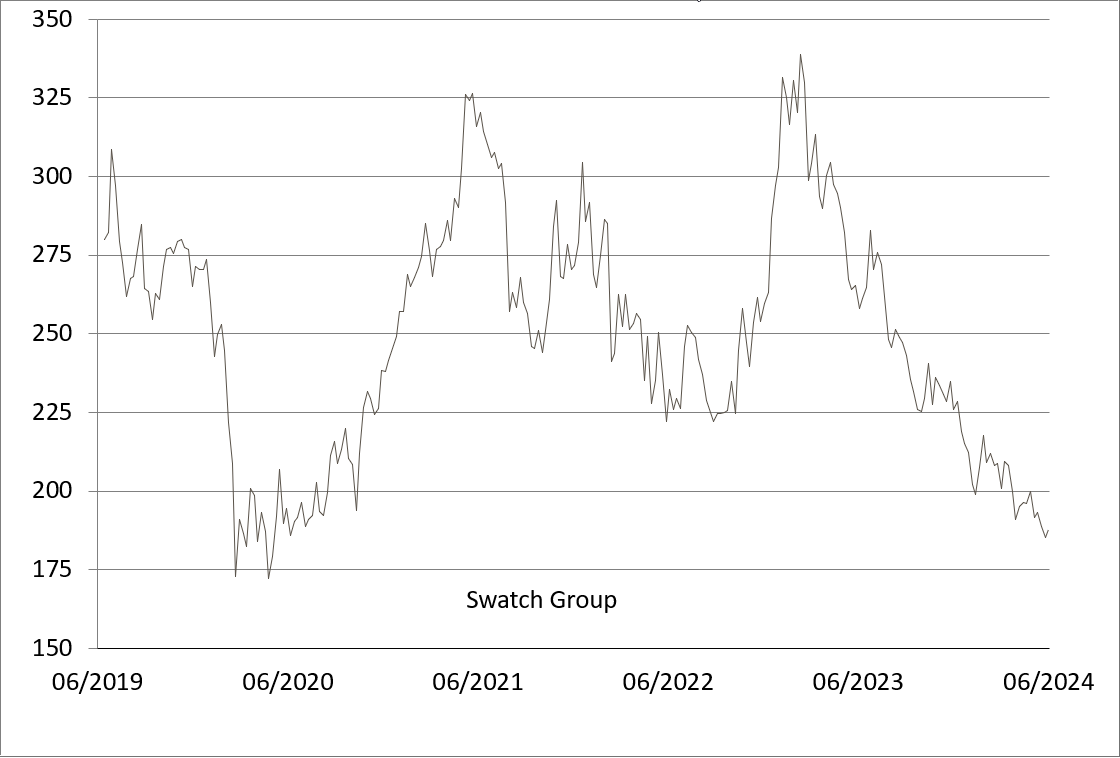

Handelseinschränkungen können Anleger derzeit überhaupt nicht gebrauchen, schliesslich nahm die Berichtssaison in der vergangenen Woche deutlich Fahrt auf – und das sowohl dies- als auch jenseits des Atlantiks. In der Schweiz sorgten beispielsweise Richemont und DKSH mit soliden Zwischenberichten sowie Novartis mit einer erneuten Prognoseerhöhung für Zufriedenheit beim Börsenpublikum. Doch nicht alle konnten überzeugen, Swatch liess mit überraschend schwachen Halbjahreszahlen die Anleger die Flucht ergreifen. In den USA zeigt sich zwar ebenfalls ein gemischtes Bild, die guten Bilanzen aber überwiegen. Von denen bis dato aus dem S&P 500 vorgelegten Zahlen für das zweite Quartal konnten 80 Prozent die Gewinnerwartungen übertreffen. (Quelle: Factset, Earnings Insight, 19.07.2024)

Das aktuelle Ergebniswachstum von 9.7 Prozent, was die höchste Steigerungsrate gegenüber dem Vorjahr seit Q4/2021 (31.4 %) bedeuten würde, fällt ebenfalls überraschend hoch aus. Analysten gingen für das Quartal von einem Anstieg um 8.9 Prozent aus. Bleibt es dabei, würde sich die aktuelle Berichtsaison in die Mehrheit der vergangenen Quartalsabschlüsse nahtlos einfügen. So hat die Gewinnwachstumsrate die Schätzungen am Ende des Quartals in 37 der letzten 40 Geschäftsperioden übertroffen. Die einzigen Ausnahmen waren Q1/2020, Q3/2022 und Q4/2022. (Quelle: Factset, Earnings Insights, 12./19.07.2024)

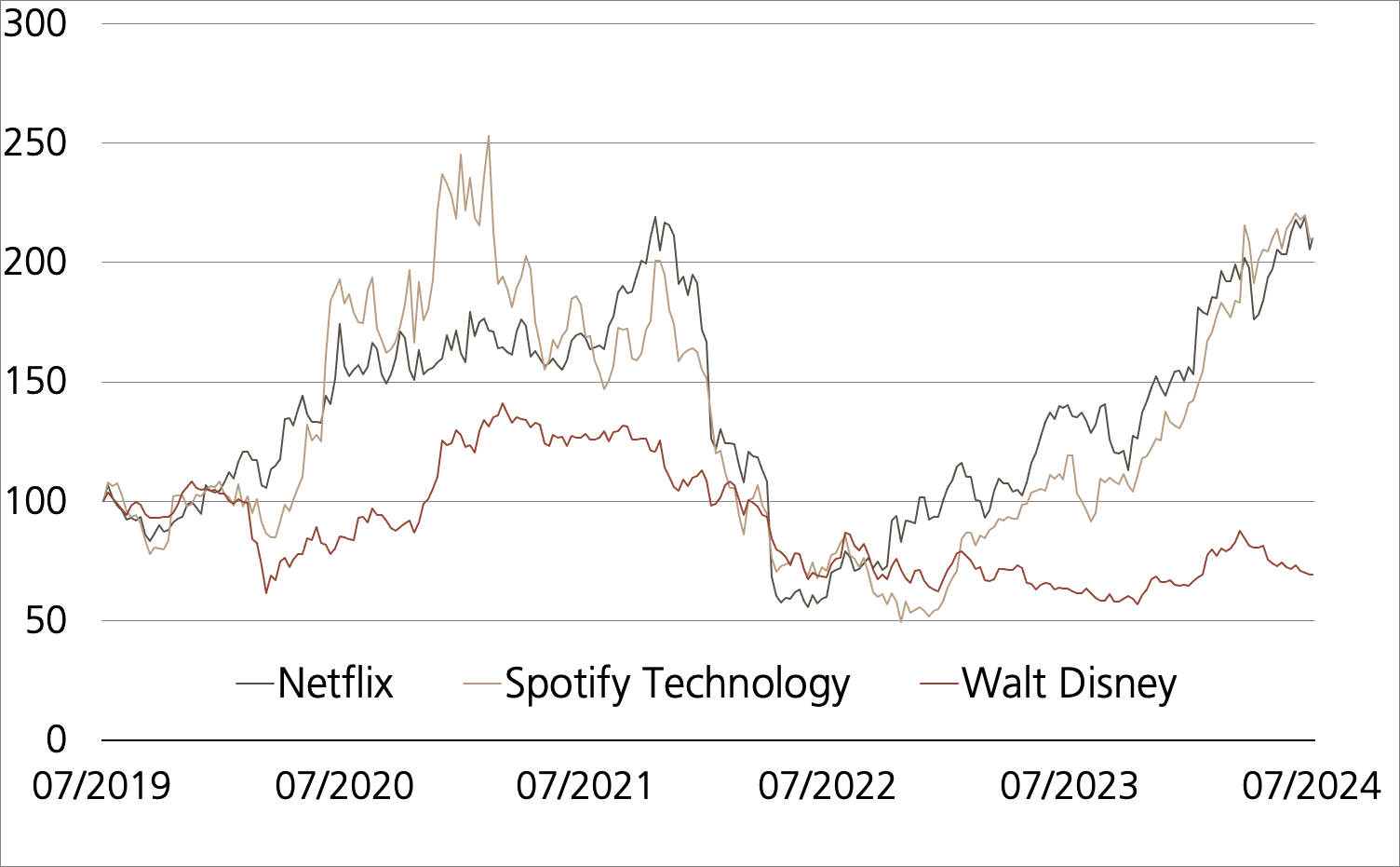

Techs als Gewinntreiber

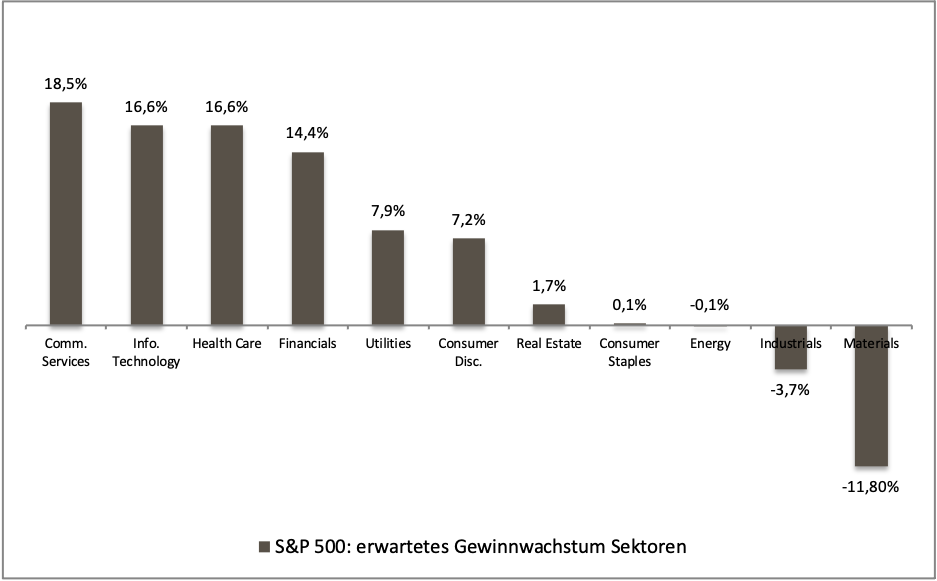

Mit Blick auf die Sektoren erwartet die Finanzgemeinde vor allem von den Tech-Konzernen eine ganze Menge. Der Bereich „Communication Services“ wird voraussichtlich mit 18.5 Prozent die höchste Gewinnwachstumsrate aller elf Sektoren aufweisen. Auf Unternehmensebene sollen den Prognosen zufolge Meta Platforms (4.70 US-Dollar gegenüber 2.98 US-Dollar im Vorjahr) und Alphabet (1.83 US-Dollar gegenüber 1.44 US-Dollar im Vorjahr) die grössten Beiträge dazu beisteuern. Auf Rang zwei folgt die Informationstechnologie mit KI-Chip-Spezialist NVIDIA als größter Wachstumsträger im Jahresvergleich. (Quelle: Factset, Earnings Insight, 19.07.2024)

Hochbetrieb

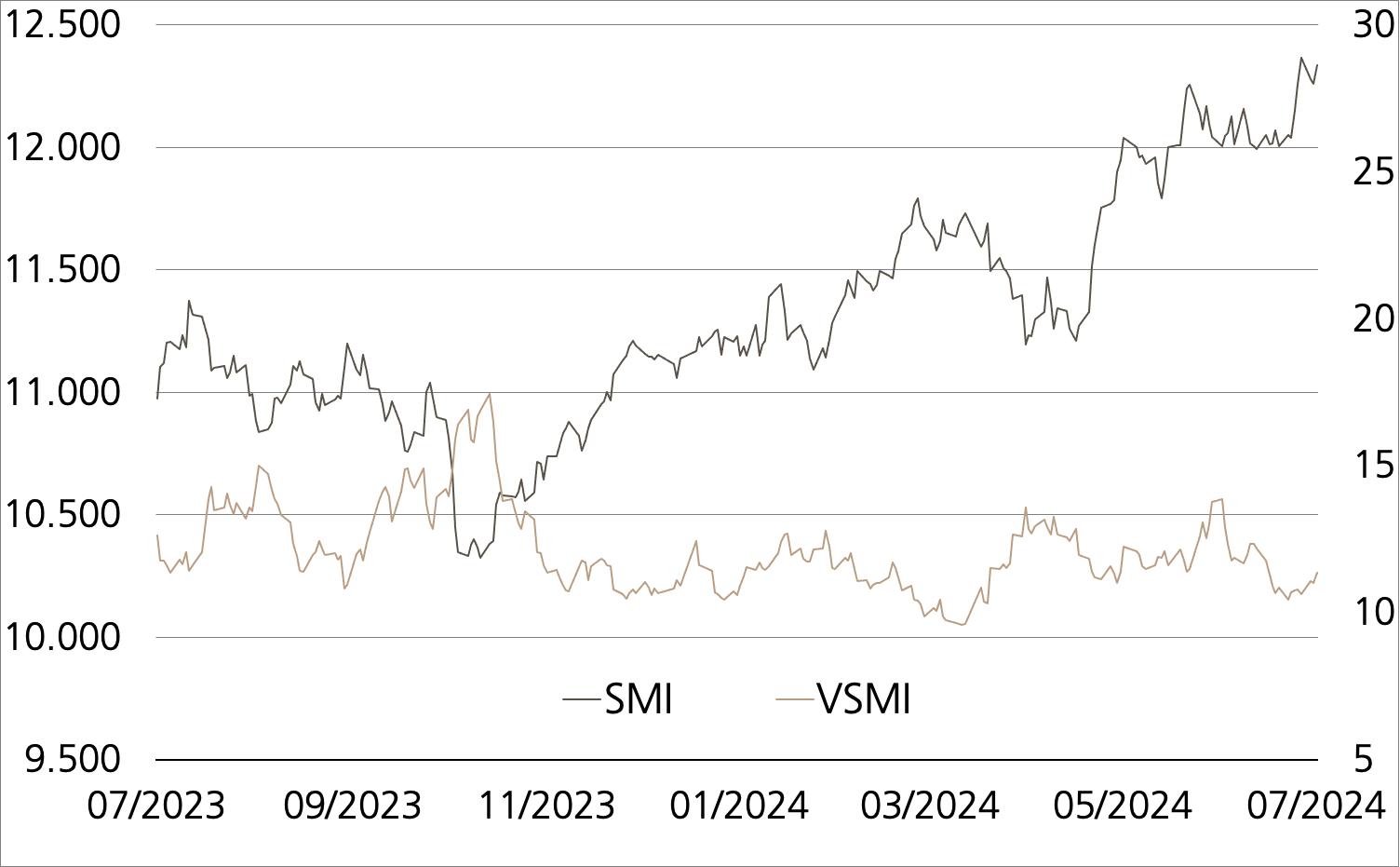

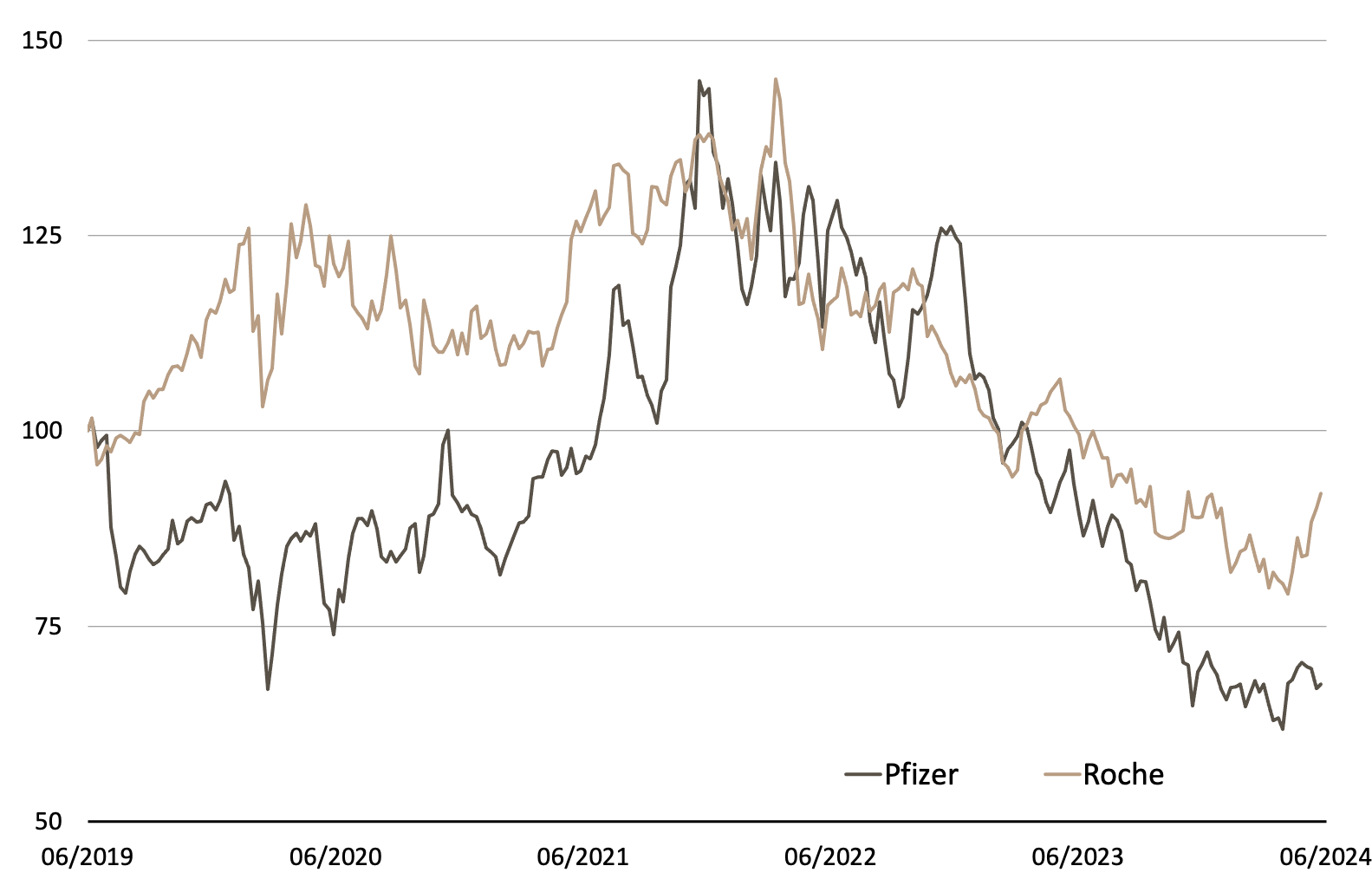

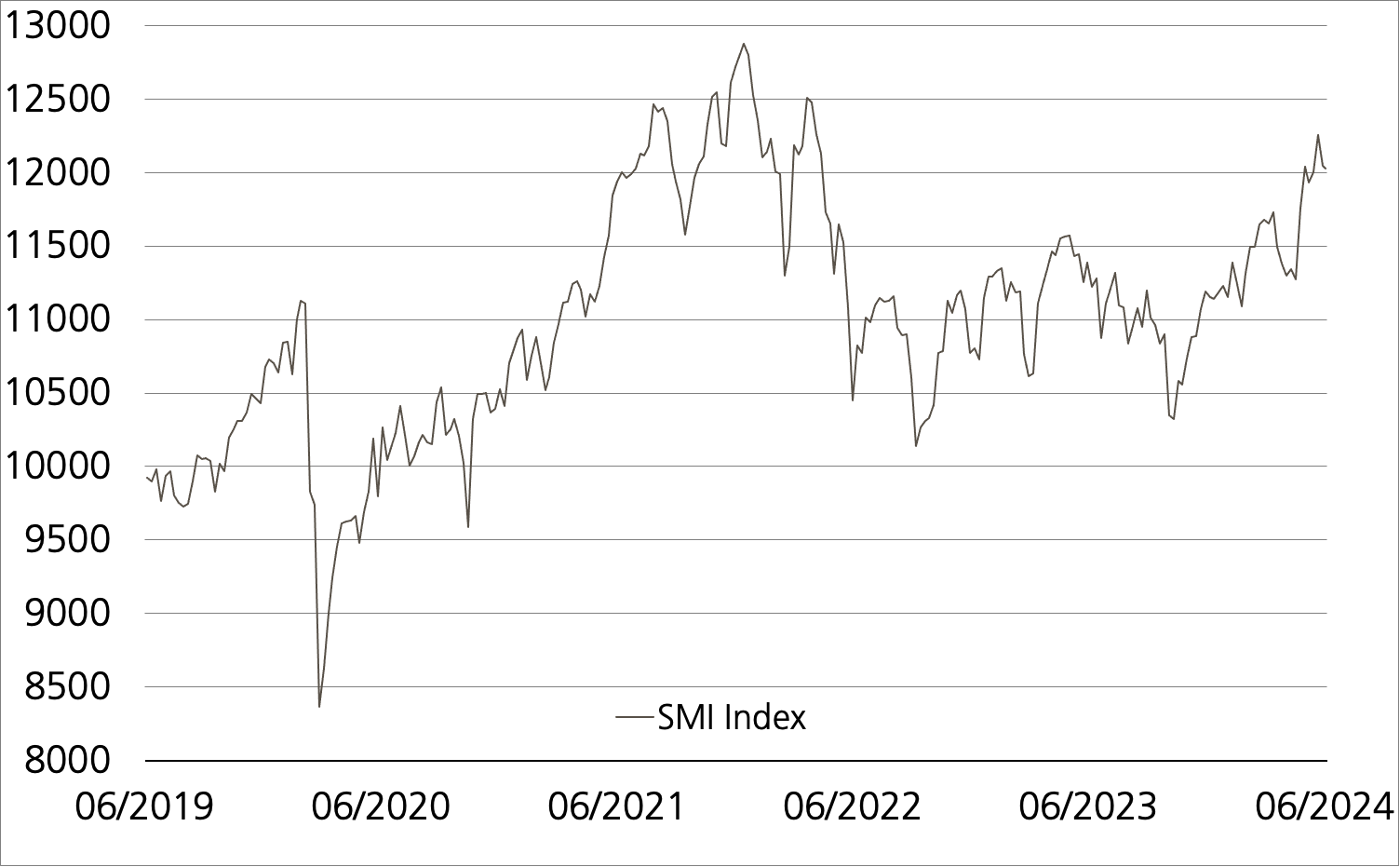

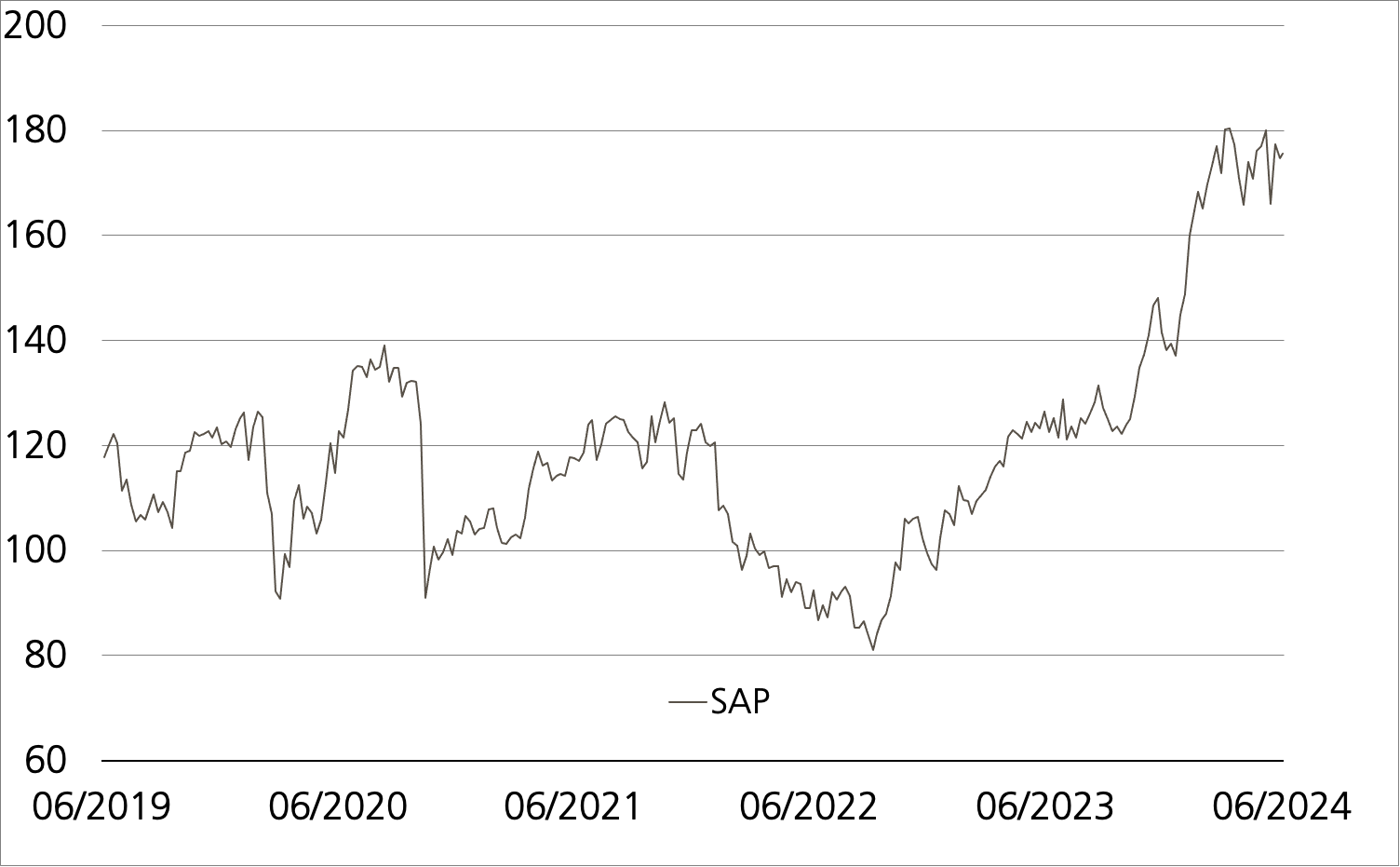

Wie in den vergangenen Tagen werden auch in der letzten Juli-Woche Unternehmensbilanzen, Politik und Zinsentscheidungen im Vordergrund stehen. Politisch fällt der Fokus vor allem auf die erwartete Nominierung des neuen US-Präsidentschaftskandidaten der Demokraten für die Wahl im November. Bei den Notenbanken fällt der Blick dagegen auf die People’s Bank of China. Diese entscheidet zum Wochenauftakt über ihre geldpolitische Schlüsselsätze. Apropos Währungen: Auch die Krypto-Branche wird in der neuen Woche die Aufmerksamkeit verstärkt auf sich ziehen. Berichten zufolge sollen ab dem 23. Juli die ersten börsennotierten Spot-Ethereum-Fonds (ETFs) in den USA in den Handel gehen. Damit bekommen Anleger über regulierte Anbieter Zugang zu der weltweit zweitgrössten Cyber-Devise. Daneben halten die Wall Street auch weiter die Unternehmensbilanzen in Atem. Im Fokus stehen dabei vor allem die Quartalsberichte grosser Techs wie den „Magnificent 7“-Mitgliedern Tesla, Alphabet und Microsoft. In Europa wartet man indessen gespannt auf die Zwischenberichte des Software-Riesens SAP, den Autoherstellern Porsche und Mercedes-Benz sowie Logitech und Holcim aus dem SMI.

Erwartetes Gewinnwachstum S&P 500-Sektoren für das zweite Quartal

Stand: 12.07.2024; Quelle: Factset

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Wirtschafts- und Unternehmenstermine

| Datum | Uhrzeit | Land | Ereignis |

| 22.07.2024 | k.A. | DE | SAP Quartalszahlen |

| 23.07.2024 | 16:00 | US | Verkäufe bestehender Häuser |

| 23.07.2024 | 08:00 | EZ | Verbrauchervertrauen |

| 23.07.2024 | k.A. | US | Alphabet Quartalszahlen |

| 23.07.2024 | k.A. | CH | Kühne + Nagel Quartalszahlen |

| 23.07.2024 | k.A. | CH | Lindt Quartalszahlen |

| 23.07.2024 | k.A. | CH | Logitech Quartalszahlen |

| 23.07.2024 | k.A. | FR | LVMH Quartalszahlen |

| 23.07.2024 | k.A. | US | Microsoft Quartalszahlen |

| 23.07.2024 | k.A. | CH | Temenos Quartalszahlen |

| 23.07.2024 | k.A. | US | Tesla Quartalszahlen |

| 24.07.2024 | 08:00 | DE | GfK Verbrauchervertrauen |

| 24.07.2024 | 10:00 | EZ | Einkaufsmanagerindex |

| 24.07.2024 | 15:45 | US | S&P Global PMI Gesamtindex |

| 24.07.2024 | 15:45 | CA | BoC Zinssatzentscheidung |

| 24.07.2024 | k.A. | DE | Deutsche Bank Quartalszahlen |

| 24.07.2024 | k.A. | DE | Deutsche Börse Quartalszahlen |

| 24.07.2024 | k.A. | US | IBM Quartalszahlen |

| 24.07.2024 | k.A. | DE | Porsche Quartalszahlen |

| 25.07.2024 | 10:00 | DE | Ifo Geschäftsklimaindex |

| 25.07.2024 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 25.07.2024 | 14:30 | US | Persönlicher Konsum |

| 25.07.2024 | 14:30 | US | Bruttoinlandsprodukt |

| 25.07.2024 | k.A. | US | Amazon Quartalszahlen |

| 25.07.2024 | k.A. | CH | Idorsia Quartalszahlen |

| 25.07.2024 | k.A. | CH | Nestlé Quartalszahlen |

| 25.07.2024 | k.A. | CH | Roche Quartalszahlen |

| 26.07.2024 | 01:30 | JP | Tokio Verbraucherpreisindex |

| 26.07.2024 | 14:30 | US | Reuters/Uni Michigan Verbrauchervertrauen |

| 26.07.2024 | k.A. | CH | BB Biotech Quartalszahlen |

| 26.07.2024 | k.A. | CH | Holcim Quartalszahlen |

| 26.07.2024 | k.A. | DE | Mercedes Benz Quartalszahlen |

| 26.07.2024 | k.A. | DE | Traton Quartalszahlen |

Stand: 05.07.2024; Quelle: Refinitiv

Weitere Blogeinträge:

Transatlantische Divergenzen

Europas Aktienmärkte sind stark in das neue Jahr gestartet. Der STOXX® Europe 600 Index notierte am 31. Januar 2025 um 6.2 Prozent über dem Stand von Silvester 2024.

Prall gefüllte Börsenagenda

Die vergangene Woche stand ganz im Zeichen der Rückkehr Donald Trumps in das Weisse Haus. Zwar dürfte der US-Präsident weiterhin für Schlagzeilen sorgen.

Geschichtsträchtiger Montag

Heute ist es so weit: In Washington D.C. finden zum 60. Mal die „Inauguration ceremonies“ statt.