Langfristig aufwärts

11. September 2023

Langfristig aufwärts

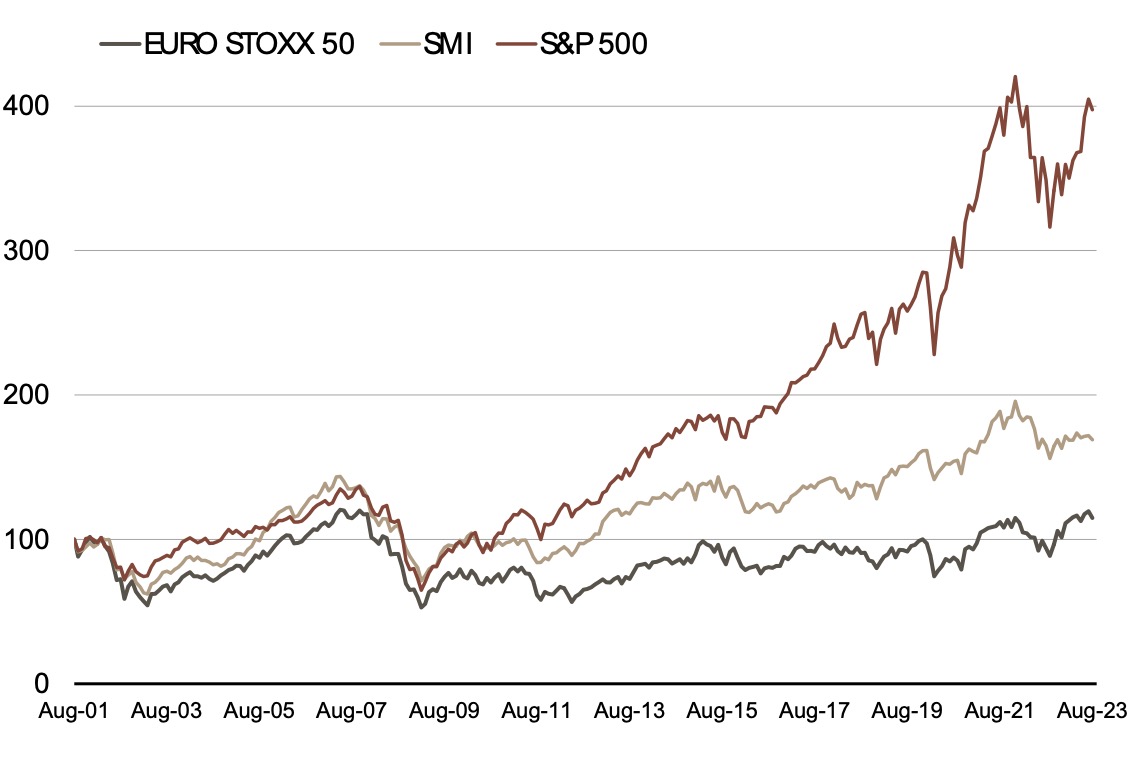

Der 11. September ist ein geschichtsträchtiges Datum. Das gilt auch an den Kapitalmärkten, denn die Terroranschläge in New York vor exakt 22 Jahren zogen einen verheerenden Crash nach sich und zerstörten viel Anlegergeld. 9/11 war aber nicht die einzige kritische Situation, welcher die Börsen seit der Jahrtausendwende ausgesetzt waren. Die Finanzkrise 2008/09 oder auch die Corona-Pandemie 2020 führten ebenso zu scharfen Korrekturen. Im Rückblick war aber keine Krise gross genug, um die Aktienmärkte nachhaltig in die Knie zu zwingen. Im Gegenteil: Nach jedem Kurseinbruch wurden früher oder später neue Hochs erreicht. Und so steht für den EURO STOXX 50 seit September 2001 ein Plus von 13 Prozent zu Buche, der SMI legte in diesem Zeitraum um zwei Drittel zu und der S&P 500 gar um 293 Prozent.*

Auf dünnem Eis

Aktuell stehen die Börsen wieder einmal auf einem schmalen Grat zwischen Einbruch und Trendwende. Seit dem im Mai markierten Hoch geht es mit dem SMI peu á peu abwärts. Auch beim deutschen Pedanten fehlt derzeit jegliche Aufwärtskraft. So muss der SMI derzeit um die 11‘000er-Marke bangen und der DAX hat die 16‘000 bereits deutlich unterschritten. Rezessionssorgen auf der einen Seite und Zinshoffnungen auf der anderen lassen die Kurse zum Teil heftig schwanken.*

Für schlechte Laune sorgten zuletzt schwache Daten von der grössten Volkswirtschaft in Europa. So brachen der deutschen Industrie zu Beginn der zweiten Jahreshälfte die Aufträge so stark weg wie seit über drei Jahren nicht mehr. Das Neugeschäft schrumpfte im Juli um 11.7 Prozent im Vergleich zum Vormonat. Auch der Rückgang der Inflation verläuft äusserst zäh. Im August lagen die Verbraucherpreise immer noch um durchschnittlich 6.1 Prozent höher als im Jahr zuvor, im Juli betrug die Teuerungsrate 6.2 Prozent. Insbesondere höhere Preise bei Nahrungsmitteln und Energie halten die Inflation hoch. Vor diesem Hintergrund würde es nicht überraschen, wenn sich auch die Stimmung der Investoren weiter eintrübt. Aufschluss darüber wird am Dienstag der ZEW-Index für den September geben. Analysten erwarten einen Rückgang auf minus 15 Punkte. Das wäre der niedrigste Stand des Jahres. (Quelle: Refinitiv, Medienberichte, 06./08.09.2023)

Zinsentscheidungen nahen

Noch wichtiger als das Anlegervertrauen wird die Zinsentscheidung der EZB am Donnerstag sein. Rund 63 Prozent der Marktteilnehmer gehen derzeit davon aus, dass sich die Notenbank eine Pause gönnt. Mitte der vergangenen Woche lag die Quote allerdings noch bei knapp 70 Prozent, was zeigt, dass die Angst vor einer weiteren Erhöhung steigt. Bei der Bank von England (BoE) scheint aus Sicht der Finanzmärkte eine weitere Straffung der Geldpolitik bereits eine ausgemachte Sache zu sein. An den Terminmärkten wird die Wahrscheinlichkeit dafür auf 69 Prozent taxiert. Mit einer Erhöhung um einen Viertelprozentpunkt würde das Zinsniveau damit auf 5.50 Prozent steigen. Anders als die EZB fällt die BoE allerdings erst eine Woche später am 21. September ihre Entscheidung. (Quelle: Refinitiv, Medienbericht, 08.09.2023)

Das gilt auch für das Fed, die einen Tag vor den Währungshütern auf der Insel ihr nächstes Meeting abhalten wird. Rückschlüsse auf die weitere Zinsentwicklung in den USA werden die Märkte aber bereits diese Woche auf Basis anstehender Konjunkturdaten ziehen. So werden am Mittwoch die Verbraucherpreise erwartet und am Donnerstag die wichtigen Einzelhandelsumsätze. Der Konsum gilt als Hauptstütze der weltgrössten Volkswirtschaft. Experten gehen bei den Einzelhandelsumsätzen von einer Wachstumsverlangsamung aus. Nach einem Plus von 0.7 Prozent im Vormonat wird für den August nur noch mit einer Steigerung von 0.2 Prozent gerechnet. (Quelle: Refinitiv, Medienbericht, 08.09.2023)

Apropos Einzelhandel: Auch in China stehen diese Woche neue Daten bezüglich der Umsätze der Verbraucher an. Diese dürften von Anlegern ebenfalls genauestens unter die Lupe genommen werden, da aktuell der Konjunkturmotor im Reich der Mitte stark stottert. Die schwache Wirtschaft spiegelt sich auch am Devisenmarkt wider. So notierte der Renminbi zu Wochenschluss mit 7.35 Yuan je US-Dollar so niedrig wie seit 2007 nicht mehr.* Erwartet wird, dass der Konsum im Vergleich zum Vorjahr um 3.0 Prozent zugenommen hat. (Quelle: Refinitiv, Stand: 08.09.2023)

Investieren in Weltindizes

Noch einmal zurück zum Anfang: Wie eingangs aufgezeigt lassen sich grössere Kursschwankungen an den Börsen in unsicheren Zeiten nicht vermeiden. Auch aktuell finden die Aktienmärkte keine klare Richtung. Möglicherweise der ideale Zeitpunkt für eine Seitwärtsstrategie mit Renditeoptimierungsprodukten. Passend dazu befinden sich aktuell chancenreiche Autocallable Worst-of BRCs auf das Indextrio Euro STOXX 50, S&P 500 Index und SMI in Zeichnung. Die Barrier Reverse Convertibles sind in den Währungen CHF (SIX Symbol: KOUHDU), EUR (SIX Symbol: KOUIDU) und USD (Symbol: KOUJDU) erhältlich. Die Coupons reichen von 4.50 bis 7.75 Prozent p.a., der Risikopuffer beläuft sich bei jeder Tranche auf komfortable 45 Prozent.** Bitte beachten Sie: Wegen der Callable Funktion kann es zu einer vorzeitigen Kündigung dieser Emission kommen. Ausserdem ist der BRC nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

EURO STOXX 50 vs. SMI vs. S&P 500 (seit September 2001, nur zu illustrativen Zwecken, Umbasierung auf 100%)

Stand: 08.09.2023; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 12.09.2023 | 08:00 | UK | Arbeitslosenquote |

| 12.09.2023 | 11:00 | DE | ZEW-Umfrage |

| 13.09.2023 | 08:00 | UK | Industrieproduktion |

| 13.09.2023 | 08:00 | UK | Bruttoinlandsprodukt |

| 13.09.2023 | 11:00 | EZ | Industrieproduktion |

| 13.09.2023 | 14:30 | US | Verbraucherpreisindex |

| 14.09.2023 | 06:30 | JP | Industrieproduktion |

| 14.09.2023 | 08:30 | CH | Erzeuger- und Importpreise |

| 14.09.2023 | 14:15 | EZ | EZB Zinssatzentscheidung |

| 14.09.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 14.09.2023 | 14:30 | US | Einzelhandelsumsätze |

| 14.09.2023 | 14:45 | EZ | EZB Pressekonferenz |

| 15.09.2023 | 04:00 | CN | Einzelhandelsumsätze |

| 15.09.2023 | 04:00 | CN | Industrieproduktion |

| 15.09.2023 | 11:00 | EZ | Handelsbilanz |

| 15.09.2023 | 14:30 | US | Import- und Exportpreisindex |

| 15.09.2023 | 14:30 | US | NY Empire State Produktionsindex |

| 15.09.2023 | 16:00 | US | Uni Michigan Inflationserwartungen |

| 15.09.2023 | 14:30 | US | Reuters/Uni Michigan Verbrauchervertrauen |

Stand: 08.09.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

S&P 500 hui, SMI pfui

04. September 2023

S&P 500 hui, SMI pfui

Wie heisst es an der Börse gerne: „Sell in May and go away but remember to come back in September”. In Bezug auf den SMI mag diese auf die Saisonalität verknüpfte Anlageweisheit durchaus seine Berechtigung haben – zumindest was das Jahr 2023 betrifft. Auch wenn den heimischen Bluechips in der zweiten Monatshälfte im August ein Rebound gelang, summiert sich das Minus dennoch auf 1.6 Prozent. Wer bereits Anfang Mai alle seine Positionen verkauft hat, dem ist sogar ein Verlust von 2.8 Prozent erspart geblieben. In den USA ging es zwar im August ebenfalls nach unten, doch zeigt sich in dem Viermonats-Zeitraum ein umgekehrtes Bild. Der S&P 500 kletterte von Anfang Mai bis Ende August um mehr als acht Prozent empor.*

Positive Zahlensaison

Zu der starken Performance an der Wall Street passt auch das gute Abscheiden der Unternehmen in der Berichtssaison zum zweiten Quartal. So haben mittlerweile 99 Prozent der Unternehmen aus dem S&P 500 ihre Zahlen vorgelegt und davon 79 Prozent die Gewinnerwartungen der Analysten übertroffen, das ist mehr als der Fünf-Jahres-Durchschnitt von 77 Prozent. Die höchsten Wachstumsraten innerhalb der elf Sektoren wies das Segment „Nicht-Basiskonsumgüter“ auf. Der Gewinn der Branche verbesserte sich um 54 Prozent.* Zudem haben 45 Index-Mitglieder bei der Zahlenpräsentation einen optimistischen Ausblick für das laufende Quartal ausgegeben, das ist die höchste Anzahl seit dem dritten Quartal 2021. (Quelle: FactSet, Medienbericht, 31.08.2023)

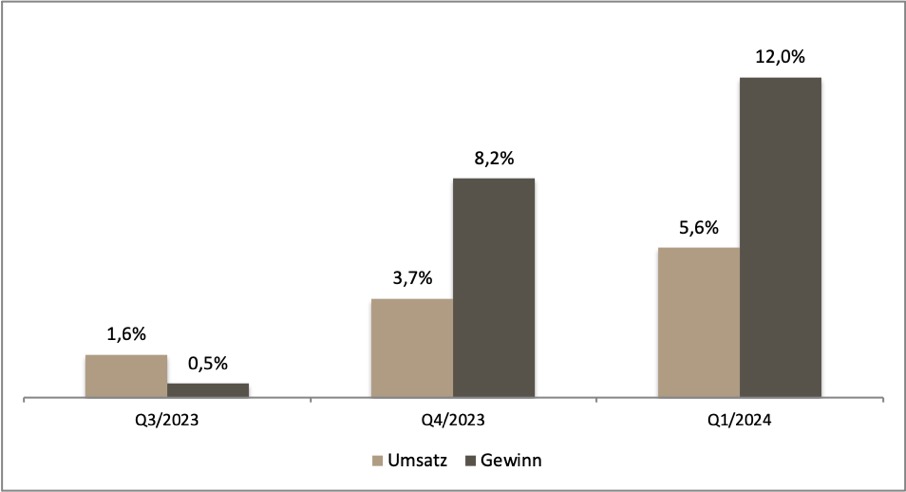

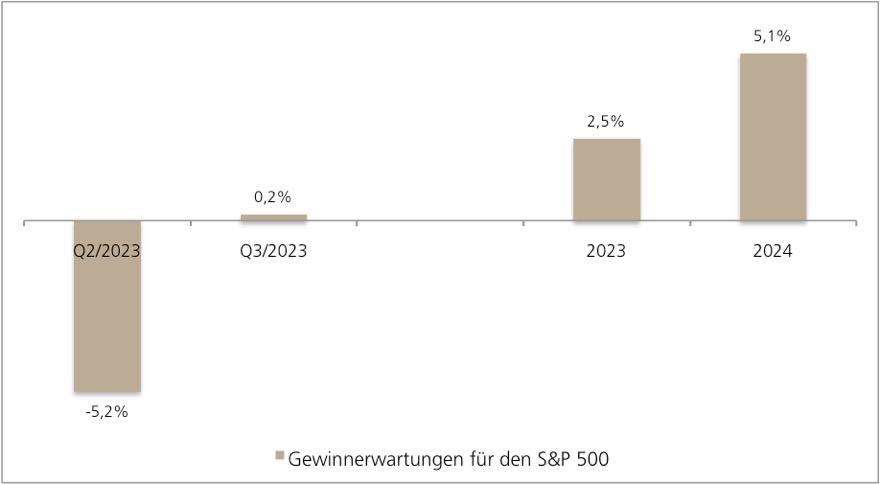

Der Blick in die Zukunft fällt ebenfalls positiv aus. So rechnet der Konsens damit, dass die Erlös- und Gewinnkurve in den kommenden Quartalen wieder nach oben zeigen wird. Nach einem kleinen Plus von einem halben Prozent könnten sich die Profite im Schlussviertel bereits um mehr als acht Prozent verbessern (siehe Grafik). Innerhalb der Analysten-Calls zu den Ergebnissen im zweiten Quartal spielten aber nicht nur die weiteren Aussichten eine Rolle, sondern auch die Inflation. Die Teuerung war bei 288 S&P-500-Unternehmen während der Gespräche ein Thema. (Quelle: FactSet, Earnings Insight, 31.08.2023)

Inflation weiter im Fokus

Auch diesseits des Atlantiks richtet sich das Augenmerk der Marktteilnehmer weiterhin auf die Inflation. Diese ist weiterhin sehr hartnäckig, wie die veröffentlichten Daten in der vergangenen Woche zeigten. Trotz einer Reihe an Zinserhöhungen durch die EZB sind die Verbraucherpreise im August um 5.3 Prozent im Vergleich zum Vorjahresmonat gestiegen. Ökonomen hatten dagegen mit einem Rückgang auf 5.1 Prozent gerechnet. Ein Lichtblick zeigte sich bei der für die Notenbank wichtigen Kernrate, in der die schwankungsanfälligen Energie- und Lebensmittelpreise sowie Alkohol und Tabak unberücksichtigt bleiben. Diese ging auf 5.3 Prozent nach einem Vormonatswert von 5.5 Prozent zurück. (Quelle: Refinitiv, Medienbericht, 31.08.2023)

Wichtige Konjunkturzahlen aus Ost und West

In der neuen Woche dreht sich vieles um die Wirtschaftsleistung der einzelnen Nationen. Den Anfang macht die Schweiz am Montag mit der Vorlage der Zahlen zum Bruttoinlandsprodukt für das zweite Quartal. Im weiteren Wochenverlauf werden zudem die neuen Daten von der Eurozone und Japan erwartet. Nach einer ersten Schätzung expandierte die Konjunktur im gemeinsamen Währungsraum um 0.6 Prozent im Vergleich zur Vorjahresperiode. Der Konsens geht davon aus, dass sich an diesem Wert nichts ändern wird. (Quelle: Refinitiv, Medienbericht, 15.08.2023)

Ein besonderes Augenmerk liegt ferner auf China, da dort zuletzt nicht nur die Konjunktur schwächelte, sondern auch die finanzielle Schieflage des Immobilienkonzerns Country Garden die Investoren bewegte. Daher wird am Markt spekuliert, dass Peking der angeschlagenen Immobilienbranche schon bald unter die Arme greifen könnte. (Quelle: Refinitiv, Medienbericht, 01.09.2023) Wie es um die weltweit zweitgrösste Volkswirtschaft bestellt ist, werden die Handelszahlen für August am Donnerstag zeigen. Daneben kommt es in der neuen Woche zu zwei Zinsentscheidungen: die Australische Zentralbank (RBA) sowie die Bank of Canada (BoC) werden über ihre künftige Gelpolitik beraten. In Down Under wird mit einem weiteren Anstieg um 25 Basispunkte auf dann 4.35 Prozent gerechnet, in Kanada soll der Leitsatz den Prognosen zufolge auf 5.00% verharren. (Quelle: investing.com, Stand: 01.09.2023)

Erwartete S&P 500 Umsatz- und Gewinnentwicklung

Stand: 31.08.2023; Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 04.09.2023 | 09:00 | CH | Bruttoinlandsprodukt |

| 04.09.2023 | 10:30 | EZ | Sentix Investorenvertrauen |

| 05.09.2023 | 06:30 | AUS | RBA Zinssatzentscheidung |

| 05.09.2023 | 10:00 | EZ | Einkaufsmanagerindex |

| 06.09.2023 | 11:00 | EZ | Einzelhandelsumsätze |

| 06.09.2023 | 15:45 | US | PMI Gesamtindex |

| 06.09.2023 | 16:00 | US | ISM Beschäftigungsindex |

| 06.09.2023 | 16:00 | US | ISM Auftragseingänge |

| 06.09.2023 | 16:00 | US | Einkaufsmanagerindex |

| 06.09.2023 | 16:00 | CA | BoC Zinssatzentscheidung |

| 07.09.2023 | 05:00 | CN | Handelsbilanz |

| 07.09.2023 | 07:45 | CH | Arbeitslosenquote |

| 07.09.2023 | 11:00 | EZ | Bruttoinlandsprodukt |

| 07.09.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 08.09.2023 | 01:50 | JP | Bruttoinlandsprodukt |

| 08.09.2023 | 08:00 | DE | Verbraucherpreisindex |

| 08.09.2023 | 14:30 | CA | Arbeitslosenquote |

Stand: 01.09.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

Nebulöse Zinsbotschaften an die Märkte

28. August 2023

Nebulöse Zinsbotschaften an die Märkte

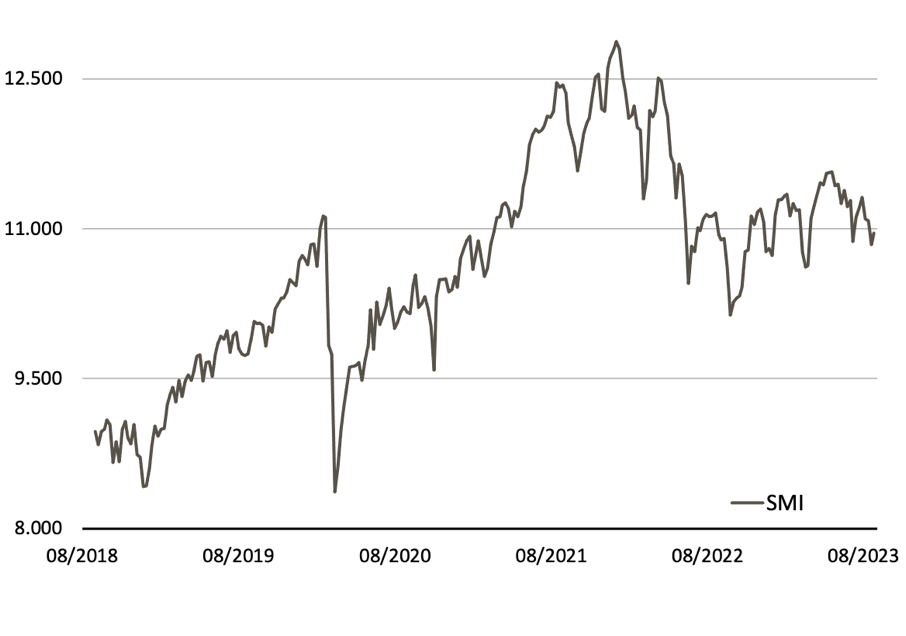

Erholungstendenzen machten sich in der vergangenen Woche an den Aktienmärkten breit. Davon konnte auch der SMI profitieren. Allerdings gelang es dem Index nicht, die 11‘000er-Marke nachhaltig zurückzuerobern. Letztlich ging der heimische Leitindex mit einem kleinen Plus von einem Prozent aus dem Handel. Damit bleiben den Bluechips nur noch wenige Tage, um das Ruder im August noch herumzureissen. Aktuell steht für den Monat ein Minus von 3.1 Prozent zu Buche.*

Rezessionssignale

Von Seiten der Konjunktur bekommen die Bullen derzeit nur wenig Unterstützung. Der Einkaufsmanagerindex in der Eurozone für die gesamte Wirtschaft, also Industrie und Dienstleister, gab erneut nach und erreichte im August nur noch einen Wert von 44.7 Punkten. Das war nicht nur deutlich weniger als die von Ökonomen erwarteten 48.3, sondern bereits der vierte Rückgang in Folge und zugleich der niedrigste Wert seit Mai 2020, als der Corona-Virus die Wirtschaft im Würgegriff hatte. Erst ab einem Wert von 50 Punkten zeigt der Indikator Wachstum an. (Quelle: Refinitiv, Medienbericht, 23.08.2023)

Auch in der neuen Woche stehen wichtige Konjunkturdaten wie das Verbrauchervertrauen auf dem Terminkalender, welche Hinweise auf die weitere Entwicklung der Wirtschaft geben können. Im Mittelpunkt stehen aber die Verbraucherpreise für die Euro-Zone am Mittwoch. Erwartet wird ein Wert von 5.1 Prozent. (Quelle: Refinitiv, Stand: 25.08.2023) Die neuen Inflationsdaten sind ein entscheidender Signalgeber, ob sich die EZB tatsächlich eine Zinspause gönnen kann, die sich viele Investoren zuletzt erhofft haben. Im Juli hatte sich die Teuerung im gemeinsamen Währungsraum auf 5.3 Prozent abgeschwächt. Die nächste Zinssitzung der Europäischen Zentralbank findet am 14. September statt. (Quelle: Refinitiv, Medienbericht, 25.08.2023)

Wenig Gewissheit

Auf dem jüngsten Notenbanktreffen in Jackson Hole kam es weder dies- noch jenseits des Atlantiks zu eindeutigen Hinweisen, wie die Währungshüter ihre Geldpolitik in Zukunft ausrichten werden. Am Freitag sprach sich EZB-Präsidentin Christine Lagarde auf dem Notenbank-Symposium dafür aus, dass in der von Unsicherheiten geprägten aktuellen Lage an einer hinreichend straffen Geldpolitik festhalten werden müsse, um eine rechtzeitige Rückkehr der Inflation zum mittelfristigen Ziel von zwei Prozent zu erreichen. (Quelle: Refinitiv, Medienbericht, 25.08.2023)

Von Entwarnung kann auch in den USA keine Rede sein. Im Gegenteil: Laut Fed-Chef Jerome Powell muss die Notenbank die Zinsschraube womöglich noch etwas anziehen. „Wir sind bereit, die Zinsen gegebenenfalls weiter anzuheben, und beabsichtigen, die Geldpolitik auf einem restriktiven Niveau zu belassen“, sagte Powell in Jackson Hole. Die Rede des Fed-Chefs wirkte sich unmittelbar auf die Zinsprognosen aus. Laut dem FedWatch-Tool der CME Group sind die Erwartungen an eine Erhöhung im November im Vergleich zum Vortag gestiegen. Die Aussicht auf ein weiterhin hoch bleibendes Zinsniveau nahmen auch Einfluss auf die Devisen- und Geldmärkte aus. Der Dollar-Index erreichte daraufhin den höchsten Stand seit elf Wochen. Und die Renditen der zehnjährigen US-Staatsbonds blieben mit 4.233 Prozent in der Nähe ihres jüngst markierten 16-Jahres-Hochs.* (Quelle: Refinitiv, Medienbericht, 25.08.2023)

Gewichtige Daten

Um die weiteren Entwicklungen an der Zinsfront in den USA einschätzen zu können, wird das Börsenpublikum in der neuen Woche vor allem auf den mit Spannung erwarteten Arbeitsmarktbericht am Freitag achten. Neben der Teuerung hat die Federal Reserve insbesondere den Jobmarkt im Auge. Am letzten Tag der Woche steht zudem der Verbraucherpreisindex für die Schweiz auf dem Programm. Derweil nähert sich die Berichtssaison dem Ende. Hierzulande stehen vor allem die Berichte vom Flughafen Zürich am Dienstag und Stadler Rail am Mittwoch im Fokus. Erstgenannter verzeichnete zuletzt ein deutlich höheres Passagieraufkommen. Im Juli zählte der Airport 2.9 Millionen Fluggäste, 16 Prozent mehr als im entsprechenden Vorjahresmonat. (Quelle: Refinitiv, Medienbericht, 15.08.2023)

SMI (5 Jahre, Angaben in CHF)

Stand: 25.08.2023; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 29.08.2023 | 08:00 | DE | Gfk Verbrauchervertrauen |

| 29.08.2023 | 15:00 | US | Immobilienpreisindex |

| 29.08.2023 | 16:00 | US | Verbrauchervertrauen Conference Board |

| 29.08.2023 | k.A. | CH | Flughafen Zürich Quartalszahlen |

| 30.08.2023 | 03:30 | AUS | Verbraucherpreisindex |

| 30.08.2023 | 10:00 | CH | ZEW Umfrage Konjunkturerwartungen |

| 30.08.2023 | 11:00 | EZ | Verbrauchervertrauen |

| 30.08.2023 | 11:00 | EZ | Geschäftsklimaindex |

| 30.08.2023 | 14:00 | DE | Verbraucherpreisindex |

| 30.08.2023 | 14:30 | US | Bruttoinlandsprodukt |

| 30.08.2023 | k.A. | US | Salesforce Quartalszahlen |

| 30.08.2023 | k.A. | CH | Stadler Rail Quartalszahlen |

| 31.08.2023 | 01:50 | JP | Einzelhandelsumsätze |

| 31.08.2023 | 03:00 | CN | Einkaufsmanagerindex nicht-verarbeitendes Gewerbe |

| 31.08.2023 | 08:00 | DE | Einzelhandelsumsätze |

| 31.08.2023 | 08:30 | CH | Einzelhandelsumsätze |

| 31.08.2023 | 11:00 | EZ | Arbeitslosenquote |

| 31.08.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 31.08.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 31.08.2023 | 14:30 | US | Kernausgaben persönlicher Konsum |

| 31.08.2023 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 31.08.2023 | k.A. | US | Broadcom Quartalszahlen |

| 01.09.2023 | 03:45 | CN | Einkaufsmanagerindex Produktion |

| 01.09.2023 | 08:30 | CH | Verbraucherpreisindex |

| 01.09.2023 | 09:30 | CH | SWME Einkaufsmanagerindex |

| 01.09.2023 | 14:30 | US | Arbeitslosenquote |

| 01.09.2023 | 14:30 | CA | Bruttoinlandsprodukt |

Stand: 25.08.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

Trüber Sommermonat

21. August 2023

Trüber Sommermonat

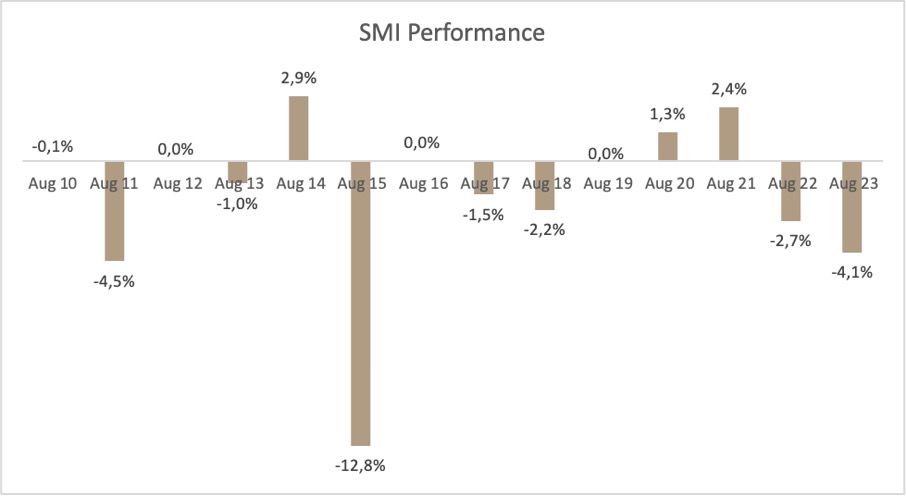

Ab und an kann es nicht schaden, einen Blick auf die Saisonalität am Kapitalmarkt zu werfen. Dies gilt vor allem in einer nachrichtenarmen Zeit. Die Bilanzsaison neigt sich dem Ende zu, die Notenbanken sind – zumindest grösstenteils – in den Ferien und Seitens der Konjunktur sind die Meldungen derzeit eher spärlich. Generell gilt der August als saisonal schwacher Monat. Ein Blick in die Historie des SMI zeigt dies unverblümt auf. Seit 2010 ist es dem Schweizer Leitindex nur in drei Jahren gelungen, die vier Sommerwochen mit einem positiven Ergebnis abzuschliessen. In ebenfalls drei Fällen drehten die Bluechips eine Nullrunde und in der Mehrzahl der Jahre dominierten die roten Vorzeichen. Im Durchschnitt gab der SMI in diesem Zeitraum 1.3 Prozent nach.

Der perfekte Zeitpunkt, sich den aktuellen Monat näher anzusehen. Während die Bevölkerung im August unter heissen Temperaturen ächzt und rund um den Globus Hitzerekorde gemessen werden, ist die Stimmung auf dem Börsenparkett wie so oft eher fröstelnd. Aktuell liegt der SMI im August 4.1 Prozent in den Miesen. Sogar unter die 11‘000er-Marke tauchten die 20 Bluechips ab. Würde der Index mit diesem Abschlag enden, wäre dies der drittschwächste Monat innerhalb der vergangenen 13 Jahre. (siehe Grafik)

Potenzielle Risiken

Die Rahmenbedingungen für den Aktienmarkt sind nicht gerade vielversprechend. So zeigten die mit Spannung erwarteten Fed-Protokolle der Sitzung von Ende Juli, dass sich die Währungshüter uneins über den weiteren Zinskurs sind. Während die einen die Inflation als Hauptrisiko sehen, die eine noch restriktivere Geldpolitik erfordern könnte, warnen andere vor potenziellen Gefahren wie einer Konjunkturschwäche. Die Fed-Mitglieder rund um Jerome Powell stimmten aber darin überein, dass künftige Zinsentscheidungen weiterhin vom Gesamtbild der Daten abhängig gemacht werden sollen. Apropos Konjunktur: Auch auf der Osthälfte des Erdballs läuft es derzeit nicht rund. Eine Reihe von neuen Daten aus der zweitgrössten Volkswirtschaft der Welt China zeigt eine stotternde Erholung nach der Pandemie. Auch die jüngsten Handelszahlen aus Japan machen wenig Mut. Die Exporte sanken im Jahresvergleich um 0.3 Prozent und damit auf ein Rekordtief seit 2021. (Quelle: Refinitiv, Medienberichte, 17.08.2023)

Zinssteigerungen voraus

Als Stimmungskiller erweist sich auch die Inflationsentwicklung in Grossbritannien. Die Teuerung nahm im Juli zwar auf 6.8 Prozent von 7.9 Prozent im Juni ab und erreichte damit die niedrigste Rate seit Februar 2022. Doch erweist sich die sogenannte Kerninflation, also ohne die schwankungsanfälligen Preise für Energie, Lebensmittel und Tabak, weiterhin als überaus hartnäckig. Diese für die Bank of England (BoE) wichtige Zahl war im Juli mit 6.9 Prozent ebenso hoch wie im Juni, Ökonomen hatten dagegen einen leichten Rückgang auf 6.8 Prozent vorhergesagt. Folglich dürfte der Straffungszyklus nach 14 Zinserhöhungen in Folge noch nicht zu Ende sein. Der Geldmarkt preist bereits eine Erhöhung um einen Viertelprozentpunkt für die nächste Sitzung im September ein. (Quelle: Refinitiv, Medienbericht, 16.08.2023)

Auch in China ist eine weitere Geldstraffung in vollem Gange. Zum Wochenstart hat die hiesige Zentralbank den Zinssatz für einjährige Kredite um zehn Basispunkte gesenkt, Analysten hatten gar mit einer Senkung um 15 Basispunkte gerechnet. (Quelle: Refinitiv, Medienbericht, 21.08.2023) Hinweise, wie es in den USA mit der Geldpolitik weitergeht, könnte die alljährliche Konferenz der Währungshüter in Jackson Hole ab Donnerstag geben. Das dreitägige Treffen der Notenbanker steht dieses Jahr unter dem Motto „Strukturelle Veränderungen in der Weltwirtschaft“. (Quelle: Refinitiv, Medienbericht, 18.08.2023)

Wichtige Konjunkturdaten

Von Seiten der Wirtschaft wird es am Mittwoch spannend. Dann werden die Einkaufsmanagerindizes für die Eurozone und die USA veröffentlicht. Fallen diese besonders gut aus, könnten neue Zinsängste aufblühen. Experten gehen davon aus, dass sich die konjunkturelle Talfahrt in der Euro-Zone im August minimal beschleunigt hat. In Übersee dürfte dagegen das Barometer für die Industrie leicht zuleget haben. Am Ende der Woche richtet sich das Augenmerk dann auf die grösste Volkswirtschaft der Eurozone. Das Ifo Institut veröffentlicht am Freitag seinen Geschäftsklimaindex für August. Experten gehen davon aus, dass dieser wichtige Gradmesser für die künftige Entwicklung der Wirtschaft das vierte Mal in Folge fallen wird. Von 87.3 Punkten im Juli soll er sich auf 86.7 Zähler reduzieren.

SMI-Performance von August 2010 – August 2023

Stand: 18.08.2023; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

Stand: 18.08.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

| Datum | Uhrzeit | Land | Ereignis |

| 21.08.2023 | k.A. | AUS | BHP Billiton Quartalszahlen |

| 22.08.2023 | 10:00 | EZ | Leistungsbilanz |

| 22.08.2023 | 16:00 | US | Verkäufe bestehender Häuser |

| 23.08.2023 | 10:00 | EZ | Einkaufsmanagerindex |

| 23.08.2023 | 10:30 | UK | Einkaufsmanagerindex |

| 23.08.2023 | 15:45 | US | Einkaufsmanagerindex |

| 23.08.2023 | 16:00 | EZ | Verbrauchervertrauen |

| 23.08.2023 | k.A. | US | Nvidia Quartalszahlen |

| 24.08.2023 | 14:30 | US | Erstanträge Arbeitslosenhilfe |

| 24.08.2023 | 14:30 | US | Auftragseingänge langl. Güter |

| 24.08.2023 | k.A. | US | Fed-Treffen Jackson Hole |

| 24.08.2023 | k.A. | CH | Swiss Prime Site Quartalszahlen |

| 25.08.2023 | 01:30 | JP | Verbraucherpreisindex |

| 25.08.2023 | 10:00 | DE | Ifo Geschäftsklimaindex |

| 25.08.2023 | 16:00 | US | Reuters/Uni Michigan Verbrauchervertrauen |

Zinshoffnungen und Zinsskepsis geben sich die Hand

14. August 2023

Zinshoffnungen und Zinsskepsis geben sich die Hand

Erneut ging eine Börsenwoche ohne Fortschritte zu Ende. Die grossen Aktienindizes westlicher Nationen wie S&P 500, SMI und EURO STOXX 50 traten allesamt auf der Stelle. Im Osten der Erdhalbkugel kam es gar zu klaren Verlusten. Der Hang Seng China Enterprises Index rauschte knapp drei Prozent in die Tiefe. Eine Doppelbelastung aus schwachen Konjunkturdaten sowie den Plänen von US-Präsident Joe Biden, bestimmte amerikanische Investitionen im Reich der Mitte zu verbieten, liessen Markteilnehmer den Rückzug antreten.*

Keine Klarheit

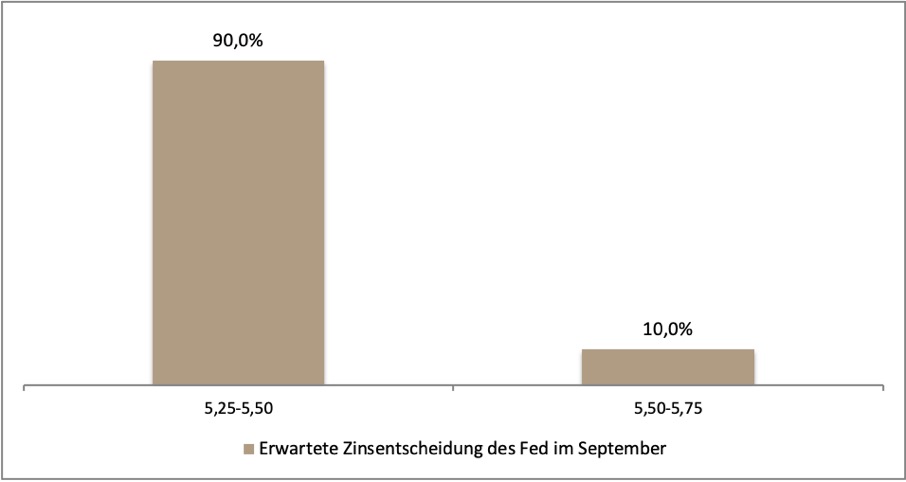

Zur Wochenmitte wurde an den Aktienmärkten dagegen noch im Zuge der veröffentlichten US-Inflationsrate gefeiert. Die Teuerung legte im Juli um 3.2 Prozent und damit weniger als die von Analysten im Schnitt erwarteten 3.3 Prozent zu. Für das Gros der Investoren wurde damit das Ende des Zinserhöhungszyklus oder zumindest einer Zinspause eingeläutet. (Quelle: Refinitiv, Medienbericht, 10.08.2023) Dies spiegelt sich auch in den Erwartungen wider. Gingen laut dem CME Fed Watch Tool Anfang August noch ein Fünftel der Volkswirte von einer weiteren Zinserhöhung im September aus, ist es jetzt nur noch ein Zehntel. Ein erster Schritt nach unten wird mehrheitlich im März 2024 erwartet. Rund 36 Prozent der Befragten Ökonomen sehen dann die Zinsspanne um 25 Basispunkte auf 5.00 bis 5.25 Prozent absinken. (Quelle: CME Fed Wacht Tool, Stand: 11.08.2023)

Doch zurück in die Gegenwart: Ganz in Stein gemeisselt ist der Zinsgipfel noch nicht. Die Chefin des Fed-Bezirks San Francisco, Mary Daly, äusserte sich in einem Interview skeptisch und erklärte, die Notenbank hätte noch mehr Arbeit vor sich. „Die Fed ist fest entschlossen, die Inflationsrate auf ihr Zwei-Prozent-Ziel zu drücken“, so die Daly. (Quelle: Refinitiv, Medienbericht, 10.08.2023) Bis zur nächsten Sitzung gilt es also noch weitere Daten auszuwerten. Diesbezüglich kam es am Freitag mit den veröffentlichten Erzeugerpreisen zu einem Rückschlag für die Befürworter einer lockeren Geldpolitik. Die Preise legten im Juli aufgrund von steigenden Kosten für Dienstleistungen unerwartet um 0.8 Prozent im Vergleich zum Vorjahresmonat zu. Die Zahlen dienen generell als frühes Signal für die Entwicklung der Verbraucherpreise. (Quelle: Refinitiv, Medienbericht, 10.08.2023)

Wichtige Daten

In der neuen Woche wird es noch zu weiteren Hinweise kommen. Ganz oben stehen dabei die Mitschriften der Fed-Sitzung im Juli. Das Protokoll wird am Mittwoch veröffentlicht und wird zeigen, wie das Team um Fed-Chef Jerome Powell die Chancen und Risiken der aktuellen Geldpolitik gewichten. Wie es um die Konjunktur der grössten Volkswirtschaft der Welt bestellt ist, zeigen die Einzelhandelsumsätze am Dienstag. Geschätzt wird ein Anstieg im Juli um 0.1 Prozent. Apropos Konjunktur, diesbezüglich kommt es auch auf dem alten Kontinent zu einem interessanten Ereignis. Am Mittwoch steht das Bruttoinlandsprodukt (BIP) für das zweite Quartal in der Eurozone auf dem Terminkalender. Erwartet wird ein Plus von 0.3 Prozent zum Vormonat und 0.6 Prozent in Relation zum Vorjahreswert. Daneben veröffentlicht das Mannheimer Forschungsinstitut ZEW seine monatliche Umfrage unter Börsenprofis zu den Konjunkturaussichten. Experten gehen von einem weiteren Rückgang aus. Neben den Wirtschaftsdaten stehen auch die für Freitag geplanten Inflationsdaten für den gemeinsamen Währungsraum im Fokus. Es wird damit gerechnet, dass die erste Schätzung des EU-Statistikamts mit einem Anstieg um 5.3 Prozent im Juli bestätigt wird. EZB-Chefin Christine Lagarde macht ebenso wie ihr Kollege in Übersee die weitere Geldpolitik von den aktuellen Daten abhängig. (Quelle: Refinitiv, Medienbericht, 11.08.2023)

Auslaufende Berichtssaison

Von Unternehmensseite wird es dagegen allmählich ruhiger. Im SMI haben bereits 14 der 20 Mitglieder ihre Zahlen präsentiert. In der neuen Woche kommt mit Geberit ein weiterer hinzu. In den USA, wo bereits 84 Prozent der S&P 500-Unternehmen ihre Zwischenberichte vorgelegt haben, steht mit Walmart noch ein wichtiger Einzelhändler am Donnerstag auf der Agenda. Spannend wird es zudem von chinesischer Seite, hier werden inmitten der Querelen mit den USA die Tech-Grössen JD.com und Tencent berichten. Der dritte im Bunde, Alibaba, hat vergangene Woche bereits gut vorgelegt. Der Amazon-Konkurrent konnte einmal mehr die Erwartungen der Analysten übertreffen. (Quelle: Refinitiv, Medienbericht, 11.08.2023)

Erwartete Zinsentscheidung des Fed im September

Stand: 11.08.2023; Quelle: CME Fed Watch Tool

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

Stand: 11.08.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

| Datum | Uhrzeit | Land | Ereignis |

| 15.08.2023 | 01:50 | JP | Bruttoinlandsprodukt |

| 15.08.2023 | 04:00 | CN | Einzelhandelsumsätze |

| 15.08.2023 | 08:00 | UK | Arbeitslosenquote |

| 15.08.2023 | 08:30 | CH | Erzeuger- und Importpreise |

| 15.08.2023 | 11:00 | EZ | ZEW Umfrage Konjunkturerwartungen |

| 15.08.2023 | 14:30 | US | Einzelhandelsumsätze |

| 15.08.2023 | 14:30 | US | NY Empire State Produktionsindex |

| 15.08.2023 | k.A. | CH | Basilea Quartalszahlen |

| 15.08.2023 | k.A. | CH | Straumann Quartalszahlen |

| 16.08.2023 | 08:00 | UK | Verbraucherpreisindex |

| 16.08.2023 | 11:00 | EZ | Bruttoinlandsprodukt |

| 16.08.2023 | 10:00 | US | FOMC Protokoll |

| 16.08.2023 | k.A. | US | Cisco Quartalszahlen |

| 16.08.2023 | k.A. | CN | JD.com Quartalszahlen |

| 16.08.2023 | k.A. | CN | Tencent Quartalszahlen |

| 17.08.2023 | 14:30 | US | Erstanträge Arbeitslosenhilfe |

| 17.08.2023 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 17.08.2023 | k.A. | CH | Geberit Quartalszahlen |

| 17.08.2023 | k.A. | CH | Siegfried Quartalszahlen |

| 17.08.2023 | k.A. | US | Walmart Quartalszahlen |

| 18.08.2023 | 08:00 | UK | Einzelhandelsumsätze |

| 18.08.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 18.08.2023 | k.A. | CH | Emmi Quartalszahlen |

| 18.08.2023 | k.A. | US | Palo Alto Networks Quartalszahlen |

| 18.08.2023 | k.A. | CH | PSP Swiss Property Quartalszahlen |

USA vs. Europa: 1:0

07. August 2023

USA vs. Europa: 1:0

Eine ganze Reihe an negativen Meldungen sorgte in der vergangenen Woche dafür, dass die Optimisten rund um den Globus den Rückzug antraten. Insbesondere die Herabstufung der US-Kreditbonität, die zum Teil enttäuschenden Zwischenbilanzen von Unternehmen sowie die erneut hochkochende Angst vor weiteren Zinserhöhungen, setzte den Aktienmärkten zu. Um rund zwei Prozent ging es im Gleichmarsch mit SMI, S&P 500 und Nikkei 225 nach unten, der EURO STOXX 50 verlor gar knapp drei Prozent. Im Gegenzug sprang die Volatilität nach oben. Der VSMI Volatilitätsindex erhöhte sich um 16 Prozent und markierte den höchsten Stand seit zwei Monaten.*

Ein Trio im Fokus

Der Reihe nach: Fitch Ratings stufte die Bonität langfristiger US-Staatsanleihen von „AAA“ auf „AA+“ herab und folgte damit der Einschätzung von S&P. Dieses weitere Downgrade lässt sich nicht nur als Imageschaden für die grösste Volkwirtschaft der Welt werten, es zeigt auch, dass die US-Regierung ein Problem mit ihren Ausgaben hat. (Quelle: Refinitiv, Medienbericht, 02.08.2023) Noch wichtiger für Anleger sind aber die für die Fed relevanten Entwicklungen bei dem Dreigespann aus Wirtschaftswachstum, Inflation und Arbeitsmarkt. Letztgenannter sendete am Freitag eine leichte Entspannung. Während Analysten für den Juli mit der Schaffung von 200‘000 Stellen gerechnet hatten, sind es letztlich nur 187‘000 geworden. Allerdings ist der Teuerungsdruck weiter hoch und die überraschend deutlich gestiegenen Löhne sorgen diesbezüglich für keine Erleichterung. Die durchschnittlichen Stundenlöhne erhöhten sich Juli im Monatsvergleich um 0.4 Prozent, Ökonomen hatten einen Anstieg um lediglich 0.3 Prozent erwartet. (Quelle: dpa-AFX, Medienbericht, 04.08.2023) Dies wiederum liefert den Befürwortern einer restriktiveren Geldpolitik Argumente für eine mögliche erneute Zinserhöhung im September.

Europa schwächelt, USA stark

In der laufenden Bilanzsaison steht es nach etwas mehr als der Hälfte 1:0 für die USA. Während es in Europa zuletzt zu enttäuschenden Zahlenwerken kam, konnten US-Konzerne weiter punkten. So schrammten die beiden DAX-Konzerne Deutsche Post und BMW ebenso wie der dänische Containerriese Moeller-Maersk und auch die heimische Swisscom an den Erwartungen vorbei. In den USA überwogen im S&P 500 vergangene Woche einmal mehr die positiven Überraschungen. Infolgedessen meldete der Index höhere Gewinne für das zweite Quartal als noch zum Ende der Vorwoche. Der durchschnittliche Gewinnrückgang für das zweite Quartal beträgt aktuell 5.2 Prozent, verglichen mit einem Minus von 7.4 Prozent sieben Tage zuvor. (Quelle FactSet, Earnings Insight, 04.08.2023)

Insgesamt haben inzwischen 84 Prozent der Unternehmen im S&P 500 Ergebnisse für das abgelaufene Quartal gemeldet und von diesen konnten 79 Prozent die Gewinnerwartungen übertreffen. Dieser Anteil liegt über dem 5-Jahres-Durchschnitt von 77 Prozent und über dem Mittel der letzten zehn Jahre mit 73 Prozent. Sollte sich an diesem Wert nichts mehr ändern, wäre dies der höchste Prozentsatz seit dem dritten Quartal 2021. (Quelle FactSet, Earnings Insight, 04.08.2023)

Firmenbilanzen und Konjunkturdaten bleiben im Fokus

Die ganz grossen Namen stehen in der Bilanzsaison in den USA in der neuen Woche nicht mehr im Terminkalender. Zu den wichtigsten Zahlensets zählen jene von Palantir, Trend Micro und Walt Disney. Dagegen wird in Deutschland eine Flut an Zwischenberichten aus dem DAX, dazu zählen der Versicherer Allianz, der Versorger E.ON, die Deutsche Telekom und die Porsche Holding, die Investoren auf Trab halten. Hierzulande wird es beim Assekuranzkonzern Zurich Insurance spannend, der am Donnerstag die Bücher öffnen wird.

Ansonsten dürfte der Fokus der Marktteilnehmer weiterhin auf der Wirtschafts- und Inflationsentwicklung bleiben, um einschätzen zu können, wie die künftige Geldpolitik beiderseits des Atlantiks aussehen könnte. Dazu werden wegweisende Daten veröffentlicht: Am Dienstag stehen die endgültigen deutschen Verbraucherpreise für den Juli auf dem Plan, am Donnerstag folgen die Zahlen aus Übersee. Ebenso wie bei den Firmenergebnissen und dem Wirtschaftswachstum dürfte die USA auch hier die Nase vorne haben. Jenseits des Atlantiks wird mit einer Teuerung von 0.2 Prozent gegenüber dem Vormonat gerechnet, für die grösste Volkswirtschaft der Eurozone werden dagegen 0.3 Prozent veranschlagt. Die Beratungsfirma Sentix misst derweil die Stimmung unter den Börsianern in der Eurozone und hat zu Beginn der neuen Woche gute Nachrichten. Der Index legte im August um 3,6 Zähler auf minus 18,9 Punkte zu, das war der erste Anstieg nach drei Rückgängen in Folge. Ökonomen hatten mit einem weiteren Rücksetzer auf minus 24,3 Zähler gerechnet. (Quelle: Definitiv, Medienbericht, 07.08.2023). Am Dienstag steht die chinesische Handelsbilanz auf der Agenda. Hier wird es spannend, wie die Konjunkturflaute von wichtigen Handelspartnern auf den Exportweltmeister durchgeschlagen hat. Am Donnerstag werden dann noch die Daten zum britischen Bruttoinlandsprodukt im zweiten Quartal veröffentlicht. Gegenüber dem Vorjahr wird mit einem Plus von 0.2 Prozent gerechnet, im Vergleich zum Vorquartal mit einer Stagnation. (Quelle: Refinitiv, Medienbericht, 28.07.2023)

Erwartete Gewinnentwicklung im S&P 500

Stand: 04.08.2023; Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 07.08.2023 | 07:45 | CH | Arbeitslosenquote |

| 07.08.2023 | 10:30 | EZ | Sentix Investorenvertrauen |

| 07.08.2023 | k.A. | US | Palantir Quartalszahlen |

| 07.08.2023 | k.A. | DE | Siemens Energy Quartalszahlen |

| 08.08.2023 | 05:00 | CN | Handelsbilanz |

| 08.08.2023 | 08:00 | DE | Verbraucherpreisindex |

| 08.08.2023 | k.A. | CH | Galenica Quartalszahlen |

| 08.08.2023 | k.A. | DE | Porsche Holding Quartalszahlen |

| 08.08.2023 | k.A. | US | Trend Micro Quartalszahlen |

| 08.08.2023 | k.A. | US | Under Armour Quartalszahlen |

| 09.08.2023 | 03:30 | CN | Verbraucherpreisindex |

| 09.08.2023 | k.A. | DE | Continental Quartalszahlen |

| 09.08.2023 | k.A. | DE | E.ON Quartalszahlen |

| 09.08.2023 | k.A. | US | Walt Disney Quartalszahlen |

| 10.08.2023 | 14:30 | US | Folgeanträge auf Arbeitslosenhilfe |

| 10.08.2023 | 14:30 | US | Verbraucherpreisindex |

| 10.08.2023 | k.A. | DE | Allianz Quartalszahlen |

| 10.08.2023 | k.A. | DE | Deutsche Telekom Quartalszahlen |

| 10.08.2023 | k.A. | DE | Henkel Quartalszahlen |

| 10.08.2023 | k.A. | DE | RWE Quartalszahlen |

| 10.08.2023 | k.A. | DE | Siemens Quartalszahlen |

| 10.08.2023 | k.A. | CH | Zurich Insurance Quartalszahlen |

| 11.08.2023 | 08:00 | UK | Bruttoinlandsprodukt |

| 11.08.2023 | 14:30 | US | Erzeugerpreisindex |

| 11.08.2023 | 16:00 | US | Verbrauchervertrauen |

| 11.08.2023 | k.A. | DE | Varta Quartalszahlen |

| 12.08.2023 | k.A. | CH | EMS-Chemie Hauptversammlung |

Stand: 04.08.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

Sommerpause lässt auf sich warten

31. Juli 2023

Sommerpause lässt auf sich warten

Eine turbulente Woche liegt hinter Börsianern. Die Kurse hüpften im Zuge von Notenbankentscheidungen, Wirtschaftsdaten und Unternehmensbilanzen munter auf und ab. Unter dem Strich ging der SMI mit einem Plus von knapp einem Prozent aus dem Handel, die Wall Street, gemessen am Dow Jones Index, beendete die vergangenen fünf Tage mit einem etwas kleineren Anstieg um 0.6 Prozent.*

Unsicherer Ausblick

Die grösste Aufmerksamkeit zogen vergangene Woche die Währungshüter auf sich. Diese haben sowohl diesseits als auch jenseits des Atlantiks exakt das getan, was von ihnen im Vorfeld erwartet worden ist. EZB sowie auch die Federal Reserve hoben jeweils ihre Leitsätze noch einmal vor der Sommerpause um 0.25 Prozentpunkte an. Viel wichtiger als der tatsächliche geldpolitische Entscheid war allerdings der Ausblick. Dabei lag vor allem in den USA im Vorfeld die Hoffnung auf ein Ende des Zinserhöhungszyklus, nachdem sich das Zielband für den Leitzins mit 5.25 bis 5.50 Prozent inzwischen auf den höchsten Stand seit 22 Jahren befindet. Ganz so wie erhofft äusserte sich Fed-Chef Jerome Powell aber nicht. Er bekräftigte weiterhin den datenabhängigen Ansatz und liess damit die Tür für eine weitere Erhöhung im Herbst offen. (Quelle: Refinitiv, Medienberichte, 26.07.2023)

Dagegen wurde der restriktive Grundton der vorangegangenen EZB-Pressemitteilung etwas abgeschwächt. Ebenso wie ihr Amtskollege in den USA verfolgt auch Christine Lagarde eine datenbasierte Zinspolitik, gab sich aber auf Fragen nach einer möglichen Zinsanhebung im September etwas gelassener: „Wir könnten die Zinsen erhöhen, aber auch eine Pause einlegen.“ Hoffnung schöpft die EZB-Präsidentin aus der Tatsache, dass die verschärfenden Finanzierungsbedingungen zunehmend die Nachfrage dämpfen und der Preisdruck dadurch nachlassen könnte. Zwar gingen die Inflationsraten in den vergangenen Monaten tatsächlich bereits zurück, mit Werten über fünf Prozent liegt das EZB-Ziel aber noch weit entfernt. Ein klares Signal, dass nun der Zinsgipfel erreicht ist, lieferten letztendlich also beide Notenbanken nicht. (Quelle: Refinitiv, Medienbericht, 27.07.2023)

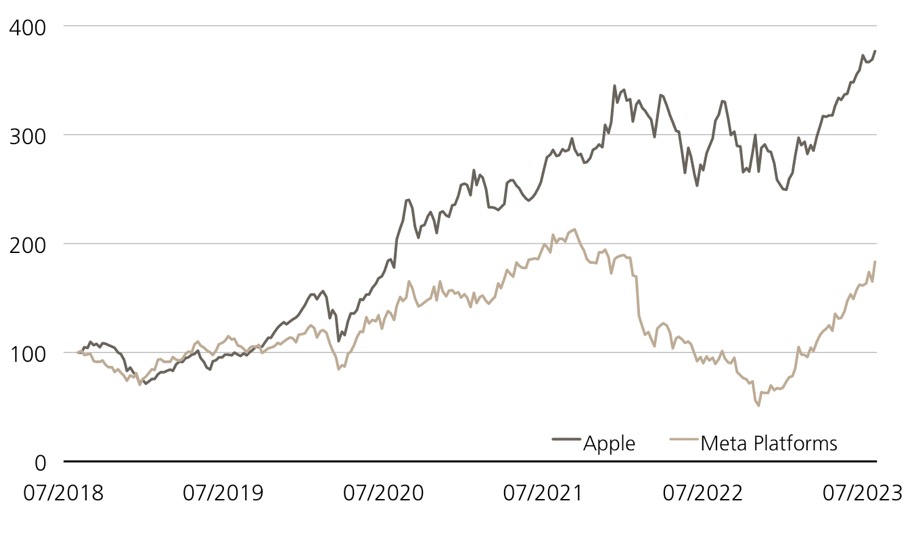

Unterschiedliches Wachstum

Deutliche Differenzen zeigen sich derweil beim Wirtschaftswachstum für das abgelaufene Quartal. Während Europas grösste Volkswirtschaft, Deutschland, keine Expansion von April bis Juni gelang, hat sich die Konjunktur in den USA überraschend stark präsentiert. Das BIP legte mit einer auf das Jahr hochgerechneten Rate von 2.4 Prozent gegenüber dem Vorquartal zu. Von Reuters befragte Ökonomen hatten ein Plus von 1.8 Prozent erwartet. (Quelle: Refinitiv, Medienbericht, 27.07.2023) Auch die Unternehmen konnten in Übersee mit ihren Bilanzen punkten. Dabei schnitten vor allem die Tech-Konzerne gut ab. Von Alphabet über Intel bis hin zu Meta lagen die Zahlensets über den Erwartungen. Letztgenannter konnte seine Werbeeinnahmen sogar stärker steigern als Konkurrent Alphabet. Nächste Woche steht mit Apple noch ein Highlight in der Bilanzsaison an. Der Tech-Riese wird Am Donnerstag seine Bücher öffnen.

Der in Zeichnung stehende BRC (Symbol: KOQTDU) mit einem Coupon von 11.00 Prozent p.a. fasst die beiden Tech-Grössen Apple und Meta zusammen und ermöglicht ein bedingt teilgeschütztes Investment, das bereits bei einem Seitwärtskurs respektive moderaten Kursrückgängen eine attraktive Rendite in Aussicht stellt. Der Risikopuffer beträgt bei Emission 50 Prozent. (Stand: 28.07.2023) Bitte beachten Sie: Der BRC ist nicht kapitalgeschützt. Notiert einer der Basiswerte während der Laufzeit einmal auf oder unter dem jeweiligen Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Prall gefüllter Terminkalender

Nicht nur in den USA geht die Berichtssaison in der neuen Woche weiter, auch hierzulande stehen erneut Zwischenberichte an, unter anderem von den beiden SMI-Mitgliedern Swisscom und Sika. Aber auch von konjunktureller Seite finden sich wichtige Termine im Kalender. Den Anfang macht das BIP für die Euro-Zone am Montag, bei dem nach zwei Minus-Quartalen ein geringfügiges Wachstum von 0.2 Prozent erwartet wird. Am selben Tag wird sich auch zeigen, wie sich die Verbraucherpreise im Juli im gemeinsamen Währungsraum entwickelt haben. Im Juni lag die Inflationsrate bei 5.5 Prozent. (Quelle: Refinitiv, Medienbericht, 28.07.2023)

In den USA steht unter anderem der Arbeitsmarkt im Fokus. Einer Umfrage von Reuters zufolge geht die Mehrzahl der Volkswirte für den Juli mit einer weiteren leichten Abkühlung des heiss gelaufenen Jobmarkts aus. Insgesamt sollen 184‘000 Stellen erschaffen worden sein, im Vormonat waren es noch 209‘000. Die Arbeitslosenquote für den Juli wird bei 3.6 Prozent erwartet. Auch von Notenbank-Seite ist diese Woche erneut etwas zu hören. So trifft sich die Bank of England (BoE) und berät über ihre Geldpolitik. Prognostiziert wird aufgrund der anhaltend hohen Inflation eine Anhebung um einen viertel Punkt auf 5.25 Prozent – das wäre der 14. Zinsschritt der BoE in Folge. Angesichts des prall gefüllten Terminkalenders ist eine Sommerpause für Anleger noch nicht drin. (Quelle: Refinitiv, Medienbericht, 28.07.2023)

Apple vs. Meta Platforms (5 Jahre, nur zu illustrativen Zwecken, Umbasierung auf 100%)

Stand: 28.07.2023; Quelle: Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

Stand: 28.07.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

| Datum | Uhrzeit | Land | Ereignis |

| 31.07.2023 | 11:00 | EZ | Bruttoinlandsprodukt |

| 31.07.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 31.07.2023 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 31.07.2023 | k.A. | NL | Heineken Quartalszahlen |

| 01.08.2023 | 03:45 | CN | Einkaufsmanagerindex |

| 01.08.2023 | 11:00 | EZ | Arbeitslosenquote |

| 01.08.2023 | 16:00 | US | Einkaufsmanagerindex |

| 01.08.2023 | k.A. | US | Pfizer Quartalszahlen |

| 01.08.2023 | k.A. | US | Starbucks Quartalszahlen |

| 01.08.2023 | k.A. | JP | Toyota Quartalszahlen |

| 02.08.2023 | 09:00 | CH | SECO Verbraucherklima |

| 02.08.2023 | 09:30 | CH | SWME Einkaufsmanagerindex |

| 02.08.2023 | k.A. | US | PayPal Quartalszahlen |

| 02.08.2023 | k.A. | DE | Siemens Quartalszahlen |

| 03.08.2023 | 08:30 | CH | Verbraucherpreisindex |

| 03.08.2023 | 10:00 | EZ | S&P Global PMI Gesamtindex |

| 03.08.2023 | 13:00 | GB | BoE Zinssatzentscheidung |

| 03.08.2023 | 15:45 | US | S&P Global PMI Gesamtindex |

| 03.08.2023 | k.A. | US | Apple Quartalszahlen |

| 03.08.2023 | k.A. | DE | BMW Quartalszahlen |

| 03.08.2023 | k.A. | DE | Infineon Quartalszahlen |

| 03.08.2023 | k.A. | CH | Lufthansa Quartalszahlen |

| 03.08.2023 | k.A. | US | Moderna Quartalszahlen |

| 03.08.2023 | k.A. | CH | Swisscom Quartalszahlen |

| 04.08.2023 | 11:00 | EZ | Einzelhandelsumsätze |

| 04.08.2023 | 14:30 | US | Arbeitslosenquote |

| 04.08.2023 | k.A. | DE | Commerzbank Quartalszahlen |

| 04.08.2023 | k.A. | CH | Sika Quartalszahlen |

| 04.08.2023 | k.A. | US | Vonovia Quartalszahlen |

Ein packendes Trio: Bilanzen, Zinsen und Konjunktur

24. Juli 2023

Ein packendes Trio: Bilanzen, Zinsen und Konjunktur

Turbulent fiel der Start in die Berichtssaison hierzulande aus. Mit ABB, Givaudan, Lonza, Novartis und Richemont haben bereits in der ersten Woche ein Viertel der SMI-Konzerne ihre Bücher offengelegt. Mit durchwachsenden Ergebnissen: Der Luxusgüterkonzern Richemont hat den Zahlenreigen eröffnet und die Umsatzerwartungen verfehlt, Givaudan ebenso, die Ergebnisprognosen aber übertroffen. Lonza wiederum schockte mit einer Umsatz- und Gewinnwarnung. Die bisherigen Highlights lieferten ABB und Novartis. Erstgenannter Industriekonzern schnitt geringfügig besser ab und konkretisierte sein Margenziel, Pharmariese Novartis konnte die Erwartungen klar übertreffen und schraubte zudem die Ziele deutlich nach oben. (Quellen: AWP, Medienberichte, 17. – 21.07.2023) Bei der Novartis-Aktie führten die guten Nachrichten zu einem Wochenplus von mehr als sieben Prozent, wodurch auch der SMI die vergangenen fünf Handelstage unter dem Strich mit einem leichten Plus beenden konnte.*

Ein spannendes Quintett

In der neuen Woche läuft die Berichtssaison mit ungemindertem Tempo weiter. Erneut werden fünf Grosskonzerne Einblick in ihre Geschäftsbücher gewähren: Julius Bär, Kühne & Nagel, Logitech sowie die beiden Schwergewichte Nestlé und Roche. Zum Jahresauftakt lieferte letztgenanntes Duo gemischte Ergebnisse. Während der Hersteller von Produkten wie Nespresso, Maggi oder KitKat dank Preiserhöhungen die Wachstumserwartungen übertreffen konnte, legte Roche den Rückwärtsgang ein. Auch für das Gesamtjahr sieht der Pharmakonzern bis dato bei Umsatz und Gewinn keine Steigerungsmöglichkeiten. (Quelle: Refinitiv, Medienberichte, 25./26.04.2023) Man darf also gespannt sein, ob das Management zum Halbjahr mehr Zuversicht versprüht.

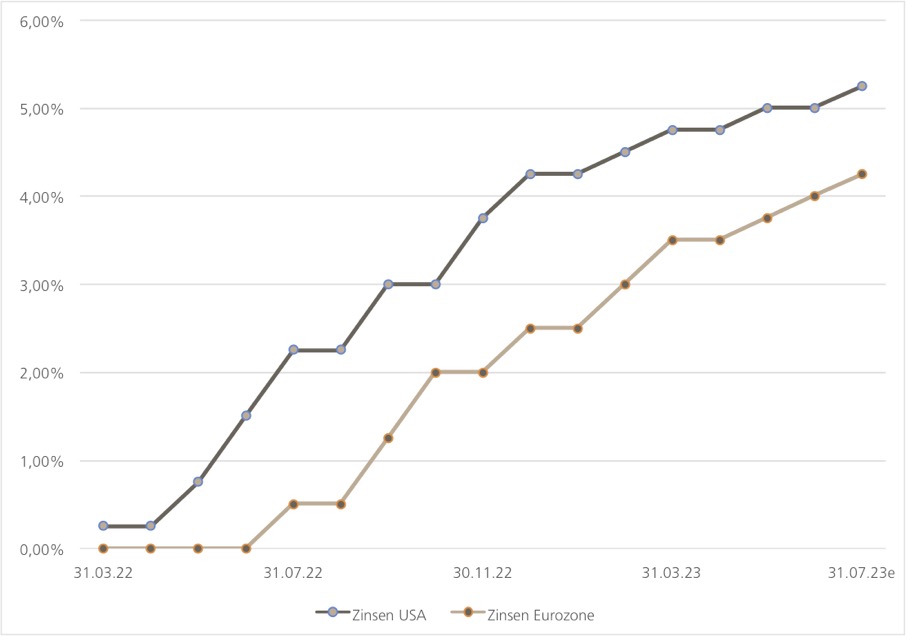

Den Notenbanken gehört die Bühne

Neben der Vielzahl an Quartalsergebnissen stehen in der neuen Woche vor allem zwei Personen im Rampenlicht auf den Kapitalmärkten: Christine Lagarde und Jerome Powell. Die beiden Notenbank-Vorsitzenden werden zur Mitte der Woche mit ihren Mitgliedern über ihre weitere Geldpolitik beraten. Acht Mal hat die EZB bereits die Zinszügel angezogen, ganze zehn Mal die Federal Reserve. Und bei beiden Notenbanken erwarten Ökonomen auf der letzten Zinssitzung vor der Sommerpause mehrheitlich eine weitere Anhebung von einem Viertel Prozentpunkt. Bei einer jüngsten Zins-Umfrage der Nachrichtenagentur Reuters gingen alle 75 Volkswirte von einem solchen Schritt aus. Der Hauptrefinanzierungssatz würde damit auf 4.25 Prozent klettern. (Quelle: Refinitiv, Medienbericht, 21.07.2023)

In den USA würde eine Steigerung um 25 Basispunkte das Zinsniveau auf eine Spanne von 5.25 bis 5.50 Prozent hieven. Danach könnte aber Schluss sein. Laut dem CME FedWatch Tool geht lediglich eine Minderheit von 16 Prozent davon aus, dass das Fed im September noch einmal nachlegt. Allerdings ist ein Zinsgipfel noch nicht in Stein gemeisselt, die US-Währungshüter selbst hatten in ihrem Ausblick Mitte Juni signalisiert, dass es zur Bekämpfung der hohen Inflation noch bis zu zwei Anhebungen für dieses Jahr geben könnte. Die EZB gab wiederum für ihre nachfolgende Zinssitzung am 14. September noch keine klaren Hinweise über die weitere Strategie. Ein Grund für das Zögern könnten die zunehmenden Sorgen um die wirtschaftliche Lage sein. Daher werden Marktteilnehmer der EZB-Präsidentin Lagarde vor allem bei der Pressekonferenz nach dem Zinsbeschluss an den Lippen hängen, um weitere Schlüsse ziehen zu können. (Quelle: Refinitiv, Medienbericht, 21.07.2023)

Konjunkturtermine runden die Woche ab

Mit Unternehmensbilanzen und den gewichtigen Notenbanksitzungen, neben EZB und Fed trifft sich auch die Bank of Japan, um über eine mögliche Ausweitung des Toleranzbands für zehnjährige japanische Staatsanleihen zu beraten, stehen noch weitere Konjunkturtermine in dem prall gefüllten Kalender. In den USA wird unter anderem das Bruttoinlandsprodukt für das zweite Quartal am Donnerstag veröffentlicht. Der Konsens geht nach zwei Prozent annualisiertem Wachstum zum Jahresauftakt von einer leichten Abschwächung auf 1.8 Prozent aus. Einblick in die konjunkturelle Verfassung der Euro-Zone werden unter anderem der Einkaufsmanagerindex für den gemeinsamen Währungsraum, der am Montag veröffentlicht wird, sowie das Ifo-Geschäftsklima für die deutsche Wirtschaft am Dienstag geben. In beiden Fällen wird mit sinkenden Werten gerechnet. (Quelle: Refinitiv, Medienbericht, 21.07.2023)

Zinsentwicklung: Eurozone vs. USA

Stand: 21.07.2023; Quellen: Fed, EZB; e = erwartet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 24.07.2023 | 10:00 | EZ | Einkaufsmanagerindex |

| 24.07.2023 | 10:30 | GB | Einkaufsmanagerindex |

| 24.07.2023 | 14:30 | US | Chicago Fed Aktivitätsindex |

| 24.07.2023 | 15:45 | US | Einkaufsmanagerindex |

| 24.07.2023 | k.A. | CH | Julius Bär Quartalszahlen |

| 25.07.2023 | 10:00 | DE | Ifo Geschäftsaussichten |

| 25.07.2023 | 16:00 | US | Richmond Fed Produktionsindex |

| 25.07.2023 | 16:00 | US | Verbrauchervertrauen |

| 25.07.2023 | k.A. | US | Alphabet Quartalszahlen |

| 25.07.2023 | k.A. | CH | Kühne & Nagel Quartalszahlen |

| 25.07.2023 | k.A. | CH | Lindt Quartalszahlen |

| 25.07.2023 | k.A. | CH | Logitech Quartalszahlen |

| 25.07.2023 | k.A. | US | Microsoft Quartalszahlen |

| 26.07.2023 | 10:00 | CH | ZEW Umfrage Konjunkturerwartungen |

| 26.07.2023 | 16:00 | US | Verkäufe neuer Häuser |

| 26.07.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 26.07.2023 | 20:00 | US | Fed Zinssatzentscheidung |

| 26.07.2023 | 20:30 | US | FOMC Pressekonferenz |

| 26.07.2023 | k.A. | FR | Airbus Quartalszahlen |

| 26.07.2023 | k.A. | DE | Deutsche Bank Quartalszahlen |

| 26.07.2023 | k.A. | US | Porsche Quartalszahlen |

| 27.07.2023 | 09:00 | DE | Gfk Verbrauchervertrauen |

| 27.07.2023 | 14:15 | EZ | EZB Zinssatzentscheidung |

| 27.07.2023 | 14:30 | US | Bruttoinlandsprodukt |

| 27.07.2023 | 14:45 | EZ | EZB Pressekonferenz |

| 27.07.2023 | k.A. | US | Amazon Quartalszahlen |

| 27.07.2023 | k.A. | US | Intel Quartalszahlen |

| 27.07.2023 | k.A. | CH | Nestlé Quartalszahlen |

| 27.07.2023 | k.A. | CH | Roche Quartalszahlen |

| 27.07.2023 | k.A. | DE | VW Quartalszahlen |

| 28.07.2023 | 05:00 | JP | BoJ Zinssatzentscheidung |

| 28.07.2023 | 08:00 | JP | BoJ Pressekonferenz |

| 28.07.2023 | 08:00 | CH | KOF Leitindikator |

| 28.07.2023 | 11:00 | EZ | Verbrauchervertrauen |

| 28.07.2023 | 15:45 | US | Chicago Einkaufsmanagerindex |

| 28.07.2023 | 16:00 | US | Reuters/Uni Michigan Verbrauchervertrauen |

| 28.07.2023 | k.A. | DE | BASF Quartalszahlen |

| 28.07.2023 | k.A. | CH | Clariant Quartalszahlen |

| 28.07.2023 | k.A. | US | Procter & Gamble Quartalszahlen |

Stand: 21.07.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

Von Bilanzen, Kurszielen und Zinsentscheidungen

17. Juli 2023

Von Bilanzen, Kurszielen und Zinsentscheidungen

Mit den Zwischenberichten von JPMorgan, Wells Fargo und Citigroup ist am vergangenen Freitag der Startschuss in die Berichtssaison zum zweiten Quartal gefallen. Die Zahlenkränze lieferten ein gemischtes Bild: Während JPMorgan und Wells Fargo Gewinnsprünge erzielen konnten, legte die Citigroup den Rückwärtsgang ein. Zudem haben zurückhaltende Ausblicke der Institute etwas auf die Stimmung gedrückt. (Quelle: Refinitiv, Medienbericht, 14.07.2023)

Kurs und Ziel Differenzen

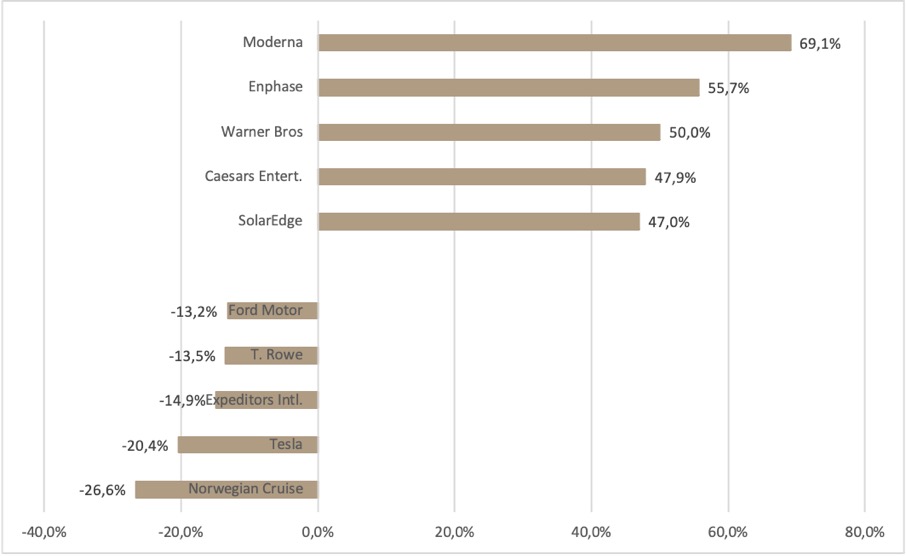

In der neuen Woche richtet sich der Fokus nun nicht mehr nur auf die Banken, sondern auch viele andere Branchen starten in die Zahlensaison. Aus dem Technologiesektor werden Schwergewichte wie ASML, SAP und Tesla Einblick in ihre Bücher gewähren, aus der Chemieindustrie Lonza und Givaudan und im Gesundheitswesen stehen BB Biotech und Novartis im Mittelpunkt. Apropos Gesundheit: Nach einer aktuellen Analyse von FactSet weist derzeit der Pharma- und Biotech-Konzern Moderna den höchsten Abstand zwischen aktuellen Kurs und durchschnittlichem Kursziel der Analysten im S&P 500 auf. Auf satte 69 Prozent beläuft sich die Differenz. Aber auch bei Enphase und Warner Bros zeigt sich ein Abschlag von mehr als der Hälfte. Andere Titel notieren dagegen deutlich über den Prognosen, angeführt von Norwegian Cruise und Tesla, bei den sich die Prämien auf mehr als ein Fünftel belaufen (siehe Grafik).* (Quelle: FactSet, Medienmitteilung, 10.07.2023)

Konservatives Biotech-Investment

Zurück zu Moderna: Der in diesem Jahr emittierte BRC (Symbol: KNNLDU) mit einem Coupon von 13.25 Prozent p.a. lässt ein bedingt teilgeschütztes Investment zu, das bereits bei einem Seitwärtskurs respektive moderaten Kursrückgängen im Basiswert eine attraktive Rendite in Aussicht stellt. (Stand: 12.05.2023) Folglich muss der Biotech-Titel nicht auf das von den Analysten ausgegebene Kursziel steigen, um am Ende einen Gewinn von 17.2 Prozent abzuwerfen. Hinzu kommt, dass die tief angesiedelte Barriere bei 82.17 US-Dollar (rund 32% vom aktuellen Kurs entfernt) nur zum Schlussfixing am 8. Februar 2024 aktiv ist (European-Variante). Bitte beachten Sie: Der BRC ist nicht kapitalgeschützt. Notiert der Basiswert am Ende der Laufzeit unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz der UBS AG verloren gehen kann.**

Kurse rauf, Gewinne runter

Grundsätzlich ist die Analystenzunft aber positiv für den Gesamtmarkt gestimmt. Der Konsens geht davon aus, dass der S&P 500 in den kommenden zwölf Monaten auf 4‘823 Punkte klettern wird, das entspricht einem Plus von 7.0 Prozent.* Dabei sieht es für die Gewinne der Unternehmen weniger berauschend aus. Stand heute wird für den S&P 500 im zweiten Quartal ein Ergebnisrückgang von 7.1 Prozent im Jahresvergleich erwartet, zum Start des Vierteljahres war lediglich von einem Minus von 4.7 Prozent ausgegangen worden. Sollte 7.1 Prozent auch der tatsächliche Rückgang für die Periode zwischen April und Juni sein, wäre dies der grösste vom Index gemeldete Gewinnschwund seit dem zweiten Quartal 2020, als die Lockdowns in Folge des Corona-Virus in den Büchern der Konzerne durchschlugen. Zudem wäre es auch das dritte Quartal in Folge, in dem der Index einen Ergebnisrückgang meldet. (Quelle: FactSet, Earnings Insight, 14.07.2023)

Was sonst noch ansteht

Neben dem Start in die Bilanzsaison stehen in der neuen Woche auch noch wichtige Konjunkturdaten auf der Agenda. Den Anfang machten am Montagfrüh die Zahlen zum Wirtschaftswachstum in China. Das Bruttoinlandsprodukt (BIP) ist zwar von April bis Juni um 6.3 Prozent im Vergleich zum Vorjahreszeitraum gewachsen, im Quartalsvergleich zeigt die Kurve allerdings nach unten. Hier kam das BIP lediglich um 0.8 Prozent – nach 2.2 Prozent in den ersten drei Monaten – voran. (Quelle: Refinitiv, Medienbericht, 17.07.2023) Wie die Wirtschaft in den USA läuft, zeigen unter anderem die Zahlen zu den Einzelhandelsumsätzen und der Industrieproduktion am Dienstag. Für die Einzelhandelsumsätze im Juni prognostizieren die Ökonomen ein Plus von 0.4 Prozent gegenüber dem Mai. Aus der Euro-Zone steht am Donnerstag das Konsumentenvertrauen im Fokus der Investoren. (Quelle: Refinitiv, Medienbericht, 14.07.2023)

Am selben Tag entscheidet auch die Notenbank in China über ihre künftige Zinspolitik. Vor einem Monat hatte die Peoples Bank of China (PBoC) überraschend einen zentralen Leitzinssatz, den Sieben-Tages-Reposatz, von 2.0 auf 1.9 Prozent gesenkt. Auch auf der anstehenden Sitzung könnte es zu weiteren Lockerungen kommen. Je nach der konjunkturellen Lage und der Preisentwicklung werde die chinesische Zentralbank ihre verschiedenen geldpolitischen Werkzeuge umfassend einsetzen, heisst es von Seiten der PBoC. (Quelle: Refinitiv, Medienbericht, 14.07.2023) Es dürfte also spannend werden, wie tief die Währungshüter in die Instrumentenkiste greifen werden.

Top/Flops S&P 500: Differenz zwischen Kursziel und aktuellem Kurs

Diagramm-Erklärung: Positive Werte deuten auf einen Aktienkurs hin, der unter den Kurszielen von Analysten steht. Bei den negativen Werten besteht demnach ein Aktienkurs, der höher als das jeweilige Analysten-Kursziel ist. Stand: 14.07.2023; Quelle: FactSet

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest

Wichtige Termine

Stand: 14.07.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]

| Datum | Uhrzeit | Land | Ereignis |

| 17.07.2023 | 04:00 | CN | Bruttoinlandsprodukt |

| 17.07.2023 | 14:30 | US | NY Empire State-Produktionsindex |

| 18.07.2023 | 14:30 | US | Einzelhandelsumsätze |

| 18.07.2023 | 14:30 | CA | Verbraucherpreisindex |

| 18.07.2023 | 15:15 | US | Industrieproduktion |

| 18.07.2023 | k.A. | US | Bank of America Quartalszahlen |

| 18.07.2023 | k.A. | CH | Novartis Quartalszahlen |

| 19.07.2023 | 08:00 | GB | Verbraucherpreisindex |

| 19.07.2023 | 11:00 | EZ | Verbraucherpreisindex |

| 19.07.2023 | 14:30 | US | Baugenehmigungen |

| 19.07.2023 | k.A. | NL | ASML Quartalszahlen |

| 19.07.2023 | k.A. | US | IBM Quartalszahlen |

| 19.07.2023 | k.A. | US | Netflix Quartalszahlen |

| 19.07.2023 | k.A. | US | Tesla Quartalszahlen |

| 20.07.2023 | 03:15 | CN | PBoC Zinssatzentscheidung |

| 20.07.2023 | 08:00 | CH | Exporte/Importe |

| 20.07.2023 | 14:30 | US | Erstanträge Arbeitslosenunterstützung |

| 20.07.2023 | 14:30 | US | Philly-Fed-Herstellungsindex |

| 20.07.2023 | 16:0= | EZ | Konsumentenvertrauen |

| 20.07.2023 | k.A. | CH | Georg Fischer Quartalszahlen |

| 20.07.2023 | k.A. | CH | Givaudan Quartalszahlen |

| 20.07.2023 | k.A. | US | Nokia Quartalszahlen |

| 20.07.2023 | k.A. | DE | SAP Quartalszahlen |

| 20.07.2023 | k.A. | CH | Temenos Quartalszahlen |

| 21.07.2023 | 01:30 | JP | Verbraucherpreisindex |

| 21.07.2023 | 08:00 | UK | Einzelhandelsumsätze |

| 21.07.2023 | k.A. | CH | BB Biotech Quartalszahlen |

| 21.07.2023 | k.A. | CH | Lonza Quartalszahlen |

Eine heisse Phase

10. Juli 2023

Eine heisse Phase

Der US-Arbeitsmarkt hat im Juni 2023 etwas an Dynamik verloren. Ausserhalb der Landwirtschaft entstanden laut dem am Freitag veröffentlichten „Nonfarm-Payroll“-Report der Regierung 209’000 neue Jobs. Ökonomen hatten im Schnitt mit 225’000 zusätzlichen Stellen gerechnet. Derweil ist die Arbeitslosenrate auf 3.6 Prozent, von 3.7 Prozent im Mai 2023 gefallen. Der durchschnittliche Stundenlohn ging im Berichtsmonat um 0.4 Prozent nach oben. Während der Woche hatte ADP noch ein etwas anderes Bild gezeichnet: Dem Stellenvermittler zufolge hat die Privatwirtschaft in den USA im Juni 2023 annähernd eine halbe Million Arbeitskräfte geschaffen. Diese Zahl lag um mehr als die Hälfte über dem Konsens. (Quelle: Refinitiv, Medienberichte, 06.07.2023, 08.07.2023)

Wall Street auf Berg- und Talfahrt

Vor dem Wochenende konnten sich die Investoren keinen richtigen Reim auf die aktuellen Daten vom Arbeitsmarkt machen. An der Wall Street drehte der S&P 500® Index nach einer schwachen Eröffnung nach oben. Später übernahmen jedoch wieder die Bären das Zepter, so dass der US-Leitindex die Handelssitzung knapp im Minus beendete. Auf Wochensicht stand für den S&P 500® ein Abschlag von 1.2 Prozent zu Buche.* Ein Dreh- und Angelpunkt für die weiteren Aussichten bleibt die Geldpolitik. Trotz des durchwachsenen Arbeitsmarktberichtes rechnet der Konsens damit, dass die US-Notenbank Ende Monat die Zinsen ein weiteres Mal erhöht. Dem CME Fed Watch Tool zufolge steigt die Schlüsselrate mit einer Wahrscheinlichkeit von 92.4 Prozent um 25 Basispunkte auf die neue Spanne von 5.25 Prozent bis 5.50 Prozent. Vor einem Monat lag diese Quote noch deutlich tiefer bei knapp 53 Prozent. (Quelle: CME Fed Watch Tool, Internetabfrage am 10.07.2023)

In der neuen Woche könnte der Konsens ein weiteres Mal in Bewegung kommen. Am Mittwoch veröffentlicht das U.S. Bureau of Labor Statistics den Consumer Price Index (CPI) für den Juni 2023. Ökonomen gehen davon aus, dass die Teuerung in den Staaten nachgelassen hat. Sie erwarten im Schnitt einen Anstieg des CPI gegenüber dem Vorjahresmonat um 3.1 Prozent. Im Mai 2023 hatte die US-Inflation 4.0 Prozent betragen. Viel Beachtung dürfte auch die Kernrate finden – hier bleiben die besonders schwankungsanfälligen Lebensmittel- und Energiepreise aussen vor. Laut dem Reuters-Konsens ist der Core CPI im Juni 2023 auf Jahressicht um 5.0 Prozent gestiegen. Damit würde diese Rate um 0.3 Prozentpunkte geringer ausfallen, als noch im Mai 2023. (Quelle: Refinitiv, Medienbericht, 07.07.2023)

US-Banken im Fokus

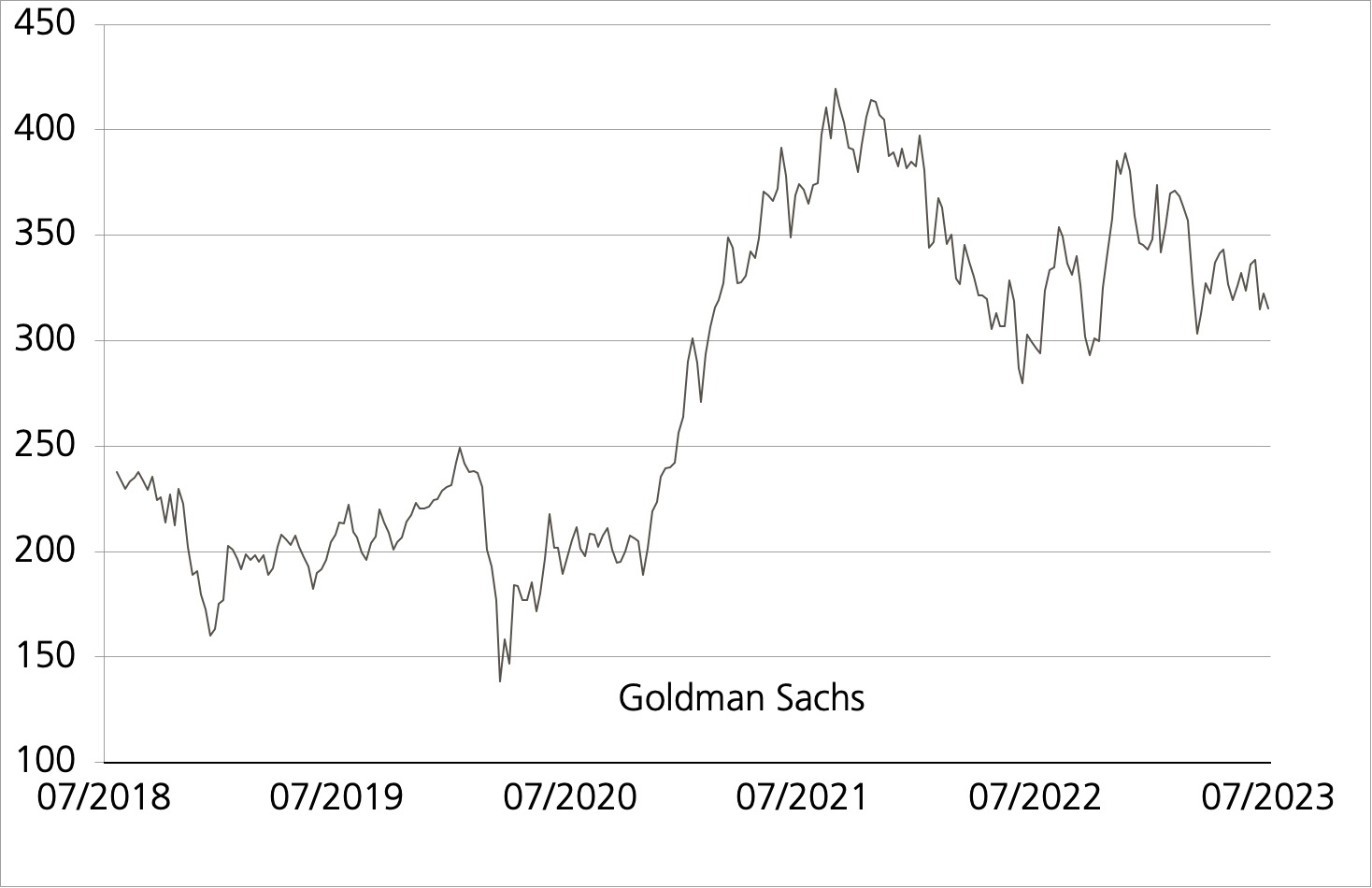

Zusätzlich zur permanenten Diskussion um die weitere Geldpolitik kommt nun die nächste Berichtssaison auf die Investoren zu. Traditionell melden sich dabei an der Wall Street zunächst die Banken zu Wort. Am Freitag legen zeitgleich J.P. Morgan Chase, Wells Fargo und Citigroup ihre Zwischenberichte vor. Am 19. Juli 2023 reiht sich Goldman Sachs in den Zahlenreigen ein. Genau bis zu diesem Termin steht auf UBS KeyInvest ein Barrier Reverse Convertible (Symbol: KOOFDU)** auf die Grossbank in der Zeichnung. Eine Couponzahlung in Höhe von 9.25 Prozent jährlich kommt hier mit der Barriere von 60 Prozent der Anfangsfixierung zusammen (Stand: 10.07.2023).

Allerdings ist der BRC nicht kapitalgeschützt. Notiert Goldman Sachs während der Laufzeit einmal auf oder unter dem Kick-In Level (Barriere), ist mit Verlusten zu rechnen. Zudem trägt der Anleger das Emittentenrisiko, so dass das eingesetzte Kapital – unabhängig von der Entwicklung des Basiswertes – im Falle einer Insolvenz der UBS AG verloren gehen kann.

Goldman Sachs (5 Jahre, Angaben in USD)*

Stand: 07.07.2023; Quelle: UBS AG, Refinitiv

*Bitte beachten Sie, dass vergangene Wertentwicklungen keine Indikationen für künftige Wertentwicklungen sind.

**Die Produktdokumentation, d.h. der Prospekt und das Basisinformationsblatt (BIB), sowie Informationen zu Chancen und Risiken, finden Sie unter: ubs.com/keyinvest.

Wichtige Termine

| Datum | Uhrzeit | Land | Ereignis |

| 11.07.2023 | 11:00 | DE | ZEW Index Juli 2023 |

| 12.07.2023 | 14:30 | US | Konsumentenpreise Juni 2023 |

| 12.07.2023 | 17:40 | CH | Flughafen Zürich Verkehrszahlen Juni 2023 |

| 13.07.2023 | 07:00 | CH | Barry Callebaut Quartalszahlen |

| 13.07.2023 | 11:00 | EZ | Industrieproduktion Mai 2023 |

| 13.07.2023 | 14:30 | US | Delta Air Lines Quartalszahlen |

| 13.07.2023 | 14:30 | US | PepsiCo Quartalszahlen |

| 13.07.2023 | 14:30 | US | Produzentenpreise Juni 2023 |

| 13.07.2023 | 17:45 | CH | Partners Group Semesterzahlen |

| 14.07.2023 | k.A. | CH | Ems Chemie Semesterzahlen |

| 14.07.2023 | 08:30 | CH | Produzenten-/Importpreise Juni 2023 |

| 14.07.2023 | 14:30 | US | J.P. Morgan Chase Quartalszahlen |

| 14.07.2023 | 14:30 | US | Blackrock Quartalszahlen |

| 14.07.2023 | 14:30 | US | Wells Fargo Quartalszahlen |

| 14.07.2023 | 14:30 | US | Citigroup Quartalszahlen |

| 14.07.2023 | 16:00 | US | Universität Michigan Verbrauchervertrauen Juli 2023 |

Stand: 03.07.2023; Quelle: Refinitiv

Weitere Blogeinträge:

Spannende Berichtssaison gepaart mit Zinshoffnungen

Follow us on LinkedIn 12. Februar 2024 Spannende Berichtssaison gepaart mit Zinshoffnungen Wohin man auch blickt, überall sieht man derzeit fröhliche Gesichter. Kein Wunder, schliesslich geht der Karneval diese [...]

Paukenschlag vor dem Wochenende

Follow us on LinkedIn 05. Februar 2024 Paukenschlag vor dem Wochenende Auf den ersten Blick scheint die Entwicklung an den Aktienmärkten während der vergangenen Woche schwer nachvollziehbar. Obwohl Fed-Präsident [...]

Das volle Programm

Follow us on LinkedIn 29. Januar 2024 Das volle Programm Die Wall Street bleibt auch im Börsenjahr 2024 das Mass aller Dinge. Kurz vor dem Monatsende notierte der S&P [...]